Обзор тарифов зарплатных карт от Сбербанка: выгодно ли ими пользоваться? Зарплатная карта сбербанк стоимость обслуживания

сколько стоит обслуживание и как ее оформить

В настоящее время почти у всех совершеннолетних граждан РФ имеются расчетные банковские карты, притом для разных целей. Наиболее часто встречающимся пластиком является зарплатная карта Сбербанка. Какие варианты такой карты существуют и как оформить этот платежный инструмент? В статье мы приведем ответы на данные вопросы.

Описание овердрафта на зарплатной карте Сбербанка

Множество пользователей не разбираются в продуктах банка и рассматривают карту для начисления заработной платы как обособленное предложение со своими тарифными планами и условиями. В действительности, любая дебетовая карта может использоваться для начисления заработной платы, основное требование – она должна выдаваться внутри зарплатного предложения.

В основном корпоративные карты предоставляются каждому сотруднику организации и прикрепить свою карту к существующему зарплатному счету сложнее, в связи с чем подобные запросы зачастую не выполняются. Зарплатные карты не прикрепляются к кредитному счету, таким образом заемных средств на них нет.

Исключением является разрешенный овердрафт, установленный банком. Как правило, сумма не значительная, не больше размера ежемесячной оплаты труда, которые клиент вправе воспользоваться путем получения финансов в банкомате, либо оплачивая покупки и уходить по счету на отрицательный баланс. Овердрафт выдается на краткосрочный период и погашается полностью при первом же поступлении средств на счет. При недостаточности финансов для списания в счет долга, оставшаяся задолженность погашается при последующем поступлении.

В основном овердрафт активируется по счету автоматически и дает возможность воспользоваться некоторой суммой банка до получения заработной платы при нехватке собственных средств. Пользователь не желающий использовать этот сервис должен направиться в офис банка для оформления заявки и обнуления суммы овердрафта.

Можно ли перевести деньги с кредитной карты на зарплатную

Многих клиентов интересует наличие возможности движения денег между расчетными счетами, включая кредитный. Следует учесть, что Сбербанк предлагает своим клиентам множество путей для перечисления финансов между дебетовыми счетами. Можно совершать переводы как между своими карточками, так и третьим лицам.

Имеется возможность перечислять деньги с дебетового пластика на кредитный, и таким образом платить задолженность по займу. Однако деньги с кредитного счета невозможно переводить, поскольку эти средства направлены лишь для оплаты товаров и услуг, а перечисления на текущий счет соразмерны операциям по выдаче наличных.

Если требуется пополнение зарплатной карты с кредитного счёта, клиент может применить обходные способы. К примеру, перевести финансы на кошелек Киви, а затем оттуда перевести на корпоративную карту. Следует учесть, что подобный способ распространяется на беспроцентный период по кредитной карточке, что дает возможность экономить на выплате процентов, поскольку этот вариант предполагает меньше комиссий за операцию.

Зарплатная карта Visa Classic Сбербанка

Приведем информацию о том, какие есть зарплатные карты Сбербанка, виды и стоимость обслуживания в 2022 году. В целях зачисления зарплаты применяются пластиковые карты разных платежных систем: МИР, Виза или МастерКард. К недостаткам можно отнести что платежную систему определяет сам работодатель. В качестве карт для начисления заработной платы могут применяться и кобрендинговые предложения, однако тогда выплата стоимости за обслуживание пластика ложится на плечи сотрудника.

В основном работодатель самостоятельно оплачивает обязательства по обслуживанию зарплатных счетов, включая ежегодную комиссию за карту. Однако, к ко-брендовым продуктам и иным картам повышенной категории это не относится.

Виза «Классик» самая популярная карта, выпускаемая в рамках зарплатных проектов. Потому что стоимость годового обслуживания, тарифные планы за транзакции имеют приемлемый показатель.

- Стоимость годового обслуживания 750 рублей за первый год, со второго года — 450 рублей. Срок действия пластика равен трем годам.

- Ограничения на совершение перечислений в день не больше 500 тыс. руб.

- Лимиты на выдачу наличных в сутки до 300 тыс. руб. Вносятся средства на счет без комиссии.

Visa относится к числу наиболее известных платежных систем и оптимальный вариант для начисления заработной платы, выполнения транзакций как в регионе оформления, так и для поездок, включая зарубежных.

Подобные карты могут примениться в бонусном предложении Сбербанка для накопления бонусных баллов при безналичной оплате. Они оснащены бесконтактной технологией совершения платежей.

Срок изготовления зарплатной карты от Сбербанка

Каким образом оформить подобную карточку? Как было отмечено выше к зарплатным относится продукт, оформленный в рамках выделенного проекта. Изготавливаются они на каждого сотрудника и финансируются работодателем. Кроме того, прикреплять готовую карту к зарплатному счету работодатель не торопится, поскольку для него удобнее заказать новую, из-за трудоемкости процедуры. Присутствие сотрудника при подаче заявки на изготовление пластика не нужно, ему только необходимо обратиться в офис банка для получения конверта с картой.

Если у организации отсутствует зарплатный проект, сотрудник вправе пойти в бухгалтерию для оформления заявки на перечисление заработной платы по предоставленным реквизитам. Кроме того, для перевода денег может быть использована любая активная карта, допустимо предоставление реквизитов кредитной карточки, однако его применение не выгодно.

Перевыпуск зарплатной карты осуществляется автоматически и как правило к окончанию срока действия старой, новая уже поступает в офис банка для выдачи. Пластик поступает в то же отделение где выдавалась предыдущая карточка. Первичное изготовление карт-счета осуществляется в течение 2-3 недель. Как правило, о готовности банковская организация информирует пользователя. По итогу поступления уведомления клиенту необходимо обратиться в офис для получения расчетной карты.

Похожие записи:

sberb-online.ru

Зарплатная карта от Сбербанка: виды и условия обслуживания

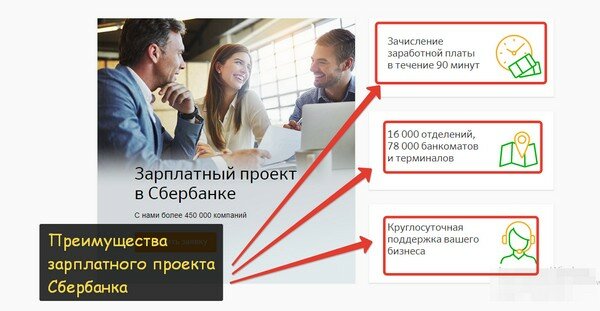

Стремления специалистов банка повысить качество обслуживания клиентов привело к разработке новой программы. Участие в зарплатном проекте, именно так называется предложение финансового учреждения, открывает перед потребителями массу возможностей и привилегий.

Зарплатная карта Сбербанка

Платежный инструмент для зачисления зарплаты

Сбербанк выпускает зарплатные карты нескольких видов. Владельцы пластика получили доступ к его возможностям, которые выражаются в:

- Круглосуточном доступе к собственным средствам через Сбербанк онлайн.

- Сбережении финансов даже в случае кражи или потери карты.

- Оплате покупок как в пределах страны, так и за рубежом.

- Дистанционном обслуживании через ЛК или мобильное приложение.

- Накоплении денег путем перечисления какой-то их части на сберегательный счет.

- Участии в бонусных или других выгодных банковских проектах.

- Выпуске дополнительных карт на имя родственника или другого доверенного лица.

- Действии безопасной и удобной схемы оплаты товаров в магазинах и Интернете.

- Получении привилегий от партнеров Сбербанка.

Виды и стоимость обслуживания зарплатных карт

Клиент имеет право сам выбрать тип продукта, который впоследствии станет хранителем его сбережений. Предпочтения диктуются не только оформлением и дизайном, но и кредитным лимитом и стоимостью годового обслуживания.

Зарплатные карты Сбербанка: виды и стоимость их обслуживания в 2022 году

В Сбербанке можно оформить такие карты, как:

- «Спасибо», что позволяет накапливать бонусы.

- «Молодежная».

- «Классическая».

- С индивидуальным дизайном.

- Gold.

- «Моментум».

- «Подари жизнь», оказывая финансовую помощь тяжелобольным детям.

- Для путешественников, позволяющие оплачивать товары за рубежом.

- Пенсионные.

- Дополнительные.

- С возможностью рассчитываться за проезд в общественном транспорте.

Карты с установленным кредитным лимитом бывают следующих типов:

- Классические.

- Моментальной выдачи.

- Золотые.

- Премиальные.

- Для благотворительных целей – «Подари жизнь».

- «Аэрофлот».

Среди эмитируемых перечисленных видов карт для зачисления заработной платы предназначены:

- Классик.

- «Аэрофлот».

- Gold

- «Подари жизнь».

Классическая карта Visa от Сбербанка

Пластиковый носитель платежной системы Виза пользуется большой популярностью среди клиентов банка. Этот вид карт позволяет распоряжаться своими средствами в любое время суток, благодаря дистанционному обслуживанию, владелец имеет возможность перевести деньги на другой счет или оплатить товар в интернет-магазине.

Классическая карта Visa от Сбербанка

Visa Classic – карта, которая выпускается двух типов: дебетовая и кредитная. Первая из них наделена функцией бесконтактного расчета, ею очень удобно пользоваться в магазинах, ресторанах, других организациях общественного питания. Срок действия дебетового пластика составляет три года, после чего он подлежит переоформлению. Услуга перевыпуска предоставляется клиенту бесплатно, он самостоятельно выбирает валюту счета – рубли или доллары США. Держатель пластика получает возможность вносить на счет деньги, независимо от уровня его заработной платы.

Лимиты классической карты Visa

- Снятие наличных – 300 тысяч р. в сутки.

- Перевод на другие карты или счета – 500 тысяч рублей.

Клиенты, оформившие пластик, накапливают бонусы от программы «Спасибо», она подключается автоматически. Если этот проект не представляет интереса, его можно отключить, посетив личный кабинет Сбербанка Онлайн.

На кредитке Visa Classic устанавливается лимит, сумма которого зависит от финансовых возможностей клиента и его платежеспособности. Льготный период дает возможность не платить проценты за пользование заемными средствами, если они были возвращены на счет в течение 50 дней. По окончанию льготного периода на задолженность по кредиту начисляется процентная ставка, размер которой варьируется от 23,9 до 27,9%.

Выбирая пластик для перечисления зарплаты, клиент руководствуется несколькими факторами, и в первую очередь, стоимостью ежегодного обслуживания. Сбербанк устраивает акции, суть которых заключается в бесплатном обслуживании карты при условии ее получения в определенный период. Так было и в уходящем, 2022 году: клиенты, оформившие платежный инструмент до конца декабря освобождались от взносов за сервис. В настоящее время цена обслуживания составляет 750 рублей за первый год и по 450 – за все последующие.

Зарплатная карта Gold

Продемонстрировать свою состоятельность и получить ряд привилегий от Сбербанка и его партнеров можно, заказав золотую карту платежной системы Виза. Срок ее действия длится 3 года, по его истечению клиент должен получить новый экземпляр с другими реквизитами.

Аналогично классической, золотая карта берет участие в программе «Спасибо» и служит для накопления бонусов. Счет можно открыть в национальной валюте или иностранной (евро, американские доллары) и без проблем рассчитываться за товар, пребывая за границей.

Gold – зарплатная карта, позволяющая подчеркнуть свой высокий статус и:

- Воспользоваться преимуществами и функционалом мобильного приложения и веб-банкинга.

- Регулярно перечислять средства родственникам, настроив функцию автоперевода.

- Копить средства, подключив сервис «Копилка».

- Собирать бонусы «Спасибо» и оплачивать ими стоимость авиабилетов, услуги такси, походы в театр и другие.

- Настроить автоматическую оплату «коммуналки» и пополнение мобильного телефона, не беспокоясь о просрочках и росте задолженности.

За обслуживание золотых дебетовых карт предстоит заплатить 3000 рублей в год.

Оформление зарплатной карты

Решение стать клиентом Сбербанка необходимо подкрепить действиями. Если предприятие, на котором вы работаете, является участником зарплатного проекта, и руководитель уже подал в банк пакет документов и список работников, желающих получить платежный инструмент, то алгоритм действия сводится к следующему:

- Нанесите визит в Сбербанк и подайте заявку, указав тип карты.

- Ожидайте, когда пластик изготовят, на это уйдет 2-3 недели.

- Получите платежный инструмент либо на предприятии, либо в отделении банка. В последнем случае у вас есть право подключить к нему другие сервисы (Автоплатеж, Копилка, мобильный банк и прочее).

Время для выпуска карты

Между подачей заявления и получением пластика проходит определенный период, который зависит от вида платежного инструмента, типа и региона, в котором проживает клиент. Выдача карты в день заполнения заявки происходит только в случае с «Моментум», в остальном же клиенту предстоит запастись терпением, так как владельцем пластика он станет не раньше, чем через 10-14 дней. В отдаленных регионах России жители ожидают своей очереди три недели и более.

Надо сказать, что дебетовые карты эмитируются быстрее, чем кредитные. Объясняется это тем, что отпадает необходимость проверять информацию о клиенте и устанавливать его платежеспособность.

Срок изготовления карты с индивидуальным дизайном может затянуться на полтора месяца, так как они выпускаются не по одному экземпляру, а после накопления заявок от клиентов. Вам придется ожидать, когда несколько человек выберут эскиз, который приглянулся именно вам, и запустится производство целой партии.

Сколько времени делается карта

Именная карта имеет более высокую степень защиты, ее эмитируют немного дольше, чем простую зарплатную. Пластиковый носитель с указанием персональных данных держателя можно привязать к другому счету, а также к электронному кошельку, и переводить с них средства без всяких препятствий.

Овердрафтная карта

Овердрафт – это превышение своих финансовых возможностей, то есть, выход за установленный лимит. В экономике и банковской сфере это понятие применяется очень часто, пришла пора узнать о нем и рядовым клиентам Сбербанка.

Рассмотрим пример: вы получили зарплату и уже успели потратить ее, не рассчитав свой бюджет с высокой точностью. Остатка на карте недостаточно, чтобы вести хозяйство еще несколько дней, а до следующего поступления денег далековато. Можно прибегнуть к старому способу и занять финансы у соседей или родственников, а можно в микрофинансовой организации взять кредит под высокие проценты, однако намного проще воспользоваться овердрафтом.

Зарплатная карта от Сбербанка, позволяющая тратить не только собственные деньги, но и кредитные, является универсальным платежным инструментом. Сочетание возможностей дебетового и кредитного пластика позволяет владельцу не испытывать материальных проблем. Ему не нужно беспокоиться о том, что средства закончатся в самый неподходящий момент. Потратив всю зарплату, он может рассчитывать на кредитный лимит и производить оплату за товары и обналичивать средства в банкомате за счет овердрафта.

Снятие кредитных средств обозначается балансом со знаком «минус», это и будет задолженность, которая погасится при зачислении на карту заработной платы. Если ее недостаточно, клиенту нужно внести на счет деньги, таким образом, вернуть банку долг.

Пользование кредитными средствами с овердрафтной карты происходит на следующих условиях:

- Кредитный лимит устанавливается исходя из уровня заработной платы клиента и его платежеспособности.

- На сумму задолженности банк начисляет проценты. Вернуть овердрафт необходимо с учетом годовой ставки, составляющей 18% для рублевых карт и 16%, открытых в иностранной валюте. Процентная ставка увеличивается в два раза, если клиент нарушает сроки погашения долга или не соблюдает лимит.

- Возвратить овердрафт следует до конца месяца, следующего за отчетным. К примеру, вы воспользовались услугой 5-го мая, значит, чтобы не оплатить двойную процентную ставку, вам нужно погасить задолженность до 30-го июня.

Не рассматривайте овердрафтную карту как вид кредита, она лишь служит подстраховкой в крайних случаях и пользоваться заемными средствами нужно осмотрительно.

Подключение овердрафта к зарплатному платежному инструменту

Случаи, предусматривающие подключение сервиса при обращении в финансовое учреждение:

- Оформление карты, когда клиент указывает о желании пользоваться кредитными средствами в заявлении.

- Заявка, заполненная уже на действующий пластик.

- Выпуск нового пластикового носителя с подключенным овердрафтом.

Решение на пользование услугой банк принимает в течение семи дней. Документы, которые клиент обязан предоставить вместе с заявлением:

- Гражданский паспорт.

- Справка о доходах (размер заработной платы и другие источники).

- Трудовая книжка.

- Дополнительные документы – загранпаспорт, водительское удостоверение, бумаги, подтверждающие право собственности на недвижимость или авто.

Кредиты для держателей зарплатных карт

Клиенты Сбербанка, оформившие платежный инструмент, имеют право на привилегии при получении ссуды. К таковым относятся:

- Более низкая процентная ставка.

- Отсутствие комиссии за обслуживание и оформление кредита.

- Быстрое рассмотрение заявки, для подачи которой потребуется минимум документов.

- Подача заявления на сайте банка, что исключает визит в отделение.

Зарплатным клиентам Сбербанк предлагает воспользоваться одной из программ кредитования на более выгодных условиях:

- Ипотека.

- Автокредит.

- Потребительская ссуда.

На сайте финансового учреждения потенциальный заемщик может самостоятельно рассчитать сумму ежемесячного платежа и переплату по нему. Достаточно ввести в форму электронного калькулятора данные и подождать результата, нажав на соответствующую кнопку.

Закрытие зарплатной карты

По ненадобности

Пластиковый носитель, какого бы типа он не был, является собственностью банка, поэтому, отказываясь от него, вы обязаны вернуть его обратно. Карточный счет становится ненужным по разным причинам, так или иначе, вам необходимо посетить отделение эмитента, захватив с собой следующие документы и непосредственно сам пластик. Затем:

- Обратиться к холл-менеджеру, который проверит остаток средств на карте. Перед закрытием счета на пластике должен быть нулевой баланс, поэтому получите деньги в кассе или обналичьте через банкомат.

- Сотрудник филиала после проверки данных закроет счет и в присутствии клиента разрежет карту.

Многих интересует, нельзя ли просто выбросить пластиковый носитель, если он стал бесполезным? Дело в том, что при оформлении карты каждого пользователя знакомят с условиями ее использования, в том числе, оговариваются правила закрытия. В любом случае, плата за ежегодное обслуживание будет взыскиваться до тех пор, пока клиент не вернет карту в банк. Безответственность и недальновидность приведут к:

- Просрочкам.

- Задолженности перед финансовым учреждением.

- Ухудшению кредитной истории.

- Отказу банка закрыть счет, пока долг не будет погашен.

После увольнения

Уход с работы еще не является обязательным условием для закрытия карточного счета. Если вы готовы оплачивать годовое обслуживание, то можете оставить карту себе. Она пригодится для безналичного расчета за товары, переводов, пополнения баланса мобильного и других финансовых операций. Однако не стоит забывать, что если вовремя не вносить на счет деньги, то образуется просрочка, а вместе с ней задолженность. Чтобы зарплатная карта вместо доходной статьи не превратилась в долговую кабалу, оцените свои возможности и примите правильное решение.

infosber.info

Обзор тарифов зарплатных карт от Сбербанка

Стоимость обслуживания карт клиентов Сбербанка, являющихся участниками зарплатного проекта, рассчитывается отдельно для каждой организации-работодателя на каждый месяц или на каждый год. При этом учитывается специфика деятельности компании.

Тарифы на обслуживание

В рамках реализации зарплатного проекта могут выдаваться карты Visa Classic, MasterCard Standard, Visa Classic «Аэрофлот» , «Подари жизнь» или «Золотая маска», MasterCard Standard «МТС», Сбербанк-Maestro и Maestro «Студенческая», Сбербанк-Visa Electron.

При расчёте тарифной ставки на обслуживание зарплатных карт учитываются вид карты, период её использования, виды услуг, необходимые держателю карты.

| Наименование услуги | Условия обслуживания и тарифы (с учётом валюты счёта) | |

| Карты статуса Classic, Standard | Карты статуса Maestro, Electron | |

Обслуживание по основной карте в первый и последующие годы:

|

По условиям договора

По условиям договора, но не меньше 450 рублей. | |

Обслуживание по дополнительным картам, кроме «МТС» и «Аэрофлот»:

Обслуживание по дополнительным картам «МТС» и «Аэрофлот»:

|

450 рублей или 15 долларов США / евро; 300 рублей или 10 долларов США / евро

600 рублей или 20 долларов США / евро 450 рублей или 15 долларов США / евро |

150 рублей или 5 долларов США / евро 150 рублей или 5 долларов США / евро

|

| Размер первоначального взноса на счёт | На усмотрение держателя карты | |

| Размер взноса на резервный счёт | Не предусматривается | |

| Приостановление действия карты при её утрате | Бесплатно | |

| Перевыпуск карты по истечении срока действия | Бесплатно | |

| Досрочный перевыпуск карты, кроме случаев её утраты или утраты ПИН-кода, а также изменения персональных данных клиента | бесплатно | |

| 150 рублей или 5 долларов США / евро | 60 рублей или 2 доллара США / евро; по карте «Студенческая» — 30 рублей | |

| Зачисление перечисленных клиенту денежных средств | Бесплатно | |

| Обслуживание в торговых и сервисных организациях | Бесплатно | |

| Обработка счёта при экстренной выдаче наличных денег | 6 000 рублей | Не производится |

| Величина лимита по овердрафту | Устанавливается договором с учётом платёжеспособности клиента | Не устанавливается |

Величина платы за овердрафт в пределах установленного лимита:

|

20% годовых 20% годовых | |

Плата при несвоевременном погашении овердрафта:

|

40% годовых 40% годовых | |

Плата в случае превышения лимита по овердрафту (начисляемая на сумму превышения):

|

40% годовых 40% годовых | |

Предоставление отчёта о состоянии счёта:

Кроме дополнительного отчёта На электронную почту клиента | Бесплатно

| От 0 до 25 рублей за отчёт (на территории Москвы – 25 рублей за отчёт)

|

| 50 рублей за отчёт | ||

| Бесплатно | ||

| Предоставление полученных от банка-эквайера документов об операциях по просьбе клиента (кроме операций через банкомат) | 150 рублей за исполнение каждого запроса | |

| Предоставление по запросу клиента информации о доступном лимите расходов по карте через банкоматы других банков | 15 рублей за исполнение каждого запроса | |

| Выдача карты в структурном подразделении Банка не по месту её ведения | 300 рублей за карту

От 0 до 300 рублей за карту | |

| Кроме внутренних подразделений в пределах одного территориального банка | ||

| Получение выписки о предыдущих 10 операциях по карте | 15 рублей за исполнение каждого запроса | |

Некоторые вопросы расчёта стоимости услуг

При пользовании услугами банка для держателей зарплатных карт с применением указанных тарифов следует учитывать, что оформление счетов в иностранной валюте возможно для сотрудников тех предприятий, которые имеют разрешение на выплату заработной платы в иностранной валюте.

Стоимость услуги в соответствии с установленным тарифом взимается со счёта карты, за исключением специально оговорённых случаев. За обслуживание карты средства списываются ежегодно.

Дополнительные карты «Студенческие» не выдаются.

Персональные данные держателя карты, изменение которых влечёт необходимость её перевыпуска, — это имя и фамилия владельца, если он указываются на карте.

В целях экстренной выдачи наличных денег за границей клиенту необходимо обратиться в Банк (возможно обращение по факсу) в ситуации, когда невозможно провести операцию по карте по причине её утраты или технической неисправности. выдаваемая сумма исчисляется в пределах баланса карты и не может превышать 5 000 американских долларов или эквивалентную сумму в иной валюте. Тарифная плата взимается после фактического предоставления услуги.

Операции, связанные с лимитом овердрафта производятся, если такой лимит установлен.

Плата за предоставление отчёта взимается в зависимости от способа его получения – наличными или посредством списания средств со счёта.

Дополнительный отчёт о состоянии счёта может быть предоставлен за любой указанный клиентом период по месту ведения счёта карты. Уплата стоимости по тарифу (если предусмотрена оплата данной операции) происходит через кассу или потеем списания средств со счёта. Заявка должна быть исполнена в срок до истечения двух рабочих дней с момента её подачи.

Плата за предоставление отчёта о состоянии счёта в печатной форме по картам Maestro и Electron рассчитывается территориальным Банком самостоятельно в установленных пределах.

Документы от банка-эквайера предоставляются при взимании тарифной платы через кассу Банка наличными или посредством безналичного списания со счёта после подачи заявления на выдачу документов.

Информация о расходном лимите для совершения операций в устройствах самообслуживания других организаций предоставляется только держателям карт Visa.

Выдача карты не по месту её ведения вне пределов территориального банка возможна при подаче заявления по месту ведения данного счёта, при этом плата за услугу взимается наличными и вносится в кассу в структурном подразделении Банка, осуществляющего выдачу карты. Выдача карты в пределах территориального банка оплачивается исходя из тарифа, самостоятельно установленного территориальным банком в обозначенных пределах.

Резюме

Плата за обслуживание зарплатных карт и совершение операций по ним взимается в соответствии с установленными Банком тарифами, которые изменяются в зависимости от валюты счёта и типа карты. При этом часть операций, необходимых клиентам для регулярного использования карты, выполняется бесплатно.

get-creditz.ru

Зарплатная карта «Мир» «Сбербанк»: стоимость обслуживания

Во избежание сложностей с применением пластиковых карт «Виза», «МастерКард» вследствие ухудшения экономических отношений с Западом, власти России приняли решение о создании национальной платежной системы под названием «Мир». Одним из самых востребованных типов продута стала зарплатная карта «Мир» от «Сбербанка».

Зарплатный проект

Перейти на зарплатную карту «Мир» Голд имеют право работники любых организаций. Однако, для отдельных категорий работников переход стал обязательным. Но порядок перевода оплаты труда остался прежним. Работодатель заключает договор с банковской организацией, после чего раздает подчиненным пластики, или они самостоятельно забирают их в отделении банка.

Для бюджетных учреждений

Для бюджетников переход на зарплатную карту «Мир» стал обязательным. До конца июня 2022 года все работники данной сферы должны приобрести карточки. Получать заработную плату на пластики «Виза» и «МастерКард» запрещается.

Для сотрудников бюджетных организаций плата за обслуживание счета не взимается.

У работника есть возможность отказаться от перечисления денежных средств на карту «Мир». В этом случае получать заработную плату можно будет на расчетный счет, в отделении банка или через бухгалтерию работодателя.

Для военнослужащих

Для военнослужащих плата также переводится на карту «Мир. С января 2022 года все люди, поступающие на военную службу или выпускающиеся из военных учебных учреждений, должны иметь только российскую платежную систему.

Тем, кто уже пользуется международными картами, предоставляется возможность применять их до окончания срока их действия. После этого также потребуется получить карту «Мир.

Для остальных организаций

Частные фирмы используют национальную систему по своему желанию. Власти не настаивают на отказе от международных сервисов. Как показывает статистика, большинство компаний не решаются переходить на пластики «Мир».

Условия пользования счетом обговариваются банком и организацией. Обычно работодатели самостоятельно оплачивают пользование картами «Мир», поэтому с сотрудников никакой комиссии не взимается.

Основные операции и их тарифы

Преимуществом зарплатной карты «Мир» является выгодность использования многих опций.

Перевод на карту

Денежный перевод на зарплатную карту осуществляется безвозмездно. Но есть некоторые исключения. Если вносить средства с помощью обычного пополнения через кассы сторонних организаций, то будет взиматься комиссия величиной 1,25% от переводимой суммы, минимум 30 рублей, максимум — 1000.

Выдача наличных

Размер комиссии за снятие наличных денежных средств зависит от того, каким методом выполняется обезналичивание. Если через отделение банка, то комиссия взимается исключительно при превышении дневного лимита снятия. Если для получения денег используется касса сторонней организации, потребуется оплатить 1% от снимаемой суммы, но не меньше 150 рублей.

При снятии через банкоматы комиссия не взимается, если они относятся к банку, в котором был открыт счет. Если снимать средства через устройства других финансовых учреждений, оплата за операцию будет равна 1% от снимаемой суммы, но не меньше 100 рублей.

Помимо комиссий существует еще лимит на выдачу наличных средств. Он действует для снятия как через кассу, так и с помощью банкомата. Зарплатным клиентам разрешается снимать в месяц не более 1,5 миллионов рублей. Дневной лимит составляет 150 тысяч рублей. Превышать эти суммы можно, но тогда будет взиматься комиссия.

Мобильный банк

Для удобства использования карты «Мир» функционирует Мобильный банк. За данную услугу требуется платить 60 рублей ежемесячно. В первые два месяца плата не взимается. Также не понадобится нести дополнительные расходы, если оформлена Золотая зарплатная карта.

Мобильный банк стоит подключить каждому владельцу. Благодаря этому сервису есть возможность пользоваться такими опциями как:

- Оповещения о проведении финансовых операций по карте.

- Проверка остатка денежных средств на счету.

- Оплата услуг мобильной связи без комиссии.

- Денежный перевод по номеру телефона.

Мобильный банк позволяет всегда быть в курсе обо всех финансовых операциях по карте, не выходя из дома.

Годовое обслуживание

За пользование зарплатной картой «Мир» клиентам требуется вносить плату. Взимается она раз в год. Обслуживание в первые 12 месяцев составляет 750 рублей, в последующие года — 450 рублей. Для сотрудников бюджетной сферы сервис бесплатен.

Как оформить?

Работодатель, решивший перейти на зарплатные карты «Мир», в первую очередь определяет количество работников, желающих получить карты. После этого требуется оформить соглашение с банком на обслуживание зарплатного проекта. Затем сотрудники также заключают договора на получение счета.

Зарплатная карта оформляется и самостоятельно. Для этого понадобится обратиться в банковское отделение или заполнить анкету на официальном сайте организации. Получить продукт имеет возможность любой желающий. Для оформления требуется только паспорт. Клиент должен обладать российским гражданством и пропиской в месте работы офиса банка.

Удобнее всего получить карточку через работодателя, так как не нужно заниматься оформлением. После заключения договора с банковским учреждением, сотрудники сами приходят на предприятия и обслуживают работников.

Зарплатная карты «Мир» от «Сбербанка» — удобное решение для работников. Оформление проводится быстро, не требует лишней волокиты, а обслуживание осуществляется на выгодных условиях. Но навязывание оформления счета нравится не всем бюджетникам и военным, частные же организации, к счастью, имеют право выбора.

vsyokartemir.ru