Перевести деньги на другую карту: Перевод с карты на карту

Как перевести деньги на другую карту? Основные способы

Практически у каждого человека на земле есть пластиковая кредитная либо зарплатная карта. На пластиковых очень удобно хранить деньги, ведь их легко можно снять ил рассчитаться за покупку прямо в интернете. Но бывают такие случаи, когда необходимо с одной перекинуть деньги на другую. Не все еще имеют опыта самостоятельного проведения таких операций, но это довольно простой и комфортный процесс, особенно если человек пожелает переводить средства в режиме онлайн.

Способы перевода

- Через интернет.

- Через текстовое сообщение.

- Через специальный терминал.

- Стандартный банковский перевод.

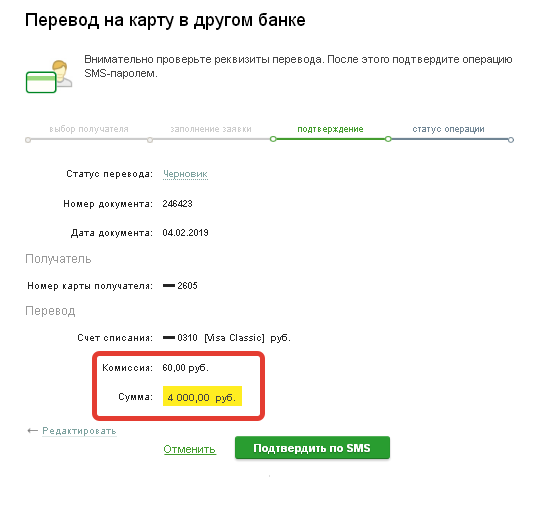

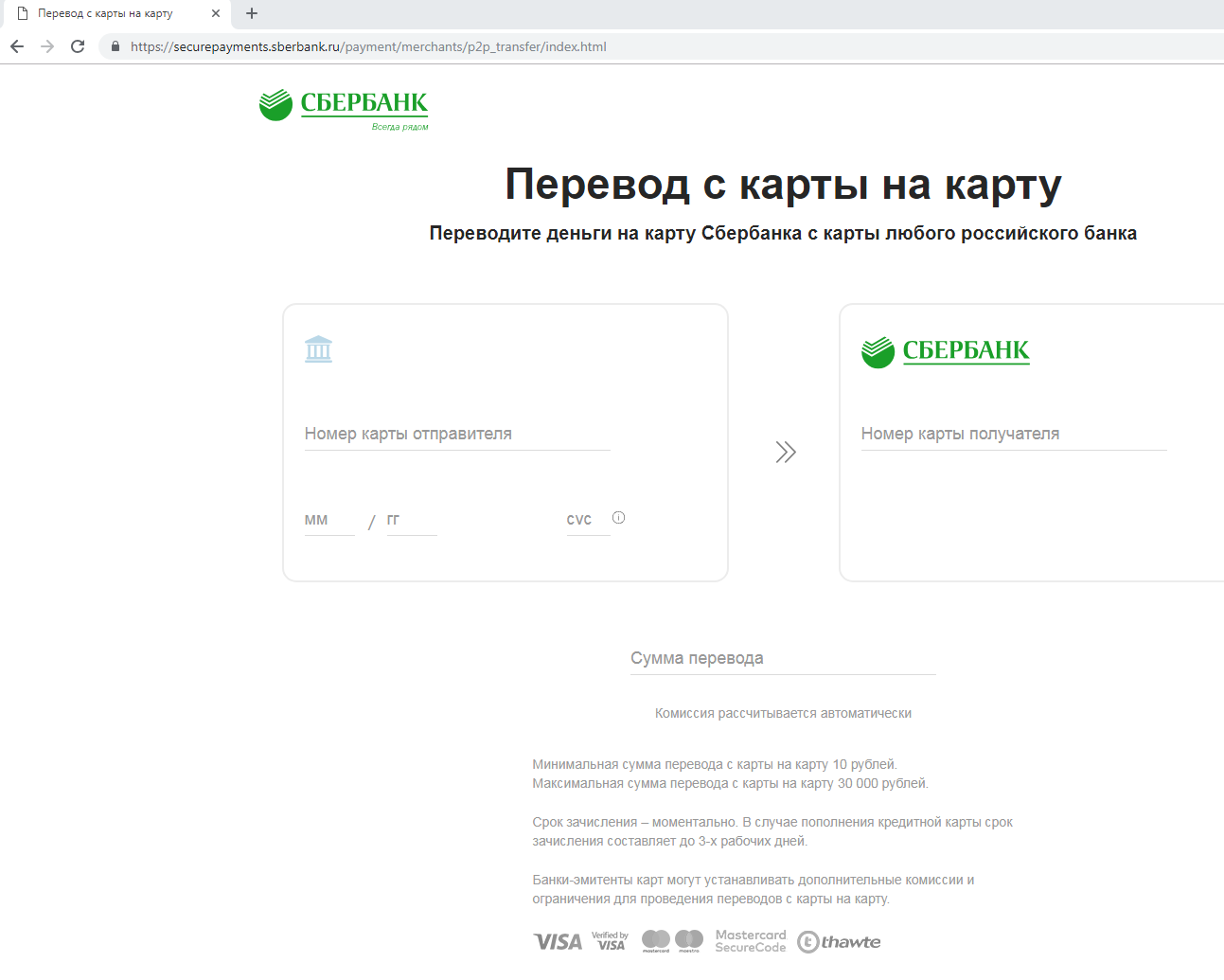

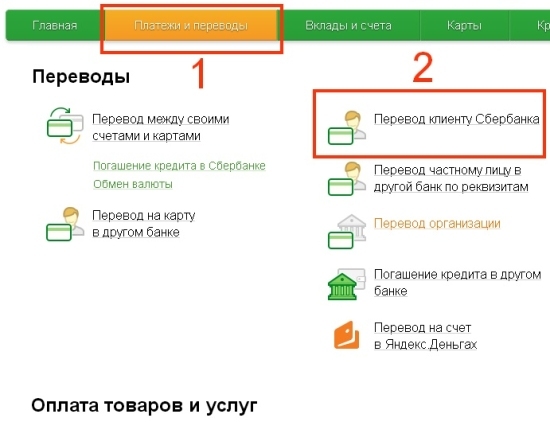

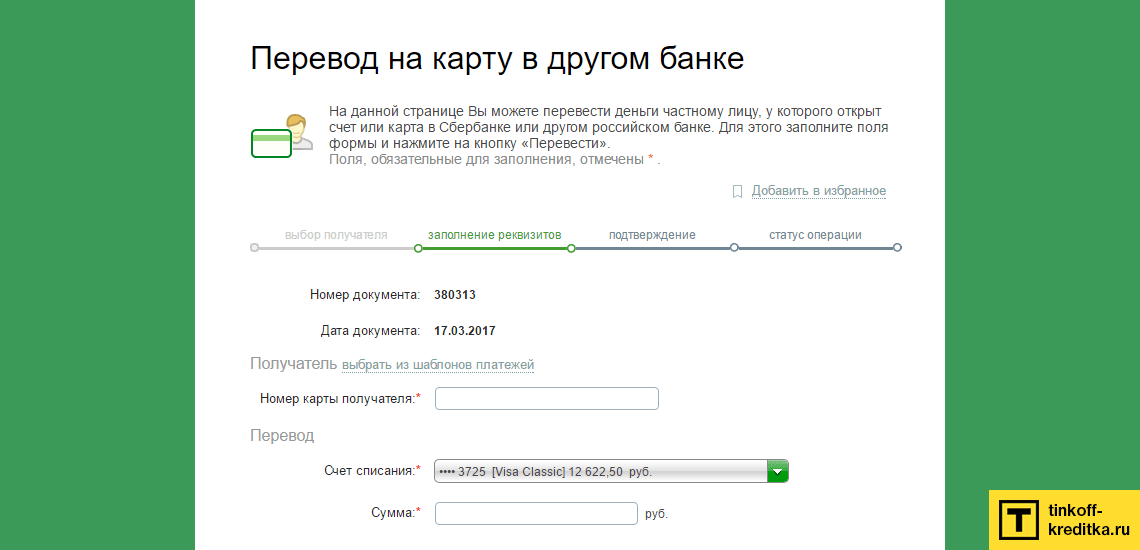

Если человек имеет собственный профиль на сайте банка, услугами которого пользуется, проще и выгоднее всего будет перевести деньги на другую именно так. Для этого достаточно всего лишь открыть собственный профиль, выбрать нужную операцию, ввести реквизиты и подтвердить операцию.

На каждой банковской карте или на сайте банка есть инструкция как можно переводить деньги на другую с помощью текстового сообщения. Это довольно просто, ведь достаточно указать номер своей, сумму перевода и реквизиты адресата. Сообщение нужно отправить на определенный номер, после чего человек получает отчет о выполнении операции при помощи того же текстового сообщения.

Если человек желает выполнить операцию перевода на другую карту, он может воспользоваться специальным терминалом – это практически так же как и в интернете. Есть и такие терминалы, в которые не обязательно вставлять банковскую карту, но нужно внести сумму для перевода наличными. Если человек переводит деньги на другую карту через банк, то ему достаточно знать реквизиты получателя.

Перевод с карты на карту – выгодно ли это?

При таком переводе, в интернете не придется платить комиссию, если все делается через сообщение, то нужно будет оплатить стоимость текстового сообщения, а через терминал или банк – комиссия минимальная.

Выгоды являются следующими:

- приходят на счет получателя практически мгновенно;

- нет какого-то конкретного лимита суммы перевода;

- можно заплатить минимальную комиссию или не платить ее совсем;

- для такого перевода не обязательно выходить из дома;

- можно перевести денежные средства абсолютно на любую банковскую карту.

Перевести деньги с одной банковской карты на другую – это довольно просто и комфортно. Такой перевод можно выполнить в любое время суток и для этого не обязательно посещать банковское помещение. Переводить можно как через привычный для всех терминал, так и используя возможность доступа к интернету. При этом комиссия совсем не будет стягиваться либо ее размер окажется минимальным.

Переводить между картами одного банка можно практически мгновенно, а если они разные, то транзакция не будет слишком длительной, займет всего пару часов или даже несколько минут. Такая операция является максимально простой и комфортной.

Видео по теме:

Сбербанк объявил о новых условиях переводов с карты на карту — Российская газета

Bloomberg сообщил о первой в истории смене лидера по переработке нефти 07:24 SpaceX перенесла запуск очередной группы спутников Starlink 07:17 В австралийской школе произошло нападение на 14-летнего подростка 06:50 Вирусологи перечислили ошибки при сдаче теста на COVID-19 06:22 В Неваде и казино Лас-Вегаса с 24 ноября введут жесткие ограничения 06:08 Военные РФ примут участие в разминировании местности в Карабахе 05:19 В Нью-Йорке с весны не могут захоронить сотни тел погибших от COVID-19 04:51 В ГИБДД разъяснили новые правила сдачи экзаменов на права 04:40 Эксперты: До 35 российских банков могут лишиться лицензии 04:02 В шанхайском аэропорту «Пудун» началась всеобщая проверка на COVID-19 03:45 В Приморье самолетами доставили восемь генераторов 03:35 Названы регионы России с самыми высокооплачиваемыми работниками 03:22 Полиция задержала подростка в связи со стрельбой в Висконсине 03:08 В Британии сократят режим самоизоляции для возвращающихся из ряда стран 02:26 Чехия стала лидером в ЕС по числу смертей от коронавируса 02:01 СМИ: Актер Прилучный сильно избит и находится в больнице 01:45 Пушков прокомментировал выход США из Договора по открытому небу 01:36 В Москве скончался 71 пациент с коронавирусом 01:29 Миссия Франции выполнит наблюдательный полет над Россией 01:05 Медведев поделился эмоциями после победы на Итоговом турнире 00:51 Вильфанд пообещал жителям центра России аномальное тепло 00:20 Медведев обыграл Тима и стал победителем Итогового турнира 00:03 Российскую вакцину «Спутник V» в Беларуси начнут производить в этом году 22. 11.2020 В Нальчике произошел крупный пожар в торговом центре 22.11.2020 В Тунисе 47 человек пострадали в ДТП с участием туристического автобуса 22.11.2020 • • •ВластьЭкономикаВ регионахВ миреПроисшествияОбществоСпортКультураРусское оружиеАвтопаркДиджиталКинократияЖивущие в СитиСтиль жизни

11.2020 В Нальчике произошел крупный пожар в торговом центре 22.11.2020 В Тунисе 47 человек пострадали в ДТП с участием туристического автобуса 22.11.2020 • • •ВластьЭкономикаВ регионахВ миреПроисшествияОбществоСпортКультураРусское оружиеАвтопаркДиджиталКинократияЖивущие в СитиСтиль жизни

Можно ли перевести деньги с Kviku на другую банковскую карту

Виртуальная карта Kviku – это особая карта, которая не имеет пластикового обличия, она существует только в виртуальном мире. Квику сумела объединить в себе электронный кошелек и кредитную карту. Виртуальная карта Kviku является полностью безопасной, её нельзя потерять или украсть. Остается вопрос: как перевести деньги с Kviku на другую банковскую карту?

Несмотря на многие преимущества данной кредитной карты, некоторые люди до сих пор скептически подходят к этой карте. А деньги все сразу же пытаются перевести в наличный формат. В большинстве случаев такая реакция происходит из-за незнания принципа действия виртуальных карт. У кредитной карты Kviku имеются свои преимущества, которыми нужно уметь пользоваться.

У кредитной карты Kviku имеются свои преимущества, которыми нужно уметь пользоваться.

Зачем переводить деньги на другие банковские карты

Наверняка, многие из вас уже знают, что на просторах интернета можно приобрести совершенно любой товар. Расплачиваться кредитной картой Kviku теперь можно не только в онлайн магазинах, но и в обычных супермаркетах, через приложение на смартфоне. Оплатить реквизитами Квику можно в любом магазине, где принимают безналичную оплату. Даже современные такси уже оборудованы подобными терминалами. Несмотря на прогрессирующие технологии, порой человеку все равно приходится прибегать к наличным средствам:

- Занять деньги в долг

- Приобрести товар в том магазине, где отсутствует прием карт или же терминал временно находится на ремонте.

- На некоторых сайтах переводить деньги за покупку нужно непосредственно на счет самого продавца.

- Подарить деньги на день рождение, свадьбу и прочее праздники.

Этот список можно продолжать очень долго, но ни в какой из этих ситуаций вам не будет разрешено обналичить деньги, так как такой функции просто нет. Даже если вы обратитесь в службу поддержки, вам все равно не удастся получить с Kviku наличные.

Даже если вы обратитесь в службу поддержки, вам все равно не удастся получить с Kviku наличные.

Если вы внимательно читали банковский договор, то должны знать о том, что ни при каких случаях снять деньги с карты Квику нельзя. Если же вы не знали, что в договоре указан этот пункт, то советуем вам ознакомиться с договором повторно.

Как перевести деньги с Kviku на другую банковскую карту

Каждый держатель карты Kviku и тот, кто собирается им стать, должен понять раз и навсегда, что переводить на другие карты и снимать наличные с карты Kviku нельзя. Не стоит искать каких-либо лазеек, перебирать разные банки, Виза, МастерКарт, иностранные карты. Перевести деньги с Kviku на другую банковскую карту или счета нельзя, доступна только автоматическая оплата покупок.

Некоторые скептики полагают, что если можно с другой карты погасить кредит на Kviku, то и снять их тоже можно. Если вы так думаете – то очень ошибаетесь. Осуществить подобный перевод можно только в одностороннем порядке. Квику наличные принимает, но не отдает. Эта система создана для вашего же удобства, чтобы вы могли погашать свой долг любым из способов оплаты.

Квику наличные принимает, но не отдает. Эта система создана для вашего же удобства, чтобы вы могли погашать свой долг любым из способов оплаты.

Стоит ли оформлять карту Kviku, если с неё нельзя снять деньги

Если не заострять свое внимание на данном минусе, то можно увидеть большое количество разнообразных плюсов карты Kviku. Сейчас мы расскажем вам об основных положительных свойствах кредитки Квику:

- Бесплатное годовое обслуживание и бесплатный выпуск самой карты.

- Наличие понятного личного кабинета и мобильного приложения.

- Оплатить покупки можно в любом месте, где принимают оплату картами.

- Получение гарантированного кэшбека до 30%.

- Наличие разнообразных акции от партнеров банка.

У Kviku имеется большое количество разнообразных партнеров, которые предложат вам просто небывалые скидки. С картой Kviku вы поймете, что покупать качественные и брендовые товары не так уж и сложно.

Смотрите также:

Переводы

Скачайте удобное мобильное приложение

Частным клиентам

Интернет-банк

Частным клиентам

Корпоративным клиентам

Финансовым организациям

Малому и среднему бизнесу

Банковские карты

Кредиты

Сбережения и инвестиции

Услуги и сервисы

Информация

Могу ли я перевести задолженность по кредитной карте от другого человека?

Хотя это редкость, некоторые эмитенты кредитных карт позволяют вам осуществить перевод долга от другого лица. Вот банки, которые позволяют это сделать, и различные способы выполнения этого перевода.

Вот банки, которые позволяют это сделать, и различные способы выполнения этого перевода.

У финансовых учреждений

есть два основных варианта, если вы хотите перевести чужой баланс на счет под своим именем. Их:

Перевод баланса между именами двух людей

В этом случае вы должны перевести долг с кредитной карты вашего партнера на вашу собственную кредитную карту.Их имя будет удалено из долга и заменено на ваше.

Это означает, что вы единственный, кто несет ответственность за баланс по закону. В некоторых случаях эмитенты кредитных карт потребуют, чтобы вы добавили своего партнера в качестве дополнительного держателя карты, прежде чем их задолженность может быть переведена на новую кредитную карту. В противном случае вы можете просто перенести остаток со счета любого человека на свой.

Совместные счета по долгу

Некоторые кредитные карты и другие ссуды позволяют вам и вашему партнеру подать заявку на открытие совместного счета.

Этот вариант означает, что вы и ваш партнер будете нести юридическую ответственность за счет и любой баланс, который вы переводите на него.

Этот вариант означает, что вы и ваш партнер будете нести юридическую ответственность за счет и любой баланс, который вы переводите на него.Чтобы получить совместный счет кредитной карты, вы оба должны предоставить свои данные при подаче заявления на получение кредитной карты для перевода баланса. В зависимости от эмитента вы также можете запросить, чтобы ваш партнер был добавлен в качестве совместного держателя счета после того, как вы подали заявку на получение карты.

Процесс перевода баланса вашего партнера на новую карту зависит от того, какой вариант вы выберете, и от кредитной карты, которую вы хотите использовать для перевода баланса.Используйте приведенную ниже таблицу в качестве руководства, чтобы узнать, какие банки предлагают партнерам эти два варианта перевода баланса.

Вернуться наверх

Ищете карту перевода баланса? Пройдите нашу викторину, чтобы найти лучший вариант.

Большинство эмитентов кредитных карт допускают только одного основного держателя карты, поэтому перевод остатка из долга вашего партнера на вашу кредитную карту является более вероятным вариантом.

Несмотря на то, что квалификация и процесс подачи заявки различаются между поставщиками кредитных карт, следующие шаги можно использовать в качестве общего руководства при переводе чьей-либо задолженности на кредитную карту для перевода баланса на ваше имя.

Сравните кредитные карты.

Сравните карты переводов с нулевым балансом, чтобы найти ту, которая лучше всего подходит для ваших нужд.

Убедитесь, что у него есть кредитный лимит, который поддерживает ваш баланс, и вы можете выплатить долг до истечения рекламного периода. Также помните, что некоторые эмитенты разрешают вам переводить только до процента от вашего кредитного лимита или фиксированной максимальной суммы, которую он устанавливает.

Ознакомьтесь с условиями перевода баланса.

Убедитесь, что кредитная карта позволяет переводить баланс между разными именами счетов, и проверьте, должен ли ваш партнер быть вторичным держателем карты. Ознакомьтесь с заявлением о раскрытии информации о карте или позвоните эмитенту для получения дополнительной информации.

Подать заявление на получение кредитной карты.

Укажите данные, включая ваше полное имя, номер социального страхования, адрес, водительские права или номер паспорта и данные о занятости.

Включите подробную информацию о переводе баланса.

Вам необходимо предоставить подробную информацию об аккаунте, включая имя и контактную информацию вашего партнера, номер счета, название финансового учреждения и сумму долга, подлежащего переводу.

Предоставьте данные о вторичных держателях карт.

Если эмитент требует, чтобы ваш партнер был вторичным держателем карты для обработки перевода остатка со своего счета на вашу новую кредитную карту, заполните этот раздел заявки вместе с партнером.

Оставить заявку.

Вы получите ответ в течение нескольких минут. Если вы получили условное одобрение, следуйте инструкциям эмитента, чтобы завершить процесс подачи заявки и завершить перевод остатка.

После успешного завершения этого процесса вы должны получить новую кредитную карту в течение 5–10 рабочих дней, хотя в некоторых случаях это может занять до 21 дня. После активации новой карты эмитент обработает перевод баланса.

Оставайтесь на связи с новым эмитентом и будьте готовы ответить на любые вопросы или предоставить подтверждающую документацию, если это необходимо, чтобы сделать перевод как можно более гладким.

Вернуться наверх

С некоторыми кредитными картами можно перевести остаток с общего счета или перевести задолженность по кредитной карте вашего партнера на новый совместный счет кредитной карты. Не все кредитные карты или эмитенты позволяют вам иметь общий счет кредитной карты, поэтому убедитесь, что вы выбрали карту, которая предлагает эту функцию.

Перенести остаток с существующего совместного счета

Подайте заявку на получение кредитной карты и укажите детали запроса на перевод баланса, включая все имена владельцев совместных счетов, номер счета, финансовое учреждение и сумму долга, которую вы хотите перевести.

Вы можете пройти этот процесс с помощью отдельной кредитной карты на свое имя или подать заявку на получение кредитной карты, которая предлагает совместный статус учетной записи для вас и вашего партнера.

Для перевода остатка со счета вашего партнера на новый совместный счет кредитной карты

Найдите эмитента кредитной карты, который позволяет совместным основным держателям карт, и сравните его баланс по кредитным картам для перевода средств. В зависимости от эмитента вы либо сразу получите статус совместного аккаунта, либо подадите заявку как физическое лицо и добавите своего партнера.

См. Наше руководство о том, как подать заявку на перевод баланса, чтобы узнать, как повысить ваши шансы на одобрение.

Мы выбрали карты перевода баланса от поставщиков, которые могут позволить вам переводить задолженность по кредитной карте другому лицу — или от них. Обязательно проконсультируйтесь с поставщиком перед подачей заявки, чтобы убедиться, что он примет перевод из учетной записи другого человека.

Сортировать по:

| название | Товар | Значения фильтра | |||||||

|---|---|---|---|---|---|---|---|---|---|

См. | 300 | Используйте инструмент CardMatch, чтобы найти карты, на которые вы, вероятно, имеете право с вашим кредитным рейтингом, без резкого увеличения вашего кредита. | |||||||

0% вступление в течение первых 12 месяцев (затем 10. | 3% | 670 | Заработайте 2500 бонусных баллов за первую покупку и получите 1x балл за все покупки. | ||||||

0% вступление для первых 15 дат закрытия выписки (затем 13. | 10 долларов США или 3% от суммы транзакции, в зависимости от того, что больше | 720 | Заработайте 200 долларов, потратив 1000 долларов в течение первых 90 дней с момента открытия счета. | ||||||

22. | 10 долларов США или 3% от суммы транзакции, в зависимости от того, что больше | 300 | Помогает установить, укрепить и даже восстановить ваш кредит. | ||||||

14. | 10 долларов США или 3% от суммы транзакции, в зависимости от того, что больше | 670 | Заработайте 25 000 бонусных очков онлайн, потратив 1000 долларов США в течение первых 90 дней с момента открытия счета. |

Загрузи больше

Вернуться наверх

Перевод баланса чьей-либо кредитной карты на вашу карту может быть одним из способов помочь им выбраться из долгов. Но вот что следует учитывать, прежде чем делать это:

Но вот что следует учитывать, прежде чем делать это:

- Сможете ли вы справиться с долгом? После перевода долга вы будете обязаны его выплатить.Итак, обо всем по порядку — можете ли вы позволить себе выплатить дополнительный долг? Если вы чувствуете, что это может стать бременем для ваших финансов, подумайте об этом внимательно.

- Можете ли вы договориться об оплате с другим лицом? Если вы платите по долгу, и это не проблема для вас, продолжайте. В противном случае поговорите с человеком, долг которого вы планируете перенести на свой счет. Могут ли они производить необходимые ежемесячные платежи? Если нет, то вы можете оказаться в долгах.

- Может ли ваше использование кредита справиться с нагрузкой? Коэффициент использования кредита является одним из ключевых факторов, определяющих ваш кредитный рейтинг.Как только вы добавите дополнительный баланс, ваш коэффициент использования увеличится. В зависимости от суммы и того, как долго вам нужно погасить долг, это может отрицательно повлиять на ваш кредитный рейтинг.

Но если вам удастся погасить его вовремя, это может положительно повлиять на ваш кредитный рейтинг.

Но если вам удастся погасить его вовремя, это может положительно повлиять на ваш кредитный рейтинг. - Вы действительно помогаете человеку? Желание помочь кому-то — замечательная черта. Но подумайте, делаете ли вы им одолжение или вредите. Поговорите с этим человеком и попытайтесь определить проблему.

Следует ли мне передать остаток на моей кредитной карте другому лицу?

Если выхода нет, решением может быть перевод остатка на кредитной карте другому лицу. Но остерегайтесь подводных камней. У вас может быть меньше долгов, но испорчены отношения с человеком, который вам помогает. Если вы все же решите перевести деньги, постарайтесь помочь с выплатой долга.

Совместное перемещение баланса — это перенос баланса для погашения долга партнера. Не все поставщики кредитных карт допускают это, но есть несколько, которые дают вам возможность перевести свой долг на кредитную карту партнера.

Это можно сделать двумя способами: перевод между двумя именами или создание совместного счета для долга. При переводе между учетными записями ваш баланс переводится на новую карту с указанием имени вашего партнера.

При переводе между учетными записями ваш баланс переводится на новую карту с указанием имени вашего партнера.

Вернуться наверх

Разница может повлиять на ваши варианты перевода баланса — и ваши законные права — при переводе или разделении долга.

| Два человека подали заявку на получение кредитной карты от имени обоих держателей карт и имеют полный доступ к счету. | Один человек подал заявку на получение кредитной карты на свое имя, но хочет поделиться учетной записью с партнером, но без статуса совместной учетной записи. |

| Оба имеют возможность изменять лимиты кредита, запрашивать замораживание счета или закрывать счет. | Только основной владелец карты может контролировать изменения кредитного лимита, замораживание или закрытие счета. |

| Оба партнера имеют постоянные источники дохода и хорошую кредитную историю. | Только основной держатель карты должен иметь постоянный источник дохода и хорошую кредитную историю. |

| Обе стороны несут ответственность за все транзакции и платежи, произведенные по карте. | Основной держатель карты остается ответственным за все транзакции и платежи, произведенные по карте, даже если остаток был переведен со счета, принадлежащего второму держателю карты. |

| Если закрытие счета является результатом развода или разделения, оба партнера могут быть вынуждены выплатить половину долга каждому, независимо от того, кто совершил какие покупки. | В случае разделения или развода, только основной владелец карты несет ответственность за любые остатки на всем счете. |

Наверх

Независимо от того, является ли это вашим долгом или долгом вашего партнера, кредитные карты с переводом остатка могут быть способом сэкономить деньги на процентах и быстрее выплатить остаток. Но здесь есть некоторые риски.

Знание следующих распространенных ошибок поможет вам принять обоснованное решение о переводе баланса для вас и вашего партнера, когда вы хотите консолидировать задолженность по кредитной карте.

- Подача заявки на карту, которая не позволяет переводить остаток с чужого счета.

Не все кредитные карты позволяют переводить задолженность по кредитной карте другого лица на новую карту на ваше имя. Убедитесь, что вы проверили эти данные перед подачей заявки, чтобы избежать отклонения заявки. - Не обсуждаем платежи с вашим партнером.

Если ваш партнер становится вторичным держателем карты в вашем аккаунте или вы подаете заявку на получение статуса совместного счета, важно четко понимать, как и когда вы будете производить платежи. Обсудив это перед подачей заявки на новую карту или перевод баланса, вы снизите риск путаницы, пропущенных платежей или других проблем в будущем.

Обсудив это перед подачей заявки на новую карту или перевод баланса, вы снизите риск путаницы, пропущенных платежей или других проблем в будущем. - Не проверяется скорость возврата.

Низкая процентная ставка по переводу остатка доступна только во время вводного периода по карте. По окончании этого периода для любого непогашенного долга в результате перевода баланса будет применяться более высокая стандартная процентная ставка до тех пор, пока он не будет погашен полностью. - Без учета комиссии за перевод остатка.

Возможно, вам придется заплатить комиссию за перевод баланса, которая может варьироваться от одного поставщика карты к другому, обычно от 3% до 5% от переводимого баланса.

Ваш кредитный рейтинг определяется рядом факторов и влияет на вашу способность получить ссуду или другие кредитные карты. Когда вы решите взять на себя дополнительную задолженность за счет совместного перевода баланса, одно можно сказать наверняка — это повлияет на ваш кредит.

Перевод долга может повысить отношение долга к доходу и коэффициент использования кредита, который взвешивает, сколько у вас долга по сравнению с тем, сколько кредита у вас есть. И то, и другое может снизить ваш кредитный рейтинг и повлиять на вашу способность претендовать на низкие ставки годовых.

Регулярные и своевременные платежи также повлияют на ваш кредитный рейтинг. Важно знать, кто несет ответственность за платежи и когда наступает срок платежа. Некоторые компании, выпускающие кредитные карты, взимают высокие комиссии за просрочку платежа и могут даже досрочно отказаться от низкой вводной ставки.

Хотя получить информацию о переводе баланса со счета вашего партнера на новую кредитную карту может быть сложно, при некоторых обстоятельствах это возможно. Понимание различных доступных вариантов и различных условий эмитентов кредитных карт означает, что вы можете найти кредитную карту для перевода баланса, которая подходит вам и потребностям вашего партнера в списании долгов.

Вернуться наверх

Вернуться наверх

Есть ли минимальный и максимальный лимит на сумму перевода?

Да, провайдеры кредитных карт, как правило, имеют минимальные и максимальные лимиты, когда речь идет о переводе баланса.

В то время как минимум обычно составляет от 100 до 500 долларов, максимальный лимит может составлять от 70% до 100% кредитного лимита вашей карты. Подробную информацию о карте, на которую вы подаете заявку, можно найти в заявлении о раскрытии информации о продукте.

Какие данные я должен предоставить, чтобы инициировать запрос на перевод баланса?

Вам необходимо указать имя владельца счета, номер счета, сумму, которую вы хотите перевести, и имя поставщика кредитной карты.

Сколько времени занимает запрос на перевод баланса?

Это зависит от карты, на которую вы подаете заявку, и может занять от двух до 21 дня.

Наверх

Возможно, вас заинтересует:

Часто задаваемые вопросы о мгновенных переводах — Venmo

Что такое мгновенные переводы и сколько они стоят?

Мгновенные переводы позволяют отправлять деньги из Venmo на соответствующий банковский счет в США или дебетовую карту Visa / Mastercard, обычно в течение 30 минут. Комиссия в размере 1% (минимальная комиссия составляет 0,25 доллара США, а максимальная — 10 долларов США) вычитается из суммы перевода за каждый перевод. Не стесняйтесь бегло взглянуть на нашу страницу сборов для получения дополнительной информации.

Мгновенные переводы могут осуществляться 24 часа в сутки, 365 дней в году, независимо от расписания праздников или выходных. Обратите внимание, что на трансферы могут влиять сбои в обслуживании Venmo.

Кроме того, переводы проверяются и могут быть отклонены, отложены или заблокированы, если мы обнаружим проблему. В результате проверки средства могут быть заблокированы или удалены с вашего счета. Для получения дополнительной информации, пожалуйста, прочтите Обзоры переводов из Венмо.

Как мне узнать, есть ли у меня подходящий банковский счет или карта?

Мгновенные переводы работают только с U.S. банковские счета или дебетовые карты Visa / Mastercard, которые участвуют в услугах мгновенных переводов (например, Visa Fast Funds или Mastercard Send).

Вы можете узнать, соответствует ли ваш банковский счет или карта требованиям, добавив к своей учетной записи Venmo. Если ваш банковский счет или дебетовая карта указаны как способ оплаты, но отображаются серым цветом при попытке мгновенного перевода, ваш банк в настоящее время не участвует в услуге мгновенного перевода.

Мы рекомендуем обратиться в банк, выпустивший ваш банковский счет или дебетовую карту, и попросить их зарегистрироваться.Регистрация вашего банка в службе мгновенных переводов — единственный способ использовать эту функцию с Venmo.

Почему я получил сообщение об ошибке при попытке мгновенного перевода на соответствующий требованиям банковский счет / карту ?

Мгновенные переводы могут быть рассмотрены и отклонены по разным причинам, включая автоматические меры внутренней безопасности Venmo. Прежде чем пытаться осуществить мгновенный перевод, мы рекомендуем убедиться, что вы используете карту, зарегистрированную на ваше собственное имя, и что в вашей учетной записи Venmo указаны ваши официальные имя и фамилия.

Если вы продолжаете получать сообщение об ошибке после выполнения вышеуказанных действий, это означает, что функция мгновенного перевода в настоящее время недоступна.

7 Самый дешевый + лучший (выявленный) перевод денег за границу

Руководство по поиску самого дешевого и лучшего варианта международных денежных переводов.

Просто использовать свой банк для перевода денег. Проблема в том, что это дорого. К счастью, сейчас есть много отличных альтернатив, которые могут сэкономить вам деньги. Для сумм меньше 500 долларов / 250 фунтов — вариантов много.Более 500 долларов США / 250 фунтов стерлингов и выбор поставщика зависит от страны, но компании по переводу денег — отличный выбор.

Главное — выбрать подходящий вариант!

Это начинается с суммы, которую вы хотите отправить, потому что разные услуги, как правило, работают лучше в зависимости от суммы, которую вы отправляете.

Переходные ссылки

- Менее 500 долларов США / 400 фунтов стерлингов / 450 евро

- Более 500 долларов США, но менее 7000 долларов США

- Более 7000 долларов США / 4000 фунтов стерлингов / 6000 евро

- Скрытые затраты, на которые следует обратить внимание

- Затраты на использование биткойнов и Другая криптовалюта

- Как заработать БОЛЬШЕ денег

500 долларов США = Приблизительно 400 фунтов стерлингов, 450 евро, 700 австралийских долларов, 700 канадских долларов, 700 сингапурских долларов, 50 000 йен, 25000 индийских рупий

7000 долларов США = примерно 4000 фунтов стерлингов, 6000 евро, 10000 австралийских долларов, 10000 канадских долларов, 10000 сингапурских долларов, 800000 иен, 500000 индийских рупий,

доллара США, но это услуги, которые осуществляют переводы по всему миру через офисы и банковские счета во многих странах.

В программе CurrencyFair V TransferWise сравниваются два крупнейших поставщика небольших сумм.

Для больших сумм (более 7000 долларов США) ведущие сервисы, такие как OFX и TorFX, часто являются самым дешевым и лучшим способом отправки денег за границу.

1. Менее 500 долларов США

1.1 Имейте PayPal или Venmo

Если и у вас, и у получателя есть учетная запись PayPal, помимо того, что это чрезвычайно удобно и практически мгновенно, PayPal также очень дешев.Это связано с тем, что даже через PayPal взимается довольно высокая комиссия за конвертацию валюты по межбанковскому обменному курсу и, кроме того, фиксированные сборы — фиксированные сборы, как правило, довольно малы, что делает его лучшим для многих людей в этой категории. Однако будьте осторожны, поскольку суммы увеличиваются, PayPal быстро становится относительно дорогим.

Вам может понравиться — «Как отправить деньги через PayPal» и «Международные сборы PayPal»

К сожалению, Venmo (принадлежит PayPal) технически не позволяет осуществлять международные денежные переводы.Лучше всего обратиться к нам через одну из услуг, предлагаемых на этой странице. Если вам нужна дополнительная информация, у нас есть страница для пользователей Venmo здесь.

1.2 Нет PayPal

Если у вас или другого человека нет учетной записи PayPal, цифровые кошельки и приложения, разработанные для мобильных устройств, также могут быть довольно удобными и потенциально дешевыми. Не путать с услугами их старшего брата — такие приложения, как PayPal.me и Skrill (обзор), предназначены для оплаты небольших сумм за услуги семье и друзьям, но их также можно эффективно использовать для международных платежей.Стоит упомянуть, потому что для небольших сумм, даже при высоких процентах, низкие фиксированные комиссии делают их чрезвычайно конкурентоспособными по сравнению с банками, особенно для микроплатежей менее 100 долларов.

1.3 Деньги должны быть наличными

Это, конечно, не самые дешевые, но по какой-то причине иногда деньги нужно отправлять или получать наличными. Именно здесь компании по переводу денег вступают в свои права, хотя, как правило, они никогда не будут дешевле, чем онлайн-услуги, некоторые из них определенно дешевле других.Компании по денежным переводам часто являются лучшим выбором в этой ситуации, когда такие компании, как Western Union, Moneygram и Xoom, взимают от 6% до 9% общих затрат в обмен на скорость, безопасность и возможность использовать наличные деньги.

Вариант с низкой стоимостью?

Лучшее, что мы можем найти, что позволяет получать наличные, — это WorldRemit (обзор), который значительно дешевле, чем другие отправители, а также имеет отличное приложение как для отправителя, так и для получателя наличных.

Осторожно: здесь тусуются мошенники и мошенники.Убедитесь, что вы знаете человека на другой стороне и уверены, что это он.

2. Более 500 долларов США, но менее 7000 долларов США

7000 долларов США = приблизительно 4000 фунтов стерлингов, 6000 евро, 10000 австралийских долларов, 10000 канадских долларов, 10000 долларов США, 800000 сингапурских долларов, 500000 индийских рупий

2.1 Ведущие службы P2P

TransferWise и CurrencyFair, как правило, являются самыми дешевыми способами отправки денег за границу для сумм менее 7000 долларов США. Нам оба очень нравятся, но по разным причинам. См. CurrencyFair V TransferWise для получения более подробной информации », но, проще говоря, если вы просто хотите получить самый дешевый курс, вам будет сложно превзойти оба варианта, особенно если вы переводите деньги в обычных валютах, таких как AUD, CAD, USD, GBP, EUR, и JPY.

Однако они совершенно разные по способу работы и по тому, что они доставляют.

2.2 Наиболее важные различия

- CurrencyFair работает на рынке P2P, где TransferWise работает по межбанковской ставке

- TransferWise чрезвычайно прозрачна в отношении получаемого вами курса — до регистрации.

- CurrencyFair позволяет вам установить курс обмена с вашими анонимными партнерами.

- TransferWise гарантирует ставки, пока вы отправляете им деньги.

- CurrencyFair требует, чтобы ваши средства были очищены на вашем счете CurrencyFair, прежде чем вы сможете зафиксировать (очень хорошие) ставки.

В дополнение к этому, нормативные требования означают, что обе службы, как правило, должны запрашивать дополнительные идентификаторы, превышающие определенные пороговые значения, и иногда могут заблокировать вашу учетную запись, если вы попытаетесь отправить большие суммы, пока эти требования выполняются.

Обе службы чрезвычайно эффективны в том, что они делают все возможное в режиме онлайн, оставляя обслуживание клиентов в основном на устранение неполадок или решение проблем, обычно связанных с соблюдением нормативных требований или временем и затратами, которые требуются банкам на обоих концах, чтобы внести свой вклад.

Прозрачный и недорогой вариант, поддерживающий более 70 стран

TransferWise по уважительной причине выигрывает нашу лучшую услугу денежных переводов на 2020 год для сумм ниже 7000 долларов США.

Помимо снижения затрат и прозрачности, TransferWise является победителем в этой категории благодаря своей сети местных банков, что означает, что комиссии могут быть устранены с обеих сторон (из банков), а переводы также могут быть быстрее. Да, кстати, мы используем их лично.

Отправляйте деньги с помощью TransferWise

3. Более 7000 долларов США

Ведущие службы, такие как OFX и TorFX, часто являются наиболее дешевым и лучшим способом отправки денег на сумму более 7000 долларов США. Оба они собираются обойти ваш банк с точки зрения затрат, но они также становятся дешевле, поскольку суммы увеличиваются , что делает их очевидным выбором.

Примечание: Эта страница посвящена самым дешевым вариантам, но если вы примете во внимание такие вещи, как плавная настройка учетной записи, скорость, нормативные требования, гарантированные ставки и поддержка по телефону в автономном режиме, вы можете использовать их для транзакций. менее 7000 долларов США.

Самые важные различия

- TorFX очень сервисный и ориентированный на телефонную связь

- OFX очень прозрачен в отношении ставки, которую вы получаете после регистрации, и представляет собой сочетание онлайн-поддержки и поддержки по телефону

- OFX иногда требует 15 долларов комиссия, но вы можете отказаться от комиссии здесь

- OFX регулируется в большем количестве стран и имеет больше счетов в местных банках в разных странах.

Обратите внимание: разные валютные пары, вероятно, изменят процентную стоимость, но для всех основных валют это, скорее всего, будет довольно близким.

Плюсы и минусы каждого более подробно обсуждаются в обзорах.

Вот обзоры на OFX и TorFX.

Вышеупомянутые обзоры часто также содержат специально оговоренные ссылки, чтобы сделать их еще дешевле. Добро пожаловать и благодарим вас за выбор моих партнерских ссылок, которые могут сэкономить вам больше денег.

4. Скрытые затраты, на которые следует обратить внимание

Банки известны тем, что взимают комиссионные, о которых вы обычно узнаете только после тщательного изучения мелкого шрифта — если вам повезет.

Вот где сияет это новое поколение компаний по переводу денег, и, безусловно, те, которые мы рекомендуем.

Однако, помимо получения наилучшего предложения по обменным курсам и комиссиям за перевод, многие люди забывают учитывать комиссии, взимаемые банками на обоих концах транзакции. Они могут быть значительными (иногда большей частью), и вы можете подумать, что службы денежных переводов не контролируют эти сборы, но они это делают!

Во-первых, давайте проясним, о чем мы говорим.

4.1 Существуют четыре комиссии

- Комиссия за отправку

- Комиссия за перевод

- Маржа обменного курса

- Комиссия за получение

Самые дешевые компании по переводу денег сохраняют (2) низкие комиссии за перевод и (3) Маржа обменного курса также низкая, но значительные расходы могут накапливаться через банки, которые отправляют (1) деньги для транзакции и получают (4) деньги на другом конце.

Некоторые компании даже снимают (2) комиссию за перевод и имеют «бесплатные» переводы.

Каждый банк в каждой стране часто взимает разные комиссии за отправку и получение ваших денег, но сами компании, занимающиеся денежными переводами, имеют большой потенциал для снижения этих сборов, а в некоторых случаях — до нуля!

4.2 Как компании, занимающиеся денежными переводами, снижают комиссии сторонних банков

Снижение комиссий сторонних банков во многом зависит от сети, разработанной компаниями, осуществляющими переводы.

Например, если компания по переводу денег имеет банковский счет в этой стране (в местной валюте), это означает, что отправка денег (для финансирования транзакции) обычно недорого или бесплатна.

Некоторые способы финансирования перевода

- ACH, Внутренний перевод (США), SWIFT

- Банковский перевод SEPA, SOFORT (EUR)

- Прямой дебет, местный банковский перевод, оплата счетов (Канада)

- POLi, BPay, Внутренние банковские переводы (Австралия)

- Внутренние банковские переводы (Великобритания)

Аналогичным образом, с получателя (которым может быть вы) не будет взиматься комиссия, если компания, осуществляющая денежные переводы, снова имеет банковский счет в той же стране. (и валюта).

Как вы понимаете, иметь корпоративные банковские счета по всему миру и управлять всеми этими пулами средств может быть дорого и сложно — это не ваша проблема, но потенциально может принести вам большую пользу.

5. Затраты на использование биткойнов и других криптовалют

Если у вас уже есть биткойны (или другая криптовалюта) и вы можете справиться с волатильностью, перевод ваших денег за границу может быть хорошим выходом.

5.1 Не дешево, но…

Предполагая, что вы хотите использовать более распространенные валюты (фиат) на каждом конце, комиссии за транзакции, которые обмениваются на тех, кто занимается криптовалютой для конвертации ваших денег в фиатную валюту, часто становятся дорогостоящими.Coinbase — крупнейшая в мире биржа криптовалют, обычно взимает 1,49% за покупку и продажу = 3% в сумме.

Хотя есть более дешевые обмены, 3% всего лишь дешевле, чем в банках, и на 1,5–2,5% дороже, чем компании по переводу денег, которые могут опускаться до 0,5%.

Ожидается, что в будущем эти затраты станут более конкурентоспособными, но если транзакционные издержки превышают 2%, они будут дорогими, хотя и лучше, чем банковские.

5.2 Проблема волатильности

Если вы все еще рассматриваете биткойн или другую криптовалюту для перевода денег, стоит учитывать время, в течение которого вы их держите.Пока вы держите его (даже всего на день), вы можете подвергаться довольно резким колебаниям не только в самой криптовалюте, но и в реальных валютных парах, которые вы хотите конвертировать.

На данный момент есть гораздо лучшие варианты для большинства людей.

6. Как заработать БОЛЬШЕ денег Прибытие

Если вы просто не пользуетесь банком и не пользуетесь услугами авторитетной компании по переводу денег, то вы далеко впереди.

Есть несколько отличных способов получить еще больше!

- Выберите услугу, которая соответствует вашим потребностям

- Время обменного курса

- Настроить оповещения

- Согласовать

6.1 Выберите услугу, которая соответствует ВАШИМ потребностям.

Как уже говорилось выше, вы можете значительно сэкономить, просто воспользовавшись услугами компании по переводу денежных средств, рассчитанной на отправляемую вами сумму.

Если вы отправляете большие суммы, регулярно переводите деньги или просто имеете определенные потребности, может быть полезно провести небольшое исследование услуг, предлагаемых в вашей стране проживания.

Best Ways

6.2 Время обменного курса

Если вам совсем не интересно читать о пунктах, базисных пунктах, сопротивлении и гистограммах — у меня есть хорошие новости.

Простые диаграммы могут легко помочь сэкономить или заработать 1% или более.

6.3 Настройка предупреждений

Многие компании по переводу денег позволяют настраивать предупреждения, а некоторые даже позволяют выполнять переводы, если вы достигли определенных валютных пар.

6.4 Переговоры

Некоторые компании, занимающиеся денежными переводами, просто не хотят вести переговоры, когда дело доходит до предоставления вам более выгодной сделки, но другие соглашаются. Простой звонок может сэкономить сотни, а может и тысячи.В целом компании, которые отлично справляются с небольшими переводами, уже достигли дна и в основном работают онлайн, поэтому переговоры не подходят. Тем не менее, у некоторых есть «бесплатные» переводы.

TorFX, с другой стороны, позволяет говорить по телефону и делать вас счастливыми. При больших суммах и при проведении нескольких транзакций в течение определенного периода времени стоит поговорить с назначенным вами «персональным менеджером по работе с клиентами» о доступных вариантах.

OFX, вероятно, уже будут самыми дешевыми и будут дешеветь по умолчанию по мере увеличения объемов и невозможности вести переговоры.Тем не менее, вы можете навсегда отказаться от платы в размере 15 долларов.

Вам также могут понравиться Последние «бесплатные» предложения по переводу, которые мы обновляем ежемесячно с учетом последних бесплатных переводов.

Счастливых переводов!

10 лучших денежных переводов — лучшие дешевые компании по международным переводам

Деньги

Меню

- Банковское дело

Кредитные карты

Займы

Ипотека

банковские счета

Текущие счета

Сберегательные счета

Денежные переводы

Карты предоплаты

Пенсии

Защита доходов

Инвестирование

Направляющие

В чем разница между Visa и MasterCard?

Как получить ипотеку, если вы пожилой заемщик

Можно ли снимать наличные с кредитной карты?

- Автомобили

Страхование автомобиля

Travel Money Card — предоплаченная мультивалютная карта

Важная информация о различных транзакциях A

валютная маржа применяется к сумме сделки, если

карта используется для снятия средств в любой валюте, кроме

валюта, доступная на карте.Применимая маржа

примененная к сумме сделки 5,95%. Пример

Валютная маржа для карты, загруженной только австралийскими долларами:

Предположим, вы снимаете деньги в банкомате за пределами Австралии.

(в Бразилии) за 50 бразильских реалов и преобладающую

курс обмена, установленный Mastercard, составляет BRL1.00 =

1,34 австралийских доллара. Прежде чем будет применяться валютная маржа, это будет равняться

67 австралийских долларов.00 (50,00 бразильских реалов x 1,34). После того, как валютная маржа в размере 3,99 австралийских долларов составит

применяется (67,00 австралийских долларов x 5,95%), это будет равняться 70,99 австралийских долларов (67,00 австралийских долларов + 3,99 австралийских долларов).

Если у вас нет баланса в валюте транзакции, ваша Карта

Средства будут списаны в соответствии с порядком приоритета по умолчанию:

следующие: AU $, US $, EU €, GB £, NZ $, TH ฿, CA $, HK $, JP ¥, SG $. Кроме того, мы будем

дебетовать баланс каждой валюты в этом порядке до соответствующей транзакции

сумма была довольна.

Например, предположим, что покупка совершена с использованием вашей Карты за границей на сумму 150 долларов США, и вы

иметь следующие остатки на карточном фонде 50 долларов США, 0 австралийских долларов, 60 евро в ЕС, 100 канадских долларов, а затем следующие

зачисление средств состоится:

Подробную информацию см. В пункте 10 Условий.

о том, как эти

поля применяются.

Важная информация о распределении средств по разным валютам «валюта

к обменному курсу валюты »:

Если вы переводите средства из одной валюты в другую

валюта, или где мы это делаем в

в соответствии с Условиями конвертация валюты применяется в

применимый на тот момент розничный обменный курс, определенный нами.Мы сообщим

по ставке, которая будет применяться при распределении средств из одного

валюту в другую. Пример обменного курса валюты к валюте для

выделение средств в доллары США из австралийских долларов: предположим, вы хотите выделить 500 австралийских долларов на доллары США и

Превалирующий обменный курс, установленный нами, составляет 1 австралийский доллар = 1,09 доллара США.

Этот вариант означает, что вы и ваш партнер будете нести юридическую ответственность за счет и любой баланс, который вы переводите на него.

Этот вариант означает, что вы и ваш партнер будете нести юридическую ответственность за счет и любой баланс, который вы переводите на него.

Сайт эмитента

Сайт эмитента От 9% до 25,9% переменной)

От 9% до 25,9% переменной) От 99% до 23,99% переменной)

От 99% до 23,99% переменной) 99% переменная

99% переменная От 99% до 22,99% переменной

От 99% до 22,99% переменной Но если вам удастся погасить его вовремя, это может положительно повлиять на ваш кредитный рейтинг.

Но если вам удастся погасить его вовремя, это может положительно повлиять на ваш кредитный рейтинг. Обсудив это перед подачей заявки на новую карту или перевод баланса, вы снизите риск путаницы, пропущенных платежей или других проблем в будущем.

Обсудив это перед подачей заявки на новую карту или перевод баланса, вы снизите риск путаницы, пропущенных платежей или других проблем в будущем.