Номер карты «Статус» «ЮТэйр»: что это? Номер карты статус что это

Номер карты «Статус» «ЮТэйр»: что это?

В целях поощрения своих постоянных клиентов компания «ЮТэйр» разработала и внедрила приложение «Статус». Согласно данному приложению, клиентам предоставляется возможность набирать мили за перелёты и расходовать все накопления на самые разнообразные льготы. Что это за льготы? И что представляет собой номер карты «Статус» от «Ютэйр»?

Данное приложение имеет немало преимуществ в сравнении с бонусными предложениями иных авиаперевозчиков. К примеру, «ЮТэйр» не запрещает клиентам открывать общий счёт. Сделать это может каждый желающий. Есть только одно ограничение: возраст не младше 14 лет. Можно самостоятельно подсчитывать мили, а можно выбрать участие с сослуживцами (приложение «Статус-Бизнес») или же со своей семьёй (приложение «Статус-Семья»). Приложение «Статус-Бизнес» доступно только лицам в возрасте старше 18 лет. Учтите, что нельзя одновременно принимать участие в приложении «Статус-Семья» и «Статус».

Чтобы принять участие в «Статус» и «Статус-Семья», надо пройти несложную регистрацию на сайте авиакомпании. Здесь следует заполнить специальную форму, которая доступна не только на интернет-ресурсе. Также пройти регистрацию можно в агентстве, представительстве либо на борту самолёта. Для участия в «Статус-Бизнес» необходимо заполнить официальный бланк и особую электронную форму. По завершении регистрации клиенту выдаются персональный номер и временная карта. Постоянная карта будет направлена на электронную или обычную почту. По обычной почте карта приходит адресату в течение 3 месяцев. И временная, и постоянная карты имеют одинаковый индивидуальный номер. Учтите, что можно открыть только один счёт в каждом из приложений.

Мили – это единица поощрения. В «Статусе» есть 2 типа миль: наградные и статусные.

Первые применяются для получения наград, вторые – для достижения элитного уровня участника. Мили начисляются при предъявлении карты участника в момент приобретения билета в «ЮТэйр» или же в случае самостоятельного ввода сведений в процессе бронирования билета в режиме онлайн. Если билет вы выкупите, однако не полетите, то бонусы не будут начислены. При активном использовании сервисов партнёров (страховая компания «Сургутнефтегаз» и «Югория», финансовое учреждение «ВТБ 24» и пр.) число миль тоже увеличивается.

Заработанные мили можно израсходовать на оплату:

- гостиницы;

- авиабилетов;

- повышения класса обслуживания;

- услуг компаний-партнёров.

Количество миль увеличится не позднее чем через 10 дней с даты приобретения услуг партнёров программы и 30 дней с момента полёта. Если миль мало, то необходимо копить дальше. Недостающие мили не могут быть доплачены реальными деньгами. Мили существуют в течение 36 месяцев с момента оказания услуги.

Участвуйте в приложениях от «ЮТэйр» и летайте с выгодой!

kto-chto-gde.ru

Как узнать сколько миль Ютэйр накоплено?

Копите мили, участвуя в программе лояльность авиакомпании Ютэйр, и хотите проверить сколько милей вы уже заработали? Нет ничего проще. Сделать это можно на официальном сайте авиакомпании. Достаточно зайти в личный кабинет программы Статус Ютэйр.

Выгодно ли вообще копить мили? Об этом можно почитать в нашей предыдущей статье «Выгодно ли копить мили за перелеты».

СТАТУС Utair

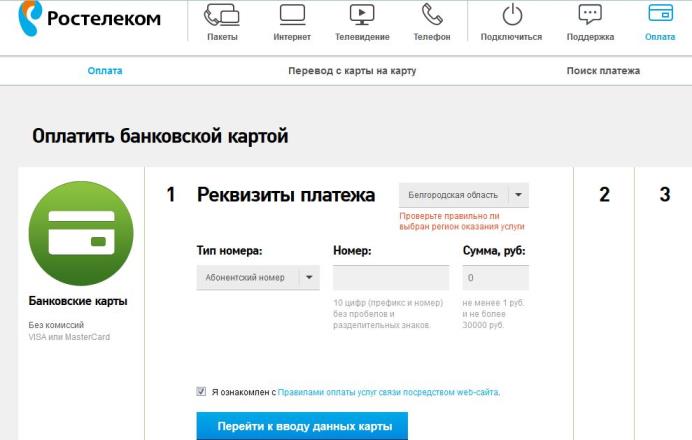

Только вход в свой аккаунт происходит не с главной страницы сайта авиакомпании, а со страницы программы СТАТУС Ютэйр — http://status.utair.ru.

В правой колонке в соответствующих полях необходимо указать номер карты и PIN-код. Номер карты находится на самой карте, которую вы уже наверняка получили по почте в конверте.

Если вы забыли свой пин-код, то его можно восстановить, отправив электронное письмо по почте [email protected]. В теме письма обязательно нужно указать «PIN-код».

В теле письма укажите свое ФИО, номер карты участника и электронную почту, с которой происходила регистрация на сайте.

Личный кабинет участника программы СТАТУС Ютэйр

Оказавшись в личном кабинете программы Статус вы сразу сможете увидеть количество накопившихся милей, а кликнув в левой колонке по ссылке «Состояние счета», вы сможете посмотреть детальную статистику начисления милей.

И не забывайте, что неиспользованные мили будут аннулированы спустя 36 месяцев (или 3-х лет) с даты их начисления. Поэтому стоит всегда заранее обращать внимание на количество накопленных милей и на дату истечения их срока действия.

jevoyage.ru

Что такое статусность банковской карты

Типы банковских карт

Пластиковые карты – это самый востребованный банковский продукт. Практически каждый клиент банков имеет кредитную и дебетовую карту и даже не одну. Но все карты могут иметь свои особенности и отличия, поэтому стоит подробнее рассмотреть виды банковских карт. Классификация «пластика» поможет в будущем сделать правильный выбор продукта.

Что такое банковская карта

С данным платежным инструментом мы знакомы довольно давно, простыми словами «пластик» — это ключ к банковскому счету дебетовому или кредитному. С помощью его можно распоряжаться деньгами на расстоянии, расплачиваться в магазинах или интернете. Кроме того, имея пластиковую карту можно посредством интернет-банкинга пополнять мобильный телефон, оплачивать коммунальные услуги, штрафы и госпошлины.

Но, в связи с тем, что банковских предложений довольно много, потенциальным клиентам сложно определиться с выбором. Попробуем максимально точно рассмотреть, какие виды платежных карт существуют, чем они отличаются.

Типы карт

В настоящее время существуют следующие типы банковских карт:

- Личные. Владельцем пластика может быть только физическое лицо, она оформляется для нецелевого использования.

- Зарплатные. Данный вид карты оформляется с конкретной целью – перевод заработной платы, то есть она не кредитная. Корпоративные. Это платежный инструмент, обычно привязанный к расчетному счету компании, пользуется ей доверенное лицо с целью обеспечения деятельности организации.

- Предвыпущенные. Это неименной «пластик» моментального выпуска, его основное отличие в том, что на лицевой стороне нет фамилии и имени владельца.

- Предоплаченные. На карте установлен определенный лимит, который можно использовать, далее пополнять счет нельзя.

- Подарочные. Это альтернативный вариант подарка на праздник, суть в том, что на счету карты есть определенная сумма, которую можно потратить на покупки, но не снимать наличные. Она также одноразовая, без возможности пополнения.

Итак, пластиковые карты банков делятся на пополняемые и не пополняемые. Рассмотрим особенности этих карт более подробно.

Классификация по расчетным операциям

Все платежные банковские карты делятся на дебетовые, кредитные и овердрафтные. Кредитные карты предполагают использование заемных средств банка, это, иными словами, одна из форм кредитования. Соответственно за пользование займам пользователь обязан платить проценты, с той лишь разницей, что здесь нет графика платежей и фиксированной суммы к оплате. К тому же каждый банк предлагает заемщикам льготный период, в течение которого плата за пользование средствами не взимается.

Другой, не менее востребованный вид банковского «пластика» это дебетовая карта. На ней нет заемных средств, а ее владелец может лишь пополнять счет и пользоваться ей для оплаты товаров и услуг. Зарплатные карты также являются дебетовыми, с той лишь разницей, что счет пополняет не владелец, а его работодатель.

Дебетовые карты более просты в оформлении, для того, чтобы стать владельцем «пластика» достаточно прийти в любой банк с паспортом и заполнить анкету.

Овердрафтная карта имеет схожие черты с кредитной и дебетовой. Обычно овердрафт доступен для участников зарплатного проекта. Суть овердрафта в том, что пользователь, после окончания собственных средств может пользоваться заемными. Долг по овердрафту (перерасходу) списывается при первом пополнении счета.

Классификация в зависимости от мировой платежной системы

Здесь речь идет о выборе мировой платежной системы, мы рассмотрим только самые популярные из них, а именно Виза, Мастер Кард, Американ Экспресс. Самая распространенная и востребованная во всем мире – это Visa. Ее основная валюта – это доллар, то есть при оплате покупок за границей, этот факт нужно учитывать. Например, если пользователь оплачивает покупки и услуги в долларах, то конвертация валюты производится без дополнительных затрат. А при оплате покупок в другой валюте произойдет двойная конвертация, сначала в доллары, затем в другую валюту.

Карта Visa доступна для пользователей более чем в 200 стран мира, ее можно открыть в любой валюте, а к одной карте можно привязать несколько счетов одновременно.

«Родная» валюта карты Мастер Кард – это евро, то есть она более актуальна для тех, кто часто пользуется за границей именно этой валютой. В остальном карта имеет массу преимуществ – бонусы и скидки от партнеров, возможность пользоваться ей в любой точке мира, перевод в любую валюту.

American Express – это американская компания, один из крупнейших в мире финансовых компаний. В нашей стране Американ Экспресс менее распространены, нежели Visa, MasterCard, тем не менее, именно на нее падает выбор некоторых клиентов банка. Основное преимущество Американ Экспресс в том, что их принимают в любой точке мира.

Выбор платежной системы важен в основном для тех, кто часто выезжает за границу, те, кто пользуется карточкой в пределах нашей страны, данный критерий большого значения не имеет.

Классификация карт по статусу

Все, кто является клиентами банков, знают, что все карты банков имеют определенный статус, или, иными словами, весь пластик можно разделить на несколько классов: Standard, Gold, Platinum, Premium. Начальный уровень – это Standard, это, как правило, карты, которые обладают ограниченным кругом возможностей, хотя их тоже принимают как в России, так и за рубежом, не все из них подходят для оплаты покупок в интернет-магазинах.

«Пластик» класса Gold, Platinum, Premium значительно отличаются от стандартного варианта тем, что ее владельцы могут рассчитывать на премиальное круглосуточное обслуживание, огромное количество бонусов и скидок в нашей стране и за ее пределами. А также обслуживание в любой точке мира, в том числе выдача наличных в случае утраты кредитки, страховка в поездке за рубеж и многие другие преимущества. Кстати, премиальные карты все эмбоссированы, то есть на лицевой стороне есть имя владельца, что говорит о высокой степени безопасности средств, например, чтобы расплатиться ей обязательно нужно ввести ПИН-код.

Обратите внимание, чем больше возможностей дает банковский продукт, тем дороже его обслуживание.

Как правильно сделать выбор

Говорить о количестве банковских предложений не приходится, их настолько много, что каждый потенциальный клиент обязательно найдет ту, которая обладает оптимальным набором функций, и максимально будет соответствовать индивидуальным требованиям. Особое внимание среди прочего стоит обратить именно на безопасность, постольку, поскольку речь идет о деньгах, неважно своих или заемных. Современная система 3-D Secure делает покупки в интернет более безопасными.

Еще один факт, на который пользователи часто обращают внимание – это бонусные программы, их предлагаю сами банка и платежные системы. Также привлекательным предложением может показаться Cash Back, то есть возврат средств на счет при оплате покупок.

Самое важное при выборе банковского продукта – стоимость ее обслуживания должна быть сопоставима с объемом предоставляемых возможностей.

И это не все разновидности банковских карт, к тому же сфера банковских услуг стремительно развиваются, появляются новые продукты и совершенствуются давно привычные нам. Сегодня пользователь может не только получить реальную пластиковую карту, но и виртуальную (она не имеет физического носителя, только набор реквизитов) ее удобно использовать тем, кто предпочитает онлайн-шопинг.

Номер карты «Статус» «ЮТэйр»: что это?

Деньги

В целях поощрения своих постоянных клиентов компания «ЮТэйр» разработала и внедрила приложение «Статус». Согласно данному приложению, клиентам предоставляется возможность набирать мили за перелёты и расходовать все накопления на самые разнообразные льготы. Что это за льготы? И что представляет собой номер карты «Статус» от «Ютэйр»?

Данное приложение имеет немало преимуществ в сравнении с бонусными предложениями иных авиаперевозчиков. К примеру, «ЮТэйр» не запрещает клиентам открывать общий счёт. Сделать это может каждый желающий. Есть только одно ограничение: возраст не младше 14 лет. Можно самостоятельно подсчитывать мили, а можно выбрать участие с сослуживцами (приложение «Статус-Бизнес») или же со своей семьёй (приложение «Статус-Семья»). Приложение «Статус-Бизнес» доступно только лицам в возрасте старше 18 лет. Учтите, что нельзя одновременно принимать участие в приложении «Статус-Семья» и «Статус».

Чтобы принять участие в «Статус» и «Статус-Семья», надо пройти несложную регистрацию на сайте авиакомпании. Здесь следует заполнить специальную форму, которая доступна не только на интернет-ресурсе. Также пройти регистрацию можно в агентстве, представительстве либо на борту самолёта. Для участия в «Статус-Бизнес» необходимо заполнить официальный бланк и особую электронную форму. По завершении регистрации клиенту выдаются персональный номер и временная карта. Постоянная карта будет направлена на электронную или обычную почту. По обычной почте карта приходит адресату в течение 3 месяцев. И временная, и постоянная карты имеют одинаковый индивидуальный номер. Учтите, что можно открыть только один счёт в каждом из приложений.

Мили – это единица поощрения. В «Статусе» есть 2 типа миль: наградные и статусные.

Первые применяются для получения наград, вторые – для достижения элитного уровня участника. Мили начисляются при предъявлении карты участника в момент приобретения билета в «ЮТэйр» или же в случае самостоятельного ввода сведений в процессе бронирования билета в режиме онлайн. Если билет вы выкупите, однако не полетите, то бонусы не будут начислены. При активном использовании сервисов партнёров (страховая компания «Сургутнефтегаз» и «Югория», финансовое учреждение «ВТБ 24» и пр.) число миль тоже увеличивается.

Заработанные мили можно израсходовать на оплату:

- гостиницы;

- авиабилетов;

- повышения класса обслуживания;

- услуг компаний-партнёров.

Количество миль увеличится не позднее чем через 10 дней с даты приобретения услуг партнёров программы и 30 дней с момента полёта. Если миль мало, то необходимо копить дальше. Недостающие мили не могут быть доплачены реальными деньгами. Мили существуют в течение 36 месяцев с момента оказания услуги.

Участвуйте в приложениях от «ЮТэйр» и летайте с выгодой!

Банковские карты: виды банковских карт, оформление, назначение, особенности и функциональные возможности

Пластиковые карточки банков уже давно стали частью жизни каждого современного человека. И на это есть ряд причин. Кто-то – зарплату, другие – стипендию или материальную помощь получает на банковские карты.

Виды банковских карт, условия их открытия, использования, способы закрытия, а также историю этого финансового продукта вы сможете узнать, прочитав эту статью. Также будут приведены самые популярные международные системы, занимающиеся выпуском и поддержкой пластиковых карт.

Происхождение и дальнейшая история развития

Рассмотрим пластиковые карты, начиная с того момента, когда стали появляться первые банковские карточки.

До торгового бума в Америке в пятидесятых годах прошлого века, как и во всем мире, использовались деньги в двух видах: наличном и безналичном.

Если с первой формой все понятно, то на второй остановим свое внимание.

Безналичные деньги тогда представляли собой чеки и чековые книжки. Современному пользователю пластиковой карты понятны все негативные стороны использования чековой книжки:

– долгое оформление каждой операции;

– всегда нужно носить с собой бумажный чек, который можно легко испортить.

Во время того самого американского торгового бума, когда количество торговых сделок умножилось в несколько раз, необходимость иметь средство, которое будет надёжнее чеков, очень сильно обострилась.

Сперва банковские карты выглядели как обычный кусочек картона, на котором указывалась нужная информация.

Постепенно они совершенствовались, повышался уровень защиты.

В том виде, в котором все привыкли видеть пластиковые карты сегодня, они начали производиться в середине 70 годов прошлого века, сразу после того, как была изобретенная магнитная лента.

Что такое банковская карта?

Не вдаваясь в финансовые термины, можно сказать достаточно просто – это ключ к банковскому счёту, с помощью которого вы можете производить операции, указанные в договоре (снять и положить средства, оплачивать счета и т. п.).

Примечательно, что многие думают, будто этот кусочек пластика принадлежит именно людям, владеющим счетом. Это ошибка, так как истинным владельцем пластиковой карты является её банк-эмитент. Человек, который является владельцем карточного счета, – это всего лишь держатель карты.

Как выглядит банковская карта?

На сегодняшний день все банковские карты, независимо от производителя, имеют стандартную форму и размеры. ISO 7810 – стандарт, который определяет, какими должны быть банковские карты. Виды банковских карт, которые приведены ниже, существуют разные, но следующие параметры у них одинаковые:

размер – 85,6 на 53,98 мм;

наличие магнитной ленты;

возможно наличие чипа;

на лицевой стороне содержится картинка (фон, изображение), а также логотип платёжной системы, номер карты, фамилия и имя её держателя, месяц и год, до которого она действительна;

на обратной стороне также присутствует фон; кроме этого, есть магнитная лента, область для подписи держателя карты и специальный секретный код, состоящий из трёх или четырёх цифр.

Конечно, есть и некоторые исключения, зависящие от банка-эмитента. К примеру, некоторые финансовые учреждения заказывают печать фотографии держателя на банковские карты.

Виды банковских карт

Классификацию карт стоит произвести по нескольким группам, чтобы грамотно их разобрать по видам. Итак, по типу платёжной системы, в которой функционируют карты, они бывают:

По отношению к карточному счету:

По возможным операциям можно разделить карты на:

расчётные или дебетовые;

предоплаченные банковские карты.

Виды банковских карт можно разделить и по статусу, а также уровню предоставляемых услуг следующим образом:

По факту физического существования:

Локальные карты представляют собой платёжный инструмент, который работает только в одной платежной системе, функционирующей на территории одного государства.

Международные, в свою очередь, позволяют производить расчеты по всему миру, с возможностью взаимодействия с другими платёжными системами.

Самыми популярными международными платёжными системами являются Visa (доля на мировом рынке – более 50%) и MasterCard (около 30% всех карт пластиковых мира). На третьем месте American Express, которая занимает около 18%. Примером карты, выпускаемой в РФ, которая действует во всем мире, является дебетовая карта “Тинькофф Банка”.

К одному карточному счету могут быть выпущены как основная, так и дополнительная карта. Держателем основной карты обязательно должен быть владелец карточного счёта.

Держателями дополнительных карт могут быть кто угодно, но обязательно должно быть согласие владельца карточного счёта.

Эмбоссированные карты

Такие карты могут прослужить дольше, чем неэмбосированные, за счёт того, что номер и срок действия карты, а также фамилия и имя её держателя не напечатаны, а выдавлены на пластике.

На обычных картах очень быстро стираются все надписи из-за постоянного трения в кошельке, кармане и банкомате. А карты, выдавленные эмбоссером (специальным аппаратом), не теряют свой вид довольно-таки долго.

Что можно делать с помощью карт?

Согласно указанному выше перечню видов пластиковых карт, их можно разделить по возможным операциям. Рассмотрим эти виды более подробно.

К примеру, две одинаковые на вид карты Visa Classic позволяют их держателям выполнять отличные друг от друга операции. Это связано с тем, что класс пластиковой карты только частично определяет возможности, которые доступны их носителям.

Первым делом рассмотрим дебетовые карты (расчётные). Они используются для доступа

jixe.ru