Особенности и преимущества дополнительной карты банка. Дополнительная карта

что это значит, как открыть и на каких условиях

Многие люди, имеющие основную карту банка, которая может быть дебетовой или кредитной, нередко задумываются об оформлении дополнительного пластика. Он выдается практически всеми банками, а при этом не имеет значения, какая платежная система установлена на основном изделии. Он может предназначаться для самого гражданина или его родственников.

Дополнительная карта банка

Они могут назначаться родителям или детям. Они привязываются к тому же счету, который открыт для основного пластика. Поэтому другие люди при необходимости могут получить доступ к средствам на этом счете.

Держатель основного платежного инструмента может регулировать многочисленные вопросы:

- устанавливает лимит на возможность расходования средств в течение дня или другого периода времени;

- определяются операции, которые могут совершаться при использовании данного изделия;

- решается, какое количество операций может реализоваться за некоторый промежуток времени;

- оценивается рациональность применения денег, для чего предоставляются банками выписки обо всех совершенных операциях.

Плюсы дополнительной банковской карты.

Держатели дополнительной карточки не смогут какими-либо способами регулировать траты по основному платежному инструменту.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов с долгами, но каждый случай носит уникальный характер.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов с долгами, но каждый случай носит уникальный характер.Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам +7 (499) 653-64-91 . Это быстро и бесплатно!

Преимущества и недостатки

К преимуществам оформления такого изделия относится то, что можно получить карточку для родителей или детей, чтобы они могли пользоваться средствами на счету. Обычно устанавливается невысокая стоимость обслуживания, а также можно выбрать индивидуальный дизайн.

К недостаткам такого решения можно отнести то, что придется уплачивать ежегодно определенные средства за обслуживание пластика. Увеличиваются траты средств на счету, поэтому может иметься перерасход.

Предназначение

Оформить их можно на родителей, детей или других родственников, а также нередко сами люди получают несколько карт на один счет, каждая из которых обладает своим назначением и особенностями.

Наиболее часто оформляются такие изделия в ситуациях:

- невозможно по каким-либо причинам оформить основной пластик, например, не предоставляются изделия несовершеннолетним или пенсионерам;

- требуется регулярно направлять деньги членам семьи, проживающим в другом городе, поэтому для экономии на комиссии можно просто выделить дополнительную карточку родственникам, которые в любой момент времени могут снимать средства на основании установленного лимита;

- нужны пластики разных категорий, поэтому предотвращаются разные сложности, появляющиеся при применении разнообразных платежных систем;

- определенные карточки считаются удобными для снятия наличных, а другие актуальны для расчетов безналичным способом.

Если применяются дополнительные платежные инструменты, то желательно всегда устанавливать лимиты, причем независимо от того, кому они предназначаются, чтобы предотвратить перерасход средств и увеличение кредита, а также это позволит не допустить значительные убытки, если карта будет украдена или утеряна.

Принцип работы дополнительного пластика

К основным нюансам применения такого платежного инструмента относится:

- присоединяется дополнительная карточка к тому счету, который был открыт для основного пластика;

- держатели дополнительных платежных инструментов не являются владельцами самого счета, поэтому не могут контролировать или полностью расходовать все средства на нем;

- доверенные лица могут применять средства только в ограниченных целях, для чего устанавливаются определенные лимиты;

- оформляется изделие на непосредственного пользователя, поэтому его инициалы располагаются на лицевой стороне пластика, а также ему выдается индивидуальный пин-код, но все транзакции может просматривать владелец основной карты.

Что такое дополнительная банковская карта, расскажет это видео:

Ответственность перед банком несет непосредственный владелец счета. Наиболее часто такая возможность применяется большими семьями, в которых один человек зарабатывает много средств, поэтому разделяется бюджет на несколько членов семьи.

Стоимость обслуживания по дополнительным платежным инструментам считается невысокой. Можно даже оформить изделие на ребенка, установив для него лимит траты средств на один день. При этом владелец счета всегда может контролировать, когда были потрачены средства, а также на какие цели они были направлены.

К каким картам делаются

Оформить дополнительный платежный инструмент можно к любой дебетовой карте. Выполнить это можно в любое время. Для этого достаточно прийти в отделение банка, где имеется открытый счет. Составляется заявка, на основании которой выдается дополнительный пластик.

Для этого достаточно иметь при себе паспорт владельца счета, а также паспорт или св-во о рождении человека, для которого предназначается новое изделие. Выпуск дополнительных карт разрешается только для клиентов банка, у которых уже имеется дебетовый платежный инструмент.

Выпуск занимает не слишком много времени, поэтому на это процесс тратится от 5 дней до двух недель. Получить сведения о готовности данного пластика можно через смс-сообщение, если подключен мобильный банк. Как только изделие будет готово, то надо прийти в отделение банка, чтобы забрать его.

Лимиты и ограничения по операциям могут устанавливаться в отделении банка или самостоятельно через онлайн банкинг.

Условия получения

Если для каких-либо целей требуется дополнительный платежный инструмент, то учитываются разные условия и требования к этому процессу. К ним относится:

- выпускается дополнительная карточка только при наличии счета и основного пластика;

- стоимость обслуживания считается невысокой, причем может варьироваться от 100 до 500 руб. в год;

- учитывается категория выбранного пластика, причем невозможно оформить более высокую категорию, чем у основной карты;

- оформить пластик можно на себя, членов семьи, сторонних граждан или даже несовершеннолетних детей, возраст которых превышает 7 лет.

Как выбрать банковскую карту для ребенка, смотрите видео:

Таким образом, оформить дополнительную карточку не составит труда. Важно изучить все предлагаемые условия банками, учесть стоимость обслуживания и другие нюансы.

Сколько можно сделать

Количество дополнительных карточек, выпускающихся на один счет, может значительно отличаться в разных банковских учреждениях. Стандартно предлагается присоединить к счету до 8 карточек, которые могут быть даже бонусными, кредитными или универсальными.

Все эти карты могут быть открыты на посторонних лиц или родственников, но за счет существенного их количества значительно усложняется процесс отслеживания трат.

Как следить за изделиями

Владелец основного платежного инструмента может отслеживать траты средств на счете. В этом случае можно пользоваться разными способами:

- Применение онлайн банкинга. При его подключении можно постоянно в онлайн режиме иметь доступ ко всем сведениям относительно трат по карте. Желательно зарегистрировать телефон в банке, чтобы пользоваться сервисом безопасно. Можно бесплатно в любое время заказывать отчет по любому платежному инструменту.

- Подключение мобильного банка.

Он представлен специальным приложением на телефоне или планшете. В нем имеются практически те же функции, что и в онлайн банкинге. При этом можно так же всегда оформлять отчеты по карточкам.

- Получение выписки в офисе банка. Этот вариант считается не слишком востребованным, так как для получения информации требуется посещать отделение банка с паспортом и заказывать выписки за разные периоды по каждому платежному инструменту.

Таким образом, регулировать траты можно разными способами.

Устанавливаются ли лимиты

Сам владелец счета решает, будут ли установлены какие-либо лимиты по тратам или количеству операций по дополнительным карточкам. Для этого требуется обращаться к работникам банка. Лимиты могут относиться к ежемесячным или ежедневным тратам, а также к числу совершаемых операций.

Как оформить дополнительную карту для ребенка?

Таким образом, дополнительные карточки считаются прекрасным решением для каждого держателя основного платежного инструмента. Они могут оформляться на родственников или посторонних лиц. По ним можно регулировать траты и устанавливать разные лимиты.

Обслуживание считается доступным, а также некоторые банки предлагают присоединение к одному счету до 8 платежных инструментов.

Бесплатная консультация

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть! Наш юрист может бесплатно Вас проконсультировать - напишите вопрос в форме ниже:Оценка статьи:

Загрузка...

Загрузка... Поделиться с друзьями:

dolg.guru

Дополнительная кредитная карта к основной карте Ситибанка

Наверное, Вы не раз задумывались над тем, как обеспечить Ваших близких необходимыми средствами на каждый день, особенно, когда Вас нет рядом. Воспользуйтесь удобным средством — дополнительной кредитной картой Ситибанка.

Дополнительная кредитная карта это:

Проявление заботы о тех, кто Вам дорог

Вашим близким будут доступны все преимущества основной кредитной карты:

- моментальная оплата мобильной связи и коммунальных платежей без комиссий;

- «Льготный период кредитования»

- услуги круглосуточной системы CitiPhone;

- услуга Citi Express1 для оплаты проезда в метро и других видах общественного транспорта Москвы кредитной картой;

- покупки в интернет-магазинах и многое другое.

Чувство уверенности и спокойствия за Ваших близких

Ваши близкие смогут использовать средства на счете Вашей кредитной карты, даже когда Вас нет рядом. При этом Вы можете установить любой лимит использования средств в пределах кредитного лимита по основной карте (но не ниже 9 000 рублей).

Удобное средство контроля над расходами

Дополнительные карты, открытые к Вашему счету, — это простое и эффективное средство контроля Ваших совместных расходов с держателем дополнительной карты, ведь у дополнительной карты тот же счет, что и у Вашей основной карты. Вы можете легко менять размер кредитного лимита на дополнительной кредитной карте, как в большую, так и в меньшую сторону. Отслеживать общие расходы Вы сможете в режиме реального времени:

Все операции по дополнительным картам отражаются отдельно в ежемесячных выписках по основной карте.

Способ быстрого накопления бонусов и вознаграждений

Владельцы карт Miles & More, Аэрофлот-Ситибанк, Мегафон-Ситибанк, МТС-Ситибанк, Стокманн-Сити, Citi Select, Neste Oil-Citibank и CASH BACK, открывая дополнительные карты, получают еще больше бонусных миль, бонусов и баллов и смогут быстрее достичь своих целей, так как все операции по дополнительной карте учитываются при начислении вознаграждений.

Оформить дополнительную карту очень просто!

Вам достаточно подать подписанное Вами заявление и оригинал или нотариально заверенную копию паспорта человека, на имя которого Вы хотите открыть карту.

Если у Вас еще нет основной кредитной карты Ситибанка, оставьте онлайн заявку прямо сейчас! Читайте о выдаче карты и возможных причинах отказа в ней.

Позвоните по телефону:

![]() 8 (800) 700-74-05

8 (800) 700-74-05

наш специалист приедет к Вам в любое удобное время, чтобы забрать необходимые документы.

Подробнее о дополнительных кредитных картах в разделе «Вопросы и ответы».

1 Экспресс. Услуга Citi Express платная. Стоимость услуги — 65 рублей в месяц. Для подключения услуги требуется перевыпуск кредитной карты. Не предоставляется для карт МегаФон-Ситибанк World MasterCard, Neste Oil-Citibank World MasterCard, Neste Oil-Citibank Premium World MasterCard, — в этих случаях запрос на услугу не будет обработан.

2 Услуга платная в соответствии с тарифами Ситибанка.

3 Онлайн.

4 Скидки предоставляются указанными компаниями по их усмотрению и в предусмотренном ими порядке. АО КБ «Ситибанк», корпорация Citigroup Inc. и их аффилированные лица не несут никаких обязательств по предложениям этих компаний, в частности, касающимся предоставления указанных скидок, или в связи с ними. Информация о скидках приводится на основании данных, полученных от соответствующей компании. Скидки не суммируются с другими скидками и специальными предложениями. Сроки действия предложений ограничены. Возраст лица, на имя которого оформляется дополнительная кредитная карта, не может быть менее 18 лет.

Дополнительная кредитная карта оформляется исключительно по усмотрению Ситибанка. Все условия договора опубликованы на сайте www.citibank.ru, а также предоставляются в отделениях Ситибанка.

www.citibank.ru

Дополнительные банковские карты: обслуживание, лимиты, категории.

Владельцы банковских пластиковых карт категории не ниже, чем Classic или Standard, имеют возможность «привязывать» к карточному счету дополнительные карты. Такая карта - это удобный семейный «кошелек», которым могут пользоваться все члены семьи. Как и у любого финансового инструмента, дополнительная карта обладает плюсами и минусами и имеет отличия от основной пластиковой карты.

Достоинства дополнительной карты

Дополнительная банковская карта - это карточка, привязанная к основному карточному счету клиента, который уже имеет основную карту. Она может быть выпущена на имя самого владельца основного пластика или на имя другого лица, к примеру, супруги, детей или иных родственников.

Держатель основной карточки может пользоваться ею для распределения своих финансовых средств на счете. В частности, дополнительную банковскую карту можно применять для безопасной оплаты покупок в Интернете. На дополнительной карте можно поставить лимит, соответствующий суммам предполагаемых платежей. Даже если злоумышленники узнают данные карточки, вы не потеряете деньги. Кроме того, дополнительная банковская карта так же легко блокируется, как и основная - для этого надо всего лишь позвонить в банк, обслуживающий карту.

Преимущества дополнительной карты

Оформление дополнительной карты актуальнее всего незадолго до отпуска, когда вы планируете поехать за рубеж. В поездке не всегда можно оперативно связаться с кредитной организацией, поэтому при потере основной карточки можно остаться совсем без денег в другом государстве. В этом случае лучше иметь дополнительный пластик про запас отдельно от основного. Например, его можно хранить в сейфе отеля, в котором вы остановились. Для максимального удобства можно пользоваться основной и дополнительной картами различных платежных систем, поскольку MasterCard чаще используется в Европе, а Visa – в Азии и Америке, например: в США и Таиланде.

Оформление дополнительной карты актуальнее всего незадолго до отпуска, когда вы планируете поехать за рубеж. В поездке не всегда можно оперативно связаться с кредитной организацией, поэтому при потере основной карточки можно остаться совсем без денег в другом государстве. В этом случае лучше иметь дополнительный пластик про запас отдельно от основного. Например, его можно хранить в сейфе отеля, в котором вы остановились. Для максимального удобства можно пользоваться основной и дополнительной картами различных платежных систем, поскольку MasterCard чаще используется в Европе, а Visa – в Азии и Америке, например: в США и Таиланде.

Часто банковские клиенты оформляют допкарты для членов семьи. Мария Арефьева, возглавляющая управление розничного бизнеса Военно-Промышленного банка, говорит, что клиенты в большинстве случаев предпочитают выпускать дополнительные карты на себя, однако перед каникулами увеличивается заказ дополнительных пластиков для детей от восьми лет.

«Выпуская дополнительную банковскую карту на имя члена семьи или доверенного лица, владелец основной карточки, во-первых, предоставляет доступ к осуществлению операций по своему счету, во-вторых, имеет возможность держать под контролем и мобильно регулировать совершение операций по дополнительной карте, - поясняет она. - Выпуск еще одной карты привязанной к счету, позволяет людям, которые не могут стать владельцами основной карты (к примеру, из-за возраста), осуществлять операции по карте».

При помощи дополнительной карточки можно оказывать денежную поддержку уже взрослым детям, которые учатся в другом городе или стране, поэтому у родителей отсутствует возможность передавать наличные деньги. Дополнительная карта открывает возможности контролировать финансовые расходы детей, при этом обучая их самостоятельно распоряжаться деньгами.

Привилегии по дополнительным картам

В дополнение ко всем указанным плюсам дополнительной карты стоит отметить еще одно преимущество: большинство отечественных банков внедрили программы привилегий, которые позволяют держателям пластиковой карты получать скидки у партнеров, а с дополнительной карточкой можно копить бонусы вдвое быстрее.

Дополнительная карта: категории и ограничения

Главное ограничение дополнительных карт - они выпускаются рангом ниже основного пластика, говорит госпожа Арефьева. И если основная карточка имеет категорию Gold, то дополнительную выпустят категории Standard.

Также есть лимит по числу выпущенных карт. Например, в ВТБ можно оформить до пяти дополнительных банковских карт.

Лимиты и обслуживание дополнительной карты

Владелец пластиковой карты может самостоятельно устанавливать лимиты для дополнительной карточки. Скажем, можно поставить лимит на выдачу кэша в банкоматах и на сумму денег, которую можно израсходовать на безналичные платежи за день или календарный месяц.

«Доступный лимит по допкарте можно ограничить посредством письменного заявления хозяина основной карты, - объясняет госпожа Арефьева. - Держатель дополнительного пластика имеет право осуществлять транзакции с его использованием за счет денег на карточном счете и в рамках доступного лимита, учитывающего размер лимита по транзакциям, установленный банком».

Несмотря на указанные ограничения, дополнительная банковская карта - это весьма удобное платежное средство, обслуживание которого обходится дешевле, чем основной карты.

www.vbr.ru

Дополнительная банковская карта в Сбербанке – что это такое

Несмотря на то, что банковские карты появились не так давно, но они на столько себя зарекомендовали, что пластиковые карты потихоньку вытесняют наличные деньги, и расчет становится безналичным.

Банковские карты – это надежный и безопасный способ сохранить свои денежные средства в целостности и сохранности. Конечно, присутствует процент риска, карты могут украсть, или воспользоваться номером и кодом, когда совершаете покупки в интернете.

Большинство владельцев, которые давно пользуются банковскими картами, и которым они доставляют удовольствие в использовании, предпочитают оформить для себя еще одну банковскую карту, которая бы была дополнительной.

Под дополнительной картой подразумевается банковская расчетная карта, которая выпускается к основной. Обычно банки делают предложения о выпуске дополнительной карты к дебетовым картам. Хотя существуют банки, которые разрешают выпускать дополнительные карты к кредитным, по таким картам они устанавливают кредитный лимит, обычно он схож с лимитом по основной карте.

Преимущества дополнительной банковской карты

- Покупки в интернете. Люди, которые постоянно делают покупки в интернете не хотят вводить номер своей основной карты на разных сайтах, так как не всегда уверены в надежности сайта, и есть боязнь потерять свои денежные средства. Заведя дополнительную карту, на ней можно держать небольшую сумму и рассчитываться в интернете, благодаря не большой сумме на карте, если кто-то воспользуется данными, суммы будут не такие большие, чем могли бы быть. Большая сумма будет держаться на основной карте, а на дополнительной только та, сумма, которую решили потратить.

- Чрезвычайная ситуация. Находясь вдали от дома и от знакомых, могут украсть все денежные средства и банковскую карту в том числе, обычно все денежные средства и карточки лежат в кошельке. Но если тщательно все обдумать, можно завести дополнительную банковскую карту, и в чрезвычайной ситуации воспользоваться ею. Так как, не всегда есть возможность взять деньги взаймы или обраться в обслуживающий банк, тут только следует знать, что карточку надо спрятать тщательно, и держать ее отдельно от основной.

- Картой могут пользоваться члены семьи. Основная банковская карта будет находиться у владельца карты, а дополнительная может быть у мужа, если он ходит в магазин за покупками, или у ребенка, который учится в другом городе. Когда ни основных, ни дополнительных карт не было возникало множество не удобств связанных с отправкой денег почтовым переводом. На это уходило много времени, плюс нужно было отстоять очередь в банке. Сейчас же все проще, владелец карты может перевести денежные средства, на это уходит меньше времени, а так же многие банки предоставляют возможность управлять своей банковской картой через телефон, посредством сообщений, что внесло в жизнь людей еще больше удобств.

Опасности дополнительной карты

- Контроль над счетом дополнительной карты. Владелец карты не всегда может контролировать, какие расходы производятся по дополнительной карте, поэтому есть услуга лимитирования, который не позволит тратить больше нужного. Тем самым владелец карты может обезопасить себя, так как родственники иногда тратят больше, чем хотелось бы, и их действия нужно контролировать, в целях сохранения своих средств.

- Изъятие. Если просто оформить карту, на свое лицо, то, когда кто-то из близких будет пользоваться ею, банк может ее изъять, поэтому следует оформлять дополнительную карту на того, кто будет ей пользоваться.

- Ответственность. Владелец основной карты несет ответственность за операции, происходящие по дополнительной карте, и в случае чего, вину нельзя будет „скинуть“ на кого-то другого.

Обслуживание дополнительной карты обходится держателю дешевле, чем основной, при этом список услуг одинаковый, с возможным лимитом по дополнительной карте. Оформление дополнительной карточки осуществляется в той же валюте, что и основная. Карту можно оформить в отделении Сбербанка. Держатель основной карты может сделать выписку операций с дополнительной, тем самым отследить расход денежных средств. Но этой возможности нет у держателя дополнительной карты, тем самым он не сможет контролировать средства по основной карте.

Дополнительная карта, как и другие виды карт, содержит свои плюсы и минусы, поэтому прежде чем оформлять дополнительную карту на родственников, нужно быть точно уверенным в их компетенции, если уверенности нет, но без оформления никак не обойтись, установите предельный лимит, это поможет хоть как-то обезопасить денежные средства и не даст возможность их тратить больше установленного размера держателю дополнительной карты.

sberfan.ru

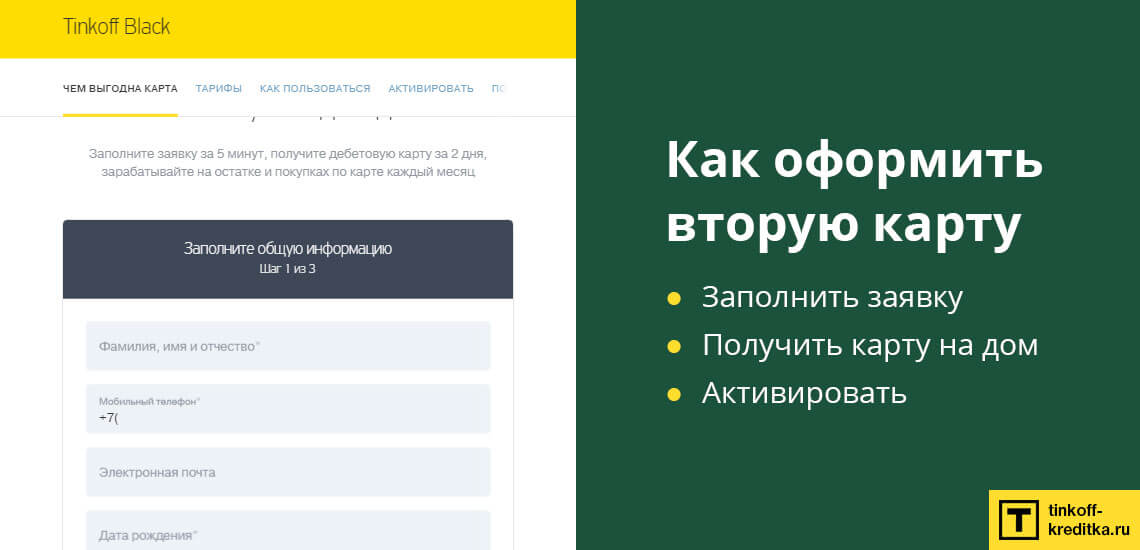

Дополнительная дебетовая карта Tinkoff Black: обзор второй карточки

Дебетовые карты Танькофф пользуются большой популярностью благодаря выгодным условиям обслуживания клиентов, а также возможности пассивного заработка на кэшбеке и процентах. Клиенты могут самостоятельно распоряжаться собственными доступными средствами с максимальным удобством в любом городе вне зависимости от типа банкомата. Однако, несмотря на все преимущества и высокую скорость работы банка нередко одной дебетовой карты Tinkoff Black недостаточно для полноценного обслуживания.

В таком случае пользователи могут оформить дополнительную банковскую карту, которую можно привязать к конкретным видам расходов. Регистрация двух и более дебетовых карточек позволит оптимизировать собственные растраты, или предоставить доступ к вашему счету членам вашей семьи. Дополнительно вторая карта предоставляет возможность обхода лимитов на объем хранения средств.

Сколько можно иметь дебетовых карт Тинькофф?

При оформлении счета многие пользователи не знают, можно ли иметь две дебетовые карты Тинькофф или в банке существуют ограничения. Ведь большинство банковских учреждений на внутреннем пространстве не располагают услугами привязки дополнительных карточек, что существенно ограничивает финансовый потенциал конкретного клиента.

Исходя из официальной информации, которая расположена на главном сайте Тинькофф, каждый пользователь имеет возможность оформить неограниченное количество карт и персональных счетов. Однако оформление второй дебетки осуществляется при условии, что новая карточка будет использоваться как дополнительная. При этом следует соблюдать общую активность использования карт.

Процедура оформления второй дебетовой карты:

- Ознакомление с условиями на официальном сайте.

- Подача письменного онлайн-заявления.

- Получение второй карты банка.

- Проведение активации любым удобным способом.

В целом процедура оформления второй дебетки не отличается от общих условий банка. В зависимости от потребностей клиента может быть предложена 1 кредитная и 2 дебетовых карты. Также возможна схема 1+3, но при этом каждый пользователь должен самостоятельно рассчитывать необходимость такого количества карточек. Ведь за обслуживание взимается комиссия.

Часто вторая дебетовая карта Tинькофф оформляется под конкретные потребности. Например: первая используется для собственных расходов, вторая для покупки крупных товаров, а третья для начисления заработной платы. Конечную схему и варианты использования подбирает сам пользователь.

Дебетовые карты оформляются в основном мультивалютными. Однако предварительно можно самостоятельно подобрать тип валюты.

Выпуск дополнительной дебетовой карты Tinkoff Black

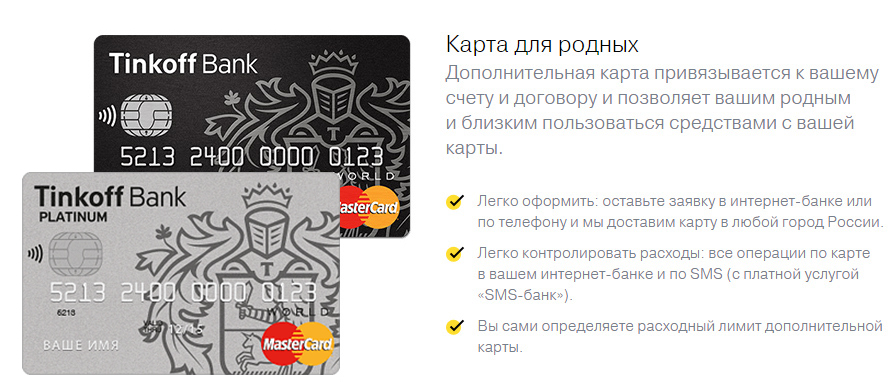

В банке Тинькофф дополнительная дебетовая карта выдается бесплатно любому клиенту, который уже имеет кредитную или любую другую карточку. Основные требования и условия для проведения процедуры при этом не изменяются.

Получить дебетку можно в течение одного дня с момента подачи заявки. Однако, несмотря на более широкие возможности персонального банкинга вторая карта потребует небольших финансовых затрат. Согласно установленным правилам банка обслуживание любой другой карточки одного типа в количестве больше 1 штуки стоит 99 рублей в месяц. Также для дополнительных дебеток кэшбек от покупок составляет не 5%, а 1%. В целом другие условия не меняются и остаются аналогичными. Пользователь получает от 3 до 30% возврата в зависимости от суммы покупки. Однако 6% годовых для всех дополнительных карт не начисляется.

В целом клиенты оформляют вспомогательные дебетки в следующих целях:

- Расширение платежных способностей.

- Предоставление доступа к личному счету для членов семьи.

- Разделение карт по целевому назначению.

- Увеличение объема пассивной прибыли от процентов.

- Повышение удобства хранения больших сумм.

- Распределение собственных средств.

Наличие второй дебетовой карты Tinkoff Black Platinum позволит более рационально использовать собственные средства. Ведь оба счета можно разделить по целевому назначению. К примеру, первая карта будет использоваться для мелких покупок, а вторая для обслуживания и заправки автомобиля. В зависимости от условий и доступной суммы на счету такой вариант подойдет и для более крупных товаров. В таком случае клиент получает возможность начисления дополнительных бонусов и годовых процентов.

Все функции (СМС-оповещение, интернет-банкинг, мобильный банк и виртуальное обслуживание) будут доступны в привычном режиме. Привязка двух дебетовых карт осуществляется к одному мобильному номеру. При необходимости пользователь может контролировать 2 дебетки через персональный кабинет на официальном сайте. При этом отсутствует потребность создания разных аккаунтов.

Стоит или не стоит оформлять вторую карту?

Оформление второй дебетовой карты осуществляется достаточно часто. В основном вариант двух карточек популярен среди граждан, которые имеют значительный оборот собственных средств. Обычная дебетка Тинькофф контролируется лимитами. В зависимости от разновидности карточки пользователь получает ограничение до 300 000 рублей, что неудобно при покупке дорогостоящих товаров в виде бытовой техники, электроники, автомобилей или комплектующих к ним. Соответственно наличие двух карточек автоматически увеличивает доступность собственных средств на счетах в 2 раза. Дебетки с одинаковыми условиями способны предоставить уже 600 тысяч рублей.

Обычно использование нескольких дебетовых карт считается популярным в кругах частных предпринимателей. Однако и для простых клиентов с активной банковской историей 2 карточки могут существенно упростить жизнь.

Подытожим:

Дополнительная дебетовая карта Tinkoff Black

5 (100%) 1 voteЧитайте также:

brobank.ru

Выпуск дополнительной карты Сбербанка на другое лицо

Особенностью выпуска дополнительной карты Сбербанка является то, что она имеет общий счет с основной картой держателя. При проведении любых операций по одной из них (пополнение или снятие), аналогичные изменения произойдут и по другой. Таким образом, если необходимо перевести деньги на дополнительную, достаточно просто пополнить основную и средства сразу будут доступны к снятию.

Держателем второй карточки может быть один из членов семьи или другое доверенное лицо владельца. Кроме того, Сбербанком предусмотрено оформление для ребенка от 7 лет, что является альтернативой наличным.

Условия и процедура выпуска

Оформляется дополнительная карта Сбербанка следующим образом:

- владельцу счета необходимо обратиться в отделение банка (обслуживающий офис независимо от адреса выпуска первичного платежного инструмента)

- предъявить собственный паспорт и паспорт (для детей до 14 лет – свидетельство о рождении) дополнительного держателя

- оформить соответствующее заявление и выбрать адрес выдачи

- забрать карточку после получения уведомления о готовности (в течение 3-14 рабочих дней). При этом допускается выдача пластикового носителя как основному владельцу, так и второму (от 14 лет)

Чтобы оформить дополнительную карту на ребенка, потребуется подтверждение родства (сверяется свидетельство о рождении и паспорт родителя) или наличие права законного представителя (попечителя, опекуна).

При оформлении услуги необходимо учитывать следующие особенности:

- размер платы за обслуживание зависит от тарифов основной карты

- срок действия и валюта аналогичны главной карточке

- для моментальных, молодежных и социальных видов платежных инструментов услуга недоступна

Лимиты и сервисы Сбербанка

Для ограничения расходных операций по счету, владелец устанавливает лимит на ежемесячные траты с дополнительной карты в отделении банка. Таким образом, второй держатель получит доступ только к ограниченной сумме средств, а не к общему остатку. Обновление лимита происходит ежемесячно, 1-го числа.

Дополнительная банковская карта поддерживает ряд сервисов:

- безопасная оплата интернет-покупок с СМС-подтверждением

- уведомление основного держателя обо всех операциях

- бесконтактная технология совершения платежей

Карта Visa и MasterCard Gold от Сбербанка

Технология оплаты PayPass. Специальные привилегии и скидки.

Недостатки и преимущества дополнительной карточки

Контроль расходов по СМС и установление ограничений по дополнительной карте Сбербанка позволят основному держателю следить за операциями по счету и регулировать лимиты на снятие наличных или на платежи.

Недостатки

- невозможность проведения переводов

- невозможность корректировки лимита в онлайн-режиме

- отсутствие доступа в онлайн-банкинг у владельца второй карточки

Читайте также

skarty.ru

Дополнительная карта банка Тинькофф

Рассказ об этом банковском продукте мы начнем необычно – с истории. Так будет проще понять его суть.

Жил-был на свете мальчик Вася, было ему 12 лет. Примерно раз в неделю он подходил к отцу с банальной просьбой дать денег. Вася с каждым днем все больше напрягался от того, что приходится просить отца. Отцу тоже это надоело, но он молчал. Однажды, когда Вася подошел к отцу с очередным «Дай!», тот вспылил и начал кричать: «Сколько можно просить? Нет у меня наличных! Они все на карте! Где я тебе возьму?» Действительно, в кошельке у отца было практически пусто. С этого момента Вася перестал просить деньги и затаил обиду. Отцу было неудобно, но идти первым на примирение он не хотел. Обстановка в семье накалялась день ото дня.

Неприятная ситуация. Хорошо, что у мамы была подруга – банковский работник. Она и предложила компромисс – оформить дополнительную карту. И возраст Васи (12 лет) — отнюдь не помеха, владельцем дополнительной карты может быть ребенок с 6 лет. Вообще эта услуга существует в банках очень давно, но люди о ней практически не знают и не пользуются ее преимуществами. Банк Тинькофф тоже оформляет дополнительные карты и к дебетовым, и к кредитным продуктам. Давайте узнаем, что это за карты и чем закончилась история Васи и его родителей.

Дополнительная карта в Тинькофф

Дополнительная карта – эта карта, «привязанная» вместе с основной к единому счету. Проще говоря, деньги лежат на счете и ими может пользоваться один или несколько человек, которым выпущены допкарты. На каждом счете всегда бывает основная карта. Она принадлежит исключительно владельцу счета – основному держателю. И уже тот может дать разрешение на выпуск дополнительных карт тем, кому он доверяет пользоваться своими деньгами. Это могут быть близкие родственники или просто знакомые. Человек, имеющий допкарту, называется дополнительным держателем.

Условия по дополнительным картам

Все просто. На имя человека, которому предназначается дополнительная карта, выпускают карту, он может ею расплачиваться в пределах установленного лимита. Основной держатель может не ограничивать держателя дополнительной карты и тогда лимитом будет служить остаток по счету. Также, он может установить определенный лимит расходования, что очень удобно, как в ситуации с Васей. Например, отец выставляет ему лимит 10 000 рублей в месяц. Парень больше не просит денег у отца, а просто оплачивает картой все свои расходы или, при необходимости, снимает наличные в банкомате. Больше 10 000 в месяц он не потратит – банк за этим проследит, здесь уже будет доволен отец.

При оформлении нужно учитывать срок действия основной карты, указанный на ее лицевой стороне. Дополнительная карта имеет тот же срок. Если до конца осталось менее 3 месяцев, то лучше подождать новой карты с новым сроком. За дополнительную карту придется отдельно платить годовое обслуживание. Комиссии за операции по ней также, как и по основной, оплачиваются согласно актуальных тарифных планов. Чтобы контроль за расходом средств по допкарте был более пристальным – рекомендуем подключить СМС-оповещение. Основной держатель всегда будет в курсе, какие операции совершают его доверенные лица. Допустим, Вася «случайно» потратил свой месячный лимит на дорогой «дрон» – папа не согласен платить за него. Он увидел СМС от банка и потребовал сына отказаться от заказа, а магазин – вернуть деньги. В такой ситуации все вопросы будут к магазину, он должен вернуть деньги в течение 30 дней.

Дополнительные карты можно оформить как к дебетовым картам, так и к кредитным. В последнем случае основной держатель устанавливает (или не устанавливает) ограничения на кредитный лимит. Например, на кредитке лежит 100 000 рублей, а дополнительному держателю разрешат потратить не более 20 000 рублей.

Если тип карты предусматривает накопление бонусов или кэшбэк, то операции по дополнительной карте тоже будут включены в базу для расчета. Максимальное количество дополнительных карт к одному счету не может превышать 5 штук.

Возрастные ограничения на владение дополнительной картой

Если владельцем основной дебетовой карты может быть ребенок с 14 лет, то дополнительную карту можно вручить ребенку аж с 6 лет согласно ст. 28 Гражданского кодекса РФ. Однако далеко не все банки фактически выдают какие-либо карты детям младше 14 лет, а некоторые не выдают карты несовершеннолетним вообще. Банк Тинькофф — выдает дополнительные дебетовые карты детям с согласия родителей согласно законодательству, так что можно смело обращаться.

Кредитную карту (основную) можно оформить с 18 лет и только при наличии разрешения банка. Возраст владельца дополнительной кредитной карты в банке Тинькофф снизу ограничен только законом — от 6 лет и старше. Однако помните, что фактически вы несете всю ответственность за действия ребенка.

Тарифы по дополнительным картам

Давайте сравним отличия в тарифах по дополнительным картам Тинькофф банка в разрезе видов карт:

- Дебетовая. Выпуск и обслуживание дополнительной дебетовой карты – бесплатно.

- Кредитная. Выпуск и обслуживание дополнительной кредитки – бесплатно.

Если у вас уже подключен SMS-банк по основной карте, то вы можете получать СМС-сообщения и по операциям по дополнительной карте без каких-то дополнительных платежей. Кстати, при этом держатель дополнительной карты будет получать SMS-сообщения только по своим операциям, а об операциях по основной карте он не будет иметь никакой информации. Подключать дополнительный SMS-банк для всего этого не придется, все это будет в рамках вашего SMS-банка по основной карте.

Как оформить

Основной держатель в своем Личном кабинете на сайте Тинькофф делает заявку с указанием всех данных дополнительного держателя. Карту привезет представитель банка в любой город России. На ней будет проэмбоссировано имя доп. держателя. Для того, чтобы она заработала – ее необходимо активировать. Если карта больше не нужна – ее нужно заблокировать. Это может сделать дополнительный держатель по телефону или основной – через Личный кабинет.

А что же происходит в семье у Васи? Да все отлично! Отец доволен, что сын больше не клянчит у него денег, а Васю зауважали друзья. Еще бы, ведь у него собственная карта!

protinkoff.ru