Подробная инструкция — как узнать свои долги по кредитам! Задолженность по кредитам банкам

Как узнать свои долги по кредитам

Мальвина Асенчук 2022-03-30Новая 100300 Россия, Москва +7 929 523 27 22

Если вы не в курсе, как узнать свои долги по кредитам, эта статья будет полезной и актуальной. Выясните разные способы проверки и её нюансы.

Кто может выяснить задолженности

Узнать свои долги по кредитам может сам должник, так как данная информация считается конфиденциальной и не предоставляется третьим лицам. Причём заёмщик обязан подтвердить личность, а это значит, что выяснить задолженности по фамилии и тем более анонимно не удастся. Невозможны и незаконны попытки узнать чужие долги.

Есть некоторые исключения из правил.

- Первое – задолженности умершего, выяснить которые смогут его ближайшие родственники, предъявившие в банке свидетельство о смерти.

- Второе исключение – признание должника недееспособным. В таком случае узнать его долги по кредитам сможет назначенный опекун.

- Есть и другие обстоятельства, при которых сам гражданин не имеет возможности интересоваться задолженностями и в срок погашать их. Это пребывание в местах лишения свободы, прохождение длительного лечения, нахождение за рубежом. Заёмщик вправе доверить права законному представителю. Последний предъявляет доверенность и получает информацию.

Иначе дела обстоят с кредитной историей, которая отражает кредитоспособность заёмщика и включает данные, характеризующие выполнение долговых обязательств, включая просрочки и задолженности по открытым договорам. Такая история доступна не только субъекту (должнику), но и пользователю – человеку, получившему от субъекта разрешение. Также отчёт может запрашиваться финансовыми организациями при рассмотрении заявок, государственными органами.

Обращаемся в банк

Узнать информацию о своих долгах по кредитам можно непосредственно в банке, в котором заключались договоры. И вы можете получить ответ разными способами:

- Запросить выписку по кредитам. Так как все банки по закону обязуются ежемесячно и бесплатно предоставлять сведения по договорам, любой клиент вправе потребовать ответ в письменном виде, в котором будут содержаться оставшиеся платежи, допущенные просрочки, задолженности.

- Если подключена соответствующая услуга, можно воспользоваться СМС-оповещением, послав текстовый запрос на короткий номер. Текст и номер выясняйте в отделении организации или на её сайте.

- Многие банки имеют онлайн сервисы, и зарегистрированные в них клиенты получают множество опций и услуг, предоставляемых через интернет. В том числе можно узнать свои долги. Авторизуйтесь в портале, заходите в кабинет и ищите посвящённый кредитам раздел.

- Горячая линия. При наличии таковой совершите звонок по нужному номеру (ищите его в договоре или на веб-портале), ответьте на все задаваемые оператором вопросы и получите ответ.

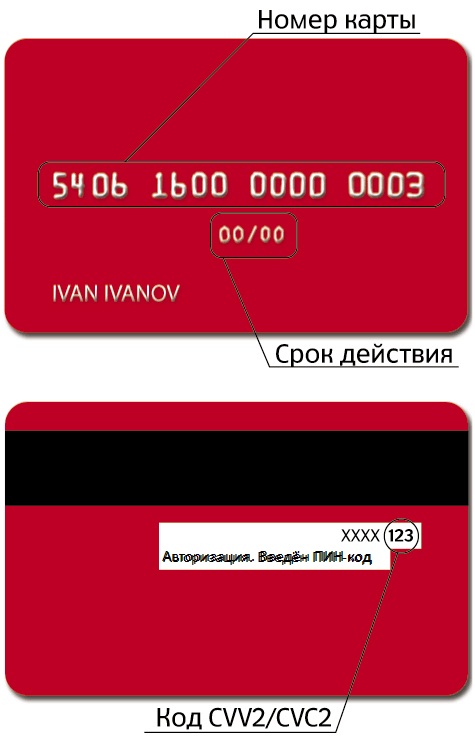

- Банкоматы, терминалы. Если на руках договор, поднесите к считывающему устройству участок документа со штрих-кодом и действуйте по подсказкам и указаниям аппарата. Можно вставить карту, на которую вносятся платежи.

Нюанс! Выше описаны все доступные способы, предлагаемые клиентам крупными банками. Но информационные услуги конкретной организации могут отличаться, так что узнайте специфику деятельности. Иногда способы оповещений отдельным пунктом прописываются в договоре.

Выясняем задолженности из кредитной истории

Кредитная история (КИ) охватывает подробную характеристику кредитоспособности должника и выполняемых им долговых обязательств, и из неё можно узнать свои долги, не погашенные кредиты и остатки по платежам. Причём КИ охватывает задолженности по кредитам и займам во всех организациях, в которых вы брали деньги.

Формированием, систематизацией и хранением данных обо всех российских заёмщиках занимаются бюро кредитных историй (далее – БКИ), в которых сведения передаются изо всех банков и МФО, от частных кредиторов. И сюда вправе обратиться любой гражданин.

Как узнать свои долги посредством проверки кредитной истории? Вам доступно несколько способов:

- Обратиться в БКИ напрямую, придя в офис и написав заявление. Таким способом можно узнать свои долги и другую полезную информацию сколько угодно раз, но единожды в календарном текущем году отчёт предоставляется бесплатно.

- Написать письмо или отправить телеграмму. Последняя высылается из оснащённого телеграфом почтового отделения и заверяется оператором после предъявления обратившимся гражданином удостоверяющих личность документов. Письмо содержит личную подпись, которая должна быть заверенной нотариусом.

- Узнать информацию по кредитам, входящую в историю, через интернет. Требуется зайти на принадлежащий БКИ сайт, пройти процедуры регистрации и идентификации, оплатить и заказать отчёт. Но в режиме онлайн заявки обрабатываются в трёх крупных организациях – «Русском Стандарте», «Объединённом кредитном бюро» и «Эквифакс Кредит Сервисиз».

- Как узнать свои долги из истории, если нет возможности сделать запрос в БКИ? Обратиться к партнёрам. Прежде всего, это банки-агенты: «Почта Банк», «Сбербанк», «Ренессанс Кредит», «Бинбанк». Они сотрудничают с разными бюро и на основе баз данных формируют и выдают отчёты. Ещё один партнёр – «Евросеть».

- Существуют специализированные официальные сервисы ➤ «БКИ24.инфо» сотрудничает с «Национальным бюро кредитных историй». Через этот сервис можно без проблем узнать свои долги и другие сведения по кредитам и займам: просрочки, размеры и остатки сумм, причины отклонения заявок и шансы на их одобрение в дальнейшем. Всё, что требуется от вас – на сайте заполнить форму, оплатить услугу и проверить электронную почту спустя час.

Перед обращением с целью выяснить свои долги по кредитам нужно узнать, где хранится искомая информация. Регламентация деятельности БКИ входит в полномочия Центрального каталога кредитных историй, относящегося к структуре Центробанка. На сайте ЦБ в разделе кредитных историй доступна опция запроса на предоставление информации. Чтобы воспользоваться ею, заполняйте форму и проверяйте электронную почту, на которую поступит ответ со списком организаций.

Нюанс! Для заявки в ЦККИ нужен код субъекта, который вы сможете сформировать или выяснить в БКИ, банке. Из этих организаций, а также из почтового отделения и от нотариуса можно обратиться в каталог без кода.

Есть ли информация в Федеральной службе судебных приставов

Служба судебных приставов занимается взысканием задолженностей, и через неё можно узнать долги по кредитам, но только если банк подал в суд на должника, и в ходе разбирательства было принято решение о взимании денег с должника.

Узнать через ФССП долги по кредитам несложно. Нужно зайти на официальный сайт службы и в разделе сервисов отыскать банк данных судебных производств. Определяйте критерии поиска, вводите запрашиваемые параметры и проверяйте результаты.

К сведению! Через Федеральную службу судебных приставов можно узнать не только свои долги по кредитам, но и чужие. Информация находится в общем доступе и предоставляется по персональным данным: имени, отчеству, фамилии и дате рождения. Но если сведения в ФССП переданы не были, или финансовая организация не подавала иск в суд, поиск не даст результатов.

Узнать все свои долги по открытым кредитам сможет каждый должник. Можно обратиться в банк или БКИ, воспользоваться сервисами или услугами партнёров. Выбирайте способ и приступайте к проверке, чтобы выяснить и погасить свои задолженности как можно скорее.

Видео: как узнать о своих долгах

Оцените статью:

Загрузка...

Загрузка...100creditov.com

Как быстро закрыть долги перед банками, советы юристов

Люди в России плотно «сидят на игле» кредитования. Многие имеют по несколько займов и при потере возможности платить по счетам возникает мысль, как закрыть долг? Наши юристы подготовили эффективные варианты решения проблемы, применяемые заемщиками на практике:

- Подать обращение на консолидирующий кредит. Это объединение нескольких займов из разных банков в один. Данная услуга только набирает популярность, но уже 30% заемщиков успели ей воспользоваться.

- Найти кредит с меньшим процентом.

- Договориться с кредитором о снижении ставки или отсрочке (реструктуризация).

СОДЕРЖАНИЕ СТАТЬИ:

Далее, речь пойдет об эффективных, но трудоемких способах избавиться от задолженности. Некоторые варианты требуют вмешательства юриста или финансового консультанта. Также не помешает помощь близких или коллег.

Уважаемые читатели!

Важно! Проблемы, связанные с кредитами, относятся к категории сложных дел. Проконсультируйтесь бесплатно со специалистами нашего «Правового Центра»

Москва: 8 (499) 938-40-59

С-Петербург: 8 (812) 467-39-61

Дебиторская задолженность

Дебиторская задолженность (ДЗ) — это ликвидное имущество первого уровня. При наличии судебного решения, пристав в первую очередь обратит взыскание на данный актив в соответствии со ст. 75 ФЗ-229.

Дебиторку можно приобрести целенаправленно для погашения займа. Важным фактором станет поиск, анализ и приобретение.

Что делать после покупки:

- Идете в отделение ФСПП, в котором возбуждено исполнительное производство.

- Предъявляйте дебиторку к взысканию.

- Пристав арестовывает ДЗ.

- Уведомляет банк. При взятии ДЗ на баланс кредитора производство завершается. При отказе принятия актива, пристав оканчивает производство в связи с несогласием истца к принятию выплаты.

Так или иначе, сотрудник взыскания закроет заведенное дело. Банк может еще раз подать иск, должник повторно предъявить дебиторку. Повторять процедуру можно до бесконечности, но как показывает практика достаточно одного раза, т. к. при повторе ситуации нужно заново оплачивать пошлины.

Списание долга

После вступления судебного решения в законную силу, банк может принудительно взыскать задолженность с неплательщика. Время предъявления требований составляет три года, срок исполнения три месяца (ст. 36 ФЗ-229).

Суд или ФССП оканчивают ИП по причинам:

- Должник умер или пропал без вести. При этом наследники отсутствуют.

- В связи с невозможностью взыскания.

- Стороной инициатором расторжения договора выступил кредитор.

- Долг был погашен в полном объеме.

- Суд выдал приказ, отменяющий исполнительные действия.

- Прекращение исполнительного производства по инициативе кредитодателя.

- Спорящими сторонами заключено соглашение.

- Требование истца признано неправомерным.

- Истек срок давности (ст. 196 ГК РФ).

- Возникли обстоятельства, препятствующие удовлетворения требования (ст. 416 ГК РФ).

- Обстоятельства были сняты с должника решением, которое принятым уполномоченным органом (ст. 417).

Важно! Повторно взыскать задолженность кредитодатель не имеет права. Исполнительная документация будет храниться в материалах дела, а долги аннулируются. Такой долг признается безнадежным и подлежит списанию.

Чтобы закрыть ИП, необходимо в полной мере погасить задолженность, а всю отчетную информацию предоставить в ФСПП. Пристав выдаст постановление о прекращении взыскания, а все ограничения снимутся.

Случаи списания долгов банком:

- Затраты на процедуру взыскания превышают сумму задолженности.

- Смерть должника без наличия наследников.

- Превышен срок исковой давности.

- Должник признан банкротом.

Важно! Действия по списанию долгов влекут за собой ухудшение кредитной истории и невозможность получения новых займов.

Ликвидация долга, спустя большой промежуток времени

Срок исковой давности составляет три года. Исчисление начинается с момента внесения последнего платежа. В соответствии со ст. 197 ГК РФ предусмотрены особые сроки. Суд может продлить срок взыскания, при наличии у истца уважительной причины.

Под воздействие срока давности не попадают следующие виды долгов (ст. 208 ГК РФ):

- При защите права неимущественного вида.

- Меры по взысканию вложенных денег в банковскую организацию.

- Возмещение денежных средств, потраченных на восстановление здоровья после ДТП.

- Материальное возмещение за нанесенное увечий ответчиком.

- При восстановлении права собственности.

Если возникают вопросы по теме статьи задайте их в комментариях либо обратитесь к дежурному юристу за бесплатной консультации. Также звоните по указанным телефонам. Мы обязательно ответим и поможем.

Задать вопрос

procollection.ru

Как списать долги по кредитам физических лиц

Трудности с деньгами и стремление улучшить финансовое положение вынуждают людей обращаться в кредитные учреждения. Человек получает кредит, но со временем возникают непредвиденные ситуации, препятствующие выполнению финансовых обязательств перед кредитором. Если ничего не предпринимать долг увеличивается, начисляются проценты, нависает риск «общения» с коллекторами и судами. В такой ситуации возникают вопросы — как списать долги по кредитам физических лиц, способны ли банки пойти на такой шаг, и что делать для выхода из сложившейся ситуации. Рассмотрим эти вопросы подробно.

Трудности с деньгами и стремление улучшить финансовое положение вынуждают людей обращаться в кредитные учреждения. Человек получает кредит, но со временем возникают непредвиденные ситуации, препятствующие выполнению финансовых обязательств перед кредитором. Если ничего не предпринимать долг увеличивается, начисляются проценты, нависает риск «общения» с коллекторами и судами. В такой ситуации возникают вопросы — как списать долги по кредитам физических лиц, способны ли банки пойти на такой шаг, и что делать для выхода из сложившейся ситуации. Рассмотрим эти вопросы подробно. Как образуется долг

Когда человек оформляет кредит, он не задумывается о негативной составляющей займа — он здоров, работает и готов своевременно расплачиваться с кредитом. Если займ оформляется на период до 6 месяцев, сложности возникают редко. Другое дело, когда деньги получены на 3-5 и более лет. За этот период человек может потерять работу, заболеть, или возникнут другие форс-мажорные обстоятельства. В результате появляется просрочка по кредиту, начисляются штрафы и пеня — долг растет.

Как только появляются деньги, человек несет их кредитору, но по правилам банка сначала гасится долг, а уже после начисленные проценты и тело кредита. В результате ситуация не улучшается, и клиент постепенно забирается в долговую яму. Впоследствии из-за проблем с выплатами подключаются коллекторы или банк подает исковое заявление в судебный орган.

Как списать долги по кредитам

Кредитный долг списывается в следующих случаях:

- Истек срок давности — финансовая организация не подала иск в суд в течение 3-х лет с момента оформления кредитного соглашения. Точка отчета постоянно смещается при выполнении плательщиком тех или иных действий — внесение оплаты, признание задолженности, оформление дополнительных договоров с кредитором.

- Финансовое учреждение не может взыскать долг с клиента по различным причинам — смерть, банкротство и так далее.

Несмотря на наличие «лазеек», процедура частичного и полного списания возможна только после выполнения кредитором следующих действий:

- Появление долга по кредиту, начисление пени и штрафов.

- Попытки договориться с должником. На этом этапе возможна реструктуризация долга (пересмотр условий действующего договора) или рефинансирование (оформление займа в другом финансовом учреждении).

- Передача дела в судебный орган. В случае, когда заемщик пытается скрыться или отказывается от новых условий погашения долга, банк вынужден передать дело суду. В результате разбирательства возможно частичное списание задолженности.

- «Продажа» долга по кредиту коллекторам. На этом этапе жизнь должника превращается в кошмар, ведь сотрудники агентства звонят и отправляют СМС не только должнику, но и его коллегам по работе, родственникам и знакомым.

Может ли банк списать долги по кредиту

Многих должников интересует вопрос, кому банк простит долг по кредиту. Главная цель — избежать необходимости погашать долг и снять с себя финансовую обузу. Выделим случаи, когда кредитор может пойти на списание:

- Прошел период исковой давности. Выше уже упоминалось, через сколько лет кредитная организация обязуется списать долг по кредиту — 3 года со дня оформления кредитного соглашения. На практике реализовать такой замысел почти нереально, ведь любое действие клиента становится новой точкой отсчета.

- Кредит оформлен с помощью поддельной документации.

- Должник умер или неплатежеспособен.

- Финансовое учреждение подало иск в суд и проиграло дело.

- Судебные приставы получили команду на поиск заемщика, но не смогли его найти.

- Человек попал под «амнистию». Так, в 2022 году Путин объявил о необходимости «прощения» некорректно начисленных налогов. Кроме того, Президент предложил простить задолженность по НДФЛ, возникающую из-за списания долга по банковским займам.

Рассчитывать, что банк забудет задолженность по займу не стоит — он не забывает и после положительного решения суда делает все возможное для возврата активов.

Судебное разбирательство

Если решить вопрос с должником не удалось, кредитор подает в суд, и начинается период судебных заседаний. Задача банка в этом случае — добиться выплаты или конфисковать имущество должника для последующей продажи и покрытия собственных потерь. Чтобы противостоять финансовому учреждению, стоит привлечь опытных юристов и собрать факты, подтверждающие невозможность погашения задолженности. Решение в пользу заемщика позволяет рассчитывать на списание части долга. Если банк остался на стороне кредитора, приставы приступают к работе:

- Они уточняют место трудоустройства должника и вычитают из заработной платы 50% средств. Если человек работает неофициально, ему запрещается выезд за пределы страны.

- Если у клиента банка имеются счета, они блокируются, а имеющиеся средства направляются для совершения выплат.

- При наличии имущества (машины), на нее накладывается арест. Если квартира не одна, она также будет арестована.

Чтобы уйти от необходимости выплаты долга, можно пойти на банкротство — первый законный метод избавления от долга. Процесс инициирует должник, а процесс проходит через суд. Если удалось законно оформить неплатежеспособность, банкрот освобождается от выплаты долга. Но здесь имеется ряд «подводных камней» — риск оказаться в тюрьме (при выявлении фактов нарушения закона), запрет на выезд заграницу, невозможность распоряжения деньгами на банковских счетах и так далее.

Как определить факт списания задолженности

Определить, что долг по кредиту списан, можно одним из следующих способов:

- Через БКИ.

- На сайте ФССП (здесь отражается информация о долгах, которые «выбиты» через суд).

- Путем личного посещения кредитного учреждения.

- Через банкомат или терминал.

- Путем звонка в кредитную организацию.

- С помощью личного кабинета в онлайн-банкинге (при его наличии у банка-кредитора).

- Через мобильное приложение.

- Посредством СМС-информирования.

Итоги

При появлении финансовых трудностей лучше не скрываться, а сразу прийти к кредитору, попросив о реструктуризации — пересмотре условий кредитования. Банк может пойти на снижение ежемесячных выплат путем продления срока действия договора или снижение ставки. Надеяться на прощение долгов не стоит, но в ряде случаев они все-таки могут быть списаны.

banknash.ru

Как банки выбивают задолженность по кредитам.

Поскольку многих заёмщиков часто интересует информация о том, как банки взыскивают с должников свои деньги, решил написать об этом отдельную статью. Итак, представим, что вы должны банку и перестали платить. Что произойдет? Как поступит банк и как он будет выбивать задолженность по кредиту?

На самом деле какого-то универсального рецепта нет, поэтому я постараюсь описать в общих чертах возможные варианты развития событий. Итак, первое время банк начнет названивать вам и писать SMS c требованием срочно внести платеж по кредиту. Это может продлиться месяц, может дольше — в зависимости от банка и суммы долга. За это время помимо тела кредита и процентов будут копиться штрафы за просрочку, так что итоговая сумма может серьезно вырасти. Что если эти действия не возымели эффекта и банк так и не получает от вас деньги?

Дальше обычно возможны два варианта развития событий. Первый — продажа долга. Обычно так поступают, если сумма долга небольшая или заёмщик выглядит безнадежным (нет имущества, нет работы и т.д.). В этом случае банку невыгодно держать такой проблемный кредит у себя и проще его продать. Продают долги коллекторским агентствам, которые в свою очередь начнут по новой требовать возврата денег. Подробнее читайте в статье про передачу долга коллекторам. Так же вам не помешает информация о том, как общаться с колекторами, если они выходят за рамки дозволенного.

Второй вариант развития событий — банк самостоятельно будет выбивать долг. Обычно это происходит при крупной сумме задолженности и если заёмщик в состоянии погасить долг (например, владеет дорогим имуществом). Вначале коллекторы банка попробуют достучаться до вас, затем банк подаст в суд. Полученное через суд решение позволит банку через судебных приставов начать взыскание с вас задолженности на законных основаниях.

К слову, коллекторы тоже часто угрожают подать в суд. В основном это делается для запугивания, однако бывали случаи, когда коллекторские агентства доводили дело до суда. Так что финал у обоих вариантов развития событий может быть одинаков.

credit-advisor.ru