Санация банков как элемент системных рисков. Санации банка это

что это значит для вкладчика, причины и преимущества над банкротством

Каждый вкладчик переживает за сохранность своих сбережений. О банкротстве, конечно, все уже слышали, а вот чем чревата санация, когда вдруг сотрудники банка неожиданно отказывают в выдаче депозита и предлагают немного подождать, встать на очередь.

Причем прямого ответа для объяснения причин вряд ли можно добиться. Многие операции по выдаче денежных средств приостанавливаются на неопределенный срок, почему это происходит — рассмотрим пошаговые инструкции в данной статье.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (499) 110-91-48. Это быстро и бесплатно!

Что такое санация банка?

Под санацией подразумевается процедура по так называемой чистке или оздоровлению банка. Это касается в основном небольших кредитно-финансовых организаций, которым грозит банкротство, активы становятся нерентабельными.

Чтобы предотвратить такую ситуацию, сберечь все активы и управленческие структуры банку дается время на поправку подобного неблагополучного финансового состояния, когда в противном случае он может просто лишиться лицензии и поступления денежных вкладов по страхованию, в частности от инвесторов.

Клиентам же такого банка ничего не грозит, и денежные вклады останутся в сохранности в размере до 1 400 000 руб, если они застрахованы. При этом, конечно, забрать всю сумму сразу наличными в случае необходимости и в любое время будет невозможно. Предлагаем к прочтению другую статью о банке Югра, их проблемах на сегодня, рейтинг, здесь.

Что может привести к санации банка?

Санация – это процедура, проведение которой уже не избежать, если банк нуждается в срочной реструктуризации либо испытывает недостаток денежных средств в обороте, т.е. находится на грани ликвидности и вынужден принять подобное решение. Основная цель такой оздоровительной меры — поправить свое экономическое и финансовое положение.

К основным этапам проведения санации при принятии сотрудниками банка данного решения стоит отнести:

- Временный переход управления в руки агентства по страхованию.

- Проведение собрания по избранию нового временного управляющего.

- Вынужденное понижение процентных ставок до минимума при выдаче кредитов и только сроком не более, чем на 20 лет.

- Передача всех борозд в руки управления агентства с подключением к процедуре инвесторы.

Для того чтобы избежать неминуемого банкротства, руководитель банка должен:

- Предоставить в течение 10 суток в наблюдательный совет директоров веские основания о необходимости проведения санации, написав письменное ходатайство.

- Уведомив Сбербанк России письменно, обозначив перечнем действия по санации, которые будут проведены с учетом всех правил, прописанные в законодательстве.

- Дождаться рассмотрения ходатайства советом директоров, после чего в 3-ехдневный срок будет принято решение и сообщено банку России.

- В случае вынесения положительного вердикта будет разработан план по оздоровлению нуждающейся в помощи кредитной организации и предоставлен на обсуждение в территориальный орган банка РФ не позднее чем через 1 месяц.

- В случае вынесения Советом директоров отрицательного вердикта руководитель банка должен сам лично обратиться в территориальный орган банка России и доказать необходимость проведения санации, предложить свой план по оздоровлению, ссылаясь на нестабильность экономики и иные неурядицы, которые могли негативно подействовать на деятельность банка, но шансы на восстановление с помощью поддержки главного банка РФ все же есть.

Все эти меры вынужденные, когда нависает над банком угроза банкротства и именно Банк России решает целесообразность проведения подобной санации на основании: соответствий размера собственных средств банка с уставным капиталом, количества активных и пассивных акций в наличии у банка, степень оказания экономической помощи и поддержки агентством по страхованию.

Преимущества санации над банкротством

Именно санация дает возможность банку пройти курс реабилитации и избежать банкротства, когда появляются проблемы и основная — низкая платежеспособность вкладчиков. Какие проблемы были у Бинбанка, можно узнать здесь.

К основным преимуществам процедуры стоит отнести:

- Стабилизацию привычного рабочего ритма.

- Налаживание отношений с вкладчиками, которые в дальнейшем смогут беспрепятственно получать все свои депозиты.

- Изменение кадровой политики.

- Поведение сокращения при необходимости.

- Реализацию внесенных своих предложений.

- Разработку новой кредитной продукции.

Только на таких условиях в выигрыше останутся не только сотрудники банка, но и вкладчики, поскольку в случае отзыва лицензии банк сможет возместить по вкладам не более 700 000 руб. в качестве компенсации, а остальных средств можно просто не дождаться по причине их отсутствия. Предлагаем вашему вниманию статью о Бинбанке, с ответом на вопрос: что будет с Бинбанком, отзовут ли его лицензию, здесь.

Заявки, поданные кредиторами ранее, могут так и остаться не выполненными. Остальную часть суммы по вкладам придется ждать в течение неопределенного времени, впрочем, до тех пор, пока банк полностью не восстановит свою платежеспособность.

Основная цель санации – это избавление от надвигающегося банкротства с выгодой как для физических, так и для юридических лиц. Финансовое оздоровление кредитной организации поможет сохранить все вклады клиентов, а возможное банкротство будет полностью предотвращено.

Сколько длится санация?

Именно агентство по страхованию берёт на себя проведение санации кредитной организации, дабы избежать банкротства, если выявлена и доказана необходимость проведения реструктуризации либо банк испытывает временные трудности по причине недостатка ликвидности.

Длится санация согласно законодательной базе не более 18 месяцев, хотя при обращении с иском в арбитражный суд срок может быть продлен, но не более чем на полгода.

Какую роль в санации банков играет агентство по страхованию вкладов?

Физическое или юридическое лицо при открытии вклада автоматически становится застрахованным на случай банкротства, или иных непредвиденных обстоятельств у банка. Именно агентство по страхованию берёт на себя роль в случае проведения санации, уберегая тем самым текущие вклады от потерь, находящиеся у вкладчиков.

Многие люди не знают, но застраховать можно далеко не все вклады.

Страхованию не подлежат:

- Сберегательные сертификаты.

- Денежные средства на счетах юр. лиц, предназначенные для ведения профессиональной деятельности.

- Активы, находящиеся на счетах банка по доверию.

- Депозиты, находящиеся на счетах заграничных кредитных учреждений.

- Электронные валюты.

- Металлические вклады в виде золотых счетов.

Что делать вкладчику санируемого банка?

Вкладчикам санируемого банка, конечно, не стоит паниковать. Нужно верить и надеяться, что банк сможет достойно выдержать и пережить санацию и банкротство в будущем не грозит. При соблюдении ряда важных мер, предоставлении главой банка веских доказательств и подробного плана реструктуризации, скорее всего, процедура будет проведена успешно.

Если же санация объявлена сотрудниками администрации, а на счетах у банка остались лежать довольно приличные денежные средства и активы, то временно они будут заморожены и на вкладчиках это никак не отразится. Потерь не произойдет. Через небольшой промежуток времени ситуация нормализуется, и снять свои деньги по вкладам можно будет в любое удобное время.

Как правило, санация проводится с целью улучшения ситуации, сложившейся у кредитной организации и направлена на стабилизацию. Отказываться от сотрудничества с таким банком нет смысла, поскольку на самом деле вкладчики остаются в выигрыше и потери денег не произойдет вплоть до суммы в 1,5 млн. рублей.

При санации более вероятен благоприятный исход, нежели после отзыва лицензии, т.к. он совершенно не выгоден даже Сбербанку РФ, несмотря не временные неудобства и заморозку средств по вкладам на 1-2 месяца. Кроме того, должно произойти изменение линейки продукции, предложены новые программы по вкладам и кредитам. Это означает лишь снижение процентных ставок, что, конечно, также выгодно в первую очередь вкладчикам.

Многие финансисты рассматривают процедуру санации исключительно с положительной стороны. Это действительно самый верный и правильный подход при решении проблемы во избежание банкротства. Тем самым банк сумеет сохранить и продолжить свое существование, но уже с новыми силами и выгодными предложениями для своих клиентов, и даже для юридических лиц, что немаловажно.

Санация хороша тем, что позволяет сохранить рабочие места сотрудников в полном объеме, укрепить свои финансовые позиции перед другими банками, доказать устойчивость и независимость. Вкладчики не потеряют свои вложения даже при превышении суммы в 1 400 000 руб. На самом деле произойдет временная замена владельца банка, который в свою очередь также продолжит выполнять все свои обязательства, и для вкладчиков мало что изменится.

Отзыв лицензии — это крайняя мера для банка, когда действительно Центробанком будет доказана не ликвидность отдельной коммерческой структуры или банк неоднократно был уличен в мошенничестве, отмывании денег. Временно возьмет на себя все обязанности агентство по страхованию вкладов, тем самым убережет банк от банкротства.

Подобное оздоровление банка никак не отразится на вкладчиках, наоборот, в итоге обслуживание клиентов должно значительно улучшиться, появятся новые предложения по обслуживанию клиентов и различные схемы снятия ден. средств с зарплатных карточек.

Также останутся переводы денежных средств, выдача по вкладам в любое время по просьбе клиента и в полном объеме. Хотя это так должно быть. На практике же бывает, что подобное ограничение с выплатами в случае проведения санации затягивается не на 18 месяцев, а на более длительный срок.

Это связано с множеством операционных действий, принятия решения от Сбербанка с целью устранения текущих проблем, также с назначением нового руководителя, временно исполняющего обязанности. После того как все операционные действия в банке будут проведены и восстановлены, ограничения будут сняты.

Клиентам, имеющие сбережения по вкладам более 1,5млн. руб. в первое время придется нелегко, поскольку снять всю сумму сразу наличными не получится.

Если же санация приведет в тоге к отзыву лицензии, то рассчитывать на компенсацию от банка можно будет не ранее, чем 2-3 недели.

Всю сумму целиком с депозитов можно будет снять через 2 месяца, и только в случае, если не будет иных возложенных на банк ограничений.

Несмотря на подобные неурядицы, вкладчик вполне может рассчитывать на выплату всех средств и с процентами (как положено).

Хотя в первые месяцы различные ограничения неизбежны в виде лимита, например, на снятие средств — до 25000 руб в сутки. Это конечно, создаст неудобства и очереди для вкладчиков, но потери денег по вкладам произойти не должно.

Санация должна предопределить и улучшить условия кредитования, чтобы в дальнейшем всем клиентам банка было удобно и выгодно снимать и как угодно распоряжаться своими денежными средства. На самом деле, страшного ничего нет, это все равно что подать на замену пластиковой карты, когда также приходится ждать 2-3 недели, но в итоге все встанет на свои места и условия в уже санированном банке будут даже намного выгоднее.

tipkredit.com

Санация банков. Риски банковской системы России

В августе — сентябре 2022 в топ новостей России попали сообщения о начале санации банков «Открытие» и «Бинбанк». Напомню, что банк «Открытие» относится к системно значимым банкам России. Отразятся ли проблемы этих крупнейших игроков на состоянии банковской системы и экономике страны? Следует ли ожидать продолжения санации крупных банков, и если да — что делать их клиентам?

Рассмотрим эти вопросы, а также вспомним историю санирования банковского сектора. Кроме того выясним, в каких случаях Центробанк РФ прибегает к санации и какие последствия она несет.

Санация банка — что это?

В банковской сфере словом «санация» (производным от латинского sanatio, что означает «лечение» либо «оздоровление») называют комплекс мер по улучшению финансового состояния кредитной организации, направленных на избежание ее банкротства и закрытия. Санация банка в России до недавнего времени подразумевала:

-

принятие соответствующего решения Центробанком РФ;

-

вливание в санируемый банк бюджетных денег и/или средств Агентства по страхованию вкладов либо самого регулятора;

-

по возможности — привлечение средств частных инвесторов, в первую очередь других банков либо финансовых групп;

-

введение в санируемую организацию временной администрации.

С 2022 года санация банков претерпела некоторые изменения — теперь она проводится с использованием денежных средств из недавно созданного Фонда консолидации банковского сектора (ФКБС), которыми распоряжается управляющая компания, учрежденная Банком России.

Решение об оздоровлении принимается значительно реже, чем об отзыве лицензии. Регулятор принимает постановление о спасении банка в трех случаях:

-

его ликвидация будет иметь серьезные негативные последствия для финансовой системы страны;

-

он играет важнейшую роль в экономике региона;

-

его проблемы не связаны с неэффективным или недобросовестным управлением, а вызваны внешними факторами и преодолимы путем оказания финансовой помощи.

Санация может быть начата как по инициативе регулятора, так и собственников банка. Меры по санированию кредитно-финансовой организации, предусмотренные статьей 189 закона №127-ФЗ:

-

предоставление средств АСВ, ЦБ либо ФКБС в виде инвестиций или кредитов под низкий процент на длительный срок;

-

увеличение собственного капитала до уровня, отвечающего установленному нормативу;

-

передача либо продажа проблемных активов, изменение структуры обязательств;

-

предоставление банковских гарантий для получения новых кредитов;

-

изменение собственников / акционеров;

-

приостановление выплаты дивидендов;

-

реорганизация банка и др.

Санация или ликвидация?

Медицина не всесильна, лечение не всегда приводит к выздоровлению больного — и точно так же санация в банковском секторе может закончиться неудачно.

К тому же летальный исход возможен из-за рецидива болезни. Именно так закончил существование Банк24.ру, успешно санированный Пробизнесбанком в конце 2008 года и затем ставший крупнейшим расчетным банком для малого и среднего бизнеса — но в августе 2015 года лишенный лицензии.

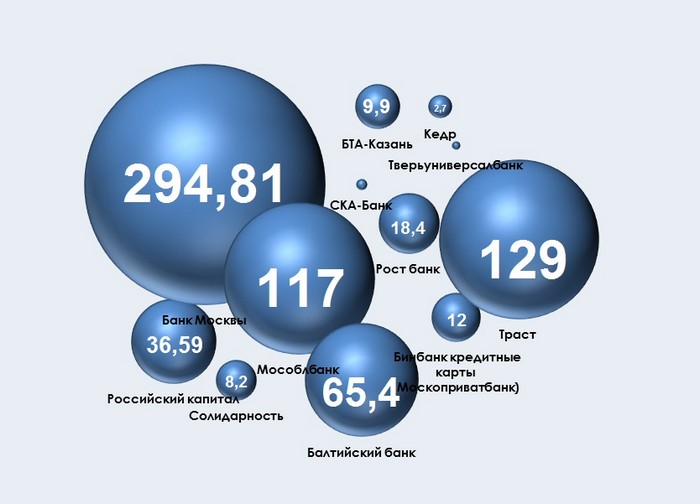

Санация банковской системы России за последние 10 лет затронула 35 финорганизаций. Более 20 из них находится в процессе оздоровления. Часть были реорганизованы путем присоединения к другим банкам, причем особенно охотно занимались поглощением ныне санируемые «Открытие» и «Бинбанк».

АСВ и Банк России были вынуждены активизировать санирование финорганизаций во время мирового финансового кризиса 2008-2009 годов. Затем на несколько лет наступило относительное затишье, где самым крупным случаем санации стало поглощение банка Москвы в 2011 году. Санацию проводил ВТБ:

Однако 2022 и 2015 годы отметились возрастающим количеством аннулированных и отозванных лицензий (82 и 99 соответственно), после чего в 2022 году регулятор отозвал и аннулировал их еще больше — 117. Уже к концу 2015 года агентство по страхованию вкладов, исправно пополнявшееся в 2000-е годы, было вынуждено обратиться в ЦБ с просьбой о докапитализации. Напомню, что рекордные отзывы 2015 и 2022 годов происходили на фоне двух положительных тенденций — приспособления российской экономики к санкциям при сильном росте российского рынка, в том числе мощного подъема в 2022 году индекса РТС.

Тем не менее банковский сектор эти тенденции не затронули, так как имелись другие проблемы. Первая состояла в том, что российские банки практически лишились возможности кредитоваться за границей, причем по очень выгодным ставкам: текущая ставка ЕЦБ равна нулю, а в США находится на уровне 1%. Вторая, не менее важная причина: сильное обесценивание рубля в результате девальвации 2022 года, из-за чего значительно выросла долговая рублевая нагрузка банков по долгам в валюте. Причина номер три: собственники ряда банков просто использовали привлеченные от населения вклады для кредитования собственного бизнеса. Насколько успешно — хорошо показали Открытие и Бинбанк. И наконец, свою роль сыграло агрессивное поглощение проблемных банков под выделяемые регулятором средства в расчете на рыночный рост своих активов.

Иначе говоря, банки нарушили основное правило инвестора, которое говорит не брать банковский или иной кредит для вложения в фондовый рынок. Последний дает высокую вероятность дохода выше банковского депозита лишь в долгосрочной перспективе — а кредит нужно отдавать довольно быстро и регулярно. Сбербанк, кстати, проявил значительно большую квалификацию в управлении, чем ВТБ — Сбербанк привлекал только качественные активы, которые потекли в крупные банки с 2022 года (на фоне возрастающего числа банкротств второстепенных банков). Не случайно сравнительная стоимость акций Сбербанка и ВТБ с начала 2015 года выглядит так:

В текущем 2022 году, несмотря на ситуацию с «Открытием» и «Бинбанком», наконец наметилась стабилизация в секторе — к декабрю отозвано только 45 лицензий. По данным агентства Fitch, в период с 2022 по сентябрь 2022 года на санацию российских банков было выделено около 2.7 трлн. рублей — т.е. примерно в 4 раза больше, чем на картинке выше.

Вообще количество банков России, непомерно раздутое на фоне избытка нефтяных денег в 2000-е, за последние десятилетие сократилось почти в два раза: с 1135 в 2007 года до 623 на начало 2022 года. Много это или мало? В США число банков на порядок больше, хотя и их число сократилось с начала 1990-х в два раза (с 12 000 до 6 000). Однако и капитализация американских активов несравненно выше российских.

Вместо лечения — обогащение?

Как утверждает известный экономист, зам. руководителя ЦБ РФ в 1995-1998 годах Сергей Алексашенко, запущенная в 2008-м санация российских банков во многих случаях себя не оправдывала. Во-первых, вопреки мировой практике поддержка государства нередко оказывалась после фактического банкротства. Во-вторых, с началом оздоровления в балансе некоторых «больных» вдруг обнаруживались огромные «дыры». По словам эксперта, ни один банк, санируемый за государственный счет, так и не вернулся к эффективной работе.

Специалисты отмечают, что у регулятора (Центробанка) нет инструментов для своевременного выявления «дыр» в балансе кредитных организаций и многочисленных схем вывода средств из капитала. Успешно справившись с девальвацией рубля конца 2022 года (она не породила новый затяжной кризис, а рынок с 2015 года пошел в рост) и снизив инфляцию до исторических минимумов, Центробанк не создал действенной системы банковского надзора.

Зато схему санации крупных банков посредством подконтрольного регулятору ФКБС некоторые обозреватели считают эффективным способом обогащения на «наведении порядка» в банковской системе. Мол, сначала ЦБ будет позволять банкирам выводить деньги в ликвидные активы, включая оффшорные, затем — вводить временную администрацию и вкачивать сотни миллиардов, а владельцы санируемых банков — продавать выведенные активы и «откатывать» благодетелям с Неглинной (местонахождение штаб-квартиры Банка России)…

По данным федеральных СМИ, после «Открытия» и «Бинбанка», в которые планируют влить порядка 2 трлн. рублей на двоих, придет очередь на санирование Промсвязьбанка и МКБ.

P.S. И вот буквально несколько часов назад пришла новость о санации Промсвязьбанка:

Как быть частным клиентам?

Аналитики, опрошенные Forbes, не считают громкую санацию крупнейших игроков признаком банковского кризиса и утверждают, что она не будет иметь серьезных последствий для экономики и курса национальной валюты. Ваше и мое мнение вполне может от них отличаться — аналитика и реальное будущее никак не синонимы.

Если объявлена санация банка — что делать клиенту? Главное — сохранять спокойствие. Оздоровление не должно отражаться на привычной работе отделений и сервисов самообслуживания. В отличие от процедуры банкротства, санация должна быть безопасна для вкладов юридических лиц. Тем не менее все возможные виды вложений санация не покрывает — так, недавно были списаны долги по еврооблигациям Открытия и Бинбанка, причем в первом случае на сумму около 1 млрд. долларов.

Заемщику следует продолжать своевременно делать платежи по кредиту до полного погашения. Вкладчику рекомендуется дождаться окончания срока депозита и только тогда забирать свои деньги. Если в банке предложат пролонгацию вклада на более выгодных условиях — как минимум стоит подумать. Напомню, что в начале 2015 года ставки в банках на фоне девальвации рубля и массовых попыток забрать вклады доходили до 20% годовых, что оказалось отличной инвестицией капитала.

Юридические лица и предприниматели, оставшиеся клиентами в сложный период, тоже могут рассчитывать на позитивные последствия санации банка — более выгодные условия обслуживания.

Поделиться в соцсетях

Подписаться на статьи

Рекомендуемые статьи

investprofit.info

Банки на санации: список, суть, последствия |

Многие граждане уже привыкли к тому, что российские банки с завидной регулярностью теряют свои лицензии и покидают рынок. Здесь вроде все понятно. Если банк нарушает правила игры, не исполняет требования, то регулятор лишает финорганизацию возможности работать на рынке. Однако у граждан вызывают вопросы так называемые банки на санации. Сегодня раcскажем, в чем суть санации, укажем список санируемых банков, объясним, к чему готовиться клиентам таких банков.

Санацию банка не стоит путать с отзывом лицензии. При санации банк остается работать на рынке, однако проходит определенную процедуру финансового оздоровления. Ему прописывают специальные «лечебные» мероприятия, с помощью которых финорганизация будет восстанавливать свою платежеспособность.

Часто санации удостаиваются значимые для системы банки, имеющие определенный вес в своем регионе. При принятии решения о санации оценивается масштаб вложений в банк. Если дешевле выйдет отозвать лицензию и компенсировать гражданам потери за счет механизма страхования вкладов, то от идеи могут отказаться. Также важно, чтобы санируемый банк не был замешан в проведении сомнительных операций, вел честную политику по отношению к клиентам, соблюдал требования законодательства.

Механизмы санацииВ течение долгого периода времени основным механизмом оздоровления банков была схема, которая осуществлялась через Агентство по страхованию вкладов. АСВ выделяло инвестору, под опекой которого находится санируемый банк, кредит по очень выгодной ставке на длительный срок. Инвестор с помощью кредитных средств пытается оживить пациента, вернуть его к жизни.

Механизмы санацииВ течение долгого периода времени основным механизмом оздоровления банков была схема, которая осуществлялась через Агентство по страхованию вкладов. АСВ выделяло инвестору, под опекой которого находится санируемый банк, кредит по очень выгодной ставке на длительный срок. Инвестор с помощью кредитных средств пытается оживить пациента, вернуть его к жизни.

Однако в этом году от этого механизма решили отказаться в пользу другого. В стране появился Фонд консолидации банковского сектора подконтрольный ЦБ РФ. Средства регулятора будут напрямую направляться в капитал санируемых банков. После оздоровления банк будет продан новому владельцу.

Список банковЧтобы просмотреть банки на санации, достаточно заглянуть на сайт АСВ. Здесь в разделе «Оздоровление банков» размещен список финорганизаций. По состоянию на 27 октября 2022 года в списке указано 25 банков, которые находятся в процессе оздоровления. Еще по 20 банкам процедура уже завершена.

Список банков на оздоровлении:• Балтийский Банк• Балтинвестбанк• Банк АВБ• Банк Уралсиб• Бинбанк кредитные карты• БМ-Банк• Вокбанк• ВУЗ-Банк• Газэнергобанк• Инвестторгбанк• Крайинвестбанк• Мособлбанк• Пересвет• Российский капитал• Рост Банк• Советский• Солидарность• Социнвестбанк• Таврический• Тимер Банк• ТРАСТ• Финанс Бизнес Банк• ФОНДСЕРВИСБАНК• Экономбанк• Экспресс-Волга

Проекты финансового оздоровления Фонда консолидации банковского сектора29 августе 2022 года ЦБ РФ объявил о проведении мер, направленных на повышение финансовой устойчивости Банка «ФК Открытие». Центробанк выступит в роли инвестора, используя денежные средства Фонда консолидации банковского сектора. 21 сентября 2022 года аналогичные меры были приняты в отношении Бинбанка.

Проекты финансового оздоровления Фонда консолидации банковского сектора29 августе 2022 года ЦБ РФ объявил о проведении мер, направленных на повышение финансовой устойчивости Банка «ФК Открытие». Центробанк выступит в роли инвестора, используя денежные средства Фонда консолидации банковского сектора. 21 сентября 2022 года аналогичные меры были приняты в отношении Бинбанка.

Что это значит для клиентов?Как уже отмечалось выше, банки на санации продолжают осуществлять работу в обычном режиме, исполняя свои обязательства перед клиентами.

Вкладчики, как и ранее, могут в любой момент забрать свои средства с банка, открыть новый счет, пополнить его. Если в определенные периоды банк столкнется с большим числом желающих забрать свои деньги, то может ввести временную очередь на выдачу средств. О том, что делать, если возврат средств затягивается, читайте в нашем материале «Банк не возвращает вклад. 3 шага».

В целом, же беспокоиться вкладчикам не стоит. Обязательства банка перед клиентами никуда не исчезают, все требования нужно будет удовлетворять. В ситуации с заемщиками также не будет никаких перемен. Кредит можно будет оформить и нужно будет обязательно вернуть.

Ставки по действующим договорам вклада и кредита остаются прежними. Однако для новых клиентов они могут измениться в зависимости от того, какой план оздоровления будет принят.

Loading ...

Loading ... Расскажи друзьям, поделись ссылкой!

Читайте также:

www.kubdeneg.ru

Санация банка – что это такое и опасно ли для вкладчиков

В Российской Федерации с экономической ситуацией всегда проблемы. Банковские структуры могут выдавать денежные средства в проблемные отрасли хозяйствования, могут давать согласие на оформление неоднозначных сделок и кредитных соглашений.

В Российской Федерации с экономической ситуацией всегда проблемы. Банковские структуры могут выдавать денежные средства в проблемные отрасли хозяйствования, могут давать согласие на оформление неоднозначных сделок и кредитных соглашений.

Все это может привести к уменьшению ликвидности активов предприятия, а после банковской системе может грозить банкротство. Руководитель незамедлительно должны принимать меры по предотвращению такой ситуации, иначе придется ликвидировать учреждение.

Одной из мер является санация банка. Санация банка – это оздоровительный комплекс мероприятий, направленный на улучшение финансового состояния кредитного учреждения.

Санация банка

Санировать банк означает провести процедуру налаживания финансового состояния финучреждения. Санирование проведено с успехом, если банкротство финучреждению больше не грозит.

Видео

В Российской Федерации действует закон, который гласит, что реорганизация структуры, назначение временного руководителя и санация кредитной организации – это равнозначные меры для избежания банкротства.

к содержанию ↑Что такое санация?

Финансовое оздоровление финучреждения можно осуществить за счет процесса санации. Проходит процедура санации в банке исключительно для восстановления финансовой состоятельности.

Процедура санация реализуется в несколько этапов:

- Проводится мероприятие, направленное на рационализацию структуры финучреждения.

- Оформляется реструктурирование кредиторки.

- Ликвидируется филиалы банковского учреждения.

- Человеческие ресурсы сводятся к минимуму.

Чаще всего процедура санации осуществляется в комплексе с назначением руководителя и перестроением структуры финучреждения.

В качестве санатора выступает страховая компания, с которой у финучреждения есть соглашение по страхованию вложений. Острая необходимость в процедуре санации определяется самостоятельно самим финучреждением или по директиве ЦБ России.

Актуальность данного мероприятия обусловлена сохранением финучреждения как структурной единицы российской экономики. Санированию подлежат те финучреждения, которые принимают активное участие в экономической деятельности Российской Федерации. После процедуры санации финучреждение меняет свое названием и держателя.

Санируемые банки – те финучреждения, которые плодотворно работали на протяжении долгого периода и на данный момент в полной мере не могут больше выполнять свои обязательства перед клиентами ввиду недостаточности денежных средств. После проведения процедуры санации у финучреждения должны нормализироваться все финансовые и кредитные показатели.

к содержанию ↑Предпосылки для проведения процедуры санации

Какие причины могут свидетельствовать о том, что нужно начинать санирование? Причины следующие:

- Невыполнение заемщиком своих кредитных обязательств в течении 6 месяцев (но кредитор должен был напоминать об этом замщиком не менее 3-х раз).

- Отсутствие платежей по обязательным финансовых операциям в течении 3-х дней после истечения конечного срока ввиду того, что у финучреждения нет денежных средств.

- Нарушение, касающиеся размера капитала, который является основой для финучреждения.

- Уменьшение активов финучреждения на 20% в сравнении с максимальным значением за крайний год.

- Уменьшение активов финучреждения ниже его уставного капитала, размер которого является константой.

- Значения ликвидности финучреждения отличны от нормированных показателей.

Важным моментом является то, что если на протяжении 2-х лет с момента получения на руки лицензии у финучреждения были нарушения в его финансовой деятельности, то рассчитывать на процедуру санации не стоит. Ее проведение будет невозможно. Нормативными документами в данной ситуации предусмотрено только объявление статус банкрота и ликвидация.

Что делать руководителям финучреждения, у которого появились несоответствия в его финдеятельности?

Если финучреждении по ряду признаков начинает понимать, что санация – это острая необходимость, то алгоритм действий таков:

- Вовремя выявить первоприничны снижения показателей ликвидности.

- Передача на рассмотрение совету директоров руководителем банка документа о проведении санации. На бумаге должна быть четко изложена методология и способы санировании, а также четкие сроки выполнения процедуры.

- В обязательном порядке уведомить Центральный Банк РФ о подаче ходатайствования на процедуру санации в течении 5 дней.

- Решить дальнейшую судьбу финучреждения и направления ее дальнейшего развития.

- Разработать четкий и пошаговый план действий по процедуре санации, если Совет директоров одобрил данное мероприятие.

- Если Совет директоров не хочет рассматривать заявку на провденеи процедуры санации, то ее следует отправить в ЦБ РФ.

Какие полномочия есть у контролирующих органов?

Главными органами, которые контролируют фунционирование финучреждений в Российской Федерации, являются:

- Главный контролирующий орган – Центральный Банк.

- Страховая компания, у которой подписано соглашение о страховании вложений с данным финучреждением.

Данные структуры имеют полное право вести контроль над кредитной и финансовой деятельностью, а также определять уровень платежеспособности каждого банка.

Перед тем, как обращаться за процедурой санации, финучреждение должно понимать, что контролирующие органы могут затребовать проведение иных мероприятий. Мероприятия указаны в табличке ниже.

| Направление отчетности | Финучреждение обязано подготовить и подать всю отчетную документацию. |

| Выявление проблемы | Абсолютно неважно, кем будет выявлена проблемная ситуация – самим финучреждением, Центральным банком или страховой компанией. |

| Получение предписания | Финучреждение получает на руки рекомендации, которые касаются нормализации соотношения между статутным и собственным капиталом. Также определены временные сроки выполнения данных рекомендаций. |

| Перенаправление сведений | Информация от Центрального банка направляется страховой компании о начале мероприятий по проведению процедуры санации. |

| Рассмотрение страховой компании | Страховая компания оценивает, насколько целесообразно проводить санирование. |

| Принятие удовлетворительного решения или отказа | Основываясь на оценочных данных, страховая выносит свой вердикт. Отказ грозит в том случае финучреждению, если потребуются очень большие вливания крупных сумм. |

| Вынесение вердикт контролирующими структурами | Финучреждение ждет либо санация, дибо ликвидация путем отзыва лицензии. |

| Планировка воздействия | План действий разрабатывается совместно. Принимает участие и финучреждение, и контрорганы. |

| СМИ | В них освещаются сведения о падении платежеспособности для привлечения инвестиций. |

| Кредит финучреждению | Финучреждение получает ссуду для погашения всех своих задолженностей перед инвесторами, страховой и другими лицами. Кто-то из этих лиц может стать новым держателем акций финучреждения. |

Если руководители финучреждения видят, что наступает финансовая стагнация, то следует предпринять некоторые мероприятия, которые предовратят падение платежеспособности.

- Изменить структуру финансового учреждения. Это все подкрепить нормативной документацией.

- Руководитель должен взять инициативу в свои руки и способствовать взысканию материальной поддержки с акционеров и инвестируемых лиц.

- Контролирующие органы выдаю предписания по координированию статутного и собственного капитала. Эти предписания обязательны к выполнению.

Санируемый банк – как ним управлять?

Как происходит управление… Центральный Банк в России объявляет временных исполнителей на управление финучреждением.

Временный исполнитель имеет право признавать соглашения недействительными, которые были оформлены до появления временного руковдителя.

к содержанию ↑Как финансируются оздоровительные мероприятия?

Материальные активы вкладывают в течении данного периода:

- Государство.

- Учредители.

- Инвестируемые лица.

Страховая компания имеет непосредственное отношение к материальной поддержке, но обычно у них не хватает денежных средств, чтобы в полном объеме профинансировать санирование.

Страховая компания имеет непосредственное отношение к материальной поддержке, но обычно у них не хватает денежных средств, чтобы в полном объеме профинансировать санирование.

Страховая имеет полное право на обращение в ЦБ для выдачи кредита на санацию. Временной период кредитования составляет 5 лет, а поручители не нужны.

к содержанию ↑Что санация представляет для вкладчиков?

Санация прежде всего направлена на избежание статуса банкрота финучреждением. Данное мероприятие выгодно и инвестируемым лицам, и обычным физицам, а также не обойдет стороной и ИП.

Клиенты за счет санации сохраняют собственные вложения, а не тратятся на подачу запроса на возмещение денежных средств. Чаще всего ожидаемое возмещение значительно меньше.

Если мероприятие под названием санация прошло далеко не успешно, то всем лицам придется вовсе не радостно. Могут возникнуть большие проблемы с высвобождением своих вложений.

Высвобождение денежных средств, если банк обретает статус банкрота, будет происходить в несколько этапов. Ведь все зависит напрямую от категории клиента. Может дойти и до того, что клиент денег больше не увидит.

Связь вкладчика и процедуры будет ясна тогда, когда первый разберется с сутью данного мероприятия. После санации финурчеждение обретает финансовую устойчивость и может гарантировать свои вкладчикам сохранность вложений.

После успешного завершения мероприятия клиенту доступны его денежные средства к снятию в соответствии с соглашением, так как платежеспособность банка теперь налажена. В период оздоровления проценты продолжают начисляться. Поэтому клиент может высвобождать и их помимо самого вложения.

В период оздоровления все счета блокируется, и клиент никак не сможет иметь доступ к собственным денежным активам.

Какие преимущества у процедуры санации?

Касательно положительных сторон, они – следующие:

- Сохранность вложенных денег для инвестируемых лиц. Ведь некоторые вкладчики имеет очень крупные суммы на счете.

- Сохранность занятости текущего персонала на своих местах.

- Все обязанности финучреждение выполняет даже с новым временным руководством.

Вывод

Санирование – это хорошее решение для финучреждения, которое утерял платежеспособность. Но есть слишком много факторов, которые будут влиять на конечный исход.

kreditovod.com

Что такое санация банка 🚩 санация банка что это 🚩 Банки

События последних лет наглядно продемонстрировали, что далеко не все банки обладают необходимым запасом устойчивости и ведут свою деятельность в соответствии с требованиями нормативных и законодательных актов России. Именно поэтому участились случаи банкротства кредитных организаций и отзыва у них лицензий на совершение операций. Сегодня вопрос об устойчивости того или иного банка беспокоит многих клиентов. Не все знают, как правильно оценить состояние банка, но существует ряд методик, позволяющих с высокой вероятностью определить, надежна ли интересующая вас кредитная организация.Этот инструмент оценки устойчивости банка доступен всем клиентам. С различными рейтингами можно ознакомиться на специализированных банковских порталах, например, Банки.ру и Банкир.ру. Кредитные организации, занимающие первые строчки списка, обычно демонстрируют неплохие финансовые показатели: все они прибыльны, и их активы растут быстрыми темпами.Конечно, нет правил без исключения: Банк Москвы, всегда занимавший лидирующие позиции в рейтингах, в прошлом, имел серьезные финансовые проблемы. Однако государство, считая его одним из системообразующих, приняло решение спасти тонущий банк. Клиенты Банка Москвы не потеряли деньги, а кредитная организация после санации смогла продолжить свою деятельность. Поэтому можно надеяться, что если у банка, входящего в ТОП-20 по величине активов, возникнут проблемы, то государство постарается спасти его, передав в доверительное управление какой-либо госкорпорации. Банки, не входящие в первую сотню, вряд ли удостоятся такой участи.

«Продвинутым» клиентам будет интересно проанализировать структуру и качество активов и пассивов банка. Если большую часть пассивов составляют вклады физических лиц (счета 423) – это признак его неустойчивости. Вероятно, компании не доверяют такой кредитной организации, а граждане могут в любой момент изъять из нее вклады. В устойчивом банке большая часть кредитного портфеля приходится на «длинные» займы физических и юридических лиц с большим сроком погашения, а преобладание в балансе «коротких» потребительских кредитов всегда расценивается как тревожный знак.Отличной характеристикой устойчивости банка являются нормативные показатели ликвидности, достаточности капитала, рисков, прибыльности и эффективности деятельности. Сведения о них можно найти в отчетности по формам 101, 102, 135, которые каждый банк обязан размещать и на официальном сайте Банка России, и на собственном интернет-портале.

Оценить состояние банка можно, ориентируясь на состав его собственников и частоту их сменяемости. Если среди акционеров банка числятся крупные госкорпорации или солидные частные компании – он будет вполне устойчив. Преобладание среди акционеров физических лиц, особенно если ни у кого из них нет контрольного пакета, часто является поводом задуматься о надежности кредитной организации.www.kakprosto.ru

Что такое санация банков и как это работает

Санация банков в России: к чему готовиться инвестору

У каждого частного инвестора свои мотивы проявлять интерес к событиям в банковской системе: кто-то держит в коммерческих банках свои сбережения, кто-то обслуживается как корпоративный клиент. Есть среди нас и те, кто доверил свои пенсионные накопления фондам, связанным с крупными частными банками. Так или иначе, история с санацией напрямую затрагивает миллионы россиян. А вот стоит ли проявлять нервозность по этому поводу и предпринимать срочные меры по «спасению» своих кровных, я постараюсь разобраться в этом обзоре.

Как устроена банковская система России в чем её уязвимость

Доходность моих инвестиций за 2022 год составляет около 30% годовых, ознакомиться с последними новостями моих вложений можно в еженедельных отчетах. Рекомендую каждому читателю пройти обучение на курсе ленивого инвестора. Первая неделя абсолютно бесплатная. Подробнее

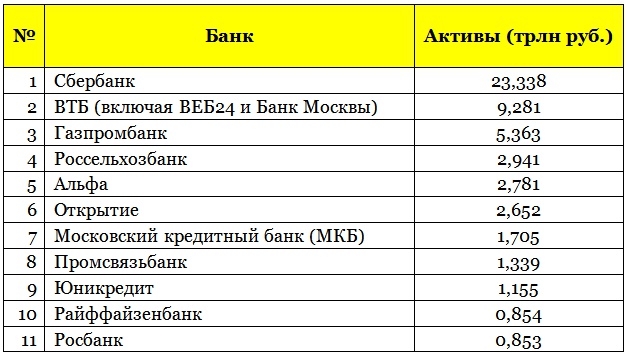

Доходность моих инвестиций за 2022 год составляет около 30% годовых, ознакомиться с последними новостями моих вложений можно в еженедельных отчетах. Рекомендую каждому читателю пройти обучение на курсе ленивого инвестора. Первая неделя абсолютно бесплатная. Подробнее Начнем с определения санации. Это процедура финансового оздоровления, с целью предотвращения банкротства бизнеса. Рейтинговое агентство Fitch подсчитало, что с 2022 года, когда обозначились первые признаки замедления российского банковского сектора, до сентября 2022, ЦБ уже потратил 2.7 трлн руб. на спасение проблемных банков. При этом размер «дыр» в таких учреждениях в несколько раз превосходит основной капитал. Банки в различной степени подвержены влиянию экономических неурядиц. Количество банков в России хоть и уменьшилось из-за отзыва лицензий, но оно по-прежнему довольно велико: более 600. Чтобы разобраться в этом многообразии, классифицируем банки по признаку вхождения в список системно значимых. Это не дает точного ответа на вопрос о степени надежности, но делает общую картину банковской системы более понятной. Системно значимый банк, исходя из логики ЦБ, должен быть поддержан государством в случае серьёзных финансовых трудностей, по принципу Too Big to Fall (слишком большой, чтобы упасть). Присутствие в списке – не только привилегия, но и ответственность: к системно значимым банкам предъявляются повышенные требования в части соблюдения нормативов, прежде всего выполнения требования достаточности капитала. Список системно значимых банков, на которые приходится около 65% всех активов банковской системы:

БИНбанк тоже должен быть в списке по размеру активов (1,121 трлн), но в перечень в ЦБ не включен. Видимо, группа БИН росла настолько быстро и агрессивно, что регулятор просто не успел подготовить решение о включении банка в список. Кстати, порядковый номер в списке отражает размер активов, но не прибыльность бизнеса. В рейтинге по прибыли на рубль затрат, лидировали бы Альфа и Райффайзен. Среди лидеров банковской системы можно выделить отечественные банки и «дочки» иностранных (Юникредит — Италия, Райффайзен — Австрия, Росбанк – часть французской группы Сосьете Женераль). Филиалы иностранных банков в России создавать запрещено, все «дочки» оформлены как российское юридическое лицо, подчиняются местным законам и надзору ЦБ РФ. Многие клиенты наивно полагают, что дочерние банки получают дешевую ликвидность от своих материнских банков, а собранные с населения деньги выводят за границу.

На самом деле не происходит ни того, ни другого. Баланс формируется здесь, а иностранные собственники получают свою часть прибыли и дивиденды. Корни проблем российской банковской системы лежат еще в кризисе 2008—2009 годов. Российские банки из него так до конца и не вышли, сохраняя на балансе токсичные активы. Но на растущем рынке на это закрывали глаза. Кризис 2022 года обесценил рублевые активы почти наполовину, а качественные заемщики стали большой редкостью. Это и запустило серию проблем, вскрывающихся одна за другой. Вторая причина – западные санкции. Можно сколько угодно говорить, что они нам только на пользу, но я предпочитаю обсуждать факты. Банковский сектор до 2022 года рос, как на дрожжах, за счет привлечения ликвидности под 3-5% в валюте за рубежом и кредитования российских клиентов под 12-20% в рублях. Альтернативных источников дешевой ликвидности, например, в Азии, просто не существует. Закрытие западного рынка капитала погубило уже несколько банков, в первую очередь розничных, прибыль которых складывалась из рублевого спроса населения. Самый известный пример – банк Траст.

Российские контрсанкции также сыграли свою роль: произошло перераспределение бизнеса в пользу государственных банков. Наблюдается массовый переток корпоративных счетов в госбанки, не в последнюю очередь — по рекомендации Минфина. За «юриками» стали переходить и «физики»: кто-то как зарплатный клиент, кто-то – ради привычных государственных гарантий. «Сливки», самых качественных клиентов получил Сбербанк. Он фильтровал поток и не брал на обслуживание неприбыльных клиентов, а те, в свою очередь, уходили в частные банки. Не удивительно, что Сберу удается в последние годы показывать столь впечатляющие результаты, в том числе на фондовом рынке.

Почему происходит санация крупных банков

Самое интересное из жизни автора блога читайте в Телеграм-канале. Подпишись, чтобы быть в курсе.

Самое интересное из жизни автора блога читайте в Телеграм-канале. Подпишись, чтобы быть в курсе. Напомню, какие банки стали главными участниками событий, связанных с санацией:

- Банк Югра – прекратил выдавать вклады в июле 2022;

- ФГ Открытие, включая банк Траст и компанию Росгосстрах – август 2022;

- Группа БИН, в том числе взятые ей на санацию МДМ Банк и 6 банков группы Рост – сентябрь 2022.

Публичный скандал разгорелся после того, как летом 2022 аналитик Альфа-Капитала Сергей Гаврилов разослал частные письма двадцати своим клиентам. Он предупреждал о накопившихся проблемах в Открытии, БИН банке, Промсвязьбанке и МКБ. Менеджера подвергли административному давлению и вызвали на «разговор» в ЦБ. В самой Альфе заявили, что письмо не согласовано и было сюрпризом для всех. Вместе с тем на рынке говорили о назревающих проблемах уже два года.

Санация Открытия и БИН имеет большие масштабы даже по историческим меркам: в последний раз подобные проблемы случались во время кризиса 1998 года. Если к отзыву лицензий у относительно небольших банков рынок за последние три года уже привык, то летом 2022 одна за другой выявились проблемы крупных игроков из топ-30. Случай с банком Югра можно отнести к типовым. Работала простая схема: «банк-пылесос» через сеть своих отделений собирает деньги с населения, под высокий процент и под гарантию АСВ (Агентство страхования вкладов). Затем собранная ликвидность вкладывается в связанный с собственниками бизнес. Доказательства ЦБ собирал более года, а когда все стало понятно, было уже поздно.

Ситуация с Открытием и БИН, напротив, далека от стандартной. Злую шутку с банкирами сыграло агрессивное поглощение, в расчете на будущий экономический рост. Так, Открытие, за счет кредита Центрального банка, в 2015 году взяло на санацию большой розничный банк Траст. Летом 2022 Открытие приобрело гиганта страхового рынка – группу Росгосстрах, убытки которой за 2022 год составили более 33 млрд руб.

Группа БИН санировала, также за счет выданных ЦБ кредитных лимитов, 6 банков группы Рост, МДМ банк, а также купила пенсионный фонд Райффайзен, имевший самый большой в России «средний чек» на одного клиента. Очевидно, БИН и Открытие не рассчитали свои силы, увлекшись собственным расширением за счет поглощения других участников рынка. Логика была простой: сейчас я беру активы по бросовым ценам, или за счет кредита ЦБ, даже не вкладывая собственных средств. Потом, по мере роста экономики, возвращаю кредит и получаю увеличение активов и прибыли, фактически бесплатно. Вместо роста, рынок пошел вниз, а ЦБ не проверил должным образом качество приобретаемых активов. Сработало правило регулирования, согласно которому собственный капитал в размере, допустим, 100 млрд руб. дает право привлечь 1 трлн руб. от корпоративных и розничных клиентов. Если 200 млрд из этого триллиона не возвращены, собственники обязаны довнести эти 200 млрд, чтобы восстановить баланс достаточности капитала. Тех, кто не смог это сделать – welcome под прямое управление ЦБ.

Каковы риски санации банков для капитала частного инвестора

В прессе и на форумах распространяются самые разнообразные версии случившегося:

- Заговор ЦБ и правительства, с целью полностью национализировать банковскую систему;

- Все давно украдено собственниками и выведено за рубеж, как в случае с Внешпромбанком;

- Выявленные проблемы – верхушка айсберга и скоро сработает эффект домино, поэтому лучший вариант – забрать деньги и держать дома;

- Никаких рисков нет, государство берет решение всех проблем на себя.

Изложу свою точку зрения по пунктам.

- Версия о попытке полной национализации банковской системы мне представляется преувеличением. Для этого у государства просто нет ресурсов. Гибкость, скорость принятия решений, клиентский сервис частных банков жизненно важен для развития экономики.

- Откровенного мошенничества тоже не просматривается во всех трех случаях. Собственники кредитовали не личное потребление (как в случае с Межпромбанком), а избыточные инвестиционные проекты. Деньги не разворованы, они вложены в инструменты, из которых их нельзя вывести быстро и без существенных потерь. Таким образом, речь идет скорее о просчетах менеджмента, при недосмотре со стороны регулятора.

- Коллапса банковской системы я тоже не прогнозирую в обозримом будущем. Контроль ЦБ в целом не утрачен, рубль и фондовый рынок на происходящее среагировали весьма сдержанно.

- Риски есть всегда, и относиться к ним необходимо серьёзно. Однако правильным поведением для инвестора является мониторинг ситуации и диверсификация вложений. Это лучше, чем импульсивные действия в условиях негативного новостного фона.

Очевидно, что острая фаза банковского кризиса купирована, «греческий» сценарий предотвращен. В итоге проблемные банки будут сначала национализированы, затем, согласно заявлениям Эльвиры Набиулиной, проданы на рынке путем эмиссии их акций. Вместе с тем продолжится процесс вытеснения с рынка малых и средних частных банков, и поглощения их крупными игроками, преимущественно государственными. Таким образом, несмотря на то, что бизнес коммерческих банков по своей природе должен быть частным, в России усилился тренд в сторону огосударствления. Сейчас 67% активов уже сосредоточено в госбанках, а если считать вместе с квазигосударственными – более 90%. В мае 2022 решено создать Фонд консолидации банковского сектора, пополняемый за счет взносов участников рынка. Главная идея – в случае возникновения проблем, крупные банки должны оставаться «на плаву»: обслуживать клиентов, производить выплаты, обеспечиваться ликвидностью. В современной истории мировой банковской системы нет случаев закрытия больших банков по решению регулятора. Как правило, выбирается более мягкий путь рекапитализации активов. Почему Центральный банк проявляет такую доброту?

Ответ я вижу в том числе политической функции регулятора. Когда миллионы людей испытывают беспокойство – это уже не только финансовая, но и политическая проблема. Поэтому «упасть» большим банкам не дадут, тем более в предвыборный период. Только у ФГ Открытие и группы БИН на счетах около 1 трлн. депозитов физических лиц.

С небольшими банками регулятору разбираться проще: отзыв лицензии не влечет за собой заметного общественного резонанса. В месяц отзывается в среднем по три лицензии, и к этому рынок давно привык. У частных инвесторов пока нет оснований волноваться за свои вклады в системно значимых банках. Все будет возвращено вместе с процентами. Лицензия у обсуждаемых банков не отозвана, страхование по линии АСВ действует в обычном порядке. Кстати, банков, имеющих лицензию на привлечение средств населения, и до сих пор не состоящих в системе страхования вкладов, уже почти не осталось. Вы можете самостоятельно провести анализ банка, воспользовавшись моей статьей на блоге. Но чтобы разбираться в банковской тематике еще глубже, рекомендую читателям пройти курс Ленивого инвестора. В пятом уроке я подробно рассказываю как можно проанализировать надежность банка.

Предлагаю поделиться своими комментариями к статье: затронули ли вас события, связанные с проблемными банками? Как вы анализируете банки, используете ли вы отчетность финансовых организаций?

Всем профита!

Хочешь быть в курсе ленивых новостей блога? Подпишись!

smfanton.ru

Что такое санация банка – это хорошо или плохо?

Многие люди вплотную взаимодействуют с банками, берут кредиты, открывают депозиты и так далее. Какие-либо изменения, касающиеся финансовых структур, вызывают панику, поэтому важно разбираться в основных терминах, например, понять, что такое санация банка и что нужно делать, если она проводится.

Комплекс мер, которые используются, чтобы избежать банкротства и восстановить платежеспособность, называется санацией. Проводить ее могут акционеры финансовой организации, кредиторы или другие значимые лица. Выясняя, что означает санация банка, стоит указать, что для оздоровления проводятся такие корректировки: реорганизация, оказание финансовой помощи акционерами или другими людьми, смена структуры активов и обязательств, а еще нормализуется уставной капитал и величина его собственных средств.

например, в Российской Федерации используется закон «О несостоятельности кредитных организаций», согласно которому равноправными мерами являются санация, реорганизация и назначение управляющего на время. Понятие санация банка подразумевает изменения и в законе описаны основания для их проведения:

- Обнаружение нарушений, касающихся нормативов достаточности капитала.

- Невозможность удовлетворить требования, касающиеся денежных обязательств и выдвинутые кредиторами, в течение шести месяцев. Отсутствие возможности оплатить платежи в течение трех дней из-за отсутствия денег на счетах.

- Описывая, что такое санация банка, стоит упомянуть еще одну предпосылку ее проведения – снижение величины капитала минимум на 20% в сравнении с его максимумом за предыдущий год.

- Падение величины капитала ниже уровня уставного. Этот пункт касается только банков, которые функционируют не больше трех лет.

Агентство по страхованию берет на себя ответственность за проведение санации кредитной организации, чтобы исключить банкротство. Если ориентироваться на законодательную базу, то продолжаться санация должна не больше 18 месяцев. Когда следует продлить срок, банк должен обратиться с иском в арбитражный суд. Важно заметить, что срок санации банка не может превышать полгода.

«Оздоровительная» программа помогает банку пройти реабилитацию и избежать объявления о банкротстве, когда возникают проблемы и наблюдается низкая платежеспособность людей. Вопросы, касающиеся того, чем грозит санация банка вкладчикам, заемщикам, юридическим лицам и работникам описаны далее. Остановимся на основных этапах проведения «оздоровительной» терапии:

- банк будет временно находиться под управлением агентства по страхованию;

- проводится собрание, чтобы выбрать нового управляющего на время;

- вынужденно снижаются процентные ставки на кредиты и то сроком не больше, чем на 20 лет;

- к проведению процедуры подключаются инвесторы.

Описывая, что это такое санация банка, отметим, что есть определенный перечень задач, которые должны выполнить руководители банка, чтобы избежать банкротства:

- На протяжении 10 дней в наблюдательный совет директоров должны быть поданы веские основания для проведения санации. Решение принимается в течение трех дней.

- Отправить уведомление в Национальный банк, где должен быть представлен перечень действий по санации. Важно, чтобы он учитывал все правила, прописанные в законодательстве.

- Если совет директоров разрешает проводить санацию, то разрабатывается план по оздоровлению. Он подается на обсуждение в территориальный орган банка не позже чем через месяц.

- Если совет отказывает в проведении мероприятий, то руководитель сам обращается в территориальный орган банка и доказывает, что санация является необходимой.

Многие люди услышав, что в банке проводится санация, стремятся как можно быстрее забрать свои депозиты, но специалисты не рекомендуют этого делать. Это объясняется тем, что в большинстве случае возможно установления лимитов на суммы выдачи и придется ждать ни один день для получения денег. Лучше дождаться окончания срока, чтобы не потерять проценты. Вклады при санации банка никак не изменят, и они будут застрахованы. Рекомендуется через какое-то время взять паспорт и договор и обратиться в банк, чтобы уточнить сохраняются ли условия вкладов или были внесены изменения.

Выясняя, что означает санация банка для его вкладчиков, заметим, то даже при отзыве лицензии граждане и организации могут рассчитывать на компенсацию в полном размере, включая проценты (если сумма была до $26 тыс.). Если же сумма вклада больше, тогда человеку рекомендуется обратиться к внешним управляющим, чтобы его внесли в список кредиторов. В случае, когда после ликвидации организации останутся денежные средства, тогда остаток вернут.

Стоит знать, что во время последних санаций банки использовали ограничения, например, устанавливали лимит на снятие денег до $400 в сутки/неделю, которые выдавались по очередности. Еще один важный момент – средства, находящиеся на электронных кошельках, на обезличенных металлических счетах и в заграничных филиалах, не будут компенсироваться.

Ничего глобального для юридических лиц при проведении процедур оздоровления нет, если сравнивать с ситуацией, когда было бы объявлено банкротство или утрачена лицензия. Если интересует, чем грозит санация банка, сразу стоит сказать, что не нужно переживать о лишении всех оборотных средств. Проблемы будут касаться смены юридического лица банка, счетов, реквизитов и так далее. Кроме этого, возникнут трудности с доступностью банковских счетов и тому подобное.

Вот, кого совсем не касается процедура «оздоровления», так это людей, которые взяли в банке кредит. Не стоит полагать, что если банк объявил о санации, то можно будет рассчитывать на «исчезновение» займа. Банк может менять условия кредитования только, если ссудный договор допускает такие возможности, но встречается это крайне редко. Зная, что происходит при санации банка, единственное, что можно порекомендовать – не погашать кредит досрочно, поскольку может повезти и банк объявит и банкротстве и тогда займ будет списан.

Меры по «оздоровлению» проводятся и для того, чтобы сохранить рабочие места, но на практике это удается не всегда. В реале происходит сокращение «лишних» сотрудников, которым в большинстве случаев предлагают подписать соглашение о расторжении трудового договора по соглашению сторон. Последствия санации банка зависят от инвестора, поскольку после окончания процедуры он самостоятельно принимает решение, стоит ли сохранять команду сотрудников, бренд и бизнес-модель или лучше начинать все с нуля.

Многие люди используют разные способы, чтобы хранить свои деньги, например, можно покупать банковские облигации, которые для самого финансового учреждения являются сферой дополнительного дохода. Многих интересует, что будет с облигациями при санации банка, так вот одним из направлений по восстановлению платежеспособности является отсрочка погашения выпущенных ценных бумаг, с уменьшением по ним процентам.

organoid.ru