Как правильно, и в каком банке открыть валютный счет? Открыть счет в банке каком

В каком банке открыть счет

При возникшей необходимости совершения денежных безналичных операций следует открыть счёт в банковском учреждении. При этом у каждого возникает вопрос о том, в каком банке лучше открыть счёт. Стоит отметить, что не существует универсального финансового заведения, которое бы одновременно удовлетворяло всем требованиям клиентов. При выборе банка необходимо ориентироваться на запросы пользователя, формирующиеся в зависимости от характера планируемых операций. Для текущего счёта основные требования заключаются в удобстве и простоте сотрудничества, для кредитного – в лояльности к клиенту и небольшой процентной ставке за пользование займом, а для депозитного продукта важна прибыльность и надёжность финучреждения.

Содержание:

В каком банке открыть расчётный счёт

Расчётный счёт необходим в ситуациях:

- регулярного поступления денежных средств адресату;

- для получения выплат заработной платы, премий, надбавок, отпускных и социальных пособий.

В каждом случае клиент имеет определённую степень свободы в возможности выбора банковского продукта. Если отсутствует привязка к предприятию в виде трудовых отношений, то человек вправе осуществить самостоятельный выбор банка для открытия счёта. В случае его открытия для выплаты по трудовому договору, работодатель выбирает финансовое учреждение самостоятельно, не предоставляя такое право своему работнику.

Финансовая организация, преследуя цель в виде получения дополнительной прибыли от возможности оборота средств клиента, заинтересована в том, чтобы перечисленные средства на расчётный счёт находились там как можно дольше. Для этого банки предлагают привязку к счёту дополнительного продукта в виде пластиковой карты и предоставляют возможность управлять своими финансами посредством интернет-банкинга.

Преимущества карточного счёта заключаются в расширенных возможностях реализации финансовых операций:

- оплата товара;

- получение разнообразных услуг в сфере терминала;

- оплата услуг жилищно-коммунальных услуг;

- снятие денег в банкомате;

- осуществление платежей в пунктах продажи с функцией самообслуживания;

- проведение оплаты товаров и услуг в режиме онлайн.

Лучше открыть расчётный счёт в банке, предлагающем расширенный сервис в виде простой и удобной системы интернет-банкинга.

Признаки надёжного финучреждения

О надёжности и перспективности заведения свидетельствуют:

- Наличие разветвлённой системы отделений и филиалов.

- Банкоматы в достаточном количестве, расположенные по всей территории местности проживания или работы клиента.

- Функционирование терминалов, предоставляющих такие дополнительные услуги, как возможность совершения платежей с опцией настройки отчислений в регулярном режиме по разовому оформленному распоряжению.

- Начисление процентов на средства, которые находятся на счету в конце месяца.

Выгодное открытие депозитного счёта

При выборе финансового учреждения для осуществления вклада собственных средств, с целью получения прибыли за их хранение, основным критерием является размер процентной ставки за пользованием депозита.

Чтобы понять, в каком банке открыть счёт, чтобы средства, находящиеся на нём, приносили хорошую прибыль и в то же время надёжно были бы сохранены на весь период сотрудничества с клиентом, следует оценить несколько характеристик.

- Размер процентной ставки.

- Надёжность банка.

- Надлежащее состояние активов заведения.

Наглядным критерием для клиентов является только процентная ставка. На официальном сайте Центрального Банка Российской Федерации можно узнать среднее значение показателя на основании аналитических исследований. Слишком высокая ставка должна насторожить потенциального клиента и инициировать им проведение дополнительного выяснения характеристик и уровня стабильности и надёжности банка, поскольку это может быть признаком кризиса организации, обуславливающего привлечение любыми способами денежных средств.

Перед тем как доверить свои деньги банку необходимо проверить информацию:

- состав учредителей;

- отчёты о результатах деятельности организации, обращая внимание на соотношение критериев прибыльности и убыточности, а также значение объёма просроченной задолженности.

Финансовая информация о состоянии организации должна размещаться на её официальном портале. Отсутствие данных или их непрозрачность должны насторожить потенциального вкладчика, поскольку беспроблемной организации скрывать нечего.

Выбор банка для оформления кредитных продуктов

Оформляя кредит в банке, его надёжность должна интересовать заёмщика меньше всего. Выбор организации должен осуществляться в соответствии с критериями:

- размер процентной ставки по займу;

- перечень документов, необходимых для рассмотрения;

- наличие дополнительных расходов в виде платы за ежемесячное пользование счётом, за его открытие и закрытие, за внесение очередного кредитного платежа и за предоставление справок о задолженности.

Некоторые финансовые заведения для открытия кредитного продукта к заёмщику предъявляют требования:

- наличие постоянного места работы;

- финансовый доход соответствующей величины;

- отсутствие оформления других действующих кредитных продуктов;

- залог собственности;

- гарантии поручителя.

Поэтому при выборе банка для открытия счёта следует проанализировать своё соответствие выдвигаемым требованиям и из ряда предложений выбрать наиболее приемлемое и выгодное для себя

Лучший банк для ИП

Оформить расчётный счёт для ведения бизнеса индивидуального предпринимателя можно в любом банке. Для выгодного сотрудничества лучше подобрать финансовое заведение с наиболее подходящими для конкретного вида деятельности условиями. Для этого необходимо провести мониторинг всех организаций, имеющих хорошую репутацию, с целью выбора оптимального варианта для сотрудничества.

Для принятия правильного решения нужно провести аналитическую работу относительно тарифов обслуживания, которые могут предусматривать оплату услуг в ежемесячном, ежегодном режимах, или по факту проведения финансовых операций.

При проведении мониторинга необходимо обратить внимание на:

- стоимость открытия р/с ;

- цену обслуживания за определённый период;

- услуги интернет-банкинга, возможность подключения и стоимость;

- размер комиссии за снятие и внесение денежных средств;

- наличие дополнительных услуг.

В случае если индивидуальному предпринимателю для расширения производственной деятельности требуется привлечение кредитного продукта, то при выборе финучреждения необходимо учесть возможность оформления кредита. Однако, сильно ориентироваться на этот критерий не стоит, поскольку кредитное оформление возможно реализовать в любом банке по мере необходимости в дополнительных средства на развитие бизнеса. При этом финучреждение, оформляя кредит клиенту любой категории как для физических и юридических лиц, так и для индивидуальных предпринимателей, обязательно открывает счёт.

Дополнительные критерии, которые необходимо учитывать при выборе банковского учреждения

При выборе банка для сотрудничества необходимо учитывать его месторасположение. Оптимальным вариантом будет нахождение заведения и его продуктов в непосредственной близости к месту проживания или реализации предпринимательской деятельности.

Отношения с финансовым заведением оформляются с помощью письменного договора, условия которого следует внимательно изучить. Важным моментом в договоре является факт невозможности менять условия сотрудничества банком в одностороннем порядке. В такой ситуации можно будет планировать свои финансовые доходы и расходы в ближайшем будущем.

После открытия счёта для удобства пользования рекомендуется оформить для него карту, которая позволит управлять своими или кредитными средствами в любое время дня.

Изучение истории создания и функционирования банка, а также изменения его репутации, позволит оптимально отнестись к выбору лучшего варианта организации для сотрудничества. Не помешает заглянуть на форум, где открыта и поддерживается тема обсуждения опыта сотрудничества с финучреждениями. Пообщавшись на страницах сервиса с пользователями можно обратить внимание на стоящие варианты.

Открытие счёта

Открытие счёта происходит в несколько этапов:

- Написание заявления в установленной банком форме.

- Предоставление пакета требуемой документации.

- Оплата услуг.

Стоит отметить, что депозитные и кредитные продукты обслуживаются бесплатно. Оплачивать необходимо только открытие расчётного счёта для любой категории клиентов. Исключением является открытие счёта с целью получения зарплатной карты, где её стоимость взимается с работодателя.

Гарантии защиты денежных средств банковских клиентов

Защита интересов банковских вкладчиков реализуется на уровне законодательства, в котором предусмотрен нормативный акт об обязательном страховании любых финансовых вкладов.

В случае возникновения проблем в банковском заведении, связанных с отзывом лицензии, введением временной администрации, санированием или банкротством, возврату подлежат только вложенные основные средства клиентов без учёта процентов. Неприятным моментом в сложившейся ситуации может стать длительность проведения процесса возврата денег. Стоит отметить, что сфера страхования денежных средств плохо регулируется и редко используется ввиду недостаточной законодательной базы.

meshok-creditov.ru

В каком банке лучше открыть счет

При возникшей необходимости совершения денежных безналичных операций следует открыть счёт в банковском учреждении. При этом у каждого возникает вопрос о том, в каком банке лучше открыть счёт. Стоит отметить, что не существует универсального финансового заведения, которое бы одновременно удовлетворяло всем требованиям клиентов. При выборе банка необходимо ориентироваться на запросы пользователя, формирующиеся в зависимости от характера планируемых операций. Для текущего счёта основные требования заключаются в удобстве и простоте сотрудничества, для кредитного – в лояльности к клиенту и небольшой процентной ставке за пользование займом, а для депозитного продукта важна прибыльность и надёжность финучреждения.

В каком банке открыть расчётный счёт

Расчётный счёт необходим в ситуациях:

- регулярного поступления денежных средств адресату;

- для получения выплат заработной платы, премий, надбавок, отпускных и социальных пособий.

В каждом случае клиент имеет определённую степень свободы в возможности выбора банковского продукта. Если отсутствует привязка к предприятию в виде трудовых отношений, то человек вправе осуществить самостоятельный выбор банка для открытия счёта. В случае его открытия для выплаты по трудовому договору, работодатель выбирает финансовое учреждение самостоятельно, не предоставляя такое право своему работнику.

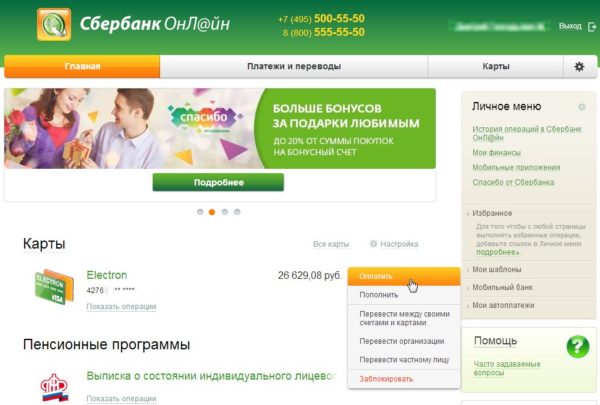

Финансовая организация, преследуя цель в виде получения дополнительной прибыли от возможности оборота средств клиента, заинтересована в том, чтобы перечисленные средства на расчётный счёт находились там как можно дольше. Для этого банки предлагают привязку к счёту дополнительного продукта в виде пластиковой карты и предоставляют возможность управлять своими финансами посредством интернет-банкинга.

Преимущества карточного счёта заключаются в расширенных возможностях реализации финансовых операций:

- оплата товара;

- получение разнообразных услуг в сфере терминала;

- оплата услуг жилищно-коммунальных услуг;

- снятие денег в банкомате;

- осуществление платежей в пунктах продажи с функцией самообслуживания;

- проведение оплаты товаров и услуг в режиме онлайн.

Лучше открыть расчётный счёт в банке, предлагающем расширенный сервис в виде простой и удобной системы интернет-банкинга.

Признаки надёжного финучреждения

О надёжности и перспективности заведения свидетельствуют:

- Наличие разветвлённой системы отделений и филиалов.

- Банкоматы в достаточном количестве, расположенные по всей территории местности проживания или работы клиента.

- Функционирование терминалов, предоставляющих такие дополнительные услуги, как возможность совершения платежей с опцией настройки отчислений в регулярном режиме по разовому оформленному распоряжению.

- Начисление процентов на средства, которые находятся на счету в конце месяца.

Выгодное открытие депозитного счёта

При выборе финансового учреждения для осуществления вклада собственных средств, с целью получения прибыли за их хранение, основным критерием является размер процентной ставки за пользованием депозита.

Чтобы понять, в каком банке открыть счёт, чтобы средства, находящиеся на нём, приносили хорошую прибыль и в то же время надёжно были бы сохранены на весь период сотрудничества с клиентом, следует оценить несколько характеристик.

- Размер процентной ставки.

- Надёжность банка.

- Надлежащее состояние активов заведения.

Наглядным критерием для клиентов является только процентная ставка. На официальном сайте Центрального Банка Российской Федерации можно узнать среднее значение показателя на основании аналитических исследований. Слишком высокая ставка должна насторожить потенциального клиента и инициировать им проведение дополнительного выяснения характеристик и уровня стабильности и надёжности банка, поскольку это может быть признаком кризиса организации, обуславливающего привлечение любыми способами денежных средств.

Перед тем как доверить свои деньги банку необходимо проверить информацию:

- состав учредителей;

- отчёты о результатах деятельности организации, обращая внимание на соотношение критериев прибыльности и убыточности, а также значение объёма просроченной задолженности.

Финансовая информация о состоянии организации должна размещаться на её официальном портале. Отсутствие данных или их непрозрачность должны насторожить потенциального вкладчика, поскольку беспроблемной организации скрывать нечего.

Выбор банка для оформления кредитных продуктов

Оформляя кредит в банке, его надёжность должна интересовать заёмщика меньше всего. Выбор организации должен осуществляться в соответствии с критериями:

- размер процентной ставки по займу;

- перечень документов, необходимых для рассмотрения;

- наличие дополнительных расходов в виде платы за ежемесячное пользование счётом, за его открытие и закрытие, за внесение очередного кредитного платежа и за предоставление справок о задолженности.

Некоторые финансовые заведения для открытия кредитного продукта к заёмщику предъявляют требования:

- наличие постоянного места работы;

- финансовый доход соответствующей величины;

- отсутствие оформления других действующих кредитных продуктов;

- залог собственности;

- гарантии поручителя.

Поэтому при выборе банка для открытия счёта следует проанализировать своё соответствие выдвигаемым требованиям и из ряда предложений выбрать наиболее приемлемое и выгодное для себя

Лучший банк для ИП

Оформить расчётный счёт для ведения бизнеса индивидуального предпринимателя можно в любом банке. Для выгодного сотрудничества лучше подобрать финансовое заведение с наиболее подходящими для конкретного вида деятельности условиями. Для этого необходимо провести мониторинг всех организаций, имеющих хорошую репутацию, с целью выбора оптимального варианта для сотрудничества.

Для принятия правильного решения нужно провести аналитическую работу относительно тарифов обслуживания, которые могут предусматривать оплату услуг в ежемесячном, ежегодном режимах, или по факту проведения финансовых операций.

При проведении мониторинга необходимо обратить внимание на:

- стоимость открытия р/с ;

- цену обслуживания за определённый период;

- услуги интернет-банкинга, возможность подключения и стоимость;

- размер комиссии за снятие и внесение денежных средств;

- наличие дополнительных услуг.

В случае если индивидуальному предпринимателю для расширения производственной деятельности требуется привлечение кредитного продукта, то при выборе финучреждения необходимо учесть возможность оформления кредита. Однако, сильно ориентироваться на этот критерий не стоит, поскольку кредитное оформление возможно реализовать в любом банке по мере необходимости в дополнительных средства на развитие бизнеса. При этом финучреждение, оформляя кредит клиенту любой категории как для физических и юридических лиц, так и для индивидуальных предпринимателей, обязательно открывает счёт.

Дополнительные критерии, которые необходимо учитывать при выборе банковского учреждения

При выборе банка для сотрудничества необходимо учитывать его месторасположение. Оптимальным вариантом будет нахождение заведения и его продуктов в непосредственной близости к месту проживания или реализации предпринимательской деятельности.

Отношения с финансовым заведением оформляются с помощью письменного договора, условия которого следует внимательно изучить. Важным моментом в договоре является факт невозможности менять условия сотрудничества банком в одностороннем порядке. В такой ситуации можно будет планировать свои финансовые доходы и расходы в ближайшем будущем.

После открытия счёта для удобства пользования рекомендуется оформить для него карту, которая позволит управлять своими или кредитными средствами в любое время дня.

Изучение истории создания и функционирования банка, а также изменения его репутации, позволит оптимально отнестись к выбору лучшего варианта организации для сотрудничества. Не помешает заглянуть на форум, где открыта и поддерживается тема обсуждения опыта сотрудничества с финучреждениями. Пообщавшись на страницах сервиса с пользователями можно обратить внимание на стоящие варианты.

Открытие счёта

Открытие счёта происходит в несколько этапов:

- Написание заявления в установленной банком форме.

- Предоставление пакета требуемой документации.

- Оплата услуг.

Стоит отметить, что депозитные и кредитные продукты обслуживаются бесплатно. Оплачивать необходимо только открытие расчётного счёта для любой категории клиентов. Исключением является открытие счёта с целью получения зарплатной карты, где её стоимость взимается с работодателя.

Гарантии защиты денежных средств банковских клиентов

Защита интересов банковских вкладчиков реализуется на уровне законодательства, в котором предусмотрен нормативный акт об обязательном страховании любых финансовых вкладов.

В случае возникновения проблем в банковском заведении, связанных с отзывом лицензии, введением временной администрации, санированием или банкротством, возврату подлежат только вложенные основные средства клиентов без учёта процентов. Неприятным моментом в сложившейся ситуации может стать длительность проведения процесса возврата денег. Стоит отметить, что сфера страхования денежных средств плохо регулируется и редко используется ввиду недостаточной законодательной базы.

znatokdeneg.ru

В каком банке открыть счет 🚩 Банки

Как выбрать счет для физлиц

Сегодня на рынке представлено огромное количество банковских организаций. Перед открытием счета в одной из них стоит учесть ряд критериев, среди них:

- надежность банка - банк должен быть участником системы страхования вкладов и обладать существенным опытом работы на рынке;

- удобное месторасположение и развитая сеть банкоматов;

- перечень документов для открытия счета и оперативность открытия счета;

Стоит обратить внимание на дополнительные банковские комиссии, которые берет банк за свои услуги (например, за открытие и ведение счета, обслуживание карты и т.д.).- наличие возможности удаленного управления счетом (интернет-банка или мобильного банка).

Некоторые банки в качестве бонуса начисляют проценты на остаток денежных средств на счете.

Как выбрать счет для юридических лиц

Вопрос о том, в каком банке открыть расчетный счет для юридических лиц и ИП, волнует многих начинающих предпринимателей. Помимо надежности банка, стоит обратить внимание и на ряд специфических критериев.

Обслуживание и открытие расчетного счета в большинстве случаев процедура платная. Перед принятием решения стоит внимательно изучить тарифы банков. Как правило, чем крупнее банк, тем менее выгодные тарифы он предлагает, такие финансовые учреждения ориентированы в первую очередь на крупный бизнес.

Если вы являетесь ИП, то имеете возможность свободно распоряжаться собственными деньгами. Поэтому лучше открывать расчетный счет в том банке, в котором у вас открыт счет физлица. Благодаря этому у вас появиться возможность переводить деньги между счетами бесплатно в режиме онлайн.

Существенно облегчить работу любой компании может наличие «банк-клиента», который позволяет оформлять и отправлять платежки не выходя из дома. Собственная версия интернет-банка есть сегодня практически у каждого банка. Стоит оценить ее удобство, а также безопасность (защищенность) на основании демо-версии или отзывов пользователей. Ряд банков взимают абонентскую плату за пользование и установку интернет-банка, другие - предоставляют возможность бесплатного его использования.

Если у вас предполагается большой оборот с одним контрагентом, для повышения оперативности расчетов с ним стоит открывать расчетный счет в том же банке.Другой важный вопрос – сколько стоит проведение одного платежного поручения, ведь при активном обороте, может образовываться весьма приличная сумма.

Периодически практически каждая компания испытывает потребность в наличных средствах. Поэтому при анализе тарифов стоит обратить внимание на стоимость вывода денег с расчетного счета, например, через чековую книжку или пластиковую карту. Стоит также уточнить стоимость внесения денег на счет компании.

www.kakprosto.ru

Как правильно, и в каком банке открыть валютный счет?

В каком банке открыть валютный счет с выгодой, без задержек по времени и лояльными требованиями со стороны кредитора — этот вопрос интересует многих заемщиков, которые по роду деятельности связаны с валютными операциям или считают оформление аккаунта в долларах или евро более выгодным вариантом.

Читайте также — ТОП-3 банка, где взять кредит наличными без справок и поручителей

Преимущества

К плюсам аккаунта в иностранной валюте стоит отнести:

- Удобство проведение сделок по покупке или реализации валюты без привлечения обменников.

- Для пользования доступны деньги, которые в обменных сервисах считаются дефицитом.

- Наличие валютного счета позволяет переводить средства за территорию страны, платить за турпоездки или учебу за рубежом. Этот вариант выгоден, если сравнивать с классическим способом — применением международных сервисов перевода. Недостаток последнего варианта в том, что он подразумевает конвертацию денег.

- Отсутствие проблем с транспортировкой зарубежной валюты за территорию страны во время путешествия. Банки часто предлагают оформить дополнительный счет, позволяющий обналичить деньги в любом государстве мира.

- Возможность управления деньгами с помощью ПК или мобильного аппарата. Опции интернет- или мобильного банкинга предлагают многие финансовые учреждения.

Что учесть и тонкости процедуры

Рассматривая варианты, в каком банке открыть валютный счет, обязательно интересуйтесь наличием такой опции. Кроме того, многие кредиторы открывают мультивалютные аккаунты, что удобно при частых поездках за территорию страны. Учтите, что расходы на оформление такой услуги в каждой кредитной организации различается. В частности, банки устанавливают индивидуальные требования к оплате за открытие и обслуживание. Кроме того, финансовые учреждения взимают платежи за перечисление денег на аккаунты других фирм, а также берут комиссии за вывод.

Чтобы открыть валютный счет в банке, требуется пройти такие шаги:

- Изучить предложения и условия банковских учреждений. Ходить лично в отделения нет необходимости — требуемые сведения представлены на официальных сайтах. Но учтите, что информация на сайтах быстро устаревает, поэтому для получения более точных данных рекомендуется позвонить в банк. При изучении вариантов стоит оценить размер единовременного платежа, цену годового обслуживания, курсы валют, величину комиссионных платежей и другие нюансы.

- Подготовить бумаги — паспорт гражданина РФ, заполненную анкету и минимальную сумму, которая требуется для оформления. Чаще всего необходимо от 5 до 10 долларов.

- Определиться с видом счета. Здесь возможны следующие варианты — валютный и мультивалютный счет или депозит. Если клиент нуждается в регулярном проведении сделок с валютой, лучше отдать предпочтение счетам. Для накопления подойдут депозиты.

- Дождаться подготовки договора и подписать бумаги. На этом этапе важно прочесть условия соглашения и проверить факт наличия процентных начислений на остаток. Наличие такой опции — немаловажный плюс для клиента.

В каком банке открыть валютный счет?

Главная трудность для многих клиентов — выбор банковского учреждения для оформления валютного счета. Сегодня выгодные варианты предлагают следующие организации — Восточный Экспресс, Прайм-Финанс, МБСП, Темпбанк и другие. Если речь идет об оформлении мультивалютного или валютного депозита, выгодные условия предлагает ЯР-банк, Темпбанк, Сибэс банк и другие.

На фоне колебаний валютного курса открытие валютного счета — мудрый шаг, направленный на сохранение сбережений, а также их приумножение в случае роста курсовой цены. Конечно, кредитные ставки подтаким вкладам низкие, но в результате они более выгодны, чем классические рублевые депозиты. Если стоит вопрос, в каком банке отрыть валютный счет для регулярного проведения операций, рекомендуется оформить карту в ВТБ24, БМ, РСХБ или Сбербанке.

Читайте также ...

damdeneg.com

Сроки открытия расчетного счета для ИП и ООО: условия банков

В статье рассмотрим сроки открытия расчетного счета в банке для ИП и ООО. Узнаем, какие условия предлагают банки и как можно ускорить этот процесс. Мы подобрали для вас ТОП-5 банков, предлагающих быстрое открытие счета в режиме онлайн, и подготовили руководство по резервированию номера счета.

Сколько времени занимает открытие счета для ИП и ООО

Российское законодательство не ограничивает по времени процедуру открытия счета. Однако, от того как долго банк будет делать расчетный счет (р/с), зависит начало работы бизнеса, ведь многие фирмы и ИП не могут обходиться без переводов платежей. Узнать, сколько нужно времени, чтобы открыть счет в банке, можно у менеджеров офиса или по телефону контактного центра.

В большинстве случаев кредитные организации открывают расчетный счет через 1-3 дня после получения всех бумаг от клиента. Сколько дней будет делаться р/с, зависит от внутреннего регламента банка, нагрузки службы безопасности, а также от конкретных ответственных сотрудников. Иногда счет открывается в день обращения, а часть банков предлагает услугу срочного открытия р/с за несколько часов со взиманием соответствующей комиссии.

Ускорить процедуру можно, заранее подготовив необходимые документы и предварительно договорившись с менеджером кредитной организации о дате заключения договора. Онлайн-заявка и резервирование р/с через интернет также позволяют быстрее провести процедуру и начать работать.

ТОП-5 банков, с самыми короткими сроками открытия расчетного счета

Услуга резервирования р/с позволяет узнать его номер еще до представления в выбранный банк полного комплекта документов. Оформление заявки на официальном сайте финансового учреждения займет не более 15 минут. Номер будущего счета можно сразу использовать для приема входящих платежей, а также указывать его реквизиты в договорах, счетах и других документах. Сервис по резервированию номера р/с для ИП и предприятий предоставляется бесплатно.

Приведем в таблице информацию о тарифах популярных банков, предлагающих быстро зарезервировать номер счета.

Еще достаточно быстро и бесплатно открывает расчетный счет Веста Банк. В нем также есть бесплатное обслуживание!

Как момнтельно зарезервировать расчетный счет

Резервирование номера р/с пригодится ИП и организациям, которым для начала работы надо передать полные реквизиты партнерам или заполнить документы на участие в тендере. С помощью этого сервиса можно упростить и ускорить процесс открытия счета в других ситуациях, например, при смене обслуживающего банка или разделении денежных потоков для повышения надежности работы.

По сути, для резервирования р/с клиенту необходимо подать предварительную заявку на его открытие. Сделать это удобней всего через интернет, хотя банки предоставляют возможность зарезервировать счет по телефону контактного центра, а также при личном визите в офис.

Вся операция происходит всего за несколько шагов:

1

Клиент заполняет на сайте кредитного учреждения небольшую анкету и подтверждает указанную контактную информацию.

2

Получив заявку, сотрудники проводят ее быструю проверку, резервируют номер р/с и направляют всю необходимую информацию о реквизитах клиенту по электронной почте. Ему также пересылается полный список документов для заключения договора.

На представление документов дается определенное время (обычно от 7 до 30 дней). Если вы не успеете передать все бумаги сотрудникам банка, то р/с открыт не будет, а заявку аннулируют. После резервирования счет становится активным, но только для входящих платежей. Оплатить счета или снять деньги с него можно только после заключения договора и подписания остальных бумаг.

rko-bank.ru