Овердрафтная карта Сбербанка - что это такое? Что такое овердрайв в банке сбербанк

условия, карты. Как подключить овердрафт в Сбербанке :: BusinessMan.ru

Овердрафт – специальная форма краткосрочных займов, которая позволяет клиентам оплачивать товары на сумму, превышающую объем доступных средств на счету. Это возобновляемая кредитная линия, которая выдается неограниченное количество раз, но на условиях своевременного погашения. Изначально услуга была доступна только юридическим лицам. Если предприятие не получило средства из-за того, что контрагент вовремя не оплатил счет, то банк может предоставить клиенту кредит по льготной процентной ставке. После этого любые поступления денег на л/с организации сразу же направляются на списание долга. О том, как и на каких условиях можно оформить овердрафт (Сбербанк предоставляет такую услугу), вы узнаете из данной статьи.

Возобновляемая карта

Сегодня услуга овердрафта доступна физическим лицам. Чтобы заказать возобновляемую карту, нужно обратиться в отделение Сбербанка с паспортом, копией трудовой, справкой о доходах. Физическое лицо может взять кредит в сумме до 30 тысяч рублей под 18 % годовых или 16 % в инвалюте. За превышение лимитов взимается дополнительная комиссия: 36 % и 33 % соответственно. Клиенты могут подключить услугу к любой кредитной или дебетовой карте, которая у них уже есть на руках. Чаще всего это платежный инструмент, на который начисляется заработная плата.

Овердрафт (Сбербанк): условия получения кредита для юридических лиц

Предприятия могут воспользоваться услугой после трехмесячного обслуживания текущего счета. В залоге потребности нет. Овердрафт Сбербанк юридическим лицам предоставляет на условиях, представленных в таблице ниже.

| Сумма | От 100 тыс. руб. - для сельскохозяйственных предприятий.От 300 тыс. руб. – для остальных заемщиков. |

| Ограничения | До 40 % среднемесячной выручки (в рублях) или до 25 % - в иностранной валюте. Максимальная сумма - 17 млн рублей. |

| Ставка | Зависит от финансового состояния заемщика. Минимум - 19,09 % годовых. |

| Срок | Генеральное соглашение заключается на один год. |

| Залог | Не требуется. |

| Поручительство (при необходимости) | Владельцев бизнеса, контрагентов (юридических лиц). |

| Требования к заемщику | Максимальный объем годовой выручки - 400 млн рублей. |

| Комиссия | 1,2 % от лимита, минимум 7,5 тыс. руб., максимум - 50 тыс. рублей. |

| Затраты при неустойке | 0,1 % от суммы задолженности. |

На этих условиях овердрафт предоставляется на максимальный срок 90 дней по одной кредитной линии. Заявку можно оформить в отделении или на сайте организации. Решение принимается в течение трех дней.

Плата за услугу включает:

- комиссию за выдачу займа;

- проценты за использование кредита;

- комиссию за обслуживание счета.

Особенности

У данной услуги есть большое преимущество. Заявка оформляется один раз, а пользоваться деньгами можно сколько угодно при условии своевременного возврата средств. При оформлении заявки нужно обратить внимание на несколько моментов.

- Первый — процентная ставка. Она небольшая, но может увеличиваться в одностороннем порядке с течением времени. Заемщика только предупреждают за два месяца до изменения условий кредитования.

- Также стоит обратить внимание на ежемесячный минимальный платеж. Если общая сумма пополнения счета в течение 30 календарных дней будет меньше указанной в договоре, то на кредит начисляются пеня и штрафные санкции. Их объем может в несколько раз превышать просрочку. Погашать эту задолженность частями или минимальными платежами не получится. За каждый день просрочки начисляются проценты, задолженность постоянно увеличивается. В таком случае надо погашать сначала штрафы, а потом тело кредита.

- Не стоит также забывать о такой статье затрат, как плата за овердрафт. Сбербанк взимает комиссию за обслуживание один раз в полном объеме. Ее размер зависит от типа выданной карты. Маленькая комиссия обычно сопровождается высокими процентами за использование кредита и небольшим льготным периодом.

Минусы системы

Овердрафт Сбербанк предлагает своим клиентам в виде возобновляемой кредитной линии. Услугой выгодно пользоваться в том случае, если средства на счет поступают вовремя и в оговоренные сроки. Иначе можно попасть в кредитную кабалу. Банк не принимает доводов по поводу несвоевременного погашения долга, а просто взимает штрафные санкции.

Есть еще один недостаток. Электронная система платежей далека от совершенства. Сроки транзакции могут быть нарушены в результате сбоя или блокировки операции. Знающие люди не советуют пересылать средства в день погашения задолженности еще потому, что может наступить технический овердрафт – расходная операция будет обработана раньше приходной. В результате у клиента появится задолженность.

Обналичивание средств

Если платежный инструмент с возобновляемой кредитной линией выпускается отдельно, то в договоре сразу прописываются условия предоставления услуги. Но если клиент заказывает овердрафт на зарплатную карту, то целесообразно поинтересоваться, какой процент будет взиматься за снятие кредитных средств наличными в банкомате. Обычно такая комиссия на 1 п. п. выше той, что установлена на стандартных условиях.

Овердрафт (Сбербанк): как подключить услугу?

Это можно сделать несколькими способами. При оформлении заявки на выпуск любой карты клиент в соответствующей графе должен указать сумму возобновляемой кредитной линии или поставить «0», если не хочет пользоваться услугой. Стоит сразу отметить, что эта цифра будет приблизительной. Сумма кредита рассчитывается исходя из размере заработной платы, указанной в справке 2-НДФЛ. Лимит – 150 % от уровня доходов. Все поступления на карту, будь то пенсия, стипендия или зарплата, будут направлены на погашение долга. По «кредиткам» овердрафт предоставляется крайне редко. Потребность в такой операции отсутствует, так как средства с карты и так используются в долг.

Если клиент при оформлении платежного инструмента не подключил услугу, то сделать это можно будет позже. Необходимо обратиться в отделение банка с паспортом, справкой о доходах за последние полгода и оставить заявку на выпуск платежного инструмента "Карта овердрафт". Сбербанк рассматривает документы 2-3 дня. Клиенты, которые обслуживаются через «зарплатный проект», могут оформить запрос на сайте. Перед подписанием документов нужно внимательно прочитать договор. В нем указываются срок, в течение которого позволяет использовать овердрафт Сбербанк, условия предоставления кредита, штрафные санкции и пени.

Выводы

Овердрафт Сбербанка – форма краткосрочного займа, которая позволяет клиентам оплачивать товары на сумме, превышающую объем личных средств на счету. Заявку на подключение услуги можно оставить в момент оформления любой дебетовой или кредитной карты. Списание за овердрафт Сбербанк осуществляет в полном объеме со всех поступлений на лицевой счет.

businessman.ru

Что такое овердрафт в Сбербанке?

Овердрафт — буквально означает перерасход сверх планируемого.

Все мы привыкли (как и во всем мире) жить в кредит. Поэтому использование средств банка уже вполне обыденно напоминает умелое обращение с чужими деньгами в удобное время в удобном месте на законных основаниях.

Особенностью овердрафта является то, что клиент со своим желанием и заявлением получать овердрафт в Сбербанке может обратиться однократно за одобрением, а пользоваться им в течение всего периода сотрудничества со Сбербанком. А теперь немного подробнее о разных типах овердрафта от Сбербанка.

В этой статье:

1. Сотрудничество с юридическими лицами

Компании и организации, имеющие расчетные счета в Сбербанке могут заключить договор на соответствующий вид обслуживания.Он будет собой представлять следующее взаимодействие.

Например, для оплаты работ, услуг или товара срочно необходима большая сумма денег, который в данный момент нет на расчетном счете компании. Но оборотные средства обязательно появятся в ближайшее время. В этом случае и можно воспользоваться услугой овердрафта для юридических лиц. Т.е. клиент производит оплату с собственного расчетного счета Сбербанка. По истечении оговоренного в договоре срока клиенту нужно будет вернуть на соответствующий счет всю сумму плюс проценты за пользование деньгами банка.

2. Работа с физическими лицами (зарплатные карты)

У каждого зарплатного клиента в определенные дни на карту Сбербанка поступает определенный доход. Практически всегда овердрафтная сумма равняется максимуму средней зарплаты.Например, ежемесячный доход (поступающий на карту 10 числа каждого месяца) составляет 25 тысяч рублей. Следовательно, можно рассчитывать на эту сумму для овердрафта от Сбербанка по карте.

Своевременный возврат суммы истраченной сверх нормы карты должен произойти до 10 числа каждого месяца. Списание платы за пользование овердрафтом будет 10 числа месяца. При поступлении зарплаты потраченная сумма будет переведена на счет Сбербанка за пользование заемными средствами.

Проценты за пользование: высоко и ещё выше

Данная услуга осуществляется не на безвозмездной основе. Процент по овердрафту при своевременном погашении — 18%.

При несвоевременном погашении проценты начинают сильно кусаться: придётся платить по ставке 36% годовых.

Таким образом, получается, что возвращать овердрафт необходимо строго к сроку, если по каким-то причинам работодатель задержал зарплату (например) выгоднее занять денег в другом месте и рассчитаться по карте. Тем более, что после пополнения и расчета по кредиту, можно брать его снова и снова.

| Как избежать типичных ошибок при пользовании кредитной карточкой с овердрафтом, рассказывает Дмитрий Фролов, заместитель Председателя Правления Банка ВТБ (Беларусь) Банк Кредит Максимальная сумма Заявка онлайн  Банк Хоум Кредит — наличные 12,5% годовых. Срок до 7 лет! Всего 2 документа и никаких справок! До 1 000 000 рублей  Карта 100 дней без % по кредиту на покупки и снятие наличных. Выпуск карты бесплатно. 0 % на снятие наличных До 300 000 рублей  Тинькофф Platinum — кредитная карта, 0% годовых на все покупки по карте до 55 дней До 300 000 рублей  Восточный банк Восточный банк — Кредит на любые цели. Срок до 3х лет, без справок и поручителей До 200 000 рублей  Совкомбанк Денежный кредит под 12%, на 12 месяцев 100 тысяч рублей  Ренессанс Кредит — ставка от 11,3% годовых! До 5 лет! До 700 000 рублей Ежемесячный платеж Подобрать кредит |

Рейтинг автора

0

Автор статьи

Образование: высшее инженерно-техническое (КМУГА 1994-99 г)

Написано статей

87

finprz.ru

Овердрафт для физических лиц Сбербанк

Понятие дебетовой и кредитной карты знакомо всем. Эти продукты плотно вошли в обиход каждого потребителя, и не в единственном экземпляре. Потребители уже многое знают о картах, но актуальные вопросы все равно остаются. Например - что значит овердрафтная карта Сбербанка?

В нашем путеводителе по банкам затронуто немало тем о продуктах Сбербанка. Тип карты «овердрафтная» - это отдельная интересная тема, достойная полноценного обзора от Mrfin.

Что означает «овердрафтная» карта Сбербанка?

Понятие «овердрафт» дословно означает «перерасход». Реализуется, как предоставление банком кредитного лимита на дебетовую карту для обеспечения возможности «уйти в минус».

Фактически, это и кредитная и дебетовая карта одновременно. Например, вам нужно сделать небольшую покупку, которая не вписывается в бюджет, но вы не хотите брать кредит или активировать кредитку. С помощью овердрафта вы сможете купить необходимое уже сейчас, а расплатиться – с ближайшей зарплаты (списание произойдет автоматически при поступлении средств на счет). Не путайте с микрозаймом! Процентная ставка по овердрафту в Сбербанке составляет всего 18% годовых.

Деньги, поступившие на счет, перекроют образовавшийся минус. Также, банк учтет при списании сумму процентов. Как правило, проценты - это очень маленькая сумма с учетом быстрого покрытия долга и короткого промежутка использования овердрафта. Например, перерасход в 5000 рублей при погашении через 2 недели обернется процентами на 20 рублей.

Понятие «овердрафт» актуально только для физических лиц. В Сбербанке овердрафт для юридических лиц носит название «кредитная линия» и облагается иными процентами.

Чем отличается дебетовая карта от овердрафтной?

Если сравнивать два понятия - дебетовая и овердрафтная карта Сбербанка, отличие будет единственным – наличие кредитного лимита на определённую сумму (от 1000 до 30000 рублей).

Как подключить овердрафт?

К зарплатной карте Сбербанка услуга овердрафт подключается в рамках действующего договора с работодателем, с согласия клиента. Овердрафт может быть предоставлен на зарплатную карту не раньше, чем через 3 месяца после трудоустройства (это стандартное требование Сбербанка к любому виду кредита).

Многие работодатели изначально выбирают карту «овердрафтная», в остальных случаях – лимит предоставляется по заявлению.

Даже если вы не являетесь зарплатным клиентом, но активно пользуетесь Визой или картой Мастеркард, вы можете написать заявление на предоставление овердрафта. Банк рассмотрит статистику ваших расходов, платежеспособность и известит о возможности получения «сверхлимита».

Огромный плюс овердрафта – отсутствие комиссий. Если по кредитке вам приходится платить годовое облуживание, то овердрафт – это бесплатная опция к дебетовой карте.

Овердрафтная карта Сбербанка - как узнать лимит?

Сумму возможного минуса определяет сам банк на основании вашей платежеспособности. В среднем, овердрафт составляет 20% от зарплаты.

Лимит овердрафта вы можете узнать из договора на карту или у специалистов банка. Его размер может составлять от 1 до 30 тысяч рублей.

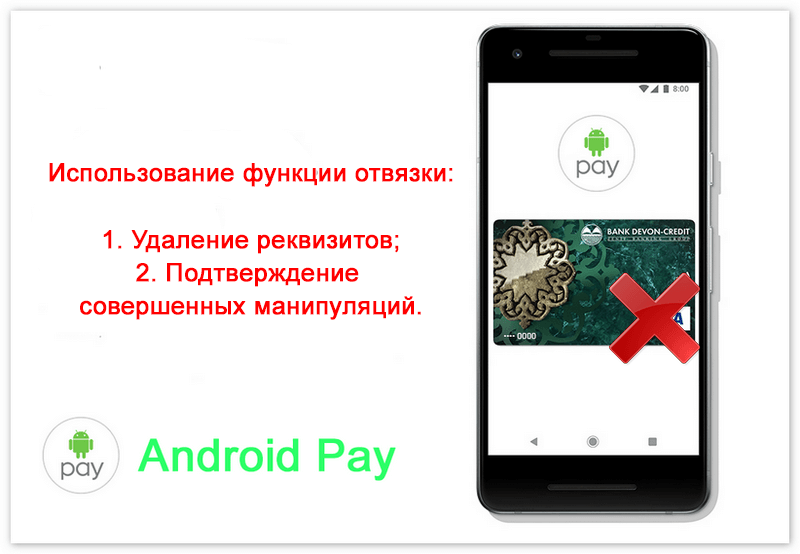

Как отключить овердрафт на карте Сбербанка?

Если овердрафт оказался вам не интересен – его можно отключить также, по заявлению. Дебетовая карта без услуги уже не сможет уйти в минус, но иногда это случается и называется «несанкционированный овердрафт» или «неразрешенный». Тогда процентная ставка составит уже 40% годовых.Статьи по теме:

loanlab.ru

Списание платы за овердрафт Сбербанк

Сбербанк предоставляет своим клиентам множество вариантов пластиковых карт, кредитных и дебетовых. Первые предполагают использование заемных средств банка, а дебетовые нужны для хранения собственных средств. По сути, владельцы дебетовых карт не должны платить проценты банку, ведь они не открывали кредитную линию и не брали в долг у банка, но все равно могут получить уведомление об образовании задолженности, а именно «списание платы за овердрафт Сбербанк». Что это такое, и почему получилось так, что вы оказались должны банку, рассмотрим далее.

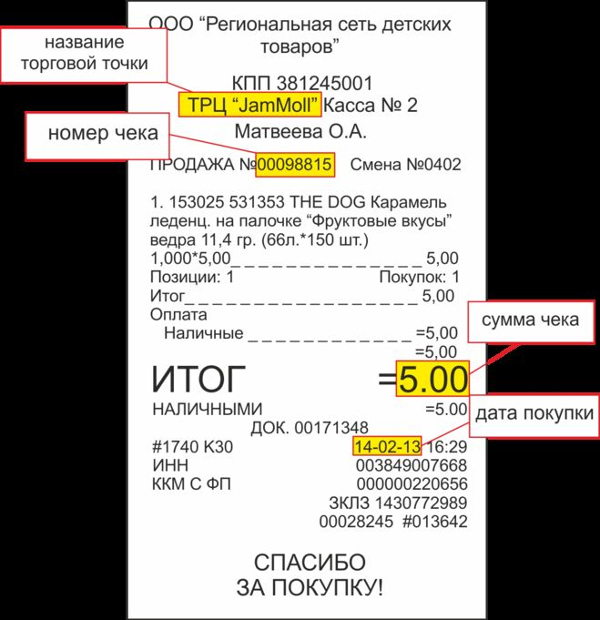

Что такое овердрафт

Овердрафт, если говорить простыми словами – это перерасход. То есть клиент потратил со своего счета средства в большем объеме, «ушел в минус». Не стоит путать данное понятие с кредитным лимитом, потому что размер заемных средств строго оговорен банком, о чем свидетельствует кредитный договор. По кредитной линии плата за пользование средствами начисляется ежемесячно, за овердрафт ежедневно. К тому для кредитки доступна рассрочка платежа на определенный срок, а аза овердрафт плата взимается единовременно.

Овердрафт – это перерасход денежных средств с расчетного счета клиента.

Данное понятие в словаре банковских терминов появилось довольно давно. Ранее данная услуга была доступна только для юридических лиц. То есть предприниматели могли тратить со своего расчетного счета средств больше, чем им было доступно, потом банк списывал заемные средства с процентами с первой, поступившей на счет, суммы. Сегодня овердрафтом пользуются и физические лица, а именно владельцы банковских карт.

Разрешенный и неразрешенный овердрафт

В отличие от кредитной линии овердрафт может быть разрешенным и неразрешенным. В первом варианте банк разрешил клиенту тратить денег больше, чем есть на его счету. Обычно данное предложение действует только для участников зарплатного проекта, и сумма перерасхода равна примерно 30–50% от заработной платы. Например, вы совершаете покупку с карты на сумму 10000 рублей, при этом собственных средств у вас всего 5000 рублей, но банк в операции вам не отказывает, потому что вам разрешен перерасход в размере 20000 рублей. Перерасход в вашем варианте составил 5000 рублей, которые банк снимет при поступлении заработной платы и снимет проценты за пользование займом.

Что такое овердрафт: определение

Но многие пользователи дебетовых карт также платят за овердрафт с процентами, хотя, казалось бы, деньги в долг они не брали. И поэтому многие клиенты задают вопрос, за что списание платы за овердрафт Сбербанк? Все просто плата кредитно-финансовой организацией взимается с вас за неразрешенный или технический овердрафт.

Неразрешенный овердрафт – это перерасход, который произошел не по вине держателя карты, а по техническим причинам.

Технический овердрафт за что снимается:

- За снятие наличных в банкомате сторонних банков. Например, вы снимаете в банкомате другого банка все деньги со своей карты, причем всю сумму, а банк взимает с вас комиссию за операцию, несколько процентов, данная сумма также списывается с вашего счета, постольку, поскольку остатка может быть недостаточно, у вас остается минусовой баланс.

- При конвертации валюты. Например, вы владеете рублевым счетом и вынуждены произвести оплату в иностранной валюте, конвертация валюты осуществляется автоматически, причем через несколько часов или дней по действующему на тот момент курсу, благодаря чему вы можете также отправиться в минус.

- При списании платы за услуги банка. Например, банк списал оплату СМС-информирования, а на счете не было достаточно суммы, в результате чего на счету снова образовался минусовой остаток.

Итак, если у вас на счете образовался минусовой остаток, то для вас предусмотрена плата за неразрешенный овердрафт. Что это такое? Фактически – это оплата за пользование заемными средствами банка, ведь отрицательный остаток – это уже долг перед банком-эмитентом, а, значит, вы пользуетесь средствами кредитора, за что должны платить проценты.

Неразрешенный овердрафт Сбербанка, как оплатить

Согласно условиям обслуживания карт в Сбербанке плата за неразрешенный перерасход составляет 40% в год. Но проценты начисляются не раз в месяц, как за кредит, а каждый день и до тех пор, пока держатель пластиковой карты не оплатит полностью весь долг.

Рассмотрим пример, вы сняли в банкомате деньги и ушли в минус на 30 рублей. На следующий день вы должны вернуть банку долг с процентами. Рассчитать проценты довольно просто процентная ставка делиться на количество дней в году, то есть 40/365=0,109% в день, от 30 рублей процент за день составит примерно 3 копейки в день.

Вам нужно как можно быстрее погасить задолженность перед банком, для этого достаточно пополнить счет на сумму перерасхода с процентами, кредитор сразу спишет средства в счет погашения долга. Причем не стоит затягивать с оплатой, потому что проценты будут начисляться ежедневно, а за ними плата за штрафы, неустойка и пени. Например, вы не знали о перерасходе средств, потому что не подключали услугу СМС-информирования и давно не пользовались своей картой, но долг все равно придется оплатить. Рассмотрим, по какому алгоритму происходит списание просроченной задолженности овердрафта:

- неустойка;

- штраф;

- пеня;

- проценты;

- основной долг.

Обратите внимание, что нельзя исключать возможность, что плата за неразрешенный перерасход была списана несправедливо, например, из-за сбоя в системе банка, обязательно уточните, за какую операцию с вас требуют оплатить овердрафт.

Итак, что такое списание платы за овердрафт Сбербанк? Это перерасход средств по дебетовой карте, который возникает при перерасходе средств. Кстати, если вы получаете на карту заработную плату, но овердрафт у вас не предусмотрен, то плата за него может произойти по той причине, что вы сняли деньги с карты сразу после уведомления. Дело в том, что деньги на ваш счет поступают сразу, как только работодатель их перевел, а база данных банка обновляется раз или два раза в сутки в определенное время. Так вы сегодня сняли свою зарплату в размере 40000 рублей, а завтра можете получить СМС о долге за неразрешенный овердрафт – 43,6 рублей.

znatokdeneg.ru

Сбербанк: овердрафт для физических лиц

Разница между кредитной и дебетовой картой очевидна, и редко вызывает вопросы пользователей, в отличие от карт с овердрафтом. Что такое овердрафт в Сбербанке и как им пользоваться – расскажем подробнее в рамках данной статьи.

Овердрафт - что это?

Простыми словами – Сбербанк дает возможность «уйти в минус». Клиенту выделяется небольшой лимит, до которого можно опускать баланс карты с обязательным погашением в следующую зарплату.

Овердрафт – это продукт для зарплатных клиентов, отработавших в организации не менее 3-6 месяцев. Доступный лимит овердрафта зависит от заработной платы – обычно он составляет около 10% для сотрудников и до 20% для руководителей.

В цифрах:

- Рабочим одобряют «минус» до 4-5 тысяч,

- Начальству лимит увеличивают – до 10-15 тысяч.

- Максимальная сумма овердрафта – 30 тысяч рублей.

В каждом случае лимит индивидуален! Банк принимает во внимание кредитную историю, финансовую нагрузку, стабильность доходов и прочие факторы.

Овердрафт – это не кредит! Задолженность не будет списываться равными долями – она погасится целиком с ближайшего перевода заработной платы. Но – за период использования фактически заёмных средств, клиент обязан оплатить проценты, рассчитанные из ставки 18% годовых.

Как оформить овердрафт в Сбербанке?

Услуга «овердрафт» интересна для тех клиентов, которые не планируют занимать деньги у банка надолго, не хотят соблазняться большими лимитами кредитных карт, но иногда испытывают потребность в небольшом займе до зарплаты. Дебетовая карта с овердрафтом Сбербанка – это как раз тот случай, когда без оформления кредита можно «перехватить» на месяц деньги под 1,5% переплаты за месяц.

Сервис действительно привлекательный и многие спрашивают - овердрафт Сбербанка как подключить через Сбербанк онлайн? Почему на сайте банка нет такой услуги? Потому что это не массовое предложение. Чаще всего, руководство организации на зарплатном обслуживании получает такое индивидуальное предложение, как подключить овердрафт к зарплатной карте Сбербанка сотрудников. В этом случае сотрудников извещают о доступной возможности и зарплатный менеджер проекта помогает заполнить анкеты.

Попросить овердрафт может и обычный пользователь банковской карты (не ниже классической), предоставив банку доказательства своей платежеспособности – справку о доходах, банковские выписки.

Как отключить овердрафт на карте Сбербанка?

Если услуга вам перестала быть интересна, вы просто пишите заявление в офис, выпустивший карту на отключение овердрафта. Так как для «кредита» не открывался отдельный счет, его отключат быстро без каких либо сложностей.

Как воспользоваться овердрафтом Сбербанка?

Никаких особенных действий для использования овердрафта не требуется. Вы пользуетесь картой как обычно, как дебетовой – в пределах доступного лимита. Задолженность перекрывается автоматически пополнением карты.

В Сбербанке овердрафт для юридических лиц более распространен – например, когда предприниматель оплачивает закуп и знает, что небольшую «разницу» он сможет погасить буквально за пару дней – ему не нужен кредит. Он использует деньги банка, перекрывая долг в краткосрочный период. Тоже самое доступно физлицам, но - в более скромных объёмах.

Статьи по теме:

loanlab.ru

что это простыми словами? Карта Сбербанка.

Овердрафт – если простыми словами, то это особый вид кредита, который предоставляется в виде возобновляемой линии на счет для совершения операции, при отсутствии остатка. Использование его возможно в пределах определенного лимита.

Содержание этой статьи

Понятие овердрафта

Овердрафт является краткосрочным. Изначально такой вид кредитования применялся для юридических лиц. Он был отличным способом компенсации финансовых разрывов, которые возникают в работе каждого предприятия.

Что такое овердрафт в банке? Это особый вид кредита, он устанавливается на рабочий счет – на который идут регулярные поступления. Банком анализируются суммы и частота зачислений, назначение средств. На основании этого рассчитывается лимит, который банк готов предоставить клиенту.

Овердрафт является выгодным, как для банка, так и для клиента:

В случае невыполнения своих обязательств физическим или юридическим лицом, банк оставляет за собой право списывать средства, необходимые для погашения задолженности с другой карты или счета клиента.

Банк может менять размер лимита в одностороннем порядке, а также аннулировать овердрафт, в случае невыполнения клиентом некоторых обязательств. Например – прекращение поступления выручки на текущий счет.

Также в договоре указывается, что банк может менять процентную ставку по овердрафту в период кредитования, однако об этом он обязан уведомить заемщика заранее. Возможно и повышение суммы, при увеличении оборотов юридического лица. В таком случае необходимо заявление клиента, которое банк рассматривает в установленном порядке.

Овердрафт для юридических лиц

Предоставление овердрафта является оптимальным видом кредита для торговых предприятий, которые регулярно получают выручку от реализации. В таком виде деятельности часто встречается дефицит в оборотных средствах, связанный с необходимостью расширением ассортимента, сезонностью и так далее.

Компания хочет закупить продукцию для реализации, но все средства уже вложены в товар. В таком случае часто используют овердрафтное кредитование – краткосрочное, с ежедневным погашением при зачислении выручки.

Для каждого предприятия банк рассчитывает лимит, который зависит от многих факторов, но больше всего от среднемесячной выручки. В пределах этой суммы компания может использовать средства свыше остатка на счету, так сказать, брать деньги в минус.

Обычно не устанавливается ограничение на цели использования овердрафта. С помощью него совершают текущие расчеты, оплачивают налоги, используют средства в качестве представительских расходов и так далее.

Каждый банк рассчитывает сумму лимита по-своему. Расчет овердрафта учитывает следующие факторы:

- выручка от реализации;

- дебиторская задолженность;

- кредиторская задолженность;

- количество контрагентов-покупателей;

- оборот по эквайрингу;

- сезонность бизнеса;

- динамика поступлений на счет за последние 6 месяцев.

Овердрафтный кредит может выступать, как инструмент для привлечения новых клиентов. Надежным, крупным клиентам, которые имеют хорошую деловую репутацию, могут устанавливаться овердрафты авансом.

То есть при открытии счета рассчитывается определенная сумма лимита, которая может изменяться после того, как компания начнет проводить обороты по счету.

Существует еще овердрафт, который устанавливается на счет, не учитывая финансового состояния заемщика. Гарантией его являются поступления на счет, которые будут осуществлены в обязательном порядке. Например – зачисление выручки от продажи валюты, поступление средств после окончания срока депозита и так далее.

Для овердрафтов юридических лиц договор заключается в основном на 6-12 месяцев, а период погашения намного короче – обычно до месяца. Процент за услугу начисляется каждый день, в зависимости от остатка на счету в конце операционного дня. А списание платы за овердрафт происходит один раз в месяц.

Овердрафт для физических лиц

Что значит овердрафтная карта? Это карта, на которую установлен определенный лимит – овердрафт для физических лиц.

Он представляет собой особый вид кредитования, который не является целевым займом. Потому риск его невозврата достаточно высок. Именно поэтому процент за его пользование выше, чем у стандартных целевых кредитов или займов с обеспечением.

Тем не менее, овердрафтное кредитование, помимо свободы распоряжения, имеет значительное преимущество – использование кредитных средств не является обязательным. Клиент может на свое усмотрение распоряжаться овердрафтом спустя определенное время, потратить часть лимита или не пользоваться вообще.

Процент начисляется на фактически использованную сумму, исходя из количества дней кредитования. Таким образом, овердрафтный кредит может оказаться дешевле рассрочки, ведь ее выдают в сумме, которая может заемщику и не понадобиться, а платить проценты за нее необходимо.

Лимит овердрафта для физических лиц – это кредит, который всегда под рукой. К примеру, у вас на карте 2000 рублей, вы зашли в магазин, увидели вещь, которую захотели купить, но не хватает средств. В таком случае, если на карте установлен овердрафт – можно смело его использовать и не отказывать себе в покупке. А карту пополнить через несколько дней, заплатив сущие копейки.

Еще овердрафт на карту физического лица часто позиционируют, как кредит до зарплаты. Действительно, бывают случаи, когда деньги все потрачены, а до выплаты зарплаты еще неделя.

Не нужно одалживать у соседей или родственников, а тем более занимать в микрофинансовых организациях под огромные проценты. Можно просто воспользоваться услугой овердрафт, потратив средства на карте свыше доступного остатка. За неделю процент переплаты будет небольшой.

Если вы решили воспользоваться овердрафтом первый раз, перед этим стоит уточнить условия пользования и тарифы в банке, чтобы избежать недоразумений. Овердрафт физическим лицам является более рисковым. В отличие от юридических лиц, его не устанавливают всем клиентам, тем более новым. Чаще его предоставляют:

- вкладчикам;

- клиентам, получающим заработную плату на карту банка;

- клиентам, получающим пенсию и другие целевые выплаты на карту банка.

Довольно часто овердрафтное кредитование для физических лиц банки используют не в качестве инструмента кредитования, а как сервис, позволяющий более удобно использовать услуги банка. Именно поэтому распространена практика выдачи карт с лимитом овердрафта вкладчикам.

В случае возникновения у них потребностей в денежных средствах, им не нужно расторгать депозитный договор, а достаточно будет воспользоваться кредитным лимитом на карте. Таким образом, уплаченные проценты по овердрафту будут намного ниже потерь от досрочного расторжения вклада.

Некоторые банки используют недобросовестную политику навязывания услуги овердрафтного кредитования.

В таких случаях при выдаче дебетовой карты, на нее устанавливается лимит, но клиента об этом не предупреждают или оговаривают вскользь, это приводит к тому, что держатель карты видит баланс в банкомате, состоящий из собственных средств и овердрафта, затем с успехом их тратит.

А спустя время сотрудники банка информируют его о наличии задолженности, часто уже просроченной. Это портит репутацию финансового учреждения и вызывает массу конфликтных ситуаций. Поэтому иногда физические лица настороженно относятся к такому виду кредитования, до конца не зная его особенности.

Овердрафт с грейс-периодом, видео:

Несанкционированный (технический) овердрафт

Предоставления овердрафта является особым видом кредита по процедуре, где средства не перечисляются на счет, а предоставляется возможность работать с отрицательным сальдо. Несовершенство технического оборудования и программного обеспечения может приводить к тому, что возникнет неразрешенный овердрафт.

То есть клиент использовал средства свыше своего остатка на счету. Таким образом, у него на балансе появляется отрицательный остаток без согласия на это банка и предоставления лимита.

Технический овердрафт по кредитной карте может возникнуть по следующим причинам:

- операции в режиме офлайн – продажа или снятие средств без фактического подтверждения их остатка;

- изменение курса валюты – совершение покупки или снятие средств производилось по курсу, который отличался от того, что был на момент фактического списания со счета;

- неподтвержденные операции – операции со статусом HOLD списываются со счета с задержкой, они не учитываются в доступный лимит овердрафта, а клиент может использовать весь лимит, после чего спишутся суммы по неподтвержденным операциям сверх лимита;

- двойное списание, сторнирование зачисления и другие операции, ошибки банка, как технические, так и операционные.

Технический овердрафт по дебетовой карте является нарушением. В большинстве случаев банк начисляет проценты и пеню за средства, которые используются без разрешения, а также уведомляет об этом клиента. В случае если такая ситуация связана с ошибкой банка, баланс восстанавливается без финансовых санкций к клиенту.

Что такое овердрафт в Сбербанке?

Сбербанк является лидером финансового рынка Российской Федерации. Крупнейшая клиентская база стимулирует банк развиваться, предлагать лучшие условия обслуживания и внедрять новые технологии для своих клиентов. Сбербанк предлагает овердрафное кредитование физическим и юридическим лицам.

Для юридических лиц

Такой вид кредита может быть установлен юридическому лицу и ИП. Размер зависит от суммы среднемесячной выручки, поступающей на счет клиента. Рассчитывается как 40% от всех поступлений на счет, связанных с реализацией товаров и услуг. Максимальная сумма кредита 17 млн руб.

Договор заключается на срок не более 12 месяцев. При этом поручителями могут выступать физические лица – учредители, а также юридические лица – контрагенты и деловые партнеры предприятия. Процент за пользование 12% годовых, а комиссия составляет 1.2%.

При невыполнении обязательств, на остаток задолженности начисляются дополнительные штрафные санкции в размере 0.1% от суммы за каждый день просрочки, а процентная ставка по просроченной задолженности увеличивается в два раза.

Для физических лиц

Овердрафтная карта Сбербанка, что это такое? Сбербанк предоставляет услугу овердрафт и для своих клиентов – физических лиц. Устанавливаться он может на дебетовые карты, например – зарплатные, пенсионные и другие.

Сумма кредитования начинается от 1000 руб. и может достигать 30 тыс. руб., но это в исключительных случаях. Процент по кредиту составляет 18%, а в случае нарушения сроков погашения начисляется пеня в размере 0.1% и действует ставка 36% годовых.

При установлении овердрафта в отделении Сбербанка, сотрудник всегда акцентирует внимание на условиях использования. Важно не путать собственные средства с заемными.

Распространена ситуация, когда проверяя баланс, клиент обнаруживает у себя остаток по карте, больше, чем должен быть. Часто не задумываясь, он снимает деньги, таким образом используя вместе с личными и кредитные, ведь банкомат показывает доступные средства как сумму личных и кредитных.

Особенности овердрафта, видео:

Как подключить овердрафт в Сбербанке?

Для подключения овердрафта в Сбербанке юридическому лицу необходимо иметь открытый расчетный счет, помимо этого требуется предоставить определенный пакет документов:

- заявление на подключение;

- данные о руководителях и учредителях;

- анкета заемщика;

- анкета поручителя;

- правоустанавливающие документы;

- финансовая отчетность.

Банком анализируется информация из предоставленной документации и обороты по счетам. На основании этого принимается решение о возможности предоставления овердрафта и размере максимального лимита, который можно установить.

Что касается физических лиц, то оформление происходит намного проще. В анкете на выпуск карты клиент указывает, желает ли он получить овердрафт себе на карту и какую сумму.

Для клиентов, которые ценят свое время и используют передовые технологии, Сбербанк предоставляет возможность управления подключением услуги овердрафт, используя сервис Сбербанк онлайн. С помощью него можно через интернет подключать услугу, контролировать размер лимита, начисление процентов, погашения и в случае необходимости отключить.

Особенности овердрафта

В наши дни рынок кредитов довольно развит. Банки не ограничиваются предоставлением одного-двух видов займов, прекрасно понимая потребности разных клиентов, они разрабатывают программы, призванные удовлетворить запросы большинства из них, тем самым переманивая заемщиков у конкурентов.

Если у юридических лиц кредитование курируют специалисты, которые прекрасно разбираются в тонкостях процесса, то физические лица часто путают условия некоторых кредитов. Например, бытует мнение, что займ на кредитной карте – это овердрафт, а это категорически неверно. На кредитную карту банки предоставляют возобновляемую линию с определенными условиями погашения.

Основной отличительной особенностью овердрафта является короткий срок пользования и обязательное полное погашение, в то время как по кредитным картам и другим займам существует возможность погашения частями.

Кроме того, овердрафт не имеет льготного периода, процент за пользование по нему начинается с момента траты средств.

Овердрафт – удобная форма кредитования. Несмотря на незнакомое название, многие клиенты, в том числе и физические лица, оценили его прелесть. Это краткосрочный займ, который предоставляется в виде возобновляемой кредитной линии.

Лизинг — что это такое? Лизинг авто для физических лиц. - здесь больше полезной информации.

Часто он оформляется «на всякий случай», так как процент по нему начисляется только за фактически использованные средства. Клиент расходует овердрафт на свое усмотрение в пределах лимита, рассчитанного банком.

Для юридических лиц овердрафт является хорошим источником финансирования деятельности, в случае оборачиваемости товара менее месяца. Часто его используют для расширения ассортимента или увеличения объема продукции.

В большинстве случаев такой кредит предоставляется без обеспечения под поручительство учредителей или третей стороны. В редких случаях, когда речь идет об особо крупной сумме, банк может требовать предоставить залог.

Вас заинтересует эта статья - Факторинг: что это простыми словами?

Часто задают вопрос, что такое овердрафт на зарплатную карту? Для физических лиц это удобный кредит до зарплаты, который не нужно оформлять и он всегда под рукой. Им просто воспользоваться, но важно точно разделять собственные и заемные ресурсы, так как при поступлении средств на счет или карту, автоматически происходит погашение овердрафта.

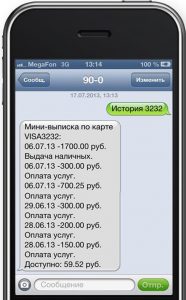

Для контроля за этим рекомендуется использовать системы удаленного доступа, такие как Сбербанк онлайн или Мобильный банк. Также для расчета сумм, которые необходимо будет заплатить при использовании средств за счет овердрафта, можно применять кредитный калькулятор. Он находится на сайте, это поможет более качественно планировать свои расходы.

– оцените статью, 4 / 5 (кол-во голосов - 4) You need to enable JavaScript to voteПонравилась статья? Покажите её друзьям:

CashGain.ru

Похожие записи

cashgain.ru

Что такое овердрафт в Сбербанке? Особенности подключения

Евгений Смирнов

Евгений Смирнов 18 мая 2022

# Овердрафт

Условия и преимущества услуги

Для малого и среднего бизнеса в Сбербанке предусмотрен ряд кредитных продуктов, в том числе программа «Бизнес-овердрафт».

- Особенности и преимущества услуги

- Как узнать процент овердрафта в Сбербанке

- Овердрафт для физических лиц

- Овердрафт для малого бизнеса

- Овердрафт для юридических лиц

- Как подключить овердрафт

- Овердрафт на дебетовую карту Сбербанка

- Овердрафт на зарплатную карту Сбербанка

- Как в Сбербанке отключить овердрафт

ПАО Сбербанк, являясь крупнейшим финансовым партнёром в России как для физических, так и для юридических лиц, предлагает клиентам такую удобную форму кредитования, как овердрафт. Механизм овердрафта подразумевает возможность расхода денежных средств с превышением фактического остатка на счету с отсроченным возвратом и уплатой процентов за период использования заемных средств. Как инструмент, овердрафт используется:

- физическими лицами для быстрого получения кредита на любые цели;

- юридическими лицами для оптимизации процентных расходов и закрытия кассовых разрывов.

Особенности и преимущества услуги

Специфика такой услуги, как овердрафт от Сбербанка, на официальном сайте финансового учреждения описана довольно детально. Здесь же представлены базовые правила, по которым предоставляется данная услуга.

Основным отличием овердрафта от кредита является то, что погашение задолженности осуществляется одним платежом по всей сумме займа, в то время как кредит можно погашать несколькими транзакциями. При этом списание просроченной задолженности осуществляется под высокий процент, что нужно учесть перед тем, как подключить овердрафт в Сбербанке.

Для физических лиц практикуется так называемый принудительный овердрафт. Это означает, что любому клиенту, которого Сбербанк считается кредитоспособным, автоматически подключают данную опцию. Узнать, есть ли овердрафт на карте, можно у сотрудников банка в телефонном режиме или «онлайн». Если же опция не была активирована при открытии счета, то, вероятнее всего, на тот момент кредитная комиссия банка не могла объективно оценить платежеспособность клиента.

Подключить овердрафт в Сбербанке физическим лицам можно также через специалистов Сбербанка, связавшись с ними любым удобным способом. Если за последние месяцы на счет стабильно поступали деньги, тогда банк с большой долей вероятности согласится сделать овердрафт на карте Сбербанка.

Для клиентов, представляющих сектор малого предпринимательства, экспресс-овердрафт может стать эффективным инструментом для пополнения оборотных средств, что означает появление у небольшой компании новых возможностей для масштабирования и совершенствования бизнес-модели. Проверить овердрафт-статус можно, связавшись с менеджером банка по телефону или в онлайн-режиме.

Для корпоративных клиентов Сбербанка главной функцией овердрафта является оптимизация финансовых потоков. Пользу финансового инструмента трудно переоценить, так как он позволяет оперативно компенсировать недостаток средств в необходимом объеме без оформления кредита. Узнать, подключен ли овердрафт, корпоративный клиент может в онлайн-режиме или по телефону.

Для физических лиц овердрафт – это удобный инструмент кредитования под низкий процент. Даже если услуга не активирована, вы всегда можете получить овердрафт по карте в онлайн-режиме или посетив отделение банка. Также можно подключить овердрафт к зарплатной карте Сбербанка, хотя в большинстве случаев банк делает это автоматически и в принудительном порядке.

Но наибольший интерес овердрафт представляет именно для юридических лиц, поскольку дает возможность бизнесу быстро производить взаиморасчеты с контрагентами при недостатке средств на расчетном счету. Сбербанк беспрепятственно предоставляет овердрафт тем клиентам, на счетах которых фиксируется постоянное движение денег. При поступлении суммы на предпринимательский счет, банк в автоматическом режиме взимает ранее выданную сумму с учетом процентов. Такой формат означает целый спектр выгод как для клиента, так и для банка.

Как узнать процент овердрафта в Сбербанке

Условия кредитования – основной параметр, который определяет, выгодно ли клиенту пользоваться овердрафтом. Узнать условия по овердрафту для разных категорий клиентов можно непосредственно на официальном сайте Сбербанка или по телефонам: +7 495 500-55-50 и 8 (800) 555-55-50. Эти же контакты можно использовать в том случае, если имел место технический овердрафт – незапланированный уход «в минус» из-за дублирования транзакций, списания непредвиденных комиссий и по ряду других независящих от клиента причин.

Овердрафт для физических лиц

Механизм овердрафта для физлиц – клиентов Сбербанка представлен в виде кредитного лимита на платежной карте. Овердрафтная карта Сбербанка это обыкновенная карта, в которой предусмотрен определенный лимит средств, которые заемщик может использовать на льготных условиях. На сегодняшний день сумма, которая может быть предоставлена Сбербанком после оценки платежеспособности клиента, достигает 600 000 рублей. При этом максимальная сумма рассчитывается индивидуально, исходя из той оценки, которую дает банку кредитный эксперт на основании такой информации:

- ежемесячный оборот по счету;

- частота и стабильность пополнения счета;

- дополнительные факторы платежеспособности.

За пользование заемными средствами Сбербанк взимает комиссию. Для физических лиц – клиентов Сбербанка, предусмотрен диапазон от 23,9 до 27,9% годовых с обязательным 50-дневным льготным периодом, в течение которого проценты не начисляются. Если овердрафт будет превышен, процент за пользование заемными средствами возрастёт и составит 36% годовых. Более точные условия карты с овердрафтом клиент может узнать, связавшись непосредственно с представителем банка.

Овердрафт для физических лиц предоставляется через открытие кредитной карты с фиксированным лимитом или установку кредитного лимита на уже существующей карте. Большинство клиентов – это те, кто является участником зарплатного проекта Сбербанка. На зарплатный счет деньги поступают стабильно, а значит Сбербанк списать плату за овердрафт всегда может в начале месяца, когда заработная плата поступает на счет клиента. Для банка такой формат кредитования является гарантией платежеспособности клиента.

Овердрафт для малого бизнеса

Кредитная политика Сбербанка предполагает активное сотрудничество с представителями малого и среднего бизнеса. Для этой категории клиентов в банке предусмотрен ряд кредитных продуктов, в том числе программа «Бизнес-овердрафт», которая позволяет предпринимателям компенсировать временный недостаток средств на счёте.

Овердрафт предоставляется клиентам с открытым расчетным счетом в ПАО «Сбербанк», чья годовая выручка не превышает 400 миллионов рублей. Максимальная сумма займа рассчитывается кредитной комиссией индивидуально, в соответствии с оборотом по конкретному счёту, но не превышает 17 миллионов рублей. Для сельскохозяйственных предприятий минимальный размер овердрафта составляет 100 тысяч рублей, а для других предприятий – 300 тысяч рублей.

ПАО «Сбербанк» предлагает следующие условия предоставления овердрафта:

- срок кредитования – до 1 года;

- срок траншей – от 30 до 90 дней;

- процентная ставка – от 12% в год;

- вид обеспечения – поручительство физических лиц, являющихся владельцами бизнеса, или юридических лиц, связанных с заемщиком.

Банком установлена плата за открытие лимита овердрафта в размере 1,2% от лимита, но в пределах от 8 500 до 60 000 рублей. В случае несвоевременного погашения долга, на сумму просроченной задолженности банк начисляет 0,1% ежедневно. Конечный размер процентной ставки по программе «Бизнес-овердрафт» устанавливается кредитной комиссией индивидуально для каждого клиента и зависит от реального финансового состояния компании-заемщика, срока кредитования и суммы займа. Более детальные условия для юрлиц и ИП, относящихся к категории субъектов малого предпринимательства, можно получить в отделениях Сбербанка или на сайте.

Учреждение выставляет ряд требований к заемщику. В частности, компания должна быть резидентом РФ, а срок ведения ею хозяйственной деятельности не должен быть меньше 12 месяцев. Для индивидуальных предпринимателей также предусмотрен возрастной ценз – на момент окончания периода кредитования возраст заемщика-предпринимателя не должен превышать 70 лет.

Чтобы получить доступ к заемным средствам по программе «Бизнес-овердрафт», необходимо:

- обратиться в кредитующий филиал Сбербанка России и записаться на встречу со специалистом;

- ознакомиться со списком документов, которые необходимо предоставить банку;

- совместно с сотрудником Сбербанка заполнить анкету на получение кредита;

- предоставить банку все необходимые документы;

- скоординировать вместе со специалистом время посещения вашего предприятия сотрудником банка для анализа финансово-хозяйственной деятельности бизнеса;

- дождаться окончательного решения Сбербанка о предоставлении услуги «Бизнес-овердрафт».

Для малого бизнеса активация овердрафта в Сбербанке – это возможность на льготных условиях устранять кассовые разрывы быстрыми краткосрочными займами.

Овердрафт в этом смысле гораздо привлекательнее кредита, поскольку ИП или юридическое лицо получает возможность воспользоваться нужной суммой в оперативном режиме без лишних бюрократических барьеров. Поэтому многие бизнесмены принимают решение оформить эту услугу.

Овердрафт для юридических лиц

Для корпоративных клиентов Сбербанк предлагает (кроме вышеперечисленных программ) такой кредитный продукт, как овердрафт с общим лимитом. Для группы компаний банком назначается так называемый казначей, который определяет и перераспределяет общий лимит овердрафтного займа между различными счетами. Также казначеем регулируются внутридневные лимиты по счетам компаний. Сбербанк покрывает дебетовый остаток, переводя денежные средства с основного счета.

Овердрафт с общим лимитом от Сбербанка – это открытие кредитного лимита компании или группе компаний для устранения временных кассовых разрывов по счетам филиалов или дочерних структур. Финансирование счетов филиалов проводится через установку дневных лимитов (intra-day). Все задолженности, согласно условиям кредитования, покрываются каждый день за счет транзакций с основного счета головной компании или холдинга с фиксированным овердрафтным лимитом.

Как подключить овердрафт

Для того чтобы активировать услугу, физическому или юридическому лицу необходимо оставить соответствующую заявку в онлайн-режиме или в отделении банка. Возможность включить овердрафт онлайн – приятный бонус для той категории клиентов, которая не хочет тратить время на посещение отделения банка. После рассмотрения заявки между заявителем и банком подписывается договор на предоставление услуги с указанием условий кредитования, в том числе процентных ставок, сроков погашения и возможных штрафных санкций в случае просрочки погашения.

Главное условие Сбербанка для открытия кредитного лимита – предоставление клиентом доказательств своей платежеспособности. Для физических лиц это, в первую очередь, средний ежемесячный оборот по счету. Именно поэтому банк легко открывает овердрафт для владельцев зарплатных карт Сбербанка. Для юридических лиц доказательством платежеспособности будет не только оборот по счету, но также положительная экспертная оценка финансово-хозяйственной деятельности предприятия.

Овердрафт на дебетовую карту Сбербанка

Овердрафт по дебетовой карте Сбербанка – востребованная услуга среди клиентов банка. Популярность данного механизма кредитования объясняется такими преимуществами, как удобство и скорость. Удобство заключается в том, что клиент оплачивает только фактический период использования кредитных средств с возможностью «уложиться» в льготный период. При этом получение необходимой суммы осуществляется практически моментально – клиент просто пользуется дебетовой картой, в которой предусмотрен определенный кредитный лимит.

Когда клиенту средства поступают на счет (например, зарплата), банк списывает деньги с учетом процентов. Для многих физических лиц, которые являются клиентами Сбербанка, дебетовые карты с овердрафтом являются повседневным инструментом, позволяющим совершать необходимые покупки в момент возникновения такой потребности, не ожидая поступления средств на счет.

Узнать подробнее, что такое овердрафт в Сбербанке на дебетовой карте можно непосредственно на сайте банка. Финансовое учреждение предлагает разные типы карт, среди которых клиент сможет подобрать подходящий вариант.

Овердрафт на зарплатную карту Сбербанка

Одним из самых популярных вариантов дебетовых карт с овердрафтом являются зарплатные карты. Сбербанк рассматривает эту категорию клиентов как кредитоспособную, поэтому кредитный лимит устанавливается по умолчанию в рамках зарплатного проекта Сбербанка. При этом кредитный лимит напрямую зависит от размера заработной платы. Зачастую максимальная сумма существенно ниже, чем лимит по кредитной карте. Тем не менее многие клиенты отмечают, что это один из наиболее удобных способов получения нужной суммы взаймы, исключающий утомительные бюрократические процедуры.

Зарплатная карта Сбербанка, на которой активирован овердрафт, даёт возможность клиенту «уйти в минус». Заемные средства будут автоматически возвращены банку с учетом процентов при перечислении на карту заработной платы. Чтобы узнать овердрафт по своей карте, достаточно связаться с сотрудниками банка.

Как в Сбербанке отключить овердрафт

Хотя овердрафт большинством клиентов воспринимается как удобная альтернатива кредитам и кредитным картам, некоторые пользователи весьма осторожно относятся к данной услуге. Это объясняется тем, что, во-первых, за пользование кредитом приходится платить немалый процент, а во-вторых, у клиента всегда есть соблазн «зайти в минус», совершая нерациональные покупки.

Чтобы исключить ситуации, когда у вас списали деньги за пользование займом, как клиент вы можете отказаться от овердрафта при открытии карты, указав нулевой кредитный лимит. Но можно ли отказаться от овердрафта, если эта опция уже активирована? На практике сделать это непросто, поскольку такой функции, как отключить овердрафт в Сбербанке онлайн не предусмотрено. В этом случае самый действенный способ – явиться в отделение Сбербанка и написать заявление. Других вариантов того, как отключить овердрафт на карте Сбербанка, на сегодняшний день не предусмотрено.

Итак, мы рассмотрели, что такое проценты по овердрафту Сбербанка и как проверить овердрафт на карте. Также узнали технические моменты начисления процентов и что значит овердрафтная карта Сбербанка. Несмотря на то что многие клиенты осторожно относятся ко всем формам кредита, овердрафт является одним из наиболее недорогих вариантов быстрого получения займа. Учитывая то, что система оповещения Сбербанка предусматривает обязательную отправку СМС об overdraft-операции, клиенту не стоит опасаться того, что средства будут списаны без его ведома.

Напоследок хочется отметить, что овердрафт как услуга доступна не только гражданам РФ. В частности, карта овердрафт БПС-Сбербанк – удобный финансовый инструмент, востребованный среди жителей Беларуси.

Понравилась статья?

Загрузка...

Загрузка... Поделись в соц.сетях

Добавить комментарий

Вам понравится

delen.ru