Существуют ли в банках списки должников по кредитам. Задолжники по кредитам

Черный список неплательщиков по кредитам в банках

Человек, впервые взявший кредит, вряд ли слышал о чёрных списках банка. Но, даже, если и слышал, то думает, что его это не касается. Обстоятельства жизни не подвластны человеку, с каждым случается, что вовремя заплатить кредит не удаётся.

Это могут быть праздничные дни, задержка зарплаты, и даже забывчивость, свойственная многим. Чтобы предвосхитить такие случаи, которые могут оказаться для вас плачевными, мы постараемся рассказать вам всё о, так называемых, «чёрных списках» банков. И даже о случаях, происходящих с добросовестными плательщиками кредитов.

Те, кто уже не раз пользовался кредитами, бояться попасть в эти списки. Банки таким должникам кредиты не выдают, во всяком случае, не все. Некоторые банки снисходительны к плохим историям, поскольку считают, что в жизни бывает всякое.

Примером таких историй могут служить случаи, когда банк, не предупредив клиента, меняет условия кредита, изменив немного сумму ежемесячного платежа. В результате, клиент оплатив всю ранее оговоренную сумму, успокаивается , а банк продолжает начислять штраф.

В таких случаях, при выплате кредита полностью, необходимо взять справку у банка о том, что вы ничего ему больше не должны.

Такие истории в жизни бывают часто. Иногда человек, оплачивая последний ежемесячный платёж, не обратил внимания, что в последней квитанции необходимо оплатить немного больше, чем он платил обычно. Через некоторое время эта сумма из небольшой вырастает в огромную, благодаря штрафам.

Существует ли чёрный список должников

Понятие чёрного списка существует неофициально. Слово «чёрный» ассоциируется у людей со словом «неблагополучный». В данном случае, речь идёт о людях, не уплативших деньги банку точно по графику.

Это может быть одноразово или несколько раз. Каждый банк составляет такой график выплаты на весь срок кредитования и нарушать его нельзя, в противном случае, вы будете платить определённый штраф за каждый день просрочки.

Но, выплата штрафа ещё не означает, что вас не внесли в чёрный список должников по кредитам — это зависит от конкретного банка.Обычно в такой список вносят злостных неплательщиков, которые или несколько кредитов выплачивали с запозданием или не платили вовсе кредит. Некоторые берут кредит, заранее зная, что платить не будут. Таких задолжников ищут судебные органы.

Списки должников, в зависимости от развития банковской истории каждого конкретного заёмщика, бывают:

- приватные списки отделений банка;

- списки судебных приставов;

- списки Бюро кредитных историй;

- списки коллекторских агенств;

Приватные списки отделений банка

Такие списки находятся у менеджера банка, который следит за погашением кредитов заемщиками и вовремя предупреждает о погашении займа.

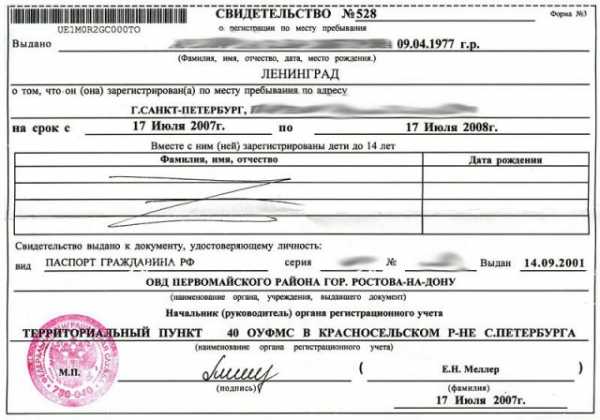

Банк не вправе выдавать эту информацию третьим лицам. Это считается разглашением личной информации заемщика, что запрещает ст.24 Конституции РФ. Никто не вправе проверить чёрный список заемщиков в банке.

Менеджер вправе составлять такие списки для индивидуальной работы с клиентом. Кредитная история сохраняется в банке и в последующем влияет на решение банка о выдаче кредита заемщику .

Каждый банк принимает собственное решение, которое может и не учитывать данные прошлых кредитных историй. Но, в большинстве случаев, при наличии частых нарушений графика погашения, банк отказывает выдачу кредита должникам банка.

Списки судебных приставов

В случае нарушения графика погашения кредита заемщиком, банк чаще всего обращается в суд.

Управление судебных приставов располагает списками неплательщиков и вы всегда сможете узнать о том, есть ли у вас задолженность и какая. Эта информация, на основании решения суда, перестаёт быть личной.

Суд в принудительном порядке взыскивает сумму, указанную в банке, плюс судебные издержки, из заработной платы или выносит решение о продаже недвижимости, взятой у вас банком под залог.

Списки бюро кредитных историй

Каждый заемщик имеет свою кредитную историю, в которой отражены все кредиты, которые он брал, в каких банках и, как, платил. Эти истории можно найти в Банке кредитных историй, созданном специально, чтобы отследить злостных неплательщиков и для облегчения работы банковским работникам в предупреждении случаев неплатежей.

И, хотя передача сведений о ваших кредитных выплатах в банк является не законной, банки весьма охотно используют этот механизм для проверки вашей платёжеспособности с целью предвосхитить случаи неплатежей с вашей стороны.

На основании данных БКИ, банк принимает решения о выдаче кредитов.

В случае, когда вам необходимо выехать за границу и банковский кредит не стал бы вам препятствием, вам лучше обратиться в БКИ и проверить раз в год вы можете сделать это бесплатно. В последующих случаях эта услуга становиться платной.

Невыезд за границу, как санкция, применяется судом в случае наличия задолженности кредитором перед банком.

При этом банки аргументируют свои претензии тем, что на поездку за границу у должника деньги есть, а на кредит не нашлось возможности.

Статистика показывает, что ежегодно по санкции прокурора о невыплате задолженности не выпускают за пределы страны сотни человек. И с каждым годом число таких лиц только увеличивается.

Санкции на невыезд за границу даются только тем, кто числится в списках должников по решению суда. В онлайн ресурсах исполнительной службы можно посмотреть списки в любое время.

Собираясь на выезд за границу, поинтересуйтесь своей кредитной историей заблаговременно.

Если вы взяли кредит под залог недвижимости и являетесь должником из чёрного списка, вы получите санкцию на продажу банком вашей недвижимости.

Риск лишится недвижимости, очень велик при нестабильном источнике дохода, из которого погашается кредит.

Банки могут это сделать через БКИ, где отражена кредитная история каждого заемщика. Списки должников из каждого банка поступают в Банк кредитных историй. Посмотреть списки могут банки по официальным каналам, а заемщик может получить справку о наличии задолженности по каждому банку.

В официальном онлайне ресурса исполнительной службы имеется черный список должников, который можно посмотреть в открытом доступе.

Представив необходимые данные для просмотра, вы сможете проверить, есть ли у вас задолженность по кредитам, и состоите ли вы в списках должников. Кроме санкций о невыезде за границу, вы должны будете уплатить немалый штраф за просрочку платежа.

Вы не успели вовремя погасить ежемесячный взнос по кредиту и думаете, что вас сразу внесут в чёрный список? Если это случилось один раз, вам необходимо уплатить штраф. В банках имеется свой расчётный период. Если вы успели в период с 25по29, вы не попадёте в этот список, но не злоупотребляйте, иначе точно попадёте в список должников и запятнаете свою репутацию.

Банки отсеивают таких клиентов, во избежание проблем с неплатежами. Ваши кредитные истории, предоставленные Бюро кредитных историй являются для банка основанием для выдачи кредитов.

Удаление из черного списка в исполнительных органах происходит после погашения кредита должником. В банке удалить вас из списка неплательщиков невозможно.

Но не всё так плохо. Если вы не злостный неплательщик, вы можете улучшить свою историю тем, что погасите задолженность и выплатите штраф, а затем будете погашать всю остальную сумму вовремя.

Банк учтёт ваши незначительные нарушения и выдаст вам следующий кредит, при необходимости. Вы также можете поменять банк на другой, но, если вы и там будете недобросовестно выплачивать кредит, вас непременно занесут в черный список и, тогда вы не сможете получить кредит ни в одном банке, имея плохую кредитную историю.

Данные о погашении задолженности к судебным исполнительным органам поступают не ранее, чем через две-три недели, поэтому вам необходимо погасить задолженность не позднее, чем за месяц, чтобы не увидеть себя в списке должников у судебных исполнительных органов и получить разрешение на выезд за границу.

Все проблемы с банками по кредитам возникают, чаще всего из-за того, что человек не учитывает много факторов, влияющих на своевременное погашение ежемесячных платежей.

Рассмотрим факторы, которые влияют на погашение графика и, которые можно предусмотреть:

- стабильная сумма дохода, на которую вы рассчитываете;

- внимательное изучение договора банковского займа;

- страховка;

Видео: А вы есть в списке должников?

После всех выплат, убедитесь в том, что вы полностью закрыли кредит. Для этого получите в банке официальное подтверждение.В жизни так случается, что вам срочно понадобятся деньги, а занять негде. Вам снова необходимо взять кредит, но у вас плохая кредитная история.

Хорошо, если банк пойдёт вам навстречу, но так бывает не всегда. Вот тут-то вы и пожалеете о том, что когда-то не вовремя погашали заем.

Чтобы не иметь проблем, семь раз подумайте, сможете ли вы своевременно оплачивать ежемесячный взнос, достаточно ли вам средств на существование останется после выплаты этого взноса и стабильный ли у вас заработок.

А приняв решение, прочитайте внимательно договор, чтобы изменения, которые предусмотрены банком, не стали для вас неприятной неожиданностью.

Отдавая недвижимость в залог, продумайте все варианты, которые при этом возможны и заручитесь поддержкой всех причастных к этой недвижимости лиц.

creditzzz.ru

Должники по кредитам список Сбербанк

Мы живем в век потребления, а на потребление как известно нужны деньги. Далеко не каждый человек совершает большие покупки только на наличные. Большинство пользуются кредитами, но жизнь штука коварная и взяв кредит, поддавшись сиюминутной слабости или на определенные цели, не все могут по нему расплатится. И рост должников по кредиту растет с каждым днем.

Черный список не плательщиков по кредиту Сбербанка

Сберегательный банк, так же как и другие Российские банки имеет черный список своих должников по кредиту. В черном списке хранится вся информация о заемщиках: сумма выданных кредитов, платежи, проценты по кредиту, сумма задолженности.

К «обитателям» черного списка, должникам и неплательщикам предъявляются особые, более жесткие требования:

- если заемщик не оплачивает свой кредит, то с ним работает служба безопасности банка или коллекторское агентство;

- своими неплатежами по кредиту, заемщик портит себе кредитную историю и получить повторный кредит в банке будет довольно сложно;

- неплательщикам по кредитам выдается запрет при выезде за границу, если его делами занимается служба судебных приставов;

- если долг банку неплательщиком так и не будет погашен, то имущество неплательщика будет арестовано.

Существует ли черный список должников по кредитам в России?

Как такового общего черного списка должников по кредитам в свободном доступе нет, но большинство банков предоставляют друг, другу информацию о должниках. Но такая информация конфиденциальна и в открытом доступе она не публикуется.

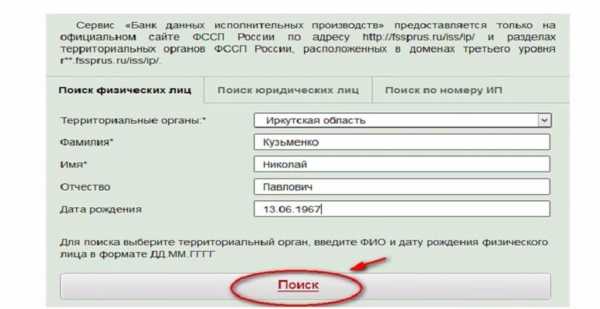

База должников судебных приставовНа сайте Федеральной Службы Судебных Приставов вы можете узнать существует или нет задолженность ваша по кредитам. Для того, чтобы узнать свою кредитную задолженность нужно зайти на сайт судебных приставов УФССП и выбрать раздел «Банк исполнительных производств»

Запрос кредитной истории Сбербанка

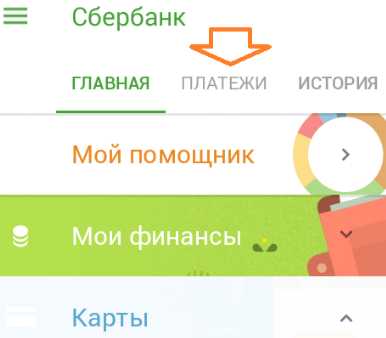

Запросить свою кредитную историю вы всегда можете через интернет сервис «Сбербанк Онлайн» для этого нужно.

- Зайти на сайт «Сбербанк Онлайн», используя свой идентификатор и пароль.

- Выбрать из категории меню «Прочее» опцию«Кредитная история».

- В пункте «Кредиты» выберите «Кредитная история».

- Дальше вам необходимо создать и подтвердить свой запрос.

- Отчет о вашей кредитной истории будет выдан в разделе «Кредитная история» автоматически.

Кредитный рейтинг является очень важной составляющей для каждого заемщика. Часто на кредитный рейтинг ориентируется банк для принятия решения по одобрению кредита. По этому рейтингу можно узнать имеются ли у заемщика просроченные платежи по кредиту, а также текущие кредиты. Также вы можете узнать, что банк думает о вас как о заемщике и вероятность выдачи вам кредита банком.

Чтобы узнать свой кредитный рейтинг можно подать запрос в Бюро Кредитных Историй (БКИ), но процедура это не простая и волокиты с таким запросом достаточно. Второй вариант узнать сой кредитный рейтинг через интернет сервисы, которых в сети предостаточно, лишь стоит только задать в поисковике запрос «узнать свой кредитный рейтинг».

Выпустят ли должника по кредиту за границу

Если сумма задолженности по кредиту составляет 5000 рублей и более, то скорее всего о вашей поездке за границу можно забыть. Для того, чтобы этот факт не стал для вас «приятной неожиданностью» вы должны заранее узнать свою задолженность, через службу судебных приставов либо на сайте федеральной налоговой службы.

Причины отказа Сберегательного банка в кредитовании

Сбербанк, может не выдать вам долгожданный кредит по нескольким причинам.

- Низкий уровень ваших доходов. Желаемая сумма не может быть выдана банком из-за низкого уровня доходов. Попробуйте попросить в кредит сумму меньше, или обратиться в другое учреждение банка.

- Маленький стаж работы, юный или пожилой возраст заемщика. Как правило, кредитуются легко граждане общий стаж работы которых превышает шесть месяцев на одном рабочем месте. Желаемый возраст для получения кредита от 22 до 60 лет.

- Отсутствие гражданства РФ. Не гражданам России сложнее получить банковский кредит.

- Испорченная кредитная история. Неуплата прежних кредитов отрицательно сказывается на получение новых. Старайтесь погашать свою задолженность до новых кредитов. Несколько кредитов оплачивать всегда тяжелее.

- Наличие инвалидности, плохое здоровье, отсутствие поручителей, также может быть причиной отказа в выдаче кредита банком. В этих случаях все зависит от индивидуальной ситуации и от суммы желаемого кредита.

Что ждет должника по кредитам?

Если сумма задолженности должника составляет 500 и более тысяч рублей, то он может объявить себя банкротом. Таким заемщикам предоставляется возможность погасить свой кредит в течение трех лет при условии стабильной работы. Если же у должника нет стабильного дохода, его имущество выставляется на торги. После продажи имущества задолженность должника считается погашенной, вне зависимости от того покрыли вырученные деньги от продажи имущества задолженность или нет.

Кроме банкротства заемщика не погашающего кредит ждет беспокойная жизнь: звонки коллекторов, не выезд за границу, судебные разбирательства, невозможность получить очередной кредит.

credituy.ru

черный перечень фамилий в банках

Каждый банк желает выдавать заемные средства исключительно гражданам, являющимся ответственными и платежеспособными. Поэтому если у заемщиков появляются определенные проблемой с возвращением кредитных денег, то это приводит к тому, что они заносятся в специальные черные списки.

Поэтому рассчитывать далее на выгодные условия кредитования не придется.

Что такое списки должников по кредитам

Данные списки среди банков называются стоп-листами, причем они формируются практически каждым банковским учреждением. Ведется список в электронном виде.В нем имеется информация обо всех выданных займах и клиентах организации.

Имеются данные обо всех просрочках или иных проблемах с оплатой займов. Отдельно содержится в списке группа, в которой имеются заемщики, не уплачивающие средства по договору в соответствии с его условиями.

К таким заемщикам применяются разные меры:

- с ними постоянно работают сотрудники службы безопасности учреждения или коллекторы, причем основной целью такого воздействия выступает принуждение гражданина возвратить заемные средства с процентами;

- все люди, содержащиеся в таком стоп-листе, не могут рассчитывать на выгодные условия кредитования, а также за счет испорченной кредитной истории нередко получают отказы в получении даже небольшого по размеру кредита;

- если дело передается в суд, а также начинают действовать приставы, то они обычно накладывают арест на счета или имущество заемщика, а также не разрешается ему выезжать за территорию страны;

- если имеется имущество, которое может быть арестовано, то оно изымается приставами, после чего продается на торгах, что дает возможность погасить полностью или частично имеющийся кредит.

Кто находится в черном списке должников и что это такое? Ответы в видео:

Каждый человек, находящийся в черном списке банков, обладает возможностью выйти из него. Для этого должны им выполняться определенные действия, но редко кому удается их выполнить.

Важно! По ФЗ «О кредитных историях» каждый банк информацию о неплательщиках передает в БКИ, поэтому информация становится доступной для других кредитных учреждений.

Какими способами можно избавиться от долгов по ипотеке? Читайте по ссылке.

Содержится в БКИ информация на протяжении 15 лет, причем практически каждый банк перед выдачей займа обращается за данными из этого бюро.

Это дает возможность учреждению получить сведения о том, насколько ответственным является заемщик, а также выясняется, не будет ли возникать проблем при оплате займа.

Обычно банки при выявлении информации о том, что конкретный человек является недобросовестным плательщиком, отказывают ему в заемных средствах.

Виды

Существует несколько реестров, содержащих злостных неплательщиков займов, причем они могут формироваться каждым банком отдельно или могут быть общими.

Отдельно выделяется список, формируемый судебными приставами, так как по нему можно понять, открыто ли в отношении какого-либо человека производство.

Понятие приватного

Каждый работник банковского учреждения имеет такой список. Именно менеджеры должны отслеживать своевременность погашения займа гражданами, а также при необходимости предупреждать их о необходимости внесения средств до конкретной даты.

Информация из приватных списков не передается третьим лицам или иным организациям, так как иначе разглашение личной информации граждан преследует по закону. Обычно работники банка пользуются данными из списков для работы с клиентами.

Остается информация о каждом плательщике непосредственно в учреждении, после чего может применяться для принятия решения относительно возможности выдачи еще одного займа.

Даже если просрочка была небольшой, поэтому эти данные не передаются в БКИ, банк в своем личном списке может указать о данном факте, поэтому в будущем могут быть получены гражданином отказы в оформлении заемных средств.

Списки приставов

Если имеются значительные нарушения в уплате средств по кредиту, то банк вынужден обращаться к суду, чтобы начать производство в отношении заемщика. При начале производства заносятся данные о нарушителе в списки ФССП.

Как узнать, если у вас долги?

Как узнать, если у вас долги?Информация из этого списка доступна каждому заемщику. Он может узнать сумму долга, а также реквизиты для платежа.

Эти данные не являются конфиденциальными. Суд принудительными мерами пытается взыскать долг с неплательщика. Дополнительно придется оплачивать судебные издержки.

Списки БКИ

Каждый человек, который когда-либо пользовался предложениями банков, обладает собственной кредитной историей. В ней имеются данные обо всех ранее взятых займах.

Информация содержится в БКИ, причем данное бюро сформировано, чтобы отслеживать заемщиков, которые являются злостными неплательщиками.

К этим сведениям может обратиться каждый банк, поэтому на основании них принимается решение относительно возможности передачи гражданину денежных средств.

Существует ли черный список

Он действительно существует и представляет собой специальный реестр, куда заносятся сведения обо всех гражданах, выступающих злостными неплательщиками или неплатежеспособными заемщиками.

Все люди, попавшие в этот список, сталкиваются с проблемами при оформлении очередного займа. Обычно сведения о плательщике в этот реестр заносятся после того, как задерживается платеж больше, чем на 2 недели.

Некоторые банки дают возможность заемщику реабилитироваться в течение двух месяцев, но если после этого срока нет платежей, то они заносятся в черный список.

Как моно улучшить кредитную историю? Пошаговая инструкция тут.

При серьезных нарушениях условий договора приходится банкам обращаться к коллекторскому агентствам или к суду, чтобы воспользоваться разными способами взыскания средств с неплательщиков.

На обычной жизни граждан редко отражается попадание в черный список должников. Но если банк обращается в суд, после чего выигрывает дело, то дополнительно гражданин будет занесен в реестр ФССП.

Все граждане, содержащиеся в этом списке, подвергаются разным факторам воздействия со стороны приставов. Может накладываться арест на их счета, для них ограничивается выезд за пределы территории страны, а также может конфисковаться их имущество.

Кто может попасть

В этот реестр заносятся исключительно граждане, которые выступают злостными неплательщиками кредитов. У них имеется просроченная задолженность по займам.

Существует ли черный список должников?

Существует ли черный список должников?Обычно заносятся в данный список граждане, которые в течение длительного времени не вносят средства по кредиту, а также обладают значительными по размеру долгами.

Если имеются стандартные опоздания в выплатах, то обычно люди получают предупреждения от организаций, но если имеются просрочки на несколько месяцев, то можно утверждать, что заемщик уже находится в черном списке.

Это приведет к тому, что взысканием средств будут заниматься теперь приставы, а также невозможно будет в будущем рассчитывать на выгодный кредит.

Можно ли полностью списать долг по ипотеке? Смотрите здесь.

Даже если после возникновения значительной просрочки заемщик справился с кредитом, выплатил основной долг, проценты и неустойки, он все равно будет находиться в этом списке.

Какие санкции применяются по отношению к должникам

Если начинается производство относительно неплательщика, то к нему могут применяться приставами разные санкции.

Они представлены мероприятиями:

- невозможность покинуть пределы страны, поэтому неплательщики не смогут посетить другое государство;

- продажа залоговой недвижимости, переданной банку при оформлении займа;

- наложение ареста на счета или имущество должника;

- постоянные звонки со стороны коллекторских организаций.

Если человек планирует уехать из страны, то желательно предварительно убедиться в отсутствии запрета на это действие, так как нередко люди узнают о запрете только на границе, что приводит к тому, что они напрасно тратят деньги.

Где найти списки неплательщиков

Наиболее часто банки для этого пользуются списком БКИ, так как он содержит все сведения о каждом заемщике. Для этого используются официальные каналы. Также сами заемщики могут обратиться в Бюро за данными.

Если уже открыто исполнительное производство, то можно узнать о размере долга на сайте ФССП. Для этого придется ввести первоначально данные о должнике. За просрочку платежа придется должнику уплачивать значительные штрафы.

Как исправить ситуацию

Если появились просрочки, обладающие значительными размерами, то должник обязательно вносится в специальные списки банков. Поэтому он далее не сможет получить выгодные займы.

Поэтому оптимальным для него считается использование разных способов для исправления такой ситуации.

К ним относится:

- оформление небольших кредитов, которые погашаются вовремя или вовсе досрочно;

- обращение в другие банки, являющиеся более лояльными к заемщикам;

- использование услуг МФО при необходимости.

Как избежать попадания в черный список банков? Подробнее в видео:

Заключение

Таким образом, каждый человек, обращающийся к банкам для получения заемных средств, должен осознавать необходимость уплачивать средства на основании пунктов, имеющихся в кредитном договоре.

Если будут иметься просрочки или иные проблемы по кредиту, то это становится основанием для занесения заемщиков в специальные черные списки банков. В будущем рассчитывать на выгодные кредиты не придется.

Также банк может обратиться в суд для взыскания принудительными способами средств через приставов. Поэтому каждый человек должен рационально рассчитывать свои финансовые возможности, чтобы при уплате кредита не возникали просрочки.

Бесплатная консультация

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть! Наш юрист может бесплатно Вас проконсультировать - напишите вопрос в форме ниже: Предыдущая статьяКакими способами можно узнать остаток по кредиту, оформленному в СбербанкеСледующая статьяВыгодно ли перекредитовать ипотеку и стоит ли это делатьphg.ru

База должников по кредитам, как узнать о наличии задолженности

- Признаки

- Риски банкротства

- База должников

- Коэффициент покрытия долга (DSCR)

- Значение чистого долга и EBITDA

- Что такое задолженность?

- Подача заявления о банкротстве

- Арбитражный управляющий

- Временный управляющий

- Административный управляющий

- Внешний управляющий

- Финансовый управляющий

- Конкурсный управляющий

- Отчёт конкурсного управляющего

- Саморегулируемая организация (СРО)

- Вознаграждение

- Ответственность

- Оспаривание сделок

- Как стать арбитражным управляющим?

- Должник

- Кассационная жалоба

- Апелляционная жалоба

- Срок исковой давности

- Компенсационный фонд дольщиков

- Наследие задолженности

- С какой задолженностью не выпустят из страны в 2022 году?

- Прощение долга

- Единственное жильё

- Контролируемая задолженность

- Кредитор

- Собрание кредиторов

- Признание собрания кредиторов недействительным

- Конкурсный кредитор

- Залоговый кредитор

- Требования кредиторов

- Мораторий требований

- Солидарная ответственность

- Договор новации

- Субсидиарная ответственность

- Субсидиарная ответственность руководителя должника

- Реструктуризация займов

- Банкротство отсутствующего должника

- Продажа залогового имущества

- В долг под расписку

- Аффилированные лица

- Продажа имущества должников

- Санация

- Факторинг

- Форфейтинг

- Арбитражный суд

- Жалоба на решение арбитражного суда

- Услуги юриста по банкротству

- Преступления связанные с банкротством

- Решение суда о взыскании долга

- Признаки

- Риски банкротства

bankrotstvoved.ru

Должники по кредитам - новый закон, юридическая помощь, что делать, база данных Сбербанка, Альфа банк, Хоум Кредит, ОТП банк, обязаны ли родственники

Появление большого количества долгов у банковских клиентов является результатом доступных и быстрых кредитов. Далеко не каждый заемщик может посчитать свои материальные средства для осуществления ежемесячных оплат.

Если у него скапливаются обязанности по займам, информация о нем заносится в черный список должников банка. Внесение данных туда грозит должнику многими проблемами, в частности, плохой историей кредитования.

Новый закон

Необходимость принятия нового закона о должниках по кредитам назревала уже давно. Ведь в условиях затруднительного финансового положения многие люди просто не в состоянии вовремя рассчитываться по своим кредитам.

Банки с целью взимания задолженностей зачастую привлекают коллекторские фирмы, а те, в свою очередь, не всегда ведут себя лояльно по отношению к должникам. Закон ограничивает список мер воздействия на должника, если дело дошло до коллекторов.

Согласно новому закону все коллекторские фирмы должны зарегистрироваться в специальном государственном реестре, и осуществлять свою деятельность на основании строгого регламента.

Должники по кредитам становятся более защищенными в своих правах. Коллекторы не имеют права тревожить их своими звонками в вечернее и ночное время (с 20-00 до 8-00 с понедельника по пятницу и с 20-00 до 9-00 в субботу и воскресенье).

Частота общения с коллекторами ограничивается максимум восьми разами в месяц, двумя разами в неделю и одним разом в сутки. Не больше одной личной встречи с должником может осуществить коллектор за неделю.

Также банки, от имени которых работают коллекторы, обязаны получать согласие на то заёмщика в письменной форме, при этом он имеет право отказаться от личного общения с коллекторами, а уполномочить на это своего представителя. Соблюдение этих требований строго контролируется, а за нарушение грозит большой штраф.

Видео: Просрочки

Банк данных по фамилии

Для того чтобы убедиться, что Вашей фамилии нет в списках должников по кредитам, существует несколько проверенных способов. Например, можно узнать эту информацию в банке, в котором Вы собираетесь оформить кредит (у сотрудников банка или на сайте банка в режиме онлайн). Можно проверить свою фамилию в Бюро кредитных историй (БКИ), в котором хранятся данные по всем кредитным историям.

При этом важно помнить, что информацию от БКИ можно один раз в году получать бесплатно, а за дополнительные обращения придётся платить. Также можно обратиться в Федеральную

Службу судебных приставов (ФССП), которая ведет список тех должников по кредитам, чьё дело дошло уже до суда, и вынесено постановление в пользу банка. ФССП также предоставляет информацию на своём сайте.

Чёрный список должников по кредитам

Каждый Банк и другие финансовые учреждения, которые хотят гарантированного возврата своих займов, стараются обезопасить себя от недобросовестных заёмщиков. Для этого и составляются черные списки должников по кредитам.

В этих списках фиксируются личная информация заемщика и соблюдение ним кредитного договора. В основном должники классифицируются по основным группам: злостные неплательщики, несвоевременные плательщики и лица, предоставившие недостоверную информацию.

Клиенты, оказавшиеся в черном списке, жестко ограничены в услугах, оказываемых банком. Самое важное, что банк может отказать такому клиенту в выдаче кредита. База данных Сбербанка по должникам положила начало формированию черных списков.

Какие бывают списки?

Списки бывают разные — сформированные в самих банках, с применением специальных программ по учету качества выполнения обязательств плательщиками, а также сформированные официально в единую базу кредитных историй.

Черные списки должников также бывают таких видов:

- Свои приватные списки в офисах банка.

- Списки должников, отправленные судом в управления приставов по постановлению суда для выполнения.

- Списки должников в бюро историй кредитования.

- Переданные в агентства коллекторов.

Никто не может запретить банковским сотрудникам составлять свой список должников. Вопрос лишь в том, насколько широко данный список должников может публиковаться.

Нормальная банковская организация не даст заемщику никаких данных даже о его истории кредитования. Разглашение таких данных наказывается законом о защите тайны, соблюдение которой гарантирует ст.24 Конституции России. Личная тайна о материальном состоянии перестает быть такой лишь по постановлению суда.

Роль НБКИ

Национальное бюро кредитных историй (НКБИ) – собирает и систематизирует информацию по кредитам от всех финансовых структур. В базе этой организации хранится абсолютно вся информация о кредиторах и их погашенных и непогашенных займах.

Важным аспектом деятельности НБКИ является создание и модернизация управления рисками кредитных организаций, обеспечение их достоверной информацией. Бюро не имеет аналогов на территории России, активно сотрудничает с международными коллегами. Предоставляет информацию, как финансовым организациям, так и физ. лицам.

Права и обязанности должников

Все права и обязанности должников чётко прописаны в самом кредитном договоре. Основная обязанность – это своевременная оплата.

А права – это защита личных данных, право на предоставление полной и прозрачной информации о банке, право отказаться от общения с представителями коллекторских фирм.

Возможные санкции

Для должников существуют определенные санкции:

- они не могут получить новый заем в других банках;

- они имеют трудности в рефинансировании существующей задолженности;

- они не могут быть поручителем по кредиту третьих лиц;

- арест банковских счетов;

- запрет на выезд из страны.

Могут ли забрать квартиру?

Самое важное, что нужно помнить – забрать квартиру за долги по кредитам банк вправе только по решению суда.

Суд же может принять такое решение, руководствуясь такими критериями:

- сумма долга равноценна стоимости квартиры;

- у должника эта квартира не единственная и кроме должника в ней никто не прописан;

- квартира является залогом по кредиту. Если же в квартире прописаны дети, то обязательным является получение разрешения от попечительского совета.

Как показывает практика, такие мероприятия как изъятие квартиры — довольно-таки нечастое явление. Чаще договариваются о реструктуризации задолженности или оплате другим имуществом.

Как узнать должник ли я?

Узнать свой статус можно двумя способами:

- В отделении банка или онлайн на его сайте.

- В Бюро кредитных историй онлайн или сделав запрос в базу БКИ.

Что делать, если это так?

Даже если человека внесли в черный список должников – это исправимо. Выполнив следующие действия, можно восстановить себе хорошую репутацию и в дальнейшем успешно пользоваться банковскими услугами.

Самое важное – как можно быстрее погасить задолженности, которые имеются, с учетом всех штрафов и пени. Далее предоставить, в случае необходимости, в ФССП квитанций об оплате, чтобы они сняли со своего учета дело.

В процессе решения этих задач обязательно вести диалог с банкирами, коллекторами и судебными приставами, информируя их о Ваших намерениях. Это будет Вам несомненным плюсом.

Что мне грозит?

Первые шаги работников банка, направленные на то, чтобы сообщить должнику о необходимости погашения задолженности – это периодическое информационное напоминание в виде СМС сообщений и телефонных звонков. Далее подключится служба безопасности банка и, возможно, коллекторская фирма. А они могут приходить на работу, и домой к должнику.

Банк может потребовать конфискации Вашего имущества. Может списывать деньги с других Ваших счетов, в том числе и зарплатных, на погашение кредита. Вам могут ограничить выезд заграницу.

Как исправить ситуацию?

Обязательно нужно навести порядок в делах. Ведь если уж так вышло, что появилась задолженность по кредиту, то урегулировать это вопрос лучше всего на ранних этапах. В идеале – не доводить до суда.

Можно обраться в банк с просьбой реструктуризировать кредит либо попросить пересмотреть график платежей. Многие банки охотно идут навстречу своим клиентам (Сбербанк, Хоум Кредит, Альфа банк и другие).

Должны ли родственники выплачивать?

Многих интересует вопрос: «Должны ли родственники выплачивать долги по кредитам?». Ответ простой – только в том случае, если они являлись официальными поручителями по данному кредиту.

Советы

Если Вы планируете поездку заграницу, позаботьтесь заранее о том, чтобы все задолженности по кредитам были закрыты. Обязательно убедитесь, что Вас исключили из черного списка, так как этот процесс может занять от одного дня до месяца.

Если Вам нужна информация из БКИ, то вы можете получить её даже по почте, отправив соответствующий запрос, оформленный нотариально. Никакие проблемы и трудности заемщика — не аргумент для просрочек.

Если уж Вам всё-таки придется иметь дело с коллекторами, помните, что нужно сохранять спокойствие и самообладание. На любые угрозы и давление с их стороны отвечать корректно. Разумно будет указывать на временные трудности с финансами. Дать понять, что Вы планируете платить по счетам и ежедневно ищете средства для этого.

Юридическая помощь

Часто банк предлагает помощь должникам. Им могут предоставить каникулы. Это случается в чрезвычайных ситуациях. Также можно получить юридическую помощь.

То есть Вам предоставят помощь в работе с документами, в работе в суде и многое другое. Есть вариант получить любого типа консультацию. Также Вы можете вступить в кредитный союз. То есть, это союз, который занимается вопросами по займам.

Если Ваши права нарушаются коллекторами – не надо никого бояться, надо действовать. Обратитесь с жалобой в ФССП, Центральный Банк или полицию. Можете обраться за помощью к квалифицированным адвокатам.

Читать статью, как получить дивиденды Сбербанка.Какое наказание за проезд на красный сигнал светофора? Ответ по ссылке.

Постановление о наложении административного штрафа. Узнайте далее.

Черные списки должников по кредитам в России всё же существуют. Быть внесенными в них рискуют все, кто не платит взятые кредиты. А это уже влечет за собой массу неприятностей. Но лучше в такие списки никогда не попадать, а быть добросовестным клиентом банка.

biznes-delo.ru

Черный список должников (неплательщиков) по кредитам

Объем безнадежной дебиторской задолженности банков достиг своего пика, поэтому возникает необходимость в создании единой базы данных, призванной обеспечить финансовые учреждения информацией об особо злостных неплательщиках.

Многих заемщиков, которые в какой-то момент не смогли справиться со своими обязательствами по кредиту, интересует возможность узнать, есть ли их имена в черном списке должников.

Существует ли он?

О том, существует ли черный список должников по кредитам, возникают многочисленные споры. А те заемщики, которые знают, что их кредитное досье серьезно «запятнано», ищут возможность проверить, содержит ли этот знаменитый перечень их личные данные.

Черный список является, прежде всего, гарантией безопасности работы кредитных организаций, и пользоваться его информацией могут только банки или другие учреждения, деятельность которых подразумевает обеспечение исполнения плательщиком своих обязательств.

Фамилии недобросовестных дебиторов являются личной секретной информацией, неразглашение которой регламентируется ФЗ «О персональных данных». Это объясняет труднодоступность этого перечня.

Виды

Черные списки, или стоп-листы, формируются в каждом учреждении в сугубо конфиденциальном порядке.

Это становится возможным благодаря программам, ведущим учет качества исполнения плательщиками своих обязательств.

Обмен такой информацией строго запрещен, единственное исключение – формирование единой базы кредитных историй, которое происходит официально.

В банках

Каждый банк стремится обезопасить свою финансовую деятельность и свести к минимуму риск невозврата заемных средств. Специалисты работают с базами данных, где производится фиксирование информации о том, каким образом заемщик исполняет обязательства по взятому кредиту.

Создание черного списка как такового предусмотрено не во всех кредитных организациях, однако в процессе рассмотрения заявки на получение займа любое физическое и юридическое лицо тщательно проверяется на предмет непогашенной задолженности.

Также исследуется характер погашения задолженности, то есть наличие просрочек и недоплат по ежемесячным платежам.

В случае, если кредитная организация принимает решение о систематизации сведений, касающихся добросовестности клиентов банка, формируются списки, в которых происходит разделение заемщиков на следующие категории:

- злостные неплательщики;

- лица, регулярно допускающие просрочки;

- лица, сообщившие о себе ложные сведения.

Одним из первых учреждений, которые создали свои стоп-листы, стал Сбербанк. Содержащиеся в них сведения эта организация передает в Бюро кредитных историй.

На создании черного списка неплательщиков по кредитам Сбербанк не остановился, а продолжил формирование базы перечнем сотрудников банка, которые утратили доверие руководства и были уволены за нарушение должностных инструкций.

В отличие от сведений по должникам, эта информация открыта и доступна как клиентам, так и другим банкам.

В Бюро кредитных историй

Бюро кредитных историй – это место, где аккумулируется вся информация о заемщиках, возникающая в базах данных конкретных организаций.

Здесь есть сведения о характере исполнения обязательств по кредитным договорам, как положительные, так и отрицательные.

В России действует свыше 30 таких организаций. Все они связаны воедино благодаря Центральному каталогу кредитных историй.

В случае, если данные кредитной истории имеют негативную окраску, это может серьезно осложнить жизнь заемщика. В частности, недобросовестному дебитору вряд ли одобрят заявку на получение кредита.

В коллекторских агентствах

Организации, занимающиеся взысканием долгов, в обязательном порядке ведут учет должников, по работе с которыми заключаются договора между агентом-коллектором и кредитной организацией.

Эта информация необходима коллекторам для осуществления своей деятельности. Как правило, она используется исключительно для внутреннего пользования и строго засекречена.

Иногда в стремлении оказать давление на недобросовестного заемщика представители коллекторских организаций угрожают им распространением такой информации, однако эти действия следует считать неправомерными и при их осуществлении обращаться в суд.

У судебных приставов

Судебные приставы также ведут свои черные списки, при этом их поле деятельности включает не только сбор кредитных долгов, но и обеспечение уплаты налогов, штрафов, госпошлин и других платежей в госбюджет.

Единый список злостных неплательщиков должен содержать максимально актуальную информацию, для того чтобы судебные приставы должным образом исполняли свою работу.

ФССП ведет постоянную работу с населением по сбору долгом, используя разные меры. В частности, неплательщик может быть вызван на прием к судебному приставу для решения вопроса о взыскании долга.

Уведомление о вызове на прием к судебному приставу.

Порядок создания и ведения банка данных в исполнительном производстве Федеральной службы судебных приставов.

Где посмотреть

Каждый гражданин имеет представление о том, существует ли у него задолженность по кредитам или обязательствам перед государством.

Иногда возникает необходимость проверить, хранится ли в каких-либо базах данных информация о нем как о злостном неплательщике. Обычно это становится важным перед выездом заграницу или подачей заявки на кредит в банке.

Для того чтобы узнать характер исполнения своих обязательств по кредитам, необходимо подать заявку в Центральный каталог кредитных историй.

Один раз в год такую процедуру можно совершить бесплатно, за последующие случаи обращения требуется оплата.

Служба судебных приставов может дать полную информацию о той задолженности, которая возникла касательно обеспечения платежей в госбюджет. Наиболее простой и надежный вариант – личное посещение подразделения ФССП.

Онлайн

Большинство организаций дает возможность гражданам воспользоваться ресурсами сети Интернет для того, чтобы узнать информацию о наличии задолженности.

Сделать запрос в Центральный каталог кредитных историй можно благодаря сервису Национального бюро кредитных историй. Это отличная возможность узнать о негативном характере личного финансового досье, не выходя их дома.

Для осуществления запроса понадобится особый код субъекта кредитной истории, который выдается в момент получения первого кредита в банке и имеется в наличии только у наиболее внимательных заемщиков.

Сервис службы судебных приставов позволяет узнать о наличии долгов перед госбюджетом, а также о сумме пени и штрафов.

Санкции для должников

Для борьбы со злостными неплательщиками в России разработана система санкций, которые дают возможность воздействовать на должника с целью исполнения им своих обязательств.

Среди таких мер можно выделить:

- отсутствие возможности получить кредит в каком-либо банке – ни одна кредитная организация не пойдет на риск, связанный с выдачей заемных средств заведомо неблагонадежному дебитору;

- сложности с рефинансированием возникшей задолженности – возможность перекредитования дается только тем лицам, которые не уклоняются от своих обязанностей, а в случае возникновения затруднений с выплатой кредита своевременно обращаются в банк, чтобы разъяснить ситуацию;

- запрет выезда за границу – лицам, имеющим какую-либо задолженность, сведения о которой переданы в ФССП, запрещено покидать страну до погашения обязательств;

- утрата возможности выступать в качестве поручителя по кредитам третьих лиц – гражданин, который не способен отвечать по своим обязательствам, не может выступать гарантом по долгам других заемщиков;

- арест по счету в банке – обычно связано с тем, что должник не платит в установленный срок налоги, штрафы и другие государственные сборы.

Часто возникают ситуации, когда заемщик неожиданно сталкивается с теми последствиями, которые влечет за собой несоблюдение взятых им на себя обязательств. Это объясняется в основном беспечностью граждан и незнанием законов, которое, как известно, от ответственности не освобождает.

Не знаете, какая кредитная карта лучше? Читайте условия для кредитных карт ОТП Банка.Есть ли способ не платить за страхование жизни при автокредите? Узнайте в этой статье.

Ищете банки для ипотеки под залог имеющегося жилья? Они перечислены здесь.

Как исправить

Занесение в черный список той или иной организации не является пожизненным.

Каждый должник может совершить определенные действия, которые исправят его репутацию и позволят в полной мере пользоваться услугами кредитных организаций:

- в первую очередь следует погасить все имеющиеся долги;

- предоставить в банк или ФССП квитанции об оплате;

- дать письменные разъяснения причин, которые вызвали такое злостное несоблюдение своих обязательств;

- в случае наложения ареста на имущество (счет или вклад в банке) следует после уплаты долга обратиться в ФССП с соответствующим заявлением.

Образец заявления о снятии ареста на имущество.

Следует организовать конструктивный диалог с представителями банка, ФССП или коллекторского агентства. Такое поведение всегда приветствуется, а организация идет навстречу должнику, помогая ему выйти из трудного положения.

kreditstock.ru

База данных должников по кредитам

Кредит – это легкий способ получить деньги быстро, но рано или поздно их нужно возвращать с процентами. Не все заемщики способны выплатить долг своевременно, строго в соответствии с кредитным договором. Первая мера, которая предпринимается банком в отношении неплательщика – это занесение в черный список. В каждом банке или микрофинансовой организации есть своя база данных должников по кредитам, она не доступна широкой публики, но выяснить факт нахождения в черном списке можно проверить.

Клиентская база банков

Понятие черного списка

Черный список – это группа клиентов, которые периодически нарушают условия кредитного договора. В некоторых банках его называю по-другому – стоп-лист. Туда попадают клиенты, которые:

- не оплачивают кредит совсем;

- вносят платежи позже указанного в договоре срока;

- не оплачивают очередной платеж в полном объеме.

В отношении к таким заемщикам банки предпринимают меры, начиная от оповещений и напоминаний, заканчивая переуступкой прав требования долга коллекторским агентствам. Закончиться это может судебным разбирательством, что грозит должнику арестом имущества и прочими ограничениями.

Кредитная история и черный список это разные понятия. Из стоп-листа банки вычеркивают клиента, который вовремя урегулировал спор, в КИ данные хранятся 15 лет.

Но согласно законодательству, каждый кредитор обязан передавать данные в Бюро кредитных историй о недобросовестных заемщиках.

Чем грозит заемщику черный список

Попасть в черный список можно только в том случае, если систематически нарушать условия договора. Это не один раз, а несколько, причем просроченные платежи появляются по вине заемщика, если он не успевает оплачивать кредит вовремя.

После первой просрочки, и если она единственная, банк не вносит клиента в черный список, может сделать лишь предупреждение.

Но в силах клиента поменять ситуацию, если он будет надлежащим образом исполнять обязательства. Статистика в базе данных банка обновляется и со временем заемщика вычеркивают из стоп-листа, что позволит ему вновь обратиться за займом.

Как проверить черный список

Нужно сразу определить, что список должников по кредиту доступен только его сотрудникам, для оценки личности потенциального заемщика. В сети данная информация не размещается. Но можно и нужно проверить свои данные в следующих инстанциях:

- бюро кредитных историй;

- на сайте ФССП;

- в банке, где ранее был оформлен займ;

- списки коллектрских организаций.

Теперь подробнее, чтобы поинтересоваться своей кредитной репутацией в конкретном банке, нужно явиться в офис с паспортом и попросить операциониста сделать отчет по оплаченному займу. Из него будет четко видно, погашен ли долг и насколько своевременно заемщик исполнял свои обязательства. Но эта мера не гарантирует клиенту, что его нет в черном списке.

Долги по кредитам

На сайте ФССП размещена информация о долгах и взыскателях, когда в отношении должника было вынесено судебное решение. Сделать запрос можно в режиме онлайн, для этого через поисковую систему нужно найти официальный сайт ФССП и действовать по следующей инструкции:

- в верхней панели меню выберите «Сервисы»;

- далее перейдите по вкладку «База данных исполнительных производств»;

- выберете регион РФ;

- введите Ф.И.О и дату рождения;

- на мониторе отобразится таблица с данными о взыскании долга.

В Бюро КИ запрос можно сделать дистанционно, через официальный ресурс системы. По запросу сервиса необходимо ввести паспортные данные и получить отчет. Услуга бесплатная, если пользоваться ей 1 раз в год, повторное обращение будет стоить в пределах 1000 рублей.

Коллекторские агентства имеют списки должников по кредитам, с которыми они работают. Можно ли узнать есть ли там своя фамилия? Нет, нельзя, эта приватная информация. Доступ к ней имеют только сотрудники организации. Но клиент обязательно узнает, есть ли он в списке коллекторского агентства, сотрудники сами ему об этом обязательно сообщат в короткие сроки.

Учтите: база данных должников по кредитам банков России – это строго конфиденциальная информация, ее не имеет права никто разглашать. Это закон «О личной тайне», что регламентировано Конституцией РФ.

Дойдет ли дело до суда

Многие должники бояться того, что коллекторы подадут в суд на должника. Но это самая крайняя мера и они к ней редко прибегают. Чтобы было понятно: задача коллектора урегулировать спор с должником в досудебном порядке. Соответственно, если выплачивать долг маленькими частями, то суда не будет.

Обратная сторона медали в том, что банки начисляют штрафы и пени, они могут превышать основной долг и проценты по займу. Остановить процесс может только суд, но взысканием долгов займутся уже не коллекторы, а судебные приставы исполнители.

Что делать клиенту, который попал в черный список

В силах заемщика изменить ситуацию и вернуть доверие кредитора. Для этого можно предпринять несколько мер:

- закрыть все долги и кредиты;

- открыть депозитный счет в банке, где клиент в черном списке, и регулярно вносить на него средства;

- если заемщик из черного списка получает заработную плату на пластиковую карту, то можно стать зарплатным клиентом банка.

Статистика обновиться и клиент снова сможет кредитоваться в финансовой организации. Гораздо хуже будут обстоять дела, если его кредитная история безнадежно испорчена, потому что ее проверяю абсолютно все кредиторы. Хотя некоторые из них могут закрыть глаза на прошлые долги, при условии, что они уже закрыты.

Узнать черный список банков

Для тех, кто интересуется, как узнать черный список должников по кредитам, можно сказать однозначно – сделать это невозможно. Единственное решение – это своевременно исполнять свои обязательства по кредитным договорам, рассчитывать свои финансовые возможности и всегда выходить на контакт с кредитором, что не допускать конфликтных ситуаций.

znatokdeneg.ru