Аккредитив Альфа-Банка тарифы и стоимость для физических лиц. Стоимость аккредитива

Аккредитив при покупке недвижимости. Договор аккредитива

Покупка недвижимости относится к категории операций с большим риском, поэтому продавец может потребовать совершать сделку только с использованием аккредитива. Это вполне объяснимо, так как расчеты с использованием такой системы – это самый надежный вариант для обеих сторон. Именно поэтому требуется подробно рассмотреть не только, что это такое, но и как оно работает в реальности.

Сделки с недвижимостью

Если рассматривать такой вид взаимодействия в наиболее упрощенной форме, то покупатель покупает объект, платит за него деньги, а продавец продает его по цене, на которой было достигнуто соглашение, и получает деньги. Тут все довольно просто, однако есть определенные нюансы.

Важно понимать, что сделка купли-продажи будет признана состоявшейся исключительно в случае успешной регистрации договора купли-продажи в соответствующих регистрирующих структурах. Вполне реальна такая ситуация, когда договор подписан, и даже отнесен покупателем в органы регистрации, но тут продавец передумал продавать свою недвижимость. Он направляется в Росреестр, чтобы забрать заявление о намерении реализовать недвижимость.

В таких случаях возникает проблема, особенно если на этот момент деньги уже были переданы продавцу. Для их возврата потребуется обращаться в суд, что является довольно длительным и затратным делом. Тут получается ситуация, когда и заплатить сразу нельзя, но и не отдать деньги тоже не получится, ведь у продавца не будет гарантии, что покупатель после регистрации отдаст деньги. В этом случае для обеих сторон велик риск остаться как без денег, так и без квартиры.

Общая характеристика

Аккредитив – это одна из современных форм расчетов безналичным способом, используемая для взаимодействия продавца и покупателя. По сути – это гарант безопасности и законности осуществления любых сделок. Для физических лиц аккредитив при покупке недвижимости обладает таким неоспоримым преимуществом, как и все операции в безналичной форме: это отсутствие необходимости наличия большой суммы денег на руках, а также беспокойства за их транспортировку. При оформлении аккредитива покупатель уполномочивает банк на перевод определенной суммы денежных средств на счет продавца после того, как им будут выполнены и подтверждены определенные обязательства по договору.

Практическое применение

Если говорить о том, как применить аккредитив при покупке недвижимости, то тут есть определенные особенности. Схема расчетов в данном случае выглядит определенным образом. Между покупателем и продавцом оформляется договор о том, что для взаиморасчетов по сделке будет использоваться именно такая форма. Договор аккредитива содержит всю информацию о том, какие будут использованы условия оплаты и способы извещения сторон, а также реквизиты участников сделки.

Покупатель должен обратиться в банк, который его обслуживает, чтобы оформить там аккредитив. В обслуживающем банке продавца тоже открывается специальный счет. На него банком покупателя будут перечислены финансовые средства со счета его клиента. Получается, что средства на аккредитивном счете продавца обычно находятся еще до начала оформления сделки. В этом и состоит суть защищенности для обеих сторон.

Как получить средства

Денежные средства для продавца станут доступными только тогда, когда будет завершена сделка купли-продажи, а в банк будут предоставлены все необходимые для ее подтверждения документы. Если сомнений в их законности, правильности и достоверности не возникнет, то банком продавца будут списаны средства с аккредитивного счета на счет клиента.

Необходимое документарное подтверждение

Такой тип сделок, как покупка недвижимости, предполагает предоставление договора купли-продажи дома или квартиры, который прошел процедуру государственной регистрации. Некоторыми банками запрашиваются выписки из единого государственного реестра прав, которые подтвердят право собственности покупателя на купленную недвижимость. При нахождении счетов продавца и покупателя в одном и том же банке схема становится значительно проще.

Преимущества аккредитива

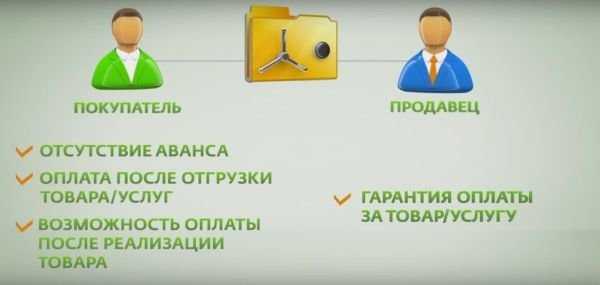

Если использовать аккредитив при покупке недвижимости, то тут имеется целый комплекс преимуществ для обеих сторон сделки. Для продавца это будет гарантия получения денежных средств в полном объеме от покупателя. Деньги будут находиться на аккредитивном счете покупателя уже на момент заключения сделки, поэтому он будет уверен в их сохранности. Банк гарантирует оплату в том случае, если продавец представит все требуемые документы и будет соблюдать условия аккредитива.

Покупатель может рассчитывать на полную гарантию сделки: если по каким-то причинам сделка не состоится, то возврат денежных средств будет произведен в полном объеме. Если продавцом не будет выполнено хоть одно условие аккредитива, то платеж банком не будет произведен.

Покупка недвижимости с использованием аккредитива позволяет не вносить предоплату или оплачивать сделку по частям.

Безналичный способ взаимодействия является безопасным и удобным.

За соблюдением условий договора пристально следят третьи лица, то есть банкиры. Если использовать аккредитив при покупке недвижимости, то в правильности и законности его оформления заинтересованы не только участники сделки. Кредитные организации в данном случае тоже несут ответственность в соответствии с действующим законодательством. В данном случае гарантировано, что исполняющим банком для оплаты не будут приняты поддельные или не до конца оформленные документы по сделке. Когда гарантом сделки выступает кредитное лицо, то есть используется аккредитив при покупке недвижимости, то это всегда является признаком надежности.

Недостатки аккредитива

При том что такая форма взаиморасчетов имеет целый комплекс положительных моментов, есть тут и определенные недостатки. Документооборот довольно сложен, так как на каждом этапе сделки требуется его тщательный контроль. Оформление договора аккредитива и проведение операций по нему обычно сопровождается необходимостью оплаты комиссии. Обычно ее сумма зависит от суммы сделки.

Почему не используется

Мало кто сейчас использует при покупке недвижимости аккредитив. Сбербанк уже давно предлагает своим клиентам воспользоваться такой защищенной услугой. Такую форму взаиморасчета часто сравнивают с использованием банковских ячеек, однако используют его гораздо реже. Методы имеют сходства, но есть и сильные различия. Использование ячейки предполагает наличие денег в физическом проявлении, а для второго случая – это безналичные расчеты, и в этом и состоит аккредитив. Сбербанк предоставляет оба варианта, однако чаще всего клиенты останавливаются на первом из них.

Связано это со многими моментами. Внесение клиентом средств в банковскую ячейку производится тайно, то есть он не разглашает банку ее содержимого. В этом случае у продавца не может быть уверенности в честности покупателя. И в этом случае банк не несет никакой ответственности, даже если уже будет заключен договор купли-продажи. Аккредитив в этом случае защищает обе стороны, так как кредитное учреждение несет ответственность за любые нарушения при оформлении сделки.

Заключение

Применение при покупке недвижимости аккредитивной формы расчетов признается специалистами хорошим вариантом. Банки заинтересованы в успехе проводимой сделки, поэтому тщательно будут следить за ней на каждом этапе.

fb.ru

Аккредитив Альфа-Банка тарифы и стоимость для физических лиц

Опубликовал: admin в Финансы 08.08.2022 266 Просмотров

Популярность аккредитива и его роль в сделках купли-продажи недвижимости постоянно растет. Такой способ расчет имеет свои преимущества, хотя и не лишен недостатков. Альфа-Банк предоставляет соответствующие услуги для физических лиц на приемлемых условиях, что позволяет клиентам с гораздо меньшими рисками совершать финансовые операции. Такой вариант схож с банковской ячейкой, в которую покупатель кладет деньги, а продавец их затем забирает. Однако аккредитивный механизм работает на более глубоком уровне.

Предоставляя аккредитивные услуги для физических лиц, Альфа-Банк становится фактически посредником между двумя сторонами сделки. В итоге банк берет на себя обязательства согласно условиям аккредитивного договора обеспечить его полное выполнение обеими сторонами. Преимущества таких услуг заключаются в следующих моментах:

- безналичный расчет в купле-продаже существенно снижает риски, связанные с наличием крупной суммы денег на руках;

- аккредитив в Альфа-Банке для физических лиц позволяет обеспечить полное выполнение обязательств в соответствии с условиями заключенного договора;

- условия купли-продажи могут быть изменены, однако это допускается лишь с согласия всех сторон;

- для расчета Альфа-Банк создает счет, пользоваться которым можно лишь в соответствии с договором;

- когда покупатель вносит средства на указанный счет, он теряет возможность пользоваться ими; продавец же получает к ним доступ только после предоставления прав на оговоренное имущество;

- срок действия аккредитивного договора распространяется на любой период и при необходимости может быть продлен.

Различают несколько основных видов аккредитивов в Альфа-Банке для физических лиц:

- отзывной и безотзывный — в первом случае покупатель может отозвать внесенные на счет средства, однако обычно при оформлении используется безотзывной вариант, когда изменения могут быть осуществлены только с согласия второй стороны;

- подтверждение аккредитивного договора — в случае, если стороны не уверены в выполнении банком обязательств, может быть привлечен еще один в качестве подтверждающего для выполнения заявленных условий;

- трансферабильный — используется обычно посредниками, такой вариант позволяет исключить собственные средства из сделки между продавцом и покупателем;

- покрытый или депонированный — в этом случае полученные от покупателя средства перечисляются тому банку, который в дальнейшем обеспечивает выполнение обязательств;

- непокрытый или гарантированный — этот вариант предполагает, что банк, исполняющий аккредитивный договор, будет списывать требуемую сумму со счета искомого банка в соответствии с условиями договора.

Как видно из имеющихся видов, аккредитив Альфа-Банка для физических лиц позволяет не только пользоваться посредническими его услугами, но и привлекать дополнительное банковское учреждение в случае необходимости.

При покупке недвижимости подобная форма оплаты становится наиболее востребованным инструментом расчета. С учетом ее преимуществ, нередко бывает выгоднее заплатить комиссию Альфа-Банку за выполнение обязательств и произвести акт купли-продажи с минимальными рисками.

Аккредитивный договор гарантирует сторонам исполнение договоренностей. Продавец в этом случае не сможет, получив деньги, отказаться от передачи прав на недвижимость покупателю — он просто не будет иметь доступ к нужному счету. И наоборот, покупатель не сможет отказаться от оплаты, получив права на имущество.

Тарифы на аккредитив в Альфа-Банке для физических лиц

Недостатком аккредитива Альфа Банка для физических лиц становится высокая комиссия на посреднические действия данного банковского учреждения. Официальный сайт предлагает следующие тарифы на стоимость данных услуг:

- открытие счета по стоимости зависит от того, гарантированный он или депонированный; первый может быть открыт за 0,17% при минимально-максимальных рамках в 1650-16500 рублей, покрытый имеет стоимость в 0,22% от суммы открытия счета с границами в 3300-33000 рублей; эти же тарифы распространяются и на пополнение общей суммы;

- проверка документов по аккредитиву в Альфа-Банке для физических лиц также оценивается по тарифу в 0,22% с минимальной суммой в 3300;

- изменение условий аккредитива или его полное аннулирование, а также соответствующее извещение, имеют тариф в 990 рублей.

Стоимость аккредитива в Альфа-Банке колеблется исходя из процента от той суммы, на которую открывается счет. Прочие услуги, сопутствующие исполнению обязательств оцениваются уже на фиксированной основе. В итоге стоимость посредничества Альфа-Банка может показаться высокой. Однако когда речь заходит о крупных транзакциях, такая переплата по тарифам для физических лиц позволяет минимизировать риски, связанные с куплей-продажей.

Аккредитивный счет позиционируется как более цивилизованный и удобный вариант расчета. И несмотря на комиссионную стоимость тарифов в Альфа-Банке, такая форма оформления договора становится все более популярной.

organoid.ru

Аккредитив при покупке недвижимости в Сбербанке

В процессе приобретения недвижимого имущества и проведения регистрационной сделки есть вероятность остаться обманутой одной из сторон. Связано это с тем, что в Росреестре передача прав владения от старого владельца к новому занимает не меньше 7 дней. На протяжении этого времени возможна отмена регистрации прежним собственником. В такой ситуации у второй стороны не останется ни денежных средств, ни квартиры. Исправить это можно только в судебном порядке, потратив на это денежные средства и личное время. А при оплате сделки после того, как регистрация завершится, риск переходит на продавца. Для безопасности двух сторон Сбербанк России предлагает использовать аккредитив при покупке недвижимости.

Понятие аккредитива

Что это такое? Аккредитивом называют гарантию, предоставленную банком, в том, что при совершении сделки по покупке имущества все действия будут выполнены в соответствии с действующим законодательством, а обе стороны выполнят свои обязательства. Аккредитивная форма расчетов применяется не только для приобретения квартиры, но и во всех других ситуациях, когда обе стороны незнакомы друг с другом, но хотят, чтобы в процессе сделки не возникло непредвиденных ситуаций.

В таком случае аккредитивный счет используется как банковская ячейка, на которую покупателем вносятся денежные средства согласно определенным условиям. Только при таких обстоятельствах вместо ячейки должен открыться безналичный счет. Снять, положенные покупателем деньги продавец сможет только после того, как документально подтвердит соблюдение всех обязательств. То есть банк контролируется все действия обеих сторон и этим предотвращает возникновение обмана.

Аккредитив — это способ передачи денег при совершении сделки

Использоваться банковский аккредитив может для следующего:

- Чтобы купить или продать недвижимые объекты, в том числе земельные участки.

- Чтобы купить или продать услуги, работы, товары.

- Чтобы купить или продать акции, доли участия.

Разновидности аккредитивов

В процессе приобретения недвижимого имущества можно открыть различные аккредитивы. В этом плане банками предоставлены возможности самостоятельного выбора клиентами проведения сделки с помощью аккредитования. Сбербанк предлагает следующие расчеты через аккредитив:

- Безотзывный (для закрытия такого счета нужно согласие банка и участников сделки, если такая необходимость возникнет у одной из сторон, то она этого сделать не сможет).

- Покрытый (замораживание полной суммы на счету в банке до тех пор, пока не будут выполнены все обязательства продавцом).

- Непокрытый (списывание определенной части внесенных средств на счет, согласно установленным срокам между сторонами, а когда полностью закончится аккредитив, то будут перечислены остальные средства).

- Отзывной (по согласованию с банковским учреждением в форс-мажорной ситуации можно отозвать денежные средства со счета).

Преимущества и недостатки

При покупке квартир, домов или другого имущества с использованием аккредитива можно получить целый ряд положительных моментов:

- Безналичная форма оплаты. Отпадает необходимость снятия наличных средств, их пересчета, проверки подлинности, а также беспокойство за их сохранность.

- Защита каждого участника от несправедливых ситуаций и мошеннических действий.

- Возможность возврата покупателю его денежных средств в случае непредвиденных обстоятельств.

- Получение аккредитива в Сбербанке в полном размере продавцом после завершения регистрации сделки и переоформлении собственности новому владельцу.

- Возврат денег покупателю если регистрация продавцом не будет произведена в установленные сроки.

- Наличие выгодных тарифов на данную услугу.

Однако нужно учитывать, что при использовании аккредитива увеличится сумма расходов и потребуется дополнительное оформление документов. Кроме этого, в нем нужно указать фактическую цену квартиры. При условии, что она находится во владении меньше 3 лет, а стоимость ее превышает 1 млн. руб, то с этой суммы необходимо оплатить НДФЛ. Таким образом, умышленно снизить цену для того, чтобы избежать уплаты налогов нельзя.

Использование аккредитива имеет как положительные, так и отрицательные стороны

Тарифы Сбербанка на аккредитив

Если сторонами принято решение использовать услугу аккредитива, то нужно ознакомиться с действующими тарифами. При их расчете учитывается сумма сделки, срок, на который будут заморожены деньги. Аккредитив Сбербанка для физических лиц тарифы предусматривает разные:

- проведение аккредитива в одном территориальном отделение Сбербанка — 0,2% (ограничения по цене 1 — 5 тыс. руб).

- проведение аккредитива в разных территориальных отделения — 0,3% (ограничения по максимуму и минимуму цены — 1,5 — 10 тыс. руб).

- процесс обслуживания аккредитива — 2 тыс. руб.

Блокировка денег на аккредитиве не превышает 120 дней.

Продление сроков возможно на 2 месяца с дополнительной оплатой 2 тыс. руб.

Стоимость аккредитива для физических и юридических лиц

Сколько стоит услуга аккредитива? Физ. лица могут использовать аккредитив от Сберегательного банка России по лояльному тарифному плану. В процессе заключения сделки на большую сумму, в виде покупки квартиры или автомобиля, можно за приемлемую цену получить гарантии, что стороны выполнят свои обязательства.

Однако юридическим лицам установлена более высокая планка — 0,5% с ограничением по максимуму и минимуму цен от 2,5 до 15 тыс. руб. Но если организации принимают участие в социально важных мероприятиях, цена аккредитива будет определяться в индивидуальном порядке. В некоторых случаях она может предоставляться бесплатно.

Порядок аккредитивных расчетов

Как правило, если одна сторона, после предложения другой открыть аккредитивный счет, отказывается от сделки, вероятнее всего, у нее были мошеннические намерения. А прозрачность расчетов в банке ее спугнула. На сегодняшний день Сбербанк закрепил следующие правила аккредитивного расчета по отношению к физическим лицам:

- У заявителя не должно быть никаких связей с предпринимательской деятельностью.

- Покупатель и продавец должны быть клиентами Сбербанка.

- У покупателя должна быть нужная сумма на расчетном счете, чтобы можно было перечислить деньги в обмен на имущество получателю-продавцу.

Этот способ не подойдет для тех, кто собирается проводить сложную оплату не одним платежом. Согласно правилам банка, заявленную стоимость можно передать не больше 1 раза от отправителя к получателю.

При оформлении аккредитива продавец получит деньги только после проверки банком документов о совершении сделки

Как оформить аккредитив

Прежде чем начинать открытие аккредитива, необходима подготовка следующих документов:

- гражданских паспортов обеих сторон;

- договора, на основании которого оформлялась продажа квартиры;

- заявления установленного образца с просьбой открытия аккредитива.

Когда все документы будут готовы, сторонами должны быть оговорены условия сделки:

- Сроки (лучше их увеличить на один или 2 месяца от желаемого, на случай возникновения проблем в процессе регистрации).

- Документы, предъявив которые продавец сможет забрать денежные средства (обычно для таких случаев используют выписку из ЕГРП, в которой указано, что покупатель уже является собственником жилья или договор купли-продажи с поставленной отметкой в Росреестре).

- Выбор отделения банка, если участники сделки являются частными лицами.

Вся эта информация вместе с банковскими реквизитами должна быть прописана в договоре купли-продажи, а затем заверена подписью каждой из сторон. При покупке готового жилья необходимо выполнить следующие действия:

- Открытие покупателем счета в Сбербанке (при условии, что он не был открыт ранее) и составление заявления для оформления аккредитива.

- Открытие его банком и передача договора продавцу.

- Предъявление в банковское учреждение договора на аккредитив и оговоренных документов, после того, как регистрация сделки в Росреестре завершится продавцом.

- Проверка сотрудниками банка законности и правильности всех бумаг.

- Перечисление денег продавцу с аккредитивного счета при условии пройденной проверки.

При покупке квартиры, которая еще строится, такую услугу можно использовать при оплате первоначального платежа. Тогда покупателем предоставляется в банковское учреждение договор на долевое участие в постройке. Затем осуществляется открытие аккредитивного счета, с последующим зачислением на него денежных средств. После этого застройщиком регистрируется договор долевого участия и вместе с выпиской из ЕГРП предоставляется в банк. Когда банковское учреждение проведет проверку всех документов, компания-застройщик получит деньги.

Условия открытия аккредитива оговариваются сторонами и прописываются в договоре

Можно ли внести изменения в договор или прекратить его

Для корректировки данных в договоре потребуется дополнительное заполнение заявления о расхождении. У каждого может возникнуть непредвиденная ситуация, при которой невозможно выполнение всех условий процедуры. Когда обе стороны договорятся о прекращении сделки, покупатель должен предоставить заявку с указанием номера, суммы, срока и согласится с конкретными расхождениями от условий, закрепленных в договоре аккредитива (они перечисляются в предназначенной для этого графе).

Самым главным преимуществом аккредитива является контролирующие действия над обеими сторонами и прозрачная система перечисления денег от покупателя к продавцу. Также можно получить юридическую ответственность и гарантию, что финансовая сторона сделки пройдет без обмана. Единственным недостатком считается оформление дополнительных документов.

Единственный риск, который может случиться в крайнем случае — это отзыв лицензии у банка.

При таких обстоятельствах оплата не будет произведена. А учитывая, что на переданные банку денежные средства не распространяется программа страхования вкладов, защитить их не получится. Таким образом, пострадать могут обе стороны. Чтобы никогда не столкнуться с такими ситуациями, нужно учитывать репутацию банка, прежде чем приступать к аккредитиву. За всю деятельность Сбербанка, таких проблем не наблюдалось.

fintolk.ru

Аккредитив Сбербанка для физических лиц

Финансовый инструмент, с помощью которого осуществляются безопасные расчеты между сторонами сделки, именуется аккредитивом. Далее предлагаем более детально рассмотреть данный вопрос.

Что такое?

Суть аккредитива состоит в исключении рисков невыполнения условий договора между сторонами. Кредитное учреждение, где заключается соглашение на получение услуги, выступает гарантом перед продавцом в получении им денег на банковский счет, а покупателю обеспечивается получение товара в собственность.

Аккредитив — это способ, дающий возможность максимально безопасно вести оплату по договорам реализации товаров, продукции, недвижимых объектов между юридическими и физическими лицами.

Особенности и назначение аккредитива заключаются в том, что обеспечение безопасности расчетов происходит в рамках условий, отраженных в заявлении на его получение. Банком не учитываются соглашения между покупателем и продавцом. Кредитное учреждение работает только с документами по аккредитиву, а не с договорами, касающимися купли — продажи.

Виды аккредитива

Кредитное учреждение располагает несколькими вариантами финансового инструмента. Обеспечение сделки может происходить на различных условиях.

- Безакцептный предусматривает прием продавцом денег после совершения продажи.

- При заключении безотзывного виды покупатель не может без согласия продавца отозвать аккредитив.

Оформление

В документе о получении аккредитива прописываются:

- номер и дата;

- вид условного денежного обязательства;

- размер денежных средств и их назначение.

Кроме при оформлении услуги устанавливаются срок подачи документов, размер и процесс выплаты комиссии, взимаемой банком.

Срок

Продолжительность предоставления аккредитива определяется в заявлении на его получение. По сделкам приобретения квартиры в ипотеку период, на который может быть предоставлена услуга аккредитив, не может быть больше 120 дней. В случае возникновения потребности срок может быть увеличен, но не более чем на 60 дней. Увеличение срока может быть произведено только 1 раз.

Аккредитив при покупке недвижимости в Сбербанке

Верным решением для физического лица при покупке дорогостоящих ценностей будет оформление аккредитива в Сбербанке. Сделки по приобретению недвижимости, дорогой техники, ценного антиквариата обычно сопровождаются авансовым платежом.

Преимущества продажи квартиры через получение аккредитива в Сбербанке предусматривают максимальное обеспечение безопасного проведения расчетов между лицами — участниками сделки. Продавец будет защищен от риска неполучения денежных средств при расчете покупателем за квартиру.

Услуга по своему назначению представляет способ расчетов, подобный банковской ячейке, но гораздо безопаснее за счет отсутствия риска недополучить денежную сумму.

Воспользовавшись услугой аккредитива физическое лицо не станет объектом мошеннических действий, так как расчеты между покупателем будут проводиться только в безналичном виде. С использованием такого договора физические лица защищены гарантированным проведением расчетов через Сбербанк.

Безналичный способ расчетов сохранит сбережения от возможных преступных действий при покупке и продаже квартиры, долей в уставном капитале, акций.

Преимущества аккредитива Сбербанка:

- Безопасность осуществления безналичных расчетов.

- Отсутствие необходимости осуществлять расчеты с наличными денежными средствами.

- Экономия времени на расчеты. Время оформления аккредитива составляет не более получаса.Расчет можно проводить в любом из подразделений Сбербанка.

Условия

Желая воспользоваться аккредитивным договором клиенту необходимо иметь открытый счет в Сбербанке. Вид счета должен быть текущий или сберегательный. Если банковского счета нет, то его можно открыть для получения аккредитива. Документами, необходимыми для получения услуги являются:

- документ, удостоверяющий личность (паспорт),

- договор по сделке,

- заявление (образец тут:).

Стоимость

Проявление физическим лицом разумной предусмотрительности при сделках с недвижимым имуществом подразумевает возможность воспользоваться услугами Сбербанка по предоставлению аккредитива.

Услуги для физических лиц по предоставлению условий для проведения безопасной сделки экономически привлекательны ввиду их невысокой стоимости. Тарифы на аккредитив в Сбербанке устанавливаются индивидуально для каждого клиента исходя из следующих параметров:

- величина сделки,

- заемные средства,

- срок сохранности капитала.

Финансовая безопасность клиента при совершении покупки и продажи квартиры будет обеспечена аккредитивом по максимально выгодному тарифу. Примерная стоимость следующая:

- при условии, что продавец и покупатель находятся в одном территориальном подразделении банка, стоимость за услугу составит 0,2% от сделки.

- если клиенты находятся в разных подразделениях, то цена 0,3%

Так же необходимо заплатить 2000 рублей за обслуживание сделки. Если появится необходимость продлить действие услуги, комиссия составит еще 2000 рублей.

Оформление

Для оформления аккредитива в Сбербанке необходимо подать соответствующее заявление, в котором оговорены:

- Сведения о покупателе и продавце;

- За что производится платеж;

- Срок предоставляемой услуги;

- Размер денежной суммы;

- Вид;

- Необходимые для получения денежных сумм документы.

Скачать бланк заявления на аккредитив в Сбербанке можно по ссылке:

Оформить заявку на займ

rcbbank.ru

плюсы и минусы :: BusinessMan.ru

Банковская и экономическая терминология знакома далеко не каждому, и что такое аккредитив при покупке недвижимости, знают не все покупатели.

В предлагаемой статье постараемся разобраться с понятием «аккредитив», определить его достоинства и недостатки. Мы также поговорим о кредитных учреждениях, предлагающих такую услугу.

Краткая терминология

- Аппликант – компания-заявитель на открытие аккредитива/плательщик по договору.

- Бенефициар – получатель средств по платежу, выступающий третьим лицом.

Понятие аккредитива

Под «аккредитивом» подразумевается одна из форм денежных обязательств, при наступлении которой получатель (бенефициар) имеет право на получение средств по просьбе клиента банка, но только в том случае, если предоставит кредитному учреждению платеж, исполняющий аккредитив при покупке недвижимости. При этом должны быть соблюдены все условия операции. Другими словами, аккредитив – один из типов безопасного расчета. При совершении платежа таким способом банковское учреждение выступает гарантом выполнения операции.

Что дает совершение такой операции

Используя аккредитив, вы имеет возможность проводить любые платежи в пользу третьего лица, если получатель обратится в банк и, предоставив все необходимые по платежу документы, запросит прописанную в контракте сумму.

Важно! Запомните, что при проведении такой операции необходимо соблюдать сроки, регулируемые пунктами договора. В случае их истечения получить платеж даже при наличии всех необходимых документов будет невозможно.

Пользуясь аккредитивом, вы можете перенаправить платеж, передав полномочия другому банку для проведения тех же операций, или же акцептировать, провести оплату и учесть переводной вексель.

Использование услуги за рубежом

В зарубежной практике аккредитив или ячейка при покупке недвижимости в большинстве случаев переназначается для финансирования определенной услуги или сделки, причем принцип совершения оплаты аналогичен операциям с банковской гарантией. Однако между такими операциями есть некоторые отличия. Аккредитив предназначен для временной заморозки средств наличных или безналичного расчета по договору. Ячейку открывают тогда, когда существует необходимость передать денежные средства другому получателю. Срок хранения денег в ячейке немного меньше. И один и другой метод хранения гарантирует надежность ваших сбережений.

Аккредитивы, осуществляющиеся на интернациональном уровне, выпускают при учете унифицированной системы правил, принятых документальной системой аккредитивов Международной торговой палаты в 2007 году.

В РФ нормативно-правовая документация, регламентирующая процесс осуществления аккредитива, утверждена Центральным банком России и на деле отличается от общепринятой в Европе практики.

Классификация аккредитивов

Всего выделяют 11 видов активов:

- Отзывные, которые могут быть аннулированы по запросу плательщика или банка-эмитента.

- Безотказные – не поддающиеся отмене.

- С красной оговоркой. К этой группе операций относятся аккредитивы, предусматривающие проведение платежа (аванса) уполномоченным банком-исполнителем по запросу банка-эмитента.

- Депонированные, или покрытые. Аккредитивы подобного типа пользуются популярностью в нашем регионе. Пользуясь таким обязательством, банк-эмитент полностью покрывает сумму аккредитива на срок заключения сделки, пользуясь для этого кредитными средствами или средствами самого плательщика.

- Гарантированные, или непокрытые. Операции такого вида предусматривают возможность списания средств из счета в рамках, оговоренных в договоре.

- Подтвержденные – те, что гарантируют проведение банком-исполнителем расчета по оговоренной сумме, независимо от момента поступления средств от банка-эмитента.

- Револьверные аккредитивы предусматривают равномерную или частичную выплату несколькими платежами, поступающими со счета плательщика на счет получателя. Пользование таким типом операций позволяет сэкономить средства, так как в целом сумма затрат понижается.

- Циркулярные. Позволяют бенефициару получить зачисление средств ранее оговоренных сроков по кредитному договору через любой банк-корреспондент из банковской структуры, обязующийся выплатить аккредитив клиенту.

- Резервные. Предполагают предъявление разнотипных документов (кроме платежных) для получения бенефициаром выплат.

- Кумулятивные. Предоставляют возможность перечислить неистраченный процент действующего аккредитива к сумме нового, открытого в том же банковском учреждении.

- Некумулятивные. Манипуляции, связанные с операциями такого типа разрешают возвратить неистраченные средства через структуру банка-эмитента на счет плательщика.

Принцип выполнения аккредитива в РФ

Рассмотрим ситуацию. Сторонам пришлось заключить сделку впервые. Так как опыт заключения сделок между собой у них отсутствует, они опасаются проводить предоплату.

В случае наступления такой ситуации одна из сторон – покупатель – может обратиться к банку-эмитенту с просьбой открыть аккредитив при покупке недвижимости на указанную в заключаемом договоре сумму. По открытии ячейки для получения средств необходимо предоставить гарантийные материалы, подтверждающие обязательства выполнения заключенного контракта. К списку таких документов относят договор купли-продажи, пакет документов о поставке или отгрузке товаров и другие подтверждающие условия сделки ценные бумаги.

Процедура получения аккредитива

По окончании сделки продавец должен предоставить банку-эмитенту документы, выступающие гарантией успешного завершения сделки, после чего банковское учреждение осуществляет платеж, выплачивая ранее оговоренный аккредитив при покупке недвижимости, следуя полученной от банка-исполнителя инструкции. По окончании всех этапов сделки и выплате комиссии, сторона, выступающая в качестве получателя, может забрать средства в объеме указанной в договоре суммы.

Плюсы аккредитива

К достоинствам такой операции относят:

- Расчет аккредитивом при покупке недвижимости позволяет избежать проверки на подлинность денежных купюр.

- Высокий уровень надежности.

- Банковское учреждение заинтересовано в правильности проведения сделки, потому строго контролирует процесс прохождения операции.

- Покупка недвижимости через аккредитив сводит существующие для сторон риски на ноль. Поскольку доступ к замороженной сумме имеет только банк, значит, возможность потери средств исключается.

- Продавец получает 100% гарантию получения выручки от проведенной сделки.

- Аккредитив при покупке недвижимости, стоимость которого редко когда превышает сумму комиссии за перерасчет и аренду банковской ячейки, – выгодная для обеих сторон услуга.

Недостатки аккредитива

Выделяют и некоторые недостатки такой операции, как аккредитив:

- Сделка по типу аккредитива подразумевает усложненный оборот документов, тщательную проверку и строгий контролинг за ходом операции.

- Сделки по такому типу выполняются медленнее.

- Одним из существенных минусов считается возможность получения средств только одним покупателем, что усложняет ход сделки, в случае если недвижимость находится в совладении несколькими лицами.

- Предоставляя аккредитив при покупке недвижимости, Сбербанк России взимает дополнительную комиссию.

- В случае срыва сделки обратный возврат суммы происходит в судебном порядке.

- Совершая сделки по аккредитиву, банк выдвигает требование о сообщении налоговой службы о заключении сделки.

- Из-за сложности многоэтапного процесса, высокого контроля и затрачиваемого командой специалистов времени, банковские расценки на такие услуги часто завышены.

Банки РФ, предоставляющие клиентам аккредитив

Сегодня большая часть крупных банков предлагает проводить сделки через договор аккредитива при покупке недвижимости. К таким банкам относят:

- ЦБР.

- Сбербанк России.

- Бинбанк.

- ЮниКредит Банк.

- Альфа-Банк.

Основные отличия между предоставлением услуг от ведущих банковских структур: цена на услуги, комиссия за проведение операций и скорость их выполнения.

Стороны сделки могут выбрать любое банковское учреждение, чтобы провести гарантированно надежную сделку.

Тарифная система на сделки по аккредитиву со Сбербанком

Лучше всего оформлять сделку через аккредитив при покупке недвижимости. Сбербанк стоимость на услугу устанавливает согласно действующему тарифу на оплату. Комиссия рассчитывается с учетом суммы по сделке, используемых заемных ресурсов и срока безопасного удержания денежных средств. Тарифы на услуги:

- Сумма комиссии для аккредитива, подразумевающего проведение банковских операций в рамках одного территориального подразделения банка, составляет 0,2%. Верхние и нижние пределы цены ограничены сумами в 1000 и 5000 рублей соответственно.

- Взаимодействуя с разными структурными подразделениями банков – 0,3%. Верхний и нижний лимит 1500 и 10 000 рублей.

- Стоимость услуг по обслуживанию аккредитива – 2000 рублей при максимальном сроке взаимодействия, ограничивающегося 120 днями.

- Возможность продления срока хранения денег в ячейке + 60 дней при условии дополнительной оплаты в размере 2000 рублей.

Стоимость для юридических и физических лиц

Легко отметить, что тарифы на услуги по предоставлению операции аккредитива для физических лиц вполне приемлемы. Заключая такие сделки, как купля-продажа квартиры или дома, вы получаете гарантию надежности сделки и выполнения сторонами своих обязанностей.

Аккредитив для юридических лиц стоит немного дороже, чем для физических лиц. Комиссия более высокая – от 0,5% для суммы в рамках 2500–10 000 руб.

Существует одно условие, способное снизить стоимость тарифа. Если банк принимает участие в муниципальной или региональной программе социально важного значения, то стоимость услуг формируется индивидуально или вообще может отсутствовать.

При проведении такой операции, как аккредитив, вам предстоить оформить ее документально. При этом заключается договор на предоставление услуги. Сама услуга оформляется на бланке установленной банком формы, где указываются все данные по сделке. Договор аккредитива при покупке недвижимости (образец) представлен на фото ниже.

В любом случае аккредитив – это выгодное условие для проведения крупной сделки. Проводя такую операцию, вы можете не беспокоиться о том, что сделка пройдет нечестно или вас обманут. При сотрудничестве с банком через договор аккредитива все этапы сделки проходят четко и прозрачно, и беспокоиться в таком случае не о чем.

Аккредитив – это ваша выгода и безопасность во время оформления любой сделки. Не многие банки России предлагают такую услугу. Но те, которые этим занимаются, делают свое дело качественно, учитывая все детали операции, чтобы вы в итоге смогли получить то, за что заплатили, а продавец – честно заработанные на продаже деньги.

businessman.ru

Аккредитив Сбербанка: стоимость, виды, советы

Многие люди при совершении сделок в интернете, а также по договоренности остаются без защиты. Обычно, при совершении сделки не заключается никаких документов, и окончание любой сделки зависит от честности покупателя и продавца, аккредитив помогает обезопасить сделку.

Содержание статьиЧто такое аккредитив?

Аккредитив – это документ который выдаётся банком другому учреждению, физическому или юридическому лицу, а также банку. В документе содержится информация о переводе денежных средств на определенный счет. По-другому аккредитив – это условное денежное обязательство.

Кому нужен аккредитив Сбербанка?

Аккредитив желателен людям, которые покупают или продают недвижимость, авто и прочие дорогостоящие вещи. Если вы собираетесь произвести небольшую сделку, то вы можете воспользоваться услугами «Гаранта» или безопасной сделки, организаций, предоставляющих подобные услуги очень много, они берутся за любые сделки.

Виды аккредитивов

Видов соглашений достаточно много, ниже описаны самые основные:

- Покрытый аккредитив. При данном соглашении, вы отдаете полную сумму на счет другого банка, после чего она замораживается до окончания срока действия аккредитива. Подойдет при исполнении дорогостоящей услуги

- Непокрытый аккредитив. С вашего счета в определенный срок списывается часть средств, сроки списания обговариваются заранее, по окончанию аккредитива с счета спишется полная сумма. Подойдет при поставке товаров, либо любой другой цикличной услуге

- Отзывной аккредитив. При возникновении проблем, вы можете отозвать полную сумму назад при согласовании с банком. Подойдет при покупке автомобиля или любого другого товара, который требует дополнительной проверки

- Безотзывный аккредитив. Возможен возврат при согласовании с обоих сторон. Подойдет при строительстве, либо любой другой услуге где равному риску подвергаются обе стороны

Данные виды являются основными и часто используемыми на практике в Сбербанке.

Как открыть аккредитив в Сбербанке?

Вы можете аккредитив в Сбербанке, для этого у вас должен быть активный лицевой счет Сбербанка. От обоих сторон требуются: паспорт, согласованный договор о покупке\предоставлении услуг. Вам необходимо заполнить заявление на открытие аккредитива, где указать информацию о сделке, суммах, информацию об обоих сторонах. Заполнить сопроводительное письмо, в котором подробно расписываются действия на случай тех или иных обстоятельств. После чего подбирается вид аккредитива и заключается договор. Срок аккредитива выбирает физическое лицо, на ипотеку отводиться 120 дней.

Как происходит оформление аккредитива при покупке недвижимости Сбербанк?

Поэтапно выглядит это так:

- Вы согласовываете цену, а также другие условия при покупке

- Составляете договор купли\продажи

- Пишите заявление об открытии аккредитива в заранее оговоренный банк (у обоих сторон должен быть счет в указанном банке). В заявлении указываются необходимые условия аккредитива, которые дублируются в договор купли\продажи

- Открывается дополнительный счет, на который вносится прописанная сумма

- Банк отправляет уведомление о пополнении аккредитивного счета

- После закрытия сделки, средства переходят на счет, прописанный в договоре

Стоимость аккредитива в Сбербанке

Стоимость открытия аккредитива составляет 2000р, при заключении небольшой сделки физическими лицами, и 20 000р – 40 000р при сделке юридических лиц. Добавляются к указанной сумме 0,2%(если оба отделения находятся в одной области) 0,3%(отделение находится в другой региональной области) от указанной суммы в договоре, но не менее 1000р и не более 5000р.

Преимущества и недостатки аккредитива в Сбербанке

Преимущества:

- Безопасность проводимой сделки

- Легкое оформление

- При выборе правильного вида аккредитива вы можете быть в наиболее выгодных условиях

Недостатки:

- Высокая цена оформления для юридических лиц

- Сбербанк не берет в оформление мелкие сделки

www.sberbank-gid.ru

Аккредитив при покупке недвижимости: как оформить?

При продаже или покупке недвижимости, вопрос безопасности сделки и гарантии ее проведения без каких-либо непредвиденных ситуаций — очень важен. Во избежание мошенничества граждане могут воспользоваться такой услугой, как аккредитив при покупке недвижимости. Это сокращает риски в период оформления договора купли-продажи квартиры и передачи денег.

Рассмотрим особенности.

Что такое аккредитив при покупке недвижимости?

Аккредитив при покупке недвижимости — процедура, которая позволяет добиться чистоты и гарантии при оформлении сделки между покупателем и продавцом. Это схема, в оформлении которой ключевую роль занимает банк. Так покупатель перечисляет средства на счет банка-эмитента. После того, как продавец предоставит документы, подтверждающие факт заключения сделки, деньги поступают на его счет.

Услуга доступна как физическим, так и юридическим лицам. Особенность заключения состоит в следующем:

- Если сделка была нарушена, деньги поступают обратно на счет покупателя;

- Разрешить спор может как продавец, так и покупатель.

Чтобы уладить, сложившиеся недоразумения, с финансовым учреждением необходимо заключить соответствующий договор.

Виды

При заключении сделки важно выбрать подходящий тип аккредитива:

- Покрытый или депонированный. Особенность в том, что на момент оформления сделки деньги находятся в распоряжении банка;

- Непокрытый или гарантированный отличается тем, что банк может списывать средства в рамках стоимости услуги;

- Отзывной может меняться или полностью отклоняться банком-эмитентом;

- Безотзывной может модернизироваться только в случае согласия получателя.

- Безотзывной покрытый аккредитив при покупке квартиры является самым надежным видом сделки. Особенность его в том, что при поступлении средств на счет банка, ни одна из сторон не сможет изменить условия соглашения.

Аккредитив при покупке недвижимости в Сбербанке: описание

Такая услуга от банка является платной, поэтому лучше всего выбирать финансового посредника с хорошей репутацией (узнать о последних кредитных предложениях банка можно по ссылке: ). Сбербанк, как один из ведущих банков РФ, предоставляет возможность клиенту оформить сделку через аккредитив с учетом преимуществ:

- Деньги передаются по безналичному счету;

- Передача денег от одной стороны к другой осуществляется на основании согласия исполнить все условия сделки;

- При невыполнении договоренностей деньги передаются обратно владельцу.

Цена на услугу аккредитива в Сбербанке является приемлемой для физических лиц и зависит от размера сделки.

Стоимость

Стоимость аккредитива в Сбербанке в 2022 году:

- Если две заинтересованные стороны соглашения проживают в одном регионе, стоимость составляет 0,2% от цены сделки;

- В разных городах и, соответственно, обращаются в различные подразделения банка — 0,3%;

Обслуживание услуги стоит 2 000 рублей.

При продлении срока действия процедуры необходимо заплатить дополнительно 2 000 рублей.

Аккредитив при покупке недвижимости ВТБ 24

В ВТБ банке расценки на оформление аккредитива следующие:

- При открытии сделки необходимо заплатить 0,2% от суммы. Минимальный размер средств: 1 200 руб., максимальная сумма — 4 500 руб.;

- Изменение срока действия стоит 0,2%. Минимум 900 рублей. Максимальная сумма составляет 4 500 рублей.

Оформляя аккредитив в ВТБ банке, возможно свести к минимуму финансовые риски для обеих сторон. Также деньги в полном объеме вернутся отправителю в случае возникновения непредвиденных сложностей.

Договор купли-продажи через аккредитив

Договор оформляется плательщиком и банком. Форма составления документа определяется банковским учреждением. В соглашении обязательно должна быть информация:

- Реквизиты банка-эмитента и банка-исполнителя;

- Данные получателя и отправителя;

- Список документов, которые предоставляет продавец;

- Какая из сторон расплачивается за открытие аккредитивного счета;

- За какой период покупатель должен открыть счет и перевести деньги;

- Размер неустойки за каждый день.

При составлении соглашения покупателю и продавцу необходимо определиться с банком. Если у продавца счет открыт в организации, в которой оформлен аккредитив, этот банк будет исполнителем и эмитентом одновременно.

Скачать образец договора купли-продажи через аккредитив можно тут:

Быстрая форма заявкиЗаполни заявку сейчас и получи деньги через 30 минут

www.oceanbank.ru