Для чего нужна справка 2 НДФЛ и как ее заполнить? Справка 2 ндфл для чего нужна

Зачем нужна справка 2-НДФЛ | Современный предприниматель

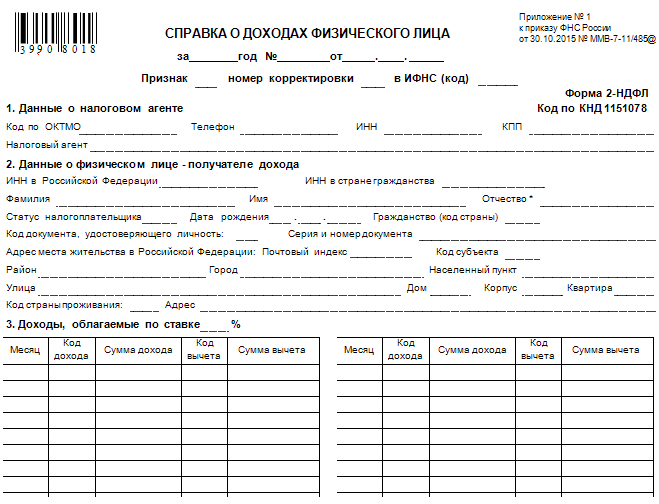

Со всех доходов, полученных физлицами в РФ, должен быть начислен и уплачен в бюджет налог на доходы физических лиц (НДФЛ). Информация о вознаграждении и удержанном налоге отражается в справке по форме 2-НДФЛ, которую ФНС утвердила приказом от 30 октября 2015 г. № ММВ-7-11/485. Эта форма новая, действует она, начиная с момента подачи сведений о доходах за 2015 год.

Для чего нужна справка 2-НДФЛ налоговым агентам

Справка по форме 2-НДФЛ представляется налоговым агентом в ИФНС для контроля за начислением доходов и удержанием с них налога, а также выдается физлицам по их запросам.

Налоговые агенты – это работодатели, то есть организации и ИП, частнопрактикующие адвокаты, нотариусы, а также зарубежные организации, имеющие в РФ свои подразделения, от которых физлицо получило доход. Их обязанность – исчислить, удержать и уплатить в бюджет сумму НДФЛ с оплаты труда своих сотрудников. Для правильного исчисления налога работодатель должен разработать необходимые регистры, в которых будет вести учет доходов, предоставленных вычетов и начисленного налога по каждому физлицу (п.1 ст. 230 НК РФ).

© фотобанк Лори

На основе регистров, ежегодно, до 1 апреля, налоговый агент должен заполнить и направить в налоговую инспекцию справки 2-НДФЛ по каждому своему сотруднику, которому платил зарплату в предыдущем году (п. 2 ст. 230 НК РФ). Если число таких лиц более 25 человек, то справки предоставляются в электронном виде, если менее, то их можно предоставить на бумаге. С этого года ежеквартально надо дополнительно отчитываться по форме 6-НДФЛ.

Индивидуальные предприниматели в отношении своих собственных доходов подают в ИФНС иную форму – декларацию 3-НДФЛ.

Не предоставив вовремя в инспекцию справки по форме 2-НДФЛ, налоговый агент может быть привлечен к административной ответственности. При обнаружении в ранее предоставленной справке ошибок или нарушений необходимо не только направить исправленный вариант документа в ИФНС, но и выдать новую справку работнику.

Для чего нужна справка 2-НДФЛ физическим лицам

Пункт 3 статьи 230 НК РФ обязывает работодателей выдавать сотрудникам по их заявлению справки по форме 2-НДФЛ. Срок выдачи справки о доходах не более трех дней, он установлен статьей 62 Трудового кодекса РФ.

Справка 2-НДФЛ может понадобиться работнику в самых разных ситуациях, например:

- при увольнении и устройстве на новое место работы, для правильного расчета отпускных, больничных и для применения налоговых вычетов,

- для получения кредита в банке,

- для получения различных пособий,

- для предоставления в отделение ПФР при оформлении пенсии и в других случаях.

Работодатель должен выдать справку за тот период, который указывает сотрудник, но не более чем за три года, в течение которых он получал доход. Обращаться за справкой 2-НДФЛ работник может не ограниченное количество раз. Также нет ограничений на число оригинальных экземпляров справки.

spmag.ru

Для чего нужна справка 2 НДФЛ и как ее заполнить?

НДФЛ — это налог на доход физического лица. Каждый, кто официально устроен на каком-либо предприятии, выплачивает этот налог по умолчанию.

А если быть более точным, данный налог выплачивает сам работодатель. Эта бумажка с информацией о том, выплачивает ли работник данный сбор, и в какой сумме, запрашивается тоже у него.

Выдается данный документ с информацией за определенный период, обычно это период в один год.

Но все же, для чего нужна справка 2 НДФЛ? Необходимость в ней может возникнуть по разным причинам, например:

- При попытке получения кредитных средств.

- При оформлении на следующее рабочее место.

- Когда граждане пытаются уменьшить исходный объем суммы ежемесячного налогового вычета из зарплаты по определенным причинам.

- Для того, чтобы определить размер пенсионных выплат.

- Когда пара пытается усыновить ребенка.

- При судовых разбирательствах по поводу выплаты алиментов.

- Когда происходят трудовые разбирательства и т.д.

Вы оказались в ситуации, когда нужно получить эту бумагу? Разберем подробнее, какие данные она содержит, а также где и как вам могут её выдать.

Какая информация содержится в справке 2 НДФЛ?

Данная форма содержит следующую информацию:

- Все необходимые данные о работодателе, такие как: реквизиты предприятия, название, сведение о его владельце.

- Информация о сотруднике, а именно: паспортные данные, адрес проживания и т.д.

- Ежемесячный доход без вычета, который и облагается ставкой (согласно актуальному законодательству).

- Все вычеты согласно назначению, их сумма и соответствующие коды.

- Общая сумма налогового вычета и удержаний.

Вся эта информация в справке 2 НДФЛ обычно заполняется бухгалтером на предприятии, если такой имеется. А если нет – то тем, кто отвечает за выдачу заработной платы.

Для чего нужна справка 2 НДФЛ и кто может ее потребовать?

№1. При вопросах, связанных с отчетностью в ФНС

Данную выписку предоставляют в налоговую инспекцию:

- Либо согласно приказу Федеральной Налоговой Службы РФ от 17.11.2010 по второму положению 230 статьи (http://base.garant.ru/57407441), когда с выплаченного налоговым агентом дохода необходимо удержать и начислить в бюджет подоходный налог.

- Либо при невозможности удержать данный вычет, о чем нужно вовремя оповестить и предоставить доказательства в виде справки 2 НДФЛ.

№2. При изменении места работы (в случае с официальным трудоустройством по трудовой книге).

Когда человек переходит на новое место работы, для того чтобы получить сумму налогового вычета в стандартном размере, ему необходимо предоставить ту самую справку 2 НДФЛ.

Это необходимо для предоставления всех данных о его доходах или удержаниях, которые рассчитываются с начала года.

№3. При заполнении налоговой декларации.

Декларация заполняется с учетом информации за год, соответственно, форма, содержащая информацию о ежемесячных доходах и вычетах, поможет в более достоверной подаче информации.

№4. При оформлении займа кредитных средств в банковском учреждении.

Поскольку в данном документе указывается сумма ежемесячных доходов и она служит подтверждением того, что заемщик работает на предприятии.

И еще один момент: в случае неуплаты можно будет отыскать неплательщика по координатам рабочего места.

Объяснять кому-либо то, для чего и кому нужны эти сведения, нет необходимости, так как документ должны выдавать по простому запросу.

В каком случае предъявление справки 2 НДФЛ не обязательно?

В том случае, когда место работы, предприятие или частное лицо не является налоговым агентом, а это значит, что само предприятие не удерживает часть доходов, необходимости в данной справке нет.

В данном случае все происходит таким образом, что физические лица, которые получают доход без вычета налоговой ставки, перечисляют ее самостоятельно.

Это не так удобно, ведь расчет и своевременная выплата ложатся на плечи человека, который, в большинстве случаев, не имеет достаточно опыта, чтобы всегда делать это согласно действующему законодательству. Также, в отдельных случаях, когда речь о доходах, которые не поддаются налогообложению, они не вычисляются вообще.

Речь о таких случаях как:

- Выплата пособия от государства не поддается вычитанию налога НДФЛ.

- Исключением является выплата от службы занятости.

- Выплата компенсации.

- Возмещение какого-либо, учитываемого законодательством, нанесенного вреда.

- Оплаты стоимостей спортинвентаря и других принадлежностей спортивным организациям.

- При возмещении расходов (например, расходы на повышение квалификации).

- Выплаты донорам крови и т.д., так как они считаются вознаграждением за добровольную помощь.

- Другие виды вознаграждений за волонтерскую деятельность или деятельность на некоммерческой основе.

Как правильно заполняется справка 2 НДФЛ?

Поскольку речь идет об официальном документе, тем более, о бумаге, связанной с НК РФ, очень важно то, насколько правильно она заполнена. Ведь большинство ошибок, которые были сделаны во время внесения данных в документацию такого рода, заканчиваются судебными разбирательствами с государством.

- Изначально, очень важно указать верные данные налогового агента, а именно, адрес, название, реквизиты предприятия и т.д. Если будет неправильно указано хоть что-то из перечисленных фактов и это обнаружится при тщательной проверке, могут возникнуть сомнения в их подлинности. Даже если вы просто «опечатались».

- То же самое касается и данных о том, кто получает доход, и для кого выдается эта справка.

- Информация о самих доходах, которые поступают, ведь именно от них зависит сумма вычисленного платежа по ставке.

- Коды, по которым начисляются доходы. Это может быть код о вознаграждении за выполнение труда (2000), код, по которому происходит начисление премии (4800) и т.д.

Если были произведены вычеты из зарплаты, штрафы или какие-либо другие санкции, они тоже указываются в форме 2 НДФЛ.

Также, справка 2 НДФЛ имеет такое понятие как «признак», который указывается в заглавье. Делается это при помощи цифры «1», которая ставится в случае, когда налог уже был удержан агентом, и «2», в обратном случае.

Более подробно то, как выглядит справка НДФЛ, можно наблюдать на примере, но лучше всегда следить за изменениями, которые происходят в налоговом законодательстве.

Пример справки 2 НДФЛ:

Какие могут возникнуть ошибки при заполнении справки 2 НДФЛ?

- Все подписи уполномоченных лиц должны быть поставлены лишь синей ручкой.

- На форме обязательно должна стоять подпись уполномоченного лица налогового агента, а именно – сотрудника бухгалтерии.

- Указание даты в правильной форме, а именно, указание ее НЕ в формате «00.00.0000».

- Печать поставлена не в месте для печати.

- Подпись перекрыта печатью.

Всех этих пунктов стоит избегать для того, чтобы далее к этому документу не было никаких вопросов.

В случае, если среди данных нет идентификационного номера, но при этом все сведения известны и достоверны, ее обязаны принять. В любом случае, нельзя указывать неверный ИНН, так как это послужит причиной непринятия справки.

Как получить выписку из ЕГРЮЛ в налоговой?

Кто может выдать справку 2 НДФЛ?

К числу тех, кто владеет полномочиями, законодательство относит:

- частных предпринимателей;

- организации;

- юристов;

- нотариусов и т.д.

Руководство подтверждает данный документ подписью и печатью в соответствующих местах.

Выдают справку налоговые агенты не только по запросу физического лица, но и в качестве определенного обязательства. Эти сведения передаются в налоговую инспекцию на каждого сотрудника.

Если речь о некоммерческих организациях и сотрудники не получают доход, то и в подаче сведений об их доходе, соответственно, нет необходимости.

1) Каким образом совершается подача документов?

Процесс подачи документов в налоговую инспекцию может происходить несколькими путями.

Один из них – это стандартная подача при помощи личного обращения, и подтверждение его справками в бумажном виде.

Еще один способ, который сопровождается бумажной документацией – это предъявление справки 2 НДФЛ в налоговую инспекцию при помощи заказного письма. В этом случае, датой подачи сведений будет не день их получения, а именно дата отправки, поэтому нет необходимости переживать из-за того, что они поступят не вовремя.

Для обоих этих вариантов существует инструкция, заботливо размещенная на сайте ФНС России: https://www.nalog.ru/rn77/fl/pay_taxes/income/pay_taxes

Наиболее прогрессивной идеей является отправка в электронном виде. Для того, чтобы разобраться, как это сделать, тоже есть готовая инструкция: https://www.nalog.ru/rn77/fl/pay_taxes/income/pay_taxes

Для подачи любой документации есть определенные сроки. Предпринимателем (налоговым агентом) отчетность подается один раз в год. Очевидно, что отчетность составляется за прошедший год.

2) Как вносить изменения в справку 2 НДФЛ?

Конечно, несмотря на то, что внимательность при заполнении любой документации очень важна, ошибок не всегда можно избежать. Именно для таких случаев предусмотрены действия, которые производятся в случае допущения помарок, указания ошибочных сведений или же для уточнения некоторых неточностей.

В том случае, если все же была совершена ошибка, и она нуждается в корректировке, создается отдельно корректировочный вариант, в котором есть примечания о том, что данная справка подлежала исправлениям.

В итоге, в откорректированной справке указаны лишь достоверные данные и ей присвоен номер, который свидетельствует о том, что это справка об изменениях.

Подведем итог. Независимо от того, для чего нужна справка 2 НДФЛ вам, очень важно придерживаться основных правил ее заполнения.

Как написано выше, неправильное заполнение или несвоевременное исправление приведет к определенным негативным последствиям, как самого налогового агента, так и того, кто является физическим лицом, получающим доход.

Что нужно знать о справке 2 ндфл?

Получите актуальную информацию из видео:

При запросе этой выписки с целью получения кредита, существует нюанс, а именно то, что она должна быть выдана не ранее, чем за один календарный месяц до сделки.

Полезная статья? Не пропустите новые!Введите e-mail и получайте новые статьи на почту

biznesprost.com

Зачем нужна справка 2 ндфл

Данный бланк утверждается ФНС страны. Он меняется достаточно регулярно, поэтому нужно следить, актуальная ли выданная вам справка. Обычно бухгалтера отлично знают, каким бланком нужно пользоваться в текущем году.

Что указывается в справке о доходах?

Основные данные документа: размер заработка за указанный год и суммы рассчитанного подоходного налога. При этом налог может быть удержан или нет, справка будет составлена в любом случае. Если налоговый агент – предприятие по каким-то причинам не удержало весь НДФЛ полностью, оно немедленно сообщает об этом в контролирующий орган. Далее уже сама налоговая предпримет процедуры по удержанию с физического лица недостающего НДФЛ.

Реестр справок 2 НДФЛ

2 НДФЛ для чего нужна

Существует 2 основных причины оформления справки:

- сдача 2 НДФЛ в налоговую такое требование предписано статьями 226 и 230 Налогового Кодекса

- предоставление своему сотруднику на основании его личного заявления о необходимости получить справку о доходах

Куда требуют 2 НДФЛ справку?

- В налоговую инспекцию – актуально для юрлиц.

Такой вариант актуален, если:

- Налоговый агент – фирма работника, выплатила доходы, удержала с них НДФЛ в полном объеме и перечислила его в бюджет

- Компания-работодатель, выплатила физическому лицу доходы, но не имела возможности удержать с них налог

О ситуации №2 нужно сообщить налоговому контролеру в срок 2 месяца после окончания отчетного периоду, к которому отнесен данный факт.

- По месту требования – речь о физическом лице.

Сотрудник обращается в бухгалтерию за справкой в следующих основных случаях:

- ему нужна форма 2 НДФЛ по требованию администрации на новом месте трудоустройства

- работник заполняет форму 3 НДФЛ по итогам прошедшего налогового периода

- сотрудник решил оформить кредит в банке или подать документы на пособие

ВАЖНО: ваш сотрудник не обязан информировать вас, зачем нужна справка 2 НДФЛ, выдать ее – обязанность работодателя.

Ответственность за отказ дать справку о доходе

Налоговый законодатель не закрепил административной ответственности за работодателем, если тот откажется выдать справку о зарплате по форме 2 НДФЛ по заявлению работника. Действительно, если в НК РФ мы найдем 2 НДФЛ для чего нужна, то указания на обязательность ее не выдачи там отсутствует.

С другой стороны, на защиту работника встает Трудовой кодекс. Согласно положениям документа выдать справку организация обязана в срок 3 рабочих дня от даты регистрации заявления на выдачу. Именно об этом свидетельствуют положения статьи 62 Трудового Кодекса.

В противном случае, если процедурный регламент не будет соблюден, налоговый агент, а это и есть предприятие-работодатель, будет привлечен к ответственности на основании правил наказания за ненадлежащее исполнение трудового законодательства по статье 5 . 27 действующего КоАП.

Когда 2 НДФЛ не потребуется

В том случае, если работодатель (предприниматель или фирма) не рассчитывают и фактически не удерживают налог из доходов наемных работников, у них не возникает обязанности выписывать 2 НДФЛ. К примеру, выплате подлежат суммы, не облагаемые НДФЛ или с вознаграждения, выплаченного физлицу, он сам должен исчислять налоги.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

raszp.ru

Для чего нужна справка 2-НДФЛ: для декларации, при приеме

Форма 2-НДФЛ служит для подтверждения величины дохода сотрудника и удержанного с него налога. Документ формируется по каждому сотруднику компании. В нем содержатся годовые данные о его заработке с разбивкой по месяцам, вычетах, начисленной и уплаченной сумме НДФЛ. Рассмотрим, для чего нужна справка 2-НДФЛ, как ее заполнять и где требуется.

Бланк документа утвержден приказом ФНС РФ № ММВ-7-11/485@ от 30.10.15. Данный документ часто требуется лицам, получающим доход. Должны представлять справки 2-НДФЛ и налоговые агенты. К ним относятся:

- Организации РФ;

- ИП, имеющие сотрудников в штате;

- Нотариусы и адвокаты, работающие на себя;

- Представительства иностранных фирм, уплачивающих НДФЛ.

2-НДФЛ при приеме на работу

При трудоустройстве на очередное место работы гражданину следует принести работодателю справку 2-НДФЛ. Читайте также статью: → «Образец заполнения справки 2-НДФЛ (скачать бланк 2-НДФЛ)». Данные о доходах и удержаниях бухгалтер занесет в базу по сотруднику. Они необходимы для правильного расчета налога и предоставления стандартных вычетов в дальнейшем. Получить справку можно на прежней работе по заявлению.

Если работник не хочет получать вычеты или его суммарный заработок уже превысил допустимый предел, данный документ он может не предоставлять.

Пример. Внесение данных о доходах принятого сотрудника

В. Г. Умнов, отец троих детей, принят программистом в ООО «Цифра» с 11 сентября 2022 с окладом 45 тыс. р. Для предоставления вычетов по НДФЛ он принес справку о доходах от предыдущего работодателя. Сумма заработка за 2022 год, по данным справки, равна 198 200 р.

Согласно законодательству вычеты по НДФЛ предоставляются работнику до месяца, в котором суммарный доход превысит 350 тыс. р.

Доход Умнова меньше лимита, поэтому ежемесячно налог с его заработка будет уменьшен на 754 р.:

(1 400 + 1 400 + 3 000) * 13%, где

1 400 р. — вычет на каждого из первых двух детей; 3 000 р. — на третьего ребенка.

Значит, благодаря справке 2-НДФЛ, Умнов ежемесячно будет получать на 754 р. больше, чем в случае ее непредставления.

2-НДФЛ для сотрудника

Данная справка требуется человеку для подтверждения размера своего дохода. Выдается она по заявлению сотрудника. Оно пишется в свободной форме на имя руководителя организации. В нем должна содержаться следующая информация:

- Данные директора: ФИО, должность;

- Данные заявителя: должность, ФИО, адрес, данные паспорта, телефон;

- Основной текст с просьбой выдать справку за определенный период, число копий;

- Подпись сотрудника и дата.

Таблица. Цели и порядок получения справки о доходах гражданами.

| Категория граждан | Предназначение | К кому обратиться? | Срок изготовления |

| Сотрудники организации | Получение кредита в банке; предъявление на новом месте работы; оформление социальной выплаты в собесе; судебные разбирательства. | Бухгалтерия работодателя | 3 рабочих дня |

| Военнослужащие | Расчетный центр Минобороны или управление финансового обеспечения | 5 рабочих дней |

Получить документ можно лично или почтой. Справка о доходах подтверждает, что человек является плательщиком НДФЛ.

Гражданину форма 2-НДФЛ требуется для заполнения декларации по форме 3-НДФЛ.

При получении дополнительного дохода гражданин обязан отчитаться перед налоговой. Для этого составляется декларация 3-НДФЛ. Читайте также статью: → «Бланк 3-НДФЛ — скачать образец декларации». Обязательным приложением к ней будет справка 2-НДФЛ. Аналогичные документы нужно подать в инспекцию при оформлении налогового вычета.

Справка о доходах физического лица за 2022 год

При оформлении вычета на покупку жилья данные из 2-НДФЛ заносят в разделы «А» и «Е 1» декларации. На листе «А» отражается информация об источниках доходов, их суммах и НДФЛ. Из формы 2-НДФЛ вносятся соответствующие сведения. Если человек менял работу в течение года, он заполняет соответствующие суммы по данным каждой справки.

Для декларирования доходов от продажи недвижимости, находившейся в собственности менее трех лет, зарплатные доходы на листе «А» можно не отражать. В раздел «Е 1» из 2-НДФЛ заносят число месяцев предоставления вычетов по налогу и суммы по видам вычетов.

Бесплатную программу для заполнения бланка 3-НДФЛ можно установить с сайта ГНИВЦ ФНС РФ.

Справка 2-НДФЛ для налоговой

Справки 2-НДФЛ фирмы сдают по итогам года. Это необходимо для подтверждения начисленных и уплаченных сумм налога в разрезе каждого сотрудника. Читайте также статью: → «Отчетность по НДФЛ за год: скачать бланки». ИФНС на основании этих документов проверяет правильность применения вычетов и определения начисленной суммы сбора. Данные подаются в отделение ИФНС по месту регистрации юридического лица или ИП.

Пример. Подача корректировочной справки

Бухгалтер ООО «Флагман» в мае 2022 обнаружил ошибку в начислении НДФЛ работнику Кузину. Он не учел стоимость подарка к его юбилею в сумме 7 тыс. р., который работник получил в 2015 году.

Бухгалтер уменьшил сумму на необлагаемую величину (7 000 – 4 000) и доначислил налог 390 р. (3 000 * 13%). Его он удержал из очередной зарплаты Кузина и перечислил в бюджет. В июне 2022 ООО «Флагман» представило уточненную форму 2-НДФЛ на Кузина. В ней доходы отражены с учетом стоимости подарка, а к значениям начисления и перечисления НДФЛ добавлено 260 р.

Доначисление произведено после отчетного периода, поэтому бухгалтер представил в ИФНС два документа 2-НДФЛ:

- корректирующую;

- информирующую с признаком «2» (на сумму 4 тыс. р.) о том, что отсутствует возможность удержать налог.

Сравнение с 3-НДФЛ, отличия

В таблице указаны основные различия между декларацией и справкой о доходах.

| Показатель | 2-НДФЛ | 3-НДФЛ |

| Название документа | Справка | Декларация |

| Составитель | Работодатель | Физическое лицо |

| Структура | Состоит из одного листа | Имеет несколько страниц |

| Куда предоставляется | ИФНС, суд, банки, иному работодателю и т. д. | Только в ИФНС |

| Назначение документа | Подтверждение доходов | Отчет о доходах |

| Подписи | Руководитель (главный бухгалтер) | Составитель — физическое лицо |

| Срок действия | Бессрочная | |

| Наличие печати | Нужна | Не требуется |

| Штраф за сдачу позже срока | 200 р. за бланк | От 1 000 р. |

Порядок предоставления справки

Отчитаться по форме 2-НДФЛ по доходам всех сотрудников (признак документа «1») организация обязана до 1 апреля идущего за отчетным года. Подать справки с признаком «2» нужно до 1 марта следующего года. Они составляются по тем лицам, из заработка которых нет возможности удержать налог. Например, сотрудник получил материальную поддержку в связи с усыновлением малыша, которая НДФЛ не облагается.

С начала 2022 года представить 2-НДФЛ можно двумя путями.

- На бумаге через представителя фирмы (не более 25 штук). К справкам прикладывается 2 экземпляра реестра сведений о доходах, один из которых для налоговой. После проверки данных инспектор и представитель организации составляют два протокола приема сведений. Один получает доверенное лицо фирмы лично или по почте в течение десяти рабочих дней, второй остается в ИФНС.

- В электронной форме через интернет. При этом варианте дубликаты данных на бумаге или электронном носителе не нужны. Один файл должен включать максимум 3000 справок.

На следующий день после отправки сведений ИФНС вышлет извещение об их получении, а через 10 дней — протокол приема и реестр. В последнем фиксируются все прошедшие контроль справки. Документы с ошибками нужно исправить и пересдать только их.

Неправильно составленную справку организация может аннулировать. Для этого нужно указать в ней номер корректировки 99. В таком документе перед его отправкой в ИФНС указываются только данные работника, все показатели с цифрами нужно обнулить. Подтверждением принятия аннулированных документов будет протокол. Все значения налога в нем равны нулю. После его получения можно составлять и отсылать в налоговую «правильную» справку.

Таблица. Отличия в подаче формы 2-НДФЛ.

| Признак | Для работника | Для ИФНС |

| Законодательство | п. 3 ст. 230 НК РФ, ст. 62 ТК РФ | п. 2 ст. 230 НК РФ |

| Основание предоставления | Письменное заявление | Обязанность по закону |

| Срок предоставления | 3 рабочих дня | До 1 апреля следующего года |

| Число экземпляров | Неограниченно | 1 бланк на каждого работника |

| Способ предоставления | На бумаге или почтой | На бумаге или через интернет |

Где требуется форма 2-НДФЛ

Справка 2-НДФЛ представляет собой официальный документ, имеющий юридическую силу во многих государственных инстанциях. По данным справки, сотрудники органов соцзащиты населения определяют, является ли семья малоимущей. Для этого доход за месяц делится на число членов семьи. Если полученный результат ниже установленного прожиточного минимума, то гражданину назначают социальное пособие.

Форма 2-НДФЛ нужна при постановке на учет в центре занятости. От величины дохода определяется размер пособия по безработице.

При назначении алиментов судебный орган учитывает сумму дохода бывшего супруга. Очень важно значение справки при усыновлении ребенка. Суд определяет, смогут ли будущие родители материально обеспечить свое чадо. Обязательно предоставление формы 2-НДФЛ банку при оформлении кредита или ипотеки.

Срок действия и меры ответственности

Законодательство не установило конкретный срок действия справки о заработке. Перед получением сотруднику стоит уточнить период ее актуальности у организации, куда документ будет предоставляться. Банки обычно принимают справки 2-НДФЛ, полученные не позднее 10-30 до даты обращения. В каждой кредитной организации установлены свои сроки. Подписывает справку руководитель либо уполномоченный сотрудник бухгалтерии организации.

На новом бланке 2-НДФЛ, который применяется с 2022 года, не предусмотрено место для печати. О ней нет упоминания и в приказе ФНС № ММВ-7-11/485@. Ставить ее на справке не нужно (письмо ФНС № БС-4-11/2577 от 17.02.16.). Реквизит этот необязателен. Однако наличие оттиска не будет считаться ошибкой.

Несвоевременное представление справок наказывается штрафом (ст. 126 НК РФ) в размере 200 р. за каждый просроченный бланк. Если компания не отчиталась по форме 2-НДФЛ, ИФНС вправе обратиться в суд. В этом случае применяются следующие санкции:

- Для физических лиц — 100-300 р.;

- Для руководителей — 300-500 р.

С 1 января 2022 года при обнаружении налоговиками ошибок в документах организацию оштрафуют на 500 р. за каждый недостоверный бланк. Санкция не будет применена только в том случае, если налоговый агент самостоятельно обнаружит, исправит неточность и предоставит уточненные сведения до выявления ошибки инспектором. Сдача справок досрочно не спасет фирму от санкций. Например, налоговая обнаружит ошибку в феврале, организация исправит ее в марте, но все равно будет наказана (п.1 ст. 126.1 НК РФ).

Ответы на вопросы про справку 2-НДФЛ

Вопрос №1. Сотрудник фирмы прописан в другом регионе. Должна ли организация представить форму 2-НДФЛ по его месту регистрации?

Нет. Работодатель отчитывается только вперед той ИФНС, в которой стоит на учете.

Вопрос №2. Должна ли фирма выдать справку 2-НДФЛ работнику, который в течение года не имел облагаемых НДФЛ доходов?

Нет. В отношении данного сотрудника налог не исчислялся. Фирма в этом случае налоговым агентом не является, и выдавать данные не обязана. Бухгалтер может выдать справку с прочерками либо иной документ, подтверждающий отсутствие у работника дохода для обложения НДФЛ.

Вопрос №3. Может ли получить справку родственник сотрудника?

Может. Об этом должно быть написано в заявлении самого работника на выдачу ему 2-НДФЛ.

Вопрос №4. Работнику для оформления визы нужно подтвердить доходы за последние пять лет. За это время он сменил несколько мест работы. Некоторых работодателей человек не смог найти. Как поступить в такой ситуации?

В данном случае гражданин может получить необходимые сведения о доходах в ИФНС по месту проживания. Ему следует обратиться в налоговую с заявлением, написанным в произвольной форме.

Вопрос №5. Примет ли инспекция форму 2-НДФЛ при отсутствии в ней ИНН сотрудника?

Да. Это поле в форме заполнять необязательно.

Итак, справка 2-НДФЛ является необходимым элементом налоговой отчетности, а для физических лиц — подтверждением полученного у работодателя заработка. Получить данный документ у организации-работодателя вправе каждый гражданин, включая иностранцев.

Оцените качество статьи. Мы хотим стать лучше для вас:

Вы можете получить ответ на свой вопрос позвонив по номерам ⇓Консультация бесплатная Москва, Московская область звоните: +7 (499) 288-17-58Звонок в один клик Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Звонок в один клик

online-buhuchet.ru

как выглядит и для чего нужна? :: BusinessMan.ru

Чтобы узнать, как выглядит справка 2-НДФЛ, на нее нужно посмотреть, для чего необходимо скачать данный документ.

Понятие о справке

Прежде чем понять, как выглядит справка 2-НДФЛ, нужно рассмотреть, для чего она нужна. Это документ, в котором приводятся сведения о заработной плате, уплаченных налогах и налоговом агенте. Данная справка предоставляется, как правило, бухгалтерией юридического лица или ИП, у которого трудится работник. Формат справки утвержден приказом ФНС. Он определяет, как необходимо заполнять этот документ.

После того, как работник обратился в бухгалтерию для получения данной справки, должно пройти не более трех суток до момента ее выдачи.

Блоки документа

Рассмотрение вопроса «Как выглядит справка 2-НДФЛ?» начнем с выделения крупных блоков в ней.

- Первым блоком является указание налогового агента.

- Вторым — получателя доходов.

- Третьим — размер доходов, которые были получены за некоторый промежуток времени, как правило, один год.

- Четвертым — удержанные суммы налогов и льготы.

- Пятым — общая сумма полученного дохода и НДФЛ.

Верхняя часть документа

В данной части проставляются данные о периоде, за который предоставляется справка, а также ей присваивается определенный порядковый номер.

При формировании справки для сдачи в ИФНС число может быть проставлено из периода формирования годовой отчетности, которое определяется начальным сроком, совпадающим с началом календарного года, а конечный срок определяется таковым предельным для сдачи данного документа в ИФНС.

При формировании ее по требованию сотрудника в верхней части ставится число, в которое данная справка была составлена.

Поле «Признак»

Рассмотрение вопроса «Как выглядит справка 2-НДФЛ?» продолжим рассмотрением данного поля. В нем может быть указана цифра 1 или 2. Единица указывается в том случае, когда НДФЛ был начислен и удержан, а в справке приведены сведения о доходах физлица. Двойка проставляется в том случае, если данный налог не был удержан. В этом случае необходимо будет оплатить налоги, после чего предоставить еще одну справку с указанием в данном поле 1. В случае непредставления второго подобного документа, ИФНС может начислить штраф.

Номер корректировки

Данное поле заполняется независимо от того, предоставляется справка в первый раз или повторно. Единственное отличие в том, какие цифры проставляются в нем. Так, если справка подается в первый раз, то ставится 00. Далее по мере корректировки прибавляется 1 к данному значению.

Данное поле может быть заполнено цифрами 99, что означает то, что налоговый агент аннулирует сведения, предоставленные ранее при выполненном неправильном расчете. При этом в данном документе заполняют только первый и второй блоки.

Фото как выглядит справка 2-НДФЛ представлено в статье на соответствующих иллюстрациях.

Первый блок. Данные о работодателе

Рассмотрение как выглядит справка 2-НДФЛ по блокам начнем по порядку. В данном блоке приводится информация о работодателе, в частности, приводятся его ИНН, КПП, наименование юридического лица или ИП, код по ОКТМО, контактные данные.

Второй блок. Сведения о налогоплательщике

Здесь приводится информация о физическом лице, которое затребовало данную справку или сведения о котором предоставляются в ИФНС. В данном блоке приводится его ИНН, идентифицирующие данные по Ф.И.О, гражданство, дата рождения, паспортные данные, место жительства.

По иностранным гражданам заполняют отдельные поля, в которых указываются ИНН в той стране, гражданство которой имеет данный гражданин, место проживания в нашем государстве, код страны, в которой он проживает, его адрес в ней.

В поле, имеющем наименование «Статус налогоплательщика», прописывается определенный номер в зависимости от его статуса:

- 1 — имеющий регистрацию в России;

- 2 — имеющий постоянную регистрацию в другой стране;

- 3 — специалист высокого профиля;

- 4 — для граждан, проживающих за границей, но задействованных в госпрограмме перемещения сограждан по собственной воле;

- 5 — иностранный гражданин, временно проживающий в России или со статусом беженца;

- 6 — иностранный гражданин, работающий по патенту.

Третий блок. Информация о доходах

Данный блок является основным при ответе на вопрос «Как выглядит справка 2-НДФЛ для банка?». Здесь представлена информация о полученных доходах работникам за каждый месяц того периода, за который предоставляется справка. В заголовке этого блока прописывают ставки НДФЛ, используемые для расчета по данному документу. В справке указываются все виды дохода, полученные при работе у данного хозяйствующего субъекта, такие как оплата больничных, предоставление материальной помощи и другие. Поэтому доход, полученный работником, приводится не только в разрезе месяцев, но и в их пределах: по каждому его коду на отдельных строках.

Четвертый блок. Вычеты

Здесь приводятся данные о вычетах, которые предоставлялись данному гражданину, подсчитывается сумма каждого из них за период, за который предоставляется справка. Приводятся коды этих вычетов.

В отличие от тех вычетов, которые приводились в третьем блоке, здесь приводятся те из них, которые не относятся к каждой отдельной сумме дохода.

Данный блок предполагает учет следующих вычетов:

- на каждого ребенка;

- на работника; на имущество;

- на образование;

- на лечение;

- льготы на пенсионные взносы;

- они же при вложении средств в ценные бумаги.

При наличии имущественного вычета указывают реквизиты уведомления из ИФНС, которые подтверждают, что данный сотрудник имеет право на данный вычет.

Таким образом, на основании анализа четырех блоков можно уже представить, как должна выглядеть справка 2-НДФЛ.

Пятый блок. Расчет налога

Здесь рассчитывают суммарные доходы за период, за который предоставляется справка, выделяется величина налоговой базы и рассчитывается НДФЛ.

Общая сумма доходов показывает калькуляцию колонки «Сумма доходов» из 3-го блока.

Налоговая база представляет собой разницу между предыдущим показателем и суммой вычетов из третьего и четвертого блоков.

Сумма налога исчисленная представляет собой начисленную сумму НДФЛ, рассчитанную умножением налоговой базы на ставку.

В случае, если в хозяйствующем субъекте трудятся иностранные граждане из государств, с которыми заключен договор о безвизовом режиме, необходимо указывать сведения об авансовых платежах.

Таким образом, мы подробно рассмотрели, как выглядит справка 2-НДФЛ за год.

Изменения 2022 года

Документ рассматриваемой формы был утвержден в 2015 году и продолжает действовать по сегодняшний день. Однако в 2022 году в него внесены изменения, касающиеся правопреемника реорганизованной организации. Рассмотрим, как выглядит новая справка 2-НДФЛ.

На титуле появились новые графы, в которых заполняется форма реорганизации или ликвидации с указанием кодов, а также ИНН и КПП реорганизованного хозяйствующего субъекта. За него эти графы будут заполняться правопреемником.

В форме реорганизации проставляются следующие коды:

- 0 — ликвидация;

- 1 — преобразование;

- 2 — слияние;

- 3 — разделение;

- 5 — присоединение;

- 6 — разделение с присоединением, осуществленном в то же время.

В новом бланке отсутствуют данные по месту жительства работника, а также коду страны проживания.

Если подается аннулирующая или корректирующая форма справки, то номер документа указывается прежний, а дата проставляется новая. Код ОКТМО указывается тот, который был в месте нахождения реорганизованного субъекта. Налоговым агентом указывается его же название. Организации, работающие по ЕНВД и патенту, код ОКТМО указывают по месту учета.

В заключение

В данной статье мы рассмотрели образец, как выглядит справка 2-НДФЛ, достаточно подробно описана ее форма, использующаяся с 2015 года, приведены изменения, которые будут применяться с 2022 года. Данный документ необходим для сдачи в налоговые органы соответствующим хозяйствующим субъектом, а также предоставляется по требованию сотрудника для предоставления ее в ИФНС с целью получения вычетов или в банк для получения соответствующих кредитов. Помимо этого, справка рассматриваемой формы может требоваться для ее подачи в диппредставительство иной страны, если физическое лицо хочет получить разрешение на въезд в нее.

businessman.ru

Для чего нужна справка 2-НДФЛ и нужна ли печать: образец и правила заполнения

Для чего нужна справка 2-НДФЛ

2-НДФЛ выписывается с 2022 года. Она содержит информацию о заработке наёмного работника за последние 6 или 12 месяцев. Данный документ могут запросить на последнем месте трудовой деятельности, а также в финансово-кредитной организации при обращении за выдачей займа.Кроме того, этот отчёт подаётся в налоговые органы.

Что такое НДФЛ

НДФЛ расшифровывается как «налог на доходы физических лиц», его ещё именуют подоходным налогом. Он вычитается из суммы дохода частного лица работодателем при расчёте заработной платы. Высчитанные суммы налога из оплаты труда подлежат перечислению в бюджет РФ.

НДФЛ не удерживается с некоторых видов доходов, например, пособий по уходу за болеющим ребёнком, а также некоторых компенсационных выплат, начисляемых наемному рабочему при сокращении. В расчёт подоходного налога включаются выплаты в натуральной форме (т. е. выданные не денежными средствами, а ценными товарами). При этом сумма налога, подлежащая вычету из заработной платы, определяется по формуле:

| ( | сумма доходов | — | сумма вычетов | ) | х | процентная ставка |

Налоговые вычеты даются официально трудоустроенным гражданам. Они уменьшают сумму доходов, с которой исчисляется налог. Вычеты даются родителям или попечителям, которые обеспечивают несовершеннолетнего ребёнка, обучающегося на дневной форме обучения до возраста 24 лет, Героям Российской Федерации и иным лицам. Полный перечень налоговых удержаний опубликован в ст. 218 ч. 2 НК РФ.

Процентная ставка подоходного налога чаще всего составляет 13%, но на некоторые виды выплат она может отличаться.

Какие данные указываются в 2-НДФЛ?

Посредством 2-НДФЛ подтверждается следующая информация:

- данные работника: имя, серия и номер паспорта, контактная информация;

- данные работодателя: наименование, ИНН, контактные данные;

- сумма доходов наёмного рабочего за определённый месяц в т. ч. расчёт подоходного налога;

- общая сумма заработка работника за 6 или 12 месяцев в т. ч. налог.

По этому документу заинтересованное лицо может получить информацию о месте работы человека, уровне оплаты его труда, начисленной и оплаченной сумме НДФЛ. Фактически этот отчёт подтверждает стабильность работы и уровень доходов.

У кого можно получить справку?

2-НДФЛ выписывает компания-работодатель. Как правило, для подачи в налоговую инспекцию в документе подтверждаются доходы наёмного работника за 12 месяцев. Для предоставления отчёта другим заинтересованным лицам, например, в банк можно указать заработок за 6 последних месяцев.

Для того чтобы получить справку, необходимо обратиться в бухгалтерию компании с письменным заявлением в произвольной форме о выдаче этого документа.

Примерное содержание заявления будет следующим:

Прошу вас предоставить мне справку по форме 2-НДФЛ для предоставления в <наименование учреждения, которое просит предоставить бумагу>. В справке необходимо указать данные о моих доходах за последние <шесть или двенадцать> месяцев работы.

Особенности и сроки сдачи справки в налоговую

Организации, являющиеся налоговыми агентами (т. е. располагающие наёмными работниками) на общих основаниях обязаны сдавать 2-НДФЛ в налоговую инспекцию по месторасположению компании не позднее 1 апреля ежегодно. В отчёте подтверждаются сведения о доходах наёмного рабочего за предыдущий год с учётом вычтенного и перечисленного подоходного налога.

Если количество работников на предприятии превышает 10 человек, то организация обязана подавать отчёт в налоговые органы по телекоммуникационным каналам связи (в электронном формате через защищённое соединение с электронно-цифровой подписью). Организации, у которых число сотрудников не превышает 10 человек могут передавать данные в налоговые органы на бумажном носителе.

Правила заполнения и образец 2-НДФЛ

Последовательность заполнения информации регулируется Приказом ФНС РФ от 17.11.2010 N ММВ-7-3/611@. К тому же в 2015 году в бланке справки появилась свежая графа «код ОКТМО». Он прописывается практически во всех бумагах, подаваемых в налоговую инспекцию вместо упразднённого кода ОКАТО.

На одного сотрудника предоставляется лишь одна справка даже в той ситуации, при которой на протяжении года ему начислялись доходы, рассчитываемые по отличным друг от друга процентным ставкам (например, 9 и 13%).

Ниже приведена инструкция по составлению 2-НДФЛ:

- Все суммы, кроме налога, отображаются в рублях, округлять их не нужно.

- Суммы налога округляются и отпечатываются в абсолютных рублях. Сумма налога мельче 50 копеек откидывается, а 50 копеек и больше поправляются до рубля в большую сторону.

- Заполнять необходимо все графы. В ситуации,когда компания-работодатель произвела перерасчёт суммы налога ввиду поступления свежей информации о видоизменении налоговых обязательств сотрудника, выписывается новый документ. При том его номер справки остаётся прежним, а дата выписки проставляется новая.

- В поле «за 20__ год № __ от __.__.____» прописывается год, за какой заполняется бумага, уникальный номер справки и день её выписки.

- В графе «признак» вписывается число 1 в ситуации, когда отчёт подаётся на общих основаниях в налоговую до 1 апреля проходящего года за предшествующий. Число 2 прописывается в том случае, если по каким-либо причинам работодатель не располагает возможностью вычесть из оплаты у сотрудника подоходный налог.

- В графе «в ИФНС (код)» подтверждается четырехзначный код налоговой инспекции, в которой организация встаёт на налоговый учёт.

- В разделе 1 «Данные о налоговом агенте» указывается информация об организации-работодателе. ИНН и КПП вписывается посредством разделителя «/». Наименование предприятия пишется в сокращённом варианте с подтверждением формы собственности (ООО, ПАО и др.).

- Код ОКТМО появился в бланке с 2015 года. Его указывать обязательно. Узнать код можно в справочнике «общероссийский классификатор территориальных муниципальных образований» или в налоговой инспекции.

- Контактные телефоны пишутся в обязательном порядке особенно в той ситуации, когда отчёт формируется для предоставления в банк.

- В разделе 2 указываются данные работника организации, на имя которого выписывается документ. ИНН сотрудника заполняется при его наличии. Для того, чтобы его узнать, необходимо обратиться в налоговую инспекцию по месту регистрации работника компании.

- Фамилия, имя и отчество вписываются полностью, как в паспорте.

- В графе «статус налогоплательщика» ставится число 1 в той ситуации, когда работник к фактически находится в России не меньше 182 календарных дней на протяжении 12 идущих подряд месяцев. В иной ситуации ставится число 2.

- В поле «гражданство» вписывается код государства, для РФ необходимо ставить 643.

- В графе «код документа, удостоверяющего личность» пишется цифра 21, если подобным документом служит паспорт гражданина РФ.

- Дата рождения, серия и номер документа заполняются из данных паспорта.

- В разделе «Адрес места жительства в Российской Федерации» вписывается адрес прописки с индексом в той ситуации, когда в графе «статус налогоплательщика» стоит число 1, иначе этот раздел не заполняется.

- В разделе «Доходы, облагаемые налогом по ставке __%» вписывается та ставка налога, за какую оформляется документ (9, 13, 15, 30, 35%). Если на протяжении года работодатель начислял итог по разным ставкам налогообложения, то разделы 3–5 справки наполняются для всякой из таких ставок.

- В графе «месяц» необходимо указать в хронологической последовательности его номер, который должен соответствовать фактической выплате заработной платы. Графа «коды доходов» заполняется из соответственного справочника. Коду 2000 соответствует вознаграждение, уплачиваемое за исполнение рабочих обязательств (начисление оплаты труда). В поле «сумма дохода» вписываются все выплаты без подсчёта вычетов налогового характера.

- В разделе 4.1 заполняется код каждого вычета и его сумма.

- В графе 5.1 вписывается итоговый подсчёт заработка без учёта вычетов.

- В поле 5.2 подтверждается сумма заработка с учётом вычетов, она составляет базу НДФЛ.

- В строках 5.3, 5.4 и 5.5 вписывается исчисленная, удержанная и перечисленная работодателем сумма подоходного налога. Графы 5.6, 5.7 заполняются при необходимости.

- Требуется указать должность и расшифровку ответственного лица, а также подписать документ. В левом нижнем углу документа ставится печать организации.

Кому нужна справка 2-НДФЛ

Форму 2-НДФЛ может запрашивать банк, если работник обратился за выдачей кредита или займа. При переходе на новую работу сотрудник бухгалтерии может попросить такую справку для правильного расчёта и начисления сумм подоходного налога, подлежащих уплате в бюджет.

2-НДФЛ предоставляет заинтересованному лицу информацию о заработке конкретного человека. По этой справке банк оценивает благонадёжность потенциального заёмщика и принимает решение о предоставлении ему денежных средств.

consultwork.ru