Как получить отсрочку по кредиту в Сбербанке. Отсрочить платеж

Как отсрочить платеж по кредиту: в 2022

Когда добросовестный заемщик оформляет кредит, то он уверен в своей платежеспособности. У такого клиента, как правило, имеется стабильная работа, приемлемая заработная плата, поэтому предполагается, что трудностей с погашением не возникнет. Но жизнь не стоит на месте, и в течение срока, когда человек должен исполнить долговые обязательства перед банком, может произойти любая непредвиденная ситуация, потеря основного дохода или существенное его снижение, пополнение в семье, болезнь и т.п. Часто в таких ситуациях возможность платить по кредиту вовремя теряется. Выход из сложившегося положения – отсрочка платежа. Как отсрочить платеж по кредиту, что это такое и в каких случаях можно на нее рассчитывать, рассмотрим в данной статье.

Когда добросовестный заемщик оформляет кредит, то он уверен в своей платежеспособности. У такого клиента, как правило, имеется стабильная работа, приемлемая заработная плата, поэтому предполагается, что трудностей с погашением не возникнет. Но жизнь не стоит на месте, и в течение срока, когда человек должен исполнить долговые обязательства перед банком, может произойти любая непредвиденная ситуация, потеря основного дохода или существенное его снижение, пополнение в семье, болезнь и т.п. Часто в таких ситуациях возможность платить по кредиту вовремя теряется. Выход из сложившегося положения – отсрочка платежа. Как отсрочить платеж по кредиту, что это такое и в каких случаях можно на нее рассчитывать, рассмотрим в данной статье.

Просрочка невыгодна банку

Когда клиент не может вовремя вносить ежемесячные платежи по кредиту, то возникают просрочки платежа, которые не только пагубно влияют на кредитную историю плательщика, но и экономически не выгодны для самих финансовых организаций.

Банки теряют прибыль, потому что для взыскания долга с клиента потребуются затраты на судебные разбирательства, рассылку уведомлений и прочее.

За просроченный кредит сотрудник кредитного отдела, который выдал займ гражданину, будет нести ответственность и возможно лишится премии и других вознаграждений.

Следовательно, банки идут на встречу своим клиентам и соглашаются на отсрочку платежа, потому что это гарантирует возврат денег и уберегает от больших расходов на взыскание долга.

Если возникает кризисная ситуация в жизни человека и платить за кредит становится нечем, ему не стоит:

- прятаться от банка,

- не отвечать на звонки

- ждать штрафных санкций

- ждать повестки в суд.

Самый лучший вариант – добровольно пойти в банк, рассказать специалисту о сложившейся ситуации и совместно искать решение проблемы.

За просроченный платеж начисляются штрафы, пени, за счет чего процентная ставка по кредиту будет быстро возрастать. Поэтому, чем раньше клиент пойдет в банк в такой ситуации, тем больше денег удастся сэкономить.

В противном случае, помимо денег изрядно пострадают и нервы плательщика, поскольку ему и родственникам каждый день будут звонить сотрудники банка, затем специальные агентства по взысканию долгов, и в завершении нагрянут судебные приставы для описи имущества. В случае, если кредит был оформлен под залог имущества, то должник рискует лишиться своей собственности, реализуя ее, финансовая организация покроет свои убытки.

Поэтому, прежде чем загонять себя в долговую яму, необходимо хорошо подумать о платежеспособности, об источниках дохода в случае потери работы или ухудшения здоровья.

В каком случае можно рассчитывать на отсрочку?

При выдаче кредита между клиентом и банком заключается договор, перед его подписанием следует внимательно изучить все пункты, там должно быть прописано, что делать в случае, если клиент становится неплатежеспособным. Если по какой-то причине данный пункт в договоре отсутствует, тогда брать кредит в таком банке крайне рискованно.

Итак, займ оформлен, клиент исправно исполнял свои долговые обязательства, но из-за определенных ситуаций возникла кредитная задолженность или все идет к этому.

Единственный выход — пойти в банк.

Но перед этим нужно внимательно изучить договор на предмет наличия «кредитных каникул» и прочих условий лояльности, а также успокоиться, лишние эмоции, крики и ругань только усугубят ситуацию.Возможно, понадобятся дополнительные документы, поэтому лучше подготовить их заранее и взять с собой на всякий случай.

При наличии пакета документов, таких как:

- справка о доходах с работы (образец тут)

- справка с центра занятости,

- свидетельство о рождении детей,

- справка подтверждающая проблемы со здоровьем и прочие,

- хорошей кредитной истории

Клиент может рассчитывать на снисхождение банка и получение отсрочки платежа.

Виды банковской отсрочки платежа по кредиту

Отсрочка платежа – это временный промежуток, на который должник официально освобожден от уплаты процентов и/или основного тела займа. Варианты банковской отсрочки платежа могут быть:

- Короткая отсрочка не несколько дней. Например, в случае, когда внести денежные средства в счет платежа клиент может с небольшой задержкой – до 5 дней. В таком случае ему оповестить банк до установленной даты внесения денег или воспользоваться услугой «обещанный платеж», которая есть у большинства банков. Для оформления услуги не обязательно идти в банк, можно отправить онлайн заявку. Банк будет уверен, что платеж поступит и не применит никаких штрафных санкций к плательщику.

- Отсрочить платеж на срок от одного до трех месяцев. Клиент обязан также оповестить сотрудников финансовой организации о задержке, в таком случае штрафные санкции будут меньше, либо удастся обойтись без них. Но нужна важная причина, у которой есть документальное подтверждение.

- Задержка оплаты до 12 месяцев. Данная лояльность предусмотрена не у всех банков, но получить её возможно. Результат отсрочки – увеличение срока погашения, а значит и общей суммы долга.

- Банк может предложить снизить сумму ежемесячного платежа, но продлить общий срок кредитования, что чревато большой переплатой.

- Еще один вариант отсрочки – изменение периодичности платежей, например, не ежемесячно, а ежеквартально.

Каждый человек может оказаться в трудной финансовой ситуации, и лишиться возможности платить по кредиту, в такой ситуации не стоит отчаиваться, а нужно идти в банк и подбирать один из возможных вариантов отсрочки.

Внимание! В данной статье информация могла устареть! Для уточнения информации заполните заявку ниже и квалифицированный юрист поможет решить вашу задачу или позвоните по телефонам указанным на сайте.Консультация или звонок бесплатно!

ЮРИДИЧЕСКАЯ КОНСУЛЬТАЦИЯ БЕСПЛАТНОЗАДАЙТЕ ВОПРОС ЮРИСТУМосква, обл 8 (499) 703-35-33 доб. 822Санкт-Петербург, обл 8 (812) 309-06-71 доб. 475Федеральный номер 8 (800) 777-08-62 доб. 454

ЮРИДИЧЕСКАЯ КОНСУЛЬТАЦИЯ БЕСПЛАТНОЗАДАЙТЕ ВОПРОС ЮРИСТУМосква, обл 8 (499) 703-35-33 доб. 822Санкт-Петербург, обл 8 (812) 309-06-71 доб. 475Федеральный номер 8 (800) 777-08-62 доб. 454Понравилась статья? Поделиться с друзьями:

irg77.ru

Как отсрочить платеж по кредиту?

Автор: Виктория Денисова Опубликовано: 14.08.2022

В случае возникновения систематических проблем с погашением кредита, заемщику нужно задуматься об отсрочке по платежам. Одним из лучших решений станет консультация специалиста банка, в котором оформлены долговые обязательства. Анализ ситуации и рассмотрение вариантов решения проблемы позволит избежать возникновения задолженности.

Можно ли отсрочить платеж по кредиту?

Сложности с погашением кредита чаще всего вызваны непредвиденными обстоятельствами, например, клиент банка остался без работы в результате сокращения или потерял трудоспособность. В этих, а также ряде других случаев можно получить отсрочку по выплате.

Перед тем, как отсрочить платеж по кредиту на месяц или другой срок заемщику нужно внимательно ознакомиться с условиями договора. Нередко финансовые учреждения прописывают в документе условия, позволяющие заемщику получить кредитные каникулы или другие виды отсрочек на определенный период.

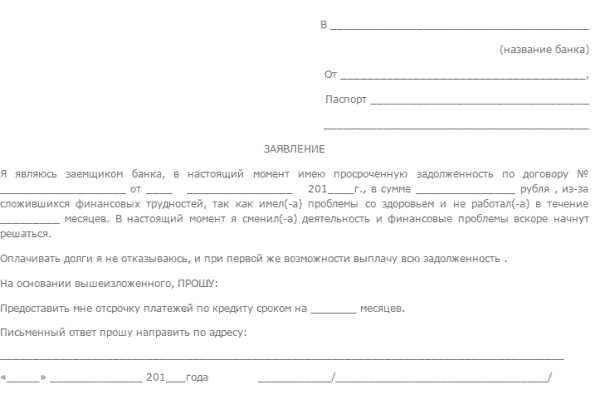

Если в договоре отсутствуют условия предоставления отсрочки, клиент может выступить инициатором реструктуризации кредита. Для этого необходимо написать соответствующее заявление с просьбой увеличить сроки или предоставить отсрочку. Заявление можно написать в банке или в случае форс-мажорных обстоятельств направить по почте с уведомлением. К заявлению нужно приложить копии документов, подтверждающих факт ухудшения финансового положения.

Что такое отсрочка платежа?

Отсрочка платежа может включать несколько способов снижения финансовой нагрузки на заемщика. Банки включают такую услугу в договор с целью привлечения клиентов, но идут на такой шаг не со всеми клиентами. Как показывает практика, отсрочку предоставляют чаще тем заемщикам, гарантии выплат которых дополнительно подтверждены поручителем.

Некоторых заемщиков интересует вопрос, как отсрочить платеж по кредитной карте в банке? В отличие от кредитов, карты представляют собой совершенно другой продукт. Поэтому отсрочка по кредиткам не предусмотрена. Согласно с условиями договора клиент обязан вносить минимальную сумму.

Заемщику нужно знать, что отсрочка по кредиту – это не обязанность банка, а право.

В любом случае, если клиент добросовестно выполнял свои обязательства, а также имеет документальные подтверждения снижения платежеспособности, то вероятность предоставления отсрочки достаточно высока. Главное, не прекращать внесение платежей и контактировать с банком.

Способы получения отсрочки

Чтобы избежать появления проблемной задолженности существует несколько вариантов:

- отсрочка по выплате задолженности;

- кредитные каникулы;

- снижение суммы платежа в результате реструктуризации;

- изменение графика платежей.

Если заемщика интересует, как отсрочить платеж по кредиту, то нужно знать, что такую услугу банк предоставляет только при наличии временных трудностей. При этом клиент должен иметь хорошую историю.

«Кредитные каникулы» позволяют вносить только проценты или же предусматривают полную заморозку на определенное время. Клиент рискует получить отказ в том случае, если это не предусмотрено политикой банка или же у него имеют место просрочки.

«Кредитные каникулы» - что это?

Понятие предусматривает отсрочку, которая возможна исключительно при наступлении непредвиденных обстоятельств. Понятие «кредитные каникулы» зависит от политики банка. В некоторых учреждениях договором предусмотрено, что заемщик может один раз в год воспользоваться отсрочкой. Программа может предусматривать выплату процентов или полную «заморозку» на непродолжительный период.

Услуга может предоставляться бесплатно, но чаще всего заемщику приходится оплачивать ее отдельно. У «кредитных каникул» есть и недостаток, ведь при отсрочке срок выплаты кредита увеличивается на то количество месяцев, в течение которых не осуществлялись платежи.

Можно ли отсрочить платеж по ипотеке?

Каждый заемщик может отсрочить платеж по ипотеке. Обязательным условием является наличие поручителя. Для этого нужно подготовить пакет документов и подать заявление в банк. Если невыплаты обусловлены наличием страхового случая, то соответствующие обязательства выполняет страховщик.

Как отмечалось, кредитор имеет законное право отказать заемщику в предоставлении отсрочки. Но как показывает практика, банки не отказывают без наличия оснований, которыми могут быть:

- испорченная кредитная история;

- отсутствие документальных подтверждений финансовой несостоятельности;

- наличие у заемщика другой недвижимости.

Среди клиентов банков есть категории заемщиков, которые имеют преимущественное право на получение отсрочки. К ним относятся:

- заемщики, нуждающиеся в серьезном лечение;

- потерявшие единственного кормильца;

- женщины, находящиеся в декретном отпуске;

- лица, оставшиеся без источников доходов.

В целом, отсрочку предоставляют тем лицам, которые оказались в зависимом положении от непредвиденных обстоятельств. В любом случае финансовое учреждение потребует предоставить подтверждение фактов потери платежеспособности и, не исключено, дополнительных гарантий со стороны поручителей.

Что говорит закон?

Банковская практика предусматривает два способа предоставления отсрочки:

- отдельный сервис кредитно-финансового учреждения;

- по заявлению заемщика.

Оба варианта предусматривают изменение условий договора на основании ГК РФ (ст. 450 и 451).

Если кредитор и заемщик не смогли заключить соглашение, то любая из сторон имеет право обратиться в суд.

При наличии законных оснований условия договора будут изменены в пользу заявителя. Так, согласно со статьей 451 Гражданского Кодекса, основанием для изменения условий являются обстоятельства, которые сторона не смогла преодолеть при необходимой осмотрительности.

Например, к числу таких обстоятельств не относится изменения курса валют (обесценивание рубля). Поэтому кредитор не имеет права менять условия договора. Также суд не будет рассматривать заявление заемщика, финансовое положение которого ухудшилось вследствие увольнения по собственному желанию.

mickrokredit.ru

Как отсрочить платеж по кредиту

0Приняв решение об оформлении кредита, человек обычно рассчитывает исправно и вовремя вносить ежемесячные платежи. Но иногда возникают такие ситуации, что это становится невозможным. И тогда возникает ряд вопросов. Может ли банк отсрочить платежи по кредиту? Что для этого нужно сделать? Каждый ли может получить рассрочку? Ответы на них вы найдете ниже.

Отсрочки по платежу

Банки обычно идут навстречу своим клиентам, которые при возникновении финансовых трудностей сразу сообщают об этом.

Каждая финансовая организация, выдающая кредиты, понимает, что возникновение форс-мажорных ситуаций, когда кредитуемый не может выполнять долговые обязательства, невозможно ни предсказать, ни избежать. Поэтому были разработаны несколько программ для таких случаев. К ним относятся:

- отложенный платеж;

- рефинансирование кредита;

- реструктуризация кредита.

Отложенный платёж

Отложенный платеж, или кредитные каникулы бывают трех видов:

- По основному долгу (так называемому «телу кредита»). Он заключается в том, что заемщик продолжает исправно ежемесячно вносить начисленные проценты. А вот выплаты самого кредита на какое-то время замораживаются. Чаще всего подобная «заморозка» длится от двух до шести месяцев. Следует отметить, что это очень невыгодный вариант, так как в итоге вы значительно переплачиваете.

- По процентам. При такой форме каникул клиент продолжает исправно вносить ежемесячный платеж без учета начисленных процентов. Такой вариант позволяет пусть и не значительно, но сэкономить на оплате за кредит.

- По процентам и основному долгу одновременно. Такой вариант встречается крайне редко. Хотя часть банков предлагает акционные программы кредитования, когда клиент имеет право на 1-2 месяца по выбору заморозить любые выплаты по займу.

Реструктуризация кредита

При реструктуризации кредита общая сумма выплат по займу и начисленным процентам остается неизменной. Однако в договор вносятся определенные изменения, которые позволяют уменьшить сумму ежемесячного взноса, увеличив срок погашения задолженности. Чаще всего банк соглашается на реструктуризацию в случае рождения ребенка, болезни или потери рабочего места не по вашей вине.

Рефинансирование кредита

Под термином «рефинансирование» скрывается обычное перекредитование. Когда вы берете другой кредит, для покрытия уже имеющегося. Этому может быть несколько причин:

- отсутствие денег на погашение ежемесячного взноса;

- предложение от банка-кредитора при просроченном платеже;

- более выгодная процентная ставка по новому займу.

В любом случае, договоры рефинансирования всегда нужно внимательно перечитывать для избежания различных «подводных камней». При невыполнении долговых обязательств по этому договору банк имеет право его расторгнуть. Обратите внимание, что для получения рефинансирования по кредиту можно обращаться в любое финансовое учреждение, а не только в банк-кредитор.

Кто может рассчитывать на получение отсрочки

Вы можете получить отсрочку по кредиту при обращении в следующих документально подтвержденных случаях:

- Временная потеря рабочего места не по вашей вине.

- Беременность, роды или уход за ребенком не достигшим полутора лет.

- Необходимость в длительном получении медицинской помощи.

- При потере кормильца.

- При оплате лечения лица, находящегося на иждивении.

- Первое время при переезде в другой регион или субъект Федерации.

- Форс-мажорные обстоятельства, например, пожар, стихийное бедствие и так далее.

- Другие случаи. Их рассмотрение производится в индивидуальном порядке при личной беседе с сотрудником банка.

Кому откажут в отсрочке

Обратите внимание, что банки крайне редко одобряют отсрочку по платежам в следующих случаях:

- у вас часто были просрочки по платежам;

- наличие нескольких непогашенных кредитов;

- при потере рабочего места вследсвие увольнения по собственному желанию;

- при испорченной кредитной истории;

- если на момент подачи заявления вы пользуетесь займом менее трех месяцев;

- если на момент подачи заявления вам осталось менее трех месяцев до завершения срока кредитования.

Что нужно предпринять для получения отсрочки

Если вы понимаете, что не сможете внести необходимый ежемесячный платеж, то нужно незамедлительно предпринять ряд действий:

- Самое важное- это не паниковать, а все спокойно обдумать. Может у вас есть возможность занять деньги у друзей или получить дополнительный заработок.

- Позвоните в банк своему менеджеру и сообщите о сложившейся ситуации. Сознательным клиентам обычно идут на встречу.

- Ни в коем случае не скрывайтесь от сотрудников, звонящих вам по телефону. Это только ухудшит ситуацию.

- Предоставьте все возможные документы, подтверждающие непростую финансовую ситуацию.

- Напишите заявление с просьбой об отсрочке или рестуктуризации кредита.

- Дождитесь решения банка.

Наличие поручителя или залогового имущества помогут увеличит шансы получить согласие банка

На основании полученной от вас информации и вашей кредитной истории, банком будет скорее всего будет принято одно из четырех решений:

- Когда условия отсрочки прописаны в договоре. Довольно распространенной является практика внесения в кредитный договор действий в случае форс-мажора. В таком случае вы получите указанную при подписании отсрочку при предоставлении указанных банком документов.

- Индивидуальное решение. Выносится управляющим банка или кредитным комитетом исходя из вашей конкретной ситуации. Это может быть, к примеру, уменьшение процентов по займу или увеличение срока договора.

- Реструктуризация. В некоторых банках существуют утвержденные схемы погашения кредитов в подобных случаях. Вам предложат переподписать договор с учетом новых факторов.

- Рефинансирование. Часть банков предлагает просто оформить другой кредит для погашения предыдущего. При этом график платежей нового займа выстраивается с учетом вашей финансовой ситуации.

И главное, не забывайте о том, что своевременное обращение в банк существенно повысит вероятность положительного решения по вашему вопросу. Будьте готовы предоставить документы, подтверждающие вашу неплатежеспособность. Обязательным фактором является написание соответствующего заявления в банк. Сделайте его копию. Она пригодится, если вам все же откажут в отсрочке и передадут дело в суд.

Отсрочки по выплате кредита в банке

5 (100%) 1 голос(ов)credit101.ru

Как отсрочить платеж по кредиту в банке

Обращаясь в банк, любой заемщик предполагает, что в случае получения ссуды, он возьмет на себя ответственность по возврату денежных средств, путем внесения ежемесячных вносов. Такой механизм кредитования является классическим и многие граждане знакомы с ним из личного опыта.

Случается так, что в силу сложившихся обстоятельств, гражданин теряет возможность вносить ежемесячные платежи. Чтобы избежать просрочки и возможных неприятных последствий, стоит обратиться к кредитору и воспользоваться возможностью взять отсрочку по уплате потребительского кредита. В своей статье мы расскажем о том, что для этого потребуется и как оформить сопутствующую документацию.

Можно ли получить отсрочку по ссуде – что об этом говорит закон?

Чтобы не усложнить ситуацию с возвратом ссуды, а также не стать объектом воздействия коллекторов или приставов, не стоит усугублять проблему. Достаточно будет обратиться к заемщику и попросить перенести срок оплаты займа на более позднюю дату. В случае одобрения заявки, заемщик получает возможность воспользоваться кредитными каникулами, а в дальнейшем, оплатить долг.

Данное положение закреплено в ст. 450-451 ГК РФ. Согласно содержанию данных статей, любой гражданин, взявший ссуду, вправе попросить отсрочку не меньше раза в год.

Какие варианты отсрочки платежа существуют?

Отсрочка платежа по ссуде – это предоставление кредитором определенного промежутка времени заемщику, при котором гражданин может не вносить некоторую часть долга или не оплачивать весь займ полностью. Как правило, речь идет о следующих вариантах:

- Выполняется перенос сроков оплаты по основному долгу. В этом случае, базовая часть задолженности, а именно, тело кредита, остается без оплаты, а должник обязан платить только по накопленным процентам. Важно, что период отсрочки при этом должен составлять всего лишь один год.

- Предоставление отсрочки по оплате процентов по ссуде. Заемщик осуществляет выплаты только по основному кредиту, при этом, для тех, кто хочет уменьшить общую переплату по займу, такой способ может стать наиболее подходящим.

- Отсрочка по каждой части платежа может быть предоставлена только очень надежным клиентам и на короткий срок, на пример на три месяца.

- Осуществление пересмотра условий выдачи кредита. В этом случае, заемщику следует представить банку удобный план реструктуризации ссуды, а затем дождаться решения. Клиент должен убедить банк, что его предложение является очень выгодным и позволит решить проблемы, связанные с нарушением финансовой стабильности заемщика и с уплатой обязательных средств.

- Пересмотр графика по выплатам. В этом случае, на определенный период времени ежемесячные платежи прекращаются, при условии, что в дальнейшем будут внесены средства в нужном объеме.

После того, как период предоставленной отсрочки истек, заемщику следует в обязательном порядке возобновить платежи. Несмотря на сложность ситуации, выбранный вариант переноса средств может позволить гражданину поправить свое финансовое положение и возобновить выплаты. Чаще всего, долг пересчитывается и гражданину приходится оплачивать банку намного больше, чем раньше, поэтому, эксперты в данной теме рекомендуют не прибегать к отсрочкам без особой необходимости.

Порядок получения отсрочки

Если клиент хочет получить некоторое время в качестве отсрочки по ссуде, то сначала стоит обратиться в банк и взять бланк соответствующего заявления.

Единого регламента по оформлению отсрочки нет, однако, существует некоторая схема действий, которая позволит осуществить перенос платежа на последующие сроки:

- Для начала необходимо прочитать договор о кредитовании. В документе должно быть указано, при каких условиях предоставляется просрочка, а также, какой максимальный срок переноса оплаты может быть предоставлен гражданам.

- В некоторых банках принято привлекать к рассмотрению вопроса о предоставлении отсрочки целый комитет. Как правило, это решается в индивидуальном порядке, на основании предоставленных заемщиком документов.

- Некоторые заимодатели при обращении клиента предоставляют ему право самостоятельно выбирать подходящую схему реструктуризации. В качестве вариантов можно рассмотреть такие, как снижение процентной ставки или перераспределение суммы для возврата.

Реструктуризация обычно предоставляется людям, которые представили дополнительные справки и выписки, подтверждающие их положительную кредитную репутацию, а также, имеющие статус надежного заемщика. Иногда людям банк дает возможность воспользоваться таким правом, как оформление кредитных каникул, которые изначально в соглашении не предусмотрены.

Кому может быть предоставлена отсрочка?

Воспользоваться таким право, как отсрочка платежа могут только отдельные категории граждан. В перечень входят следующие лица:

- лица, страдающие тяжелой болезнью и имеющие официальное медзаключение;

- граждане, лишившиеся заработка, включая матери-одиночки и женщина, находящиеся в декретном отпуске;

- заемщики, переехавшие на постоянное место проживания в другой населенный пункт;

- граждане, потерявшие кормильца или занимающиеся оплатой лечения родственников;

- лица, у которых возникли форс-мажорные обстоятельства.

Разумеется, свой статус придется подтверждать определенной документацией и предоставлением дополнительных выписок или медзаключений. Главным условием является отсутствие просрочек по кредиту. Кроме того, вся процедура может занять немало времени.

Заключение

Отвечая на вопрос, можно ли отсрочить платеж по кредиту стоит уделить внимание тому, на каких условиях банк позволит это сделать и есть ли у гражданина определенные основания, чтобы отложить платеж. Чтобы получить отсрочку, необходимо будет подготовить ряд обязательной документации и обратиться в банк с официальным заявлением.

grazhdaninu.com

Можно ли отсрочить платеж по кредиту

Банки предлагают широкий арсенал кредитных программ на финансовом рынке уже более 15 лет. За это время многие заемщики успели набрать достаточно крупные займы, такие как ипотека, автокредиты, на длительный период. В течение жизни могут случиться различные ситуации: потеря работы, болезни, но кредит выплачивать всё равно нужно. Банки также настроены на получение денег от клиента, поэтому идут навстречу, придумывая различные схемы. Так, сегодня можно отсрочить займ на некоторый период, заключив дополнительное соглашение, тем самым избежать порчи кредитной истории и начисления высоких штрафных санкций. Далее рассмотрим, можно ли отсрочить платёж по кредиту и как это сделать.

Отсрочка по кредиту требуется многим заемщикам

Отсрочка по кредиту требуется многим заемщикам Сущность отсрочки

В банковском секторе существуют два понятия: реструктуризация и рефинансирование. Отсрочка платежа в банке относится к реструктуризации, поскольку она возможна только в рамках одного кредитного учреждения, где ранее был оформлен кредит. Отсрочка выдается только на определенных условиях и доступна не каждому клиенту. При этом если заемщик постоянно допускает просрочки, не выходит на связь с банком, то реструктуризировать кредит ему не удастся.

Перед тем, как отсрочить кредит, необходимо удостовериться, что займ соответствует следующим требованиям:

- займ должен быть получен не менее 3 месяцев назад,

- по счёту не должно быть действующие просрочки,

- все предыдущие платежи должны вноситься своевременно.

Кроме того, что банк предъявляет требования к самому кредиту, он предъявляет требования и его обеспечению. Так, чаще всего требуется реструктуризация по ипотечным кредитам, по которым в качестве обеспечения привлекается залоговое имущество или поручительство. Перед тем, как взять отсрочку нужно убедиться, что займ соответствует внутренней политике банка.

Перед тем, как сделать отсрочку платежа по кредиту, необходимо проверить, чтобы все документы были в порядке. Кроме того, если ранее по заявке не требовалось поручительство, то при отсрочке платежа оно может потребоваться. Реструктуризация кредита позволяет клиенту некоторое время не выплачивать ежемесячные платежи. Сроки могут быть разные, но в Российской Федерации нет банка, предлагающего отсрочить платёж более, чем на один год. При этом средним сроком является шесть месяцев.

Отсрочка платежа отличается от рефинансирования тем, что в процессе рефинансирования уменьшается переплата по кредиту, а в процессе оформления отсрочки все параметры кредитного договора остаются в силе.

Отсрочка снижает долговую нагрузку

Отсрочка снижает долговую нагрузкуКак оформить отсрочку

Для оформления отсрочки платежа необходимо забрать квитанции за последние 3 месяца и обратиться в офис банка, совместно со специалистом заполнить заявку на реструктуризацию кредита, указав все требуемые параметры. После этого заявка отправляется на рассмотрение и проверяется службой безопасности, а также руководством банка.

После этого приходит решение и если оно положительное, то клиент должен подойти в офис и подписать дополнительное соглашение к договору. Бывает, что по заявке требуется предоставить дополнительные документы или обеспечение. В этом случае процесс одобрения отсрочки может затянуться, но в итоге чаще всего приходит положительное решение.

Вообще, в среднем, процент одобряемых заявок составляет около 90%, поскольку банк также как и заемщик заинтересован в получении своих денег обратно. Если по заявке пришёл отказ, то можно попробовать оформить рефинансирование. Рефинансирование можно осуществить в любом другом банке. При этом снизится процентная ставка и уменьшится ежемесячный платеж.

Рефинансировать можно и срок кредита, увеличив его, тем самым уменьшить сумму ежемесячного платежа.

Требования к заемщику

Для оформления отсрочки либо для рефинансирования займа необходимо, чтобы заемщик соответствовал следующим требованиям:

- возраст не менее 23 лет;

- стаж работы не менее 6 месяцев;

- официальный доход, достаточный для оплаты текущих взносов.

Отметим, что за период действия кредита, заемщик не должен менять работу и понижать свой уровень дохода. Только в этом случае он может надеяться на отсрочку платежа по кредиту, поскольку банк должен быть уверен в том, что заемщик сможет выплачивать ежемесячные платежи по истечении отсрочки. Если отсрочка произошла по причине потери работы, то заемщик должен предоставить гарантийное письмо либо поручительство. При этом, если заемщик младше 25 лет, то поручителем должен быть один из родителей.

При реструктуризации меняется график платежей

При реструктуризации меняется график платежейКак выплачивать отсроченный кредит

Отсрочка платежа по кредиту вносит свои коррективы в процедуру погашения займа. Конечно, первый взнос необходимо будет внести по истечении периода отсрочки. В сам период отсрочки также можно вносить платежи. Они будут учитываться в счет погашения долга, но отсрочка при этом действовать не перестанет. В отсроченные период клиент может вносить любые суммы, в том числе и меньше суммы основного долга. Но при каждом внесении необходимо обращаться к специалистам и писать заявление на погашение. Только в этом случае деньги не зависнут на счёте, а будут списаны в счет погашения долга.

Первый платёж по кредиту после отсрочки лучше осуществлять непосредственно в офисе банка, поскольку специалист сможет подготовить все необходимые документы, а клиенту это позволит войти в платежное русло. Дальнейшие платежи могут быть осуществлены в банкомате, в системе онлайн банкинга и так далее. А также, чтобы не пропустить платёж, можно подключить автоматическое уведомление либо автоплатеж с отложенным сроком. Все эти процедуры можно подключить, обратившись в офис банка.

Информирование — это платная услуга, но она достаточно удобная и легко отключается. Так, о первом платеже банк пришлёт sms-сообщение за 2-3 дня до предполагаемого срока. После периода отсрочки платежей по кредитам необходимо вносить ежемесячно требуемую суммы. Отметим, что клиент может воспользоваться отсрочкой платежа несколько раз, но только при одобрении банка. Если отсрочка не была подтверждена, а заемщик не вносит средства, то у него испортится кредитная история, и будут начислены штрафные санкции. Стоит помнить, что отсрочка — это достаточно удобная процедура, но она значительно увеличивает срок кредита.

Кредит с отсрочкой платежа на год — наиболее подходящий вариант в сложившихся условиях.

Для отсрочки необходимо подписание нового договора

Для отсрочки необходимо подписание нового договораЕсли отсрочка невозможна

Если в отсрочке отказано, то получить дополнительные средства для оплаты ипотеки на период, пока платежеспособность не восстановится, можно в следующих организациях:

- микрофинансовые компании. Они не предъявляют особые требования к заемщику, а для получения нужен только паспорт гражданина Российской Федерации;

- молодые банки. Они предлагают небольшие суммы кредитов при наличии официального места работы и достаточного дохода;

- частные инвесторы. Выдают деньги при наличии бизнес-планов либо под достаточно большой процент;

- ломбарды предлагают кредиты под залог имущества: мобильных телефонов, драгоценностей, ноутбуков и т.д. Процентная ставка ниже, чем в МФК, но имущество клиента остается в залоге;

- получить кредитную карту. Такие банки, как Тинькофф или Тач банк предлагают получить займ не выходя из дома. Карта доставляется курьером вместе с пакетом документов в любое удобное для заемщика время и место.

Отметим, что при работе со сторонними организациями нужно быть осторожнее, поскольку при получении денег в долг у заемщика помимо ипотечного займа образуется задолженность по второму кредиту.

Идеальным вариантом является займ у частного инвестора, поскольку дату возврата можно установить произвольно – через 6-9 месяцев и дольше.

Работая с кредитной картой, стоит помнить о льготном периоде. Так, в Альфабанке беспроцентные период составляет 3 месяца, а значит, вернув за это время деньги, клиент не переплачивает.

Таким образом, ответ на вопрос, можно ли взять отсрочку по кредиту, достаточно прост: кредит с отсрочкой платежа на год возможен практически для каждого благонадежного заемщика. Перед тем как взять отсрочку необходимо ознакомиться со всеми нюансами тарифной политики банка и подать заявление. После рассмотрения и подписания дополнительного соглашения следующий платёж по кредиту необходимо будет внести по истечении отсроченного периода. Если в отсрочке отказано, можно обратиться в другие организации для получения денег.

Интересное по теме:

Вконтакте

Google+

'; blockSettingArray[0]["minSymbols"] = 0;blockSettingArray[0]["minHeaders"] = 0; testFuncInTestFile(blockSettingArray, contentLength)

denegkom.ru

Отсрочка платежа по кредиту в Сбербанке для физических лиц

На рынке труда в последние годы не всегда присутствует стабильность и неизвестно, попадете ли вы под сокращение или нет. Ну так вот, если вы все-таки были уволены не по собственному желанию и у вас имеется активный кредит в Сбербанке, то банк готов пойти на уступки и предоставить отсрочку платежа, эта операция еще называется реструктуризацией кредита. Суть реструктуризации состоит в том, чтобы отсрочить основной платеж на определенное время (речь идёт о теле кредита), ну а проценты каждый месяц все равно нужно будет выплачивать. Это достаточно хороший способ снизить финансовую нагрузку с клиента.

Раньше привилегий для физических лиц было гораздо больше, можно было взять "финансовый отпуск" и затянуть выплату кредита почти на год. Сейчас же таких поблажек Сбербанк не дает. Представьте, если бы все поголовно так делали, как бы это отразило на прибыли банка?

Как отсрочить платеж по кредиту в Сбербанке

На данный момент Сбербанк может помочь вам в данной ситуации следующими путями:

- Вы можете взять отсрочку по выплате основного долга по кредиту на срок от 12 до 24 месяцев - в зависимости от того, на сколько взят кредит. В данном случае банк дает отсрочку только на тело кредита, начисленные проценты все равно нужно будет платить каждый месяц

- Вы можете реструктуризировать имеющийся кредит - то есть перенести его срок выплаты в большую сторону. Таким образом финансовая нагрузка значительно снизится, но в тоже время переплата по кредиту будет выше

Кто может рассчитывать на отсрочку платежа

Банк не готов всем повсеместно давать отсрочку платежа, ведь уже обо всем договорено - у вас с банком подписан кредитный договор, в котором жестко закреплены такие условия как фиксированные платежи и процент на остаток по кредиту. Поэтому, для того, чтобы побудить банк пойти вам на встречу и дать вам отсрочку необходимо документально доказать банку, что вы в этом действительно нуждаетесь.

Вам могут реструктуризовать кредит если вы подходите под одну из категорий:

- Увольнение. Эта одна из самых распространенных причин. Никто от этого не застрахован. К этой же категории лиц относятся люди, которых понизили в должности или которым просто понизили зарплату. Еще одно условие - данные изменения были инициированы работодателем, то есть не по вашему желанию. В таком случае в банк нужно будет предоставить свою трудовую книжку, где отражены изменения, а также новую справку 2-НДФЛ с работы. Если вы остались совсем без работы, то вам тогда нужно будет предоставить справку из центра занятости населения о том, что вы на данный момент являетесь безработным.

- Если у вас пополнение в семье, то по закону имеете право на отсрочку по ипотеке на 1 год. К тому же, банк имеет право на свое усмотрение увеличить этот срок до трёх лет включительно. В данном случае необходимо предоставить свидетельство о рождении ребенка

- Если вы не можете работать. Это может быть критическое состояние здоровья или же инвалидность. В таком случае нужно предъявить справку из медицинского учреждения, подтверждающую это.

- Если серьезно заболел близкий родственник. Если вы платите за дорогостоящее лечение близкого вам человека, то это также является поводом отсрочки кредита. Для подтверждения необходима справка из мед.учреждения, а также квитанции об оплате счетов с отметкой банка

- Если случились обстоятельства непреодолимой силы (у вас сгорело жильё, погиб близкий человек или у вас угнали автомобиль или же вас обокрали грабители), то также это является уважительной причиной для банка для отсрочки по кредиту при предоставлении сопутствующих справок из органов внутренних дел

- Ситуации, которые не вошли в вышеперечисленный перечень. Рассмотрение данных ситуаций ведется банком в индивидуальном порядке.

Поскольку ваш у заявку на отсрочку платежа будет рассматривать специальная комиссия Сбербанка, то для повышения шансов на вынесение положительного решения стоит позаботиться о полной доказательной базе причины, которую вы считаете уважительной. Так шансы одобрения вашей заявки станут выше.Помните! Не в коем случае не стоит обманывать банк или пытаться обхитрить.

Что сделать, чтобы отсрочить платеж по кредиту в Сбербанке

По мере появления финансовых трудностей рекомендуем оповещать об этом Сбербанк заранее, ведь вопрос о реструктуризации кредита решается не за 1 день! На время рассмотрения вашей заявки условия погашения кредита будут прежними, поэтому не стоит расслабляться.

Итак, что вам нужно сделать, если с деньгами дела плохи:

- Обратиться в ближайшее отделение Сбербанка с паспортом

- Сотрудник предоставит вам бланк заявления, которое нужно заполнить

- Специальная комиссия займется рассмотрением вашей заявки и в течение 14 календарных дней вынесете свое окончательное решение

- Если Сбербанк даст добро, то вам на подпись предоставят новый кредитный договор с более "легкими" для вас кредитными условиями

По статистике одобрение банка получают только добросовестные клиенты банка с чистой кредитной историей, либо заслужившие доверие банка на протяжении многих лет сотрудничества.

Таким образом вы можете отсрочить платеж по кредиту Сбербанка, если у вас внезапно случилось ЧП.

Процедура отсрочки платежа по кредиту в Сбербанке позволяет сохранить незапятнанной свою кредитную историю, а также снизить свою финансовую нагрузку на время финансовых трудностей. Несмотря на то, что проценты на остаток кредита нужно будет платить - "тянуть" на шее такой кредит будет проще.

sberbanki-onlajn.ru

Отсроченный платеж: что это такое?

Оглавление

Залогом обоюдной выгоды банка и заемщика является добросовестное исполнение условий заключенного договора обеими сторонами и взаимное сотрудничество на протяжении всего срока действия соглашения. Наступление в жизни кредитополучателя неблагоприятных обстоятельств, не позволяющих выплачивать взятые взаймы средства, заставляет клиента пытаться выяснить, можно ли отсрочить очередной платеж по оформленному кредиту. Каждая конкретная ситуация требует отдельного рассмотрения, и принимаемое финансовым учреждением решение зависит от положений его кредитной политики. Однако если репутация клиента не запятнана просрочками и невозвратами, его финансовое состояние ухудшилось по объективным причинам и подлежит восстановлению в ближайшей перспективе, кредитор с большой долей вероятности пойдет ему навстречу и предложит приемлемый вариант для отсрочки платежа.

Виды отсрочек платежа по кредитному договору

В зависимости от суммы задолженности и от размера финансовой обеспеченности заемщика банками практикуются следующие виды отсрочек:

- Полная отсрочкадает возможность не гасить ни основной долг, ни начисленные проценты. Предоставляется на ограниченный срок, как правило, не более трех месяцев. По истечении каникул размер ежемесячных взносов возрастает, т. к. срок кредитования не увеличивается. Оформление полной отсрочки платежа в большинстве случаев происходит на платной основе.

- Частичная отсрочка по основному взносусостоит в погашении должником только начисленных процентов. Основная сумма долга остается в неизменном виде на весь период предоставленной отсрочки (от 1 месяца до 1 года). В данной ситуации в максимально выигрышном положении находится кредитор, так как с увеличением срока кредитования не происходит сокращения начисляемых процентов, а переплата по кредиту существенно возрастает. В течение срока действия кредитного договора заемщик может дважды воспользоваться данной услугой, но не ранее, чем через три месяца с момента получения займа.

- Каникулы по процентамисключительно редко предоставляются кредитным учреждением, так как уменьшают его доход. Такой вид отсрочки очень выгоден для должника, определенный промежуток времени оплачивающего основную сумму кредита без погашения процентов.

Снижение банком процентной ставки или увеличение срока кредитования по просьбе заемщика является вариантом того, как отсрочить платеж по кредиту.

Требования к заемщику или кто может получить отсрочку по кредиту?

Поводом для обращения в банк за отсрочкой платежа по кредиту может послужить:

- утрата постоянного источника дохода;

- нахождение женщины в отпуске по беременности и родам, а также в отпуске по уходу за ребенком до полутора лет;

- нарушения здоровья, вынуждающие должника проходить длительное лечение, либо необходимость оплачивать лечение родственника или члена семьи;

- утрата кормильца;

- финансовые потери по независящим от заемщика причинам (пожар, наводнение, кража и пр.).

Если вы рассчитываете, что банк с пониманием отнесется к вашим проблемам, будьте готовы предоставить ему исчерпывающую информацию относительно причин своей неплатежеспособности. Любая ситуация должна быть подтверждена документально. При потере работы это может быть справка о постановке на учет в центре занятости, при проблемах со здоровьем – медицинское свидетельство, при полученном ущербе вследствие форс-мажорных обстоятельств – документ из профильной организации.

Весомыми аргументами для принятия банком отрицательного решения относительно отсрочки платежа могут послужить следующие причины:

- плохая кредитная история клиента;

- заключение кредитного договора менее трех месяцев назад, а также истечение срока его действия менее чем через три месяца;

- прекращение трудоустройства заемщика по собственному желанию;

- любые сомнения банка в добропорядочности клиента.

Как оформляется отсрочка платежей по кредиту?

Алгоритм оформления отсрочки платежа по кредиту зависит от содержания кредитного договора:

- Если данное условие оговорено в подписанном сторонами соглашении, финансовое учреждение действует в строгом соответствии с пунктами договора. В них содержится вся информация относительно условий и срока предоставления каникул, а также перечень предоставляемых при этом документов.

- Если в договоре не упоминается о том, как можно отсрочить платеж по кредиту, решение по каждому конкретному случаю выносится кредитной комиссией банка в соответствии с политикой данного финансового учреждения.

В любом случае, первым шагом должника является письменное уведомление кредитора о возникших проблемах с погашением финансовых обязательств и приложением подтверждающих документов. Если добросовестность заемщика и объективность представленных им доводов не вызывают сомнений у представителей банка, они соглашаются перенести кредитные платежи на более поздний срок.

На основании принятого решения сторонами заключается новый договор либо подписывается дополнительное соглашение, служащее документальным подтверждением вносимых в график платежей изменений.

Помимо кредитных каникул банками практикуется реструктуризация и рефинансирование ссуды:

- Реструктуризация займа направлена на уменьшение размера ежемесячного взноса по кредиту и включает в себя:

- продление срока кредитного договора;

- снижение ставки по кредиту;

- перенос ежемесячных взносов.

- Рефинансирование представляет собой оформление нового займа на более выгодных условиях и использование его для погашения предыдущих обязательств. Его целесообразно применять для крупных кредитов, имеющих длительные сроки погашения, таких как ипотека. Рефинансирование более мелких ссуд нерационально для заемщика по причине наличия сопутствующих оформлению нового кредита расходов, перекрывающих выгоду от более низкой ставки.

Перечень банков, предоставляющих кредитные каникулы

Предоставление кредитных каникул является достаточно новой услугой, предлагаемой своим клиентам финансовыми учреждениями. Однако она день ото дня набирает популярность, так как выгодна обеим сторонам. За счет облегчения кредитного бремени заемщик получает возможность восстановить свой финансовый статус и рассчитаться по долговым обязательствам перед кредитором. Банк же избегает потерь, заключающихся в невозврате денежных средств, и проблем, связанных с их взысканием с должника.

По этой причине в списке учреждений, предоставляющих данную услугу, находятся крупные участники финансового рынка, обладающие высоким статусом и устойчивой репутацией:

- Сбербанк предоставляет каникулы только заемщикам, не нарушающим график платежей;

- «ВТБ24» допускает лишь частичную отсрочку кредитных взносов;

- «Промсвязьбанк» практикует отсроченный платеж максимум на 2 месяца;

- «Восточный экспресс» позволяет своим клиентам получить кредитные каникулы на срок от 1 до 3 месяцев;

- «Альфа-Банк» разрешает отсрочить часть взносов не более чем на 12 месяцев;

- «Хоум Кредит» дает возможность получить частичную отсрочку на 6 месяцев;

- банк «Траст» предоставляет услугу кредитных каникул на платной основе.

Погашение кредита: информация для заемщиков

Конечно, отсрочки платежей не являются панацеей для заемщика при наступлении сложной финансовой ситуации. Иногда кредитные каникулы могут даже усугубить и без того непростое положение должника.

В случае с залоговым кредитом его обладателю лучше сразу озаботиться реализацией имущества, находящегося под обременением, если не ожидается улучшения финансовой ситуации в ближайшей перспективе. Получив отсрочку, после которой он не сможет возобновить платежи банку, должник только ухудшит свое положение. А доведение ситуации до суда добавит к сумме долга штрафы и судебные издержки, которые существенно увеличат размер обязательства.

Кроме того, использование каникул увеличивает общую переплату по кредиту за счет начисляемых на весь период процентов. Однако при временных трудностях отсрочка платежа позволит заемщику стабилизировать финансовую ситуацию без ущерба для своей репутации.

Для этого необходимо очень тщательно проанализировать предлагаемые банком условия и оценить свою финансовую состоятельность на ближайшую перспективу.

www.gocredit.ru