Можно ли погасить ипотеку досрочно и как это сделать? Можно ли погасить потребительский кредит ипотекой

Можно ли ипотекой погасить потребительский кредит

Как произвести погашение потребительского кредита материнским капиталом

В настоящее время многие граждане России обременены кредитами. Это и потребительские кредиты на личные нужды, и ипотечное кредитование, и автокредиты. Но в силу сложившейся в настоящее время экономической ситуации, многие люди начинают испытывать финансовые затруднения. Для некоторых заемщиков стало крайне проблематично в срок выплачивать задолженности по кредитам.

Погашение потребительского кредита материнским капиталом

Каждая семья, владеющая материнским капиталом, вправе использовать его для погашения целевого займа, привлечённого для покупки или строительства жилой недвижимости. Но если в договоре займа указана иная цель кредитования, чем приобретение или строительство жилья, — для погашения ссуды не может быть использован семейный капитал.

7 советов, как быстрее погасить кредит

Практические советы тем, кто хочет быстрее избавиться от долговой нагрузки

Непростая экономическая ситуация в России ведет к росту просроченных задолженностей по кредитам. В Центробанке оценили долги россиян и подсчитали, что средняя задолженность по кредитам в настоящее время составляет более двух минимальных или средних зарплат по стране. Несмотря на это, ЦБ разрешил банкам пересматривать ставки по уже выданным кредитам.

Материнским капиталом потребительский кредит погасить нельзя

«Можно ли материнским сертификатом погасить кредит (у меня их четыре)? Дело в том, что у меня очень тяжелое материальное положение, а кредитов как раз на 300 тысяч. С мужем не живу, трое детей, сейчас не работаю, так как нахожусь в декретном отпуске». Наталья (Курчатов).

Отвечает замруководителя Отделения Пенсионного фонда РФ по Курской области Татьяна БРЕЕВА.

Кредит под материнский капитал

По мнению специалистов жилищного рынка 2010 год стал знаковым для программы «Материнский капитал». Именно тогда были внесены изменения в закон № 256-ФЗ, которые освободили от сроков право родителей на оформление кредита. У семей появилась возможность вовлекать материнский капитал в кредитные отношения на любой стадии.

Потребительский кредит средствами мат.капитала погашать НЕЛЬЗЯ! Возможно направлять деньги только на займы по приобретению или строительству жилья.

Материнский капитал на погашение кредита

Не секрет, что одной из самых актуальных и злободневных проблем, требующих безотлагательных мер, является жилищная. Кредит (займ) под материнский капитал может в немалой степени способствовать её решению. Улучшение жилищных условий – основное условие его использования. Мягкую мебель или автомобиль приобрести с его помощью вам не удастся.

Существует несколько условий, на основании которых можно получить данный вид займа:

При оформлении ипотеки под маткапитал в 2022 году необходимо предоставить:

При необходимости банками могут быть затребованы иные документы.

Народная экономика»: можно ли потратить материнский капитал на погашение потребительского кредита?

Самые высокотехнологичные и дорогостоящие операции любому россиянину будут делать абсолютно бесплатно. Разъяснения — в «Народной экономике».

С будущего года все виды высокотехнологичной медицинской помощи должны быть доступны каждому, у кого есть полис обязательного медицинского страхования. Об этом «Российской газете» заявила глава Минздрава Вероника Скворцова.

В списке — операции на сердце, сосудах, по пересадке органов — всего 1,5 тысячи дорогостоящих способов лечения, которые раньше нередко приходилось выбивать по квотам.

Досрочное погашение ипотеки: как с выгодой закрыть этот вид кредита?

Досрочное погашение ипотеки: как с выгодой закрыть этот вид кредита

Многие из взявших жилье по программе ипотечного кредита семей пытаются избавиться от долговых обязательств пораньше, особенно если позволяют средства. Однако банковские сотрудники при таких попытках советуют не оплачивать ипотеку досрочно, так как, по их словам, это невыгодно самим заемщикам.

Можно ли ипотекой погасить потребительский кредит

Подобным вопросом задаются многие семейства нашей страны. Материнский капитал можно получить лишь при появлении на свет второго ребенка. При этом не важно, если при второй беременности родилось сразу два ребенка.

Компания Росоплата

Здравствуйте, уважаемые читатели бизнес-журнала «ХитёрБобёр.ru»! Нас связи основатели бизнес-журнала «ХитёрБобёр.ru» Александр и Виталий.

Сегодня мы хотим рассказать о принципиально новом в отечественной практике проекте, который называется «Росоплата ». Компания предлагает своё партнерство всем желающим в деле погашения кредитов.

Вы узнаете как с помощью компании Росоплата погасить свой кредит за 26 — 62,5% от его суммы и каким образом получать деньги на оплату коммунальных услуг пожизненно.

Можно ли ипотекой погасить потребительский кредит

Ответ: Добрый день, Евгений! МО не выкупает квартиру у Банка, квартира становится Вашей собственностью в момент ее приобретения и находится в залоге у РФ и Банка. Выкупается Ваш кредит у Банка (закладная) и выкупается не МО, а ОАО «Агентство по ипотечному жилищному кредитованию» (АИЖК) — компанией со 100% государственным капиталом, именно этой компании МО погашает Ваш кредит ежемесячными платежами.

Ипотечный кредит можно погасить «материнскими деньгами»

В наступившем году тема материнского (семейного) капитала снова приобрела особую актуальность. Ведь с 1 января стало возможным направлять средства МСК на уплату кредитов, оформленных на приобретение или строительство жилья.

Как действуют новые правила, и кто может воспользоваться данной возможностью? На эти и другие вопросы отвечают специалисты отделения Пенсионного фонда России по Новосибирской области.

letov-kredit.ru

Взять кредит для погашения кредита

Вопрос, можно ли взять новый кредит в банке для погашения старого кредита волнует очень многих. У некоторых граждан «есть на руках» по несколько непогашенных кредитов и желание взять один кредит, чтобы погасить все предыдущие вполне понятно и очень актуально в наше время.

Вопрос, можно ли взять новый кредит в банке для погашения старого кредита волнует очень многих. У некоторых граждан «есть на руках» по несколько непогашенных кредитов и желание взять один кредит, чтобы погасить все предыдущие вполне понятно и очень актуально в наше время.

Иметь несколько кредитов в нашей стране не запрещено, другой вопрос: а по силам ли Вам платить по нескольким кредитам, ведь от своевременности платежей зависит ваша кредитная история. Для банков показатель Вашей платежеспособности является основным пунктом при принятии решения о выдаче кредита.

Предоставление нового кредита для погашения старого (или несколько старых) на более приемлемых условиях называется рефинансированием. Эта услуга еще не так сильно распространена в нашей стране, но пользуется большим спросом, особенно в крупных городах.

В каком банке взять кредит для погашения кредита?

Многие российские банки оказывают услугу рефинансирования кредитов. В Сбербанке можно взять деньги для погашения кредита (это может быть один кредит, а может сразу пять), сроком от трех месяцев до пяти лет.

Банки ВТБ 24, Райффайзенбанк, Альфа-банк, Юниаструм Банк рефинансируют как потребительский кредиты, так и ипотечные.

Можно ли взять кредит для погашения ипотеки?

Ипотечные кредиты долгосрочные, и за этот длительный период может случиться все, что угодно: ставки по ипотечному кредитованию стали меньше, изменилась Ваша личная жизненная ситуация и т.п. Обратившись в банк можно рефинансировать свой ипотечный кредит и значительно облегчить себе жизнь, ведь не только Вы, но и банк заинтересован в погашении вашего кредита.

Рефинансировать свой кредит иногда не просто можно, но и нужно. Если проценты по старому кредиту выше или Вы просто в не состоянии больше платить в том размере как раньше, идите в банк и попробуйте изменить условия договора кредитования (уменьшить процент или увеличить срок кредита).

Банк может пойти Вам на встречу, но обязательно проверит Вас. Если Вы за время своих финансовых отношений с банком проявили себя добросовестным заемщиком и вовремя платили по счетам, а сейчас у Вас временные трудности, то, скорее всего у Вас получиться перекредитоваться или взять новый кредит.

Если в вашем банке Вам не пошли на встречу, обращайтесь в другие банки, ведь можно попробовать взять новый кредит на более выгодных условиях и самостоятельно погасить старый долг.

Добавить комментарий

www.kredit-nalichnimy.com

Выгодно ли погашать досрочно ипотечный кредит?

Принято считать, что максимальный объем кредита для работающего человека – это 40% от его дохода. Если 60% дохода остаются заемщику и его семье, то на эти деньги можно вполне комфортно существовать. Но, все-таки, многие стараются как можно быстрее расплатиться с ипотечным кредитом и тратят на это немалые суммы из семейного бюджета. Выгодно или это? Или заемщик, исповедующий подобную стратегию, теряет больше, чем приобретает?

Основная причина, по которой люди стараются побыстрее расплатиться с банком – огромная переплата по процентам. Любой специалист скажет, что ипотека на 20 лет означает, что за квартиру вы заплатите в два раза больше, чем она стоит (это, конечно, если не учитывать такие параметры, как инфляция и курсовая стоимость). Банковские специалисты рассказывают, что их клиенты нередко попросту впадают в ступор, когда видят расчеты, в которых указаны конкретные цифры. Если же они решаются взять кредит, то нередко делают все возможное, лишь бы выплатить долг досрочно.

Подавляющее большинство российских банков предлагает своим заемщикам классическую аннуитетную схему погашения долга, при которой деньги возвращаются ежемесячно равными платежами. Ее особенность такова, что первые годы приходится, в основном, платить по процентам, а основанная сумма, так называемое тело кредита, уменьшается довольно медленно. Лишь ближе к середине срока доли средств, идущих на выплаты по процентам и на погашение самого кредита, могут сравняться.

Есть и другие варианты, например, Сбербанк России предусматривает возможность дифференцированных платежей. Также именно Сбербанк допускает досрочное погашение кредита без штрафов, комиссий, ограничений по сумме и т. д. Но и здесь не все так просто: например, получить кредит вы сможете лишь в том случае, если сможете официально подтвердить доход. Если со справкой о доходе все в порядке, то, возможно, переплата окажется меньше. Многие заемщики признаются, что возможность заранее погасить кредит без каких-либо штрафов – важная информация, на которую они ориентируются, когда решают, в каком банке будут брать кредит.

А если не по графику?

С другой стороны, банкам досрочное погашение кредитов, в т. ч. ипотечных, не очень выгодно, ведь они лишаются стабильного притока финансовых средств. Выдавай деньги взаймы, банк рассчитывает на протяжении определенного срока получать доход, следовательно, заранее возвращенный кредит – это недополученные кредитной организацией деньги. Более того, расходы на рекламу и т. д., она несет сейчас, а доход получит только после того, как заемщик с ней рассчитается, то есть через несколько лет. Если кредит погашен раньше, чем это указано в договоре, значит, по процентам уплачено меньше – то есть, банк не получил часть ожидаемого дохода.

Была бы возможность – банки наверняка просто запретили бы саму возможность долгосрочного погашения, однако конкуренция толкает их к тому, чтобы не только терпеть существование подобной услуги, но и порой прибегать к ней, чтобы переманить клиентов. Однако во многих случаях можно столкнуться с различными способами регулирования: ограничением на минимальный размер досрочного взноса (чтобы заемщику было сложнее собрать нужную сумму), длительным мораторием (досрочное погашение допускается только по прошествию какого-то времени), усложнением процедуры (требуется дополнительное оформление) и т. д.

В результате, банк частично компенсирует свои потери за счет того, что заемщику с каждым годом все сложнее становится опережать график. По мнению экспертов, банки стараются рассчитывать ограничения таким образом, чтобы обеспечить себе стабильный доход хотя бы в течение пяти лет, а для того, чтобы стимулировать потенциальных клиентов, даже готовы немного снизить процентную ставку.

Ряд кредитных организацией требует, чтобы заявка о досрочной выплате подавалась заранее, за несколько дней и даже недель, причем в некоторых случаях даже требуется получить отдельное разрешение. Бывает и так, что клиент запланировал внести дополнительный платеж, уведомил об этом банк, но по каким-либо причинам не смог, в итоге, заплатить указанную сумму. Некоторые банки в этом случае допускают возможность оштрафовать заемщика.

Какая тактика лучше?

Таким образом, недостаточно просто иметь свободные средства, нужен еще и точный экономический расчет, помогающий определить, что же выгоднее: продолжать платить по графику или, не обращая внимания на штрафы, взять да и отделаться от кредита или хотя бы от его части досрочно.

Любое заранее внесенный платеж приводит к тому, что график выплат полностью пересматривается. Разные кредитные организации могут поступить совершенно разными способами: одни сокращают общий срок выплат, другие просто пересматривают размер ежемесячного аннуитетного платежа с учетом дополнительно внесенных средств. Хорошо, есди банк предлагает заемщику самостоятельно выбрать тот вариант, который кажется ему более подходящим – такое, к счастью, тоже случается.

Калькуляторы, размещенные на страницах банковских сайтах, обычно не позволяют пересчитать свой долг с учетом дополнительных платежей. Хорошо, если вы владеете бухгалтерскими программами или хотя бы Microsoft Excel, в которой можно произвести калькуляцию. Эксперты утверждают, что выгоднее сокращать срок, чем размер платежа, так как ускоренное погашение тела кредита позволяет быстрее избавиться не только от выплат от процентов, но и от уплаты по всему кредиту полностью.

Таким образом, если начать вносить дополнительные суммы на счет банка и выбрать при этом уменьшение срока кредита, можно неплохо выгадать. Вы не только быстрее выплачиваете долг, но и экономите средства, которые в будущем были бы потрачены на то, чтобы рассчитаться с кредитной организацией.

С другой стороны, уменьшение ежемесячного платежа тоже имеет свои плюсы, главным из которых является заметное снижение нагрузки на семейный бюджет. Тем, кто платит по кредиту с серьезным напряжением собственных сил и финансовых возможностей, этот вариант может оказаться более выгоден, тем более, что он позволяет отдохнуть и восстановить психологический комфорт. Правда. нужно еще раз напомнить: в большинстве случаев выбор между сокращением срока кредита и уменьшением ежемесячного платежа делает не заемщик, а банк.

Если ставка ипотечного кредита не очень высока, то, может быть, стоит задуматься: а нужно ли торопиться с досрочным погашением? Ведь может случиться так, что, потратив средства на досрочный платеж, вскоре заемщик столкнется с необходимостью брать потребительский кредит или заем на обучение, а ставки по ним, как правило, заметно выше, чем по ипотеке. В этом случае лучше не обгонять график и более рационально планировать свои расходы.

Спешка определяется психологией

Многие молодые перспективные работники предпочитают брать кредиты с минимальными мораториями. По мнению специалистов, это объясняется тем, что они уверены в собственной карьере и предполагают, что их зхаработаная плата будет постоянно расти, что, в свою очередь, приводит к нежеланию обременять себя долгосрочными кредитами. Альтернативный вариант – взять деньги взаймы на более длительный срок и с большим мораторием, но при этом предпочесть кредит с низкой ставкой, чтобы платить каждый месяц не так много. Какое из этих решений выгоднее? На самом деле, выбор между ними определяется личными особенностями клиента, его привычками.

Многое определяется психологией. Например, заемщики часто откровенно сообщают, что для них ситуация, когда квартира находится в залоге, кредит все еще не выплачен, а ситуация в стране и мире резко меняется, может оказаться серьезным прессингом. Чтобы не доводить себя до стресса, не бояться завтрашнего дня, они предпочитают напрячься уже сегодня и побыстрее выплатить то, что задолжали банку, идя при этом на непредусмотренные траты. Хорошо, когда заемщик и члены его семьи в процессе погашения кредита могут поменять работу и получить более высокую зарплату. Известны случаи, когда именно в таких ситуациях удавалось сэкономить десятки тысяч долларов – и это даже с учетом штрафов.

Конечно, в чем-то придется себе отказывать, но это не значит, что досрочное погашение кредита может довести людей до откровенного нищенства. Вопрос, как обычно, заключается в умении оптимизировать расходы. Хорошо, если в это время колебания курсов валют будут выгодны для тех, кто старается побыстрее расплатиться с банков – это небольшое, но приятное подспорье. Зато чувство свободы, которое наступает после того, как сделан последний платеж, мало с чем сравнится!

Разумеется, те, кто брал кредиты несколько лет назад, когда цены на недвижимость были заметно ниже, находятся сегодня в более выгодном положении, чем люди, берущие кредиты сегодня. Банковские специалисты подтверждают, что среди досрочно выплаченных займов преобладают именно те, что брались в прошлом, т. е. ситуации, когда человек заключил с банком договор в прошлом году на 15-20 лет, а сегодня пришел и полностью расплатился, являются крайне редким исключением

Ипотека вместо нормальной жизни

Если говорить о заемщиках, взявших кредит в 2006 году и позже, уже после резкого подорожания квартир, то им зачастую попросту не под силу выкроить свободные средства на досрочное погашение: ежемесячные платежи и так велики. Допустим, человек в 2006 году в возрасте 27 лет взял ипотеку на 20 лет. У этого заемщика есть выбор, тратить свободные средства на досрочное погашение кредита (за год-два расплатиться досрочно он не сумеет – ему придется ограничивать себя во всем в течение пяти-восьми лет) или вкладывать в покупку машины, земли, строительство дома. Выбрав первый вариант, этот заемщик избавится от обязательств по ипотеке годам к 40, а не к 47, сэкономит на процентах и станет собственником необремененной квартиры. Во втором случае человек в течение всех этих лет сможет жить в собственной (хотя и находящейся в залоге) квартире в свое удовольствие и станет обладателем собственного участка с загородным домом.

В такой ситуации досрочный возврат кредита "съест" больше активов, и это разумное решение, только если необходимо срочно снять обременение с квартиры. К тому же инфляция в течение нескольких лет и так уменьшит обязательный платеж: "сегодняшние" деньги дороже, чем "завтрашние".

Когда ограничиваешь себя в очень многом (а затянуть пояс потуже придется на длительный срок) и свободные средства относишь в банк, все удовольствия и сама жизнь откладываются на несколько лет. Даже если доходы увеличиваются, но деньги уходят в банк, а не тратятся на себя, пропадают стимулы зарабатывать больше. Не имеет значения, сколько ты сэкономишь через десять лет, если в этом году не на что съездить в отпуск.

Если приходится выбирать между досрочным погашением ипотеки и возможностью завести семью или родить ребенка – конечно, экономия на процентах уже не имеет значения. Кредит – всего лишь средство для покупки квартиры, а ускоренная выплата долга не может стать целью и смыслом жизни.

Внося досрочные платежи, заемщик сэкономит в будущем, но для этого в настоящем придется в заметной степени ограничить расходы на жизнь. Отдавая ипотечный кредит в срок, человек соглашается на переплату (часть которой покроет инфляция), несет экономические риски, зато имеет возможность тратить свободные средства на себя и свою семью. Банки сейчас предлагают достаточно гибкие программы кредитования, и заемщик имеет шанс выбрать между более низкой процентной ставкой и удобными условиями досрочного погашения, исходя из личных обстоятельств.

realty.mail.ru

Можно ли досрочно погасить потребительский кредит

Досрочное погашение кредита всегда рассматривается как возможность, во-первых, побыстрее снять с себя финансовые обязательства, во-вторых, сэкономить на процентах. Исходя из этого, выгодно ли гасить кредит досрочно – вопрос, который не должен вызывать сомнения. Независимо от того, какая система расчетов используется – аннуитетные или дифференцированные платежи – при досрочном погашении все равно будет образовываться определенная экономия.

С другой стороны, выгодность – понятие относительное. Слишком много внешних факторов и обстоятельств влияют на ее определение в конкретной ситуации. Чтобы сказать точно, нужен глубокий анализ и математический расчет, а зачастую и понимание рыночных трендов, умение глядеть на перспективу и владеть хотя бы основами финансового планирования. Разумеется, большинство заемщиков к такой аналитике не готовы, поэтому обычно мыслят житейскими, а не экономическими категориями.

Когда гасить кредит досрочно выгодно

Если рассматривать выгодность досрочного погашения кредита как исключительно возможность переплатить меньше, чем при точном соблюдении графика платежей, то, конечно же, эта цель будет достигнута. Более того, если у вас есть финансовые возможности делать это без ухудшения качества своей жизни, не ограничивая себя ни в чем, то, разумеется, стоит сразу планировать досрочное погашение, и даже, возможно, серьезно увеличивать размер периодических платежей, однажды заплатив весь остаток долга сразу. При таких условиях этот подход можно даже назвать наиболее разумным и экономически обоснованным.

Вместе с тем, редко кто берет кредит ради кредита. Обычно его оформление связано с серьезной финансовой необходимостью, а значит, расчет на быстрое погашение рассматривает разве что теоретически. В таких ситуациях придется взвешивать все преимущества и недостатки досрочного погашения и делать финансовые расчеты, чтобы увидеть выгоду.

Одним из важных условий выгодности является схема платежей – аннуитетная или дифференцированная.

При аннуитетной системе каждый периодический платеж равен другому, но отличается по структуре. Первый платеж включает минимальную сумму, направляемую в счет основного долга, и максимальную – в счет процентов. По мере погашения долга заемщик будет уменьшать в структуре каждого последующего платежа сумму, приходящуюся на проценты, и увеличивать сумму, приходящуюся в счет погашения основного долга. При такой схеме осуществление досрочных расчетов по кредиту фактически будет означать исключение из графика платежей последних по датам сумм и начисленных на них процентов. Таким образом, чем позднее вы начнете гасить кредит досрочно, тем менее выгодным оно станет с точки зрения размера переплаты.

В случае использования дифференцированной системы платежей, которая, правда, практикуется сегодня редко, выгодность досрочного погашения кредита более ощутима и очевидна. Процент в каждом последующем периодическом платеже уменьшается согласно уменьшению размера основного долга. При такой схеме проще видеть и контролировать выгоду. Однако необходимость на первом этапе кредитования согласно графику вносить серьезные суммы и снижение ежемесячной финансовой нагрузки с каждым новым платежом – сначала не позволяет увеличивать регулярный платеж, а затем немного расслабляет и заставляет не рассматривать досрочное погашение в качестве актуального решения.

При любой из схем платежей обязательно следует обратить внимание, на что именно банк направит поступающие от вас средства. Если банк не гасит кредит досрочно, то, скорее всего, та сумма, которую вы перечислили в счет основного долга, ушла на погашение процентов.

Это обычно свойственно аннуитетной системе платежей, а также порой сопровождает перечисление денег на ссудный счет без указания назначения платежа. Чтобы предотвратить такое, необходимо в заявлении, которое обязательно составляется для получения права досрочного погашения кредита, указать, на что именно вы направляете средства – то есть в счет оплаты основного долга (тела кредита).

В целом же можно сказать следующее:

- Гасить кредит досрочно выгодно, если вы можете себе это позволить без ущерба качеству жизни.

- Чем больше срок фактического пользования кредитом, тем меньше выгодность досрочного погашения. Отсюда важное правило – если при досрочном погашении можно выбрать сокращение или срока кредита, или размера периодического платежа, лучше для сокращения переплаты выбрать платеж.

- Прежде чем решиться на досрочное погашение, изучите недостатки такого подхода и их влияние на развитие ситуации.

Невыгодность досрочного погашения

Недостатки досрочного погашения, которые, по сути, и определяют невыгодность такого подхода, проявляются индивидуально. В общем виде их можно обозначить следующим образом:

- Деньги, которые вы направите на досрочное погашение, могли бы быть направлены на другие нужды, быть может, более важные. В результате все равно приходится жертвовать какими-то текущими потребностями. Конечно, доходы и уровень жизни у заемщиков разнятся. Однако всегда стоит подумать, что сегодня для вас важнее – увеличить платеж по кредиту, погасить его полностью или направить эти деньги на нечто более полезное для себя, своей семьи.

- Упущенные выгоды. Даже если у вас есть лишние деньги, их можно положить на депозит и получать проценты, или купить что-то и получать с этого дополнительный доход. Оцените, что и сколько вы потеряете, не получите в результате того, что сделаете в общем-то необязательный платеж банку. Порой упущенные выгоды «съедают» все выгоды от досрочного погашения кредита или делают их совсем несущественными.

- Досрочный расчет по кредиту не позволяет воспользоваться преимуществами инфляции. Последние годы инфляция в России довольно-таки высока, но, что также важно, она всегда есть. При условии, что у вас стабильный доход и он постепенно увеличивается, инфляция сама по себе способна несколько «обесценить» ваш совокупный долг перед банком. Если у вас процент по кредиту составляет, скажем, 15%, а годовая инфляция – 7%, то при условии роста на процент инфляции ваших годовых доходов, фактически ваши затраты на проценты в структуре доходов/расходов составят по итогам года 8%. Наиболее ощутимую роль инфляция в случае ее повышения играет при долгосрочных кредитах. А если в стране случится дефолт, то может так оказаться, что и кредитом вы пользуетесь фактически бесплатно. Вместе с тем, просчитать развитие рыночной ситуации и ситуации в экономике довольно-таки сложно, и банки здесь тоже страхуют свои риски – той же повышенной процентной ставкой.

Если проанализировать статистику досрочных погашений банковских кредитов, то она однозначно говорит о том, что количество заемщиков, завершающих выплаты долгов до истечения срока, снижается. Это можно объяснить и падением уровня доходов населения, который и не позволяет досрочно гасить обязательства, но нельзя списывать со счетов и рост финансовой грамотности. Кроме того, обычные люди все чаще стремятся удовлетворять свои текущие потребности, чем тратить средства на то, в чем сейчас нет острой необходимости.

все написано действительно понятным языком, особенно порадовало описание отдельно аннуитеного и дифференцированного платежей.

Понравилась эта информация? Поставьте оценку!

ipoteka-chel.ru

Как быстро погасить ипотеку - 6 способов досрочного погашения ипотечного кредита

В последние годы ипотечный кредит стал для россиян одним из немногих реальных способов приобрести квартиру. Однако, оформление подобной ссуды всегда сопровождается серьезной финансовой нагрузкой на заемщика. Логичным следствием этого выступает стремление должника быстро выплатить ипотеку, что позволяет не только полноценно распоряжаться семейным бюджетом, не отдавая его значительную часть банку, но и снять обременение с квартиры или дома, купленного в кредит.

Можно ли погасить ипотеку досрочно

Действующее в стране законодательство предоставляет любому заемщику право досрочно погасить ипотеку. Банк не может воспрепятствовать этому при помощи каких-либо штрафных санкций, дополнительных комиссий и других видов платежей. Единственное, что разрешается кредитной организации – предусмотреть в договоре процедуру досрочного погашения ипотеки, не важно при этом, частичного или полного.

Например, практически все солидные финансовые учреждения устанавливают определенный срок до следующего очередного платежа по кредиту, до наступления которого клиент обязан предупредить банк о досрочном погашении. В противном случае оно будет осуществлено во время следующей регулярной выплаты.

Важно! Любые штрафы, финансовые санкции и дополнительные комиссии за досрочное погашение ипотечного кредита, даже включенные в договор, могут быть оспорены в суде. Существующая на данный момент арбитражная практика наглядно демонстрирует, что такие дела практически всегда выигрываются заемщиком. Поэтому банки, как правило, не доводят конфликт до суда, соглашаясь на законные требования клиента.

Время для досрочного погашения ипотеки

Достаточно часто заемщиков интересует вопрос о том, через сколько можно погасить ипотеку. Его актуальность связана с тем, что до недавнего времени многие банки разрешали вносить досрочные платежи, начиная с определенного момента времени после подписания кредитного договора. Однако, этот условие также не является законным, поэтому начинать досрочные платежи разрешается в течение всего срока действия соглашения с банком.

Вместе с тем, принимая решение о внесении денежных средств раньше предусмотренного графиком платежей срока, следует понимать, какова конкретная выгода от подобных действий. Далеко не всегда погашение имеющихся кредитных обязательств следует признать грамотным расходованием финансовых ресурсов семейного бюджета.

Стратегия погашения ипотеки

Определяя выгодность решения досрочно погасить долг по ипотеке перед банком, необходимо учитывать несколько факторов. В их число входят:

- Тип регулярных выплат – аннуитетный или дифференцированный. Этот критерий будет подробно рассмотрен ниже для каждого из двух видов платежей;

- Соотношение процентной ставки и уровня инфляции. Сегодня вполне реально оформить ипотеку под 6-9% годовых. Более того, некоторые специалисты считают, что в ближайшее время ставка может снизиться до 4-5%. Целесообразно ли при таких условиях отдавать свободные денежные средства банку, если реальная инфляция находится на близком к указанному уровне? Наверное, нет, ведь подобная ситуация означает постепенное обесценивание долга перед финансовой организацией;

Справка. Уровень инфляции в России 2014-2015 годах составлял по официальным данным, соответственно, 11,36% и 12,91%. В период с 2002 по 2008 год он колебался между 9% и 15,06%. Даже в относительно спокойные промежуток времени между двумя кризисами с 2009 по 2022 год показатель инфляции равнялся 6,45-8,8%.

- Валюта кредита и ее финансовая стабильность. Сегодня практически никто не оформляет ипотеку в иностранной валюте, что стало следствием очередной девальвации рубля, случившейся в 2014-2015 годах. Произошедший в начале апреля 2022 года после введения антироссийских санкций обвал рубля на 10-15% в течение пары дней привел не только к тому, что российская валюта в очередной раз потеряла в цене. Фактически, обесценились и все долги заемщиков перед банками. Правда, необходимо отметить, что этот фактор выступает в качестве положительного только в том случае, если доход должника привязан к иностранной валюте или своевременно индексируется.

Предсказать уровень инфляции или стабильность отечественной денежной единицы достаточно сложно. Поэтому при принятии решения о досрочном погашении ипотечного кредита заемщики ориентируются, главным образом, на тип регулярных выплат.

Аннуитетные платежи

Этот вид регулярных выплат подразумевает их равный размер на протяжении всего срока действия кредитного договора. Главным плюсом аннуитетных выплат является простота их планирования. Недостатки графика с такими ежемесячными выплатами намного весомее и заключаются в том, что в течение нескольких лет в структуре платежей преобладают проценты, а основной долг по займу гасится в крайне малом размере.

Естественно, такой вариант намного выгоднее банкам, так как позволяет получить им прибыль по осуществленной финансовой сделке в первые годы действия ипотечного договора. В результате, снижаются риски кредитной организации. Не удивительно, что именно этот вид выплат активно применяют сегодня практически все банки.

Применительно к вопросу о досрочном погашении ипотечного кредита необходимо отметить следующее. Вносить средства заранее при такой схеме выплат имеет смысл в первые годы займа. Чем ближе становится окончание срока действия договора, тем менее выгодно досрочно гасить долг.

Дифференцированные платежи

Этот вариант ежемесячных выплат предусматривает начисление процентов на всю сумму основного долга клиента перед банком. В результате, максимального размера платеж достигает в первые месяцы ипотеки, постепенно уменьшаясь к концу срока действия договора.

Очевидно, что досрочно гасить кредит при такой схеме регулярных выплат намного выгоднее. Вместе с тем, дифференцированные платежи практически не применяются на практике, так как попросту не предусмотрены условиями ипотечного кредитования в большинстве банков. Поэтому всерьез рассуждать о целесообразности подобных действий не приходится.

Что выгоднее уменьшать: сумму или срок?

Ответ на вопрос, поставленный в названии раздела, достаточно прост. Снижать при досрочном погашении ипотеке сумму ежемесячного платежа целесообразно только в одном случае – если он является чрезмерным финансовым бременем для семейного бюджета заемщика.

Совет. Рассчитать новые условия ипотечного кредита сегодня предельно просто. Для этого можно воспользоваться одним из многочисленных онлайн-калькуляторов, которые размещаются как на сайтах банков, так и на различных тематических ресурсах, посвященных банковскому рынку страны. Несколько вариантов расчетов позволят подобрать наиболее выгодный для заемщика вариант.

Во всех остальных ситуациях намного выгоднее пересмотреть условия кредитного договора с целью уменьшения срока его действия. При таком подходе клиенту банка удается максимально сократить итоговую сумму переплаты по займу и, как следствие, снизить реальную процентную ставку по ипотеке.

Способы досрочного погашения ипотеки

На практике применяется несколько вариантов, позволяющих грамотно произвести досрочное погашение ипотечного займа. Ключевым вопросом при выборе конкретного способа выступает происхождение финансовых средств. Наиболее очевидным в подобной ситуации является использование собственных накоплений заемщика. Однако, существуют и другие, не менее реальные варианты.

Собственные средства заемщика

Речь в данном случае может идти как о разовом внесении определенной суммы, так и о пересмотре графика регулярных выплат в сторону увеличения их сумм. Второй вариант нередко применяется при появлении у клиента банка дополнительных источников доходов.

В обоих случаях внесение денежных средств позволяет изменить условия ипотечного договора в лучшую для заемщика сторону. Главное при этом – подбирать такой вариант, чтоб максимально снизить итоговую переплату по кредиту.

Налоговый вычет

Простой и весьма эффективный вариант разом получить серьезную денежную сумму – это оформление налогового вычета. Действующее законодательство предусматривает возможность возврата ранее уплаченных физическим лицом налогов в размере 13% от стоимости приобретенного в ипотеку жилья.

При этом максимальная величина подобного вычета составляет в 2022 году 3 млн. рублей, 13% от которой равняется 390 тыс. рублей. Важно отметить, что компенсируются в указанном размере как платежи по основному долгу, так и выплаты по процентам.

Материнский капитал

Еще одним достаточно распространенным в последнее время вариантом досрочно погасить ипотеку выступает оформление сертификата на получение материнского капитала. Он выдается молодым семьям, в которых появился второй или третий ребенок.

Величина маткапитала в 2022 году составляет вполне приличную сумму в размере 453 тыс. рублей. Она может быть потрачена как в качестве первоначального взноса по ипотеке, так и для досрочного погашения уже взятого кредита на приобретение жилья.

Рефинансирование ипотеки

Серьезную популярность в последние годы прибрели такие виды банковских услуг как рефинансирование и реструктуризация кредита. Они предполагают оформление займа на более выгодных для клиента, чем существующие, условиях, но в первом случае это происходит в другом банке, а во втором - в рамках одного финансового учреждения.

Фактически, рефинансирование предусматривает необходимость взять кредит, чтобы погасить ипотеку. При этом объект недвижимости по-прежнему остается в залоге, но уже у другого банка, на обслуживание в который переходит заемщик. Использовать этот вариант целесообразно, если по новым условиям процентная ставка ниже, как минимум, на 2-3 пункта или кредитная организация предложила какие-то другие льготы и преференции.

Важно. Крупные участники банковского рынка предлагают в апреле 2022 года такие условия рефинансирования ипотеки: Сбербанк – от 9,5%, ВТБ – от 8,8%, Россельхозбанк – от 9,05%. Учитывая тот факт, что еще 3-4 года назад стандартная ставка по ипотеке равнялась 12-13%, процедура рефинансирования подобных кредитов может оказаться весьма выгодной.

Другими словами, рефинансирование предоставляет возможность погасить ипотеку другой ипотекой, оформленной на более выгодных условиях. Процедура реструктуризации намного проще, так как происходит в рамках одной кредитной организации. При этом клиент за счет досрочного погашения части долга может рассчитывать на существенное улучшение процентной ставки или других параметров займа. Банки в современных условиях нередко идет на реструктуризацию, так как в противном случае могут попросту потерять клиента, который перейдет в стороннюю финансовую организацию, воспользовавшись услугой рефинансирования.

Потребительский кредит

Решение погасить ипотеку потребительским кредитом сложно назвать экономически оправданным. Дело в том, что в подавляющем большинстве случаев процентная ставка по новым финансовым обязательствам оказывается существенно выше.

Поэтому прибегать к подобной схеме имеет смысл только в крайнем случае. Например, при желании погасить ипотеку и продать квартиру, так как после снятия обременения владелец получает возможность для подобной сделки. В этом случае часть полученных от продажи денежных средств направляется на погашение потребительского кредита, что исключает необходимость платить повышенные проценты. Естественно, такая схема ведет к потере объекта недвижимости, но в некоторых ситуациях подобное решение становится далеко не самым худшим.

Государственные субсидии

Вполне реальным способом досрочно погасить ипотечный кредит является участие в одной из государственных программ помощи в приобретении жилья для отдельных категорий граждан. Сегодня действует сразу несколько подобных программ, реализация которых сопровождается либо субсидированием части расходов или процентов по ипотечному кредиту за счет бюджета, либо выделением определенной суммы. Ее величина может составлять до 30-40%, а в случае военной ипотеки – даже до 100% от стоимости жилья.

Сегодня участвовать в подобных программах могут следующие категории потенциальных заемщиков:

- Молодые семьи, в которых супругам не исполнилось 35 лет;

- Семьи, имеющие двух или более детей;

- Молодые специалисты. Эти программы часто разрабатываются отдельными регионами и финансируются как из федерального, так и из местного бюджета;

- Военнослужащие и приравненные к ним категории граждан, например, сотрудники Росгвардии, ОМОНа, СОБРа;

- Работники различных бюджетных организаций и учреждений;

- Участники боевых действий в горячих точках и т.д.

Участие в какой-либо государственной программе позволяет внести весьма серьезную сумму ранее срока или получить существенные льготы даже по действующему ипотечному кредиту. Например, вполне реально за счет бюджета в полном объеме погасить ипотеку жилищным сертификатом, который оформляется для участников ВНИС (военной накопительной ипотечной системы).

Что делать после погашения ипотеки

После досрочного погашения ипотечного кредита бывший заемщик должен предпринять следующие достаточно простые действия:

- Получить справку в банке о полном возврате задолженности по ипотеке;

- Подать документы непосредственно в регистрационную палату или, что удобнее, в МФЦ на снятие обременения с квартиры или дома, заложенного в банке;

- Получить выписку из реестра о праве собственности на жилье, приобретенное в ипотеку.

Выполнение перечисленных нехитрых операций предоставляет владельцу квартиры или другого объекта недвижимости возможность распоряжаться им по собственному усмотрению. При этом отсутствуют какие-либо ограничения, существовавшие во время действия ипотечного кредитного договора.

kredity-tut.ru

Возможно ли досрочное погашение кредита в Сбербанке

После оформления кредита в Сбербанке многие заемщики стараются как можно раньше расплатиться с кредитором. Несмотря на то что условия кредитования здесь довольно выгодные за счет низких ставок, итоговая переплата получается немалая. Но у каждого заемщика есть возможность погасить долг раньше установленного срока или внести определенную сумму вне графика в счет погашения основного долга и сэкономить свой бюджет. Рассмотрим, возможно ли досрочное погашение кредита в Сбербанке и как это правильно сделать.

Что такое досрочное погашение кредита

Для начала ответим на вопрос, можно ли досрочно погасить потребительский кредит в Сбербанке. Дело в том, что отношения между кредитором и заемщиком строго регулируется законодательством и по закону банк не имеет права запретить клиенту платить займы раньше срока, а также взимать за это дополнительную плату. Соответственно, неважно клиентом, какого банка вы являетесь – платить кредит раньше срока вы имеете права, но только обязательно на основании письменного заявления, впрочем, об этом чуть позже.

Итак, для начала разберемся что такое досрочное или частично досрочное погашение кредита. Например, у вас появились деньги и вы хотите их внести в счет погашения основного долга по потребительскому кредиту, вы можете просто положить всю сумму на кредитный счет, но банк будет списывать с него сумму согласно графику, то есть основной долг и проценты. А вот если вы хотите уменьшить сумму ежемесячного платежа или сократить срок, то от вас потребуется заявление. Иными словами, если вы просто будете платить кредит большими суммами, то банк не зачтет излишек в счет погашения основного долга.

Условия досрочного погашения долга

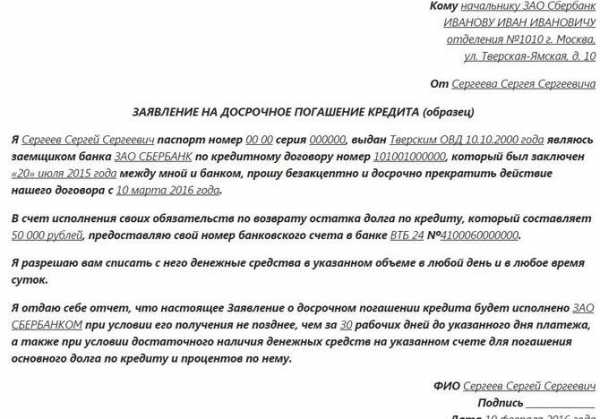

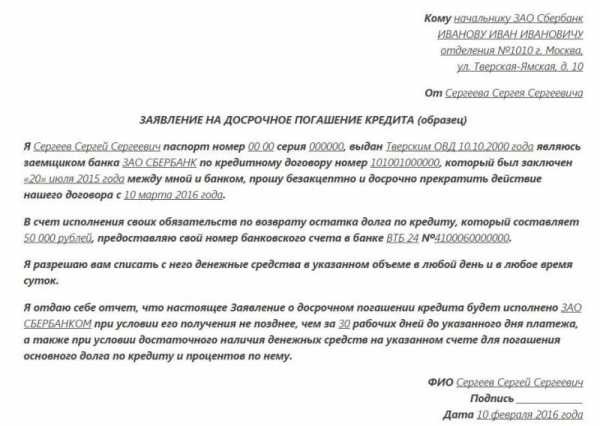

Как именно и в каком порядке осуществляется досрочное погашение займа прописано в кредитном договоре. По закону заемщик обязан за 30 дней до внесения средств написать заявление в банк и указать сумму.

Для того чтобы ответить на вопрос, как погасить долг досрочно в Сбербанке, прочитайте кредитный договор, в нем кредитор должен был обозначить все условия, а также последствия. То есть если вы вносите определенную сумму на счет, то банк может составить для вас новый график платежей, а именно после зачисления суммы вы с банком заключаете дополнительное соглашение и получаете новый график, по которому в будущем вы будете выплачивать кредит. А если такого условия в кредитном договоре нет, то вы должны будете платить кредит по тому графику, который приложен к основному договору, единственным преимуществом будет для вас тот факт, что последний платеж вы заплатите ранее, чем указано в графике.

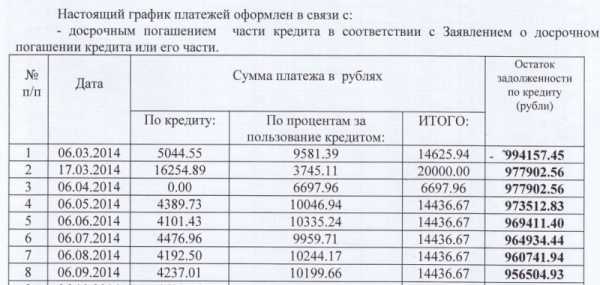

Пример графика платежей

Обратите внимание, что все условия досрочного погашения прописаны в кредитном договоре.

Как погасить кредит досрочно

Для начала, как говорилось ранее, от вас потребуется письменное заявление, его вы можете написать в отделении банка, который вам выдал займ. В заявлении следует указать сумму и дату платежа. Явиться в банк вы должны не позднее чем за тридцать дней до даты платежа. В указанный срок вы вносите указанную сумму на кредитный счет, а банк списывает средства в счет погашения основного долга. Кстати, в большинстве банков есть минимальная сумма, которую вы можете внести досрочно.

После того как средства поступят к кредитору, вы можете повторно явиться в филиал банка и попросить кредитного специалиста составить для вас новый график погашения займа, если это предусмотрено кредитным договором.

Образец заявления

Выгодно или нет

Несомненно, выгодно ведь если вы вернете заемные средства раньше срока, то заплатите меньше процентов. Для банков это крайне невыгодно, кредитор теряет прибыль, на которую первоначально рассчитывал. Кстати, банки не слишком охотно выдают кредиты заемщикам, которые часто досрочно расплачиваются с кредиторами.

Но у данной процедуры есть несколько минусов. Например, если вы платите по аннуитетной системе расчета ежемесячных платежей, то вам целесообразнее вносить средства досрочно вскоре после получения займа. Если вы загляните в график платежей, то обратите внимание, что первые месяцы вы платите в большинстве проценты, а потом только вы будете гасить основной долг. Если вы захотите полностью погасить кредит одним платежом, то вам нужно, чтобы кредитор посчитал вам сумму к оплате за вычетом процентов за тот срок, когда вы не пользовались заемными средствами.

Обратите внимание, что банк не имеет права взимать с вас проценты при досрочном погашении кредита, потому что вы должны платить проценты только за тот период, когда пользовались займом.

Итак, можно ли досрочно погасить кредит в Сбербанке? Безусловно, можно, причем в любое время, ограничений по срокам нет. Кроме того, вы можете вернуть часть страховой премии, при том условии, что это предусмотрено договором страхования. Иными словами, досрочное погашение кредит действительно выгодно для клиента.

znatokdeneg.ru

Можно ли погасить ипотеку досрочно и как это сделать?

Можно ли погасить ипотеку досрочно? Этот вопрос должен беспокоить заемщика уже при подписании кредитного договора. Большинство российских банков предоставляют возможность досрочного гашения ипотечного кредита. В каждом частном случае условия различны. Внимательно изучите документацию, которую предлагают сотрудники банка. Именно в ней содержится ответ.

Можно ли погасить ипотеку досрочно: условия банков

- Предварительное уведомление банка письменно. Чтобы погасить ипотеку досрочно, необходимо написать заявление в одном из подразделений банка. Например, Сбербанк требует уведомления не позднее 10 дней до следующей даты платежа. Срок для каждого банка может варьироваться от нескольких дней до нескольких месяцев.

- Заранее пополнить счет. Узнайте у сотрудников банка точную сумму остатка по кредиту. Пополнить счет нужно не позднее дня, предшествующего дате платежа. Правило актуально как для ежемесячных взносов по ипотеке, так и для ее досрочного гашения.

- Если квартира находится в залоге, то банк по предварительному уведомлению должен вернуть закладную и подготовить документы для последующей перерегистрации собственности. На это тоже нужно время.

- Комиссии и штрафы. Комиссия за досрочное гашение ипотеки не берется. Штрафы исчезли из банковских продуктов. Причина в ужесточении российского законодательства в этой сфере. Вам не придется переплачивать. Закрывая кредит досрочно, заемщик экономит на процентах за кредит и страховке жилья. Сотрудник банка должен сделать перерасчет.

Основное условие, которое ставит банк перед заемщиком, это предварительное уведомление, которое позволит подготовить документацию и провести процедуру быстро. Банки, как и заемщики, заинтересованы в досрочном гашении, возвращении собственных средств.

Как погасить досрочно ипотеку?

Как погасить ипотеку досрочно? Где найти для этого средства? Вопросы не праздные. И возникают они по разным причинам. Кто-то стремится продать жилье. На это его толкают жизненные обстоятельства. Кто-то хочет сократить переплату. Существует множество способов досрочного гашения ипотечного кредита.

- Жилищные сертификаты. Таких сейчас множество. Деньги на улучшение жилищных условий получают ветераны, родители двух и более детей, молодые семьи, сироты. Многие из этих категорий граждан уже имеют жилье и ипотечный кредит. Материнские, жилищные и военных сертификаты можно направить на погашение жилищного кредита, а также процентов.

- Потребительский кредит. В сложной жизненной ситуации можно взять потребительский кредит и перекрыть им ипотеку. С одной стороны – не выгодно! Проценты там выше. С другой стороны, если собственники решили разменять жилье, это альтернатива долгим поискам покупателей.

- Продажа жилья с ипотекой. Кредит гасится за счет вырученных средств. Вариант подходит при смене жилья, если остаток по кредиту не велик. Он и станет первоначальным взносом. Остальные тонкости сделки оставим в стороне. Это вопрос к риелтору.

Можно ли погасить ипотеку досрочно? Да! Процедура носит прозрачный характер, не облагается штрафами и экономит деньги заемщика. Условия прописаны в кредитном договоре. Читайте внимательно!

biznesluxe.ru