Как получить две ипотеки и не разориться на процентах. Можно ли брать одновременно две ипотеки

ᐉ Можно ли взять 2 ипотеки одновременно. urpiter.ru

Как оформить второй ипотечный займ на недвижимость

При подаче нескольких заявок на ипотечный кредит, их могут одобрить несколько банков. Если заемщик решает взять одновременно два кредита, скрыв этот факт от обоих кредиторов, то есть только один вариант развития событий. Можно ли взять 2 ипотеки в разных банках одновременно? Теоретически , возможно. Однако этот факт обязательно обнаружится, вопрос только во времени. На начальном этапе получения ипотеки банки делают запросы в бюро кредитных историй. В БКИ хранятся следующие данные:

Законом не установлены ограничения для количества ипотечных кредитов. Ограничительную роль выполняют сами кредитные учреждения. Основным требованием при решении вопроса о выдаче повторного займа (в том числе ипотечного) является обязательность заемщика по внесению платежей. Но даже при стабильном высоком доходе большой объем обязательств настораживает кредитора.

Можно ли взять две ипотеки одновременно

Выдача ипотечных кредитов регулируется Федеральным законом от 16.07.1998 N 102-ФЗ “Об ипотеке (залоге недвижимости)”, а исполнение обязательств по заключенному договору — Гражданским кодексом Российской Федерации. В этих документах нет запрета на оформление второй ипотеки при наличии первой. Поэтому решение этого вопроса остается на усмотрение кредитной организации, то есть банка.

Плохим аргументом для сотрудника банка станет ваше намерение сдавать дополнительное жилье в аренду: многие ипотечные договоры содержат пункт о прямом запрете на это. Служба безопасности банка может при необходимости даже прийти в ваше жилье, чтобы проверить выполнение этого условия.

Два ипотечных кредита одновременно — реально ли взять

— Вы будете выплачивать по кредитам лишь 45% от всех доходов, которые имеете. Это самое важное условие, которое вы должны выполнять. Оно же действует и в случае, если вы хотите получить первый кредит на покупку квартиры. При получении двух ипотек одновременно такое правило также действует, и если вы все-таки можете позволить себе выплачивать два кредита, банк не имеет права вам отказать. Впрочем, все зависит и от некоторых других требований.

Не стоит думать, что вы сможете обмануть банк, скрыв информацию о выданном вам ранее кредите. Перед тем, как принимать решение о выдаче займа, банк внимательно проверяет кредитную историю и получает информацию о других кредитах вне зависимости от того, где конкретно они были выданы. В случае, если вы решили скрыть подобные сведения, вы вряд ли сможете рассчитывать на одобрение.

Можно ли взять параллельно 2 ипотеки в 2022 году и в каких банках

Ипотечное кредитование несет в себе множество рисков, как для заемщика, так и для кредитора. Наличие двух действующих договоров такие риски увеличивают в разы. Разберем подробнее, можно ли взять две ипотеки одновременно и каким требованиям нужно соответствовать.

Кредитные специалисты подробно изучают и анализирует предоставленные клиентом данные. В частности, на основании документов об уровне дохода и сведений, указанных в анкете-заявлении, банк будет учитывать текущий уровень расходов конкретной семьи, количество иждивенцев, долю платежей по текущим и будущим обязательствам. На основе этой информации будет сделан вывод о достаточности или недостаточности доходов для покрытия платежей по всем займам.

Ипотека и потребительский кредит одновременно

Бывает и так, что на тот момент, когда клиент решил приобрести жилье, он уже давно выплачивает крупный потребительский кредит. Это не является проблемой, если доходы за последнее время выросли, и оплата действующего долга не помешает выплатам по ипотеке. Практически большинство тех, кто обращается за ипотекой, имеет действующие кредиты или кредитные карты.

В первом случае пишут в основном о накоплениях или продаже имущества, во втором – что угодно, от свадьбы до покупки мебели. Кредит нецелевой, проверять никто не будет, за исключением случаев, когда всплывают мошеннические действия (кредит оформляется с заведомой целью его не выплачивать).

Можно ли взять вторую ипотеку

Для большинства заемщиков получение ипотечного кредита является довольно сложным мероприятием, требующим существенных временных, материальных и эмоциональных затрат. По оценкам экспертов большинство людей прибегают к использованию заемных денежных средств для приобретения недвижимости «в первый и последний раз», предпочитая как можно быстрее расплатиться с банком и забыть об этой страничке в их жизни как о страшном сне. Вместе с тем, для ряда лиц вопрос о том, можно ли взять две ипотеки, является вполне актуальным. Возникает он, как правило, либо при появлении в семье детей, либо при желании поменять свое жилье на недвижимость более высокого уровня.

Достаток заемщика . Как мы уже отметили, первое, на что обращает внимание банк, получивший заявку на вторую ипотеку – это наличие у кандидата достаточного заработка, позволяющего ему успешно выполнять кредитные обязательства. Соответственно вашего дохода должно хватать как на оплату старого долга, так и на обслуживание новой ипотеки. Немаловажное влияние окажет и размер первоначального взноса, который вы будете готы осуществить.

Можно ли взять два кредита в нескольких банках одновременно

Банки откровенно заинтересованы, чтобы выдавать вам кредиты. Единственное чем они будут руководствоваться — это риском невозврата своих средств. То есть вы можете брать потребительские кредиты сразу в нескольких банках, но должны будете предоставить убедительные доказательства своей платежеспособности.

Некоторые думают взять кредит в одном банке и использовать его для первоначального взноса под ипотеку в другом банке. Это не самая лучшая стратегия. Во-первых, ваш первый банк все равно подаст сведения в агентство кредитных историй, так что второй банк прознает про ваш кредит и снизит планку выдаваемых средств. Во-вторых, уверены ли вы что проценты за первый кредит не понизят выгоду от схемы настолько, что будет выгоднее просто взять ипотеку под меньший первоначальный взнос? Здесь нужно взять калькулятор и хорошенько все просчитать.

Как получить две ипотеки и не разориться на процентах

Особо важным условием одобрения двух ипотек сразу является достаточный доход заемщика. Если того, что остается от официальной зарплаты после вычета текущих расходов, достаточно для покрытия ежемесячных платежей по обоим кредитам, то можно считать, что «дело в шляпе». Однако не стоит расслабляться. Помните, что основными критериями, кроме дохода, для банков являются:

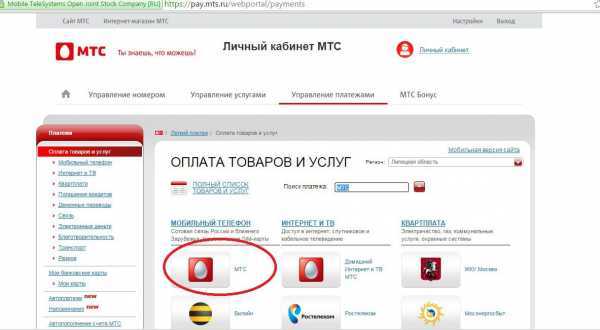

- сделать запрос в ЦККИ через банк, который уже выдавал вам кредит, и выяснить, в каком БКИ храниться ваша кредитная история;

- обратиться в соответствующий БКИ за кредитным отчетом согласно инструкции, которую БКИ обычно размещает на официальном сайте;

- помните, что раз в год эта процедура для вас бесплатна, последующие обращения нужно будет оплачивать.

Можно ли взять одновременно две ипотеки

Когда у заемщика и его супруги (-га) есть средства для обслуживания новой задолженности, то это большой плюс. Дохода должно хватать на оплату старого и нового кредита, как минимум 40% должно оставаться в семье на достойную «жизнь». Важен и уровень первоначального взноса, если он составляет 40% и выше, то банкиры разрешат взять 2 ипотеки.

В ситуации, когда семья взяла квартиру в центре, а после решили прикупить домик за городом в районе со слабо развитой инфраструктурой, шансов почти нет. И определяющим моментом станет ликвидность залога. Вряд ли кто-то захочет связываться с землей и домом в неблагополучном районе.

Можно ли взять одновременно две ипотеки

Требования к достаточному уровню доходов и хорошей кредитной истории являются ключевыми. Если у вас уже оформлен один ипотечный кредит, то взять вторую ипотеку вы сможете лишь в том случае, если расходы по всем займам не будут превышать 45-50% от ваших ежемесячных доходов. Кроме того, уровень зарплаты необходимо подтвердить официальной справкой по форме 2-НДФЛ. Банк также может учитывать и другие источники доходов заемщика, например, проценты с депозитов. Что касается кредитной истории, то финучреждения обязательно проверяют ее на предмет просрочек и нарушений путем отправки запроса в БКИ.

Возможность оформить одновременно два ипотечных кредита есть у всех заемщиков, однако получить вторую ипотеку будет уже намного сложнее. Такая практика достаточно распространена среди россиян, желающих купить сразу две квартиры, например, однокомнатную и двухкомнатную вместо одной трехкомнатной. Банковские сотрудники утверждают, что заемщики могут сделать это как в одном финансовом учреждении, так и в разных.

08 Авг 2022 piterurist 10 Поделитесь записьюurpiter.ru

Как получить две ипотеки и не разориться на процентах

Многие хотели бы знать, можно ли взять две ипотеки одновременно. Если вы думаете, что такие случаи единичны, то вы просто не знакомы со статистикой ипотечного кредитования.

Появление у заемщика второй ипотеки до погашения первой — явление достаточно распространенное в современных реалиях. Есть несколько особенностей ипотечных кредитов, о которых стоит помнить:

- полное отсутствие кредитной истории не приветствуется банками;

- приобретая одобренное банком жилье через ипотеку, вы можете быть уверены в юридической чистоте объекта;

- банки одобряют кредиты на ликвидную недвижимость, чтобы уменьшить свои риски;

- банки требуют от заемщиков официальный доход, ценное залоговое имущество и благонадежных поручителей;

- сбор пакета документов для ипотеки — дело, требующее терпения и времени;

- на сегодня ипотечное кредитование — самый популярный и доступный способ решения жилищного вопроса для россиян.

Если вторая ипотека в семье - обоснованная необходимость, нужно искать способы получить заветный кредит.

Если вторая ипотека в семье - обоснованная необходимость, нужно искать способы получить заветный кредит.Ежемесячные выплаты по уже имеющемуся кредиту — это уменьшение дохода, а значит найти более выгодные условия на новый заем будет непросто. Скорее всего, придется посетить не один, а несколько банков.

Что может помешать вам получить деньги после одобрения кредита

Особо важным условием одобрения двух ипотек сразу является достаточный доход заемщика. Если того, что остается от официальной зарплаты после вычета текущих расходов, достаточно для покрытия ежемесячных платежей по обоим кредитам, то можно считать, что «дело в шляпе». Однако не стоит расслабляться. Помните, что основными критериями, кроме дохода, для банков являются:

- официальный трудовой стаж;

- сфера профессиональной деятельности;

- наличие иждивенцев и детей;

- кредитная история.

После многоступенчатого скоринга специалист банка подсчитает ваши баллы и сообщит об одобрении или отклонении вашей заявки.

Но не забывайте, что каждое ваше новое обращение в банк также регистрируется в БКИ (бюро кредитных историй), и несколько неудачных попыток однозначно не прибавят вам шансов на получение кредита.

Таковы правила, которые устанавливает банковская система для соискателей займа.

Запрос в БКИ — игра в наперстки с банком

Давайте разберемся с тем, что из себя представляет бюро кредитных историй. Всего на сегодня насчитывается 25 БКИ, и нередко разные банки обращаются к разным БКИ. Реестр всех БКИ ведет Центральный каталог кредитных историй, сокращенно ЦККИ. Вы можете самостоятельно узнать свою кредитную историю, для чего вам нужно выполнить следующие шаги:

- сделать запрос в ЦККИ через банк, который уже выдавал вам кредит, и выяснить, в каком БКИ храниться ваша кредитная история;

- обратиться в соответствующий БКИ за кредитным отчетом согласно инструкции, которую БКИ обычно размещает на официальном сайте;

- помните, что раз в год эта процедура для вас бесплатна, последующие обращения нужно будет оплачивать.

А теперь вернемся к нашему основному вопросу. Если ваш официальный доход позволяет вам обе ипотеки, то дальнейшая информация может быть для вас неинтересна. Но так бывает далеко не всегда, тем более в России, где «серые» зарплаты являются нормой. Можно ли иметь две ипотеки одновременно, если вы планируете брать два кредита параллельно и сумма вашего официального дохода недостаточна для оформления обоих кредитов? Вспомним порядок выдачи кредита на жилье, который практикуют все банки:

- предварительное одобрение заявки;

- проверка объекта недвижимости;

- повторное одобрение заявки, включающее запрос в БКИ;

- выдача денег.

Очевидно, что если вы берете два кредита в разных банках с непересекающимися БКИ, то велика вероятность того, что второй банк, куда вы придете сразу после одобрения кредита в первом, не сразу узнает о том, что у вас уже есть жилищный кредит, если вы сами об этом не сообщите. Но ведь вы подписываете с банком договор, в котором есть пункт о снижении платежеспособности заемщика. Фактически вы можете быть уличены в обманных действиях по отношению к банку. Наихудшим последствием в такой ситуации может стать требование банка немедленно вернуть взятый кредит. Если вы платите исправно, такая ситуация маловероятна.

Также возможна невыдача денег на последнем этапе — после запроса в БКИ. Вкратце сложности такого подхода выглядят следующим образом:

- вы должны быть уверены, что второй банк не работает с тем же БКИ, что и первый;

- вы заведомо ограничены в выборе банков;

- возможно, вам придется соглашаться на менее выгодные условия кредитования по второму объекту;

- при таких условиях неизвестно, дадут ли вам вообще вторую ипотеку при наличии первой.

Мы опять вернулись к тому, с чего начинали: выгодные предложения по ипотечным кредитам могут стать для вас недоступны по ряду причин, хотя деньги на второе жилье вам могут и выдать.

Когда нужна помощь в получении ипотечного кредита

Информации о том, как самостоятельно получить одобрение на две ипотеки и какие подводные камни могут вас ожидать в разных ситуациях, в свободном доступе не так уж много.

Ипотечный брокер поможет получить кредит на два объекта недвижимости наверняка.

Ипотечный брокер поможет получить кредит на два объекта недвижимости наверняка.Профессия ипотечный брокер сравнительно недавно появилась на рынке услуг, и многие все еще относятся к ней с предубеждением, дескать, мы и сами справимся. Однако на практике помощь кредитного брокера может быть и полезна, и выгодна для вас. Обращаться стоит только к проверенным специалистам. Для жителей Санкт-Петербурга и тех, кто планирует приобрести жилье в Северной столице с помощью кредита, работает компания «Ипотекарь». Обращайтесь в «Ипотекарь», если вы:

- хотите получить лучшие условия по двум ипотекам сразу;

- хотите избавиться от бумажной волокиты;

- ищите способ получить стопроцентное одобрение от банка;

- ваша ситуация требует индивидуального подхода.

Компания «Ипотекарь» — это серьезная организация с опытными сотрудниками. Поэтому если вам нужно оформить две ипотеки, смело обращайтесь в «Ипотекарь» и будьте уверены в положительном результате!

ipotekar.com

ᐉ Можно ли брать одновременно две ипотеки. urpiter.ru

Как оформить второй ипотечный займ на недвижимость

При подаче нескольких заявок на ипотечный кредит, их могут одобрить несколько банков. Если заемщик решает взять одновременно два кредита, скрыв этот факт от обоих кредиторов, то есть только один вариант развития событий. Можно ли взять 2 ипотеки в разных банках одновременно? Теоретически , возможно. Однако этот факт обязательно обнаружится, вопрос только во времени. На начальном этапе получения ипотеки банки делают запросы в бюро кредитных историй. В БКИ хранятся следующие данные:

Сокрытие своих намерений приведет к проблемам сразу в обоих кредитных учреждениях, в случае даже малейшей просрочки либо при обращении за потребительской ссудой или кредиткой. Это произойдет независимо от уровня дохода и наличия первоначального взноса. И это верный способ испортить взаимоотношения с кредитором. Так как при оформлении ипотеки клиент дает согласие на проверку сведений из БКИ — банк может в любой момент направить запрос на уточнение данных.

Как получить две ипотеки и не разориться на процентах

Давайте разберемся с тем, что из себя представляет бюро кредитных историй. Всего на сегодня насчитывается 25 БКИ, и нередко разные банки обращаются к разным БКИ. Реестр всех БКИ ведет Центральный каталог кредитных историй, сокращенно ЦККИ. Вы можете самостоятельно узнать свою кредитную историю, для чего вам нужно выполнить следующие шаги:

Очевидно, что если вы берете два кредита в разных банках с непересекающимися БКИ, то велика вероятность того, что второй банк, куда вы придете сразу после одобрения кредита в первом, не сразу узнает о том, что у вас уже есть жилищный кредит, если вы сами об этом не сообщите. Но ведь вы подписываете с банком договор, в котором есть пункт о снижении платежеспособности заемщика. Фактически вы можете быть уличены в обманных действиях по отношению к банку. Наихудшим последствием в такой ситуации может стать требование банка немедленно вернуть взятый кредит. Если вы платите исправно, такая ситуация маловероятна.

Можно ли взять две ипотеки одновременно

Выдача ипотечных кредитов регулируется Федеральным законом от 16.07.1998 N 102-ФЗ “Об ипотеке (залоге недвижимости)”, а исполнение обязательств по заключенному договору — Гражданским кодексом Российской Федерации. В этих документах нет запрета на оформление второй ипотеки при наличии первой. Поэтому решение этого вопроса остается на усмотрение кредитной организации, то есть банка.

Плохим аргументом для сотрудника банка станет ваше намерение сдавать дополнительное жилье в аренду: многие ипотечные договоры содержат пункт о прямом запрете на это. Служба безопасности банка может при необходимости даже прийти в ваше жилье, чтобы проверить выполнение этого условия.

Можно ли взять вторую ипотеку

Кредитная история . Если за время обслуживание вашей первой ипотеки вы проявляли себя исключительно как добросовестный заемщик, то это будет безусловным плюсом, а в некоторых случаях может оказать влияние и на размер процентной ставки, которую установит кредитор на вторую ссуду. Противоположная ситуация также повлияет на исход вашего обращения в банк – если будут установлены случаи ипотеки с плохой кредитной историей, то есть ситуации, когда вы пропускали платеж или вносили его с опозданием ваши шансы на одобрение существенно снизятся.

Как показывает практика, подавать заявку на второй жилищный кредит лучше в тот банк, где вы оформляли свою первую ипотеку. Во-первых, для такого кредитора вы уже не являетесь темной лошадкой, соответственно относиться к вам будут лояльнее, чем к тем, кто пришел с улицы. Во- вторых, обращаясь в старый банк, у вас есть шанс получить скидку на проценты по будущему займу. В-третьих, вам не придется тратить время на тщательное изучение условий обслуживания, тарифов и прочих мелочей – вы и так будете с ними знакомы. Наконец, обслуживаться в одном месте гораздо удобнее.

Два ипотечных кредита одновременно — реально ли взять

— Вы должны иметь хорошую кредитную историю. Прежде всего, это касается той ипотеки, которую вы выплачиваете на данный момент. В случае, если у вас были какие-либо задержки или затруднения с платежами, банк будет относиться к вам настороженно, и у вас вряд ли выйдет получить второй кредит. Впрочем, все зависит от «степени тяжести» таких задержек.

Обязательно учтите, что при получении второго кредита на покупку квартиры ее вы вряд ли сможете использовать в качестве залога. Иногда такое условие банки все же выставляют, но гораздо легче будет получить ипотеку, если вы можете предоставить залог в виде жилья, которое уже имеется в вашем распоряжении. Заложить квартиру, купленную в кредит ранее и еще являющуюся залогом, нельзя.

Можно ли брать одновременно две ипотеки

Ситуации, когда нужно взять вторую ипотеку, в нашей стране пока встречаются редко. Судите сами: зачастую для того, что бы погасить всю задолженность перед банком, заемщику необходим с десяток лет, а то и больше. И все же такие случаи иногда возникают. Поэтому заемщики спрашивают, можно ли взять вторую ипотеку? И да, и нет — все зависит от конкретной ситуации.

Не стоит думать, что вы сможете обмануть банк, скрыв информацию о выданном вам ранее кредите. Перед тем, как принимать решение о выдаче займа, банк внимательно проверяет кредитную историю и получает информацию о других кредитах вне зависимости от того, где конкретно они были выданы. В случае, если вы решили скрыть подобные сведения, вы вряд ли сможете рассчитывать на одобрение.

Можно ли взять параллельно 2 ипотеки в 2022 году и в каких банках

Здесь все зависит от банка-кредитора. В одних банках установлены автоматические программы подачи данных в БКИ (любые операции в отношении конкретного клиента начинают отображаться с момента фиксации в этой программе), а в других – этим занимаются обычные банковские работники.

Сама процедура регистрации сделки по второй ипотеке также схожа с первой. Для регистрации требуются договор купли-продажи, кредитный договор и закладная (последняя передается на хранение в банк). Закладную можно получить сразу вместе со справкой об отсутствии задолженности после исполнения всех обязательств.

Ипотека и потребительский кредит одновременно

Кредитка может и выручить в случае непредвиденных расходов, которые грозят срывом сделки и потерей уже потраченных денег впустую. Например, если страховка оказывается слишком дорогой или продавец ставит условие, что продолжит сделку только, если цена станет выше на 13% (компенсация налога).

Из-за того, что многие считают, что кредит оформить получится только пока другие банки еще не знают об одобренном ипотечном кредите, а потом все – будут одни отказы, так как ипотека значительно увеличивает обязательные расходы и снижает платежеспособность, потребительский кредит пытаются оформить после одобрения заявки по ипотеке и до момента выдачи. На самом деле веского повода торопиться нет. Наоборот, это может послужить поводом для отказа в предварительно одобренной ипотеке.

Можно ли взять два кредита в нескольких банках одновременно

Жизненные ситуации, однако, бывают разные. Не все такие удачливые чтобы грести деньги лопатой. Когда стоит вопрос об улучшении жилищных условий, но финансы стеснены, все мы прибегаем к ипотеке. Но что делать когда не хватает денег даже на первоначальный взнос?

Некоторые думают взять кредит в одном банке и использовать его для первоначального взноса под ипотеку в другом банке. Это не самая лучшая стратегия. Во-первых, ваш первый банк все равно подаст сведения в агентство кредитных историй, так что второй банк прознает про ваш кредит и снизит планку выдаваемых средств. Во-вторых, уверены ли вы что проценты за первый кредит не понизят выгоду от схемы настолько, что будет выгоднее просто взять ипотеку под меньший первоначальный взнос? Здесь нужно взять калькулятор и хорошенько все просчитать.

Можно ли взять одновременно две ипотеки

Такие соглашения позволяют максимально снизить страховые проценты по премиям, а заёмщики могут быть уверены, что платят деньги не за воздух. Согласившись на подписание комплексной страховки, клиент покажет себя как ответственного человека, дополнительно возрастут шансы на получение денег на залоговый кредит.

Вся процедура получения ипотеки описана в ФЗ №102 от 16.07.1998г. Что касается выполнения норм кредитного договора, то тут юристы ссылаются на ГК РФ. В положениях нет запрета на подписание нескольких кредитных договоров по 1-му продукту, так что решение всегда остается за банком.

08 Авг 2022 piterurist 11 Поделитесь записьюurpiter.ru

Можно ли взять две ипотеки

У вас есть действующая ипотека и вы хотите взять вторую? Или вы хотите оформить сразу две ипотеки? В целом неважно какой у вас случай, так как количество кредитов зависит только от вашей платежеспособности. Большинство ипотечных банков вообще не накладывает никаких ограничений в этом плане.Узнайте на какую сумму кредита вы можете рассчитывать в банк либо ознакомьтесь с данной темой в статье: “Как банки рассчитывают ипотеку” http://podboripoteki.ru/articles/kak-banki-rasschityvayut-ipoteku/.

Допустим, что ваш совокупный ежемесячный доход позволяет взять ипотечный кредит в сумме 10 000 000 рублей. Соответственно вы можете купить одну дорогую квартиру или сразу несколько: две или три дешевых.

Ипотечный брокер. Бесплатные консультации.

Обратитесь за помощью в Подбор Ипотеки. Мы предлагаем бесплатную консультацию всем вариантам ипотечного кредитования. Для того, чтобы получить консультацию, отправьте заявку или свяжитесь о специалистом по телефону +7 (499) 394-03-36.

Наш опыт и связи в банках помогут Вам получить ипотечный кредит.

Оформить две ипотеки можно, как в разных банках, так и в одном. Если будете оформлять в одном банке, то также понадобится заполнить две анкеты и собрать два пакета документов. При этом две сделки можно совершить в один день.

Не забывайте про требования банка и дополнительные расходы: у вас должно быть “два” первоначальных взноса, и деньги на сопутствующие расходы по двум квартирам.Однако в не во всех банках можно взять 2 ипотеки одновременно. В Сбербанке все поэтапно: сначала надо подать первую заявку, выйти на сделку, а потом уже подавать заявку на вторую ипотеку.

В итоге, отвечая на вопрос: можно ли оформить две ипотеки, скажем: да - можно, при условии, что ваших доходов достаточно обслуживать два ипотечных кредита.

Предлагаем вам профессиональную помощь в подборе выгодной ипотечной программы и получении кредита в банке. Свяжитесь с нами любым удобным для вас способом:

Читайте также

« Возврат к списку

podboripoteki.ru

ᐉ Можно ли иметь две ипотеки одновременно. urpiter.ru

Можно ли взять вторую ипотеку

За повторным кредитом лучше всего обращаться в то учреждение, которое выдавало первый жилищный займ. Это немного упростит процесс одобрения заявки. Ведь банк уже владеет основной информацией о клиенте и не станет тратить время на проверки. Также обслуживание в одной организации намного удобнее. Клиенту не нужно заново знакомиться с условиями кредитования и посещать два разных офиса.

Отдельных программ под названием «Вторая ипотека» нет. Под этим выражением следует понимать получение дополнительной ссуды по одной из действующих ипотечных программ. Клиент обращается с вопросом: «Можно ли взять вторую ипотеку?», а учреждение решает вопрос об его удовлетворении.

Как оформить второй ипотечный займ на недвижимость

Законом не установлены ограничения для количества ипотечных кредитов. Ограничительную роль выполняют сами кредитные учреждения. Основным требованием при решении вопроса о выдаче повторного займа (в том числе ипотечного) является обязательность заемщика по внесению платежей. Но даже при стабильном высоком доходе большой объем обязательств настораживает кредитора.

Сокрытие своих намерений приведет к проблемам сразу в обоих кредитных учреждениях, в случае даже малейшей просрочки либо при обращении за потребительской ссудой или кредиткой. Это произойдет независимо от уровня дохода и наличия первоначального взноса. И это верный способ испортить взаимоотношения с кредитором. Так как при оформлении ипотеки клиент дает согласие на проверку сведений из БКИ — банк может в любой момент направить запрос на уточнение данных.

Как можно взять две ипотеки одновременно

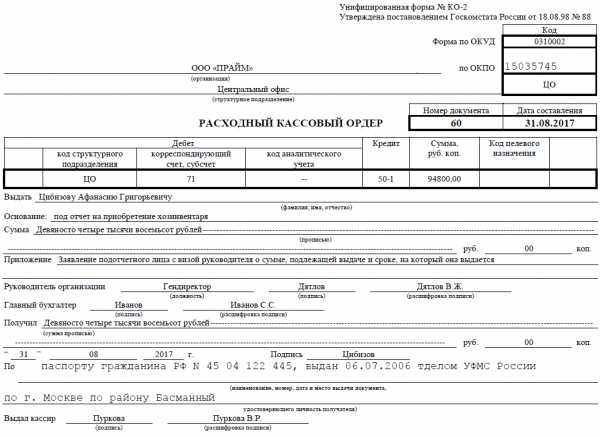

Размер необходимого займа рассчитать довольно легко, и проще всего сделать это совместно с кредитным специалистом банка, в который Вы обратились. Если говорить кратко, то расчет такой: стоимость жилья – первоначальный взнос + дополнительные расходы.

В начале 2022 г. было заявлено о подготовке законопроекта, призванного на государственном уровне установить максимальный уровень долга, но пока этого не случилось каждый банк устанавливает свой лимит. Обычно он в размере 40-50% от доходов. Идеальной считается нагрузка в 30-35% от уровня доходов.

Можно ли взять сразу несколько ипотек

Обязательно учтите, что при получении второго кредита на покупку квартиры ее вы вряд ли сможете использовать в качестве залога. Иногда такое условие банки все же выставляют, но гораздо легче будет получить ипотеку, если вы можете предоставить залог в виде жилья, которое уже имеется в вашем распоряжении. Заложить квартиру, купленную в кредит ранее и еще являющуюся залогом, нельзя.

— Прозрачные доходы или официальная зарплата — главные условия. Контроль со стороны банка за доходами заемщика в случае, если он берет второй кредит, гораздо строже, чем при получении первого. Это стоит учитывать, и лучше всего подготовить все необходимые документы заранее.

Можно ли взять одновременно две ипотеки

Оформлять заявку на получение двух жилищных займов сразу или на второй заем по этой программе лучше в одном учреждении. Исключением станет ситуация, если плательщик просто не доволен обслуживанием в учреждении. Хотя иногда все проблемы уходят после смены отделения или менеджера организации.

Такие соглашения позволяют максимально снизить страховые проценты по премиям, а заёмщики могут быть уверены, что платят деньги не за воздух. Согласившись на подписание комплексной страховки, клиент покажет себя как ответственного человека, дополнительно возрастут шансы на получение денег на залоговый кредит.

Как взять вторую ипотеку

Следует учесть, что дохода заемщика должно хватить на обслуживание обоих кредитов. В идеале сумма совместных выплат не должна превышать 40-45% от дохода. Естественно, что если заработок заемщика достаточно высок, то выплаты могут достигать и 60% от дохода. Взятие второй ипотеки не ограничивает возможность заемщика поучаствовать в специальной программе, например, «Молодая семья». При желании получить ссуду на льготных условиях обязательно нужно упомянуть об этом в кредитной заявке.

- Стабильный доход, позволяющий покрыть расходы по двум ссудам. Финансовое учреждение, подсчитав доходы клиента, определит возможность одновременного погашения обеих задолженностей. Кроме этого, кредитный отдел произведет подсчеты возможности оплаты первоначального взноса по второму продукту.

Можно ли взять в ипотеку 2 квартиры

Две сделки вполне можно совершить прямо в один день. Каждая ситуация сугубо индивидуальна, поэтому перед оформлением следует внимательно побеседовать с менеджером банка, а еще лучше обратиться в организацию, которая может быстро, легко и без особых проблем оформить ипотечные кредиты.

У Вас уже имеется ипотека на одну квартиру, но неожиданно возникает необходимость приобрести еще одну? Желаете оформить одновременно два ипотечных кредита? Все зависит исключительно от Вас и Ваших финансовых возможностей. Ведь многие банки не ставят никаких ограничений в этом плане!

Можно ли оформить два кредита одновременно

Возможно одновременно оформить как потребительский, так и ипотечный кредит. Если финансовые возможности заемщика позволяют приобрести не один, а два или более объекта недвижимости, то банк охотно предоставит ему заемные средства. По правилам ипотечного кредитования на каждую квартиру или дом заключается отдельный договор, при этом при оформлении второй ипотеки, приобретаемая недвижимость не может быть использована в качестве залога. В залог заемщик предоставляет свое имущество или имущество поручителя. В результате можно получить два ипотечных займа одновременно.

Любой вид кредита — это всегда риск и для банка-кредитора, и для заемщика. Поэтому наличие двух займов, естественно, приводит к увеличению риска. Здесь возникают вполне закономерные вопросы. Возможно ли получение двух займов в одновременно в одной, либо разных кредитных организациях? И имеет ли заемщик возможность получить заемные средства для погашения кредита, который был взят ранее. Официально получить два займа в одно и то же время вполне реально, но для этого необходимо соблюдать ряд определенных условий. К тому же, заемщик должен иметь достаточный для выплаты кредитов уровень доходов.

Можно ли иметь две ипотеки одновременно

Военная ипотека и гражданская ипотека. Добрый день! Подскажите, пожалуйста. Мой муж вступил в программу . В ближайшее время он получит на руки сертификат, но суммы по данному сертификату не хватает на покупку нужной нам квартиры (мы хотели бы взять 2х- комнатную в МО, примерная стоимость около 4. Возможно ли нам оформить на себя обычную гражданскую ипотеку, чтобы добавить необходимую сумму к военной ипотеке? Совместимы ли военная и обычная ипотеки или придется брать потребительский кредит?

- ДВЕ ипотеки одновременно, на одну квартиру взять невозможно! Можно взять ипотеку и ПОТРЕБИТЕЛЬСКИЙ кредит который, в отличие от ‘военной ипотеки’ нужно будет платить из собственного кармана.

- Могу ли я взять года с 2006 по.

- Можно ли помимо военной ипотеке взять еще и обычную гражданскую ипотеку? Наталья, две ипотеки на одну квартиру банк не даст.

- ЕС ли я сейчас возьму гражданскую ипотеку, то это повлияет ли в получении мной через два года военной ипотеки? Имею ли я право как участник НИС на получение второй части денежных средств дополняющих накопления?

Можно ли иметь две ипотеки одновременно

Хотя, при желании, заемщик может использовать также и собственные накопления для того, чтобы увеличить размер первоначального взноса и купить лучшее жилье (большей площади, в более престижном районе и т. Особенностью приобретения квартиры по военной ипотеке 2. Другими отличительными чертами военной ипотеки в 2. Регистрация договора купли- продажи жилья осуществляется не в течение 3. Военная ипотека начинает работать сразу после того, как вы выберете банк.

- Оформить две ипотеки можно, как в разных банках, так и в одном. Если будете Однако в не во всех банках можно взять 2 ипотеки одновременно.

- Можно ли одновременно воспользоваться военной ипотекой и материнским капиталом? Можно взять вторую ипотеку в будущем. Самым главным отличием в одновременном использовании сразу двух ипотечных субсидий от государства является вид права.

- Конечно может — и ипотеку взять как гражданский и оформить в собственность! Подскажите пожалуйста можно ли взятую военную ипотеку как бы переложить на другой объект?

- Два ипотечных кредита в одном кармане. Программа НИС — достаточно гибкая. Погашать в таком случае гражданскую ипотеку можно как личными сбережениями, так и средствами маткапитала. Одновременно военная ипотека и простая (гражданская).

urpiter.ru

Два ипотечных кредита одновременно - можно ли взять ипотеку второй раз

Что делать, если вы решили купить в кредит сразу две квартиры? Выдаст ли банк деньги на покупку жилой или нежилой недвижимости, если вы уже ранее взяли ипотеку и еще не выплатили ее? Можно ли взять вторую ипотеку, и кому ее дают?

Такие ситуации возникают отнюдь не редко, если учитывать, что ипотечный кредит выдается на 20-25 лет. За это время может потребоваться и новая ипотека.

Что делать в таком случае? И кто может воспользоваться такой возможностью?

А такая возможность есть, хотя получить второй подобный кредит будет гораздо сложнее.

Не стоит думать, что вы сможете обмануть банк, скрыв информацию о выданном вам ранее кредите. Перед тем, как принимать решение о выдаче займа, банк внимательно проверяет кредитную историю и получает информацию о других кредитах вне зависимости от того, где конкретно они были выданы. В случае, если вы решили скрыть подобные сведения, вы вряд ли сможете рассчитывать на одобрение.

Каким условиям вы должны соответствовать при получении второй ипотеки?

Ипотеку второй раз при непогашенной первой вы сможете получить в случае, если:

— Вы будете выплачивать по кредитам лишь 45% от всех доходов, которые имеете. Это самое важное условие, которое вы должны выполнять. Оно же действует и в случае, если вы хотите получить первый кредит на покупку квартиры. При получении двух ипотек одновременно такое правило также действует, и если вы все-таки можете позволить себе выплачивать два кредита, банк не имеет права вам отказать. Впрочем, все зависит и от некоторых других требований.

— Вы должны иметь хорошую кредитную историю. Прежде всего, это касается той ипотеки, которую вы выплачиваете на данный момент. В случае, если у вас были какие-либо задержки или затруднения с платежами, банк будет относиться к вам настороженно, и у вас вряд ли выйдет получить второй кредит. Впрочем, все зависит от «степени тяжести» таких задержек.

— Прозрачные доходы или официальная зарплата — главные условия. Контроль со стороны банка за доходами заемщика в случае, если он берет второй кредит, гораздо строже, чем при получении первого. Это стоит учитывать, и лучше всего подготовить все необходимые документы заранее.

— Вы должны привести созаемщиков и поручителей, которые не выступали поручителями по другим кредитам и не имеют никаких обязанностей перед выбранным вами или другим банком.

Обязательно учтите, что при получении второго кредита на покупку квартиры ее вы вряд ли сможете использовать в качестве залога. Иногда такое условие банки все же выставляют, но гораздо легче будет получить ипотеку, если вы можете предоставить залог в виде жилья, которое уже имеется в вашем распоряжении. Заложить квартиру, купленную в кредит ранее и еще являющуюся залогом, нельзя.

Взять две ипотеки одновременно отнюдь непросто даже тем, кто может похвастаться большими доходами. И хотя это важнейшее условие при получении второго кредита при непогашенном первом, вы должны иметь безупречную кредитную историю, стабильную работу и заработную плату, а также необходимый в таком случае залог и поручителей.

www.adresbanka.ru

Можно ли взять две ипотеки одновременно и какие будут условия

Сразу можно сказать о том, что ипотеку можно брать неограниченное количество раз, но все будет зависит от ваших доходов. Берете вы вторую ипотеку уже погасив первую или еще не расплатились с первой, не важно, банку главное — это ваше финансовое положение, которое конечно должно позволить вам оформить вторую ипотеку без проблем. В нашей статье вы узнаете об особенностях и нюансах вторичного оформления ипотечного кредита, а так же рассмотрим общие условия.

Сколько раз можно брать ипотеку?

Безусловно, размер дохода должен безболезненно позволять вам платить за оба ипотечных займа, если брать вторую ипотеку не расплатившись до конца с первой.

Причем тут следует понимать, что когда банк просчитывает, сможете ли вы с вашими доходами платить ипотеку он берет в расчет только небольшую часть вашего дохода. Ведь вам нужно тратить деньги не только на выплату по ипотеке, но также и на личные нужды и питание. Поэтому ваш доход должен быть очень существенным, либо у вас должны быть большие и весомые активы, например несколько других квартир не находящихся в залоге.

Также следует понимать, что требования к кредитной истории также остаются. И кредитная история должна быть незапятнанной. При этом многие банки могут снизить процент на вторую ипотеку, если первую вы взяли в том же банке и выплаты по ней подходят к концу.

Также существенным плюсом при попытке получить вторую ипотеку будет наличие депозита в этом же банке. И не стоит забывать, что при любой по счету ипотеке придется оплатить первый взнос, в размере до 30 % от общей стоимости квартиры.

А также оплатить остальные расходы на страховку и оценку недвижимости.

В целом, ипотеку можно брать сколько угодно раз, если вы полностью соответствуете требованиям, предъявляемым банком к потенциальному заемщику.

Условия второй ипотеки

Формально ограничений для оформления второй ипотеки нет.

Заемщик должен будет предоставить стандартный пакет:

- паспорт;

- дополнительный, подтверждающий его социальный статус, документ — ИНН, СНИЛС, водительское удостоверение, воинский билет, удостоверение сотрудника силовой структуры и т.д.;

- документы о семейном положении и наличии детей;

- справка о составе семьи;

- документы о месте работы и размере заработной плате;

- справки о наличии источников дополнительного дохода;

- сведения о принадлежащем заемщике имуществе;

- документы на первый жилищный займ (договор с банком и бумаги на квартиру).

Следует учесть, что дохода заемщика должно хватить на обслуживание обоих кредитов. В идеале сумма совместных выплат не должна превышать 40-45% от дохода. Естественно, что если заработок заемщика достаточно высок, то выплаты могут достигать и 60% от дохода. Взятие второй ипотеки не ограничивает возможность заемщика поучаствовать в специальной программе, например, «Молодая семья». При желании получить ссуду на льготных условиях обязательно нужно упомянуть об этом в кредитной заявке.

В остальном условия стандартные:

- ставка от 10%;

- сумма займа — до 20 миллионов для столиц и до 8 миллионов для регионов;

- продолжительность кредитования — до 25-30 лет;

- обязательное оформление страховки. Впоследствие можно будет вернуть часть денег, затраченных на оплату страхования, подробности здесь.

Как повысить вероятность одобрения

Применяются стандартные методы:

- Документальное подтверждение дополнительных источников дохода. Это может быть всё, что угодно: пенсия, доход от предпринимательской деятельности или частной практики, авторский отчисления, подработка и т.д.

- Привлечение созаемщиков с хорошей кредитной историей и большой зарплатой. Желательно, чтобы у них не было действующих кредитов и иждивенцев на обеспечении.

- Предоставление залога. Это может быть любое крупное недвижимое или движимое имущество: квартира, дом, машина, ценные бумаги и т.д. При этом нельзя использовать в качестве залога квартиру, купленную на средства первого ипотечного кредита, так как она уже находится в залоге у банка.

- Существенным подспорьем может оказаться рассказ о планах использования квартиры. Например, планируется ее сдавать. В этом случае нужно заранее прописать такую возможность в договоре, а банк получит наглядное представление, откуда у заемщика возьмутся дополнительные средства для исполнения своих платежных обязательств.

Когда кредитный отдел рассматривает заявку клиента, он учитывает такие факторы:

- Стабильный доход, позволяющий покрыть расходы по двум ссудам. Финансовое учреждение, подсчитав доходы клиента, определит возможность одновременного погашения обеих задолженностей. Кроме этого, кредитный отдел произведет подсчеты возможности оплаты первоначального взноса по второму продукту.

Если заемщик без проблем может покрыть сумму последнего, то это станет весомым аргументом в пользу подписания ипотечного договора.

- Положительная история кредитования. Своевременная оплата текущей ипотеки и отсутствие замечаний в кредитной истории (КИ) только помогут убедить банк выдать вторую ссуду. Добросовестному заемщику кредиторы могут еще и снизить процентную ставку, как постоянному клиенту. В противоположном случае доказать банку свою надежность будет сложновато. Идти на сделку с клиентом, имеющим плохую КИ, вряд ли кто захочет.

Хотя бывают случаи, когда банки готовы сделать недобросовестным клиентам специальное предложение.

- Наличие подходящего и застрахованного предмета залога. Качественные характеристики последнего должны убедить банк в том, что стоимость переданной в ипотеку недвижимости гарантированно покроет возможные риски неуплаты. Имущество в обязательном порядке должно быть застраховано.

На каких условиях оформляется вторая ипотека в Сбербанке

С подробными правилами выдачи еще одного ипотечного кредита клиенты Сбербанка знакомятся только в банковском офисе. Ведь для каждого заемщика, желающего получить ипотеку второй раз, формируются особые условия выдачи средств.

При одобрении заявки на повторный кредит Сбербанк использует такую формулу:

- подсчитывает размеры выплат по текущему и по будущему займу;

- суммирует доходы клиента;

- разделяет показатели платежей на данные по доходам и умножает на 100%.

Если полученная цифра находится в пределе 50%, то есть все основания для заключения договора. Из этого можно сделать вывод, что Сбербанк согласится на вторую ипотеку тогда, когда доходы как минимум в два раза превышают расходы. Но если показатель меньше, то это не значит, что банк в любом случае откажет. Все решается исходя из конкретной ситуации.

Вторая ипотека и её особенности

Материнский капитал

Оформление повторной ипотеки указанным способом также возможно. Главное требование — достаточность средств на погашение двух кредитов.

Процедуру предварительного обращения в Пенсионный фонд проходить не нужно. Необходимо сразу отправляться в банк и спрашивать о возможности оформления еще одного займа. Главная проблема может заключаться в том, что материнский капитал выдается один раз. И вряд ли его суммы хватит на покрытие расходов по двум ипотекам. Ведь стоимость жилья растет. Помочь здесь смогут только дополнительные доходы.

Допустима ли военная ипотека второй раз

По закону такая возможность не исключена. Военнослужащие могут подать заявку в таких случаях:

- возникла необходимость улучшить жилищные условия;

- лицо переводят на новое место службы в другом регионе;

- изменилось семейное положение либо увеличился состав семьи.

Особенность здесь в том, что заемщик не может расплачиваться по двум военным ипотекам одновременно. Чтобы получить новый продукт необходимо обязательно снять все обременения с купленной ранее квартиры.

Это можно сделать двумя путями:

- погасить задолженность собственными средствами или за счет продажи недвижимости;

- оформить потребительский кредит и за счет него выйти из ситуации.

Советы о том, как правильно взять вторую ипотеку

Если у вас возникла необходимость получить еще один жилищный кредит — обращайтесь напрямую в банк. Только там вам смогут дать окончательный ответ.

Соберите максимум документов, которые помогут убедить кредитора в вашей платежеспособности и добросовестности. Оформлять вторую ипотеку лучше в том же банке, который выдавал первый займ. Но если вас ранее что-то не устроило, или вам отказали — идите к новому субъекту кредитования.

В тот же банк обратиться?

Будучи уверенным в том, что финансовая организация согласится предоставить необходимую денежную сумму, пора подавать заявку.

Только сначала нужно решить, в какой банк обратиться. Часто люди совершают непростительную ошибку, сделав неправильный шаг, а значит, следует рассмотреть оптимальный вариант.

Сразу нужно оградить от посещения иного банка, так как в нем снова придется с полной процедурой проверки всего пакета документов и объекта недвижимости. Вследствие этого лучше снова отправиться в ту же финансовую организацию, чтобы избавить себя от лишних трудностей.

Хотя существует иная причина, которая касается сроков оформления договора, ведь лишние задержки с получением денежных средств не понравятся никому из заявителей. Если снова потребовались деньги, и семейный бюджет позволяет оформить вторую ипотеку, можно смело отправляться в тот же самый банк.

В нем удастся без особых затруднений получить необходимую сумму, а потом спокойно продолжать вносить ежемесячные выплаты. Так что беспокоиться о неприятностях раньше времени не следует.

Источники:

- http://www.woman.ru/psycho/finance/thread/4879042/

- http://kreditorpro.ru/mozhno-li-vzyat-vtoruyu-ipoteku/

- http://propertyexperts.ru/ipoteka/64-skolko-raz-mozhno-brat-ipoteku

- http://moezhile.ru/ipoteka/vtoruyu-ipoteku

- https://cbkg.ru/articles/mozhno_li_vzjat_vtoruju_ipoteku

bogkreditov.ru