А вы знаете в чем отличие карт Visa от MasterCard? Мастеркард доллар или евро

Что лучше для путешествия Visa или MasterCard?

Еще какие-то 10-15 лет назад все мы путешествовали исключительно с наличными деньгами, заблаговременно обменяв рубли на доллары или евро в ближайшем обменнике, где лучше курс. И тому были достаточно веские причины, о которых мы все прекрасно знаем:) Но на дворе 21 век, прогресс не стоит на месте и в путешествия мы уже давно привыкли ездить не с наличкой, а с карточками от Visa / Mastercard.

Основными плюсами использования дебетовых и кредитных карточек являются:· не нужно носить с собой наличку· можно легко и быстро оплатить любые товары и услуги· различные бонусы, скидки, мили и т.п.· безопасность· и много других.

Итак, плюсы очевидны и понятно что карточку иметь необходимо. Но какую платежную систему выбрать? Что лучше Visa или MasterCard? Чем они отличаются? На эти вопросы мы постараемся дать развернутый ответ ниже.

Многие считают что Visa – чисто американская платежная система, а MasterCard — европейская, но это не совсем так. Уже давно эти платежные системы стали международными, об этом можно судить даже по их названиям – Visa International Service Association и MasterCard Worldwide. Но это не самое важное.

А важно вот что:Главной валютой для Visa является американский доллар, т.е. все операции, связанные с конвертацией валют, будут проходить через доллар. Ну а для MasterCard же главной валютой может быть как евро, так и американский доллар.

Чтобы было проще понять, рассмотрим варианты с конвертацией на примерах.

У вас рублевый счет, вы в Амстердаме, платите за ужин в евро.Visa: RUB > USD > EURMasterCard: RUB > EURТут MasterCard выгоднее т.к. всего лишь одна конвертация.

Вы обладатель счета в евро, вы в Дижоне, оплачиваете съеденные устрицы в евро.Visa: EUR > USD > EURMasterCard: EURMasterCard тут оказывается выгоднее, т.к. конвертации нет. А с Visa у вас была бы аж двойная конвертация — одна будет сделана платежной системой, другая вашим банком.

Вы имеете долларовый счет, вы в США, расплачиваетесь за бургер вечнозелеными.Visa: USDMasterCard: USD > EUR > USDУ Visa понятно что без конвертации, а у MasterCard она получается двойная.

Вы имеете рублевый счет, вы в Брашове, платите за что-то румынскими леями (румыны не входят в еврозону).Visa: RUB > USD > EUR > RON или RUB > USD > RONMasterCard: RUB > EUR > RONС MasterCard будет две конвертации. С Visa же может получиться как две, так и триконвертации! Это случается из-за того что в Европе большинство транзакций проводятся через евро, соответственно тройная конвертация очень даже вероятна.

Итак, наконец мы знаем чем отличаются платежные системы Visa / Mastercard и можно подытожить следующее:

Карточки MasterCard лучше использовать в Европейский странахКарточки Visa для путешествий по СШАНу а в России не имеет значения какая у вас платежная система.

tripzter.ru

А вы знаете в чем отличие карт Visa от MasterCard?

Если Вы планируете путешествие за границу, Вам важно будет знать это!

В поездке за границу хорошо иметь не наличные деньги, а банковскую карту. Очевидными плюсами карты является отсутствие необходимости возить с собой наличную валюту, необходимость декларировать ее на таможне, легкость при оплате товаров и услуг и прочие блага жизни. Итак, всем нужна карточка. Но вот какая?

Частое утверждение: "Visa - американская платежная система, а MasterCard - европейская", - не совсем верно. Обе платежные системы давно стали интернациональными. Посмотрите, хотя бы, на полное название платежных систем - Visa International Service Association и MasterCard Worldwide.

Гораздо важнее другое.

Для платежной системы Visa основной валютой является американский доллар. Это значит, что операции, связанные с конверсией валют, будут проходить через доллар. Для платежной системы MasterCard основной валютой может являться как американский доллар, так и Евро. Вот это очень важная особенность! То есть операции могут проходить либо через Евро, либо через доллар.

Рассмотрим несколько ситуаций на примере карт, эмитированных российским банком:

Ваш счет в рублях. Вы в Германии.Расчет за покупку в евро.Visa: RUB > USD > EURMasterCard: RUB > EURMasterCard выгоднее - одна конверсия.

Ваш счет в евро. Вы в Париже.Расчет за покупку в евро.Visa: EUR > USD > EURMasterCard: EURMasterCard явно выгоднее - нет конверсии. А вот с Visa вы явно прогадаете, здесь будет аж двойная конверсия. Причем, одна конверсия будет сделана платежной системой, а вторая вашим банком.

Ваш счет в долларах. Вы в США.Расчет за покупку в долларах США.Visa: USDMasterCard: USD > EUR > USDУ Visa конверсии нет, а с MasterCard вы потеряете часть денег из-за двойной конверсии.

Ваш счет в рублях. Вы в Швеции.Расчет за покупку в шведских кронах (Швеция не входит в зону евро).Visa: RUB > USD > EUR > SEK или RUB > USD > SEKMasterCard: RUB > EUR > SEK

С MasterCard двойная конверсия. А вот с Visa может быть две, а может быть и триконверсии! Дело в том, что в Европе многие операции проводятся через евро,поэтому тройная конверсия возможна.

Вывод:В Европе лучше пользоваться MasterCard.В США картой Visa.В России – без разницы.

Поделитесь этим постом с Вашими друзьями!

interesno.cc

Как платить картой в Европе?

Отправляясь в путешествие, мы рассчитываем средства, которые возьмем с собой в тур заранее. А значит, задаемся актуальным вопросом: какая карта пригодится в Европе и поможет не переплатить? Выгодно ли платить картой?

В этой статье мы расскажем о том, какие карты бывают, почему наличка нужна, как банки конвертируют рубль в евро, сколько мы за это платим и как не потратить лишнего.

Банковские карты. Какую выбрать?

Есть несколько вариантов платёжных систем. Самые популярные: Visa, MasterCard, МИР.

Для путешествий по Европе лучше выбирать карты MasterCard. У этой системы конвертация средств при оплате покупок в валюте отличной от рубля, автоматически производится в евро.

Валюта у карт Visa — доллар США, в долларовых странах она удобнее. А вот в Европе Вам придется заплатить за двойную конвертацию, рубль-доллар-евро. Если Вы находитесь в Венгрии, например, где валюта — венгерский форинт, то готовьтесь платить по схеме рубль-доллар-евро-форинт.

MasterCard бывает разных уровней. И, в зависимости от уровня карты, меняются и условия обслуживания.

- Начальный: Maestro — обычно это карты социальные (пенсионные, стипендиальные, реже — зарплатные). Эти карты для поездок заграницу надо активировать, позвонив в банк, выпустивший карту до поездки. Важно: Maestro Momentum использовать за пределами РФ не получится.

- Стандартный: MasterCard Standart — карты заграницей работают без проблем.

- Премиум: MasterCard Gold или Platinum — дают немало дополнительных плюшек, но имеют более высокую цену годового обслуживания. Заграницей работают. Очень часто к этим картам прилагается пакет различных бонусов для держателей, часто — страховка в Шенген на год, но это акции банков, выпускающих карту. Советуем заранее сравнить предложения, возможно, Вам будет выгодно оформить премиум-карту не смотря на цену за обслуживание, ведь она бонусами покроет эти затраты с лихвой.

MasterCard считает курс на день оплаты по курсу Вашего банка+ % за конвертацию.

Если Вы хотите снимать наличные в Европе, то заранее уточните комиссии банков за снятие средств. Лучше в сторонних банкоматах наличные не снимать, потому что это влечет за собой, как минимум, двойную комиссию, если карта рублевая.

Основываясь на личном опыте, сразу говорим, что какой-то минимум наличных средств лучше иметь всегда. Возьмите не менее 20% от подготовленных в поездку евро мелкими купюрами на небольшие траты и на экскурсии.

Подойдёт ли моя карта для путешествий?

Итак, мы выяснили, что для наименее затратных путешествий по Европе следует выбирать карты MasterCard.

Важно: Чтобы расплачиваться в путешествии картой обязательно заранее оповестите банк по телефону о датах поездки и странах, в которых планируете пользоваться картой. Сбербанк обычно не обращает внимания на географию совершения платежей. А вот Альфа смело может заблокировать карту за подозрительную операцию из маленькой деревушки близ Мюнхена.

Предупреждайте банки о том, когда и в каких странах Вы будете платить по карте. Заодно выясните у оператора все проценты по конвертации, комиссии и курсу и процент за снятие в банкомате.

Что делать в странах, где в ходу местная валюта?

Что делать в странах, где в ходу местная валюта?

Часть стран Европы имеет свою валюту. Например, в Чехии — чешская крона. В Венгрии — форинт. Скандинавы тоже не хотят себе евро, у них кроны — датская, норвежская и шведская соответственно. Швейцария — стабильная страна, где в ходу швейцарский франк. А вот в Польше — злотые.

Представим себе такой евротрип: Вы едете через Финляндию (евро) в Швецию (шведские кроны), потом катаетесь по фьордам Норвегии за норвежские кроны, а завершается всё Данией и обратно Швецией с Финляндией. Такая история будет в этом туре: Норвежские Фьорды с Бергеном — 7 дней

Покупать 100500 неизвестных скандинавских денег — это сложно, рассчитать траты заранее тоже непросто, искать редкие кроны и закупать их в разных обменниках, чтобы выиграть на курсах — трата бесценного времени, а в мультивалютных обменниках это будет невыгодно. Менять наличные в каждой стране с евро — вариант, но не забывайте про комиссию за обмен=)

Вариант с картой будет выглядеть примерно так:

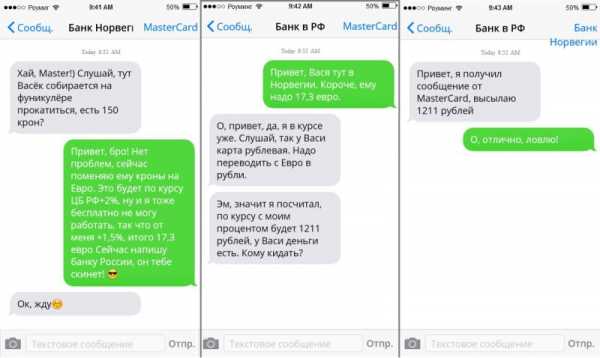

В Норвегии Вам захотелось прокатиться на фуникулере в Бергене. Стоимость, допустим, 150 NOK (норвежская крона). Вы оплачиваете покупку билета рублёвой картой MasterCard Standart:

Терминал запрашивает у норвежского банка 150 крон — норвежский банк запрашивает эти кроны у платежной системы MasterCard — MasterCard меняет NOK в EUR по своему курсу (например, ЦБ РФ+2%) 150 NOK =17 EUR и за обмен берет 1,5% сверху, сумма покупки теперь 17,3 EUR — после этого MasterCard запрашивает 17,3 EUR у Вашего банка в РФ — банк в РФ проверяет счёт и видит, что карта рублёвая. Он переводит 17,3 EUR по своему курсу 70 РУБ за 1 евро (ЦБ РФ+1,5%) в рубли — банк РФ списывает 1211 Рублей — Вы катаетесь на фуникулёре и наслаждаетесь Бергеном, переплата составляет 5 %

Теперь наглядно:

Диалог платёжной системы и банков мог бы выглядеть именно так, но это не точно=)

Комиссия за переводы (крона(или другая валюта)-евро-рубль) обычно есть в доступе на сайтах банков. В нашем примере комиссии усреднённые, для более круглого счёта.

Если карта в валюте

Не стоит забывать о существовании валютных карт в долларах или евро. Если Вы часто путешествуете (более 3-х раз в год), то можете завести валютную карту. Однако для однократного пользования она будет невыгодна, так как стоимость оформления (содержания) обычно составляет около 30 евро/долларов.

Валютные карты удобны и выгодны в случае, если Вы часто путешествуете в течение года или планируете дорогую покупку. Например, купить Айфон в Финляндии или от души пошопиться в брендовых аутлетах близ Неаполя.

Также валютная карта будет выгоднее, если Вы платите по схеме «купить билет на фуникулёр за норвежские кроны».

В этом случае банк в РФ говорит «о’кей» сразу и не переводит евро в рубли по курсу с процентом. Значит, переплата составит 3,5% вместо 5%. На небольших покупках это сказывается незаметно. А крупные приобретения немного, но дешевеют.

В случае с оплатой покупок в евровых странах, валютная карта принесёт еще немного сэкономленных денег.

С валютной картой немного проще снимать евро в банкоматах заграницей — нет комиссии за конвертацию и остаётся только комиссия за снятие. Есть банки, которые предлагают снятие наличных в банкоматах партнёров без комиссии, но надо снимать определенную сумму. Уточняйте особенности снятия в Вашем банке.

Итак, подводим итоги:

- В Европу берем MasterCard (лучше Standart).

- Звоним в банк и сообщаем даты поездки и страны, чтобы карту не заблокировали.

- Берем 20% от суммы наличными в евро (на всякий случай и чтобы оплатить экскурсии).

- Помним о конвертации валют. Дорогие покупки лучше совершать с валютной карты или оплачивать наличными.

- Заранее уточняем комиссию за конвертацию и за снятие наличных в Европе, на случай, если срочно понадобится ещё наличка.

- Если покупки небольшие, то не переживаем из-за конвертаций, они не превышают 3-7% от стоимости покупки.

Если Вам понравилась статья, материал оказался интересным и полезным, сохраняйте нас в закладки и поддерживайте авторов репостами!

Автор: Мария РахматуллаеваБольше интересных статей и спецпредложений смотрите в нашей группе: vk.com/bontourmsk

Возможно Вам будут интересны другие статьи:

bonturina.ru