Кто должен выплачивать кредит после смерти заемщика? Кто должен вернуть кредит после смерти

Кто должен платить кредит банку после смерти заемщика?

Mnogo-Kreditov.ru › Кредиты

26.02.2022

Ситуации, когда после смерти человека у него остаются долговые обязательства перед кредитными организациями в виде займа, ипотеки, ссуды, встречаются достаточно часто. И тут возникает целый ряд не очень приятных вопросов, главный из которых — кто должен платить кредит банку после смерти заёмщика?

Положение действительно непростое. Ответ, кто именно возьмёт на себя всю ответственность за погашение долга, зависит от множества нюансов. Попробуем в них разобраться.

Что происходит с кредитом, если человек умирает?

Первое, с чего необходимо начинать – выяснить, какой именно вид долговых обязательств, и на каких условиях он был оформлен. Только имея подробные сведения можно будет понять, что ждёт родственников, если у умершего остались кредиты.

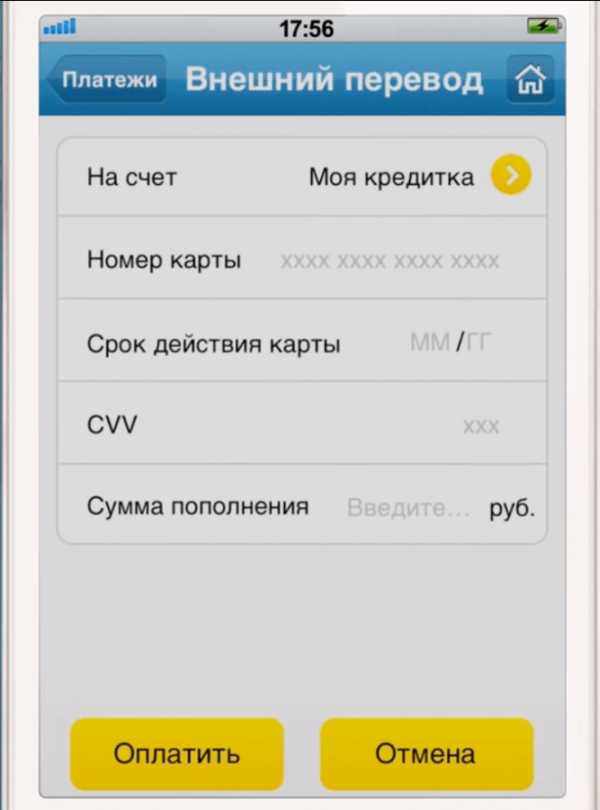

Важный момент – процентная ставка по выплатам. Ведь их сумма распространяется на весь период графика погашений долга (независимо от того, жив человек или нет). В связи с этим родным покойного надлежит как можно скорее известить о данном факте сотрудников финансовой организации, оформившей ссуду. Для этого заинтересованные граждане должны предоставить в отделение банка официальный документ — свидетельство о смерти.

Следующий шаг – подготовка заявления о вступлении в права наследования имущественных ценностей. Эта процедура особенно оправдана, если наследство на порядок выше обязательств по займу. После того, как все формальные процедуры будут выполнены, а нотариальное подтверждение прав владения будет получено, следующий этап — выяснить, кому придётся погашать оставшуюся долевую часть кредита.

Для этого необходимо встретиться с сотрудником организации, узнать, о какой сумме идёт речь, и произвести полную выплату — или продолжить перечислять денежные средства по действующему графику платежей.

Если в кредите ипотека – дополнительно потребуется письменная бумага, подтверждающая полное отсутствие претензий по договору наследодателя. Таким образом, последний гарантированно обезопасит себя от потенциальных проблем, связанных с высокими процентами, оплатой пени или отклонением от сроков погашения долга.

Ответственность за просрочку по выплатам такая же, как и для лица, подписавшего договор с финансовым учреждением по факту получения займа. Ответчика могут принудить к продаже определённой части наследованного движимого или недвижимого имущества в пользу банковской организации. По закону стать инициатором возбуждения судебного разбирательства кредитор вправе, если срок погашения очередного платежа превышает 90 календарных дней. Обязательное условие — величина долговых обязательств более 5% от общего размера материальных средств, оформленных в качестве ссудного капитала.

Кто должен вернуть кредит после смерти заёмщика?

Лицом, которое возьмёт на себя бремя оплаты всех долгов, оставшихся от покойного, может являться как прямой наследник, так и сторонний человек – поручитель, принявший на себя данный статус на момент подписания кредитного договора. При этом прямые наследники могут вступить в законные права наследования как о принятии, так и об отчуждении причитающегося им имущества только спустя 6 месяцев от даты смерти родственника.

Если в договоре упоминается о созаёмщике, то ему придётся погасить часть обязательств по займу. Но бывает и так, что соглашение подписано двумя сторонами без участия поручителей. В такой ситуации на вопрос – нужно ли платить кредит за умершего родственникам, других вариантов ответа, кроме утвердительного, не будет.

Читайте также: Особенности заключения кредитного договора.

Лицам, которым придётся погашать долги перед банком, следует знать, что если размер пени за каждый день просрочки по выплатам превосходит величину, выставленную финансовым учреждением на момент гибели заёмщика, то заинтересованные граждане имеют все юридические основания обратиться с исковым заявлением в суд. При наличии весомой доказательной базы пеня будет уменьшена.

Что касается выплат по основной долговой сумме, то поручителю рекомендовано приложить все усилия, чтобы найти родственников покойного и совместно решать дальнейшую судьбу займа.

Не исключено, что родные всеми силами будут уклоняться от обязательств. На практике такое встречается достаточно часто. Это всегда следует понимать тем людям, которые с легкостью готовы взять на себя роль поручителя гражданина, чью семью они недостаточно хорошо знают. Желание помочь в таком случае может обернуться большими финансовыми потерями.

Должны ли родственники выплачивать кредит за умершего?

Списывается ли кредит после смерти заемщика или его всё равно придется платить?

Родственники обладают правом погашения в добровольном порядке. И хотя на практике такое встречается достаточно редко, банки в первую очередь рассчитывают на порядочность близких людей покойного.

Если этого не произошло, кредитор может письменно потребовать погасить остаток долга ближайшему родственнику, как только узнает о смерти заёмщика. Чаще всего – это супруг, дети, родители.

Получив письменное уведомление, близкие должны знать, что принудительно невозможно заставить их взять на себя выплаты до того момента, пока не будет определено право наследования имущества усопшего.

Наследственное делопроизводство – специфика нотариуса. Если прямого завещания нет, то сработает принцип ближайшей очереди. Попав в число наследователей, гражданин может отказаться от долевой выплаты долга, одновременно отказавшись и от вступления в право на собственность наследуемой доли.

Кредит по наследству

Обязаны ли наследники платить по кредитам умершего? Да, причем законодательно их мера ответственности эквивалентна долевой части в наследовании имущественных ценностей усопшего. Это регламентировано нормативно-правовыми государственными актами, в частности, Гражданским Кодексом РФ (статья 1175).

Порядок и сроки выплат оговариваются всеми лицами, имеющими долевое наследование до вступления ими в законные права владения. Если этого не сделать, впоследствии договариваться придётся в суде.

Проще платить по кредиту, оформленному под залог. Собственность продаётся, и все вопросы закрываются. Для этого наследнику необходимо обратиться в банк с соответствующим заявлением, по факту подачи которого организация выставит на торги имущество, собственником которого в рамках залога он является.

Если обеспечение отсутствует, платить лицам, вступившим в наследование, придётся из собственных средств. Наиболее распространённая ошибка – погашение только основного долга, тогда как проценты и пеня остаются невыплаченными по причине незнания об их существовании. Спустя некоторое время эта сумма многократно увеличивается и всё равно ложится на плечи плательщика по решению суда.

Если в банк свидетельство о смерти заёмщика было предоставлено своевременно, то любые дополнительные начисления, кроме основной суммы долга, являются незаконными и не могут быть взысканы с наследника. Вот почему важно знать о наличии кредита у умершего и своевременно известить о данном событии финансовое учреждение.

Что будет с застрахованным кредитом?

Если заём застрахован – это уже совсем иное дело. Страхование кредита на случай смерти делает процедуру взаиморасчётов с кредитной организацией на порядок проще. Почему так происходит?

В данной ситуации все проблемы с банком обязана решать компания, оформившая страховой случай. Другое дело, будет ли она брать на себя такую ответственность. Поскольку отдавать собственные активы не хочет никто (и страховщики не исключение), существует риск, что компания предпримет попытку классифицировать уход из жизни своего клиента совсем в другой трактовке, например:

- гибель во время участия в боевых действиях;

- в процессе увлечения экстремальным спортом;

- по факту выявления венерического заболевания, на которое не распространяется страховой случай;

- тяжёлой хронической патологии, имевшей место на момент подписания договора, но скрытой пациентом.

Компании с сомнительной репутацией часто изворачиваются, выставляя смерть человека совсем с другого ракурса. У них это неплохо получается. Заставить такую организацию погасить долг вряд ли получится.

Страховка по кредиту в случае смерти заёмщика – мера не слишком популярная среди россиян. Большинство предпочитают экономить на подобных услугах и мало разбираются в сути вопроса. Возможно два варианта, как обезопасить близких от долгового бремени в случае собственной смерти:

- Подписать договор со страховой компанией непосредственно на случай собственной гибели. Этот вариант рассмотрен выше.

- Оформить договор страхования об ответственности. Он предполагает передачу долговых обязательств вместе с процентами по кредиту в случае смерти заёмщика на компанию, страхующую от смерти. Тем самым, члены семьи и ближайшие родственники освобождаются от уплаты долга по праву наследования. Имея такой документ на руках, они защищены от любых притязаний банка.

Читайте также: Как отказаться от страховки по кредиту?

Подведём итоги

Таким образом видно, что процесс выплаты долга, оставшегося от умершего, процедура сложная и неоднозначная. Любые разногласия, отказ от выплат, давление банков и коллекторов предпочтительно решать в судебном порядке.

Тому, кто будет рассчитываться с займом, полезно знать, что образцовая кредитная история покойного, своевременные выплаты и отсутствие просрочек могут быть учтены кредитором как уважительный аргумент в списании части долговых обязательств.

Читайте также: Как работают коллекторы?

Видео по теме

Еще статьи на сайте:

Метки: Долги, КредитыОформите подписку на свежие материалы блога

mnogo-kreditov.ru

Кто должен вернуть кредит после смерти заемщика?

Отвечает Ольга, экономист, Креднал.ру •••Здравствуйте, Ольга Николаевна! Благодарим Вас за доверие! Ольга Николаевна, прежде всего, позвольте выразить Вам искренние соболезнования в связи с утратой супруга.

Ольга Николаевна, Вы обратились с вопросом на сайт Креднал.ру. мы оказываем содействие нашим пользователям в выборе кредитных продуктов и в решении самых нестандартных ситуаций связанных с процессом кредитования и возвратом долга кредитору.

О том, что Ваш супруг скончался, Вам стоит немедленно сообщить в банк, чтобы по его кредиту было приостановлено начисление процентов и штрафных санкций, если есть просроченные платежи. Мы полагаем, будет лучше, если Вы придете в офис кредитора лично, напишете заявление и оставите свидетельство о смерти. В результате данного визита, Вам стоит узнать, была ли оплачена Вашим супругом страховка, возможно, данный кредитный долг будет закрыт за счет страховой компании.

Если же задолженность по кредиту не была застрахована, то кредитный специалист Вам поспешит сообщить о том, что теперь Вы являетесь «заемщиком» и должны вернуть в банк все средства, израсходованные Вашим супругом. Хотим Вас заверить, что ни один банковский специалист или его руководитель любого чина и ранга не могут Вас обязать оплачивать кредит, которого Вы формально не получали. Вашей подписи нет на кредитном договоре, а это значит, что исполнять кредитные обязательства по кредитной карте супруга Вы можете только по личному желанию или по решению суда.

Так как кредитор, должен будет вернуть свои деньги, то он, конечно же, обратиться с заявлением в суд о взыскании кредитного долга умершего заемщика с его родственников, так как они являются наследниками.

Будет очень длительное судебное разбирательство. Для начала, должны выяснять, кто вступит в права наследования, а данная процедура занимает около полугода. В результате определения наследника, станет ясно, кто возьмет на себя оплату кредита. Ольга Николаевна, поэтому очень Важно, чтобы Вы обратились в банк, как можно скорее с заявлением о смерти супруга, чтобы приостановить начисление любых процентов и не наращивать долг.

Желаем Вам терпения и удачи!

Ответ полезен? ДА НЕТ Рейтинг: 5/51 - 1 отзывов 1167 просмотровkrednal.ru

Умер кредитор. Что делать с долгом?

К концу года решил устранить все бреши в своих лекциях. И сегодня как раз одна из таких латок. Я много слов посвятил теме: Что делать, если умер заемщик. И в ней я подробно расписал все действия родственников, наследников и банков, связанных с этим печальным, но неизбежным событием. И тема эта на моем блоге весьма популярна.

Тем не менее, как оказалось, народ требует раскрыть и обратный вопрос: А что делать заемщикам, если умер кредитор? Немного подумав, я решил дать ответ на этот непростой вопрос. А сложность его заключается именно в раскрытии понятия кредитор. Давайте начнем.

Если Вы помните, суть кредита или займа сводится к тому, что одна сторона (кредитор или займодавец) передает другой стороне (заемщику) деньги. Соответственно, заемщик обязуется эти деньги через определенное время вернуть, причем, вернуть с процентами.

Что же происходит в ситуации, когда кредитор умирает? Стоп. С этого момента и начинаются сложности.

Для того, чтобы ответить на сегодняшний вопрос, я должен определиться с тем, кто такой этот кредитор. И у меня два варианта ответа.

1. Кредитор – физическое лицо, и между ним и заемщиком был заключен договор займа, либо деньги были переданы по расписке, либо сделка между ними была совершена устно, и никакие документы не оформлялись.

2. Кредитор – банк либо иная кредитная организация, и в этом случае, между ним и заемщиком был заключен кредитный договор.

Теперь следите внимательно, я разберу подробно оба варианта.

Вариант первый: кредитор, он же займодавец – физическое лицо.

Итак, кредитор у нас – гражданин. Что происходит в случае его смерти? Смотрим Гражданский кодекс. И находим в нем единственное основание прекращения обязательств в случае смерти гражданина. Чтобы Вы понимали, когда прекращаются обязательства – никто и никому больше ничего не должен. И такая ситуация в нашем случае будет возможна только если исполнение обязательства было предназначено лично для кредитора, то есть, было неразрывно связано с его личностью.

Чтобы долго Вас не интриговать, скажу прямо – денежное обязательство под это условие не подходит. Иными словами, смертью кредита обязательство заемщика по возврату долга не прекращается.

Кому должен возвращать долг заемщик, если умер кредитор?

Ответ на этот вопрос должен быть очевиден для Вас, если Вы читали другие мои статьи на этом блоге. Ведь я писал об этом ранее, правда, по другому поводу. Все просто. На сцене появляются наследники.

Если после смерти кредитора, у него образовались наследники, то к ним и переходит право требования долга по договору займа либо по расписке. Единственное, что для этого наследники должны знать о состоявшемся займе, а так же иметь на руках договор займа, либо расписку.

Можно ли не возвращать долг, если умер кредитор?

И я отвечу Вам – можно! Но при удачном стечении обстоятельств.

Во-первых, если после смерти кредитора никто не вступил в права наследования.

Во-вторых, если наследники у кредитора появились, но о договоре займа или расписке им ничего не известно (где-то эти документы могли затерялись).

В-третьих, если договор займа был заключен устно, то есть без оформления каких-либо документов.

Во всех остальных случаях, деньги придется вернуть, но уже наследникам. Хотя, на мой взгляд, для самого заемщика по большому счету и не важно, кому именно он будет отдавать свой долг.

Вариант второй: кредитор – банк или иная финансовая организация.

Говоря о юридических лицах, сразу предупрежу, что с ними дело обстоит несколько сложнее, хотя, аналогии между смертью гражданина и «смертью» юридического лица, определенно есть.

Итак, согласно все тому же Гражданскому кодексу, обязательство может быть прекращено только в случае ликвидации юридического лица. Ликвидация – это такая процедура прекращения деятельности организации. Она может быть как добровольной, так и принудительной. Главное для нас то, что все обязательства должников перед этой организацией, равно как и обязательства этой организации перед кредиторами считаются прекращенными с момента ликвидации этой организации.

Но, не спешите радоваться, в моей практике не было ни одного случая, когда бы банк был ликвидирован, а все долговые обязательства его заемщиков – прекращены.

Как же происходит возврат долга в этом случае?

Практически, в 99 процентах случаев, банки проходят либо процедуру реорганизации либо процедуру банкротства. Что это такое.

Реорганизация – это процедура, которая в зависимости от потребностей проводится в форме слияния, присоединения, разделения, выделения либо преобразования. Суть процедуры заключается в том, что такая организация перестает существовать, однако, все ее обязательства сохраняются у правопреемника, то есть, у новой организации, которая возникает вместо старой.

Это кратко и достаточно примитивно, но основную мысль я Вам донес. А подробности реорганизации Вам вряд ли нужны. Главное, Вы должны понимать, что после прохождения этой процедуры, кредитор не «умирает», и, следовательно, обязательство заемщика сохраняется.

Банкротство – это процедура прекращения деятельности юридического лица. Вот как раз она и оканчивается полной гибелью юридического лица, что предполагает полное отсутствие правопреемников. То есть, после банкротства все обязательства заемщиков считаются прекращенными. И никто никому не должен.

Но, минус этой процедуры для заемщика заключается в том, что в процессе банкротства все должники «вылавливаются», и призываются к ответу. Иными словами, до того как банк будет признан банкротом, все должники в судебном порядке будут обязаны погасить свои долги.

На самом деле, смерть кредитора – юридического лица, я привел Вам больше для примера. На деле же, избежать ответственности перед банком, даже находящимся в процессе ликвидации (банкротства) практически невозможно. Но, тем не менее, я раскрыл Вам все варианты. А дальше смотрите по своей ситуации. Ведь если Вы читаете эту статью, значить эта тема для Вас актуальна.

Кстати, все свои вопросы по теме Вы можете задать мне в комментариях. С удовольствием на них отвечу.

www.rostovjurist.ru

Кредит по наследству после смерти – кому переходят обязательства умершего

Как правило, получение наследства ассоциируется с увеличением общего имущества человека. Однако иногда случается так, что в наследственную массу входит не только движимое и недвижимое имущество, но и кредит. Что же делать в этом случае, и кто ответственен за выплату кредита?

Содержание статьи

В первую очередь стоит отметить, что многие кредитные договоры составляются с оговоркой – в них указывается поручитель, который должен будет возмещать средства банку, если заёмщик этого сделать не сможет. В остальных случаях все долги заёмщика переходят к его наследникам согласно Гражданскому Кодексу Российской Федерации.

Здесь обязательно нужно отметить один важный момент – никто не уведомляет банк автоматически о смерти заёмщика, поэтому проценты продолжают начисляться.

Для наследника в этом случае лучшим планом действий будет следующий:

- Получить свидетельство о смерти наследодателя;

- Обратиться в банк с полученным свидетельством и заявлением о приостановке выплат до окончания разбирательства по наследственному делу;

- Обратиться к нотариусу для открытия процедуры наследования.

При таком подходе наследник ничего не теряет при отказе от имущества умершего и несёт минимальные убытки при принятии имущества и долгов.

Но даже если порядок действий был иным и по потребительскому кредиту начислены высокие проценты или же штрафы, то можно решить этот вопрос через обращение в судебные инстанции.

Бывают ситуации, когда наследники даже не знают о том, что к ним перешли обязанности по возвращению средств в тот или иной банк.

В большинстве случаев суд считает причину просрочки уважительной и решает дело в пользу истца. Кроме того, необходимо опираться на 333 статью Гражданского Кодекса, согласно которой банк не понесёт серьёзных убытков из-за небольшой просрочки выплаты кредита.

Поскольку в последнее время ипотека – это неотъемлемая часть жизни многих людей, то их наследников вполне обоснованно волнует, кто же продолжит выплаты, если собственник умрёт. Согласно договору, заключенному с любым банком, выплаты должны продолжаться в любом случае, иначе банк имеет полное право забрать и квартиру, и всё заложенное по договору имущество. Однако в такой ситуации он обязан вернуть вложенные в ипотеку материальные средства семье умершего человека.

В противном случае выплаты по ипотеке и кредит по наследству после смерти заемщика ложатся на его наследников.

Важно отметить тот факт, что банк не может взыскать с потомков умершего стоимость, превышающую стоимость принятого наследства.

Если заёмщик застраховал свой кредит, то в страховом случае его будет выплачивать страховая компания. Однако и тут есть свои тонкости. Естественно, что страховой компании не выгодно выплачивать средства, и большинство из них постараются уйти от законных выплат. Это легко удаётся, если заёмщик не исполнял обязательств перед страховой компанией.

Кроме того, в договоре страхования прописан ряд случаев, когда после смерти заёмщика компания не обязана выплачивать его долг. Как правило, к таким ситуациям относят смерти в результате венерологии, увлечения экстримом, гибели на войне и т.д.

Но даже если заёмщик не подходит ни под один из этих пунктов, то смерть от естественных причин может быть приписана ими к последствиям хронического заболевания, что не входит в страховой случай. Для того чтобы избежать таких махинаций, рекомендуется обращаться к проверенным организациям, которым важна их репутация.

Единственный способ не получить в наследство кредит – это не получать наследство вовсе. После открытия процедуры наследования происходит поиск и вычисление наследственной массы. В это время и определится общая стоимость всего имущества умершего собственника и сумма по кредитам, которую нужно выплатить банку. Если вторая цифра значительно больше, то наследник имеет полное право отказаться от получения имущества вместе с проблемными задолженностями.

Для этого необходимо обратиться к нотариусу и написать заявление на отказ от наследства без указания лица, в пользу которого совершён отказ. Соответствующее решение предоставляется банк. С этого момента вы снимаете с себя все обязательства, и банк больше не имеет права обращаться к вам по этому вопросу.

В наследовании задолженностей умершего человека есть множество различных нюансов, которые следует знать, чтобы не быть обманутым банком или страховой компанией:

Максимальная сумма, требуемая банком для выплаты, не может превышать размера наследства, поскольку кредит или ипотеку брал заёмщик, то учреждение имеет право на арест его имущества, а вот к имуществу нового собственника это никак не относится;

Максимальная сумма, требуемая банком для выплаты, не может превышать размера наследства, поскольку кредит или ипотеку брал заёмщик, то учреждение имеет право на арест его имущества, а вот к имуществу нового собственника это никак не относится;- Проценты продолжают начисляться в порядке, оговорённом заключенным между заёмщиком и кредитором договором. Вопросы о списании начисленных процентов решаются либо в самом учреждении, либо в судебном порядке;

- При смерти основного заёмщика кредитное учреждение не имеет права выдвигать требование о досрочном закрытии. Если такое требование выдвинуто, то банк превышает свои права. Новый заёмщик имеет право подать жалобу в судебные инстанции и выиграет это дело. Максимальное требование, которое может выдвинуть кредитная организация по отношению к наследнику заёмщика – это выплата в срок;

- Если выплаты просрочены, то начисляется пеня. Это правомерное действие, которое должно быть прописано в договоре. Кредитор имеет полное право начислить пени, если есть просрочки по выплатам или же между ними большие перерывы.

Редко, но случаются такие ситуации, когда кредит оформляется на несколько человек. В этом случае в договоре прописывается, какой именно процент от общей суммы должен выплатить каждый из созаёмщиков. При смерти одного из созаёмщиков на другого не ложится обязанность погашения второй части кредита. Она переходит либо к поручителям, либо к наследникам.

Исключение составляют случаи, когда непосредственно в договоре прописано обязательство второго созаёмщика выплатить всю сумму при смерти первого, и наоборот.

Отказ от выплаты всей суммы может стать причиной признания кредита безнадёжным. В этом случае банк вправе наложить арест на оговариваемое в договоре имущество и продать его на торгах с целью погашения кредитного остатка. Если после этой процедуры средства ещё останутся, то они будут переданы живому созаёмщику.

Выплата долгов – это обязательство, которое переходит во владение нового собственника наряду с остальным имуществом наследодателя после его смерти. Стоит отметить, что не все виды обязательств становятся ответственностью наследника. Согласно Гражданскому Кодексу Российской Федерации, если умерший человек был связан обязательствами, основанными на его личных талантах (умение петь, танцевать и т.д.), то оно прекращается после его смерти.

Кроме этого, выплата алиментов является обязательством, неразрывно связанным с личностью человека, поэтому оно также прекращается сразу же после его смерти. Поддержкой лица, получающего материальную помощь от умершего человека, занимаются государственные инстанции.

Если человек был поручителем, то, согласно Гражданскому Кодексу Российской Федерации, это обязательство прекращается вместе с его смертью. Некоторые кредитные организации стараются перенаправить обязательство поручителя на его наследников. Такие действия не являются правомерными и преследуются по закону.

Стоит отметить, что при получении в наследство не только имущества, но и долговых обязательств наследнику следует как можно быстрее связаться с организацией, выдавшей кредит, и со страховой компанией, если заём застрахован.

Это может значительно снизить суммы дополнительных выплат пенни и штрафов, а также полностью освободить нового заёмщика от его обязательств при погашении их страховой компанией.

Поскольку случаи мошенничества в таких ситуациях очень часты, рекомендуется обратиться к юристу за справкой о правомерности претензий кредитной организации. Хороший специалист подскажет, прав ли банк в своих притязаниях, и как лучше поступить в сложившейся ситуации.

Поделитесь с друзьями ссылкойmoinaslednik.ru

Кто несет ответственность за кредит после смерти заемщика?

Сегодня наличием кредита никого не удивишь. Но иногда случаются ситуации, когда заемщик умирает, и, как подтверждает российская судебная практика, чаще всего кредитное обязательство продолжает свое существование. И тут появляется вопрос: кто должен платить кредит после смерти заемщика? В соответствии с положениями Гражданского кодекса Российской Федерации обязанность погашения долгов наследодателя возлагается на его наследников. И абсолютно неважно, перешло это наследство по завещанию или по закону, является ли наследник первой, второй или прочей очереди, представило ли собой наследство шикарный особняк или ветхий домик. Банкам абсолютно все равно кто будет платить, для них важно вернуть деньги с процентами.

Сегодня наличием кредита никого не удивишь. Но иногда случаются ситуации, когда заемщик умирает, и, как подтверждает российская судебная практика, чаще всего кредитное обязательство продолжает свое существование. И тут появляется вопрос: кто должен платить кредит после смерти заемщика? В соответствии с положениями Гражданского кодекса Российской Федерации обязанность погашения долгов наследодателя возлагается на его наследников. И абсолютно неважно, перешло это наследство по завещанию или по закону, является ли наследник первой, второй или прочей очереди, представило ли собой наследство шикарный особняк или ветхий домик. Банкам абсолютно все равно кто будет платить, для них важно вернуть деньги с процентами.

Согласно законодательству, перевод наследства осуществляется через шесть месяцев. За это время выявляются все наследники. По истечении указанного времени, они вступают в права наследования и с этого момента начинают выплачивать долги. Но нередко на этапе выделения долей возникают споры, переходящие в долгосрочные судебные тяжбы. Но банкам не интересно ждать столь долгий срок, поэтому чаще всего они стараются как можно быстрее предъявить требования выплачивать кредит после смерти заемщика, только узнав о об этом, в том числе с привлечением судебных органов. Но с «посмертным» долгом все не так безнадежно для должников – наследников:

1. Гражданским кодексом закреплен ответ наследника по долгам наследодателя исключительно в пределах полученного имущества.

2. В случае нескольких наследников долг делится пропорционально долям наследства.

3. В случае обеспечения кредита залогом, наследник получает в собственность и сам предмет залога, что нередко упрощает погашение такого долга путем продажи заложенного имущества.

В случае отсутствия наследников по закону и поручителя по кредитному договору банк может подать в суд прошение о возможной продаже наследного имущества с торгов, чтобы погасить кредит после смерти заемщика.

[ad#telo]

Существует мнение, в том числе среди некоторых юристов, что наследники несут обязательства по кредиту только с момента оформления права на наследство, и банк не имеет право начислять пени в период этого оформления. К сожалению, это не так: право на наследство появляется в момент его открытия, то есть в день смерти. Поэтому банки, в случае не поступления очередных платежей по кредиту, имеют полное право начислять пени и штрафы.

В целях уменьшения неустойки можно предпринять несколько шагов:

1. Попробовать договориться с банком об уменьшении или вовсе аннулировании штрафов.

2. Попробовать доказать, что просрочка явилась следствием обстоятельств непреодолимой силы, а Вы как наследник просто не знали о кредите.

3. Оформить отказ от наследства у нотариуса.

Но хуже всех приходится поручителям в случае безвременной кончины должника, особенно если они не являются ни родственниками, ни наследниками по завещанию. Дело в том, что наследник может претендовать на залоговое имущество, поручитель же обременен лишь обязательством выплаты чужого долга. Причем поручитель несет ответ по долгу в полном объеме, включая штрафы, пени и судебные издержки.

Материал взят с сайта http://kredityk.com/

kredityk.com

К кому переходит кредит после смерти человека?

Ситуации, когда человек взял кредит на определенную сумму и спустя некоторое время после этого умер, к счастью, происходят достаточно редко. Тем не менее, они случаются. Возникает вполне закономерный вопрос — к кому переходит кредит после смерти человека? Быть может, он попросту аннулируется банком? Если бы все было так просто…

Согласно гражданскому кодексу Российской Федерации, человек, который вступает в наследство и получает в свои руки имущество умершего, обязан выплачивать всего долги, включая даже взятые кредиты в банках. Поэтому в данной ситуации закон находится на стороне кредитных организаций.

Однако, во многих случаях выплаты можно сократить до минимума. Как? Это зависит от того, что именно вам положено по завещанию. Если вам положено получить, к примеру, шкаф и сервант умершего, то сумма долга, которую вы обязаны будете вернуть банку, не может превышать стоимость указанного имущества. Даже если кредит будет равен одному миллиону рублей, а стоимость вещей — тысяча рублей, то в этом случае кредитная организация не имеет права требовать с вас сумму свыше той самой одной тысячи рублей. При этом банки зачастую требуют оплатить всю сумму кредита, поскольку большинство людей об указанной нами информации не знает.

Допустим, что вы вернули только тысячу рублей из одного миллиона. Банк не имеет права требовать с вас больше. Что он может сделать? Есть два пути решения проблемы. В первом случае запрос направляется к другим родственникам или лицам, которые получили наследство, что бы возвратить долг. Во втором случае, если возвращать средства банально некому, кредитная организация использует страховку, без которой сегодня кредиты практически не оформляются.

А как быть, если наследников несколько и они получают наследство в неравных долях? В этом случае они будут погашать кредит согласно своей доли в наследстве.

И напоследок. Если заемщик умирает, то банк как можно быстрее пытается найти его родственников и сразу же требует погасить долг. Проблема только в том, что родственник не обязательно является наследником, к тому же последний должен заявить о своих правах в течении полугода. Соответственно, в этом случае вы можете даже не общаться с представителями банка. Более того, если наследство настолько мало, что ничего не стоит, вы можете просто от него отказаться. Тогда банк просто не сможет предъявить к вам претензии.

nalichnykredit.com

Оплата долгов умершего.

Здравствуйте! Случайности не случайны.

Пошел за газетой в киоск, оделся наскоро. Подхожу – очередь большая. Но стоял я в ней, как оказалось, не зря: познакомился с одной девушкой. С ней мы теперь каждый день общаемся.

У девушки недавно случилось горе. Ушла в мир иной бабушка. У бабушки был огромный долг банку – наследство внучке. Как бабуле одобрили кредит – одному Богу понятно. Проникнувшись сочувствием к девушке, я посоветовал ей юриста. Кто должен платить банку, когда заемщик умер? Ответ – в статье.

Кто исполнит кредитные обязательства, если заемщика больше нет в живых?

Когда близкий человек умирает, всегда тяжело и печально, но общество это, к сожалению, волнует мало. У социума свои законы. Трагедия личного плана остается трагедией личного плана, т.е. конкретного гражданина, а не всего общества.

Проводив должным образом усопшего, родственники спустя некоторое время могут оказаться перед фактом: нужно платить долги за умершего.

Не так страшно, когда под словом долг подразумевается 1000 рублей, не отданная соседу. Куда хуже оказаться должным платить ипотеку или большой кредит банку. Эта ситуация приводит наследников в замешательство. Где оно, оптимальное решение возникшей проблемы?

Извольте забирать, ваше наследство — долги

Обычный гражданин привык к пониманию наследства как материального блага, оставляемого усопшим человеком живым родственникам. Среди таких благ – машина, квартира, ювелирные украшения, деньги и др. потому удивление многих обывателей оказывается безграничным, когда они узнают, что по наследству можно получить долг. Законное основание для этого – Гражданский Кодекс РФ, статья 1175. Согласно этой статье, наследники в ответе за долги человека, оставившего им наследство.

Но есть еще одна статья в Гражданском Кодексе. Ее номер – 418. В ней дается призрачный намек на то, что наследник не должен исполнять кредитных обязательств оставившего ему наследство человека: смерть должника является основанием для прекращения обязательств.

Казалось бы, эта фраза дает право считать все банковские претензии не имеющими основания. Но увы. Вторая часть цитаты говорит о прекращении обязательства только тогда, когда оно тесно связано с личностью заемщика.

Например, должник обязан был исполнить песню на корпоративе банка, но за день до этого корпоратива его жизнь прервала автомобильная катастрофа. В таком случае его обязательство считается законченным, потому что банк желал послушать именно его, а не кого-то другого. Другого человека с абсолютно идентичными первому вокальными данными в мире нет. С банком все по-другому. Ему безразлично, кто будет гасить долг, лишь он был погашен. Об этом свидетельствует судебная практика.

Суд руководствуется тем, что обязательство по кредиту не имеет неразрывной связи с личностью, следовательно, не должно быть прекращено, когда должник умирает. Значит, гражданина, который принял наследство, могут обязать выплатить кредит наследодателя

Унаследовавшие долги умершего человека должны знать такие моменты:

- отвечать по долгам имуществом, которое было у них до получения наследства, они не обязаны. Отобранным за неуплату долга может быть только имущество, доставшееся по наследству;

- несмотря на то что человек умер, проценты продолжают начисляться. Их выплата ложится на плечи наследника. Паузы в начислении процентов не предполагаются.

- требование банка погасить задолженность до срока незаконно;

- если очередной платеж просрочен, банк требует, чтобы наследник выплатил неустойку.

Банк: отдай мне всё!

Часто случающаяся ситуация: человек, взявший деньги в долг у банка, умер. Соответственно, кредит не платится. Но проценты продолжают «капать», начисляется штраф за просрочку.

Спустя время банку становится известно о том, что заемщик умер, и кредитное учреждение, узнав о наличии наследников у должника, переадресовывает обязательства своего заемщика, который по понятным причинам больше платить не может, им или поручителям.

Как известно, горе не приходит одно. Только что пережившие трагедию утраты близкого человека родственники узнают о претензиях банка.

Об оплате кредита умершего заемщика в видео:

Как снизить неустойку?

Статья 330 Гражданского Кодекса РФ определяет неустойку так: сумма денег, которая установлена по закону или в договоре, подлежащая для выплаты кредитору, если заемщик недолжным образом исполняет свое обязательство.

Нередкой оказывается такая позиция: наследник начинает выплачивать кредит наследодателя только тогда, когда он получает свидетельство, подтверждающее право на наследство. До получения этого документа он по закону наследником не является, следовательно, и отвечать по долгам не должен – это мнение ошибочно. Время открытия наследства и время его принятия по факту не совпадают. Открытие, в соответствии со статьями 1113 и 1114 Гражданского Кодекса РФ, происходит в день смерти наследодателя. Значит, и ответ по долгам наследник должен держать с этого дня.

Значит, наследнику нужно сделать очередную выплату по кредиту в срок или ждать, что банк предъявит ему неустойку. Однако, наследным должникам не нужно приходить в отчаяние от такой ситуации. Выход есть. Статья 333 ГК РФ дает возможность существенного снижения неустойки. Банк, по сути, не будет иметь большого убытка от того, что один из его заемщиков оплатит кредит позднее. И суд обратит внимание на отсутствие связи неуплаты кредита с нежеланием заемщика выплатить кредит. Причина задержки – смерть заемщика.

Из-за стресса, вызванного утратой близкого человека действительность наследниками не всегда воспринимается адекватно. Иногда они и вовсе не догадываются, что их умерший родственник оставил им в наследство порядочную сумму долга.

Отказ от наследства – самое простое решение проблемы

У вас есть своя квартира или дом, своя машина? Зачем вам имущество, чья стоимость ниже долга перед банком? В таком случае проще не вступать в наследство, отказавшись от его получения.

Отказ от наследства в данном случае означает, что к вам не придут судебные приставы, и вам не надо тратить время на судебные заседания.

Ипотека по наследству

Гораздо хуже того, что человек смертен, тот факт, что он внезапно смертен. А если на него оформлена ипотека? Тогда она становится внезапной причиной хлопот для его близких, которые должны урегулировать обязательства по кредиту.

При этом им следует помнить, что так называемая страховка, которую оформляют при выдаче кредита, не является гарантией, что компания-страхователь будет сама решать проблемы с банком. В большинстве случаев для оплаты долга привлекают созаемщиков, поручителей и людей, получивших кредит по наследству.

Страховая компания заплатит, но не за все

Кажется, что страховой договор прост: если должник умирает или получает группу инвалидности (первую или вторую), страховая компания обязуется выплатить кредитору всю сумму оставшегося долга, а квартира становится собственность наследников. Однако на практике выявляются «подводные камни» во многих договорах. Дело в том, что страховщики в погоне за прибылью уменьшают стоимость страховки. Но за счет чего? Конечно, за счет размеров страховой выплаты. Так, первый тариф – 0,2 процента от суммы, подлежащей страхованию. Человек заполняет небольшую анкету и становится застрахованным лицом. Медицинские работники при этом ничего не освидетельствуют.

В страховых договорах, как правило, есть большой список исключений, позволяющих не считать смерть застрахованного лица страховым случаем.

По словам работников банка, каждая десятая страховая компания, когда умирает ее клиент, отвечает отказом на претензию банка по поводу погашения его задолженности. Свой отказ компания, к примеру, может объяснить тем, что застрахованный человек скрыл, что у него была та или иная хроническая болезнь на момент подписания страхового договора, которая и привела его к смерти.

Среди других причин отказа могут быть следующие:

- смерть наступила из-за действия радиации на человека;

- клиент погиб во время проведения военных действий;

- клиент был арестован, заключен под стражу или отправлен в места лишения свободы;

- человек закончил жизнь самоубийством в течение двух лет после подписания им договора;

- клиент был убит заинтересованным в получении выгоды после его смерти лицом;

- смерть была от отравления некачественным алкоголем;

- авария, в которой погибает клиент, будучи в нетрезвом состоянии;

- гибель в процессе занятия экстремальным видом спорта на уровне любителя или профессионально;

- клиент был заражен ВИЧ или имел синдром приобретенного иммунодефицита во время подписания договора;

- упущен указанный в договоре срок, в течение которого компанию должны были уведомить о трагедии.

Надо понимать, что если незадолго до смерти человек принимал алкоголь, страхователь будет кропотливо выяснять, была ли связь между употреблением алкоголя и летальным исходом. Конечно, ради законного отказа выплачивать кредит за своего клиента.

Чтобы не делать выплаты, страховая компания должна доказать, что ее клиент был инфицирован ВИЧ до заключения договора.

Могут «подвести» и сроки. Если с момента смерти клиента прошел 31 день, но страховую компанию в этот срок не уведомили о том, что наступил страховой случай, она вправе отказаться от выплаты.

На самом деле, даже при условии невыполнения установленного срока заявление может быть подано на протяжении трех лет.

Договор «Росгосстраха» требует известить компанию о случившейся трагедии в течение двух (!) дней. Причем сделать это должен выгодоприобретатель, т.е. банк, кредитовавший средства клиенту. Но кредитор не будет брать подтверждающие смерть документы (справку, свидетельство, постановление о том, что возбуждено уголовное дело в случае насильственной смерти), в которых указывается причина летального исхода.

Солидарность ответственности

Когда страхователь признает, что смерть клиента страховым случаем не является, кредит должны платить его наследники, поручители и созаемщики.

Если в договоре об ипотеке в качестве созаемщиков обозначены родственники (делается это, обычно, для увеличения размера суммы кредита), они имеют одинаковые права, и обязательства у них также равны. Т.е. банку безразлично, от кого из них он будет получать средства для погашения кредита. Однако ответственность за невыплату очередного взноса ляжет на плечи всех созаемщиков.

Несколько по-другому происходит, если в договоре были указаны поручители. Обратившись к логике, понимаем, что в обязанности поручителя входит ответ за действия должника. Значит, когда должник умирает, эта ответственность заканчивается. На самом деле, ГК РФ, говоря о поручительстве, не предусматривает передачу обязанностей по кредиту поручителю после смерти заемщика. Однако кредиторы отыскали возможность уменьшить свои риски без нарушения Гражданского Кодекса. Так, например, «ВТБ24», оформляя договоры поручительства, указывает, что поручитель обязан нести ответ по кредиту даже если сам заемщик умирает. Несмотря на наличие наследников, получивших имущество должника банка после его смерти, обязанность выплачивать долг ложится на поручителя. Еще один момент, некоторые кредиторы требуют, чтобы поручитель выплачивал кредит за заемщика, пока устанавливается, была ли смерть должника страховым случаем или пока наследники официально не приняли наследство. Но это не означает, что деньги поручителя окажутся потерянными безвозвратно. Согласно закону, он поручитель, в данном случае приобретает права кредитора настолько, насколько им удовлетворены претензии банка. Другими словами, поручитель вправе отсудить у наследников ту сумму, которую он заплатил по кредиту умершего лица.

Либо все, либо ничего

Если страхователь выплачивает долг кредитору за умершего заемщика, квартира, купленная в ипотеку, становится собственностью наследников после снятия обременения.

В случае признания трагического случая нестраховым, наследники, согласно ст. 1175 ГК РФ, должны сами исполнять обязанности по кредиту. Сумма выплат в целом не должна превышать стоимости имущества, которое они получили по наследству. Значит, взять с наследников больше, чем они унаследовали, кредитор не имеет права.

Допустим, руководствуясь теми или иными причинами, наследники решают не становиться должниками кредитора. Тогда им нужно в течение полугода после смерти их родственника-должника отказаться от наследства, написав заявление, заверенное нотариусом. После этого им не придется решать вопросы по ипотеке и квартире, являющейся залогом. Однако следует понимать, что отказ будет от всего имущества умершего. Нельзя стать наследником дачи, автомобиля, катера, но убрать из списка наследуемого имущества квартиру, покупаемую по ипотечному договору.

Наследники в большинстве случаев принимают решение все же вступить в наследство и взять на себя обязательства по кредиту в соответствии с долями, которые они получили. Т.е. если умерший заемщик был отцом двух детей, — его долг будет поделен между ними. Банк при этом не проверяет платежеспособность новых должников и по этому признаку он наследников не выбирает.

Как переводить долг, и какой будет регламент уплаты? Это вопрос технический, и ответ на него зависит от того, какую программу использует банк. Наследникам нужны счета для внесения на них средств по уплате долга. Их открывают в банке-кредиторе. Кредитор должен организовать периодическое списание сумм с этих счетов, согласно размерам ежемесячных выплат по кредиту. Осуществляется это, обычно, путем привязки старого договора к счетам новых плательщиков. Другой путь – выдача наследникам нового кредита с целью погашения того, который был оформлен на их наследодателя.

Если обязательства по кредиту оказываются «неподъемными» для наследников, они могут начать переговоры с банком об изменении порядка уплаты долга.

К примеру, о продлении срока уплаты кредита. Также можно заключить договор с кредитором о продаже квартиры, выкупаемой по ипотеке. Средства, полученные от продажи, делятся между банком, который закрывает кредит, и наследниками.

Кредиторы просят не забывать и о том, что между моментом смерти должника и моментом, когда наследство фактически принимается наследниками, т.е. переоформляется право собственности на жилье, находящееся в залоге, проходит не один месяц. Если в течение этого периода не будут производиться взносы для погашения кредита, платежи в итоге окажутся просроченными, и наследникам нужно будет единовременно гасить долг за все прошедшие с момента смерти наследодателя месяцы, когда они вступят в наследство.

Если в судебном порядке можно приостановить начисление штрафов за задержку выплат, то проценты в любом случае будет продолжать начисляться.

Как оплачивать долги умершего?

Пережив большое потрясение, связанное со смертью близкого человека, члены его семьи через несколько дней после похорон узнают, что он был должен банку большую сумму. Поставленные перед необходимостью исполнять кредитные обязательства за него наследники зачастую понятия не имеют, как это делать. Особенно если речь идет о погашении огромного потребительского кредита или ипотеки.

О погашении кредита после смерти заемщика в видео:

Наследование кредитов

Под наследством понимается получение имущества, оставшегося после смерти наследодателя, которое становится собственностью наследника. Однако передать в наследство можно не только материальные ценности. Кредитные обязательства также наследуются. Таким образом, родственники умершего человека ответственны за то, какие долги он сделал при жизни. Законным основанием для этого является ст. 1175 Гражданского Кодекса РФ: кредиты, которые взял наследодатель при жизни, должны оплачиваться его наследниками.

Статья 478 ГК РФ говорит о том, что одновременно со смертью заемщика с него снимается обязанность платить по кредиту. Однако только в том случае, когда оно имеет связь конкретно с ним, с его личностью. Такой связью, например, может быть его талант петь так, как не может никто другой. Или рисовать, или писать прозу, т.е. подразумеваются уникальные умения. Кредитору же нет разницы до того, кто будет выплачивать ему кредит. Для него важно получить всю сумму по обязательству должника. Поэтому кредитные обязательства не считают тесно связанными в конкретным человеком. Значит, их нужно исполнять и после смерти заемщика.

Само собой разумеется, что гасить долги должны граждане, получающие наследство.

Наследникам, еще не успевшим до конца осознать свою потерю в плане утраты близкого человека, банк предъявляет претензии. В такой обстановке может показаться, что кредит наследодателя отберет все средства у наследников.

Но в реальности долги платятся согласно таким правилам:

- статья 1175 Гражданского Кодекса РФ ограничивает ответственность унаследовавших имущество граждан по кредиту размерами самого наследства.Претензии на изначально принадлежавшее им имущество банк делать не вправе;

- проценты начисляются всегда после подписания договора о кредите. Смерть должника не является поводом для «заморозки» процентов;

- кредитор не имеет права заставить наследников погасить кредит досрочно в связи со смертью заемщика. Банк может лишь настаивать на том, что выплаты по кредиту должны по-прежнему производиться в установленные договором сроки;

- при возникновении просрочки кредитор обязует наследников платить неустойку.

В статье 1152 Гражданского Кодекса говорится о том, что наследство открывается сразу после смерти наследодателя. Следовательно, и начало ответственности по его долгам не зависит от времени принятия наследства по факту (т.е. получения свидетельства).

Обычная ситуация

Когда заемщик умирает, стандартна следующая ситуация. Платежи перестают поступать кредитору. Банк это начинает беспокоить. Кроме процентов он начисляет дополнительные суммы как штрафы за просрочку. Через какое-то время служащие банка узнают о смерти должника и переносят на наследников обязанность вовремя платить по кредиту, взятому их наследодателем. Причем вычитать из долга ту сумму, которая была начислена за несвоевременность выплат, банк не собирается. Формально правда на его стороне. Начало обязательств по кредиту для наследников – открытие наследства, т.е. момент смерти заемщика (две статьи ГК РФ регулируют эти обязательства – 1113 и 1114).

Как уменьшить выплату по неустойке?

Понять состояние наследников несложно. Они только что пережили огромное психологическое потрясение. Их близкий человек умер. Как сосредоточиться на делах насущных и переключиться на материальные проблемы? Им кажется, что штрафы начислены необоснованно, поэтому во многих случаях наследники отвечают банку на его претензии отказом.

Штрафные выплаты по статье 330 Гражданского Кодекса РФ должны начисляться в соответствии с теми суммами, которые прописаны в кредитном договоре для случаев задержки выплаты очередного взноса. Если о размерах штрафов в договоре не говорится, значит, неустойка начисляется в соответствии с указаниями закона.

Если наследники ненадлежащим образов исполняют кредитные обязательства, т.е. не вносят необходимой суммы в счет погашения кредита вовремя, они должны быть готовыми к тому, что банк начислит пеню.

Но даже если это произошло, отчаиваться не надо. Количество средств, взимаемых как неустойка, в судебном порядке можно уменьшить. Основание для этого – статья 333 Гражданского Кодекса РФ. Разорения банка не случится при оплате кредита позднее срока. Убытки кредитора будут крошечными. Это обязательно учтет суд. Суд также внимательно отнесется к тому факту, что взнос по кредиту не был сделан вовремя из-за трагических обстоятельств, и о существовании кредита наследники могли вовсе не знать.

Долг наследников по ипотеке

Квартира, являющаяся ипотечным залогом, может наследоваться. Правила ее наследования такие же, как и квартиры, находящейся в собственности у наследодателя. Но увы, вместе с имуществом наследники получают и обязательства по ипотеке.

Решение вопроса несложное. Данные о должнике, отправившемся в мир иной, в документации кредитора заменяются данными о наследниках, согласно 38-й статьи ФЗ «Об ипотеке». Теперь наследники должны вносить взносы по ипотечному кредиту. Если у них нет возможности платить ипотеку, кредитор забирает квартиру и считает долг выплаченным. Наследники при этом должны получить уже сделанные заемщиком взносы по ипотеке.

В том случае, когда залоговая квартира является жильем наследников, и больше жилья они не имеют, им нужно приложить максимум усилий для продолжения выплат по кредиту, чтобы не оказаться на улице.

Право не оплачивать

По закону наследник может отказаться платить кредит за умершего близкого родственника. Но тогда он должен пожертвовать всем имуществом, переданным ему по наследству.

Таким образом, законным основание для неуплаты кредита за умершего должника является только отказ от наследства, подписанный нотариально. Зачастую этот выход из ситуации оказывается единственно возможным, т.к. размер долга по кредиту может превышать стоимость имущества, переданного по наследству.

Отказавшись от наследования, человек избавляется от необходимости ходить в суды, общаться с судебными приставами. Поэтому, прежде чем принимать на себя обязательства по кредиту, рекомендуется узнать, каково соотношение размера кредита и общей стоимости имущества усопшего.

Правильное решение можно принять, сравнив размер наследства с количеством долгов, оставшихся после усопшего.

Погашение кредита обязательно?

Человек взял кредит в банке и думать не думал, что этот кредит за него придется выплачивать его наследникам, т.к. ему суждено в скором времени умереть. Как в песне Земфиры «Спид»: «Не рассчитались с долгами, свинтили…».

Такая ситуация, по статистике, не является редкой. Во многих случаях она приводит в растерянность и замешательство родственников покойного заемщика. Они не знают, как нужно действовать.

Уход из жизни близкого родственника – сильный удар. Но он влечет за собой множество хлопот, связанных с оформлением наследства, решением вопросов с кредитами. Сложно, но этими хлопотами нельзя пренебрегать. Поэтому наш разговор сегодня посвящен финансовым проблемам, связанным с уходом человека в мир иной.

Как кредитор узнает о смерти клиента?

Зачастую банку становится известно о смерти заемщика только после того, как на его счет неоднократно не поступают вовремя деньги для погашения кредита. Т.е. с началом просрочек.

Если кредитор крупный, выяснение причин неуплаты начинается спустя несколько месяцев после первого неполучения банком взноса по кредиту. Менеджеры звонят должнику, его близким, начальнику, чтобы узнать, в чем причина неисполнения им обязанностей по кредиту. Само собой разумеется, что банк в период выяснения, куда пропал кредитор, не прекращает начисления процентов по кредитному договору, к которым прибавляется неустойка. Затем кредитор может обратиться в суд, чтобы произвести досрочное взыскание долга.

Со смертью заемщика его долговые обязательства не прекращаются. И наследники умершего не должны оставлять это без внимания. Каков должен быть их алгоритм действий?

Какие правила надо знать и что следует сделать безотлагательно

Первое правило: Как только родственники получили свидетельство о смерти близкого человека, им необходимо идти с ним к кредитору, чтобы тот не начислял проценты и штрафы за неуплату на протяжении полугода, т.е. до того момента, когда наследники официально получат права на собственность усопшего.

Заявление нужно написать без промедления.

Большинство банков отвечает согласием на такие просьбы, приостанавливая начисление процентов. Однако и сегодня есть кредиторы, рекомендующие еще не официально признанным наследникам погашение кредита за их родственника, отправившегося в мир иной.

Второе правило: Родственники умершего до получения свидетельства о наследстве не обязаны осуществлять погашение кредита наследодателя. Никто им такую обязанность поручить не может. Значит, если родственники продолжают делать взносы по кредиту умершего заемщика, они теряют часть денег, которую могли бы сэкономить, уведомив банк о случившемся.

Третье правило: Выплаты по кредитам умершего должника не должны превышать стоимость имущества, переданного им в наследство.

Четвертое правило: Приняв наследство, родственники, согласно универсальному правопреемству, становятся обязанными выплачивать кредиты наследодателя. Здесь есть одно но, уже обозначенное мной: наследники должника ответственны перед банками лишь в рамках стоимости принятого ими наследства.

Прежде через суд кредиторы взыскивали с людей, получивших наследство, часть суммы основного долга с процентами, начисленными с момента смерти заемщика. Подобных случаев в судебной практике много. Не исключение и мой. Но не так давно ситуация поменялась в пользу наследников. И сейчас банк не вправе получать с родственников проценты по кредиту умершего должника до официального оформления наследства. Свою статью я переписывать не стал, а создал отдельный материал.

Если этот пункт вас интересует, советую прочитать статью «Пределы ответственности наследников должника перед кредиторами».

Пятое правило: Отказавшись от получения наследства, позабудьте о необходимости гасить долг умершего заемщика.

Шестое правило: Если, кроме кредита, родственники не наследуют никакого имущества по причине его отсутствия у должника, выплачивать долг банку за заемщика они не должны. Если банк вынудил родственников умершего заемщика гасить кредит за него, в судебном порядке его могут заставить вернуть сделанные после смерти должника взносы. Помимо этого, плательщики имеют право получить материальную компенсацию за незаконность требований банка.

Судьба непринятого наследства

Какова судьба имущества, собственником которого был умерший должник, если наследники отказываются от его получения из-за долгов наследодателя перед банками? Родственники в таком случае не обязаны платить по кредитам заемщика, а недвижимость и прочее имущество должника становятся собственностью государства.

Бывают случаи, когда кредитор претендует на получение имущества умершего клиента. Впрочем, эта тема уже не должна волновать родственников отправившегося в мир иной должника.

О переходе кредита по наследству в видео:

Кто обязан платить кредиты за умерших людей?

В марте, примерно в середине месяца, одна кредитная организация выставила на продажу кредиты 17 200 «мертвых душ», т.е. заемщиков, которые умерли прежде, чем смогли выполнить свои кредитные обязательства. Сумма долгов, выставленных на торги, превысила 1 000 000 000 рублей (такая сумма накопилась за шесть лет невыполнения кредитных обязательств).

Это первый случай во всей истории банковского дела. Он очень меня заинтересовал, и я решил разобраться, почему так много «мертвых» должников перед банками, и кто обязан выплачивать кредит, если заемщик умер?

Наследство может стать причиной разорения

Статья 1175 ГК РФ говорит о том, что если заемщик умирает, не погасив кредита, отвечать перед банком должны его наследники. Но, как говорит Юрий Баринов, юрист, член коллегии адвокатов , унаследовавшим имущество умершего гражданина людям необходимо выплатить долг банку только в размере стоимости имущества, которое они получили по наследству. Значит, когда вы, к примеру, наследуете машину и кредит размером 2 000 000 рублей, банку вы должны будете не больше, чем стоит машина. В случае превышения стоимости имущества той суммы, которую нужно заплатить банку, гася кредит за умершего заемщика, наследнику остается остаток. Если имущество наследует не один человек, а несколько, долг распределяется на доли в зависимости от выделенных им долей в имуществе покойного. Можно отказаться от долга, но одновременно нужно будет отказаться и от наследуемого имущества.

По словам юриста Павла Маркасова, генерального директора «КонсультантЪ», нельзя принять только часть наследства. Либо ты наследник и принимаешь все имущество, в том числе залоговую квартиру, либо нет. В последнем случае необходимо писать отказ от наследования имущества. Решить, согласитесь вы стать наследником или не согласитесь, нужно, пока не прошло полугода с момента смерти вашего родственника.

По истечении полугода после трагического события родственники становятся наследниками автоматически, и им выдается свидетельство о наследовании. На этом этапе они уже не имеют права отказаться ни от собственности, ни от долгов наследодателя.

Не всегда за этот срок у потенциальных наследников получается узнать о наличии долгов у человека, чье имущество они должны принять. Юристы советуют обращаться за консультацией к нотариусу. Однако это целесообразно только тогда, когда подозревается о наличии долгов перед конкретным кредитным учреждением. Нотариус прояснит ситуацию, сделав запрос в это учреждение и узнав, есть у наследодателя в ней долг или нет. Но, как показывает практика, наследники чаще узнают о кредитах своих умерших родственников уже после оформления наследства. Таково экспертное мнение Маркасова.

Юрист рассказывает, как все обычно происходит в жизни. Человек отправляется в нотариальную контору, узнает, что ему положена некая сумма в банке, какая-либо недвижимость и автомобиль, принимает наследование, 6 месяцев спустя получает официальную бумагу – свидетельство о наследовании. Затем картина омрачается пришедшим из банка письмом о задолженности по кредиту. Банк не заинтересован в том, чтобы заблаговременно извещать наследника о наличии долга. Многие кредиторы сообщают об этом только после официального оформления наследства.

Почему долги продаются?

Теоретически получается, что закон на стороне кредитора. Но встает вопрос, откуда в таком случае так много невыплаченных из-за преждевременной смерти заемщиков кредитов? Мало вероятно, что их наследники написали отказ от имущества умершего родственника, если размер долга был средним – примерно 60 000 рублей (речь идет о таком кредиторе, как «Восточный экспресс»). Для банка судебное разбирательство – это большая неприятность. А в суд наследники долгов обращаются часто. В основном, по причине несогласия с начислением процентов и штрафов по кредиту после смерти их родственника-заемщика.

Закон на стороне банков. Он не прощает заемщику долги перед кредиторами, несмотря ни на какие обстоятельства. Но законный инструмент для возвращения банком денег в данном случае только один – постановление суда.

Маркасов отмечает, что с выплатой долга люди не торопятся, когда квартира, перешедшая им по наследству, является их жильем, больше у них жить негде, и они зарегистрированы на данной жилплощади. Арестовать такое имущество нельзя, т.к. Гражданский Кодекс, наряду с некоторыми другими видами собственности, не разрешает взыскивать единственную квартиру. В этом случае предполагается, что долг должен быть погашен за счет средств, вырученных после продажи иного имущества, которого, к сожалению, у наследника нет. Продавать ему нечего. Кроме того, может выясниться, что получивший наследство родственник работает официально за 10 000 рублей в месяц, обязан платить алименты с этой суммы. По закону судебные приставы вправе взыскать с такого должника не более 0,25 части его ходов. Т.е. по кредиту он будет платить всего 2500 в месяц.

У исполнительного производства, как говорит Маркасов, нет срока исковой давности. Не важно, сколько времени прошло после закрытия дела. Оно может быть открыто вновь, если материальное положение должника значительно улучшилось, т.е. у него появилась возможность платить по кредиту.

Ждать и надеяться на то, что должник внезапно станет богатым, кредитор не может себе позволить – это следует из объяснений Юрия Баринова. Долг находится на балансе банка, который вынужден хранить под сумму кредита большой резерв. Обращаться в суд кредиторы не любят, особенно при незначительной сумме займа. Для них проще слить долг или выставить его на продажу.

Отказаться от получения наследства проще, чем иметь дело с коллекторами. Для банка это тоже более выгодный вариант.

Кто покупает невыплаченные кредиты? Коллекторы. Дела коллекторов зачастую вызывают неодобрение, т.к. они не брезгуют незаконными методами взыскания задолженности. А закона, который бы регулировал коллекторскую деятельность, нет. Однако, обязанность всех граждан подчиняться ГК и УК РФ, т.е. никто не вправе совершать вымогательств.

Кредитор, когда наследник не вступает в свои права, оформляет заявление у нотариуса, обозначая в нем его отношение к умершему лицу как кредитора, просит погасить долг посредством стоимости наследства, которое не было принято. Имущество переходит в собственность государства. Однако для отказа от имущества необходимо, чтобы наследники своевременно были проинформированы о наличии долга у наследодателя. Для банка же контролировать дела всех своих должников – дополнительная трата времени. Поэтому далеко не все кредиторы вовремя извещают родственников наследодателя о его долгах.

Банки страхуют себя от невыплат

Банки страхуют себя системой поручительства. Права поручителя и должника солидарны, т.е. поручитель несет такую же ответственность перед банком, как и сам заемщик.

К примеру, долг составляет 100 000 рублей. Заемщик сделал первый взнос по кредиту и скончался. «Кто должен платить оставшуюся сумму?» — спрашивает Маркасов. — Конечно, поручитель». Но после уплаты долга поручитель может подать на наследников умершего заемщика в суд, требуя, чтобы они вернули ему всю сумму.

Банк также вправе застраховать кредит. Однако здесь есть определенные сложности. Страховые компании в качестве страховых случаев предполагают только несчастные происшествия. В судебной практике мира система страхования кредитов функционирует продуктивно. Этого, к сожалению, о России сказать нельзя. В нашей стране очень много препятствий на пути получения банком выплаты от страховой компании. Даже если эту выплату постановил суд, страхователь не торопится ее делать. Зачастую с момента суда до получения банком денег проходит год.

Баринов считает, что банки страхуют себя от невыплат, закладывая процентные ставки. Выдавая займы, кредиторы просчитывают все нюансы.

Все должники распределяются по категориям. К примеру, доктора-заемщики, рабочие-заемщики и др. Копия трудовой книжки во время оформления займа требуется не просто так. Банки тщательно ведут статистику.

Кредитор, высчитывая проценты по займу, руководствуется тем, что если вдруг должник не сможет погасить весь долг, процентов должно хватить на возвращение той суммы, которую он взял у банка.

К примеру, тот же Сбербанк предлагает людям, желающим получить потребительский кредит, очень подробную анкету. Но это залог гибкости процентной ставки.

Принцип такой: больше положительной информации о себе – ниже процентная ставка.

На Западе принято считать, что если процент задолженности от актива кредитора выше 3, банк близок к дефолту. Работа наших банков осуществляется в тяжелых условиях. Этому способствует деятельность микрофинансовых организаций, выдающих займы под 1000 — 2000 (!) процентов в год.

Полезная информация

Все граждане вправе передавать свою собственность тому, кому хотят. Но когда наследодатель имеет нетрудоспособных детей, родителей-инвалидов, решая передать все, к примеру, своей молодой трудоспособной жене, он должен знать, что часть имущества по закону будет передана государством нетрудоспособным наследникам первой линии.

Комментарий Максима Никулина

Заместитель управляющего ВТБ24 в Петербурге, М. Никулин, говорит, что доля просрочки по займам в его банке составляет 3 процента. Эта доля является стабильной на протяжении всего года, и велика вероятность, что необходимую сумму выплатят.

Экспресс-кредиты – сектор, дающий самый большой объем просрочек.

Автокредиты дают самый маленький объем просрочек: залоговое имущество (автомобиль) взыскивается просто и быстро продается на вторичном рынке. В таких случаях банк, как правило, потерь не имеет.

Часто неуплата заемщиком очередного взноса обусловлена переоценкой им своих финансовых возможностей. Но бывают случаи, когда причиной задержки выплаты становится болезнь должника. В любом случае банк начинает переговоры со своими заемщиками.

2 года назад ВТБ24 сделал запуск «Витрины залогового имущества». Этот проект является прекрасной возможностью продать залог с получением выгоды: заемщик может не только погасить кредит, но и вернуть деньги, заплаченные им в качестве взносов по кредиту с того момента, когда он был выдан.

Страхование банком не навязывается. Но если заемщик отказывается от него, ему предлагается более высокая процентная ставка.

Наличными кредиты выдаются без поручителей. Несмотря на это, количество невыплат по таким кредитам небольшое. Коллекторы эффективно помогают взыскивать задолженности.

Часто задаваемые вопросы

Вопрос: Кто должен платить долг умершего заемщика? Родственники?

Ответ: В случае получения родственниками по наследству имущества должника они получают и его кредитные обязанности (статья ГК РФ 1175-я). Но отвечать по долгам умершего заемщика наследник должен только в пределах стоимости того имущества, которое он получил по наследству. Если, к примеру, единственной собственностью наследодателя была старый автомобиль, а банку о был должен 100 тысяч рублей, в обязанность наследника будет входить выплата долга в размере стоимости старого автомобиля, не более. Если кредитор требует погасить разницу, его требование незаконно.

Вопрос: Каков принцип разделения кредита на доли, если имущество унаследовало несколько лиц?

Ответ: Доли кредита пропорциональны долям стоимости имущества, полученного каждым наследником. Например, при долге 100 тыс. 2 наследника получают по 50 000 рублей долга при условии, что квартиру они наследуют в равных долях. При отказе от наследства гражданин освобождается от необходимости выплачивать долг за наследодателя. Залоговое имущество переходит в собственность, выплатившего долг по кредитному обязательству наследодателя. Долг можно погасить, договорившись с банком о продаже этого имущества. Разница будет возвращена наследнику.

Вопрос: Как банк начисляет проценты после смерти должника?

Ответ: Человек становится наследником в день смерти наследодателя. С этого момента он должен платить кредит. Следовательно, банк вправе начислить ему штраф из-за отсутствия взносов по кредиту.

О требованиях банков к погашению кредита умершего в видео:

Похожие статьи

xn--b1adcnh0br.xn--p1ai