Когда обновляется кредитная история: важные моменты. Кредитная история как формируется

Кредитная история как формируется

Как формируется кредитная история

Во-вторых, на трудоустройство. Когда вы устраиваетесь на серьёзную работу, особенно с материальной ответственностью, работодатель может поинтересоваться вашей кредитной историей. Он имеет право сделать запрос в бюро, если вы письменно дали такое разрешение. Это не простое любопытство: работодатель хочет быть уверен в том, что вы человек аккуратный, надёжный и ответственный.

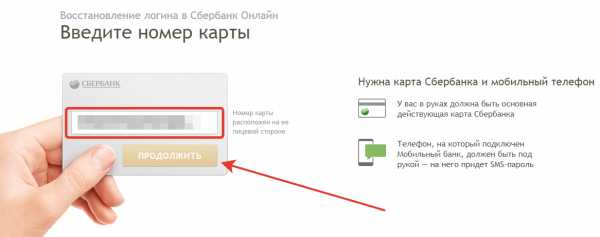

Бесплатно вы можете получать свою кредитную историю раз в год. Её нужно заказывать в бюро кредитных историй. Таких бюро в России сейчас 17, и ваша история может храниться в одном, а может — сразу в нескольких. Чтобы узнать, в какое бюро обращаться, подайте запрос на сайте Центробанка. Тут вам понадобится код субъекта кредитной истории. Такой код у вас есть, если вы хоть раз в жизни брали кредит — он записан в вашем кредитном договоре. Если договор не сохранился, код можно узнать в банке. Ну а если и банк не помог, сформируйте код заново.

Как формируется кредитная история

Когда вы будете оформлять первый кредит, вас должны спросить, согласны ли вы на открытие кредитной истории, иначе говоря, на передачу данных в бюро кредитных историй (БКИ). Обычно пункт о передаче данных включён в договор кредитования. Вы можете отказать банку в передаче информации третьим лицам, в противном случае максимум через 10 дней с момента подписания договора информация окажется в БКИ.

Если у вас ещё нет кредитной истории, при её формировании вы можете создать «код субъекта» — название файла, в котором содержится вся необходимая информация о заёмщике. Код пригодится в дальнейшем при запросе кредитной истории. Формируется он при заключении кредитного договора, правда, в банках этого не сообщают, поэтому далеко не у всех есть свой код. Вы можете исправить этот недочёт, обратившись в любое БКИ или кредитную организацию, правда, в этом случае услуга создания кода будет платной.

Как вас оценивают банки: что такое кредитная история, где и как её найти

- Если есть возможность, приходите в офис с паспортом и пишите заявление. Выясните, где располагается главное отделение, в котором принимаются граждане. Также стоит проверить приёмные дни: обычно это будни (понедельник-пятница). Нюанс: многие офисы расположены в столице, так что жителям удалённых регионов способ недоступен.

- Письмо. В него вкладывается заявление с вашей личной подписью, обязательно нотариально заверенной. Оно высылается на почтовый адрес и рассматривается БКИ.

- Телеграмма, посланная не из любого отделения почты, а только из оснащённого телеграфом. Предъявите оператору связи удостоверяющие личность документы: сотрудник должен проверить, что запрос направляете вы.

- Партнёры. Найдя такую компанию в своём населённом пункте, воспользуйтесь платными услугами. Наименования организаций и адреса наверняка есть на сайте бюро.

- «Продвинутые» интернет-пользователи смогут скомпьютера или ноутбука проверить кредитную историю в онлайн-режиме. Но услуга есть не у всех БКИ, её предоставляют «Объединённое кредитное бюро», «Эквифакс» и «Русский Стандарт». Стоимость полученного тут отчёта – от 200 до 395 рублей, а в «Эквифакс» один раз возможно заказать его бесплатно. Для проверки требуется зарегистрироваться и подтвердить личность посредством идентификации.

Кредитная история формируется специализирующимися на информационных услугах бюро. Такие организации отвечают за сбор, упорядочивание и хранение сведений обо всех российских заёмщиках. В бюро кредитных историй сведения передаются из достоверных источников – непосредственно от банков, МФО, кредиторов. Сведения хранятся десять лет, и отсчёт ведётся с даты последних корректировок.

Как формируется кредитная история

Кредитная история — это записи о выполнении заемщиком взятых на себя кредитных обязательств по кредитным продуктам. Если заемщик подходит к возврату кредита ответственно и своевременно вносит платежи согласно графику, то в его кредитную историю идут положительные отметки, которые впоследствии положительно сказываются на репутации человека в качестве заемщика. Если в силу каких-то форс-мажорных обстоятельств или не желания заемщика исполнять свои кредитные обязательства, банк не получает платежей по кредиту, то в кредитную историю попадают соответствующие отметки, на которые впоследствии банки ориентируются при повторном обращении заемщика. Причем кредитная история доступна для просмотра практически любому банку, если заемщик подписывает соответствующее разрешение.

Негативные пометки в кредитной истории для многих заемщиков сродни запрету на выдачу новых кредитных продуктов/кредитов. Но это не является действительностью, так как, кредитная история — всего лишь один из аспектов, который играет роль в принятии банком какого-либо решения по заявке на кредит/кредитный продукт. Тем более, что существует не мало способов разбавить негативные пометки в кредитной истории, положительными записями.

Кредитная история как формируется

Формирование кредитной истории осуществляется следующим образом. Источники формирования кредитной истории, на основании заключенного договора об оказании информационных услуг, представляют всю имеющуюся информацию о заемщике, в бюро кредитных историй. Чтобы данное действие было правомерным, необходимо наличие на это письменного или иным способом документально зафиксированного согласия заемщика. Согласие может быть получено в любой форме, позволяющей однозначно определить его получение. Таким образом, бюро кредитных историй вправе формировать кредитную историю субъекта на основании сведений, полученных исключительно от источника формирования кредитной истории.

Пользователю информация предоставляется только на основании договора о предоставлении информационных услуг и при наличии согласия на получение кредитного отчета субъекта (согласие должно быть письменным или иным образом документально зафиксированным; срок его действия – месяц с момента получения). Данное согласие, полученное пользователем, не является согласием заемщика на предоставление информации в бюро кредитных историй. Основная часть кредитной истории предоставляется пользователю только на основании запроса, содержащего полную информацию о субъекте запрашиваемой кредитной истории, из титульной части кредитной истории.

Как сформировать хорошую кредитную историю (и зачем это делать)

Не надо заводить три, пять и больше кредитных карт. Некоторые думают, что таким образом формируют себе положительную кредитную историю, но банк видит это иначе: будто человек либо пытается перекредитоваться, либо имеет потенциальную кредитную нагрузку. Идеально, когда у вас одна-две кредитные карты и вы их используете на 30% от лимита. Тогда банк видит, что вы остро не нуждаетесь в деньгах, но при этом относитесь к кредиту ответственно и готовы исправно по нему платить.

Я обратился в банк с требованием прекратить незаконные действия, но дважды получил отказ со словами, что всё делается законно. Мне пришлось написать жалобу в Центробанк РФ на незаконные действия банковской организации. В результате было возбуждено административное дело и решение вынесено в мою пользу. Банк признал свою вину, кредитную историю очистили. Дело в том, что банк навязчиво предлагал мне деньги в долг. А часто, когда финансовое учреждение присылает сообщение «Вам одобрен кредит», это может означать, что в банке обращались к вашей кредитной истории. Программа воспринимает это так, будто вы лично пришли или позвонили в отделение и попросили кредит (на самом деле нет). А если вы часто обращаетесь в банк, то ваша кредитная история вызывает подозрения, будто вам постоянно не хватает денег. То есть если пять банков в один месяц вдруг решат обратиться к вашей кредитной истории, то в следующие месяцы вы вряд ли получите кредит.

Кредитная история

Плохую кредитную историю можно исправить. Для этого человеку, желающему решить такую проблему, необходимо найти банк, который не сотрудничает с тем Бюро, в котором у заемщика храниться его отчет. Правда, искать придется методом подачи заявок, такая информация является закрытой и физическому лицу ее никто не предоставит. После нахождения банка нужно попробовать получить кредит и платить его исправно, не допуская пропусков платежей. После погашения можно попросить банк направить сведения об успешно закрытом кредите в Бюро кредитных историй.

История кредита или кредитная история – это отображение всех кредитов, которые брал заемщик у разных банков. В ней рассказано, когда и где заемщик брал в кредит деньги, товары или недвижимость, на какие суммы были оформлены сделки, как человек погашал кредит. Храниться этот список у различных Бюро кредитных историй, а также в Центральном Банке России.

Что такое кредитная история и как ее узнать

При этом способе нужно указать все свои данные: Ф.И.О., реквизиты паспорта, электронную почту и т.д. – для физического лица; ЕГРН, полное наименование, электронную почту, ИНН и т.д. – для юридического лица. Подпись клиента на телеграмме должен обязательно заверить почтовый работник. Ответ приходит на электронный адрес.

Это коммерческая, зарегистрированная в соответствии с законами РФ организация, которая предоставляет определенные услуги: здесь формируются, обрабатываются и хранятся кредитные истории, выдаются кредитные отчеты, а также оказываются другие сопутствующие услуги.

Что расскажет о человеке его кредитная история

Основная часть КИ — это самый содержательный блок. Здесь хранятся данные обо всех кредитах заемщика — и действующих, и погашенных. «Здесь видно, на какие суммы и когда человек брал кредиты, можно посмотреть историю их погашения, узнать о просрочках, если они были, — пояснила риск-директор карты рассрочки «Совесть» (КИВИ Банк) Анастасия Мухачева. — Информация о кредитных картах и картах рассрочки здесь также учитывается».

Кроме того, в этом разделе хранится информация о судебных решениях по кредитам, если суды были. «Сведения из этого раздела без согласия человека предоставляются по запросу потенциальным кредиторам, принимающим решение о выдаче займа», — пояснил гендиректор МФК «Займер» Сергей Седов.

Кредитная история: теоретические аспекты и практическое применение

Федеральный закон обязывает кредитные организации передавать информацию о взаимоотношениях с заемщиками в БКИ. Бюро же в свою очередь предоставляют эти данные определенному кругу лиц в виде кредитного отчета. Несмотря на единые требования, предъявляемые к содержанию кредитной истории, состав отчетов определяется каждым бюро индивидуально. В статье рассказывается, что представляют собой эти отчеты, и как правильно трактовать содержащиеся в них данные. Читать

Порядок работы с КИ определяется федеральным законом, который устанавливает минимальные требования к составу данных, передаваемых и хранимых в БКИ. По закону банки обязаны сообщать в бюро информацию о кредитных заявках клиентов, текущих обязательствах (суммы выданных кредитов) и порядке их погашения. Более подробно об этом можно прочитать в данной статье. Читать

truejurist.ru

что такое, где формируется и хранится, как проверить и изменить

Если вы хотя бы раз обращались в банк или МФО за займом, то на вас обязательно есть интереснейший документ – кредитная история (КИ). Кто ее составляет и хранит, какие данные она содержит — разберемся во всех аспектах подробно.

Что представляет собой кредитная история с технической точки зрения?

Многие уверены, что в кредитной истории хранятся данные о заемщике, его активных и погашенных кредитах. В принципе, это почти правильное понимание. КИ нужна для оценки банком платежеспособности и исполнительности клиента, а также его долговой нагрузки на настоящий момент. Поэтому она содержит как личные данные заемщика, так и сведения обо всех когда-либо взятых кредитах, займах, использованных кредитных картах, включая те, что еще активны.

Помимо этого, документ включает данные о просрочках по кредитам (когда, сколько раз, на какое время). Здесь же отображаются прочие сведения о финансовом положении человеке – есть ли у него вклады (или были), долги по коммунальным услугам, штрафам и налогам.И даже если вы погашали кредит 10 лет назад в последний раз – будьте уверены, вся информация надежно сохранена в БКИ (Бюро кредитных историй).

Один банк – одна история?

Несмотря на то, что кредитный договор заключается между конкретным банком и клиентом-заемщиком, кредитная история передается в БКИ и хранится в нем 15 лет с момента внесения последних изменений. То есть, если вы снова взяли заем, ее данные обновляются и хранятся дальше. Кроме того, разные банки работают с разными БКИ. Поэтому в одном бюро могут храниться сведения о вас, а в другом — нет. Банки при запросе сведения о клиенте рассылают запросы в крупнейшие бюро — обычно этого бывает достаточно.

Чтобы узнать, в каких БКИ хранятся сведения о вас, нужно ввести код субъекта кредитной истории на сайте Центробанка. Код указан в кредитном договоре.

Банки заинтересованы в изучении кредитной истории перед одобрением заявки на кредит. А что заемщик?

Заемщик должен быть заинтересован в проверке своей кредитной истории. Ведь это – важный документ, от которого зависит его финансовый рейтинг и, как следствие, возможность получать доступ к крупным займам в будущем.Не секрет, что финансовые организации часто отказываются предоставлять большие суммы лицам с сомнительной КИ или вообще не имеющим ее. Поэтому проверяйте, чтобы в историю не закралась ошибка. И справляйте свой упавший рейтинг с помощью небольших займов или программы «Кредитный доктор».

Для ознакомления с кредитной историей есть несколько поводов:– Если вы несколько раз получали отказы в банках, значит, с документом что-то не так. Во-первых, вам надо знать, над чем именно работать. А во-вторых, вдруг дело не в вас и всему виной ошибка?– Если вы ходатайствовали о внесении изменений в КИ, то стоит убедиться, что они отражены верно. Учтите, что изменения поступают в БКИ в течение месяца. Раньше этого срока запрашивать историю бессмысленно.– Если вы планируете взять большой кредит или ипотеку, то предварительно оцените свои шансы, ведь в случае отказа для повторной подачи заявки на кредит должно пройти время.– Вы собираетесь устроиться в крупную компанию. Многие работодатели предпочитают запрашивать данные о будущих сотрудниках, и нужно быть к этому готовым.– Если вы теряли паспорт, то обязательно сделайте запрос в БКИ. Это поможет защитить себя от долгового бремени, которое могут «подарить» вам мошенники.

Как узнать свою кредитную историю?

Ознакомиться со своей кредитной историей не так уж и просто. Она хранится в разрозненном виде в разных БКИ. Поэтому вас необходимо узнать, в каком именно кредитном бюро хранятся сведения о вас и подать в их запрос. Всего бюро 17, поэтому запутаться проще простого.Выяснить место нахождения сведений о вас можно с помощью сайта Центробанка. Достаточно подать запрос в электронном виде. В нем просто укажите паспортные данные и код субъекта кредитной истории.Можно сделать еще проще. Подайте заявку через банк или специальный сервис. Но это услуга платная. БКИ же дают сведения о КИ раз в год совершенно бесплатно.Обращаясь к посредникам, будьте благоразумны. Отправлять код и данные паспорта незнакомым лицам достаточно опасно. Обратитесь к тем, кому доверяете, или действуйте самостоятельно.

Наиболее распространенные способы узнать свою КИ:

- Бесплатно — Обратиться в ближайший офис БКИ, либо подать прошение в ЦККИ (центральный каталог кредитных историй). Список документов и пояснение на официальном сайте Центробанка.

- Обратиться в кредитное подразделение ближайшего банка — Сбербанк, ВТБ и т.д. Также можно просто зайти на сайт учреждения и выбрать данную услугу. Стоимость в пределах 500 рублей

- Воспользоваться платными онлайн сервисами. Например БКИ3 (стоимость 299 рублей)

Можно ли повлиять на свою историю?

Кредитную историю нельзя исправить с помощью друзей и связей. Но в сети интернет существует множество предложений о том, что обелить репутацию заемщика и исправит КИ. Честно говоря предлагаемые методы порой незаконны. Лучшим вариантом будет самому постараться исправить свою «оценку» – работать над созданием имиджа ответственного заемщика. Для это необходимо:

- Можно обзавестись кредитной картой и пользоваться ей в меру некоторое время, не приближаясь к нижней границе лимита. В идеале – совершать покупки и возвращать деньги на счет в течение льготного периода.

- Другим способом улучшить или начать формировать с нуля кредитную историю является небольшой заем в МФО или банке, погашенный в срок. Некоторые люди берут небольшой кредит, например годовую рассрочку на новый телефон и через месяц полностью его гасят. Формируя тем самым хорошую КИ.

- Вклад, открытый в финансовой организации, где вы планируете брать заем, тоже сыграет на руку. Положительный кредитный рейтинг в конкретном банке значительно облегчает процесс получения ссуды.

- И, конечно, стоит вовремя платить за коммуналку, погашать налоги и штрафы, чтобы сведения о долгах не попадали в КИ.

Что будет, если у вас сформировалось плохая кредитная история?

- Во-первых, вам труднее будет получить кредит, рассрочку, не говоря уже об ипотеке. То есть купить желанный телевизор или холодильник не получиться.

- Во-вторых, даже если вам одобрят денежный займ вы однозначно будете сильно переплачивать, как ненадежный заемщик. Если средняя ставка по потребительскому кредиту сегодня 16%, то для вас она будет все 25%.

- В третьих, сами долги порождают финансовые проблемы, так что не стоит копить их.

Заключение: Кредитная история – важнейший документ человека наравне с паспортом и СНИЛС. Следить за ее «здоровьем» крайне необходимо. При оценке риска финансовые организации предпочитают перестраховываться, отказывая тем, кто не имеет КИ или чья история выглядит недостаточно хорошей. Однако повлиять на записи о себе возможно: просто будьте тем, кого банки хотят в вас видеть – ответственным заемщиком, который не подведет. И обязательно проверяйте свою кредитную историю, если потеряли документы или собираетесь взять большую ссуду.

Поделиться ссылкой:

Похожее

freevest.net

Кредитная история заемщика онлайн для кредитного брокера

Как формируется кредитная история заемщика

Кредитная история – банковский «паспорт» заемщика. Документ, который содержит в себе все сведения, связанные с кредитованием заемщика, исполнением им платежных обязательств. Формируют историю кредитные организации (банки и микрофинансовые институты), поставщики жилищно-коммунальных услуг, сотовые операторы. В документе отражаются:

- Персональные данные клиента. ФИО, телефоны и адреса, зафиксированные при обращении в банки.

- Его действия по кредитам. Заявки, график оплаты, просрочки, завершение выплат.

- Информация по самим счетам. Информация о кредиторах, цели, суммы, срок и остаток выплат.

- Причины отказов в кредитовании и банки, которые запрашивали кредитную историю заемщика.

- Долги по оплате сотовой связи и ЖКУ (по которым есть неисполненное судебное предписание).

Именно по этому документу банки принимают решение о выдаче кредита или отказе (наряду со сведениями о доходах и информацией о работодателе вашего клиента). Является история основным инструментом оценки заемщика и в офисе кредитного брокера.

Проверить клиента

Как проводить анализ кредитной истории заемщика

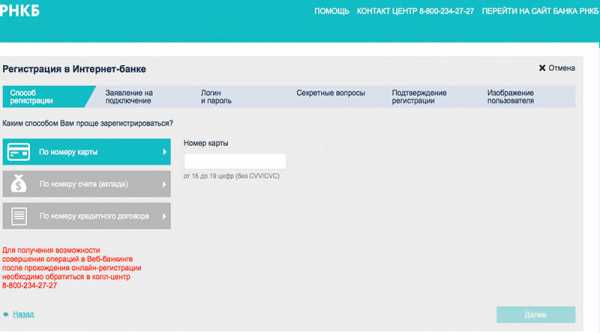

Проверить историю заемщика можно через ЭБК system. Для этого необходимо:

1. Зарегистрироваться.

2. Пополнить счет.

3. Взять письменное согласие проверяемого в соответствии с законодательством (федеральные законы о персональных данных, кредитной истории).

4. Выполнить запрос в разделе «Проверка».

Образец отчета можно посмотреть здесь.

Для поиска кредитной истории по всем БКИ, используйте сервис «Справка из ЦККИ». Для запроса достаточно паспортных данных клиента. Код субъекта кредитной истории заемщика – необходимый для получения справки непосредственно на сайте Центрального банка РФ – знать необязательно.

Когда получите документ (в ЭБК отчет предоставляется в течение двух секунд), обратите внимание внимание на:

- Соответствие его персональной информации данным, указанным в титульной части документа. Зачастую банки отказывают заемщику на этапе заполнения анкеты, если находят расхождения информации в паспорте и кредитной истории.

- Количество заявок за последний месяц. Если оно превышает 7-10, это негативный признак.

- Наличие и причины отказов по кредитным заявкам клиента.

- График погашения кредитов и сведения о просрочках. Если у клиента есть даже минимальная активная просрочка (до 30 дней), кредитование для него невозможно.

- Блокирующие возможность нового кредитования сведения о доведении кредита до взыскания через суд, недавнем банкротстве.

- Опыт мошеннических действий. Мошенническим признается кредит, по которому заемщиком не было выполнено ни одного платежа.

Проверка кредитной истории и оценка заемщика – синонимы для кредитного брокера. Анализ документа позволяет определить, что делать с клиентом дальше. Возможные варианты приведены в таблице.

| Сервис | Качество кредитной истории | |||

| Крайне низкое (критические просрочки свыше 90 дней, сумма задолженности от 500.000 рублей) | Низкое (просрочки 30-60 дней, сумма задолженности до 500.000 рублей) | Удовлетворительное (исторические, закрытые, просрочки или их отсутствие, невысокая долговая нагрузка) | Высокое (нет просрочек, невысокая долговая нагрузка, нет заявок на кредиты) | |

| Юридические услуги (помощь с коллекторами, переписка с банками, реструктуризация задолженности, помощь при банкротстве) | + | |||

| Улучшение кредитной истории через серию микрозаймов, небольших кредитов | + | |||

| Сопутствующие продукты кредитного брокера (страховки, пенсионные фонды) | + | + | + | + |

| Привлечение микрозайма | + | + | ||

| Привлечение альтернативного вида кредита (кредитная карта, кредит под залог автомобиля, недвижимости) | + | + | + | |

| Привлечение требуемого вида кредита | + | + | ||

| Привлечение более дорогого вида кредитования (ипотеки, бизнес-кредита) | + | |||

Подобный алгоритм оценки заемщиков при помощи кредитной истории формируется в каждой компании кредитного брокера индивидуально. Отличаются алгоритмы набором оцениваемых параметров, элементами продуктовой линейкои брокера. Общий принцип один: любой клиент, который пришел в офис кредитного брокера или даже просто позвонил ему, должен принести компании прибыль, монетизироваться. Как минимум – «отбить» затраты на свое привлечение.

Кредитная история также может быть самостоятельным продуктом в вашей линейке. Предложите клиенту анализ документа, разработку плана действий по исправлению кредитной истории, повышению ее качества. Эта услуга будет полезна как клиентам с испорченной платежной репутацией, так и тем, кто готовится к серьезному кредиту — автомобильному, жилищному. Кроме того, работа над историей позволит вам встречаться с клиентом 2-3 раза в год, осуществлять повторные продажи своих услуг.

Проверить клиента

Как еще оценить заемщика

Подробнее об использовании кредитной истории для оценки заемщика и о других инструментах андеррайтинга вы можете узнать из записи вебинара руководителя ЭБК Олега Попова “Проверка клиента. Новые инструменты. Практика применения”.

Также об особенностях проверки клиента в кредитном брокеридже в материале “Андеррайтинг для брокера” рассказывает генеральный директор челябинской компании “Одобрение” Андрей Полухин.

Поделиться в соц. сетях

exbico.ru

Все о кредитной истории: закон, формирование, процедура

Каждый из нас является потенциальным заемщиком банка, а значит имеет возможность оформить кредит на свои нужды. Однако, для того, чтобы без проблем получить займ в финансовой организации, необходимо иметь хорошую кредитную историю, которая формируется на основании выплат по ранее взятым кредитам. Определение кредитной истории и порядок формирования прописаны в законодательных актах:

- Федеральный закон №218-ФЗ «О кредитных историях в РФ» от 30.12.2004 г.

- Информационное письмо ФСФР России от 01.08.2022 г. N 13-СХ-11/28963 «О формировании кредитных историй».

Само понятие «кредитная история» - есть информация, характеризующая исполнение заемщиком обязательств по кредитному договору, заемщиком может выступать, как физическое, так и юридическое лицо. Источником формирования кредитных историй является организация, которая выдала кредитный займ, она же подает сведения в Бюро кредитных историй. В свою очередь Бюро кредитных историй – официальное юридическое лицо, оказывающее услуги по формированию, обработке и хранению кредитных историй пользователей, а также по предоставлению кредитных отчетов. Пользователь кредитных историй – индивидуальный предприниматель или юридическое лицо, которое на основании письменного согласия заемщика, получает кредитный отчет для заключения кредитного договора. Кредитный отчет представляет собой документ, содержащий сведения о кредитной истории потенциального заемщика, и который предоставляется по запросу пользователя. Информация о кредитной истории также может быть предоставлена иным лицам, обладающим соответствующим правом. Статьей 4 Федерального закона ФЗ №218 определена форма кредитной истории потенциального заемщика, в которую включены четыре части:

- Титульная, в которой содержатся основные сведения, в частности - фамилия, имя, отчество, паспортные данные, ИНН – если речь идет о физическом лице, наименование организации, фактический и юридический адрес места нахождения и иные реквизиты – для юридического лица.

- Основная, содержащая информацию по всем ранее принятым на себя обязательствам заемщика, в частности - о размере и сроках погашения кредитных займов, изменения кредитных договоров, сведения о наличии судебных разбирательств по кредитным долгам. Кроме того, в этой части кредитной истории содержится дополнительная информация о заемщике, к примеру, сведения о регистрации ИП (для физических лиц) или о банкротстве или реорганизации (для юридических лиц). Сюда же может быть включен индивидуальный рейтинг заемщика, который рассчитывается на основе правил и методик, утвержденных соответствующим БКИ (Бюро кредитных историй).

- Дополнительная часть. Включает в себя сведения об источнике формирования кредитной истории, а также о ее пользователях.

- Информационная часть. В информационной части кредитной истории субъекта кредитной истории - физического лица содержится информация о предоставлении займа (кредита) или об отказе в заключении договора займа (кредита), информация об отсутствии двух и более подряд платежей по договору займа (кредита) в течение 120 календарных дней с даты наступления срока исполнения обязательства по договору займа (кредита), которое не исполнено заемщиком.

Кредитная история может содержать информацию обо всех изменениях, включенных в поданные сведения.

Кредитная история является таковой только при наличии всех четырех составляющих частей.Формирование кредитных историй: основа и порядок

Формирование кредитной истории заемщика происходит за счет сложения нескольких факторов. В первую очередь, источник формирования кредитной истории (то есть банковская организация), действуя на основании договора об оказании информационных услуг и письменного согласия заемщика, предоставляет всю имеющуюся о заемщике информацию в Бюро кредитных историй. Также, важно отметить, что в соответствии со ст. 6 ФЗ-№218 кредитные отчеты по кредитной истории из БКИ могут быть предоставлены: пользователю и субъекту кредитной истории, Центральному каталогу кредитных историй, суду и определенным органам исполнительной власти. Пользователю и субъекту кредитной истории информацию из Бюро кредитных историй может быть предоставлена только на основании договора о предоставлении информационных услуг и при наличии письменного согласия на получение кредитного отчета субъекта. Срок действия документа, подтверждающего согласие на получение сведений от заемщика, составляет 1 месяц. Основная часть кредитной истории может быть предоставлена пользователю на основании запроса, в котором содержатся полные сведения о субъекте запрашиваемой кредитной истории из ее титульной части. Потенциальный заемщик вправе получить кредитный отчет исключительно по своей кредитной истории, выполнив соответствующий запрос. Кредитный отчет будет предоставлен ему в письменной или электронной форме в срок, не превышающий 3 дней со дня подачи запроса в БКИ. Получить кредитную историю заемщик вправе бесплатно не более 1 раза в год, и за отдельную плату – неограниченное количество раз. Заемщик может оспорить сведения, содержащиеся в полученном кредитном отчете, предоставив соответствующие факты и доказательства.

В настоящее время, получение сведений из Бюро кредитных историй о потенциальном заемщике является актуальной процедурой. Для того, чтобы не выдать кредит недобросовестному заемщику и в дальнейшем избежать передачи сведений в коллекторские бюро в целях «выбивания» кредитного долга, лучше провести предварительную проверку кредитной истории и отказать в выдаче займа. Получить свою кредитную историю заемщик может самостоятельно следующими способами:

- Отправив соответствующий запрос по электронной почте. Для этого необходимо процедуру идентификации на официальном сайте НБКИ, предоставив полные сведения о себе. Затем заполнить запрос на получение кредитного отчета.

В случае, если ранее в течение текущего года кредитный отчет уже получался заемщиком, необходимо приложить скан квитанции, подтверждающий оплату услуги.

- Отправив запрос почтовым отправлением. В официальный офис НБКИ можно отправить телеграмму с указанием полных сведений о заемщике (ФИО, дата и места рождения, адрес, контактный телефон, паспортные данные). Подпись заверяется почтовым работником. Кредитный отчет отправляется заемщику по указанному в телеграмме адресу.

- Можно получить кредитный отчет при личном обращении в региональное бюро кредитных историй. Отметим, что в данном случае такая услуга является платной, но не требует нотариального заверения подписи заемщика.

Получить сведения о том, в каком именно БКИ хранится кредитная история заемщика можно через Центральный каталог кредитных историй (ЦККИ), которым располагает специальное подразделение Банка России, занимающееся хранением и поиском по базе данных кредитных историй.

pravovedus.ru

Как формируется кредитная история?

Среди множества финансовых и банковских учреждений существуют специальные организации под названием БКИ, или Бюро кредитных историй. Они представляют собой специфичные учреждения, главным видом деятельности которых является сбор, проверка, сортирование, архивирование и хранение всей информации о бывших заемщиках из различных банков для последующей передачи ее по востребованию. Давайте разберемся, как формируется кредитная история в этом бюро, раз уж ее хранение входит в прямые обязанности этого предприятия.

Иногда может случиться так, что человек, обратившись в БКИ за своей кредитной историей, неожиданно для себя обнаруживает числящийся за ним активный кредит в одном из банков города, хотя сам он точно знает, что кредит этот уже был давно и полностью выплачен. В такой ситуации следует сразу же обратиться в банк или кредитный союз, который вовремя не подал информацию в БКИ.

И естественно банк будет пробовать оправдаться, его сотрудники станут уверять, что произошла ошибка, ведь они регулярно предоставляют БКИ свежую информацию. Конечно же, заемщику пообещают, что в ближайшее время банк предоставит БКИ правдивую информацию на счет его кредитной истории.

Большинство банков и кредитных учреждений обязаны ежемесячно подавать свежую информацию о своих заемщиках, отмечая все изменения, которые произошли за текущий месяц по каждому действующему кредиту. В бюро кредитных историй эта информация анализируется и обрабатывается, после чего вносятся соответствующие дополнительные записи в кредитную историю каждого заемщика, на которого она заведена. Поэтому, для того, чтобы узнать, как формируется кредитная история и насколько она отвечает действительности, лучше всего обращаться прямо в БКИ.

Если человек полностью рассчитался со старым кредитом и ему опять нужна ссуда, но уже в другом банке, новое кредитное учреждение обязательно будет требовать предоставить кредитную историю. Однако если банк еще не успел подать данные за последний отчетный период, то кредитная история все еще будет содержать активный кредит, хотя он был полностью погашен всего несколько дней тому. В такой ситуации лучше всего обратиться к бывшему кредитору, который обязан выдать справку об отсутствии задолженности по прошлой ссуде.

Вот таким образом и формируется кредитная история каждого. Происходит это постепенно и ежемесячно, по ходу обновления данных в БКИ, которые предоставляют кредиторы. Если человеку необходимо по той или иной причине постоянно иметь хорошую кредитную историю без каких-либо недоразумений и ошибок, то лучше всего ее контролировать лично, отслеживая все новые записи на предмет соответствия реальным событиям. А если что-то не так – необходимо тут же обратиться к банку-кредитору.

Если человек не знает где и как формируется кредитная история, значит он, скорей всего, и не подозревает о существовании учреждения под названием БКИ.

Кстати, для того, чтобы получить доступ к данным о себе в БКИ необходимо знать свой пароль (код), который присваивает заемщик сам себе, оформляя первый кредит.

После введения своего идентификационного кода (пароля) на сайте БКИ каждый может проверить свою кредитную историю в онлайн режиме, если же пароль по определенным обстоятельствам был утерян, то его можно опять узнать в одном из банков города или в Центральном Каталоге Кредитных Историй (ЦККИ), который тоже имеет свой официальный сайт. Код доступа можно таким же образом изменить, если вдруг у заемщика возникли подозрения в утечке информации.

Понравилось? Поделись с друзьями в социальных сетях!

vam-ipoteka.ru

понятие и информация, связанная с её формированием

Наличный кредит в банке

Наличный кредит в банкеВ последнее время практически не осталось людей, которые никогда не пользовались кредитами.

Кто-то из них является добросовестным плательщиком, а некоторые допускают просрочки или вообще отказываются выплачивать взятые у банка средства.

Финансовые компании, стараются свести свои риски к минимальным потерям. Поэтому они формируют специальные базы, содержащие все сведения о заёмщиках.

Собирается она на протяжении всего времени, начиная с первого займа. Рассмотрим подробно, когда обновляется кредитная история и происходит ли это вообще.

Навигация по статье

Понятие и составляющие кредитной истории

Кредитной историей является информация, характеризующая отношения определенного человека с финансовыми компаниями по договорам займа.

Она начинает складываться с первого платежа по займу, и собирается по всем кредитам и банкам. Все финансовые организации передают данные о клиентах в бюро кредитных историй(БКИ).

Банк вправе эту информацию передать в БКИ с согласия заёмщика. Как правило, оно включено в кредитный договор при его оформлении.

Кредитная история включает в себя три основные части:

- Закрытая. Содержит название источника и данные о пользователе.

- Основная.Включает информацию о платежах, дате выдачи и закрытия займа.

- Титульная. Содержит данные об объекте.

Если рассматривать подробно, кредитная история включает в себя:

- Все данные о заёмщике.

- Вся информация о займе.

- Описание просроченных платежей.

- Описание судебных разбирательств по погашению долга.

- Изменения условий займа.

- Рейтинг человека, как заёмщика.

Кроме того, кредитная история содержит и конфиденциальную часть.

Её содержание может узнать только клиент. Здесь содержатся сведения о заинтересованных лицах, то есть, кто и когда ею интересовался.

Рассмотрим подробно, кто вправе знакомиться с кредитной историей заёмщика:

- Сам клиент вправе запросить все части.

- Финансовая организация, которой требуется узнать насколько заёмщик добросовестный.

- Каталог центральный вправе узнать только титульную часть.

- Судебная инстанция.

Справку с подобной информацией можно получить только на законных основаниях, так как подобные данные конфиденциальны. Если письменное согласие клиента отсутствует, финансовая организация не имеет право передавать информацию о заёмщике в бюро.

Но если человек отказывается дать разрешение, банк может и отказать в выдаче кредита. Это связано с предполагаемым риском невыплаты денег.

Как происходит формирование кредитной истории

Проверка кредитных историй

Проверка кредитных историйКак уже было отмечено выше информация о заёмщиках и кредитах передаётся банками в БКИ.

Согласие на это дают сами клиенты при оформлении займа.

По закону финансовые компании в течение десяти дней со дня события обязаны передать информацию хотя бы в одно БКИ.

Сотрудничество финансовых компаний с этими бюро осуществляется за деньги.

Поэтому чаще всего финансовые компании работают с одним, максимум двумя БКИ. Информация хранится в этих бюро не меньше десяти лет и затем удаляется.

При Центральном банке работает Центральный каталог историй кредитования. Здесь собирается информация о хранении досье. Когда человек не знает БКИ, где хранятся данные о нём, узнать это можно именно из этого каталога. Он находится на сайте Банка России.

Но чтобы сделать запрос здесь, требуется знать специальный код, который присваивается человеку в момент оформления первого кредита. Не каждый клиент хранит первый договор, поэтому и возможно не сможет запросить информацию через сайт.

Что такое хорошая и плохая кредитная история

В зависимости от того на сколько клиент благонадёжен, история кредитного пользования может быть плохой или хорошей.

Положительная история получается в ситуациях:

- Человек много раз брал займы с разными лимитами.

- Не допускались просрочки.

- Отсутствуют судебные разбирательства по займам.

- Плохая кредитная история складывается при следующих обстоятельствах:

- Наличие просроченных платежей больше пяти дней.

- Финансовые компании были вынуждены передать дело в суд или коллекторам.

Даже если человек выплатит кредит совместно со всеми штрафами, и неустойками без привлечения судебной инстанции, его кредитная история будет испорчена.

После этого сложно будет получить заём даже в другом банке. И если каким-то образом по заявке придёт положительное решение, скорее всего, заём будет предложен по повышенной ставке.

Бывает, что информация о клиенте передана не верно. И человек может страдать ни за что.

Когда кредитная история испорчена по вине финансовой компании, требуется обратиться в бюро с соответствующей претензией. Только нужно будет предоставить доказательство того, что банк не верно передал данные.

Где и какое время хранится информация, когда обновляется

Все данные по кредитам людей хранятся в специальных организациях (БКИ). Сейчас их существует достаточно много, двадцать шесть штук. Все они действуют на территории нашей страны.

Самые крупные из них: Сбербанк и ВТБ. Несмотря на то, что хранящаяся там информация очень важная, она имеет свой срок хранения.

Часто людей интересует, когда обновляется кредитная история в сбербанке. Срок не зависит от наименования финансовой организации.Обычно это время ограничивается пятнадцатью годами.

Дальше все данные считаются устаревшими и не актуальными. Поэтому они просто аннулируются из системы.

Итак, когда со времени последнего просроченного платежа прошло пятнадцать лет, кредитная история становится чистой. Тем не менее, стоит помнить, что каждый банк имеет свою базу, в которой данные хранятся больше этого срока.

Если когда-то допускались просроченные платежи, можно попробовать оформить заём в другой финансовой компании. Возможно, там будет шанс оформить кредит.

Куда можно обратиться, чтобы узнать свою кредитную историю

Следует учитывать, что информация о кредитах может находиться в нескольких БКИ. Тогда нужно вносить изменения во все бюро. Иначе при запросе информации в БКИ, где не внесены изменения, финансовая компания может отказать в выдаче займа.

Важно знать, что каждый человек имеет право один раз в год получать информацию из БКИ бесплатно.

Запросить информацию о кредитной истории можно следующим образом:

- Явиться лично в нужное бюро с паспортом.

- Обратиться в банк или на сайте финансовой организации, если там присутствует такая услуга.

- Можно отправить заявление почтой в БКИ. Только его требуется заверить нотариусом.

- Онлайн в нужном бюро.

Когда запрос информации делается впервые, деньги за эту процедуру не требуется, она бесплатна.

В интернете можно встретить сервисы, которые сотрудничают с БКИ. Если они запрашивают электронную почту, на которую будет прислан код для отправки смс, не стоит их высылать.

Это обман, с телефона снимут деньги. Следует помнить, вам на телефон должен прийти код и его нужно ввести на сайте.

Стоимость услуги

Иногда человеку просто необходимо делать запросы в БКИ не один раз в течение года. Но тогда ему придется платить за последующую предоставленную информацию. Цена может быть различной.

Как правило, она колеблется от четырёхсот пятидесяти до шестисот рублей. Обычно некоторые организации, при повторных обращениях могут увеличить стоимость.

Как следует поступить, если при формировании кредитной истории была допущена ошибка

Редко, но случается, что финансовые организации допускают ошибки при подаче сведений в БКИ. Тогда перед заёмщиками встаёт вполне нормальный опрос, как можно оспорить этот факт. Делается это достаточно просто:

- Требуется обнаружить БКИ,в которой хранится информация.

- От руки пишется претензия в найденное бюро.

- Дальше специалисты этой организации отправляют запрос в банк.

Действие процедуры длится около тридцати дней. Если действительно банк допустил ошибку, то кредитную историю исправят.

Когда изменения не внесены, но клиент уверен в допущенной ошибке, ему останется только обратиться в судебную инстанцию с исковым заявлением.

Судья, рассмотрев предоставленные доказательства вправе принудить финансовую организацию внести изменения в кредитную историю. Наличие ошибок может привести к невозможности в нужное время взять деньги у банка.

Когда обновляется кредитная история после погашения кредита

Погашение кредита

Погашение кредитаВносить корректировки в историю по кредитам задним числом нельзя.

Сделать это не может никто, даже за отдельную плату.

Улучшить историю возможно только текущими кредитами.

Требуется взять новый заём и платить его согласно, установленных сроков.

Ни в коем случае нельзя допускать просрочки, это только усугубит ситуацию.

Также, как уже говорилось выше, если кредитная история сложилась по вине банка, следует писать претензию.

Как бы то ни было, важно помнить о том, что испортить кредитную историю легко. А вот потом улучшить её достаточно сложно. Главное найти банк, который даст такую возможность, выдав заём.

Есть несколько способов исправления истории:

- Проще всего с подпорченной историей оформить кредитную карту, она, как правило, выдается по скорингу. То есть запросы в БКИ не делаются, а срабатывает система.

- Есть возможность попробовать взять товар в кредит, там тоже намного проще это сделать. Здесь лучше оформить недорогую вещь. Примерно тысяч на десять для начала. Если исправно выплачивать и в то же время не закрывать досрочно история потихоньку начнёт исправляться.

После закрытия этого кредита можно оформлять следующий заём, чуть больше предыдущего. Так постепенно информация о клиенте будет изменяться.

Будет расти рейтинг клиента. Тогда и другие банки будут охотнее рассматривать заёмщика, как своего клиента.

Если в этих двух случаях поступает отказ, то можно обратиться в центр микро финансирования. Там конечно, проценты очень большие, но зато будет шанс исправить ситуацию.

Маленькие кредитные организации, как правило, не делают запросы в БКИ. Они стараются обезопасить себя именно высоким процентом за пользование.

Для начала стоит попробовать оформить пять тысяч рублей. На следующий день вернуть с процентом. Через несколько дней оформить ещё один микро заём с большим лимитом и так далее.

Важно понимать, что как только в БКИ начнёт поступать улучшенная информация о пользовании по займам, человеку начнут одобрять кредиты и другие банки.

О том, как исправить свою кредитную историю, можно узнать, посмотрев видеоматериал:

vyborprava.com

Особенности формирования кредитной истории и её содержание

Кредитная история заемщика непосредственно влияет на решение банка при рассмотрении заявки на оформление кредита. В бюро кредитных историй (БКИ) хранятся сведения о финансовой репутации каждого гражданина, который когда-либо брал кредит. Наличие положительной характеристики кредитоспособности гарантирует одобрение банковским учреждением заявки на кредит. Отсутствие кредитной истории, а тем более ее отрицательные составляющие могут не лучшим образом отразиться на условиях кредитования — банк может предложить заемщику меньший размер ссуды либо ее оформление под более высокий процент.

Особенности формирования кредитной истории

В целом, последовательность взаимоотношений заемщика и банковского учреждения называется кредитной историей. Западные специалисты это понятие широко применяют уже более 50 лет, а в России оно появилось относительно недавно — в конце 2004 года, с принятием закона о кредитных историях. Финансовая репутация каждого заемщика формируется с момента оформления первого займа либо исполнения иного обязательства, например, предоставленные в кредит услуги сотового оператора тоже могут стать началом ее формирования.

К другим источникам сведений о финансовой репутации относится исполнение должником обязательств по уплате алиментов, штрафов или взыскание задолженности по уплате ЖКУ по решению суда на счёт коммунальной службы. Кредитор собирает сведения о своем заемщике: стабильности перечисления им выплат, наличии задержек по возврату заемных средств и другие. Все эти данные систематизируются и направляются на хранение в БКИ, с которым у кредитора заключен соответствующий договор.

Содержание кредитной истории

Состав кредитной истории строго закреплен на законодательном уровне. История физических лиц состоит из следующих четырех частей:

- Титульная.

- Основная.

- Дополнительная (закрытая).

- Информационная.

Основная часть может содержать рейтинг кредитоспособности субъекта истории. Этот показатель рассчитывается с применением методик, непосредственно используемых в бюро. Содержание истории организаций и предприятий отличается лишь отсутствием информационной части. Любое изменение кредитной истории фиксируется и сохраняется. В ситуациях, когда возникают неуплаты по кредиту, данные о поручителе по этому договору тоже передаются в БКИ. Заинтересованное лицо один раз в год может бесплатно запросить выписку из собственной кредитной истории.

Мы кратко ознакомили Вас с особенностями формирования кредитной истории и её содержанием. Если хотите узнать — как получить кредит с плохой кредитной историей, прочтите подробное руководство к действию. Вы узнаете:

Вас также может заинтересовать:

Что портит кредитную историю? Пять основных факторовЕсли кредитные организации отказывают вам в получении займа, причиной отказов является ваша плохая кредитная история. Какие факторы портят кредитную историю, что предпринять для её исправления, а чего делать не стоит? Читайте в статье.

Как можно взять кредит с плохой кредитной историейРассказываем о действительно работающих способах взять кредит с плохой кредитной историей. Финансовая репутация заемщика — важный фактор, но он не всегда является решающим. В определенных ситуациях, банки и микрофинансовые организации готовы закрыть глаза на нее.

«Кредитный доктор» Совкомбанка: условия и подробностиПрограмма «Кредитный доктор» от Совкомбанка — отличный инструмент для людей, имеющих просрочки и невыплаты по кредитам. Эта программа позволяет исправить свою кредитную историю, доказав на деле, что проблемы в прошлом, и вы снова можете рассматриваться как благонадежный заемщик.

Микрозайм без проверки кредитной историиКак получить микрозайм без отказа, что нужно знать об ограничениях, какие проверки стоит ожидать? Плюсы и минусы микрозаймов без проверки истории, критерии отбора самого выгодного займа, риски, подстерегающие заемщика.

creditar.ru