Возможность выезда с долгами по кредиту за границу. Кредит для поездки за границу

Можно ли выезжать за границу, имея кредит?

Часто задаваемый вопрос на автофорумах в интернете — кредит и поездка за границу, что делать. И действительно, что делать, если вы оформили ссуду на приобретения машины, банк вам её выдал, вы теперь катаетесь на новеньком автомобиле, но временно, по рабочим делам, придётся выехать зарубеж?

Что делать, если взяли ссуду, а нужно ехать за границу?

Пройдёт ли всё гладко, или могут возникнуть какие-то непредвиденные обстоятельства, которые смогу вам помешать?

По словам бывалых, проблемы могут возникнуть лишь в плане страхования. Благодаря этому у кредита будет паспорт, в скором будущем, конечно же. Как правило, при оформлении займа в России всегда идёт обязательная страховая часть. То есть имущество, которое приобретается в долг, нужно застраховать от различного рода неприятностей. И страховые компании честно выполняют возложенные на них обязательства, но только в том случае, если страховой случай будет происходить в России. В компаниях это называется «страхования от риска угона». Правда, в Райффайзен банке, который, между прочим, является европейским учреждением, страховка распространяется не только на Российскую территорию, но и на все страны, куда выезжает владелец транспортного средства. И, кстати, кредит в интернет магазине для покупки машины вряд ли удастся получить.

Поездка за границу и денежный займ, их взаимосвязь

Ещё есть такой аспект, как официальное владение автомобилей. Если по договору займа машиной до последней выплаты де-юре владеет банк, то последний может запретить выезд с территории России заёмщику на новом транспортном средстве. Поэтому выезд возможен будет только с нотариально заверенной доверенностью на автомобиль. Если же авто владеет сам заёмщик, тогда, в принципе, он может выехать. Но если с транспортным средством что-то случится, то все риски он будет вынужден оплачивать самостоятельно. А если не оплатит, то придётся потом думать о том, как взять кредит с плохой кредитной историей.

А вообще, практически все транспортные средства на территории России застрахованы по системе КАСКО. Она предполагает под собой то, что авто является предметом залога, если куплено в долг. Значит, официально выехать на ней без разрешения банка нельзя, а если уж что-то случится, то банк может ввести всяческие карательные санкции для заёмщика.

Так что кредит и поездка за границу связаны теснейшим образом. И лучше не брать какой-нибудь дорогой займ, вроде потребительского кредита на неотложные нужды от МБРР, потому что он крайне невыгоден для клиента. К тому же ещё придётся заплатить властям европейских государств за то, чтобы они временно страховали вашу машину, пока она проезжает по их территории. Это обойдётся заёмщику в 98 евро за две недели. При этом не будет выплат, если средство передвижения кто-нибудь угонит. Оплатят лишь ущерб, вызванный ДТП и так далее.

vsekredity24.ru

Отдых за границей в кредит: стоит ли брать

Отпуск за границей – это актуальная тема особенно в летнее время, ведь кто из нас не хочет провести время на солнечном пляже, побывать в различных странах, познакомиться с их культурой и посетить исторические места. Проблемы лишь состоит в том, что заработать на такой отдых могут далеко не все, а если быть точнее, то далеко немногие. Поэтому если собственного дохода и сбережений на поездку за границу не хватает приходится обращаться за банковским кредитом. Отдых за границей в кредит сегодня – это реальность, ведь оформить такой займ будет совсем не проблема.

Преимущества отдыха в кредит

Для начала стоит отметить, что сегодня кредиты доступны практически для всех, независимо от региона проживания и уровня ежемесячного дохода. Несмотря на то что для каждого заемщика банк определяет максимальную сумму кредита самостоятельно, оформить займ на отдых можно даже с невысоким уровнем дохода, ведь растянуть кредит можно на несколько лет.

Причем у заемщика есть множество вариантов оформления заемных средств можно собрать несколько документов и обратиться в любой коммерческий банк, или оформить кредит на путевку за рубеж непосредственно через туроператора. Здесь заемщик вносит определенную сумму за счет собственных сбережений, а недостающую сумму возьмет через туроператора в займ у коммерческого банка-партнера.

И, наконец, большинство наших сограждан, если и могут себе позволить путешествие за пределы РФ, то только за счет заемных средств банка. Поэтому у банковского кредита в данном случае есть масса преимуществ, а именно оформить кредит можно всего за несколько дней, с минимальным пакетом документов, с первоначальным взносом или без него.

Обратите внимание, что в данном случае недостатков у данного способа кредитования практически нет, правда, всегда стоит внимательно рассчитывать свои финансовые способности, ведь любой банковский кредит подлежит обязательному возврату, поэтому стоит рассчитывать бюджет своего отдыха таким образом, чтобы заемные средства можно было вернуть без особого обременения.

В какой банк обратиться

Вопрос на самом деле неоднозначный, в каком коммерческом банке можно взять потребительский кредит? Практически в любом при условии, что у вас есть официальный доход и положительная кредитная история. То есть, если вы хотите отдохнуть за границей, то вы без труда можете буквально за один день получить заемные средства в любом коммерческом банке. Правда, некоторые кредитно-финансовые организации могут рассматривать заявления два-три дня и более. Кроме всего прочего, есть несколько коммерческих банков, которые предоставляют целевой кредит на отдых.

Ренессанс Кредит Банк

Кредитование в данном банке имеет массу преимуществ и недостатков. К преимуществам можно отнести тот факт, что здесь получить заемные средства можно буквально за 15 минут, при этом клиент может получить деньги, как наличными лично в руки либо на кредитной карте. Банк без труда выдает деньги в день обращения как со справкой о заработной плате, так и без нее.

Что касается индивидуальных условий кредитования, то здесь максимальная сумма кредита может достигать 500000 рублей. Однако процентная ставка колеблется в диапазоне от 15,9% в год до 69,9% в год, для каждого отдельного заемщика годовой процент определяется индивидуально, максимальный срок кредитования до 3 лет.

ОТП Банк

Этот банк также отличается рекордными сроками рассмотрения заявок, здесь можно получить кредит в течение одного часа на любые цели. Причем здесь максимальная сумма кредита может достигать 750000 рублей. Годовой процент начинается от 14,9% в год. Что касается требований к заемщику, то здесь обязательно требуется гражданство РФ, возраст не младше 23 лет, и стаж на последнем месте работы от 3 месяцев.

Кроме всего прочего, клиенты ОТП банка могут получить кредитную карту, особенно в том случае, если заемщик не может документально подтвердить свою платежеспособность. По кредитной карте годовой процент начинается от 27,9% в год. Срок рассмотрения заявки на кредитную карту – от 15 минут до 1 часа.

Уральский банк реконструкции и развития

Если говорить о преимуществах данного банка, то можно выделить основное – он предлагает около 10 различных кредитных программ, рассчитанных на различные категории населения. Здесь можно получить выгодный кредит за несколько дней, или карту с кредитным лимитом всего за 15 минут, правда, с более высокой годовой процентной ставкой. Достаточно открыть официальный сайт и выбрать максимально комфортное для себя кредитное предложение.

Нюанс кредитования в данном банке заключается в том, что получить выгодный кредит можно только при предоставлении справки о заработной плате. Сумма кредита зависит от выбранной программы кредитования, в любом случае, заемщиков может зайти на официальный сайт банка и отправить заявку на рассмотрение, после чего менеджер банка предложит наиболее выгодный вариант кредитования. Что касается годового процента, то здесь минимальная процентная ставка по потребительскому кредиту начинается от 15% и может достигать 60% в год.

Отдых в рассрочку

Наверняка всем известно, чем кредит отличается от рассрочки, ведь за пользование кредитом приходится платить процент, а рассрочка предоставляется бесплатно, при том условии, если заемщик в установленный срок возвращает заемные средства. В последнее время популярностью в нашей стране пользуется карта рассрочки Халва. Что это такое, наверняка знакомо каждому потенциальному пользователю. С помощью данной карты можно оплатить путевку у партнера TEZ TOUR и в течение 12 месяцев вернуть долг полностью без процентов.

Tez Tour – это туроператор, который работает на рынке более 20 лет, он работает практически во всех крупных городах России и в других странах СНГ. На официальном сайте туроператора можно подобрать путевку в любую страну мира для этого достаточно перейти по ссылке https://www.tez-tour.com.

Итак, если у вас есть карта Халва и вы хотите отдохнуть за границей, то вам достаточно выполнить несколько несложных действий. Во-первых, вам нужно выбрать удобный для вас тур с помощью туроператора Tez Tour. Во-вторых, вы можете оплатить поездку в карты рассрочки и затем возвращать долг в течение 12 месяцев. Кстати, карточкой вы оплачиваете перелет и проживание, а вот снимать с нее средства условиями программу запрещено.

Что лучше потребительский кредит или кредитная карта

Потенциальные заемщики, которые внимательно следят за рынком финансовых услуг в нашей стране знают, что кредитная карта позволяет оплачивать товары услуги, как на территории России, так и за рубежом. Но это еще далеко не все преимущества кредитной карты перед потребительским кредитом рассмотрим несколько из них:

- кредитная карта позволяет оплачивать любые товары и услуги за границей, в том числе и снимать наличные;

- кредитные карты статуса Gold и Platinum позволяют бесплатно принимать участие в страховании путешественника, данную информацию стоит уточнить у банка-эмитента;

- по кредитной карте действует определенный льготный период в течение которого не нужно платить проценты;

- оплата кредита осуществляется минимальными платежами от 5 до 10% от суммы расходов;

- хранить деньги на кредитной карте намного надежней и удобнее, нежели возить с собой наличные.

Обратите внимание, что коммерческие банки предлагают различные программы специально для путешественников к таким банкам относятся Сбербанк России, Тинькофф Банк, Альфа-банк и другие.

Итак, можно ли взять кредит на отдых за границей? Безусловно, можно причем здесь у заемщика есть неограниченное количество вариантов. Он может воспользоваться картой рассрочки, взять потребительский кредит или заключить договор кредитования непосредственно у туроператора, если последний такую возможность предоставляет. Также заемщик может оформить кредитную карту, которая кроме кредитного лимита предоставляет бесплатную страховку для самого заемщика и членов его семьи.

znatokdeneg.ru

Выгодные банковские карты для путешествий

Обещал рассказать про конкретные карты для путешествий, выкладываю. Давно хотел сделать данную подборку, так как сразу после последней зимовки переделал все свои карты, и это еще видимо не конец, так как тарифы меняются, некоторые карты перестают выдавать, где-то обслуживание не нравится по факту. Только сразу говорю, это не полный список, естественно, карт гораздо больше существуют. Тут только те, что у меня были когда-то, есть сейчас, или планируют оказаться в будущем.

А вообще это какой-то бесконечный процесс. Если отслеживать постоянно различные банковские предложения, искать выгодные схемы использования карт, как для поездок заграницу, так и для дома, искать интересные вклады, кэшбек карты, хорошие кредитки, то это претендует на целое хобби.

Содержание статьи

Как выбрать карту для путешествий (обновлено 09.2018)

Помимо оформления подходящей для путешествий банковской карты, также нужно обязательно сделать туристическую медицинскую страховку, иначе можно серьезно попасть на деньги в случае чего. У меня есть очень подробный пост про мед страховки, где я подробно объяснил все нюансы Также подробно, как здесь про карты.

Мой рейтинг страховых →

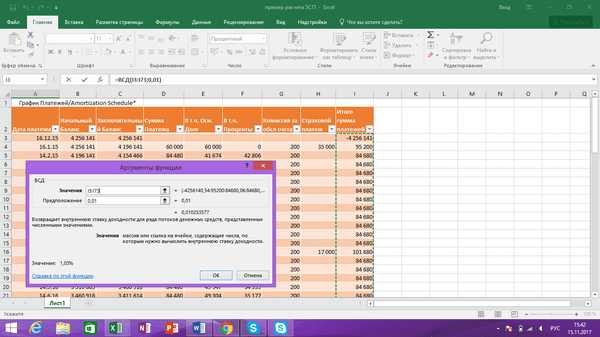

Давайте посмотрим, какие могут быть комиссии, просуммируем и сравним их. Курсы платежных систем Mastercard и Visa берем, как фиксированные, потому что они одинаковые для всех карт и от того, какой российский банк выпустил карту, не зависят. Курсы конвертаций российских банков обычно привязывают к ЦБ (Центробанк), чтобы удобнее было считать потери. Тут могут быть неточности, потому что тарифы могут измениться, учтите это.

Чтобы понять, как происходят конвертации по картам, прочитайте — Как правильно перевести тугрики в рубли. А если вы совсем ничего еще не знаете о картах, то начните со статьи — Какую банковскую карту лучше завести, там самые основы.

Вообще, пока доллар/евро нестабильны, можно закупаться заранее валютой, класть на валютные карты и потом тратить/снимать. Или же поджидать падения курса, и именно в эти дни покупать валюту даже находясь уже за рубежом, например, проводя конвертацию в интернет-банке.

Мои банковские карты

Сводная табличка

+ уходим в плюс (профит)— уходим в минус (потери)кешбеки по избранным категориям или спецпредложениям не учитываем

Потери при снятии наличных Потери при оплате в магазине Примечание| Тинькофф, кредитная AllAirlines. Оформить себе. | — | 0% | Мой фаворит среди карт. Кешбек милями. |

| Тинькофф, валютная дебетовая Black | 0% | +1% | Кешбек деньгами. |

| Тинькофф, дебетовая Black | -2% | -1% | Кешбек деньгами. |

| Кукуруза Mastercard World | 0 | +1,5% | Кешбек баллами, сложно потратить. |

| Билайн Mastercard | 0 | +1% | Кешбек бонусами, на телефон билайна. |

| Сбербанк, дебетовая Mastercard | -3% | -1.5% | Кешбек — спасибо от Сбера. |

| Альфабанк, дебетовая Mastercard | -3.5% | -2.5% | Кешбека нет. |

Кому сложно понять табличные данные, посмотрите мой пост, где я сравнил выгодность той или иной карты в цифрах на конкретной сумме, снятой в банкомате (специально снял в один день одну и ту же сумму со всех карт).

Тинькофф, кредитная/дебетовая AllAirlines

Тинькофф AllAirlines — это моя основная карта сейчас. Прочитайте мой подробный обзор с плюсами и минусами, всю правду рассказал.

Тинькофф AllAirlines (по моей ссылке 1000 руб в подарок)

- С кредитной карты наличку не снимают, высокие комиссии. Кешбек 2% за покупки.

- Конвертация ТУГРИКИ=>USD идет по курсу Mastercard или Visa. Комиссия за трансграничный платеж: 0%

- Потеря на конвертации USD=>RUB: внутренний курс банка = ЦБ + 2%.

Среди кредитных карт AllAirlines — мой фаворит, пользуюсь теперь ей постоянно (не нравятся кредитки делайте такую же дебетовую). Суммарные потери 0% при оплате (сначала из-за курса ЦБ+2% уходим в минус на 2%, но они компенсируются кешбеком 2%). Кэшбек начисляется милями (1 миля = 1 руб), за все покупки 2%, за отели и бронирование авто возвращается 10%, а за покупку авиабилета 5%. Годовое обслуживание 1890 руб, беспроцентный период 55 дней, бесплатная туристическая страховка. Годовое обслуживание за год несколько раз отбиваю.

Тинькофф, рублевая Black

- Комиссия за снятие в банкомате стороннего банка: 0% (если снимать больше 3000 руб). Кешбек 1% за покупки.

- Конвертация ТУГРИКИ=>USD идет по курсу Mastercard. Комиссия за трансграничный платеж: 0%

- Потеря на конвертации USD=>RUB: внутренний курс банка = ЦБ + 2%.

Суммарные потери при снятии 2% или же 1% при оплате покупок (кешбек компенсирует все на 1%). Кешбек начисляется деньгами. На остаток на карте начисляется 6% годовых (есть некоторые ограничения, поэтому проще держать на накопительном счету под те же 6%, но без ограничений), и каждый квартал есть категории по которым 5% кэшбек, например, топливо, аптеки, транспорт, штрафы ГИБДД. Годовое обслуживание бесплатное при условии нахождения от 30 тыс руб на карте (или 50 тыс руб на депозите). К одной карте можно привязять счет в любой валюте и менять его в пару кликов.

Кукуруза, рублевая Mastercard World

UPDATE. С лета 2022 Кукуруза немного сдала свои позиции. Произошло снижение процента на остаток и самое главное убрали возможности нормально потратить баллы, поэтому теперь кешбек уже не является значимым плюсом. Карту перестал использовать, как основную, теперь она у меня второстепенная. Все подробности читайте в моем посте Обзор карты Кукуруза.

- Комиссия за снятие в банкомате: 0%, если подключить услугу «процент на остаток» и снимать не меньше 5000 руб за раз и не больше 50000 руб в месяц, иначе комиссия 1%. Кешбек 1.5% за покупки.

- Конвертация ТУГРИКИ=>USD идет по курсу Mastercard. Комиссия за трансграничный платеж: 0%

- Потери на конвертации USD=>RUB: курс банка = ЦБ, то есть 0%.

После получения карты поставьте мобильное приложение и введите промокод FRASFM38V, тогда вам дадут 300 рублей. Суммарные потери при снятии и оплате 0%, а за счет кешбека уходим в плюс 1.5%. Кэшбек начисляется баллами, которые можно потратить в некоторых местах. Годовое обслуживание бесплатное, но при подключенной услуге «процент на остаток нужно держать на карте не менее 5000 руб ежедневно или совершать операции на 5000 руб в месяц, иначе будет взиматься комиссия за обслуживание 70 руб/мес. Смс по всем операциям бесплатные. При подключении услуги «процент на остаток» вы получите 4-7.5% на остаток по карте.

Билайн, рублевая Mastercard

- Комиссия за снятие в банкомате: 0%, если снимать не меньше 5000 руб за раз и не больше 50000 руб в месяц, иначе комиссия 1%. Кешбек 1% за покупки.

- Конвертация ТУГРИКИ=>USD идет по курсу Mastercard. Комиссия за трансграничный платеж: 0%

- Потери на конвертации USD=>RUB: курс банка = ЦБ, то есть 0%.

Суммарные потери при снятии и оплате 0%, а за счет кешбека уходим в плюс 1%. Карта Билайн очень похожа на Кукурузу по принципу (тоже не банковская карта) и тарифы очень похожи, курс обмена точно также ЦБ. Но больше подходит абонентам Билайна, коим я не являюсь. Кешбек начисляется бонусами, которые можно тратить на оплату связи Билайн. По избранным категориям кешбек 5%. Годовое обслуживание бесплатное. Есть проценты на остаток 6%, если на карте ежедневно не менее 3000 руб или же потрачено в месяц 3000 руб. В противном случае услуга стоит 99 руб в месяц.

Сбербанк, рублевая Mastercard

Классические карты от Сбера

- Комиссия за снятие в банкомате стороннего банка: 1%. Есть кешбек 0.5% от Спасибо.

- Конвертация ТУГРИКИ=>USD идет по курсу Mastercard. Комиссия за трансграничный платеж: 0%

- Потеря на конвертации USD=>RUB: внутренний курс банка) = примерно ЦБ+2%, он меняется надо уточнять по факту.

Суммарные потери при снятии 3% или же 1.5% при оплате. Годовое обслуживание 750 руб первый год, далее 450 руб. Есть кэшбек в виде по программе «Спасибо», за покупки 0.5%, по акциям до 30%. Если у вас будет карта Visa (я бы ее не рекомендовал делать), то плюсуйте еще 2% потерь (по премиальным картам 0.75-1%) за трансграничку ко всем операциям.

Также меня спрашивали про карты Momentum, у них точно так же проходит конвертация. Из плюсов — бесплатное годовое обслуживание. Из минусов — лимиты на проведение операций в банкоматах в месяц (50000 руб или 1600$ или 1200€), и на оплату товаров в сутки (100000 руб.или 3500$ или 2500€). Хотя последнее уже совсем не критично. Ну, иногда бывает нужна именная карта.

Альфабанк, рублевая Visa или Mastercard

Пакеты услуг у Альфы

- Комиссия за снятие в банкомате стороннего банка: 1%.

- Конвертация ТУГРИКИ=>USD идет по курсу Mastercard или Visa. Комиссия за трансграничный платеж: 2.5% (они ее иначе называют, мол, комиссии за трансгран нет).

- Потеря на конвертации USD=>RUB не известна. Так как то ли в курс они свои 2.5% закладывают, о которых я писал в предыдущем пункте, то ли в эту конвертацию, не ясно. Но всегда будет около 2.5% суммарно. Вот внутренний курс банка.

Суммарные потери при снятии 3.5% или же 2.5% при оплате. По обычной карте годовое обслуживание бесплатное, но нужно обязательно подключать один из пактов. Самый дешевый ОПТИМУМ с комиссией 2189 руб в год или 199 руб/мес (на выбор), которая может быть 0 руб при соблюдении одного из условий (на счетах лежит от 100 тыс руб или траты в месяц 20 тыс/мес). Также есть неплохая карта Cashback с возвратом за АЗС 10%, за кафе 5%, за остальные покупки 1%. У нее стоимость годового обслуживания 1990 руб/год, плюс еще стоимость пакета Оптимум. Удобство Альфы в том, что к одной карте можно привязать 3 счета в разных валютах, и переключать их в интернет-банке, и нет необходимости таскать с собой 3 карточки. Хотя это можно и как минус расценить. Я пользовался когда-то, мне было удобно. Еще есть кредитка у Альфы, которая хороша своим беспроцентным периодом в 100 дней, но мне её не дали.

Другие карты

На рынке сейчас существует большое количество карт, и охватить все из них я задачи перед собой не ставил. Кешебековые дебетовые карты неплохие у СИАБ (Cash Back Online) и МТС-банка (Студенческая), кредитные карты у Открытия (Мобильный бонус), МТС-банка (МТС Деньги) и УралСиба (Телефонная карта). Также знаю, что многие предпочитают карты Русского Стандарта.

У всех разные задачи и разные возможности. Кому-то вообще не хочется иметь 20 карт и ему проще пользоваться одной, а кто-то, наоборот, чуть ли не по карте для каждой категории покупок делает. Например, если много ездить на машине (или ехать на ней в Европу в путешествие), то ради этого можно сделать себе специально отдельную карту для оплаты топлива с каким-нибудь кэшбеком в 5%.

Я долго просматривал карты и выбрал для себя несколько, и часть из них от Тинькофф. Пока я ими доволен, несмотря на ЦБ+2% по рублевым картам. На мой взгляд у них в принципе достаточно плюсов: хороший кэшбек по категориям, проценты на остаток на карте, кредитку легко получить, межбанк бесплатный. А также, чем я пользуюсь в последнее время — обмен валюты онлайн по хорошему курсу, есть такой лайфхак: покупать доллары каждый раз перед покупкой (или сразу после) и расплачиваться ими заграницей, а не рублями с рублевой карты, тогда уходим от ЦБ+2%.

Однако, если вам мало этой информации (а её не может быть много), так как разные города, разные банки, разные требования, то придется читать раздел форума banki.ru по картам. Рекомендую начать изучение с комиссий по разным картам, собранные в одном месте коллективным разумом banki.ru (часть данных уже устарело, но хоть представление получите).

Долларовые и евровые карты

Прежде чем выбрать валютную карту, прочитайте мой пост, что лучше выбрать, валютную или рублевую карту.

В нормальном банке при снятии с карты любых тугриков (баты, динары, кроны), они будут конвертироваться в доллары по курсу платежной системы Мастер/Виза и списываться 1:1 с вашей долларовой карты, не будет никаких доп комиссий за трансграничку. Таким образом, при наличии валютной карты мы уходим от второй конвертации USD=>RUB по внутреннему курсу российского банка, что актуально, если он сильно отличается от ЦБ. Именно такие карты мы тут в основном и рассмотрим.

Если у вас уже есть какие-то карты, то нужно позвонить в ваш банк и уточнить, в какой валюте они работают с платежной системой, и как именно происходят конвертации, по какой схеме. Важно по какому курсу пойдет конвертация, ведь самый лучший курс — платежной системы (МПС), а не внутренний курс банка. Или, если, к примеру, тугрики будут вдруг конвертироваться платежной системой в евро, то нужна евровая карта, а не долларовая. Будьте готовы, что колл-центре ответят полную чушь, и узнавайте лучше на форуме банки.ру, там сидят реально знающие люди, которые постоянно проверяют карты в реале и подсчитывают комиссии, хобби такое. Также важно узнать, есть ли комиссия за трансграничку, когда валюта оплаты отличается от валюты счета (платим долларовой картой в Сербии/Болгарии/Чехии/Таиланде в местной валюте).

Тинькофф

У меня сейчас 2 карты Тинькофф (на всякий случай 2) и к любой из них я могу привязать рублевый, долларовый или евровый счет. Этим надо пользоваться так: в странах, где в ходу евро, надо пользоваться евровой картой, а в странах, где тугрики (даже если это территориально Европа), долларовой. Комиссии за трансгран нет. Снятие налички от 100 уе в любом банкомате без комиссии. Годовое обслуживание по валютным счетам 0. Кешбек 1% по всем операциям.

Долларовая карта: использовать в странах, где в ходу доллары (списание 1 к 1) или тугрики (Тугрики=>USD по курсу МПС).В еврозона плохо — EUR=>USD (по курсу банка).

Евровая карта: использовать в странах, где в ходу евро (списание 1 к 1).В тугриковых странах все плохо — Тугрики=>USD=>EUR (первая конвертация по курсу МПС, вторая по курсу банка).

Таблица коневертаций от представителя Тинькофф с форума

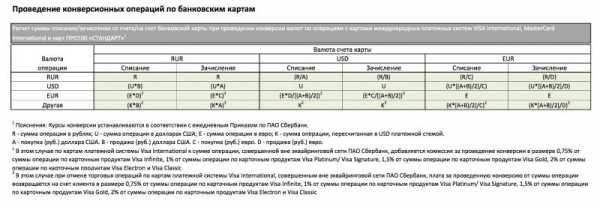

Сбербанк

Сбербанк при снятии местных тугриков в банкомате или при оплате покупки в магазине будет брать аж 0.75-2% трансгранички по картам Visa (по Mastercard не будет) в зависимости от степени премиальности карты. Обычные карты Classic — 2%. Вот ссылка на их тарифы (36 стр.). Поэтому, если делать карту Сбера, то нужно руководствоваться такими правилами: в зоне евро — платить евровой, в зоне доллара — долларовой, в третьих валютах — долларовой картой Mastercard, в общем как Тинькофф. Все операции, кроме зоны Евро, будут идти через USD. Годовое обслуживание за первый год 30 уе, далее по 20 уе/год. Комиссия за снятие в банкомате 1%.

Долларовая картаЕврозона: EUR=>USD (по курсу банка) — плохоТугриковые страны: Тугрики=>USD (по курсу МПС)

Евровая картаЕврозона: 1 к 1.Тугриковые страны: Тугрики=>USD=>EUR (первая конвертация по курсу МПС, вторая по курсу банка) — плохо

Таблица конвертаций с сайта Сбербанка

Хоумкредит

У Хоумкредита есть привязка к валюте расчетов, в зависимости от платежной системы. Для Визы — это доллары, для Мастера — это евро. Комиссии за трансгран нет. Но есть комиссия 3$ за каждое снятие налички, в год может прилично накапать суммарно, если бы не это, идеальная карта. Карта бесплатная.

Долларовая визаЕврозона: EUR=>USD (по курсу МПС) — более менее, но лучше в еврозоне платить евровойТугриковые страны: Тугрики=>USD (по курсу МПС)

Евровый мастерЕврозона: 1 к 1Тугриковые страны: Тугрики=>EUR (по курсу МПС)

ВТБ24

Тоже можно рассмотреть у них долларовую карту, так как все операции идут через доллары и при оплате евровой в карте не в евро получится похожая ситуация, как и в других банках. Обслуживание по классическому пакету 90 руб/мес (бесплатно при тратах от 20000руб/300$ в месяц), 1% за снятие в банкомате.

Долларовая картаЕврозона: EUR=>USD (по курсу МПС)- более менее, но лучше в еврозоне платить евровойТугриковые страны: Тугрики=>USD (по курсу МПС)

Евровая картаЕврозона: 1 к 1Тугриковые страны: Тугрики=>USD=>EUR (первая конвертация по курсу МПС, вторая по курсу банка) — плохо

Рокетбанк

Хорошая долларовая карта и у Рокетбанка. Если с рублевой будет двойная конвертация по курсу банка, который скачет не пойми как, то с долларовой все понятно и как и других здесь перечисленных: без комиссий. Речь о Мастеркарде, по Визе доп комиссия в 2%. Но насколько я знаю, Визы они пока и не выдают. Кешбек 1% по всем операциям. 5 бесплатных снятий в месяц в банкоматах мира, далее 1,5%. Но одна операция снятия в банкомате не может быть больше 10 000 руб, что совсем не подходит для снятия в банкоматах Таиланда, которые берут комиссию 200 бат за снятие. Поэтому в Тае с Рокета лучше снимать в тех кассах банков, где не берут комиссию (в последнее время многие кассы берут).

Долларовая картаТугриковые страны: Тугрики=>USD (1 конвертация по курсу МПС)

Альфа, Райфайзен и Ситибанк

Валютные карты Альфы подходят только тогда, когда вы находитесь в евровой стране (используется евровая карта) или в долларовой стране (долларовая карта). В противном случае Альфа накидывает комиссию за конвертацию около 2.5% и по валютным картам тоже, не только по рублевым.

Райфайзен накидывает 1.65% трансгранички. Ситибанк тоже не советуют, курсы нехорошие.

Какие я карты выбрал

Нисколько не претендую на истинность выбора, но именно мне и под мои нужды данные карты отлично подходят. Вы можете воспользоваться моими рекомендациями, а можете проанализировать другие варианты и выбрать что-то свое. Обязательно напишите в комментариях, что выбрали в итоге.

- Кредитная карта Тинькофф AllAirlines (по ссылке 1000 руб в подарок) с кэшбеком 2% — для покупок в России и заграницей, ну, и само собой для отелей/билетов и тд. Сейчас это моя основная карта, все траты идут по ней. Мне удобно залезать в кредитный лимит, пока мои собственные деньги лежат на депозите под процентами. Годовое обслуживание я очень быстро отбил за счет компенсации милями. По ссылке выше получите 1000 миль бесплатно.

- Дебетовая Тинькофф Black с рублевым счетом нужна мне, прежде всего, для бесплатного рублевого межбанка, распределения средств по остальным картам, и снятия наличности в банкоматах. Также использую отдельные накопительные счета под 5%, на которые можно в любой момент класть деньги или снимать без каких-либо ограничений, так как при нахождении денег на карте, процент на остаток начисляется 6% начисляется только тогда, когда есть траты от 3000 руб/мес, да и безопаснее не на карте всю сумму держать. По избранным категориям (меняются поквартально) можно получать не стандартный кешбек 1%, а 5%. Можно держать от 30000 руб на карте для бесплатного обслуживания (или депозит от 50 тыс руб), либо не держать ничего.

- Дебетовая Тинькофф Black с привязанным к ней долларовым/евровым счетом. Это может быть как отдельная карта, так и там самая рублевая, просто рублевый отвязан и привязан валютный. Долларовая для тугриковых стран, Евровая для зоны евро. Заграницей пользуюсь, или валютными, или Allirlines. Но для валютных карт надо валюту подкупать, либо периодически по хорошему курсу, либо непосредственно перед покупкой. Так как курс обмена валюты внутри интернет-банка Тинькофф близок к биржевому (в рабочее время по Москве), то, как правило, это выходит лучше даже, чем Кукуруза. Из плюсов кэшбек 1% (на валютных картах его почти ни у кого нет), конвертация валюты в интернет-банке по курсу Биржи +/-0.5%, что довольно неплохо. Бесплатное обслуживание.

- Кукуруза перестала быть моей основной картой (пока вернулся обратно на Тинькофф). Использую её, как запасную карту для снятия наличных заграницей или оплаты товаров в валюте по курсу ЦБ, для покупки на сомнительных сайтах (не опасно засветить карту) а также для покупки на Алиэкспрессе (как правильно это делать). Собственно, курс ЦБ — весомая плюшка. А за счет бесплатного обслуживания, бесплатных смс карман карта не тянет, можно использовать только изредка. После получения карты поставьте мобильное приложение и введите промокод FRASFM38V, тогда вам дадут 300 рублей.

- Помимо этого есть еще карта Сбербанка. Сбер удобен тем, что он у всех есть, даже у людей старшего поколения. Можно просто сказать номер карты Сбера и у другого человека не будет никаких вопросов с переводом. Пользуюсь только в этих случаях. А также изредка, когда нужно снять большую сумму с карточки, у Сбера неплохой лимит в банкоматах у карт Mastercard Standart (150 тыс руб/сутки) и сберовский банкоматы есть в каждом районе. Сделал еще карту Maestro с бесплатным обслуживанием и лимитом снятия в банкомате 50 тыс руб, может её только оставлю.

- Есть и другие карты, но какими-то не пользовался, какими-то перестал. Например, карты Авангарда стали менее выгодны (изредка пользуюсь только счетом и межбанком по 10 руб), кредитка Тинькофф Платинум что-то не пошла. Есть карта Много.ру и Epayments, которая отлично подходит для вывода Webmoney и вообще для фрилансеров, но так как у меня все доходы белые, то она мне так и не пригодилась. Возможно сделаю как-нибудь карту Рокетбанк.

P.S. Пост периодически обновляется (дата обновления в начале поста), если меняются условия по картам, или я себе делаю другие. Буду рад, если вы расскажете о других вкусных картах, как для путешествий заграницу, так и для использования дома.

life-trip.ru

как выбрать банковскую карту для поездки за границу и по России

В чем же преимущества банковской карты перед наличными? Разберем по пунктам.1. Безопасность. Тут все очевидно: хранить деньги гораздо надёжнее в банке - то есть на электронном счету. И даже если вашу карту украли или она потерялась, вы не лишитесь своих отложенных на отдых сбережений. Достаточно будет просто сразу же связаться с банком и заблокировать средства на карте. Хорошая идея взять с собой две карты. На одной финансы храним, другая "ходовая", ей расплачиваемся за покупки, кафе и развлечения.

2. Карты принимают по всему миру. За границей вы не будете зависеть от доступности обменника - расплатиться картой сегодня реально практически везде. Можно также забронировать отель и заранее, еще до поездки, заказать билеты на экскурсии.

3. Возможность управлять своими средствами. Сейчас практически у всех банков есть мобильные приложения, с помощью которых деньги с одной карточки на другую переводятся буквально в два клика (опять же, дополнительная страховка на тот случай, если один "пластик" будет утрачен).

4. Бонусы и скидки. Самый любимый пункт. Расплачиваться кредитной картой на самом деле выгодно. Вы получаете:

- кэшбэк, когда клиенту возвращается определенный процент с каждой покупки (в среднем 1-2%).

- мили - расплачиваясь картой, копите баллы-мили, на которые потом приобретаете авиабилеты у компаний-партнеров банка. Только не забудьте выяснить, сколько действуют мили конкретно в вашем случае - бывает, что они сгорают, если не воспользоваться в определенные сроки.

- страховки для путешественников. Такие услуги сейчас предоставляют очень многие банки. Учитывайте, что полис в поездке часто действует, только если путешествие было оплачено той картой, по которой выдавалась страховка.

- услуги компаний-партнеров. Можно получать скидки в магазинах, ресторанах, салонах красоты, бронировать отели на льготных условиях.

- возможности премиальных карт. Карты премиум уровня выпускаются платежными системами (самые распространенные Visa и Mastercard) и подчеркивают статус владельца. Это те же скидки или дополнительные услуги банков, только уже гораздо более высокого уровня. Например, консьерж-сервис поможет заказать билеты в театр или забронировать яхту на выходные. А еще такие карточки часто дают повышенный кэшбэк и хороший процент с остатка средств на счету.

www.kp.ru

Кредитная карта за границей

Чтобы использование кредитной карты в заграничной поездке было удобным, выгодным и безопасным следует придерживаться нескольких общих рекомендаций:

- Желательно иметь при себе минимум две банковские карты разных платежных систем и обязательно наличные.

- Перед отъездом стоит позвонить в банк и предупредить о предстоящем путешествии. Это нужно, чтобы банк не заблокировал кредитку после совершения первой же операции за рубежом. Блокировка осуществляется в целях безопасности, но добавляет лишние хлопоты по разблокировке.

- Оперативно контролировать проводимые операции поможет СМС-информирование, которое можно отключить по возвращении.

Разобраться с тонкостями использования кредитки за границей помогут также следующие параметры.

Visa или MasterCard

Часто путешественники не знают, кредитка какой системы подойдет для поездки в Италию, Китай, Венесуэлу или любую другую страну. В действительности, не стоит подбирать кредитную карту специально для Европы или США. Обе платежные системы являются международными (МПС), за границей практически повсеместно принимают карты и Виза, и МастерКард.

Валютная или рублевая

На рынке кредитных карт практически не представлены предложения в иностранной валюте. Исключением могут послужить кредитки Банка Югра, Интерпрогрессбанка, Premium Grace Промсвязьбанка. Редкий заемщик имеет одновременно две кредитки: в национальной валюте для расчетов на родине и в иностранной для заграничных путешествий. Поэтому рублевый пластик — оптимальный вариант на любой случай.

Персонифицированная или неименная

Неперсонализированная кредитка стоит дешевле и выдается в день обращения.

Пластик с указанием имени держателя потребуется для покупки билетов, бронирования номера в отеле или аренды автомобиля, поскольку в таких компаниях необходимо предъявить документ, удостоверяющий личность.

В магазинах и ресторанах обычно принимаются любые кредитки. Учитывая достоинства и недостатки обоих продуктов, лучше все-таки иметь именную карту. Также стоит удостовериться, что имя на карточке совпадает с указанным в заграничном паспорте. Но, даже в случае различий в транслитерации на пару букв — сложностей, скорее всего, не возникнет.

Эмбоссированная или нет

На карте категории Unembossed данные (номер, срок действия, имя держателя) не выдавлены, а просто напечатаны. Ее не получится использовать в торговых точках, оборудованных импринтером, при отсутствии электронного терминала. Кроме того, операции по неэмбоссированным кредиткам проводятся с обязательной авторизацией, поэтому воспользоваться некоторыми услугами может оказаться проблематичным. Например, забронировать гостиницу или арендовать автомобиль.

Валюта проведения операций

При использовании кредитки за границей транзакции проходят в два этапа:

- Сумма операции замораживается на счете.

- Когда от МПС поступает финансовая информация, сумма списывается. Обычно для этого требуется 3–5 дней.

Фактическая сумма снятия может отличаться от зарезервированной в меньшую или большую сторону. Это объясняется тем, что на момент авторизации и списания применяются разные курсы, установленные на соответствующие даты.

При осуществлении платежей в долларах США или евро банк переводит валюту в рубли по внутреннему обменному курсу на день обработки платежа. Если транзакция совершается в другой валюте (баты, юани, песо) — сначала производится конвертация по курсу платежной системы (ПС) в валюту взаиморасчетов между банком и ПС (расчетная валюта Виза — доллары США, МастерКард — доллары или евро исходя из параметров договора с конкретной финансовой организацией). Далее полученная сумма конвертируется в рубли по курсу покупки банка.

Кредитные учреждения могут взимать дополнительные комиссии при обработке трансграничных платежей. Сведения о наличии или отсутствии таковых, а также их величине публикуются в тарифах банка.

Чтобы снизить затраты на конвертацию стоит потратить время на изучение условий кредитования и найти учреждение с минимальными комиссиями. Кроме того, оформив кредитку с Cash Back можно хотя бы частично покрыть курсовую разницу.

money.inguru.ru

как выбрать и правильно пользоваться за границей

Кредитная карта в поездке облегчает жизнь простому туристу: не нужно постоянно носить с собой пачки денег и становиться мишенью для грабителей. Порой без этого кусочка пластика уже не обойтись.

Без кредитной карты не обойтись уже на этапе планирования путешествия. Многие консульства требуют выписку с карточного счета, чтобы выдать визу платежеспособному человеку, а не будущему нелегальному мигранту. Покупка билетов, бронирование отеля подразумевают оплату картой. Если окажется, что отель блокирует энную сумму в счет непредвиденных расходов, таких как пользование мини-баром в номере, то кредитный лимит не даст остаться без денег.

Содержание статьи

Для чего нужна кредитная карта в поездке?

За границей может случится всякое: понадобятся деньги на медицинское обслуживание, оплату штрафа или просто на какую-то очень нужную, но незапланированную покупку. Достаточно взять кредитную карту в поездку и кредитные средства не позволят пойти по миру. Кроме того, на карту легко перечислить деньги. То есть, потратив личные и кредитные средства, можно попросить родственников или друзей о помощи.

Практически все в поездке за границей можно оплачивать кредиткой. Порой бывает сложно найти автомат для покупки билетов за наличные. Невозможно без кредитной карты взять напрокат автомобиль. Для того, чтобы перейти на валюту страны, в которой находитесь, совершенно необязательно менять деньги по грабительскому курсу. Тем более, рядом с обменниками могут крутиться воры, примечая туристов с наличностью. Кредитная карта в поездке поможет и тут. Банк автоматически переведет ваши средства в нужную валюту по курсу, который можно узнать заранее.

Лишаясь наличности, вы ее теряете навсегда, а вот кредитную карту можно восстановить. На таможне можно не декларировать средства, находящиеся на кредитке, достаточно просто сообщить о ее наличии.

Как выбрать кредитную карту

Большинство кредитных карт являются международными, с платежными системами VISA и MasterCard. Но перед путешествием все же стоит уточнить: не нужно ли активировать возможность оплаты за границей? Ведь многие банки автоматически блокируют счет, как только видят снятие наличных или покупку в другой стране, поскольку логично предполагают, что карта была украдена.

Банк может также выпускать кредитные карты для путешественников. Такие карты включают страховку и бонусную программу. Например, авиакомпании начисляют бонусные мили, по одной за каждый потраченный доллар. Поэтому тратясь на одну поездку, можно сразу начинать копить на другую. Еще по таким картам некоторые магазины и бутики предоставляют специальные скидки, список этих мест следует узнать заранее.

Если вы планируете часто бывать за границей, то следует рассмотреть открытие карты в евро или долларах, чтобы не тратиться на перевод валюты. Ведь многие банки включают в эту операцию свой процент. Если есть время, то закажите именную карту с чипом. Это дополнительная безопасность для вас и возможность расплатится картой везде. Потому как за границей, в некоторых случаях, неименную карту могут не принять. Также следует учесть, что некоторые банкоматы за границей не обслуживают дебетовые карты (или карты для выплат).

Еще до поездки уточните, какой банк установил лимит на снятие наличности, на количество проведенных операций. Возможно, его необходимо снять или увеличить. Заранее узнайте про блокирование или восстановление кредитной карты в поездке. Вам дадут номер телефона банка для экстренной помощи и адреса финансовых учреждений за границей, где можно получить замену вашей кредитки.

Подключив интернет-банкинг, проделывайте все операции самостоятельно, не тратя деньги на звонки. Это облегчает контроль расхода средств на кредитной карте в поездке. Уточните список мест, где можно будет снимать наличные деньги с наименьшим процентом.

Как снизить риски?

Основной вид мошенничества с кредитными картами – это кража данных. Никогда не передавайте карту обслуживающему персоналу: консьержу, официанту, продавцу в мелкой лавке. Всегда требуйте принести терминал. Если, например, в ресторане или кафе, нет переносного терминала, то сами пройдите к стойке. Внимательно смотрите, какую сумму вводит продавец. Сами вводите пин-код на устройстве так, чтобы невозможно было его подсмотреть. Не стесняйтесь попросить отвернутся или отойти слишком назойливых продавцов.

С помощью специальных устройств, мошенники считывают данные карты при снятии наличных в банкомате. В путешествиях используйте только банкоматы в крупных торговых центрах, на вокзалах и в людных местах. Внимательно осматривайте устройство, при наличии подозрительных деталей лучше не рисковать.

Воспользуйтесь внутренним банкоматом в отделении банка. Подключите смс-информирование, чтобы сразу получать извещение о движении средств на счете. Соблюдая нехитрые меры предосторожности, вы получите массу преимуществ и кредитная карта в поездке станет вам надежным другом.

14.08.2018

Загрузка...turvopros.com

Выезд за границу с задолженностью по кредиту

Представить жизнь современного человека без кредита достаточно сложно. Многие имеют долг по нему, что связано с различными обстоятельствами и причинами. Задолженность по кредиту является поводом для беспокойства, но банковские сотрудники помогают своим клиентам оплачивать долг по согласованному графику. Проблемы начинаются, как только человек начинает планировать выезд за границу. Тогда и возникает у большинства граждан вопрос «А можно ли выезжать за границу, имея неоплаченный кредит?».

Проверить можно ли вам поехать за границу можно у нас на сайте, заполнив форму ниже.

Вернуться к оглавлению

Содержание материала

Кому разрешён выезд

Выезд разрешён лицам, которые оформили кредит легально, своевременно вносят по нему платежи и не имеют никаких задолженностей. Поэтому перед путешествием можно взять кредит и уехать за рубеж спокойно. Пограничники обязаны выпустить, препятствовать выезду они не имеют права.

Таким образом, выезжать за границу с кредитом можно и вполне реально, даже в тех случаях, когда существуют незначительные просрочки по ежемесячным платежам. Такие долги будут видны только в специальной базе, принадлежащей Бюро кредитных историй.

Сложности коснутся граждан, если у тех есть систематические нарушения графика выплат, поэтому должникам будет сложно выехать за границу. Это требование закреплено на законодательном уровне, поэтому визу не выдают, а за границу не выпускают. Такие ограничения будут действовать, пока просрочки не будут ликвидированы. В противном случае, придётся путешествовать только по стране.

Но стоит знать, что за границу, даже имея долги по оплате кредитных обязательств, можно выехать, если нет официального запрета на это. Его выдают судебные приставы, основываясь на иске банка и решении суда, который должен его рассмотреть. Обычно этот процесс тянется долго, и пока нет официального запрета, выезду никто помешать не может.

Но это не означает, что банк не может требовать возмещения долга. Оплачивать долги придётся, поскольку банк у заёмщика может через суд отнять собственность, наложить штрафные санкции на расчетный счет, обратиться в отдел кадров по месту работы. Узнать об ограничении выезда за границу можно онлайн.

Запрет может распространяться и на ипотеку, поэтому человек вполне может стать не выехавшим за границу. Но опять же, не пустить за границу человека может только суд. Ипотека имеет более длительный срок погашения, чем кредит, поэтому нужно внимательно следить за тем, чтобы каждый месяц совершать оплату.

В кредит берут не только деньги, но и технику, транспорт. Чаще всего это распространяется на легковые автомобили. На машине удобно путешествовать за границу. О том, что авто взято в кредит, может свидетельствовать только отсутствие паспорта транспортного средства. Но его на границе не спрашивают, поэтому не стоит переживать, выпустят ли за границу на такой машине. Но эксперты советуют предупредить банковские структуры о том, что существует возможность совершение такой поездки. Вернуться к оглавлениюОсобенности выезда при наличии кредита

В некоторых банках при оформлении кредита на крупные сумму требуются поручители. Они страдают точно так же, как и не плательщики долга. Если они не вносят обязательные платежи, тогда за границу не выпустят. Связано это с тем, что и поручитель, и проситель кредита, несут общую ответственность за сроки выплат. Из-за этого мера, разработанная судом в виде запрета на выпуск за пределы государства, применяется ко всем людям.

Тут важно знать, что если банк уже выиграл иск, а человек не платит задолженность и дальше, тогда кредит станет причиной того, что за границу не выпустят поручителя и заёмщика. Решение суда распространяется на первого автоматически.

Иногда возникает вопрос у заёмщика, можно ли выехать за границу вместе с поручителем. Самое главное, чтобы судебное решение не запрещало выезд, поскольку при его наличии обойти законодательство будет не реально. Банк обращается в суд не за тем, чтобы закрыть доступ людям за границу, а обязать их выплачивать долги. Поэтому, если при наличии иска заёмщик начинает регулярно вносить плату за кредит, любые зарубежные поездки разрешаются.

Полный запрет применяется только тогда, когда должник начинает скрываться от банка, не идёт на контакт с приставами, абсолютно игнорируя долги.

Снять запрет можно сразу же, как только будет произведён первый платёж по кредитным обязательствам. Для этого нужно взять квитанцию и обратиться к приставу, который занимается делопроизводством. В течение нескольких дней, а чаще всего за 24 часа, может быть вынесено постановление о закрытии дела и отмене ограничений. Для полного снятия запрета понадобится более длительный период — от 7 до 14 рабочих дней.

Исходя из этого, за границу при наличии кредита, ипотеки или транспортного средства, оформленного на выплаты, можно выехать практически всегда. Для этого стоит совершать регулярные взносы в банк, чтобы не возникло никаких преград для туристических, деловых и экскурсионных поездок.

В случае вынесения вердикта суда, нужно учитывать два важных аспекта. Во-первых, в действие иск приводится не сразу, для этого нужны очень весомые доводы. Ими могу быть игнорирование долга и избегание встреч с представителями суда или банка. Во-вторых, запрет на выезд имеет срок действия. Обычно он действителен в течение полугода, в течение которых заёмщики должны погасить часть долга или вносить обязательные платежи.

Вернуться к оглавлениюМеханизмы введения запретов

Когда решение суда уже принято и вступило в силу, исполнительный лист должен быть передан приставам. Они, по требованию банка-взыскателя, а иногда и по собственной инициативе, могут принять решение об ограничении пересечения государственной границы. Но перед этим приставы связываются с должником, чтобы дать время на погашение задолженности добровольно.

Если в установленные сроки оплаты не начинаются, тогда копия судебного постановления отправляется заёмщику. Ещё две копии направляются в учреждения, которые контролируют въезд и выезд граждан – Миграционную и Пограничную службы.

Иногда ограничения налагаются не судом, а другими органами. В таком случае, банк или судебный пристав может самостоятельно обратиться в суд, чтобы добиться ведения подобных мер. Одним из радикальных приёмов, применяемый к должникам, является изъятие миграционными службами паспорта.

Сделать это могут и пограничники, если гражданин попробует получить визу или выехать за пределы страны. Документ могут не возвращать до тех пор, пока ограничения не снимут. Изъятый паспорт приставы передают в орган, который его выдавал. При попытке переоформить или заказать паспорт, человек получит отказ. Все меры ограничительного характера действуют только 6 месяцев, и только после это срока можно начинать процедуру оформления.

В подобных ситуациях больше всего страдают предприниматели, студенты и граждане, чьи поездки связанны с постоянным перемещением из родной страны в другие государства. Поэтому именно им нужно опасаться просроченных платежей, долгов и исков со стороны банков. Особую тревогу должны вызывать ссуды, которые вовремя не погашаются. Многие банки, переживая за собственные деньги, могут обращаться в инстанции при малейших просрочках. Погасить возникший долг можно в течение 5 дней.

Далее сведения о должниках, если оплаты не начались, сообщаются в миграционные и таможенные структуры, а также в Федеральную службу безопасности. Её сотрудники имеют право осуществлять таможенные функции. В некоторых случаях задолженность возникает за период пребывания гражданина страны, поэтому после возвращения заём нужно погасить в обязательном порядке. Одновременно с этим придётся заплатить и штраф, формой которого являются дополнительные проценты.visasam.ru

- Как сделать оплату телефона с телефона

- Приорити пасс как пользоваться

- Авито горячая линия 8800

- Перевод номер сумма

- Списать долги законно

- Депозиты в россии

- Ключевая ставка июнь 2022

- Ипотека под строительство условия

- Что за списание за овердрафт

- Как проверить 500 рублей на подлинность

- Что такое эффективная процентная ставка