Где найти деньги срочно погасить просроченные кредиты? Как выплатить кредит если нет денег

Как выплатить кредит, если нет денег? Варианты выхода из долгов

Кредит играет важную роль в нашем обществе. Практически нет такой семьи или человека, который хоть раз в жизни не воспользовался бы кредитной линией. Правда, никто не застрахован от случайного поворота, когда финансы начинают петь романсы. Собственная глупость, рок, судьба или чей-то злой умысел? Не знаем, речь не об этом. Нас интересует следующее: как выплатить кредит, если нет денег?

Кредит играет важную роль в нашем обществе. Практически нет такой семьи или человека, который хоть раз в жизни не воспользовался бы кредитной линией. Правда, никто не застрахован от случайного поворота, когда финансы начинают петь романсы. Собственная глупость, рок, судьба или чей-то злой умысел? Не знаем, речь не об этом. Нас интересует следующее: как выплатить кредит, если нет денег?

- Во-первых, внимательно читаем контракт или идем к юристу. Главная цель – грамотное и трезвое восприятие происходящей ситуации. Без эмоций, стресса и паники взвесить все подводные камни и набегающие долги.

- Во-вторых, следует пойти в банк, где оформлен кредит, и сообщить о своих финансовых затруднениях в официальной форме, с письменным обращением. Финансовый менеджер учреждения обязан предложить существующие варианты действий.

Интересует ответ на вопрос: «Как выплатить кредит, если нет денег?»

«Авось пронесет» не прокатит. Страусиная поза, хитрости и уловки обмануть банк приводят к еще большим неприятностям. Непременное условие – сохранение репутации, означающее лишь одно: держаться следует с достоинством.

Воспользуйтесь страхованием кредита, если вы об этом позаботились при взятии займа. Страховой полис может быть оформлен, к примеру, на случай потери работы (закрытие учреждения, попадание под сокращение) в период кредитной выплаты. Сумма возмещения может быть продлена до 12 месяцев с момента потери работы. Самому увольняться нельзя, в противном случае страхование рассматриваться не будет.

Банк имеет возможность произвести реструктуризацию условий кредитной линии. Что это такое? Кредитное учреждение в зависимости от затруднительной ситуации заемщика имеет полное право пойти навстречу и предоставить ему рассрочку, отсрочку или «заморозить» кредит на определенный срок, «подарив» так называемые «кредитные каникулы». Временное решение проблемы и компромисс (минимизация кредитной выплаты, приостановление начисления штрафов/пени) – наилучший выход для обеих сторон. Новое банковское соглашение обязательно должно быть подписано уполномоченными лицами и официально заверено печатью.

Перекредитование или рефинансирование означает еще одну возможность встречного желания миролюбия. С этой целью в том же банке, где взят кредит, оформляется новая кредитная линия с более выгодными для заемщика условиями. Погашение старого кредита происходит за счет нового займа, взятого на льготных условиях. Так называемое перекредитование – отличный вариант для тех, у кого нет денег выплачивать кредит.

Исправление ситуации происходит за счет сниженной процентной ставки, но более длительной по сроку кредитной ссуды. В итоге выплаченная сумма бывает больше предыдущей, но таким образом заемщику предоставляется шанс выйти из финансовой задолженности. Успешность рефинансирования зависит от грамотного подхода к оформлению нового кредита, который может заключаться не обязательно в том же банке.

Для получения перекредитования в другом банковском учреждении необходимо предоставить паспорт, все документы с предыдущего банка, кредитный договор и чеки с выплатами. Будьте готовы к скрупулезному изучению предоставленных документов и возможности отказа. Банк таким образом страхуется от возможных проблем с будущим заемщиком. Отчаиваться не надо, следует обратиться в другой банк.

Еще один банковский вариант – оформление кредитной карты с Грейс-периодом, предоставляющим возможность воспользоваться кредитом с «ноль» процентом от 30 до 60 дней. Небольшая отстрочка позволяет перебрать другие возможности нахождения требуемой суммы денег.

И последнее: оформление кредита не происходит без залогового имущества. При непредвиденных ситуациях с невозможностью выплатить проценты, финансовые работники или сам заемщик реализует вверенный займ. При этом преобладают интересы кредитного учреждения, выгода владельца учитывается в последнюю очередь.

Способы выхода из долговой ямы: полезные советы

- Заплатить за кредит могут помочь и родственники, и друзья, и отличные знакомые. Заодно появится шанс проверить прочность дружеских уз и узнать, кто на самом деле помощник по жизни. Для минимизации отказа в получении денег в долг, желательно общую сумму долга разделить на несколько частей и взять по отдельности, не забыв нотариально заверить беспроцентный договор займа. Люди будут застрахованы от возможного обмана со стороны заемщика, да и сумма денег, взятая в долг, не будет их отпугивать.

- Трезво, без эмоциональных привязанностей оцените все то, чем владеете. Квартира, дача, автомобиль, драгоценности, мебель и другие ценные вещи возможно заложить или продать.

- Не следует обходить стороной и следующие возможности: сдача в аренду квартиры или дачи, устройство на другую работу.

- Самый последний способ – суд. Он возможен в случае отказа банка идти навстречу заемщику. К нему надо готовиться с умом: следует взять письменный отказ банка в рефинансировании кредита, нанять грамотного адвоката и доказывать временную невозможность погасить кредит.

Все перечисленные варианты сводятся к одному – платить все равно придется. Каким способом? Выбирать только вам.

biznesluxe.ru

Как погасить кредиты, если нет денег – полезные советы

Кредитование – неотъемлемая часть современного экономического общества. Мы давно привыкли, что при нехватке денег здесь и сейчас можно быстро и без труда заполнить кредитный договор, поставить подпись, и через час вы – обладатель заветной вещи или услуги.  Все настолько просто, что порой мы даже не утруждаем себя внимательным прочтением условий, на которых получаем деньги, мы ведь уверены, что «потянем». Но ситуации в жизни случаются разные, и нередко сегодняшняя уверенность превращается в элементарное отсутствие средств, а тут так некстати подошел период внесения очередного платежа. Вопрос «как погасить кредиты, если нет денег» с каждым днем становится все более актуальным для граждан нашей страны.

Все настолько просто, что порой мы даже не утруждаем себя внимательным прочтением условий, на которых получаем деньги, мы ведь уверены, что «потянем». Но ситуации в жизни случаются разные, и нередко сегодняшняя уверенность превращается в элементарное отсутствие средств, а тут так некстати подошел период внесения очередного платежа. Вопрос «как погасить кредиты, если нет денег» с каждым днем становится все более актуальным для граждан нашей страны.

Вариантов разрешения данной ситуации несколько. Итак, моделируем ситуацию: есть кредиты, нет денег. Так как погасить кредиты, если нет денег?

Вариант 1

Вы уверены, что текущие трудности кратковременны, и, скорее всего, вам грозит один пропущенный платеж. То есть перед вами не стоит вопрос «как погасить кредит, если нет денег», а под угрозой всего лишь одна выплата.  Ситуация не критична, но пускать ее на самотек тоже не стоит, поскольку один такой пропуск в будущем может стоить вам серьезных штрафов. В этой ситуации проще и лучше всего обратиться к родственникам и друзьям. Так вы и на определенный период деньги получите, не обременив особо никого из близких, и с банком отношения не испортите. В крайнем случае можно перекредитоваться в другом финансовом учреждении, но, как правило, банками такой шаг не приветствуется, да и на процентах сами вы потеряете гораздо больше.

Ситуация не критична, но пускать ее на самотек тоже не стоит, поскольку один такой пропуск в будущем может стоить вам серьезных штрафов. В этой ситуации проще и лучше всего обратиться к родственникам и друзьям. Так вы и на определенный период деньги получите, не обременив особо никого из близких, и с банком отношения не испортите. В крайнем случае можно перекредитоваться в другом финансовом учреждении, но, как правило, банками такой шаг не приветствуется, да и на процентах сами вы потеряете гораздо больше.

Вариант 2

Сумма задолженности серьезная и грозит вылиться в крупные неприятности, вы не знаете, как погасить кредиты. Если нет денег, а сроки выплат уже на носу, не затягивайте с решением и идите на контакт с банком. Там работают живые люди, которые, как правило, могут войти в положение и оформить реструктуризацию или «кредитные каникулы». Нужно понимать, что любое финансовое учреждение в первую очередь заинтересовано в том, чтобы вернуть кредитные средства и положенные проценты, а не лишить заемщика квартиры, автомобиля и так далее.

Вариант 3

Если ситуация совсем критическая, вы не знаете, как погасить кредиты, если нет денег, банк на встречу идти отказался и грозит вам изъятием залогового имущества, незамедлительно обращайтесь к грамотному юристу. Многие спросят: «Как, ведь хороший юрист стоит денег, а их и так нет?» Рассуждать так в корне неверно. Лучше найти деньги и оплатить услуги профессионала, который, используя соответствующие пункты в законодательстве, докажет, что у вас временное тяжелое положение, и «выбьет» таким образом отсрочку, нежели отдать залоговое имущество.

Самый же лучший способ того, как погасить кредиты, внимательно их брать. Это значит, что всегда нужно осознавать, так ли срочно нужна вещь или услуга, чтобы за нее переплачивать? Или, может быть, можно подождать и купить без займа? Если же вы все-таки приняли решение взять у банка деньги, просчитайте все несколько раз, внимательно изучите договор (особенно информацию, напечатанную мелким шрифтом) и всегда закладывайте в расчет возможность того, что у вас могут возникнуть временные трудности. Успехов!

fb.ru

Что делать если нет денег платить кредит

Заёмщик при обращении в банк рассчитывает на определённые финансовые источники, которые помогут ему погасить долг. Но могут возникнуть непредвиденные экономические трудности: тяжёлая болезнь, увольнение или резкое снижение дохода от ведения бизнеса. И тогда должник задаётся вопросом о том, что делать, если нет денег платить кредит.

Основные рекомендации

Чтобы справиться с экономическими трудностями, следует руководствоваться несколькими простыми принципами:

- Спокойствие. Страх не поможет принять рациональное решение, а для выхода из финансового кризиса потребуется объективный анализ сложившейся ситуации.

- Активность. Приступить к работе с задолженностями следует сразу, как только стала очевидной недостаточность денежных поступлений.

- Общение с кредиторами. Если должник пытается любым способом избежать платежей по займу, то реакция на подобные действия будет соответствующая. Банк обратиться в суд или передаст дело коллекторам. Целесообразнее будет поддерживать контакт с кредитно-финансовыми организациями и не отказываться от своих обязательств.

- Соблюдение законодательства. В любом случае следует действовать в рамках правового поля. Попытка исправить экономическую ситуацию при помощи кражи, подделки документов или мошенничества сделает должника участником уголовного процесса.

Существует несколько способов решения материальных проблем, которые могут быть применены отдельно или в комплексе.

Ревизия собственных финансов

Каждый человек имеет определённый источник дохода и ряд расходов. Если средств перестало хватать, то требуется увеличить поступление денег или же сократить траты. Уменьшить расходы можно в нескольких категориях:

- развлечения;

- посещение кафе и ресторанов;

- покупка одежды и обуви;

- приобретение бытовой и цифровой техники.

Также имеет смысл пересмотреть структуру питания. Руководствуясь рецептами из кулинарных книг или с сайтов соответствующей тематики, человек может найти способ готовить вкусную и здоровую пищу с меньшим бюджетом.

Возможно, у должника есть ценное неиспользуемое имущество, которое можно продать. Через объявления люди продают прочитанные книги, тренажёры, велосипеды, технику в хорошем состоянии и другие вещи.

Недостаток денег может стать стимулом для смены места работы или даже для изменения сферы деятельности. Стоит присмотреться к актуальным вакансиям во всех областях, оценить собственную компетентность. И проанализировать, на какой заработок можно рассчитывать в такой ситуации. Также стоит задуматься о дополнительной занятости. Стоит рассмотреть свои таланты, умения, хобби и количество свободного времени. И подумать, как это можно превратить в источник дохода.

Интернет предлагает множество вариантов дополнительного заработка. Можно администрировать сайты, делать фотографии, писать платные комментарии и так далее. Или же можно разметить объявление с предложением об оказании услуг или выполнении каких-либо работ. Это простой пример того, как закрыть кредиты, если нет денег.

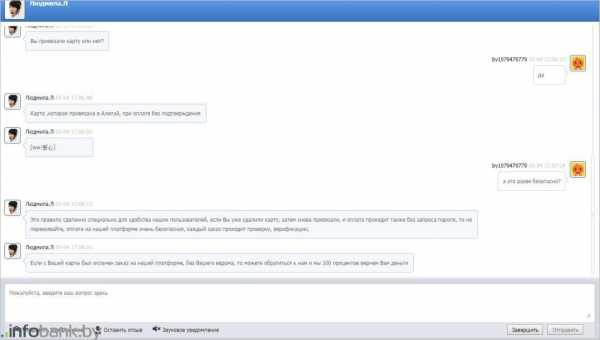

Обращение в банк

До появления первой просрочки следует связаться с работниками кредитно-финансового учреждения. Нужно сообщить, что у клиента возникли трудности с деньгами, и ему необходимо встретиться с менеджером. Представителю банка следует подробно объяснить ситуацию. Клиенту нужно чётко обозначить, что он просит только об изменении условий кредитного договора, а речи об отказе от обязательств не идёт. Также стоит честно проинформировать сотрудника организации о том, когда ожидается поступление денег и в каком количестве.

Если гражданин имеет законный источник дохода, то менеджер наверняка предложит условия перекредитования или изменения ставки по займу. Стороны смогут разработать график погашения задолженности с посильными для должника платежами. Кредитно-финансовому учреждению это выгодно по нескольким причинам:

- просроченный кредит плохо отражается на статистике активов;

- судебное разбирательство влечёт дополнительные расходы;

- общий доход банка по выданному кредиту может вырасти.

Продажа долга коллекторскому агентству или обращение в суд происходит в случае, если клиент полностью прекращает выплачивать деньги. Но законные действия заёмщика вызовут адекватную реакцию у кредитора.

Обращение за страховкой

Распространённым условием выдачи кредитов на большие суммы является страхование. Чаще всего получение выплат связано с ущербом здоровью гражданина, но иногда страхуют и риски, связанные с увольнением.

Если причиной финансовых проблем стала ликвидация организации, где человек работал, то можно обратиться за получением возмещения. Расторжение трудового договора по собственному желанию не считается страховым случаем.

Рефинансирование кредита в другом банке

Чтобы узнать, как погасить кредит, если нет денег и есть просрочки, лучше всего прийти в организацию, занимающуюся рефинансированием. Сегодня многие банки выдают кредиты гражданам для погашения займов, полученных ранее в других организациях. Оформляется договор, и банк погашает все долги гражданина.

Специфика данного финансового продукта заключается в том, что срок возврата больше, а платежи – меньше. В конечном итоге придётся перечислить большую сумму, но должник может выбрать программу с ежемесячными платежами, которые ему по силам. Это даст возможность решить экономические проблемы.

Банкротство

Если общая сумма задолженности очень большая, то стоит рассмотреть вариант банкротства физического лица. Этот институт создан для случаев, когда вероятность погашения всех долгов в течение жизни должника крайне мала.

Гражданин обращается в суд с заявлением о неспособности платить по своим обязательствам. Назначается управляющий, который аккумулирует требования кредиторов и решает, какие шаги можно предпринять для расчёта по долгам. Специалист старается реструктуризировать обязательства или договориться с банками о мировом соглашении.

Чаще всего дело заканчивается продажей имущества и безусловного списания долгов. При этом у гражданина остаётся жилое помещение, где он прописан, личные вещи и средства в размере прожиточного минимума. Результатом станет не только избавление от кредитов, но и некоторые негативные последствия:

- запрет на ведение бизнеса;

- запрет на занятие руководящих должностей;

- невозможность выехать за границу;

- невозможность получать кредит или выступать поручителем.

Срок действия указанных ограничений составляет 5 лет.

Стоит отметить, что инициировать процедуру можно только при наличии задолженности более 500 000 рублей. Вознаграждение арбитражного управляющего за работу составит не менее 25 000 рублей.

Банкротство даёт шанс тем людям, которые взяли кредиты для ведения бизнеса, но не смогли добиться успеха. Это возможность избавиться от непосильного бремени и начать заново построение своего экономического благосостояния.

Обращение к друзьям и родственникам

Чтобы погасить кредиты, можно одолжить небольшие суммы у нескольких человек. Наверняка у близких родственников или друзей есть личные сбережения, которые не будут использоваться в ближайшее время. Не каждый согласиться предоставить денежную ссуду. Но человек, который просит о подобной услуге, ничего не теряет в случае отказа.

Убедить родственников и друзей в том, что долг будет полностью возвращён можно при помощи расписки. Официальный документ подтвердит серьёзность намерений должника, так как с его помощью можно взыскать деньги через суд.

Чего делать не следует

Есть несколько вещей, которые только усугубят финансовое положение:

- Судебное разбирательство. Некоторые полагают, что с них нечего взять. И советуют представителям банка обращаться в суд. Исход такого процесса очевиден: собственность должника будет распродана, за ним на каждое место работы будет следовать исполнительный лист. К общей сумму долга добавятся пени, судебные пошлины и иные расходы.

- Заём в МФО. Этот финансовый инструмент подходит только для экстренных случаев. Возвращать микрокредит придётся через несколько недель, процент за пользование деньгами очень высок. Никакой практической выгоды это не принесёт, только ещё больше увеличит общий долг.

- Реализация предмета залога. Люди, взявшие в кредит машину, считают, что банк может продать автомобиль и кредит полностью закроется. В период кризиса подобное имущество резко дешевеет. Гражданин рискует остаться без машины и с долгом банку.

- Погоня за лёгкими деньгами. Некоторые соблазняются крупным выигрышем в лотерею, онлайн-казино или в букмекерской конторе. Вероятность такого события крайне мала. Обычно человек теряет и те деньги, которые имел.

Как можно заметить, избавиться от кредитов, если нет денег, не получится. В любом случае придётся найти средства и погасить долги. И надеется в этой ситуации следует на собственную рассудительность и находчивость.

znatokdeneg.ru

Как быстро выплатить кредит если нет денег, советы лицу

Получить кредит просто, дают деньги в долг практически всем, причем часто на довольно крупную сумму – в разы и десятки раз превышающую ежемесячный доход. Удобно? Да, но деньги потом нужно возвращать – и вот тут возникают сложности. Тем более что проценты по займам чаще оказываются драконовскими, чем лояльными, а если умножить их на срок возврата тела долга, то сумма за пользование кредитными средствами часто превышает сумму самого кредита. Решили вернуть кредит досрочно? Чтобы грамотно гасить долг, нужно знать, как это делать. Приведем список советов о том, как быстро выплатить кредит, избежать санкций со стороны банка и сэкономить деньги.

Получить кредит просто, дают деньги в долг практически всем, причем часто на довольно крупную сумму – в разы и десятки раз превышающую ежемесячный доход. Удобно? Да, но деньги потом нужно возвращать – и вот тут возникают сложности. Тем более что проценты по займам чаще оказываются драконовскими, чем лояльными, а если умножить их на срок возврата тела долга, то сумма за пользование кредитными средствами часто превышает сумму самого кредита. Решили вернуть кредит досрочно? Чтобы грамотно гасить долг, нужно знать, как это делать. Приведем список советов о том, как быстро выплатить кредит, избежать санкций со стороны банка и сэкономить деньги.

Досрочное погашение: как все сделать правильно

Как можно закрыть имеющиеся долгие – самое верное решение для профессионального заемщика. Вот только банки не особо жалуют клиентов, возвращающих кредиты раньше прописанного в договоре срока, а в некоторых случаях даже вносят соответствующие данные в кредитную историю. Поэтому давайте посмотрим, как возвращать кредит правильно.

Совет первый: планируйте текущие расходы

Начните вести анализ доходов и расходов. Благодаря такому учету вы поймете, где можно урезать расходы, чтобы направить деньги на погашение долгов. Но не усердствуйте – обязательные траты убирать нельзя.

Резюме: составьте графики кредитных выплат.

Совет второй: учитесь экономить и копить

Когда вы разберетесь с первым пунктом, переходите ко второму – экономьте и, конечно, откладывайте. Питание вне дома, булочки у метро, кофе из автоматов – это не то, что нужно в период жесткой экономии.

Резюме: откладывать умеет тот, кто понимает принципы движения своих денег.

Совет третий: ищите дополнительные источники дохода

Экономия – это хорошо, но если денег в принципе мало, экономить будет нечего. У многих людей есть куча свободного времени – задействуйте его с пользой. Найдите дополнительные источники доходов. Если это возможно, оформляйте пособия, пользуйтесь бесплатными услугами и так далее.

Резюме: деньги есть там, где они есть и где их разумно тратят.

Совет четвертый: платите на 10% больше

Минимальные проценты рассчитываются таким образом, чтобы заемщик выплачивал долг дольше и в итоге заплатил больше. Увеличьте прописанный в договоре платеж на 10%.

Резюме: увеличьте выплаты по кредиту, но сначала по одному (если займов несколько), а потом и по остальным.

Совет пятый: в первую очередь погасите займы с высокими процентами

Если кредитов у вас несколько, выберите тот, который обходится вам дороже всего. Его нужно вернуть первым.

Резюме: определите самые невыгодные займы, закройте их и больше не берите кредиты под драконовский процент.

Совет шестой: рефинансируйтесь

Заемщики банкам очень нужны, поэтому если вы уже и приносите доход финансовому учреждению, то можете просить его о своего рода «одолжениях» – например, рефинансировании долга.

Резюме: сделать из нескольких кредитов один – это выгодно, но не стоит брать крупный займ для погашения мелких.

Документы – это важно

В конце на забудьте взять справку о том, что вы вернули все деньги. Расторгните страховой договор. Это не мелочи – даже если на счету останется пара рублей, через десяток лет из них вырастет немаленький долг.

Можно ли вернуть долг раньше срока?

Банку не выгодно, если заемщик возвращает кредит раньше времени – ведь процентов в данном случае получается тоже меньше. Поэтому некоторые учреждения прибегают к следующим мерам:

- устанавливают запреты на полное погашение тела долга досрочно;

- налагают штрафы за частичное или полное досрочное погашение;

- устанавливают фиксированный ежемесячный платеж – то есть заемщик просто не может увеличить его, а значит, и вернуть долг быстрее.

Прежде чем строить планы о досрочном возврате кредита, узнайте, возможно ли это. Выгодно ли раньше времени выплачивать долг, если на преждевременное погашение предусмотрены штрафные санкции? Все зависит от суммы штрафа – уточняйте.

Можно ли погасить долг материнским капиталом?

Семейный (или материнский) капитал кредитор может принять в счет уплаты банковской ссуды. При этом выплачивать с его помощью потребительский займ может только владелец сертификата, ранее оформлявший или планирующий оформить ссуду на строительство либо приобретение жилья. Оформляется сертификат на мать или ее мужа – отца ребенка. Банк при этом принимать данный сертификат в качестве взноса не обязан, но не имеет права отклонять заявку клиента, который хочет направить маткапитал на оформленный ранее потребительский кредит.

Резюме: погасить материнским капиталом кредит можно, но только если его цель – покупка (в том числе ипотечного) или строительство жилья. При этом как называется кредит в банке – не важно. Главное, что написано в договоре.

Как рассчитаться с кредитом, если нет денег?

Если вам не нравятся проценты по кредиту, но их есть чем платить – это одно. Куда хуже, если кредиты есть, а вот возможность возвращать их пропала. Просто перестав возвращать долг банку, вы рискуете получить повестку в суд, близко познакомиться с коллекторами или остаться без залогового имущества (в том числе без квартиры, купленной в кредит и оплаченной минимум наполовину вместе с процентами). Поэтому пускать ситуацию на самотек нельзя.

Чтобы не потерять залоговое имущество и не испортить себе историю:

- Не берите новый кредит, чтобы вернуть старый – при условии, что денег у вас нет, мероприятие это не просто рисковое, а заведомо обреченное на провал.

- Обратитесь к знакомым и родственникам, попробуйте получить ссуду на работе (беспроцентную) – гарантий, что вам окажут поддержку, нет, но кто знает. Если повезет, то этот способ получится самым простым, верным и дешевым для вас.

- Срочно ищите дополнительные источники заработка – если на работе вам задерживают зарплату, ищите подработки.

- Используйте подушку безопасности – она составляет три месячных дохода семьи и предусмотрена как раз для таких ситуаций. Проблема в том, что есть она не у всех.

- Оформите налоговый вычет. Для примера – для тех заемщиков, которые взяли ипотеку впервые, он будет 13% от суммы покупки и столько же от уже уплаченных процентов. Получить его может каждый заемщик, который был трудоустроен официально, а его работодатель платил налоги. Деньги вы получите не сразу, но иногда именно они становятся спасательным кругом для должника.

Обязательно расскажите о своих проблемах сотруднику банка. Банки предоставляют клиентам две услуги, способные существенно облегчить процесс выплаты долга в сложных ситуациях – это рефинансирование и кредитные каникулы. Рефинансирование предполагает пересчет кредита и снижение процентной ставки. Кредитные каникулы – это льготный период (обычно несколько месяцев), в течение которого вносить аннуитетные платежи будет не нужно. Чем раньше вы обратитесь в банк – тем лучше. Если он пойдет вам на встречу, санкций получится избежать.

Резюме: долги – это яма, поэтому каждый заемщик должен рассчитывать свои силы перед тем, как брать кредит. Если уже поздно думать об этом, а финансовой подушки нет, оформляйте налоговый вычет, просите банк рефинансировать кредит или дать вам каникулы, ищите дополнительные источники заработка.

Реструктуризация кредита физическому лицу

Вы брали деньги в долг на покупку квартиры или, например, развитие бизнеса, и где-то треть уже выплатили? Сделайте запрос о реструктуризации долга. Данный вариант хорош не всегда, но если сегодня банк дает займы на аналогичные цели, но уже по другим, сниженным ставкам, его стоит рассмотреть. Если вам подойдут на встречу, вы уменьшите общую сумму долга и увеличите срок возврата по новому займу (если то необходимо). Учтите только, что реструктуризацию проводить не всегда выгодно – при оформлении нового договора вы должны будете заплатить целый ряд дополнительных комиссией и платежей, поэтому все выгоды нужно заранее просчитать.

Резюме: если платить по долгу трудно, его можно реструктуризировать – реструктуризация соберет в одну платежку все кредиты и уменьшит сумму ежемесячных платежей.

Кредит – добро или зло? Все зависит от ситуации, но не обманем вас, если скажем, что большинство проблем у заемщиков возникают от их финансовой безграмотности. Главное, что вернуть долг раньше срока и сэкономить деньги можно. Есть способы выйти сухим из воды даже, если кредит есть, а средств на его погашения недостаточно — основные способы мы рассмотрели в статье.

investobox.ru

Что делать, если нет денег платить за кредит

Когда мы берем кредиты, мы примерно представляем, как будем их отдавать: с зарплаты, премий, постепенно, понемногу откладывая. Чаще всего так и происходит. Но иногда случается непредвиденное: увольнение, болезнь или кризис. Свободные деньги пропадают, возвращать нечем, и кредит превращается в бремя.

Саша Рай

издатель

Если не решить проблему вовремя, кредит приведет к долговой яме. Это когда заемщик не справляется с кредитной нагрузкой: долг увеличивается быстрее, чем заемщик успевает его погасить, обрастает процентами и пенями, а платить по-прежнему нечем. Кредитное бремя становится невыносимым.

Никто не рассчитывает, что именно ему не удастся вернуть деньги за кредит. Но если это происходит, это еще не конец света. Если действовать рационально и не делать ошибок, эту проблему можно решить без потерь.

Чего не делать

1. Не ждите, что долг пропадет сам собой. Банки никогда не забывают долги. Даже если вам еще не звонят коллекторы, это не значит, что о вас забыли. Пока вы думаете, что все хорошо, банк начисляет проценты, а кредитная история ухудшается. Сообщите о проблеме по своей инициативе. Банк это оценит.

Кто такие коллекторы

2. Не пропадайте. Пропасть с концами — плохое решение. Когда банк видит, что вы его избегаете, вы попадаете в базу сомнительных заемщиков. К вам сразу отношение не как к добропорядочному клиенту, а как к мошеннику. Чем быстрее это случится, тем скорее ваши контакты окажутся в руках коллекторов.

3. Не берите новые кредиты. Люди залезают в новые долги, чтобы расплатиться по старым. Часто делают это наспех — просто бегут в тот банк, который согласен дать кредит наличными. Потом такое решение может привести к еще большим неприятностям: долги скопятся и их будет тяжелее гасить.

Чтобы сохранить контроль, нужно действовать хитрее. Но об этом — чуть позже.

4. Не паникуйте. Ситуация не из приятных: растет долг, капают штрафы, звонят коллекторы. Люди теряются, ругаются с банком, грозят судом или обращаются к антиколлекторам.

Помните, что долг по кредиту — это проблема с финансами, а не с бандитами. Никто не трогает ваше здоровье или жизнь, не обижает вас лично или вашу семью.

5. Не доводите до суда. Если дойдет до суда, приставы попытаются продать ваше имущество с аукциона. Вы потеряете до половины его реальной стоимости, а еще оплатите судебные издержки банка, комиссию приставам и госпошлину.

Объясните мне: российский суд

Заемщик, который не скрывается, вовремя признает проблему и занимает проактивную позицию, договорится с банком и возьмет ситуацию под контроль. Сосредоточьте свои усилия на переговорах, и эти ошибки вас не коснутся.

Как построить диалог с банком

С просроченным кредитом сталкиваются не только физические лица, но и предприниматели, корпорации и государства. Для всех есть запасной выход — договориться с банком об изменениях условий по кредиту. Как именно строить диалог, зависит от глубины ваших финансовых проблем.

1. Если деньги есть или появятся скоро

Так бывает у тех, кто случайно забывает про платеж, меняет работу или попадает в больницу. Если денег не будет в течение нескольких недель или месяца, попробуйте договориться с банком о новом графике выплат. Например, попросите перенести дату платежа с 10 на 20 число — на ту дату, когда у вас точно будут деньги. Возможность перености дату платежа доступна не всегда — узнавайте условия в своем банке.

Для этого позвоните в колл-центр и объясните причину возникших нарушений. Подкрепите просьбу документами, если они есть. Закон не обязывает банки идти навстречу клиентам с финансовыми трудностями, поэтому решение о пересмотре ваших условий обслуживания зависит только от политики банка.

Если вы просто забыли про оплату — признайте это и внесите минимальный платеж с процентами.

Мы пишем не только про кредиты и ипотеку, но и про то, как вести бюджет, накопить финансовую подушку безопасности, поднять себе зарплату и путешествовать дешевле.

Подпишитесь на Т—Ж ВКонтакте, чтобы не пропустить статьи

2. Если деньги появятся нескоро

Если трудности с деньгами будут в ближайшие месяцы (продолжительная болезнь, отсутствие работы, не платят зарплату), предложите банку пересмотреть кредитный договор. Чтобы банк на это пошел, объясните, когда и откуда у вас появятся деньги

Покажите документы, которые подтвердят вашу временную неплатежеспособность (справка от врача, свидетельство о рождении/смерти близких, приказ о сокращении).

На какие уступки пойдет банк — это предмет переговоров. Менеджер погрузится в вашу финансовую ситуацию, изучит кредитную историю и предложит решение.

Сначала попросите об отсрочке выплат на пару-тройку месяцев. Если сделать это вовремя, лояльный банк даже освободит долг от начисления пени. У вас будет время, чтобы подправить финансовую ситуацию, а потом разобраться с кредитом.

Имейте в виду, что отсрочка увеличит суммы следующих платежей. Лучше, если в течение этого времени деньги у вас и правда появятся. Если банк потеряет доверие, он может не пойти на уступки повторно.

В отсрочке часто отказывают. Тогда договаривайтесь о реструктуризации долга. Это «перезагрузка» условий по кредиту. Вам нужно объявить банку о своей временной неплатежеспособности и в письменной форме попросить изменить срок действия или график выплат.

Банк заинтересован в том, чтобы вернуть деньги. Если он поймёт, что вы не мошенник, то пересмотрит условия кредита — уменьшит ежемесячный платёж и продлит срок погашения кредита. Банку выгодно, когда долги возвращают ему, а не коллекторам, и в виде денег, а не имущества, с которым нужно потом возиться.

Сценарий реструктуризации зависит от общей суммы кредита и вашей кредитной истории. Опирайтесь на здравый смысл. Если у вас небольшой потребительский кредит на 20 000 рублей, вряд ли банк позволит растянуть выплаты на 3 года.

Банку важно понимать, откуда у вас появятся деньги. Если вы скажете, что возьмете для этого новый кредит, он может отказать.

Не забудьте, что при реструктуризации увеличится общая сумма кредита. Поэтому это выгодно тогда, когда ежемесячный прирост задолженностей нужно остановить.

Если вы платите по ипотеке и до этого были дисциплинированным плательщиком, банк поможет вам куда охотнее. Как минимум вы сможете перевести дух за пару месяцев.

3. Если вы в долговой яме

Это плохо, но не смертельно. Главное — займитесь проблемой, а не опускайте руки. Сразу же сами объявите о своей неплатежеспособности. Не ждите, пока банк передаст кредит коллекторам или в суд.

Если кредитов много, соберите их в один. Так вы будете платить только один раз в месяц, а просроченные кредиты перестанут обрастать процентами.

Если вам отказывают консолидировать долги, ищите другой банк. Имейте в виду: новый кредитор потребует большой пакет документов, а еще попросит отдельную комиссию за всю процедуру.

Рефинансируйте кредит, если на рынке появились кредиты с меньшей процентной ставкой. Более выгодным кредитом можно закрыть старый долг, а потом выплачивать банку меньше.

В начале статьи мы советовали не брать новые кредиты для погашения старых. Но с рефинансированием все иначе: это специальный кредит для тех, кому нужно снизить долговую нагрузку. Это не обычный кредит наличными, который можно потратить на что угодно.

Если вы решили компенсировать долг продажей залогового имущества (квартиры, машины, драгоценностей), продайте его добровольно. Если вы сделаете это сами, то продадите имущество по рыночной цене, а не за полцены, как это сделает банк.

Обязательно предупредите банк, что собираетесь продать залог. Если его доверие подорвано, он подключит к сделке своего представителя. Но это не всегда плохо: банку выгодно, чтобы вы решили проблему. Например, вы можете попросить его о помощи в поиске покупателя и оформлении сделки. Помните, что это в его интересах.

Что, если скрываться и не платить вообще

Снежный ком. Рано или поздно долгов у вас станет больше, чем вы можете выплатить. Проценты будут расти ежемесячно. Такой кредит можно гасить до старости.

Что бывает с должниками

Помните: даже если клиент раньше никогда не нарушал условия договора, банк автоматически начисляет штрафные проценты при любой просрочке.

Звонки из банка. Сначала звонят менеджеры колл-центра. Если клиент продолжает не платить и выключает телефон, банк передаёт неплательщика во внутренний коллекторский отдел.

Долгом займутся люди, которые профессионально занимаются возвращением денег. Их задача — потрепать вам нервы, чтобы заставить заплатить.

Коллекторские агентства и суд. Если коллекторы банка не справляются, банк или продаёт кредит коллекторскому агентству или сразу передает дело в суд.

Внешние коллекторы достанут угрозами и замучают ваших поручителей. Обычно их методы агрессивнее, чем у коллекторов банка. Они могут звонить вам на работу, писать знакомым в соцсетях и даже зайти в гости.

Суд — это последний этап. Бороться с юристами из банков или коллекторских агентств почти бесполезно. К тому же издержки, которые понесёт банк в суде, потом станут частью вашего долга. После суда к вам придут приставы: сначала они опишут имущество, а потом заберут его, чтобы продать с аукциона.

Что делать, если нечем платить за кредит

- Не ждать, что долг за кредит пропадет сам собой, банки не забывают о долгах.

- Не пропадать из поля зрения банков, иначе есть риск попасть в базу сомнительных заемщиков.

- Не брать новые кредиты, если нечем платить за старые. Долги скопятся, и погасить их будет еще тяжелее.

- Не впадать в панику.

- Не доводить до суда, иначе приставы доберутся до имущества.

journal.tinkoff.ru

Как выплатить кредит, если нет денег

Автор КакПросто!

В настоящее время довольно часто можно встретить ситуацию, когда заемщик не в состоянии выплачивать свои обязательства по кредиту. Некоторых уволили с работу, а другие не рассчитали свои финансовые возможности. В любом случае появляются долговые обязательства, которые необходимо решать в любом случае.

Статьи по теме:

Инструкция

Попробуйте оформить кредит в другом банке под более низкие проценты, если чувствуете, что в скором времени у вас не будет денег для оплаты займа. Это позволит минимизировать ваши ежемесячные расходы и успеть предотвратить получение испорченной кредитной истории. К примеру, если вы знаете, что в скором времени вас уволят с работы, то попросите работодателя отсрочить данный момент до оформления кредита. В противном случае безработному будет сложно получить в долг деньги.Займите необходимую сумму у родственников или знакомых до разрешения ситуации. При этом желательно составить беспроцентный договор займа. Обговорите сроки погашения. В этом случае вы сможете вовремя погасить кредит и не испортить отношения с банком. Учтите, что в будущем вам предстоит возвращать уже два долга, поэтому приступите к поиску нового источника дохода.

Договоритесь с банком о реструктуризации долга. Объясните сложившуюся ситуацию и попросите отсрочить платежи по кредиту. В настоящее время многие банки практикуют данный способ, при этом ежемесячные платежи минимизируются или вовсе отменяются сроком на один год.

Обратитесь к законодательной базе, если банк отказывается идти вам на уступку. Необходимо отметить, что к примеру, в гражданском кодексе прописана ситуация о задолженности по ипотеке, которая в случае тяжелой финансовой ситуации может быть отсрочена на несколько лет.Подайте исковое заявление в суд, в котором потребуйте от банка принять во внимание вашу ситуацию. Если суд признает, что потеря работы не является вашей виной, то есть шанс, что вас освободят от уплаты пеней и штрафов и позволят отсрочить выплаты.

Получите налоговый кредит на проценты по ипотеке. Для этого необходимо обратиться с соответствующим заявлением в налоговую инспекцию по месту жительства. Узнайте об условиях получения денежной льготы и заполните все необходимые бланки. В результате вы можете получить некоторую сумму в качестве возмещения ранее уплаченных процентов по ипотеке.Предложение от нашего партнера

Связанная статья

Нужно ли вам брать кредит? Или лучше обойтись?

Совет полезен?

Распечатать

Как выплатить кредит, если нет денег

www.kakprosto.ru

Как погасить кредит если нет денег и есть просрочки: варианты выхода из ситуации

Автор: Наталья М. 16 ноября 2022 года

Обращение за финансовой помощью в кредитную организацию

Наверное, в России нет ни одного человека, который хотя бы раз не воспользовался возможностью взять в долг у кредитных организаций. Чаще это происходит для разрешения ситуаций, требующих быстрого материального воздействия, или при желании приобрести что-нибудь, например, автомобиль, телефон или квартиру.

Конечно, взять денежную сумму в кредит несложно, для этого потребуется проведение стандартной процедуры, обычно заканчивающейся получением заёмных средств. Но даже при полной уверенности в том, что вы сможете погасить займ, никто не станет гарантировать на 100% положительного исхода.

Ведь жизнь — непредсказуемая череда событий, каждое их которых имеет элемент неожиданности. Вследствие этого, уверенность заемщика должна опираться на основательные причины, а не на удачу. Финансовые дела требуют точного расчета, четкого анализа, везение не всегда может повлиять на материальное благосостояние.

Невыполнение финансовых обязательств перед банком

Иногда случается так, что внести платеж по займу не представляется возможным. Появляется вероятность применения по отношению к заемщику штрафных санкций, которые лишь усугубляют ситуацию, обремененную нехваткой денежных средств. Следует продумать план действий, который поможет понять, как погасить кредит если нет денег и есть просрочки:

- Для начала нужно тщательно перечитать договор о предоставлении займа. В нем могут быть прописаны форс-мажорные обстоятельства, при которых кредитная компания обязуется помочь клиенту. Например, в случае потери работы из-за сокращения штата. Увольнение по собственному желанию при этом не будет считаться оправдательной причиной.

- Обратиться в банк с письменным заявлением, где будет обрисована ситуация, из-за которой заём не был выплачен.

- Ни в коем случае нельзя отказываться от общения с сотрудниками кредитного учреждения. В интересах кредитора, если возврат займа произойдет без судебных разбирательств, использования услуг коллекторов, поэтому организация обязательно пойдет навстречу.

- Совместно с представителями банка необходимо проработать варианты выхода из кризисной ситуации, закрепив выбранную стратегию документально.

- Погасить кредит с помощью вспомогательных мер без появления разногласий с кредитной компанией, негативных фактов в КИ.

В каких случаях банковская организация может помочь должнику?

Помощь в погашении просроченных кредитов кредитор может оказать при определенном периоде просрочки. Она не должна составлять более трех месяцев. Кредитное учреждение может предложить несколько вариантов, среди них:

- получение отсрочки по платежу основного долга;

- уменьшение процентной ставки;

- изменение графика выплат по займу;

- получение другого займа с более выгодными условиями.

- Взяв кредит, кажется, возвратить деньги просто. Естественно, брать деньги в долг гораздо легче, чем их отдавать.

- Бывают моменты, когда человек совершенно не задумывается о том, каким образом он будет платить по счетам, а отсутствие финансов не должно сказываться на выполнении обязательств перед кредиторами. Практический совет – Не берите несколько кредитов одновременно, если нет стабильного источника доходов. Читать далее https://money-creditor.ru/news/kak-vernyt-dolg/primer-kak-otdat-dolgi-esli-net-deneg.html.

Проблемы с задолженностью разрешимы

Вопрос, где найти деньги срочно погасить просроченные кредиты, может решится благодаря помощи со стороны родных, знакомых. Разумеется, не помешает подработка.

В случае невозможности использования этих способов придется что-нибудь продать или, в крайнем случае, взять микрозайм в МФК. Последний вариант может добавить существенных проблем, поэтому его нужно хорошо обдумать.

Диалог с банком

Решая, как погасить просроченный кредит, необходимо обязательно взаимодействовать с кредитной организацией. Это может закончиться появлением следующих выходов из кризисной ситуации:

- «Кредитные каникулы». Выражаются в возможности отсрочки выплат по займу, в связи с финансовым положением клиента. При этом происходит минимизация ежемесячных выплат по основному долгу, отсутствует начисление пени. Следствием выбора станет более длительный срок по уплате суммы займа, ее возможное увеличение.

- Страхование кредита. Возможно в случае наличия подобного пункта в договоре о предоставлении займа. Страхование подразумевает ежемесячную выплату не только долга по заёму, но еще и определенной суммы на страховку от просрочек платежа, которую можно использовать в кризисной ситуации.

- Взятие второго займа. Позволит погасить первый. Оптимальным выходом станет оформление кредитной карты с грейс периодом. Осуществить подобную операцию можно не только в банке, предоставившим предыдущий кредит.

Решать нужно быстрее, так как чем больше времени пройдет после последнего платежа, тем значительнее станет сумма, которую придется отдавать. Вырастут проценты за просрочку возврата суммы займа.

Частые ситуации:

money-creditor.ru