Как снизить процент по ипотеке в Сбербанке? Основные способы снижения величины процентов. Как снизить ставку по ипотечному кредиту

Как снизить процент по ипотеке в Сбербанке? Основные способы снижения величины процентов

Многие граждане нашего государства способны приобрести собственное жилье исключительно по ипотеке. Но подобные денежные займы оформляются на слишком большие сроки, которые могут достигать тридцати лет. В этот период может измениться много факторов, начиная от финансового благополучия клиента банка и заканчивая экономической ситуацией в стране. В связи с этим вопрос о том, как снизить процент по ипотеке в Сбербанке, достаточно актуален для многих жителей страны. Ведь большинство пользуется услугами именно этого финансового учреждения. Падение цен на недвижимость в последнее время значительное, что повлияло на проценты по ипотеке.

Процентная политика

На данный момент в банке любой сотрудник может подтвердить, что сейчас минимальная ставка по ипотечному займу составляет 8,9 процента. Это очень низкая ставка, которая привлекает клиентов. Но дело в том, что не каждый продукт банка имеет столь привлекательные условия.

Акции на новостройки

Банк предлагает приобретение в ипотеку жилья на первичном рынке. На данный момент финансовое учреждение предлагает займы на жилье такого типа под 10,9 процента годовых. Но это пока тестовый режим программы, из-за чего постоянно меняются условия предоставления кредита. Но, если правильно подойти к вопросу, можно узнать, как снизить процент по ипотеке в Сбербанке до 8,9 процента. Первое, что нужно сделать клиенту, это пройти регистрацию в электронном Центре Недвижимости Сбербанка. Это позволит получить скидку в 0,5 процента. Вторым шагом будет поиск застройщика, который работает с банком, это и позволит максимально снизить ставку по ипотеке за его счет. Есть еще один путь, принять участие в зарплатном проекте. Имеется в виду, оформление зарплатной карты в банке, это даст возможность получить скидку 0,3 процента. И, соответственно, это один из вариантов, как снизить процент по ипотеке в Сбербанке.

Первое, что нужно сделать клиенту, это пройти регистрацию в электронном Центре Недвижимости Сбербанка. Это позволит получить скидку в 0,5 процента. Вторым шагом будет поиск застройщика, который работает с банком, это и позволит максимально снизить ставку по ипотеке за его счет. Есть еще один путь, принять участие в зарплатном проекте. Имеется в виду, оформление зарплатной карты в банке, это даст возможность получить скидку 0,3 процента. И, соответственно, это один из вариантов, как снизить процент по ипотеке в Сбербанке.

Вторичный рынок

Если клиент решил купить в ипотеку вторичное жилье через этот банк, то процентная ставка составляет 11,5 процента годовых. Если участвовать в зарплатном проекте, можно снизить ее на 0,25 процента. Также в случае со вторичным жильем можно понизить ставку до 10,75 процента, если заем берет молодая семья, т. е. возраст супругов ниже 35 лет. Но получить скидку можно будет лишь при наличии в семье детей. Это один из вариантов того, как снизить процент по ипотеке в Сбербанке при рождении ребенка.

Недвижимость за городом

Еще одно предложение банка на получение ипотечного кредита заключается в покупке готовых строений либо незавершенных строек и их завершение за чертой города. В этом случае минимальные условия, на которые соглашается банк, - это 11,75 процента годовых. Но при необходимости клиент сможет найти методы снижения ставки в дальнейшем.

Военная ипотека

Сбербанк тесно сотрудничает с военными организациями, поэтому служащие могут получить любое жилье в ипотеку под минимальную процентную ставку 11,75 %. Многие интересуются, как снизить процент по ипотеке в Сбербанке, если я бюджетный служащий. Каждая сделка индивидуальна, но, внимательно изучив все акции и скидки, любой сможет подобрать себе условия для выгодного снижения суммы выплаты процентов по ипотечному кредиту.

Строительство и личный капитал

Если же клиент планирует построить дом в ипотеку с нуля или в качестве залога использовать личные средства, у него есть возможность оформить ставки 12,25 и 12,5 процента годовых соответственно. Стоит отметить, что личный капитал может использоваться в любой банковской ипотечной программе.

Важные условия для заемщиков

Если клиент решил получить ипотечный кредит, ему должно исполниться 21 год на момент ее получения, а погасить заем он должен до своих 75 лет. В тех случаях, когда нет подтвержденного факта трудоустройства, и клиент не предоставляет образец справки о доходах, конечный возраст погашения кредита не может превышать 65 лет. Единственным исключением является ипотека для военных, тут возрастное ограничение составляет 45 лет на момент погашения.

Минимальная сумма ипотечного кредита - триста тысяч рублей. Максимальный срок выплаты составляет 30 лет. За последние пять лет клиент должен иметь минимум год официального трудового стажа и проработать на последнем месте, куда он устроился на работу, не менее полугода. Если между супругами не заключался брачный договор, то второй член семьи обязательно должен выступать созаемщиком. Стоит отметить, что созаемщиков не должно быть больше трех.

Также клиент должен сообщить банку место постоянной регистрации, а также жилье, приобретаемое в ипотеку обязано быть в пределе ведения отделения Сбербанка. 20 процентов от стоимости недвижимости – это минимальный взнос по ипотечному займу.

Все эти условия не касаются только военных. Место их проживания не важно, главное, чтобы они являлись гражданами Российской Федерации и участвовали в накопительной ипотечной системе.

Внешние факторы, влияющие на ставку

Для каждого финансового учреждения важно иметь социально значимый статус. Поэтому, представляя новое снижение ставок, он представляет это как неоспоримую выгоду для своих клиентов. Важно помнить, что основная цель деятельности банков и других коммерческих организаций – это получать прибыль. В связи с этим снижение ставок в основном происходит из-за внутренней банковской политики и того, какая в данный момент в стране экономическая ситуация.

Центральный банк Российской Федерации влияет на все ставки по кредитам. И если клиента интересует вопрос, снизил ли Сбербанк проценты на ипотеку, в первую очередь нужно смотреть на новости от Центрального банка. Именно колебание стоимости разных валют и экономическая ситуация в стране влияет на величины ключевых ставок по займам. В том числе влияние оказывает и уровень инфляции.

Благодаря поддержке государства, происходит субсидирование из бюджета страны, что влияет на снижение ставок. Они устойчивы до тех пор, пока осуществляется государственная программа. Естественно, данные мероприятия напрямую зависят от экономической ситуации и доходов, которые получает строительная отрасль. Это дает ответ на вопрос, можно ли снизить процент по ипотеке. Сбербанк в текущем году уменьшил свои проценты на 1,35%, что значительно снизило платежи потребителей.

Снижение процента по уже действующей ипотеке

Первое, что стоит знать, чем больше была сумма первого платежа по ипотеке, тем меньше потом потребуется переплачивать. Желание снизить процент может возникнуть по разным причинам. И есть три действенных способа, как снизить процент по ипотеке в Сбербанке. Какой закон позволяет это сделать – федеральный закон, принятый в 2015 году. Но эти способы не настолько выгодны, как может показаться на первый взгляд.

Оформление реструктуризации

Эта процедура требует изменить условия договора, заключенного сразу. Ее можно применить в случаях, если у клиента изменилось финансовое положение. Причем речь идет как о его ухудшении, так и о его улучшении.

Если у клиента снизился доход, то банк идет навстречу, снижая нагрузку выплат. В некоторых случаях банк продляет срок выплаты на несколько лет, что позволяет снизить постоянные платежи. Есть также возможность получить отсрочку по выплате основной суммы, при этом уплата процентов сохранится. Также банк разбивает долг на основной и проценты, но в этой ситуации основную сумму клиент платит ежемесячно, а вот проценты ежеквартально. Можно получить кредитные каникулы, то есть какое-то время клиента освобождают от регулярных выплат. И последний способ, если взята ипотека в Сбербанке, как снизить процент, это оформить индивидуальный график.

Естественно, чем меньше времени нужно на возвращение долга, тем ниже будет переплата по займу. В связи с этим практически все заемщики стараются уменьшить его. Чтобы это сделать, можно поступит следующим образом:

- Если клиент располагает финансовыми средствами, он может частично погасить основной долг заранее. Естественно, банк предложит в первую очередь снизить сумму ежемесячных платежей, но лучше вложить деньги в сокращение срока выплат. Это один из вариантов, как снизить процент по ипотеке в Сбербанке. То есть, расходы клиента минимизируются, и он быстрее закроет ипотеку.

- Уменьшить срок кредитования путем увеличения ежемесячного платежа. Чтобы это сделать, нужно предоставить банку всю необходимую документацию, подтверждающую изменения в финансовом положении клиента.

Реструктуризация – один из самых эффективных способов, как снизить процент по ипотеке в Сбербанке при рождении.

Рефинансирование

А вот этот способ не всегда так выгоден и удобен. Практически все банки сейчас предлагают его своим клиентам, обещая более низкие ставки. Но есть определенные моменты, которые не обрадуют клиента:

- Нужно вновь подготовить все документы, в том числе повторно осуществить оценку недвижимости, уплатить государственные пошлины, оформит страховку и тому подобное. И если это нужно для незначительного снижения ставки, то велика вероятность, что клиент потратит больше, чем сможет получить.

- Если в договоре был прописан мораторий на подобные действия, то снизить ставку до его окончания не получится.

- Вернуть оплату страховки по ипотеке не получится, поскольку это обязательная процедура.

- Если клиент хотя бы раз нарушал выплаты, то любые иски в суд на банк не будут удовлетворены.

Рассмотрев все варианты, как снизить процент по ипотеке в Сбербанке, можно сделать вывод, что сделать это можно, но не всегда выгодно. В некоторых ситуациях снижения ставок приведет к уменьшению долга, в других же понижении будет незначительным, а вот расходы на его оформление сильно ударят по кошельку клиента. Специалисты рекомендуют сначала подробно ознакомиться с предложениями банка, ведь любой продукт все финансовые учреждения представляют как выгодный, но это еще ничего не значит. Только внимательно оценив все, можно сэкономить.

fb.ru

Как снизить процент по ипотеки? Варианты, условия снижения процентной ставки.

Покупка недвижимости в кредит сопряжена с крупными рисками, о которых должен знать покупатель, и от которых пытается защититься сам банк.

Ежемесячно большую долю доходов придется уплачивать банку, иначе он вправе начислять штрафные санкции или даже выселить покупателя, не возвращая ему потраченные деньги.

Выгода определенной кредитной программы, которую предлагает банк, для заемщика в первую очередь определяется процентом переплаты. Заявку потенциального клиента банк рассматривает в индивидуальном порядке и исходя из этого назначается сумма кредита, процентная ставка и срок выдачи займа.

На современном кредитном рынке средняя ставка равна 14% в рублях, но на более рисковые займы процент может быть увеличен. Именно поэтому потенциальных заёмщиков так интересует, как снизить ставку по ипотеке, чтобы получить кредит на более выгодных условиях.

Содержание статьи

Варианты снижения ставки до оформления займа по ипотеки

Практически все банки, выдающие ипотечные кредиты, готовы долгое время сотрудничать со своими клиентами и не заинтересованы в их уходе.

Поэтому хорошая кредитная история в выбранном банке или надежные доказательства вашей платежеспособности могут способствовать включению вас в программу лояльности конкретного банка.

Согласно ее условиям вы получите займ на более выгодных условиях и не придется ломать голову над тем, как снизить процент по ипотеке.

Поэтому так важно иметь хорошую кредитную историю, ведь она – ключ к получению более выгодных предложений от банка. При этом совершенно не важно, для каких целей вам нужен был займ в прошлом.

Вклад

Депозитный вклад – еще одна возможность снизить процент переплаты по ипотеке.

- Во-первых, вы в любом случае становитесь постоянным клиентом банка, как только решитесь разместить на его счету некую сумму для хранения. Это значит, что вы автоматически становитесь участником программы лояльности.

- Во-вторых,погашать задолженность разрешается полученными с депозитных средств процентами, тем самым нагрузка на семейный бюджет несколько снижается. Это поможет остаться в выигрыше и снизить ставку по ипотеке еще до того, как кредитный договор был оформлен.

Наличие пластиковой карты банка

Для клиентов банка, имеющих зарплатную, пенсионную или карту другого типа, которая предназначена для социальных выплат, тоже предлагаются более выгодные условия ипотечного кредитования.

Ставка снижается как минимум на 2% в зависимости от типа кредитной организации, а сам заёмщик получает возможность не предоставлять документы, подтверждающие уровень своего дохода.

Если при этом у вас стабильный доход – взять ипотеку на выгодных условиях очень просто.

Дополнительно вы можете уберечь себя от просрочек и лишних комиссий, если составите с банком договор, согласно которому с вашей зарплатной карты ежемесячно будет списываться определенная сумма на погашение ипотечного долга.

Срок оформления

До подписания договора и получения займа можно договориться с консультантом на более короткий срок кредитования и тем самым получить более выгодное предложение.

Процентная ставка в таком случае уменьшается, но вы должны быть точно уверены, что сможете без проблем своевременно выплачивать ежемесячные платежи.

Или же ипотеку можно оформить в иностранной валюте. Этот способ очень рискованный, особенно если учесть резкие скачки курса, но зато процент переплаты существенно снижается.

Главное – правильно все просчитать и по возможности погасить долг досрочно, ведь одна ошибка может стоить вам больших денег, если колебания курса окажутся чересчур серьезными.

Снижение процентной ставки по ипотеке после ее оформления

Хорошим способом избавиться от переплат по уже действующей ипотеке является реструктуризация долга.

Заемщик может получить в новом банке еще один кредит, который направится на досрочное погашение долга по ипотеке и останется должен второму банку-кредитору. Новый займ обычно оформляется по более низким процентным ставкам, что очень выгодно. Как уменьшить ставку по ипотеке посредством реструктуризации?

Для начала нужно обратиться в свой банк и пообщаться со специалистом. Обязательно следует внимательно перечитать ранее подписанный договор, в нем обязательно должна быть прописана возможность пересмотра условий ипотеки.

Банки с радостью идут навстречу добросовестным клиентам, поэтому если вы являетесь таковым – вам не откажут в заключении договора на более выгодных условиях.

Как вариант можно обратиться в иную финансовую организацию. Специалисту следует предоставить стандартный набор документов: справку по форме 2-НДФЛ, а также копию своего действующего кредитного договора.

Банк может менять перечень документов, поэтому лучше все уточнять на месте. Если после рассмотрения заявки ее одобрят – банк сам начинает процедуру рефинансирования, залог снимается и заново оформляется в пользу нового банка-кредитора.

В результате клиент получает возможность выплачивать долг по ипотеке по более низким ставкам.

moneybrain.ru

Как снизить процент по ипотеке быстро в любом банке

Как снизить процент по ипотеке

Есть несколько способов того, как снизить процент по ипотеке и не платить никаких штрафов, дополнительных комиссией. Процедура является официальной, несложной и не требует никаких судебных разбирательств. Ведь часто случается так, что прелата по ипотеке составляет даже не треть от стоимости недвижимости, а до 100 %. Чтобы хоть как-то снизить проценты по кредиту, достаточно пройти процедуру, подать заявление. Тогда действующая ставка по ипотеке может быть снижена на несколько процентов. Обычно это цифра составляет до 2 %, что также является немалым облегчением для заемщика.

В каких случаях и когда можно снизить процент по ипотеке

В каких случаях и когда можно снизить процент по ипотеке

В большинстве случае заемщики хотят снизить процент по ипотеке тогда, когда они ее уже оформили. Причин может быть несколько:

- Доход снизился, и нет возможности оплачивать ту же сумму процентов по ипотеке, что и раньше.

- Банальное желание сэкономить и не платить столько, сколько и раньше.

- Потеря трудоустройства, болезнь «кормильца» и прочие факторы.

- Если заемщик узнал о возможности снижения процента по ипотеке, и захотел ею воспользоваться.

А почему бы не прибегнуть к такой возможности, если она существует? Ведь практичные потребители знают цену каждому рублю. Гораздо лучше платить меньше, чем столько, сколько и раньше. Когда ипотечный договор уже оформлен, заемщик обращается в банк в любой момент — в начале графика выплат, в середине или в его конце. Не имеет значения дата обращения.

В каких случаях и кому можно снизить процент по ипотеке

Оказывается, снизить ставку можно не только после того, как кредит уже оформлен. В 2022 и в 2022 году есть много предложении от банков, государственных программы, благодаря которым изначальный процент по ипотеке понижается. Например, Сбербанк активно предлагает рефинансирование ипотеке и другие возможности, благодаря которым действующая ставка становится меньше.

Таким образом, уменьшить процент можно двум категориям заемщиков:

- Тем, кто уже выплачивает ипотеку.

- Тем, кто только собираются оформлять ипотечный кредит.

Не стоит переживать, что осталось всего несколько лет до конца погашения займа. Даже уменьшение процента на такой маленький срок сэкономит немалое количеств денег. Если платить на 1-2 % меньше, то в сумме за год они составят большую сумму. Дело в том, что ипотека — это кредит, который обычно оформляется на большую сумму. Даже пару процентов от нее уже является немалой цифрой. Как снизить процент по ипотеке рассмотрим подробно ниже.

Есть ли закон, регулирующий снижение ставок по ипотеке

Есть ли закон, регулирующий снижение ставок по ипотеке

Когда появилась новость о том, что можно уменьшить действующий процент по ипотеке или снизить ставку при ее оформлении, возник ажиотаж. Многие новые и старые клиенты банков оформляли заявления, документы, чтобы в будущем платить меньше. Но имеют ли они право требовать от своего кредитора определенной цифры, то есть процента, на который и снизится ставка? На самом деле, фактически нет. Дело в том, что нет Закона, норм, который бы регулировал процесс, определял конкретные цифры, границы и пределы.

Только сами кредиторы вправе решать, на сколько ни понизят ставку своего нового или старого клиента, оформившего ипотеку. Конечно же, есть и предложения от банков, где значатся конкретные цифры. Стоит понимать, что указана максимальная сумма, а процент может быть снижен и на другую — меньшую. Каждый случай рассматривается индивидуально, после подачи заявления и документов от обратившегося.

Все способы, как снизить процент по ипотеке в 2022 году

Все способы, как снизить процент по ипотеке в 2022 году

Рефинансирование, отдельные предложения банков по снижению процентной ставки, реструктуризация, государственные программы — это далеко не все способы того, как снизить процент или же долг по ипотеке. В 2022 году, благодаря перечисленным вариант, заемщики могут меньше платить ил же сразу понизить ставку при оформлении договора.

Рефинансирование ипотеки, чтобы снизить процент

Рефинансирование ипотеки, чтобы снизить процент

Перекредитование — так простыми словами называется процедура рефинансирования. Она помогает уменьшить ставку по ипотечному кредиту. Как же все происходит? Заемщик обращается в другой банк, чтобы тот его перекредитовал, то есть перевел выплату ипотеки уже к себе. По сути, клиент изначально оформил ипотеку в одном банке, а потом за счет рефинансирования, погашает ее в другом.

После перевода кредита в другой банк с первым его уже ничего не связывает. Там полностью погашается займ. Далее заемщик уже становится клиентом второго банка и выплачивает там новый кредит по совершенно новой ставке. Конечно же, она является меньше, иначе не было бы никакого смысла в процедуре рафинирования. Разница составляет около 2 %, иногда она выше, но очень ощутима.

Что нужно для рефинансирования кредита и как снизить процент по ипотеке:

- Следует подать документы во второй банк. Их перечень можно узнать там же, но важно собрать их сразу же. Обязательно наличие кредитного договора из первого банка, ведь он детально рассматривается специалистами.

- При первом помещении клиент пишет заявление. В нем он указывает все причины и обстоятельства, почему хочет понизить свой процент по ипотеке.

- Заявление и пакет документов рассматривается в течение определенного срока. Обычно он составляет около 1 месяца, иногда — 10 дней.

Рефинансирование ипотеки в другом банке

Некоторые банки предлагают рефинансировать не только ипотечный кредит, но и другие, причем одновременно. Заемщику оформляется новый кредит по общей ставке. Он выплачивает все сразу ранее взятые займы по одному договору в новом банке. При этом новый ежемесячный платеж ниже, чем сумма тех, что были раньше.Охотно ли соглашаются кредиторы на процедуру рефинансирования. Скорее да, чем нет. Всем важно получить свои деньги и прибыль в виде процентов, прочих платеже обратно. Если заемщик хочет погасить ипотеку за счет рефинансирования, то почему бы и нет.

Другой банк погашает долг. Второму кредитору также выгодно предложить рефинансирования и оформить ипотеку по боле выгодной для заемщика ставке. Почему же? Он все равно получит свою прибыль и нового клиента. Тот в будущем может оформить новые займы, страховку, карты или другие продукты. В общем, все три стороны остаются довольны результатом процедуры, поэтому она так популярна в России.

Реструктуризация

Под реструктуризацией понимают изменением сроков, графика и, иногда, суммы выплаты. Есть совершенно разные его виды, в том числе и при поддержке государства. Например, в том же Сбербанке и вовсе предлагает сократить суммы долга по ипотеке. Но, как правило, речь идет все же об изменения сроков и графика погашения. Например:

- Увеличение срока погашения. Как снизить процент по ипотеке в этом случае, если меняется только график? На самом деле, он и не меняется, остается прежним. Но для самого заемщика появляется возможность платить меньше. Если долг распределяется на большее количество времени, то и суммы ежемесячного взноса становится меньше. Иными словами, платить требуется меньше, но дольше. Для тех, у кого доход снизился, нет возможности платить тут же сумму, что и раньше, реструктуризация с увеличением срока является неплохим выходом.

- Сокращение сроков ипотеки. Иногда заемщик хочет быстрее выплатить кредит, а в договоре не предусмотрено досрочное погашение. Более того, некоторые банки даже вводят дополнительную комиссию или штраф за преждевременное внесение оставшейся суммы. Благодаря реструктуризации можно быстро погасить ипотеку по новому графику. Но его также составляют только после подачи заявления от клиента.

Кроме того, благодаря реструктуризации заемщики получают отсрочку на несколько месяцев. Случается, что невозможно в следующем месяце внести очередной взнос. Денег или возможностей попросту нет. Тогда следует попросить реструктуризировать свой долг и дать небольшую отсрочку. Банки охотно идут на нее, так как заинтересованы в восстановлении платежеспособности клиента.

реструктуризация ипотеки

Помимо отсрочки, реструктуризация предполагает и получение кредитных каникул. Здесь действительно можно снизить действующую ставку, например, в Сбербанке. Клиенту предлагается более низкий процент, но не все время, а на определенный период. Некоторое время он платит меньше. В итоге, сумма долга сокращается.

Внесение платежей каждый месяц — типичный график погашения долга по ипотеке. Иногда он становится тяжелым и даже непосильным, хотя при оформлении кредита казался возможным. Деньги, то есть доход становится нерегулярным и появляется время от времени. В этом случае следует даже обратиться за реструктуризацией и пролонгацией срока. Тогда долг погашается не ежемесячно, а в течение более длительного периода. Например, деньги вносятся один раз в 3 месяца, полгода или даже год.

Все перечисленные виды реструктуризацией в большинстве случаев не позволяют снизить процент по ипотеке, но зато дают ряд преимуществ. Клиент получает боле удобный график выплат, кредитные каникулы или другие льготы от банка. Конечно же, в том же Сбербанке есть программа со снижением ставки по действующей ипотеке, но она пока является единственной на рынке.

Как снизить процент по ипотеке в Сбербанке

Как снизить процент по ипотеке в Сбербанке

Сбербанк предлагает снижение ставок по действующей ипотеке. Нужно подать заявку и ожидать решения в течение 30 дней. В итоге заемщики могут получить:

- Новую ставку до 10,9 или же 11,9 % по ипотеке.

- 10,9 % предлагается тем, кто при оформлении договора оплатил и страховку. Речь идет о страховании жизни.

- Если нет страховки, то процент по ипотеке снизится до 11,9 %.

- Для нецелевых кредитов под залог недвижимости возможно снижение до 11,9 или же 12,9 при наличии или отсутствии страховки соответственно.

Снижение процента по ипотеке от Сбербанка

Но есть и список условий от Сбербанка:

- Ипотека должна была быть оформлена не меньше года назад — тогда только принимается запрос и заявление от клиента.

- Не должно быть никаких долгов и просрочек.

- Остаток долга по ипотеке — не меньше 500 тыс.руб.

Если все перечисленные условия выполнены, то банк рассмотрит заявление в течение 30 дней. При положительном решении Сбербанка заемщику удастся получить существенное снижение действующей ставки. Важно, чтобы ранее производилась реструктуризации кредита. При получении отказа повторное заявление можно подавать спустя год. В целом, Сбербанк предлагает много вариантов того, как не просто понизить процент по ипотеке, но и получить выгодную для реструктуризацию.

Подписывайтесь на наш канал в Telegramwww.credytoff.ru

Как снизить процент по ипотеке и уменьшить переплату

Для любого физического лица принятие решения о взятии ипотечного кредита становиться довольно серьёзным шагом. Кредитный договор на долгие годы обременяет должника определёнными обязательствами. В связи с тем, что экономическая система в стране довольно изменчива, многие заёмщики попадают в такую ситуацию, когда процентная ставка по ипотечным кредитам снижается, а физическое лицо продолжает соблюдать условия договора и платить повышенные проценты. В таком случае возникает правомерный вопрос: можно ли снизить ставку по действующей ипотеке?

Для любого физического лица принятие решения о взятии ипотечного кредита становиться довольно серьёзным шагом. Кредитный договор на долгие годы обременяет должника определёнными обязательствами. В связи с тем, что экономическая система в стране довольно изменчива, многие заёмщики попадают в такую ситуацию, когда процентная ставка по ипотечным кредитам снижается, а физическое лицо продолжает соблюдать условия договора и платить повышенные проценты. В таком случае возникает правомерный вопрос: можно ли снизить ставку по действующей ипотеке?

Пути снижения процентной ставки

Предпосылками рефинансирования ипотечного кредита могут служить разные причины. Во-первых, колебания курса валют негативно отражаются на платёжеспособности населения, в связи с чем изменяется вес ежемесячных платежей. Во-вторых, в банке может быть снижена процентная ставка по аналогичному займу. Все эти события подталкивают заёмщика к снижению ставки по ипотеке.

Для того чтобы уменьшить процентные платежи, можно воспользоваться одним из трёх вариантов:

- Закрыть кредит деньгами, полученными в другом банке;

- Изменить параметры действующего кредитного договора;

- Обратиться в суд с иском о незаконном взимании высокого процента.

Снижение процента может быть рассмотрено в случае уменьшения сроков выплаты основного долга. Также реструктуризация займа происходит при досрочном погашении части кредита. В этой ситуации договорные обязательства могут измениться не только в отношении денежных сумм и сроков возврата, но и в части залогового имущества. Например, в виде гарантии обеспечения могут быть предоставлены дополнительные виды недвижимости, или приглашены надёжные поручители.

Лояльность банковских условий напрямую зависит от финансовых рисков кредитного учреждения. Если в ипотечном договоре прописана возможность снизить ставку по ипотеке, то этим можно воспользоваться в любой момент.

Перекредитование займа

Рефинансирование кредитного займа является наиболее предпочтительным вариантом, так как снизить процент по ипотеке таким образом проще всего. Но этот метод имеет свои нюансы, которые нужно реально оценивать. Для перекредитования займа придётся пройти всю процедуру сбора документов по-новому.

Независимо от того, где клиент переоформляет заём, в своём или другом банке, заявка на кредит рассматривается по тем же правилам. В результате процедуры клиент имеет реальную возможность не только снизить процентную ставку, но и погасить часть кредита досрочно.

В каком случае потребуется обращение в суд

Довольно часто в судебной практике приходится рассматривать дела, связанные с нарушением банком нормативных документов. Контроль над соблюдением договорных обязательств и изменением ставки рефинансирования является хорошей возможностью снижения размера платежей.

Довольно часто в судебной практике приходится рассматривать дела, связанные с нарушением банком нормативных документов. Контроль над соблюдением договорных обязательств и изменением ставки рефинансирования является хорошей возможностью снижения размера платежей.

В положении Центрального банка (№39 от 26.06.1998 г.) прописан порядок начисления процентов. Нарушение такого нормативного акта может стать причиной изменения кредитных обязательств. Например, банк можно привлечь к ответственности в том случае, если проценты на остаток основного долга были начислены не вовремя.

Так же в случае наличия в договоре прямой зависимости стоимости займа от ставки рефинансирования, кредитор может сам проконтролировать правильность начислений, и в случае обнаружения расхождений обратиться за помощью в судебные органы.

В каких случаях рефинансирование наиболее выгодно

В зависимости от того, каким способом начисляются ежемесячные платежи, можно рассчитать наибольшую выгоду рефинансирования кредита. Заняться этим нужно как можно раньше, так как уменьшить платёж по ипотеке при аннуитетном начислении выгоднее в самом начале срока.

Кроме того, существуют другие факторы, которые нужно учитывать при перекредитовании. Целесообразность действий будет оправдана только в том случае, если:

- разница между кредитными ставками составит не менее 1-2 процентов;

- в новом договоре будет отсутствовать ограничение на досрочный возврат займа;

- выгода, полученная от снижения процента по ипотеке, будет больше произведённых затрат на переоформление;

- при аннуитетном расчёте после рефинансирования будет заметен больший эффект на начальной стадии платежей, а при дифференцированном на протяжении всего срока.

Если проанализировав ситуацию ни одно из условий не выполняется, то рефинансировать ипотечный кредит нет смысла. Номинальное снижение ставки не приведёт к уменьшению издержек и платежей.

Уменьшение срока кредита

Довольно часто при получении ипотечного кредита люди пытаются как можно больше продлить срок возврата средств. Это даёт им возможность наименее болезненно выделять ежемесячную сумму для погашения долга. Но в то же время при увеличении срока возрастает сумма начисленных процентов за кредит. Следовательно, для того чтобы их снизить придётся выбрать оптимально короткий срок, при котором у заёмщика будет возможность перечислять необходимую сумму без ущерба для бюджета.

При поиске «золотой середины» следует учитывать такие явления, как инфляция, надёжность источника дохода и возможные потребности в дополнительных деньгах.

Помощь государства молодым семьям

По программе государственной поддержки молодых и многодетных семей многие физические лица могут значительно снизить процентную ставку по ипотеке. Молодые семьи имеют право воспользоваться безвозмездной субсидией, которая составляет 30% стоимости жилья. Если в семье уже появились дети, то на каждого ребёнка положена дополнительная дотация 5%.

По программе государственной поддержки молодых и многодетных семей многие физические лица могут значительно снизить процентную ставку по ипотеке. Молодые семьи имеют право воспользоваться безвозмездной субсидией, которая составляет 30% стоимости жилья. Если в семье уже появились дети, то на каждого ребёнка положена дополнительная дотация 5%.

Для получения помощи молодая семья должна обратиться в Департамент жилфонда с установленным пакетом документов. По регламенту заявка будет рассмотрена в течение 10 дней. Сертификат на получение субсидии может быть использован в качестве первоначального взноса, или для погашения другой задолженности по ипотечному кредиту.

Использование материнского капитала

Решая вопрос о том, как уменьшить начисляемый процент по ипотеке, многие семьи могут воспользоваться сертификатом на материнский капитал. Для реализации такого вида государственной поддержки предлагается использовать средства следующим образом:

- предоставить сертификат в виде первоначального взноса ипотечного кредита;

- перевести денежную сумму в счёт уплаты процентов или основного долга.

Воспользоваться такой возможностью можно сразу после рождения второго ребёнка, ждать три года в этом случае не потребуется. Снизить платёж по действующей ипотеке можно в любое время, независимо от даты оформления займа. Многие банки в интересах граждан, обладающих сертификатом, разрабатывают максимально приемлемые программы кредитования.

Для оплаты материнским капиталом ипотеки, полученной до рождения ребёнка, необходимо пройти несколько этапов. В банке нужно получить справку о задолженности по процентам и основному долгу, для этого достаточно будет предъявить паспорт и сообщить номер договора. А затем подать заявление в Пенсионный фонд о распоряжении государственными денежными средствами.

Льготный процент по ипотеке для многодетных семей

Программа ипотечного кредитования многодетных семей заработала сравнительно недавно. В настоящее время многие банки борются за право предоставления таких кредитов путём снижения процентной ставки.

Первым, кто предложил такую программу, стал Сбербанк. Он значительно продлил сроки ипотечного кредитования, максимально уменьшил первоначальный взнос и снизил процентную ставку. Для многодетных семей из 5-8 человек отсутствие большого первоначального платежа является немаловажным фактом, так как такие участники программы обычно покупают жильё с большой площадью.

В ближайшем будущем будет разработана программа, по которой часть процентов будет погашена за счёт государственного бюджета.

Социальный ипотечный заём для пенсионеров и бюджетников

Для того чтобы стать участником социальной программы, необходимо быть работником бюджетной сферы на протяжении всего срока ипотеки. При соблюдении такого условия процентная ставка по имущественному кредиту устанавливается на льготных условиях, а разницу банк получает из бюджета государства.

Для пенсионеров предусмотрены специальные программы с укороченным сроком кредитования. Выдавать ипотеку человеку пенсионного возраста на 30 лет не имеет смысла, поэтому в рамках государственной поддержки банки предлагают таким гражданам кредиты с небольшим первоначальным взносом и льготным процентом.

Похожие записи

odengah.com

Как снизить процентную ставку по ипотеке? Отдельный ответ по Сбербанку

В настоящее время, уменьшение процентов по уже взятой ипотеке - актуальная и решаемая задача. С начала этого года, заметна явная тенденция по снижению ставки по процентам у Российских банков.

Обуславливается это сложившейся экономической ситуацией, при которой было принято решение на уровне правительства о стимуляции населения на приобретения недвижимости в ипотеку. В некоторых банках снижение составило до 7% годовых именно по ипотечным программам.

Согласно мнению экспертов в финансовом секторе, если снижение будет продолжаться, то в конце года составит исторический минимум.

В этих условиях, приобретение ипотеки, достаточно выгодное решение. Но людей, получивших ипотеку некоторое время назад, волнует вопрос, возможно ли что банк пойдет им на встречу и скорректирует процентную ставку на более выгодном предложении.

Банк, выдавший ипотеку, не может не реагировать на такие требования клиента, так как сложившаяся конкуренция на рынке финансовых услуг диктует свои правила.

Клиент всегда может воспользоваться таким инструментом, как рефинансирование кредита, то есть обратиться в банк - конкурент, где могут найтись более выгодные условия. Для того чтобы не упускать своих клиентов, некоторые банки готовы пересмотреть условия ранее выданного кредита.

Смотрите как вести домашнюю бухгалтерию.

Варианты уменьшения процентной ставки по ипотеке:

• Оформление в банке - кредиторе дополнительного соглашения, в котором будет пересмотр процентной ставки в меньшую сторону;

• Рефинансирование кредита – заключение договора, по которому старый кредит будет погашен и выдан новый, на более выгодных условиях.

Но следует учитывать, что банк пойдет на уступки, при условии, что у вас не было просрочек по кредиту, и были выполнены все обязательства перед банком.

Существует три варианта снижения процентной ставки:

1. Заемщики, исправно выполняющие свои обязательства, могут получить от банка спец.предложение по снижению процентов;

2. Клиент в праве сам обратиться в банк с просьбой снизить ставку по ранее выданному ипотечному кредиту, для этого необходимо написать письменное заявление;

3. Обратиться в конкурирующую финансовую организацию и рассмотреть их условия рефинансирования.

Про потребительский кредит в Сбербанке - процентная ставка.

Как снизить процентную ставку по действующей ипотеке в известном всеми Сбербанке?

Еще недавно при таком запросе в офисе банка вы получили бы только отказ. Раньше брали ипотеку под 15% годовых. Теперь эта ставка понизилась и стала от 9%. Люди стали возмущаться и тогда Сбербанк в августе 2022 года сделал уступки своим заемщикам.

Пересмотр ставок по ипотеке осуществляется если у вас:

- Нет просрочек.

- Вашему договору не меньше года

- Остаток задолженности не меньше 500 тыс. р.

- Не запятнана кредитная история и др.

Кстати, вы знали, что можно подключить Спасибо от Сбербанка и бесплатно расплачиваться за товары и услуги?

Заявление на понижение процентной ставки можно написать онлайн через официальный сайт Сбербанка. Просто перейдите на сайт и нажмите на - обратная связь.

Если вас не устраивают условия этого банка вы можете в любой момент обратиться в другой за рефинансированием.Рассмотрите все эти варианты, выберете максимально выгодный, чтобы снизить процентную ставку по ипотеке и действуйте.

vkreditdengi.ru

Как снизить ставку по ипотеке, уменьшить процент, переплату + История о снижении ставки в Сбербанке

Переплата по ипотеке обычно значительная, поэтому стоит рассмотреть все варианты снижения процентной ставки.

Дополнительно: о процентах по ипотеке.

Если только готовитесь брать

- Если хотите меньше заплатить, то предоставьте банку как можно больше документов. Есть программы ипотеки без подтверждения дохода и т.д., но за лёгкость в получении приходится платить бОльшими процентами.

- Пожалуй самый распространенный вариант снизить ставку по ипотеке — это быть постоянным клиентом банка, иметь там кредитную историю. От количества вовремя отданных кредитов — зависит величина снижения ставки по ипотеке. Также можно не только брать в банке кредиты, но можно и открыть там депозит, что тоже позволит снизить ставку.

- Обратите внимание на банк, в котором в получаете зарплату, зачастую для зарплатных клиентов есть ипотечные льготы или обсудите этот вопрос с кредитным менеджером.

- Обратите внимание на страхование — часто банки навязывают ненужные дополнительные услуги в этой сфере. Поинтересуйтесь у менеджера какие страховки нужны, а от каких можно отказаться. Зачастую банк не выдаст ипотечный кредит без страхования жизни, но не будет ставить в минус, например, предлагаемое страхование вашей гражданской ответственности от затопления соседей.

- Покупайте квартиру у застройщиков — партнёров банка — обычно по таким вариантам есть скидки и более лояльные условия.

- Используйте социальные льготы, если они вам положены. Так есть программы снижения ставки семьям с детьми.

Совет читателя: пользуйтесь одним банком. «Нарабатывайте» историю, положительный опыт сотрудничества. Банку выгодно продолжать сотрудничество с клиентами, которым он доверяет — ниже риски, есть возможности и снизить ставку. Я, например, получил -0,5% просто после того как сказал менеджеру что уже несколько лет пользуюсь банком и успешно погасил два кредита.

Если уже взяли

- Простой способ снизить переплату — это уменьшить срок ипотеки и заплатить большой первоначальный взнос. За счет последнего действия уменьшается сама сумма, которая берется в банке. За счет уменьшения срока ипотеки уменьшается сумма переплаты. Но — есть два больших минуса: обычно большого первоначального платежа ни у кого нет, и много платить в месяц также мало у кого получается. Подробнее: реструктуризация ипотеки.

- Если ипотека уже получена: взять кредит под меньший процент в другом банке или в этом же самом и выплатить всю ипотеку, а после погашать новый кредит с меньшими процентами. Чтобы было понятнее — читайте статью рефинансирование кредитов.

- Если вы ИП и совмещаете бизнес с работой по найму, то в заявке на кредит в качестве основного места работы укажите занятость по найму, а прибыль от бизнеса лучше учесть в дополнительном доходе. Предпринимательский риск — банком не одобряется, а стабильная постоянная работа — более привлекательна.

- Используйте возможность снизить процент за единовременную комиссию.

- Использовать налоговый вычет.

С помощью этих способов можно уменьшить ставку по ипотеке на несколько процентов, но и это (с учетом сроков ипотеки в 10-20 лет) поможет существенно сэкономить деньги.

Ещё вопросы по жилищному кредиту — в нашем разделе Ипотека — узнайте о положенных вам льготах! Обратите внимание на специальные программы: сейчас их много, они появляются для разных категорий граждан. Если вы попадаете под критерии, то ипотечный кредит для вас может оказаться весьма выгодным.

Снижение ставки по ипотеке в Сбербанке — история читательницы

Ипотеку в Сбербанке я брала в 2022 году: на тот момент моя ставка составляла 13,9% с учетом страхования жизни (без страховки ставка обычно составляет на 1% выше). Я покупала обычную однокомнатную квартиру в Москве, и мой первоначальный взнос составлял 20% от стоимости.

Возможно, если бы взнос был чуть выше, то процентная ставка была несколько ниже, однако, на тот момент, это все, что я могла себе позволить. Не хочу приукрашивать реальность: первый год выплаты ипотеки был не самым простым, но я максимально старалась планировать все свои расходы.

Однако через год ЦБ РФ снизил ключевую ставку, а вместе с ним вниз поползли и ставки по ипотеке.

Изменения на рынке – к лучшему

Как только я поняла, что ставки по ипотечным кредитам снизились, я стала изучать рынок на предмет поиска вариантов снижения платежа. Хочу сказать, что снижение даже на 1% — это заметная выгода, поэтому не стоит недооценивать важность подобной опции.

Так как я изначально знала, что хочу остаться в Сбербанке, то я решила написать запрос через Сбербанк.Онлайн и задать вопрос о возможности снижения ставки.

Мне ответили достаточно оперативно: буквально в течение недели пришел ответ на почту о том, что мне необходимо заполнить заявление (образец прилагался), подписать его, отсканировать и отправить на указанный электронный адрес.

Заявление представляет собой обычный файл, где нужно указать причину, по которой должно произойти снижение процентной ставки. В моем случае я указала «Общее снижение ключевой ставки ЦБ РФ на рынке». Заявление я заполняла от руки, затем отсканировала и отправила в банк.

Каково же было мое удивление, когда спустя месяц я получила ответ: принято положительное решение и с 2022 года моя ставка будет снижена и составит 10,9%. Сказать, что я была счастлива – не сказать ничего. Подобное снижение оказалось для меня лучшим подарком к Новому году.

Я съездила в ипотечный центр и подписала новые бумаги, все остальное – начиная от отправки заявления и заканчивая всеми вопросами банковским консультантам, у меня получилось сделать онлайн. А по итогам своего опыта хочу поделиться несколькими важными советами с теми, кто еще думает, писать или не

Мои личные советы

Никогда не переставайте следить за рынкомДаже если у вас уже очень давно ипотечный кредит и ставка кажется очень привлекательной, изучение ситуации на рынке не может быть лишней: возможно, появились новые продукты, которые окажутся очень полезными.

Не бойтесь задавать вопросы онлайнБлагодаря развитию современных технологий многие банковские услуги можно получить онлайн, в том числе, задать необходимые вопросы консультанту и получить исчерпывающие ответы.

Даже самые сложные задачи могут оказаться невероятно простымиВ банковское отделение я ездила всего раз – подписать новые документы с обновленной процентной ставкой. Все остальное я сделала онлайн, что оказалось очень простым и удобным способом получения банковских услуг.

Вместо заключения

В соответствии с правилами Сбербанка, снижение ставки возможно не чаще 1 раза в год, но я продолжаю следить за рынком, чтобы не упустить никаких изменений и могу точно сказать: что тот, кто постоянно остается в теме, обязательно выигрывает.

kudavlozitdengi.adne.info

Как понизить процентную ставку по ипотечному кредиту Сбербанка?

Государственный банк РФ – надежный кредитор, его услугами пользуются миллионы граждан. Большая часть ипотечных кредитов оформляется именно в Сбербанке, поэтому многие сторонние финансовые структуры базируют свою стратегию на достижениях конкурирующей организации.

Как снизить процент, оформляя ипотеку?

Как уменьшить процент по ипотеке в Сбербанке?

Начиная с первого месяца прошлого, 2022 года, Сбербанк проводил акции, результатом которых стало снижение процентных ставок по долгосрочным кредитам. До конца лета предложением воспользовались многие клиенты кредитно-финансового учреждения, о чем свидетельствует статистика. На сегодняшний день специалисты крупнейшего банка РФ разработали несколько программ долгосрочного кредитования, отличающихся друг от друга условиями получения и размерами процентных ставок. Если стать участником одной из них, граждане имеют возможность:

- Приобрести жилье на вторичном рынке, заплатив первичный взнос 15%.

- Получить кредит на строительство дома, при условии первичного взноса 25%.

- Купить жилплощадь в новостройке.

- Оформить ипотеку под материнский капитал. Первый взнос 800 тысяч рублей.

- Получить кредит для возведения или покупки загородного дома, дачи или коттеджа.

- Приобрести жилье на вторичном либо первичном рынке недвижимости (рассчитана для военных и не предусматривает первый взнос).

Наибольший срок действия договора – 30 лет, за исключением программы под №6 (20 лет). Процентная ставка варьируется от 7,4 до 10,9%.

Процент по ипотеке в Сбербанке и условия кредитования

Способы снижения процентов

Четыре программы долгосрочного кредитования предусматривают уменьшение процентной ставки (кроме последней и с материнским капиталом). Чтобы воспользоваться льготным предложением, нужно выполнить все сразу либо одно из трех условий:

- Приобрести страховой полис, получить скидку в 1%.

- Зарегистрировать сделку в личном кабинете веб-банкинге и рассчитывать на понижение ставки на одну десятую процента.

- Банк снижает проценты по ипотеке на 2 единицы, если клиент приобретает квартиру у компании-застройщика, сотрудничающую со Сбербанком, или готов подписать договор сроком действия до семи лет.

Величина ставки зависит от статуса клиента. Если его зарплатная карта была оформлена в Сбербанке, то он может рассчитывать на привилегии в виде уменьшения процентов на 0,5%. Таким образом, «зарплатный» клиент, выполнивший все условия, получает общую дисконт 3,6%.

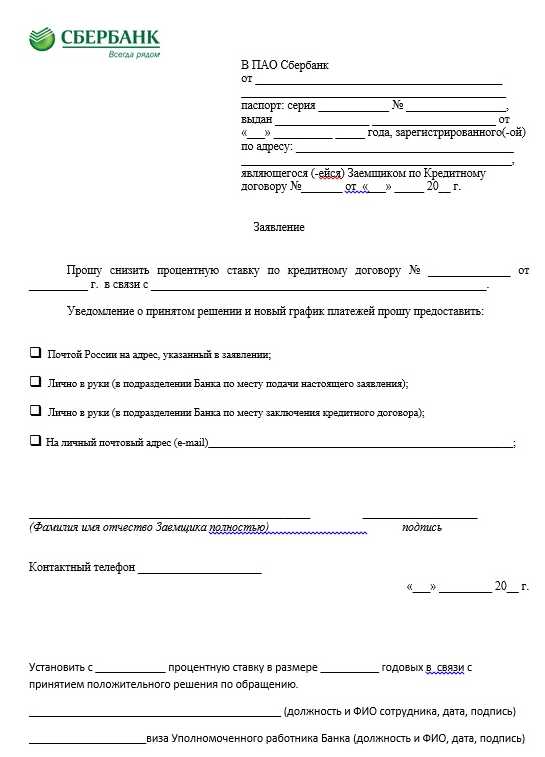

Заявление на снижение процента по ипотеке в сбербанке

На ипотеку, оформленную ранее, распространяются другие правила, методы снижения процентной ставки выражаются в:

- Реструктуризации долга.

- Рефинансировании.

- Написании обращения на имя руководителя банка, где изложено прошение изменить условия контракта.

- Пересмотре контракта после подачи судебного иска.

Претендовать на сниженную процентную ставку может любой клиент, если он на протяжении всего времени аккуратно вносил платежи и не имел просрочек. Если в договоре нет отдельного пункта, предусматривающего изменение условий по инициативе банка, то опасаться повышения процентной ставки не стоит. Делать перерасчеты, которые приведут к уменьшению ипотечных выплат, кредитно-финансовое учреждение вовсе не обязано. Его решение во многом зависит от ряда факторов и принимается в индивидуальном порядке.

Реструктуризация

Один из способов пересмотреть условия контракта, подписанного ранее, направлен на уменьшение общей суммы, которую должен погасить клиент. Его суть состоит в сокращении срока действия договора (например, с 20 лет до 15). При этом процентная ставка – 10% не меняется, а объем переплаты падает почти на 50%. Существенная разница, не так ли?

Чтобы урезать срок действия договора ипотечного кредита, нужно нанести визит в офис и представить документы, подтверждающие повышение заработной платы (как пример). В принципе, банк не возражает против преждевременного погашения долга, и зачастую идет навстречу своим клиентам.

Рефинансирование

Если ипотека оформлялась в стороннем финансовом учреждении, ее можно перевести в Сбербанк, не прекращая делать ежемесячные выплаты. Расширяя клиентскую базу, банк планирует увеличить прибыль, поэтому проводит процедуру рефинансирования кредитов на более выигрышных условиях.

Если предупредить банк о своих намерениях, он, скорей всего, согласится сотрудничать и пересмотрит требования, перечисленные в действующем контракте. Результатом рефинансирования должно стать понижение процентной ставки.

Подача заявления

Изменению процентов по ипотечному кредиту в меньшую сторону может предшествовать несколько факторов, связанных с:

- Ухудшением материального положения заемщика (потеря источника заработка).

- Участием в одной из социальных программ, предусматривающей определенные льготы.

- Снижением основной ставки.

Чтобы решить вопрос, клиенту нужно:

- Посетить отделение Сбербанка.

- Заполнить бланк заявления на имя руководителя.

- Получить копию документа, заверенного штампом.

- Подождать постановления, которое должно быть принято в течение 10-30 дней. Ответ в письменном виде отправляется клиенту на домашний адрес, присутствие на нем печати обязательно.

Подать заявление с просьбой понизить процентную ставку можно и в режиме онлайн. На сайте Сбербанка, пользуясь формой обратной связи, нужно:

- Составить заявление, изложив его в произвольной форме.

- Сделать его скан.

- В виде сообщения отправить документ менеджеру банка.

- Ожидать ответа.

Обращение, отправленное подобным образом, наделено такой же юридической силой, как и то, что было составлено в офисе и заверено штампом.

Пересмотр условий контракта через суд

Если клиент получил отказ по рефинансированию или реструктуризации кредита, но не желает отказываться от цели, он может обратиться в суд. Однако для этого должны быть веские основания:

- Нарушение банком условий договора.

- Обнаружение пункта, который ранее не был замечен. Однако этот факт нужно доказать, поскольку при подписании контракта его нужно тщательно изучить.

- Противозаконный подъем процентных ставок.

- Банк прибегнул к вводу дополнительных комиссий уже после подписания контракта.

Добиваясь справедливости через суд, важно найти опытного защитника, который будет представлять ваши интересы. Но даже его компетентность в подобных вопросах не дает гарантии, что судья примет позитивное для вас решение. Такие случаи – чрезвычайная редкость, поэтому лучше принять меры и пойти путем досрочного погашения кредита или написать обращение на реструктуризацию долга. В крайнем случае, прибегните еще к одному способу и переведите ипотеку в иной банк, предлагающий более выгодные условия кредитования.

infosber.info