Что будет, если не платить кредит: последствия и пути решения проблемы. Как не платить за кредит

Как не платить кредит банку в России: законные способы

Услугами банков граждане пользуются регулярно, ведь заявку можно подать через интернет, сидя дома. Автокредиты, ипотека, карты, валютные, потребительские займы пользуются огромным спросом. Финансовый кризис и личные обстоятельства могут изменить материальное положение заемщика. В этом случае граждане не знают, как быть с долгами.

Как не отдавать кредит банку

Если материальное положение резко ухудшилось, и вы не можете выплачивать финансовой организации остатки долга, рекомендуется обратиться к сотрудникам своего банка. Компания заинтересована в том, чтобы вы смогли полностью оплатить задолженность, поэтому должна пойти вам на встречу. Серьезные финансовые структуры, такие как «Русский стандарт», «Альфа-банк» или «Тинькофф» предлагают клиентам несколько вариантов решения подобных проблем:

- Реструктуризация – пересмотр срока выплат, в результате чего уменьшают сумму ежемесячной выплаты.

- Рефинансирование займа. Вы можете обратиться в другую финансовую организацию, например, «Ренессанс» или «Приватбанк», где предоставляют такую услугу. Вам будет выдан новый кредит, который позволит выплатить долги по имеющимся займам. При этом в течение одного года вы оплачиваете проценты по новому кредиту, а основную часть долга начнете отдавать, когда ваше материальное положение улучшится.

- Отсрочка платежей предоставляется не всеми организациями. По заявлению клиента банк может перенести выплату на месяц без начисления пеней и штрафов.

Перечисленные способы подходят только гражданам, имеющим невыплаты за 1-2 месяца. Своевременное обращение в банк подтверждает добросовестность клиента и помогает избежать негативных последствий. Однако некоторые компании не идут на уступки гражданам, требуя погашения займа, начисляя огромные штрафы и угрожая. Заемщики вынуждены думать, как обмануть банк. Способы, как не платить кредит, оставаясь чистым перед законом, существуют, но требуют много сил и терпения.

Прежде всего, рекомендуется обратиться за консультацией к опытному юристу. Некоторые предоставляют их бесплатно. Изучение кредитного договора и условий страхования займа может дать хороший результат. Иногда сделку можно признать фиктивной, или доказать, что должник является банкротом. Наличие серьезных оснований для неуплаты, подтвержденных документами, может избавить вас от штрафов и угроз со стороны кредитной организации.

Законные способы не платить кредит

Чтобы получить определенную сумму в долг, как правило, гражданам приходится оформлять страховку. Она пригодится тем, кто думает, как можно не платить кредит. Некоторые страховые компании, например «Каско» в случае потери здоровья или работы берут обязанности по оплате кредита на себя. Однако, прежде, чем исполнить это условие, компания обязательно проверит неплательщика.

Еще один вариант, как не платить кредит – ожидание суда. Полностью от долговых обязанностей заемщика это не освободит, но данное решение имеет много преимуществ:

- не придется оплачивать штрафы;

- не нужно терпеть вымогательство и угрозы коллекторских агентств;

- долг будет взыскиваться небольшими частями с заработной платы.

Почти все банки, будь то «Каспи», «Русфинанс» или «Сетелем», грешат тем, что передают сведения о своих клиентах коллекторам. На территории РФ такие действия являются нарушение законодательства. Это грозит кредитной организации отзывом лицензии, если нет письменного разрешение от заемщика. Не платить долг компании, с которой кредитного договора не заключалось – законное право каждого.

Дождаться истечения срока исковой давности

Существует один выход для тех, кто думает о том, как официально не платить кредит? Нужно перестать взаимодействовать с кредитной организацией:

- игнорировать телефонные звонки;

- не отвечать на письма;

- не встречаться с сотрудниками банка лично.

По кредитам есть законный срок давности, который начинает отсчет с момента первой просрочки платежа и составляет три года. Если в этот период банк не контактирует с заемщиком, то по истечению времени предъявить исковые требования должнику не удастся. Каждый новый контакт с сотрудником банка является началом для отсчета трехлетнего периода, после которого наступает исковая давность.

Помощь антиколлекторских компаний

Очень часто кредитные организации по договору цессии передают долги своих клиентов коллекторским организациям. Это грозит должнику:

- регулярными угрозами;

- звонками на работу и родственникам;

- приходами агентов домой;

- требованиями продать имущество и оплатить долг.

Антиколлекторские организации приходят на помощь гражданам в борьбе с назойливыми агентами, превышающими свои полномочия. Сотрудники объяснят, как общаться с коллекторами грамотно, ведь они пользуются юридической безграмотностью граждан. Не стоит поддаваться агрессивному давлению. Призвать должника к ответственности может только суд, а описывают имущество судебные приставы при наличии официального постановления. В остальных случаях вам ничего не угрожает, кроме испорченного настроения.

Что будет, если не платить кредит вообще

Если дело перейдет в судебное разбирательство, то уклониста от оплаты долга заставят выплачивать долг с каждой зарплаты (максимум – 50%). Имущество должников по решению суда могут продать, а все средства пойдут на оплату кредита. Неплательщикам запрещают выезжать за пределы РФ и отказывают в предоставлении новых займов. Злостных нарушителей и мошенников призывают к уголовной ответственности по статьям: 177, 159. Что делать, если нет возможности платить кредит? Искать компромисс с банком, объяснить причины задержки выплат и сложившуюся ситуацию.

Видео: что делать, если нечем платить кредит

sovets24.ru

Что будет, если не платить кредит и как избежать серьезных последствий?

Здравствуйте, друзья!

Институт банковского кредитования развивается. А это значит, что не только появляются новые механизмы, но и увеличивается количество людей, которые берут деньги в долг. По итогам 2022 года заемщики уже должны 12,1 трлн. рублей. Только за один год эта сумма выросла на 12,6 %. Доля просроченной задолженности составляет 7 %. К сожалению, вопрос, что будет, если не платить кредит, все чаще возникает в головах россиян.

Причин этому несколько:

- Финансовая безграмотность наших граждан, которые польстившись на легкие деньги, не смогли грамотно оценить все последствия.

- Сложная экономическая ситуация в стране, при которой потеря работы, снижение зарплаты – явления не редкие.

- Наступление чрезвычайных обстоятельств. Таких, как тяжелая болезнь, смерть одного из членов семьи, бывшего основным добытчиком, стихийное бедствие, которое привело к серьезным имущественным потерям и т. д.

- Элементарная безответственность и халатность, когда желание купить все и сразу пересиливает здравый смысл и холодный расчет.

И если такой вопрос возникает, наша задача найти на него ответ. Поэтому в этой статье рассмотрим возможные последствия невыплаты денег банку, а также вопросы, как законно можно решить проблемы просроченного долга.

Последствия невыплаты долга

Итак, что грозит заемщику, который не выплачивает кредит банку (потребительский, ипотечный, автокредит и др.)? Возможные варианты развития событий:

- Начисление пени за каждый день просрочки и штрафы. Их размеры обязательно прописываются в кредитном договоре, поэтому не должны стать неожиданностью для заемщика.

Например, по потребительским кредитам Сбербанка России действуют следующие санкции: неустойка 20 % годовых от суммы просроченного платежа. В банке ВТБ и Альфа-Банке – 0,1 % в день от суммы невыполненных обязательств. В Тинькофф Банке штраф за неуплату ежемесячного платежа – 0,5 % от первоначальной суммы и так каждые 7 дней.

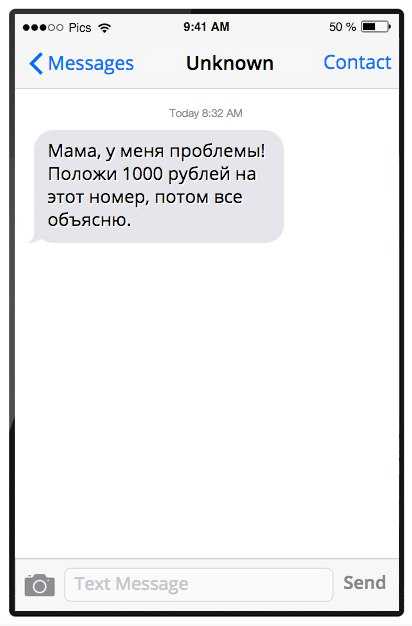

- Регулярные напоминания из банка о просроченном платеже в виде СМС, телефонного звонка, письма на электронную почту. Обычно разговор проходит в вежливой форме. Но при изучении отзывов мною были выявлены явные нарушения не только этики, но и закона.

Например, из департамента взысканий Восточного Экспресс-Банка одному из граждан, который не является клиентом данного банка, стали поступать регулярные звонки по поводу долга от неизвестных ему людей. Очевидно, что это мошеннические действия должников, которые указали неверный номер в документах. Но это никак не оправдывает хамский тон общения и угрозы со стороны сотрудников банка.

- Требование банка досрочно погасить всю имеющуюся задолженность. Как правило, такое условие прописано в договоре. Например, у Сбербанка это выглядит так.

- Передача прав требования долга третьим лицам (например, коллекторским агентствам). При внимательном прочтении кредитного договора вы найдете пункт, где должны были дать свое согласие на это банку. Соответственно, если вы такого согласия не давали, то и действие это будет неправомерно. О правах коллекторских организаций поговорим ниже.

- Подача искового заявления в суд по вопросу взыскания с вас долга. Это крайняя мера, на которую решится банк, потому что в этом случае на время разбирательства долг заемщика замораживается. Кроме того, при грамотной подготовке должника к процессу он может значительно упростить себе жизнь.

- Неизбежное ухудшение кредитной истории, когда вы больше не будете иметь возможность взять деньги в долг ни в одной уважающей себя финансовой организации. А другие предложат вам кредит под грабительские проценты.

- Продажа вашего имущества в счет погашения долга, если оно находилось в залоге у банка.

Вот всего лишь несколько отзывов тех, кто не платит по кредиту:

Гражданин взял автокредит. 5 месяцев платил, потом перестал. Банк подал в суд, гражданин предоставил документы об ухудшении своего материального положения (сокращение на одной работе и более низкая зарплата на новой). Постановлением суда ему присудили оплатить остаток кредита, но без процентов.

Лидия взяла в Тинькофф Банке кредит. Но через несколько месяцев начались финансовые трудности. Она связалась с менеджером, описала ситуацию. В банке предложили реструктуризацию. В течение года Лидия погасила кредит.

Анатолий стал получать звонки по несколько раз в сутки, в том числе и на работу. Сначала звонки были с просьбой вернуть долг, затем начались угрозы.

Список можно продолжать. Я даже читала на форумах откровенные высказывания людей о том, что этим зажравшимся банкам вообще не нужно ничего платить. На каждом висит по 6 – 8 кредитов на несколько сотен тысяч рублей. Считаю, что во многом именно банки виноваты в таком отношении со стороны заемщиков. На что рассчитывают финансовые организации, оформляя 6-й или 8-й кредит? Или у них нет актуальной информации об этом? А как же кредитная история?

Что можно и что нельзя коллекторам?

Все мы слышали и видели в СМИ жуткие истории “работы” коллекторских агентств. К сожалению, этот вид деятельности у нас стал ассоциироваться с чем-то незаконным, а иногда и попросту бандитским. При этом во всем мире аналогичные организации работают в рамках правового поля своей страны. С помощью нового закона № 230-ФЗ сделана попытка привести деятельность наших коллекторов в это правовое поле.

Согласно новому закону коллекторы не имеют право:

- Применять или угрожать применением физической силы, угрожать убийством или причинением вреда здоровью.

- Уничтожать или повреждать имущество.

- Оказывать психологическое воздействие, которое унижает и оскорбляет достоинство человека.

- Использовать в качестве убеждения методы, опасные для жизни и здоровья. Например, у всех на слуху случай, когда работники коллекторского агентства бросили в окно частного дома должника бутылку с зажигательной смесью. В результате пострадал ребенок.

- Сообщать сведения о должнике посторонним лицам. Известны случаи, когда такая информация передавалась на работу заемщика, размещалась в интернете и т. д.

- Обманывать заемщика по вопросам суммы долга, уголовного преследования или передачи дела в суд.

Кроме того, законом ограничиваются действия по общению с должником:

- В будние дни коллектор может звонить только с 8 утра до 10 вечера. В выходные – с 9 до 20 часов.

- Личные встречи не более 1 раза в неделю.

- Телефонные разговоры не более 1 раза в сутки, 2 раз в неделю, 8 раз в месяц.

Ужесточены требования к регистрации коллекторских агентств. Они должны быть аккредитованы и занесены в государственный реестр. А размер их чистых активов должен быть не менее 10 млн. рублей. Это сразу очистило рынок от мелких контор, которые и не слышали об этике коллектора.

В случае нарушения перечисленных правил вы имеете полное право жаловаться, в том числе в полицию, Центробанк и Роскомнадзор. Для того, чтобы жалоба имела ожидаемую реакцию со стороны соответствующих органов, необходимо запастись доказательствами. Ими могут служить, например, записи телефонных разговоров, распечатка СМС, фотографии повреждений и т. д.

Запомните, что главное оружие коллекторов – это психологические приемы воздействия. Они знают в этом деле толк, а правовая безграмотность большинства наших граждан играет недобросовестным агентам только на руку. Они не имеют право вас выселить или отобрать имущество, арестовать счета или еще как-то ограничить в правах. Только психологическое воздействие. Остальное – через суд.

Стоит ли платить коллекторам за просроченные кредиты? Ваши финансовые отношения оформлены с банком, поэтому возвращать долг необходимо именно банку и никому иному.

Пути решения проблемы

Что делать, если человек взял кредит и не может платить из-за ухудшения жизненной ситуации, когда банально нет достаточно денег для погашения долга? Главное – это не затягивать ситуацию до образования просрочки, немедленно обратиться в банк для урегулирования проблемы.

Банк не заинтересован в вашей неплатежеспособности, поэтому сделает все возможное, чтобы вы оставались в рядах добросовестных плательщиков. У него для этого есть все возможности.

Реструктуризация

Если вы испытываете временные материальные трудности, то банк может провести реструктуризацию кредита. Не путайте с рефинансированием, которое означает кредитование в другом банке для погашения одного или нескольких кредитов. А реструктуризация – это изменение существующих условий кредитного договора в сторону их смягчения.

Разберем на примере Сбербанка, как проходит реструктуризация. Банк предлагает 3 варианта:

- Изменение валюты (как правило, конвертация в рубли).

- Увеличение срока кредитования и, соответственно, уменьшение ежемесячного платежа.

- Отсрочка или льготный период, когда на какое-то время снижается сумма ежемесячного платежа.

Реструктуризация доступна не всем, а только тем, кто:

- потерял работу;

- стал получать меньшую, чем раньше, зарплату;

- призван в армию;

- родил ребенка и находится в отпуске по уходу;

- потерял трудоспособность.

Я не стала приводить здесь список необходимых документов. Они занимают 2 листа, и вы легко найдете его на сайте банка. Главная цель этого внушительного пакета документов – доказать, что вы действительно испытываете материальные трудности в погашении обязательств по кредиту. Если удастся убедить в этом банк, то вы можете рассчитывать на перезаключение кредитного договора.

Рефинансирование

В последние годы активно развивается еще одна услуга, призванная снизить долговое бремя заемщиков. Это рефинансирование. Вы в банке получаете кредит для того, чтобы погасить один или несколько кредитов в других банках. Плюсы такого кредитования очевидны:

- Вы получаете новый кредит на более выгодных условиях (иначе не стоит и заморачиваться).

- Заменяет несколько кредитов одним, что, несомненно, удобнее.

- Не портите свою кредитную историю и сохраняете имидж добросовестного плательщика.

В разных банках рефинансирование проводится на различных условиях. Я уже писала о существующих программах перекредитования. Здесь повторяться не буду. Главное – выбрать тот банк, условия которого вам действительно выгодны.

Кредитные каникулы

Некоторые банки дают кредитные каникулы. Что это такое? Это временное послабление условий погашения кредита. Именно временное, долг ваш от этого не уменьшится. Вам лишь позволят немного передохнуть. И услуга эта в большинстве случаев платная.

Я уже писала про кредитные каникулы в Тинькофф банке, поэтому для примера рассмотрим условия в другом банке. Например, в ВТБ. Именно в этом банке подключение услуги бесплатно. Сделать это можно при подписании кредитного договора.

Вы имеете право один раз в полгода пропустить очередной ежемесячный платеж. Он сдвигается на следующий месяц, увеличивая при этом срок кредитования. Услуга становится доступной через 6 месяцев после получения кредита, но не позднее 3 месяцев до конца срока.

В банке Ренессанс Кредит кредитные каникулы подключаются в сервис-пакете “Удобный”. Он состоит из 3 опций. Можно воспользоваться любой из них или всем пакетом сразу:

- пропуск платежа,

- перенос даты платежа,

- уменьшение размера платежа.

Первая и третья опции доступны к подключению через 6 месяцев после получения кредита. Вторая – сразу. Если подключаете не весь пакет, а отдельными опциями, то временной промежуток между ними должен быть не менее 3 месяцев. И еще одно условие – воспользоваться кредитными каникулами можно только в случае отсутствия просроченных платежей.

На сайте банка есть удобная таблица со сроками подключения различных опций.

В Промсвязьбанке вы через полгода можете воспользоваться кредитными каникулами, если до этого времени исправно погашали долг. Но стоимость подключения услуги составит 15 % от суммы ежемесячного платежа (не менее 2 000 руб.) Вы можете отсрочить 2 ежемесячных платежа за весь срок кредитования. Но разрыв между ними должен составлять не менее 12 месяцев.

Как видите, все перечисленные пути решения проблемы неплатежей по кредиту доступны еще до появления первых просрочек. Именно поэтому я и говорю, что нельзя затягивать, нужно сразу обращаться в банк, если ожидаете, что не сможете вовремя погашать долг.

Если все-таки просрочки уже случились, то в этом случае дело чаще всего заканчивается судебным разбирательством или, как вариант, банкротством физического лица.

Я – не юрист, поэтому опасаюсь затрагивать эти темы в своей статье. Самый лучший способ, по моему мнению, проконсультироваться с юристом, потому как тема эта очень серьезная и требует профессионального подхода.

Как официально не платить по кредиту?

Что надо сделать, чтобы официально не платить по кредиту. Есть несколько вполне законных методов:

- Расторгнуть кредитный договор, если он составлен с нарушением законодательства. Надеюсь, вы понимаете, что только грамотный юрист может найти эти лазейки. С крупными банками такой номер не пройдет. Там работает целый штат юристов, которые все давно прописали.

- Выкуп своего долга у коллектора. Правда, сделать это вы можете не лично, а через третьих лиц, в том числе и юридических.

- Официальное банкротство. Это непростая процедура, при этом она сильно ограничивает вас в правах. На имущество накладывается арест, назначается его оценка и проводится реализация.

Все перечисленные методы затратны не только финансово, но и морально. Поэтому стоит 100 раз подумать, чтобы решиться на них.

Заключение

В заключении еще раз вспомним о страховании. Почему еще раз? Потому что этой теме я уделяю внимание в каждой своей статье. Как бы не ругали заемщики увеличение ежемесячного платежа за счет страховых выплат, но может, именно оно станет единственной палочкой-выручалочкой в сложной жизненной ситуации. Взвесьте все “за” и “против” до подписания договора и выберите оптимальное для себя решение.

Время играет не на вашей стороне. Если на горизонте появились проблемы, не стоит ждать, что банк забудет и простит. Этого не случится. Многие спрашивают, сколько можно не платить? Ответ очевиден, нисколько. А, если месяц не платить, что будет? Будут штрафы, пени, неустойки. В суд, конечно, никто сразу не побежит, но деньги вы начнете терять уже на этом этапе.

А если долго не платить за кредит, что будет? Будут звонки, СМС и иное психологическое воздействие. Состоится суд, а возможно и ваше банкротство. И, конечно, испорченная кредитная история.

Не стоит рассчитывать на истечение срока исковой давности. Если кредит не платили более трех лет, к сожалению, он не исчезнет. Теоретически это возможно, но на практике встречается крайне редко. Слишком много юридических факторов надо учитывать, чтобы воспользоваться правом не платить.

Вывод можно сделать только один. Научитесь не только финансовой грамотности, но и финансовой культуре. Взяли чужие деньги в долг? Будьте добры, верните.

iklife.ru

Что будет если не платить кредит — 5 советов сделать это законно

Что делать, если есть просрочка и нечем платить кредит? Как проходит суд с банком, если имеются долги? Можно ли не платить кредит вообще и как это сделать законно?

Привет читателям и посетителям онлайн-журнала «ХитёрБобёр»! На связи Денис Кудерин.

Мы продолжаем многогранную тематику финансовой несостоятельности (банкротства). В новой статье я постараюсь ответить на вопрос, что будет, если не платить по кредитным счетам.

Публикация будет полезна всем, кто хотя бы раз брал кредит в банке, а также тем, кто собирается сделать это в ближайшем будущем или отдаленной перспективе. Знать, что происходит в случае неуплаты долга, необходимо каждому, кто имеет дело с кредитами.

Один мой близкий друг попал в неприятную ситуацию — взял кредит и просрочил платеж. Поэтому я не понаслышке знаю, что может предпринять банк в таких ситуациях.

Ниже я все подробно расскажу!

1. Что будет, если не платить кредит?

Когда человек берёт деньги в долг, он примерно представляет себе, как будет их отдавать – отчислять определенный процент с зарплаты, погашать кредит досрочно с дополнительных доходов и т.д.

Каждый заёмщик верит в лучшее – что долговые обязательства будут погашены без просрочек, а то и раньше установленного срока. Подписывая кредитный договор, мало кто заранее задумывается о непредвиденных вариантах – таких как увольнение, экономический кризис, форс-мажорные обстоятельства.

А такие варианты встречаются сплошь и рядом. Деньги, которые нужны для оплаты долга, уходят в другом направлении, возвращать кредиты категорически нечем, а сам займ превращается в непосильное бремя.

Что делать, если отдать долг невозможно? Что происходит, если должник перестаёт выплачивать кредит? На такие вопросы лучше знать ответы заранее, чтобы в случае чего разработать эффективный план действий.

Если должник будет вести себя грамотно, вынужденная неуплата по кредиту не превратится в катастрофу. Иногда заемщику даже выгоднее отказаться от непомерных ежемесячных выплат и инициировать дело о своей финансовой несостоятельности (банкротстве).

Судебные исполнительные механизмы таковы, что в процессе разбирательства начисление процентов приостанавливается, а сумма долга фиксируется. Новый график погашения долга обсуждается с финансовыми управляющими, которые в своём большинстве всегда готовы к компромиссу.

Мифы о неуплатах по кредитам

Чтобы успокоить читателей, я хочу сразу опровергнуть ряд самых распространенных «страшилок», которыми некоторые банковские работники и коллекторы любят пугать доверчивых клиентов.

При неуплате по кредитам с вами НЕ произойдёт следующего:

- никто не переломает вам ноги, не вырежет почку и не похитит ваших детей: на текущий момент не зафиксировано ни одного случая реального физического насилия над должниками со стороны коллекторов или банков;

- если вы не злостный неплательщик, вас не посадят в тюрьму и не дадут условного срока – когда говорят «суд за неуплату», имеется в виду арбитражный суд, а не уголовное преследование;

- социальные работники не лишат вас родительских прав;

- ваши родственники не понесут ответственности за долги (если они не были поручителями).

Другими словами, невыплаты по кредитам – чисто финансовая проблема, касающаяся только должника и кредитной организации.

Подробнее о механизмах и последствиях банкротства – в специальной статье нашего блога.

Однако легкомысленное отношение к неоплаченным долгам также недопустимо, как страхи и паника. Без неприятных моментов обойтись не получится, но к ним можно подготовиться заблаговременно.

Юридический аспект вопроса

Защита прав должника – дело рук самого должника, а также привлеченных им адвокатов и антиколлекторов. Безвозмездно помогать заемщикам никто не будет, но в их силах – изучить юридические стороны неплатежеспособности и умело воспользоваться полученными знаниями.

Закон о банкротстве частных лиц в РФ вступил в действие в конце 2015. До этого все конфликты между банками и получателями кредитов решались в индивидуальном порядке в рамках общего федерального законодательства.

Потребность в признании банкротства физлиц (к ним относятся и индивидуальные предприниматели) назрела в связи с развитием в стране института кредитования. Потребительские кредиты доступны сегодня всем желающим, и миллионы граждан уже воспользовались данной возможностью.

Покупательская способность выросла, но далеко не все получатели кредитов способны реально оценить свой денежный потенциал. Отчасти это связано с низким уровнем финансовой грамотности населения.

За рубежом система кредитования работает добрую сотню лет; жители нашей страны ещё не выработали надлежащего отношения к долговым вопросам. В середине нулевых граждане брали кредиты, что называется, «пачками», почти не думая, как они будут их отдавать.

Итоги такого подхода к займам неутешительны:

- почти треть населения РФ (около 40 млн.) имеет долги перед банками или МФО;

- из этого числа 5-6 млн. имеют статус неплательщиков – то есть постоянно или периодически нарушают взятые на себя долговые обязательства.

Отношения с банком после образования просроченных выплат развиваются обычно по следующему сценарию:

- Досудебная стадия. На этом этапе должник подвергается психологическому давлению, а иногда и угрозам со стороны кредиторов. Юристы советуют по возможности документировать все действия банковских сотрудников, чтобы в случае чего вам было с чем обращаться в правоохранительные организации.

- Судебная стадия. Банк имеет законное право взыскать деньги через суд. На время процесса имущество должника (материальные ценности и счета) подвергаются аресту.

- Послесудебная стадия. В зависимости от вынесенного на суде решения должник подвергается определенным санкциям.

Если должник поведёт себя грамотно на всех этапах, последствия невыплат по кредитам будут минимальными. Если же выбрать неправильную линию поведения, банкротство отнимет у вас изрядное количество сил и нервной энергии.

Читайте развернутую статью по смежной теме – процедура банкротства.

2. Как взыскиваются деньги после суда – основные этапы

Прежде чем перейти к стадии взыскания денег после судебного разбирательства, немного расскажу о досудебных действиях банка.

Если вы решили не платить по счетам или не можете этого сделать по независящим от вас причинам, не ждите, что банки забудут про долг и оставят вас в покое.

Уже через пару недель после первой просрочки на ваш номер придёт SMS-напоминание от банка. Затем сотрудники станут звонить вам. Поначалу эти обращения будут корректными – мало ли, может вы действительно просто забыли перевести деньги по счету. Затем напоминания станут более жесткими.

Некоторые клиенты на этой стадии выбирают в корне неверную линию поведения – я называю её «позицией страуса». Они не отвечают на звонки, игнорируют SMS-призывы и вообще прячут голову в песок, полагая, видимо, что проблема рассосётся сама собой, как шов после сеанса гипнотерапевта.

Уверяю, не рассосётся. Число звонков будет только расти, а через некоторое время ваше дело передадут в отдел взыскания финансовой компании или коллекторам. Эти структуры действуют почти аналогично – давят на должника всеми возможными способами, не давая расслабиться.

Правильные линии поведения на досудебном этапе:

- переговоры с банком;

- взаимные уступки;

- компромиссные решения.

Не всегда это приводит к нужным результатам, но, по меньшей мере, сохраняет ваши нервы.

И потом – даже если дело доходит до суда, это ещё не катастрофа. Да, ваша жизнь изменится, но в вашей власти – выйти из финансового тупика с наименьшими потерями.

Идём дальше: суд провёл плановые заседания по вашему делу, рассмотрел все обстоятельства неуплаты и вынес вердикт. Обычно решение суда однозначно – должник выплачивает банку определённую сумму. Каким способом это будет сделано, зависит от конкретных обстоятельств дела.

Все детали следующих после санкций определяются судебными приставами. Эта инстанция имеет гораздо больше полномочий, чем те же коллекторы. В руках приставов – мощнейшие исполнительные инструменты, позволяющие им достичь главной цели – выполнения долговых обязательств.

Об этих инструментах расскажу подробно.

Этап №1. Арест имущества

Арест движимого и недвижимого имущества – почти обязательная процедура, если дело дошло до признания банкротства физлиц и юридических субъектов. Арест налагается также в тех случаях, если вы брали кредит под залог.

Пример

Если вы взяли займ под залог в виде собственного автомобиля, суд имеет полное право арестовать вашу машину. Решив продать её или спрятать, вы станете злостным уклонистом и можете понести уголовную ответственность за свои действия.

После ареста автомобиля судом транспортное средство будет описано приставами, а затем – продано на свободных торгах. Выручка от выплат пойдёт на погашение долга. Если после продажи останутся лишние деньги, их вернут владельцу.

Но даже если ни о каком залоге при оформлении кредитного договора речи не шло, имущество могут арестовать – в тех ситуациях, когда нельзя погасить долги иным способом.

Могут ли приставы отобрать за долги квартиру? Только в том случае, если эта жилплощадь не является вашим единственным местом проживания. Помимо жилплощади и транспорта, приставы имеют право наложить арест на бытовую технику, мебель, драгоценности.

Что происходит, если ценного имущества у должника не имеется? Банки и приставы будут изыскивать другие варианты погашения долга. Они сделают запросы в налоговую и финансовые учреждения, чтобы узнать место вашей работы, размер зарплаты и состояние банковского счета.

Этап №2. Обращение взыскания на денежные средства

Взыскание на финансы должников – действенный инструмент погашения долга. По эффективности он не уступает аресту и реализации ценного имущества неплатежеспособных заемщиков.

Узнав, в каких банках у гражданина имеются счета, приставы вправе арестовать их и передать средства кредитору. Право распространяется на любые депозиты, кроме тех, на которые поступают социальные выплаты и государственные пособия.

Такие счета тоже могут быть арестованы, но после выяснения источника финансирования ограничения с них снимаются. Должник вправе оспорить решение суда, обратившись в соответствующие службы.

Этап №3. Индексация суммы долга

Суть данного этапа в следующем. Без индексации человек, взявший в долг 100 рублей 10 лет назад, выплачивает кредитору именно эту сумму.

Однако в результате инфляции, девальвации и экономических кризисов реальная ценность упомянутой суммы снижается в несколько раз. Должник окажется в выигрыше, кредитор – в дураках.

На фоне перманентной нестабильности рубля индексация суммы долга приобретает особенную актуальность. Такое решение обычно принимается в случаях, когда вердикт суда по поводу выполнения долговых обязательств уже вступил в силу, но должник по каким-то причинам не исполнил его либо исполнил лишь спустя несколько лет.

Угроза индексации – своего рода стимул для должников исполнять судебные решения более расторопно.

Этап №4. Направление исполнительного листа по месту работы

Суть такого исполнительного механизма предельно ясна. Когда у гражданина нет ценного имущества и денег на депозитах, это не значит, что банки простят ему все долги. Платить по счетам все равно придётся.

По месту работы лица приставы направляют исполнительный лист, который предписывает удержание части суммы от положенной должнику зарплаты в пользу кредитодателя. Обычно это 50% от официального оклада. Через суд можно добиться уменьшения процента выплат, но полностью отменить такое решение не получится.

Этап №5. Ограничения в правах

Помимо взыскания денег, существуют другие механизмы воздействия на нерадивых заемщиков. Например, им запрещается покидать страну, пока долги по кредитам не будут выплачены полностью.

Лицам, признанным банкротами, запрещается в течение определенного срока занимать руководящие должности.

Само собой, банкротство отрицательно влияет на кредитную историю гражданина. Вряд ли у него получится взять новый кредит, если он уже был под судом по поводу невыплат предыдущего долга.

Этап №6. Принудительное выселение

Забрать квартиру и выселить владельца приставы имеют только в случае, если это не единственное жильё должника. Кроме того, сумма задолженности должна быть сопоставима с ценой недвижимости.

Пример

Если долг – 300 тысяч рублей, а стоимость квартиры – 10 млн., суд вряд ли будет настаивать на изъятии жилья, а попытается решить вопрос иным способом.

Недвижимое имущество не отнимут также в случае, если часть жилплощади принадлежит несовершеннолетним лицам или таковые хотя бы прописаны в квартире. Органы социальной опеки строго следят за соблюдением прав детей.

Приставы редко прибегают к процедуре описи жилья, но в теории такая ситуация вполне возможна. Процесс выселения происходит в сопровождении понятых. Если должник отказывается покидать родные стены добровольно, допускается принудительное воздействие со стороны правоохранительных структур.

3. Как не платить кредит законно – 5 основных советов

Мы рассмотрели все отрицательные последствия неуплаты кредитов, теперь пора рассказать, как можно избежать нежелательных для заёмщиков ситуаций или хотя бы уменьшить ущерб.

Совет 1. Разрываем кредитный договор

Получатель кредита вправе аннулировать договор, если в нём обнаружены нарушения. Иногда с помощью профессиональных юристов должникам удаётся отменить грабительские поборы банков и зафиксировать сумму задолженности.

В редких случаях получается даже полностью отказаться от выплат – при обнаружении грубейших нарушений со стороны кредитной компании.

Проблема в том, что найти лазейки в юридических документах могут только специалисты, а их услуги стоят денег.

Совет 2. Выкупаем долг

Когда банк передаёт ваш долг коллекторам, хороший вариант уменьшения ущерба – выкуп задолженности кем-то из ваших близких.

Не все заёмщики в курсе, что такой способ решения вопроса вообще существует. Тем не менее, процедура выкупа вполне законна и аналогична таковой при передаче банковского долга коллекторам.

Минимальный размер выкупа – 20%, максимальный – половина. Закон допускает выкуп долга юридическими лицами.

Совет 3. Мирно договариваемся с банком

Лучший вариант решения долгового вопроса. Банки часто идут навстречу своим клиентам, если те ведут политику открытости и не уклоняются от переговоров.

Есть несколько разновидностей мирного урегулирования конфликта:

- реструктуризация долга;

- рефинансирование – получение новой ссуды для покрытия предыдущего кредита;

- отсрочка выплат (кредитные каникулы) – иногда банк позволяет клиентам отложить на год-два погашение долга (в этот период взимаются только проценты).

Найти компромисс легче лояльным клиентам, которые ранее не допускали просрочек по выплатам.

Совет 4. Реструктуризуем кредитную задолженность

Самый распространённый вариант компромиссного решения. Реструктуризация – комплекс мероприятий, призванных стабилизировать финансовый статус должника.

На сайте есть подробная статья о реструктуризации долга.

Здесь укажу коротко, какие меры принимаются для восстановления платежеспособности гражданина:

- снижение суммы ежемесячных выплат;

- увеличение общего срока кредита;

- отмена штрафов на определенный период.

Реструктуризация относится к числу благоприятных исходов дел о банкротстве.

Совет 5. Объявляем себя банкротом

Признание несостоятельности означает, что должник реально не имеет возможности погасить долг. Когда лицо становится банкротом, на его имущество и счета налагается арест. Далее назначается процедура реализации активов.

Оценкой стоимости имущества занимается официальное лицо – финансовый управляющий. Он же назначает время и способ продажи ценных вещей в пользу кредитора.

4. Кто может помочь, если нечем платить по кредиту – обзор ТОП-5 антиколлекторских агентств

Людям, попавшие в затруднительные финансовые ситуации, помогают юридические компании, специализирующиеся на банкротстве и несостоятельности гражданских лиц. Такие организации называют «антиколлекторами».

Предлагаю вниманию читателей перечень 5 наиболее компетентных и популярных в РФ юридических фирм данного направления.

1) ОФИР

Компания с головным офисом в Москве, оказывающая услуги физическим лицам. Решает все вопросы, связанные с просроченными банковскими кредитами и невыполненными долговыми обязательствами.

Помощь профессиональных кредитных юристов (антиколлекторов), поддержка граждан, попавших в сложное финансовое положение, работа с банками, коллекторами, микрозаймовыми организациями, лизинговыми агентствами.

2) Первое Антиколлекторское Агентство

Фирма, работающая по вопросам долгов граждан и юрлиц перед банками, МФО и лизинговыми компаниями. Название компании говорит само за себя — любые антиколлекторские услуги, легальное списание долгов физическим лицам и юридическим субъектам.

Гарантия конфиденциальности, круглосуточные профессиональные консультации адвокатов и специалистов по банкротству. Опыт ведения сложных финансово-юридических дел, от которых отказались другие антиколлекторские компании.

3) Правильный курс

Квалифицированная помощь в решении любых проблем заемщиков. Среди преимуществ компании – большой штат опытных юристов и возможность удаленных консультаций с сотрудниками.

В бюро работают только профессиональные и опытные юристы, специализирующие по вопросам банкротства юридических субъектов и физлиц. Решение вопросов и конфликтных ситуаций, связанных с давлением на граждан коллекторов и банковских представителей.

4) Закон и правосудие

Профессиональная защита граждан в борьбе за свои законные права в отношении всевозможных долгов. Девиз компании «Закон на вашей стороне».

В штате компании — юристы с высшим уровнем квалификации, опытом работы по делам о банкротстве и доскональными знаниями Гражданского кодекса. Гарантия быстрого решения любых конфликтных ситуаций, снижение или отмена штрафов, перепрофилирование долговых обязательств.

5) STOP Collection

Агентство полного цикла с офисом в Петербурге. Основной специализацией компании является банкротство граждан (физических лиц).

Агентство защищает заемщиков от действий коллекторов и банков, возвращает незаконно взятые штрафы и комиссионные. Специализация компании — «банкротство под ключ» с учетом бюджета клиента. Курс на полное и наиболее выгодное для должников решение кредитной проблемы.

Для удобства представлю основные характеристики агентств в виде таблицы:

5. FAQ – ответы на часто задаваемые вопросы

Теперь ответы на самые распространенные вопросы относительно кредитных долгов.

1 ) Могут ли посадить за неуплату кредита?

Уголовная ответственность предусмотрена только для злостных неплательщиков и лиц, сознательно скрывающихся от кредитных обязательств. При этом сумма долга должна превышать 1,5 млн. рублей.

Если должник физически не способен уплатить по счетам, его могут принудить к обязательным работам сроком до 2 лет или арестовать на срок от 1 до 6 месяцев. Выбор наказания для неплательщиков определяет суд.

2 ) Должны ли родственники выплачивать кредит вместо заемщика?

Если кратко, то – нет, не должны. Заёмщик несёт личную ответственность за свои долги. Исключения бывают в случаях, когда речь идёт об имуществе, нажитом в браке.

Например, если вы владеете автомобилем совместно с супругом, являющимся должником, транспортное средство может быть выставлено на продажу.

3 ) Обязан ли поручитель выплачивать кредит заемщика?

Да, обязан. По закону поручитель отвечает за основной долг заёмщика, а также за неуплату процентов. Приставы даже имеют право описывать имущество поручителей, если такового не имеется у непосредственного должника.

Поэтому я советую подходить к вопросам поручительства максимально осмотрительно.

Для наглядности рекомендую к просмотру видео по теме статьи.

6. Заключение

Время подвести итоги. Долговые обязательства – сложный и многогранный вопрос, для решения которого требуется специальная юридическая подготовка.

Уклоняться от выплат или скрываться от приставов и коллекторов – ошибочная линия поведения, которая заводит должников в тупик.

Если вы не в силах погасить имеющуюся задолженность самостоятельно, стоит воспользоваться помощью профессиональных антиколлекторских компаний.

Коллектив журнала «ХитёрБобёр» желает своим читателям успеха в любых финансовых делах. Мы просим вас оценить данную статью, ждём комментариев и замечаний по теме публикации.

Оцените статью: Поделитесь с друзьями!hiterbober.ru

Как не платить кредит законно в 2022 году в России

Содержание статьи

Ввиду обилия завлекающих кредитных программ многие граждане России имеют не одну незакрытую ссуду. Переоценив свои силы, они интересуются, как не платить кредиты законно в 2022 году и существует ли такая возможность в принципе.

Процесс взимания долгов банками в 2022

Сразу оговоримся, статья не предназначена для мошенников или лиц, желающих набирать кредиты в учреждениях и от них открещиваться. Статья предназначена для заемщиков, которым нечем платить кредит и они законно желают прекратить свои обязательства и прекратить давление кредитора.

Подписав кредитный договор, заемщик принимает на себя обязательства соблюдать установленный график платежей и их величину. Если платить нечем, необходимо понимать, по каким этапам происходит воздействие банка на должника:

- Напоминание в телефонном режиме о необходимости выплатить долги;

- Обращение к родственникам, поручителям, работодателю, если клиент сменил номер и уклоняется от бесед с сотрудниками;

- Личное посещение должника по месту жительства, проведение беседы, прояснение ситуации;

- Передача долгов клиента коллекторам или специальным агентствам, предоставляющих услуги взимания;

- Написание иска в суд.

Разрешить не платить кредит законно в 2022 году может только суд, потому клиенту стоит довести дело именно до этого момента. Суд в России – это последнее действие, производимое банком при взыскании, потому к нему приступают только в крайних случаях. Обычно, до этого может пройти несколько лет. При этом, если должник частично погашает свои долги, даже однократно, то процедура еще более затягивается. Приняв решение дойти до суда, стоит отказаться от любого взаимодействия. Лучше сразу сообщить банку о своем отказе от уплат и желании рассматривать вопрос только при помощи специальных органов, на законном основании.

По истечении какого срока банк в России имеет право на законном основании обратиться в суд с исковым заявлением на заемщика, если тот не платит по кредиту? Какие действия предпринять заемщику?Реструктуризация кредита на законном основании

Нередко банк предложит провести реструктуризацию, изменить график платежей, призвать на помощь созаемщиков. Если есть желания оставаться законопослушным, стоит рассмотреть предлагаемые варианты. Обычно, банк к этому моменту готов списать начисленные штрафы, желая получить обязательную сумму по договору и готов пойти на уступки. Причина невыплат банку должна быть весомой, иначе банк примет вас за мошенника. Таковыми считаются:

- Утрата работы;

- Задолженность со стороны работодателя относительно заработной платы;

- Временная нетрудоспособность из-за болезни, травмы;

- Рождение ребенка;

- Вынужденный переезд;

- Чрезвычайные или форс-мажорные обстоятельства.

Если вы получили отказ от банка на реструктуризацию долга, необходимо сохранить его, в качестве доказательства желания начать решать проблему с кредитором, на случай если дело дойдет до суда

Если вы получили отказ от банка на реструктуризацию долга, необходимо сохранить его, в качестве доказательства желания начать решать проблему с кредитором, на случай если дело дойдет до судаВ случае, если нечем платить кредит в 2022 году, законно начать процесс реструктуризации. Практически любой кредитор в России имеет подобную практику и готов сотрудничать с добропорядочным клиентом, оказавшимся в сложном положении, чем потом длительно взаимодействовать с ним через судебные органы. Для этого достаточно подать заявление.

Стоит помнить, что своевременная реструктуризация не испортит кредитной истории заемщика.

Последствия не оплаты кредитов

Итак, желая не платить кредит банкам, законный путь для снятия обязательств по договору происходит только по решению суда. Но стоит понимать, что при разбирательстве будет детально изучаться ситуация. Если клиент имеет работу, оклад и просто не выплачивает задолженность, его принудят к этому. При ухудшении финансового состояния, банк должен получить весомые доказательства: трудовая книжка, выписка относительно поступлений, регистрационный документ на ребенка, больничный лист и т.п.

Но поскольку до момента переноса разбирательства в юрисдикцию суда обычно проходит несколько лет, то не все из перечисленных доказательств можно принять за веские. За это время должник имел возможность сменить работу, улучшить свое финансовое благополучие и решить временные трудности.

Суд в России может принять одно из решений:

- Полностью удовлетворить требования банка. При условии, что должник имел возможности выплачивать обязательства, но уклонялся от них.

- Удовлетворить частично. Чаще с суммы, которую желает получить банк, отнимают часть штрафов и пени, делая ее более «разумной».

- Не удовлетворить. Это возможно при условии, что клиент сам желал вернуть долг, писал в банк с просьбой отсрочки или изменения графика, а банк отказывал ему в этом. Но даже в такой ситуации основную часть долга, которая оговорена договором, вернуть все равно потребуется.

Если заемщику нечем платить по кредиту в 2022 году, но ему важно решить этот вопрос законно, то ему необходимо предоставить доказательства банку или суду (если иск уже подан), что он на законных основаниях имеет право на реструктуризацию долга

Если заемщику нечем платить по кредиту в 2022 году, но ему важно решить этот вопрос законно, то ему необходимо предоставить доказательства банку или суду (если иск уже подан), что он на законных основаниях имеет право на реструктуризацию долгаВыплаты по решению суда в России

Теперь потребуется начать выполнять судебное решение. Надзирают и контролируют этот процесс в России приставы. Существует лазейка, как законно не платить кредит банку даже в этом случае. Если клиент сам не хочет начать выплачивать сумму, установленную по суду, и утверждает, что нечем, приставы должны эти деньги с него все равно взять. Происходит это по таким направлениям:

- Перевод с заработной платы. Работодателю направляется письмо с требованием переправлять конкретную часть заработной платы (до 50%) на счет кредитора.

- Арест счетов. В любых структурах счета должника блокируются, и деньги с них переводят кредитору.

- Продажа собственности: машина, квартира, т.п. Исключение составляет квартира, в которой клиент проживает при отсутствии иного места жительства.

- Начать изъятие ценных вещей и их продавать с целью оплаты долга.

Зная эти направления действий приставов, нетрудно догадаться, как не платить кредит законно в 2022 году: заранее начать продавать или переписывать на знакомых имущество, закрыть счета и уволиться (или работать неофициально). Столкнувшись с такой проблемой, приставы напишут в банк письмо об отсутствии собственности у должника. Банк снова подаст иск, приставы снова все проверят. В итоге, спустя некоторое время, кредитору проще будет списать такой долг. Но, конечно, не стоит забывать и об ответственности.

Если кредитор выявит умышленное сокрытие доходов, он может подать в суд снова или в полицию, тогда к должнику будут применять уже статьи УК за мошенничество.

Заключение

Итак, если возникает вопрос, как не платить кредит законно в 2022 году, если нечем, вполне возможно найти варианты, но требует это немалых усилий и грозит серьезными проблемами в случае неудачи. Кроме того, кредитная история клиента в России содержит данную информацию и в будущем получить ссуду будет непросто. Потому лучше соблюдать принятые обязательства или искать возможности для их изменения совместно с кредитором.

finansytut.ru

Как законно не платить кредит? (10 лайфхаков)

Сегодняшний материал будет слегка в необычном формате: это десять коротких советов как можно не платить кредит законно — 10 лайфхаков как не платить кредит для новичков. Скажу сразу, что ничего сверхсекретного в этой информации нет и она наверняка известна большинству бывалых неплательщиков кредитов, но абсолютно неизвестна новеньким — тем, кто только начал допускать просрочки и просто не представляет как жить дальше. И ежедневно лично мне в соцсетях задают 20-30 вопросов по этой тематике. Задача этой статьи — объединить уже существующую информацию на канале, развеять страхи и показать возможности.

Сразу хочу отметить, что я ни в коем случае не призываю тебя не платить кредит — я лишь говорю о возможностях не платить кредит законно для тех, кто не имеет ВОЗМОЖНОСТИ платить, а не для тех, кто не имеет ЖЕЛАНИЯ платить.

И еще — всё о чем я говорю — проверено на себе и на нескольких сотнях подписчиках.

Закон что дышло

Не секрет, что законы во многих странах пишутся и утверждаются людьми, которые планируют их нарушать — вот и в России гражданское право организовано таким образом, что у должников гораздо больше прав, чем у кредиторов. Постепенно, конечно, гайки закручиваются, но они закручиваются лишь для тех, кто не умеет читать законы. Те же люди, кто уже прошел «Крым и рым» в кредитных делах, например ученики Школы Оживания, знают, что кредит можно не платить абсолютно законно — важно просто выполнять технику безопасности, как в любом деле. Это как например, летать на самолете — вроде бы опасно и по телевизору показывали случаи, когда самолет разбился, но при выполнении техники безопасности риск катастрофы меньше, чем на других видах транспорта.

Коллекторы — никто

Да, эти вольные взыскатели имеют точно такие же права, как алкоголики, которые звонят тебе по телефону и ломятся в дверь в надежде развести тебя на опохмел — чтобы ты дал баблишка для поллитра. Никаких прав у них нет и ты всегда можешь воспользоваться своими правами, которые дает тебе Конституция и вызвать полицию. А если даже они обладают правами и выкупили твой долг по кредиту по цессии — то наш стандартный ответ для коллекторов — все в суд.

Суд выгоден заемщику

Суд это не страшно и не опасно — суд это полезно. Суд выгоден всем тем, кто не может платить кредит, потому что на суде ты можешь снизить штрафы, пени, неустойки, можешь получить рассрочку, можешь после суда платить судебному приставу по 500 рублей в месяц например. Конечно, если все правильно сделаешь. Это как здоровое питание — вроде невкусно с первого раза, но полезно.

Не плати, если нечем

Банк не подумает, что ты плохой человек, если ты не будешь платить кредит. Банк зарабатывает бабло на тебе и твои просрочки для банка — это риски. А риски есть в любом бизнесе — в твоем случае банк проиграл, но выиграл на другом заемщике. Это не страшно. И тебе реально можно не платить, если нечем. Банк может подать в суд и дело окажется у пристава — это единственный возможный законный механизм возврата долга. Это как Рим — все дороги ведут туда.

Пристав друг человека

Действительно, судебный пристав из всей этой когорты товарищей, желающих взять с тебя чего-то потому что ты должен — самый нормальный человек. Потому что ему пофиг. У него таких как ты на участке 1500 человек и за каждым бегать он не будет. С приставом можно договориться о добровольных платежах и много о чем еще. Это как голодный сторожевой пес (да простят меня приставы) — он бы лаял, но его не кормят и сил нет.

Уголовки не будет

Хотя тебя пугают уголовной ответственностью, но реально доказать, что ты хотел кинуть банк не сможет никто, если только ты сам не признаешься в этом. А ты ведь не признаешься, да? Это то же самое, что обвинять тебя в том, что ты плохо думаешь о человеке, но не сказал это вслух.

Реструктуризации не будет

Если ты рассчитываешь, что банк пойдет тебе навстречу — надейся на лучшее, но рассчитывай на худшее — тогда у тебя не будет в жизни разочарований. Банки в условиях кризиса либо не дают лояльной реструктуризации, либо не дают ее совсем. Не переживай — смотри пункт 3 и 4. Это как надеяться на хорошую погоду, когда прогноз погоды говорит о том, что будет дождь.

Невыездной не значит раб

Поверь у нас неплательщиков кредитов достаточно способов развлечений, кроме поездок во вражеские государства. Вот ты наверняка не был на Северном полюсе? Не совершал восхождение на Белуху (это гора такая на Алтае)? Не посетил все места силы своей Родины. Готов поспорить, что ты даже не во всех бухтах Крыма побывал. Это как смотреть на чужую жену, когда у тебя своя красавица.

Имущество никто не заберет

В нашей стране никто не заберет твое имущество пока ты сам этого не захочешь. И это правда. Если ты не желаешь расставаться с любимым автомобилем или самой лучшей в мире посудомоечной машиной или на худой конец тебя душит жаба отдавать судебным приставам своего лысого кота — то ты найдешь способы обезопасить имущество и они действительно есть. Это как твое молчание — оно расценивается как знак согласия, если ты не заявил об обратном.

Кредит не конец света

Да, мы неплательщики кредитов такие же люди, как и плательщики, только мы почему-то лучше знаем гражданское и уголовное право, обладаем лучшими ораторскими способностями и даром убеждения, а так же повышенной стрессоустойчивостью. Просрочки по кредитам закалили нас и многие из нас бросили курить и бухать, начали заниматься собой, кто-то развил в себе новые таланты и мы живем и ОЖИВАЕМ. Это как в поговорке — что нас не убивает — делает нас сильнее. А кредит — это всего лишь урок в жизни.

Надеюсь эти маленькие всем известные хитрости были тебе полезны и если так — то с тебя лайк. Еще от меня лично просьба — поделись пожалуйста этой статьей с друзьями в соцсетях — возможно кто-то из них отдает последние деньги в банк или перезанимает и ему эта информация будет полезна. И напиши в комментариях о том, что тебе мешает не платить кредит.

Остались вопросы по теме Спросите у юриста

ojivaem.ru

Как не платить кредит законно и что будет если не погашать кредит вообще

Многих заемщиков интересует вопрос, могут ли они не платить по кредиту. И дело не только в том, что они отказываются погашать свой долг, а в том, что они при оформлении суды не осознали всю сумму переплаты. Не все знают, но действительно существует законный способ, как можно избежать лишней переплаты. Все что необходимо это серьезней разобраться в вопросе.

Как избавиться от кредита законным способом

Простейший из существующих способ не платить проценты по кредиту – это пользоваться кредитной карточкой со сроком в 30 или 50 дней. Если во время указанного способа вернуть всю сумму долга, то проценты не будут начислены. В противном случае если оплата не будет произведена в срок, то проценты начнут начисляться автоматически.

Помимо этого можно возвращать взятые кредиты раньше указанного срока. Тогда проценты будут начисляться на меньшую сумму и соответственно сами будут меньше. Во многих банках и кредитных организациях погасить долг можно уже после первого месяца пользования заемными средствами. И естественно чем раньше суда будет возвращена, тем меньшая переплата будет начислена.

Перед тем как отдавать, важно уточнить, можно ли погашать кредит досрочно в данном конкретном банке. Некоторые организации при преждевременном погашении могут назначать определенные штрафы. Данный пункт должен быть указан в договоре на получение кредита.

Также каждая кредитная организация начисляет определенные проценты при несвоевременных месячных выплатах. Обычно такие выплаты называют неустойками. Снизить сумму неустойки можно только в суде если получится доказать, что она больше чем должна быть.

Кроме не желания переплачивать лишние проценты могут быть и другие причины, почему заемщик отказывается платить:

- Отсутствие возможности – обычно это связанно потерей основного источника дохода;

- Психологический фактор – заёмщик просто отказывается отдавать деньги.

В первом случае всегда можно решить дело с банком мирным путем:

- С помощью перекредитования;

- С помощью получения отсрочки.

При возникновении уважительных причин банки всегда идут навстречу своим клиентам. Что касается нежелания выплачивать кредит, то на этот счет предусмотрен отдельный пункт в Уголовном Кодексе.

На сегодняшний день можно выделить несколько законных способов избавиться от кредита:

- С помощью срока исковой давности;

- Решив вопрос мирным путем с банком;

- Помощь антиколлекторских компаний;

- Через суд.

Избавиться от кредита с помощью срока исковой давности

Большинство банков всегда пытаются найти мирный выход из ситуации в случае если у заемщика не получается погасить кредит. Но некоторые заемщики ищут способ не платить долг совсем.

Касательно кредитных долговых обязательств срок исковой давности составляет 3 года после получения первой отсрочки. За данный период между заемщиком и банком не должно быть никаких контактов. Каждое новое письмо или звонок от банка становится точкой, с которой следует заново отсчитывать срок в три года. В данном случае заемщик имеет право не отвечать, попросту игнорируя все попытки банка выйти на связь. А при помощи грамотного юриста можно и вовсе попытаться доказать что попыток выйти на связь не было. Ведь например, доказать в суде факт того что именно заемщик ответил на звонок банковских служащих, а не кто либо другой, не так просто. Ведь это мог быть кто-либо из родственников, друзей или вообще случайный человек.

Письма тоже не являются доказательством. Даже если под текстом стоит роспись заемщика это еще не доказывает, что он ознакомился с содержанием письма. Воспользоваться данным способом и списать задолженность с помощью срока исковой давности не так просто, но это вполне возможно. Намного проще будет избавиться от кредита, если банк передаст дела коллекторам.

Мирное решение по договоренности с банком

Перед тем как отказываться платить по кредиту лучше посетить отделение того банка где были получены деньги. Скорее всего, сотрудники банка сами заинтересованы в том, чтобы кредит был погашен в полном объеме, поэтому не станут слишком сильно давить на заемщика, а предложат мирное решение, выгодное для обеих сторон. Это может быть:

- Реструктуризация – проще говоря, это увеличение срока, на который был выдан кредит.

- Рефинансирование или перекредитование – это оформление нового займа для преждевременного погашения предыдущих. Рефинансировать кредит можно не только в том банке, где был получен первый заем, но и в любом другом согласившемся выдать деньги для перекредитования.

- Отсрочка – это когда в течение определенного времени заемщик платит только проценты без суммы основного долга. Обычно отсрочка дается на год.

При помощи данных инструментов всегда можно найти компромисс с банковскими учреждениями. Правда не платить кредит таким способом не получится, но выйти из затруднительных ситуаций, например при потере работы можно.

Помощь антиколлекторских компаний

В случае если заемщик отказывается от мирного урегулирования ситуации, банк может передать дело в коллекторскую компанию. Данная компания своими методами будет добиваться, чтобы долг был уплачен со всеми процентами. Причем некоторые компании помимо изначальных банковских процентов начисляют еще и свои.

В этом случае могут начаться:

- Постоянные звонки, порой с угрозами;

- Посещение сотрудниками компании работы заемщика;

- Оскорбления и угрозы;

- Требования распродать все имущество для оплаты долга.

Заемщик должен знать, что многие методы коллекторов являются не законными. Он имеет право обратиться в антиколлекторскую компанию. Сотрудники такой компании подскажут как себя вести с кредиторами, превышающими свои полномочия, а при необходимости смогут предоставить дела заемщика в суде.

Разбирательство в суде

Если банк обратился в суд, то уклониться от погашения долга будет значительно труднее. Обычно в подобных разбирательствах судья становится на сторону банка. В результате с заемщика могут взыскать долг через распродажу его имущества или через удержание части его зарплаты.

Имущество распродается с аукциона по стоимости меньше чем оно стоит на самом деле. А часть зарплаты удерживается автоматически вне зависимости от желания заемщика.

В некоторых редких случаях заемщик может выиграть судебное дело. Тогда суд может избавить его от погашения кредита.

В случае если заемщик отказывается платить кредит совсем то, как уже писалось, его дело переходит к коллекторам или в суд. И в том и другом случае можно допиться чтобы кредит списали. Но для самого должника предпочтительней чтобы дело перешло к коллекторам. В этом случае придется потратить больше нервов, но при разбирательстве в суде судья встанет на сторону заемщика. Если же сам банк подаст в суд, то избавиться от кредита будет очень трудно. Он будет погашен через распродажу предлежащего заемщику имущества или за счет удержания его зарплаты.

Чем заемщику может грозить неуплата

Решая перестать погашать кредит, каждый заемщик должен помнить, что это может повлечь для него ряд определенных последствий:

- Он не сможет получить новый займ;

- Запрет на выезд из страны;

- Пени и штрафы;

- Передача дел в суд или в коллекторскую компанию.

В случае если заемщик отказывается платить кредит совсем, то, как уже писалось, его дело переходит к коллекторам или в суд. И в том и другом случае можно добиться, чтобы кредит списали. Но для самого должника предпочтительней чтобы дело перешло к коллекторам. В этом случае придется потратить больше нервов, но при разбирательстве в суде судья встанет на сторону заемщика. Если же сам банк подаст в суд, то избавиться от кредита будет очень трудно. Он будет погашен через распродажу предлежащего заемщику имущества или за счет удержания его зарплаты.

В некоторых случаях злостного уклонения от долговых обязательств заемщику может грозить уголовная ответственность в соответствии со статьями 177 и 159 Уголовного Кодекса.

Опыт

На видео делится личным опытом один из должников.

Срочно нужны деньги? Возьми их в проверенных компаниях на льготных услоивиях:

votbankrot.ru

Как не платить кредит банку: законные способы

Современное общество, пожалуй, сложно представить без приобретения товаров по банковским ссудам. Бесспорно, эта возможность может кратковременно облегчить вам жизнь. Однако при потере заемщиком платежеспособности могут начаться серьезные проблемы. Поэтому сегодня, как никогда, актуален вопрос, можно ли не платить кредит банку.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта слева или звоните по телефону +7 (499) 350-44-96. Это быстро и бесплатно!

Обстоятельства, ведущие к разорению

Конечно, большинство неплатежеспособного населения не может выплачивать долги по совершенно объективным причинам. Ими могут стать потеря хорошо оплачиваемой должности, увольнение, серьезная болезнь заемщика или близких ему людей. Иногда появление малыша также негативно сказывается на финансовом благосостоянии всей семьи. Помимо этой категории граждан, присутствуют и те, которые по собственным моральным или психологическим причинам не желают гасить задолженность. Пожалуй, это и есть основные группы заемщиков, кто не платит кредиты. Отзывы практикующих юристов о поведении заемщика, попавшего в такую ситуацию, вы увидите немного ниже.

Когда финансовое положение нестабильно, у многих заемщиков появляется вопрос о законных способах избежания выплат долгов

Вообще, сегодня в Российской Федерации на законодательном уровне предусмотрена уголовная ответственность за умышленную неуплату кредита (ст. 159 УК РФ). Правда, такое решение может принять только суд. Кроме того, истцу, то есть, кредитору, еще потребуется доказать, что вы собирались изначально не возвращать кредит, а также укрывались от банка и суда. Поэтому в любой ситуации, даже если положение совсем плачевное и вы уже осознаете, что платить не сможете, не теряйте связь с кредитором. Причем весь диалог юристы советуют вести письменно. Так, вы сможете доказать в суде, что предпринимали попытки заключить мирное соглашение с банком.

Вариации ваших действий

Посмотрим, как можно не платить кредит банку законно. Ведь последние поправки, внесенные в уже существующие правила, дают возможность уклониться от подобной обязанности. Правда, делать это следует грамотно, иначе вы рискуете потерять гораздо больше, чем должны. Само собой, такие действия, как взять кредит и не отдавать практически всегда будут караться уголовной ответственностью. Мы говорим о сложных и запутанных историях, когда банки, пользуясь лазейками в законах и юридической безграмотностью населения, пытаются получить сверхприбыль.

Улаживаем проблему с кредитором

Наиболее приемлемый законный способ не платить кредит – это попытаться достичь соглашения с банком. Точнее, вам придется все-таки выплатить основное тело задолженности, но при этом можно договориться о списании штрафов и других санкций организации. Безусловно, кредитор очень заинтересован в подобном развитии событий, однако в большинстве случаев списывать пеню банки не торопятся. Поэтому вам придется проявить настойчивость.

Законным способом уменьшить выплаты по ссуде станет реструктуризация займа по договоренности с кредитором

Помните, есть два основных пути решения проблемы – пролонгация соглашения или рефинансирование кредита. Оба варианта могут быть предложены заемщику. Причем первый заключается в продлении срока погашения займа, а второй – в изменении структуры ссуды. Другими словами, вам предоставят еще один заем на погашение предыдущего. При этом условия его погашения будут гораздо лояльнее.

Если говорить о целесообразности мирной договоренности с банком, отзывы людей, которые не платят кредиты, имеют крайне полярные взгляды. Одни утверждают, что подобный метод стал шансом для избавления от гнетущего долга, другие же сообщают о несговорчивости кредитора и полном игнорировании им подобных просьб.

Конечно, решение банка будет зависеть от предъявленных вами доказательств собственной платежеспособности. Если на текущий момент у вас нет постоянного места работы, а задолженность высокая, вам могут и отказать, даже не удостоив ответом. Как бы там ни было, профессионалы советуют не игнорировать попытки кредитора выйти с вами на связь. Наоборот, вы должны сделать это первым. Причем визит в отделение банка обязательно продублируйте заказным письмом с уведомлением.

Все переговоры с банком лучше вести посредством переписки

Помните, что когда дело доходит до суда, подобная переписка будет работать в вашу пользу. Обязательно укажите, почему вы нарушаете условия соглашения. Следует знать, что такие действия, как не платить кредит банку, не являются противозаконными, пока этот факт не установлен во время судебного заседания.

Также существенным нюансом станет желание кредитора не просто получить сумму, указанную в договоре, а увеличить заработок за счет начисления штрафов. Как правило, за несколько месяцев просрочки платежа по микрозаймам набегает цифра, вдвое превышающая ваш реальный долг. Порой люди платят годами, так и не добравшись до погашения основного тела кредита, поскольку фактически взносы идут на списание начисленной пени и процентов.

Юристы рекомендуют обязательно обсудить с кредитором этот момент. Поговорите с банком, как не платить проценты по кредиту или штрафы, а погасить сначала основное тело ссуды. Редко, но, все же, случается, что кредитор идет на уступки заемщику.

Применяем норму о давности срока

Следующий способ, как законно не платить кредит банку, в корне отличается от вышеизложенного варианта. Его суть состоит в невозможности взыскания с вас долга по истечении трех лет с момента последнего контакта с кредитором. То есть, допустив просрочку платежа и уверившись в полной собственной неплатежеспособности, вы можете просто игнорировать звонки и письменные извещения банка. Конечно, на практике это практически невыполнимо. Кроме того, подобные действия могут послужить основанием для суда, чтобы начать уголовное производство по факту вашего умышленного уклонения от выплаты займа.

Если в течение трех лет вы не имели абсолютно никаких контактов с банком, истекает срок давности кредита

Безусловно, в таких ситуациях, даже имея прямые телефонные контакты с кредитором, не следует признавать, что за вами числится долг. В случае когда вы готовы к моральному давлению и оплате услуг адвоката, который будет представлять ваши интересы в суде, можно, конечно, и рискнуть. Правда, нужно помнить, что банки, соблюдая собственные интересы, часто передают проблемные договоры коллекторам. Эти структуры работают гораздо оперативнее и практически всегда готовы нанести личный визит должнику. При этом диалог не будет приятным.

Если должник скрывается (сменил телефонный номер, место работы и проживания), коллекторы могут побеспокоить круг близких людей заемщика. Как правило, это могут быть родители, супруг либо дети должника.

Помните, по закону они не обязаны сообщать ваши контактные данные коллекторам. Кроме того, когда визиты и звонки переходят разумные пределы, родственники могут подать банку претензию. Там нужно кратко изложить, что они не являются клиентами этой организации и вашими поручителями (когда это так и есть), поэтому банк не имеет права разглашения их персональных данных, поскольку не получал на это согласия. Само собой, излагать эти мысли также следует письменно. В случае продолжения давления, можно направить жалобу в МВД и прокуратуру. Как правило, после такого поворота событий коллекторы исчезают из поля зрения. Помните, все же, скрываться три года – это не самый лучший вариант, как не отдавать кредит банку.

Судимся с кредитором

Пожалуй, оптимальным вариантом, как законно не платить по кредиту, станет терпеливое ожидание, пока банк не подаст на вас судебный иск. При этом законом не возбраняется подать встречную жалобу, где следует внятно перечислить и обосновать ваши претензии к заимодателю. Помните, сделать это нужно на протяжении десяти рабочих дней с момента подачи иска истцом. Само собой, на этом этапе разбирательства вы должны подстраховать себя и нанять имеющего опыт успешного ведения подобных дел и грамотного адвоката.

Сразу нужно заметить, не каждый кредитный случай может обернуться судебным разбирательством. Зачастую банки предпочитают моральное давление на заемщика, чем бюрократическую волокиту, результат которой предугадать невозможно. Хотя в большинстве случаев суд, все же, обязывает должника оплачивать займы, правда, существенно понижая сумму, которую требует кредитор.

Приведем пример. Скажем, вы брали потребительскую ссуду в Русском стандарте, а также ипотеку и автокредит в Сбербанке. Ввиду ухудшения финансовой возможности гасить все займы вы не можете и решаете оплачивать самые необходимые ссуды. Приняв такое решение, как не платить кредит Русскому Стандарту, вы прекращаете гасить этот заем. При этом если есть объективные причины вашей неплатежеспособности и задолженность составляет менее ста тысяч рублей, долг, скорее всего, простят. Когда сумма превышает этот порог, нужно готовиться к суду. Правда, в этом случае вы рискуете собственным автомобилем и квартирой, если она не является единственным местом вашего проживания.

Как правило, больше всего шансов законно избавиться от выплаты кредита — пройти судебное разбирательство, но в таком случае всегда есть доля риска

Существует еще один важный нюанс. При решении спора в суде вы рискуете в худшем случае лишиться 50% официальной зарплаты и предметов роскоши. Однако, сумев доказать, что автомобиль является необходимым условием получения вами дохода, его также можно отстоять. Все зависит лишь от собранной вами доказательной базы и квалификации нанятого юриста. Пожалуй, мы перечислили основные способы, дающие возможность не платить кредиты законно в России. Далее, рассмотрим некоторые детали и последствия подобного решения.

Ответственность должника

Даже приняв к сведению, что большая часть поданных кредитором исков удовлетворяется судом частично либо им вообще отказывают, потенциальному заемщику нелишним будет ознакомиться с отдельными статьями УК РФ, в частности, со 159 и 177. Именно там идет речь об ответственности неплательщика. Так, перечислены такие моменты, влекущие уголовную ответственность:

- злостное уклонение от кредитора;

- сокрытие места нахождения должника от судебных исполнителей;

- предоставление банку неправдивой информации о себе.

То есть, когда вы собираетесь взять кредит, имея умысел не оплачивать его вообще, вряд ли у вас это получится. Правда, здесь есть один момент. После истечения трех лет с момента вашего последнего контакта с банком, заканчивается срок давности подачи иска в суд. Другими словами, когда вы морально готовы скрываться три года от кредитора и коллекторов, можно рискнуть собственной свободой и деловой репутацией. Ведь такие действия не пройдут без последствий.

Помните, даже небольшая просрочка платежа испортит вашу кредитную историю, а если дело заходит в тупик, вряд ли вы когда-либо еще сможете взять ссуду. Также негативные последствия неизбежны при просьбе суду признать вас банкротом. Это, безусловно, частично решит проблему с кредитом, но сделает вас невыездным и лишит возможности занять должность руководителя на следующие пять лет.

Не стоит забывать, что возможность списания кредитором долга ничтожно мала, а суд потребует довольно много сил и средств

Надеемся, что немного помогли вам разобраться, как не платить за кредит и соблюсти при этом букву закона. Не забывайте, что во время взятия ссуды нужно думать о том, насколько вы окажетесь платежеспособным в будущем, а не настраиваться на просрочки долгов и судебную тяжбу. Ведь даже в случае частичного удовлетворения иска кредитора в суде, вы потеряете ту сумму средств, которую должны были бы оплатить по текущему договору. Поэтому целесообразно соизмерять свои желания и возможности заранее, а не по факту свершившегося события.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас: +7 (499) 350-44-96Это быстро и бесплатно!

Когда финансовое положение нестабильно, у многих заемщиков появляется вопрос о законных способах избежания выплат долгов Законным способом уменьшить выплаты по ссуде станет реструктуризация займа по договоренности с кредитором Все переговоры с банком лучше вести посредством переписки Если в течение трех лет вы не имели абсолютно никаких контактов с банком, истекает срок давности кредита Как правило, больше всего шансов законно избавиться от выплаты кредита — пройти судебное разбирательство, но в таком случае всегда есть доля риска Не стоит забывать, что возможность списания кредитором долга ничтожно мала, а суд потребует довольно много сил и средств Если вам звонят коллекторы, не паникуйте, а просто игнорируйте это общение Судя по отзывам людей, прошедших через подобные неприятности, лучшим решением станет привлечение к делу юриста Конечно, есть много способов не отдавать деньги банку, но, все же, оптимально своевременно рассчитываться по взятым кредитамlichnyjcredit.ru