Как законно не платить кредит банку: основные способы. Как легально не платить кредит

Как законно не платить кредит? Проверенные способы

Кто давно взял кредит и платит его уже несколько лет понимают, как сильно он осложняет жизнь и тратит семейный бюджет. Постоянно приходится выкручиваться, перезанимать, экономить, отказывать себе во всем. Хотя первоначальная сумма давно погашена. Еще хуже дела обстоят у тех, кто имеет на руках кредитные карты. Процент по ним больше и приходится постоянно платить и снимать. Знакомо? Таким образом, заем практически не погашается, а долг увеличивается. Многим в голову лезут мысли, а как законно не платить кредит? Такое, вообще, возможно, или нет?

Кто давно взял кредит и платит его уже несколько лет понимают, как сильно он осложняет жизнь и тратит семейный бюджет. Постоянно приходится выкручиваться, перезанимать, экономить, отказывать себе во всем. Хотя первоначальная сумма давно погашена. Еще хуже дела обстоят у тех, кто имеет на руках кредитные карты. Процент по ним больше и приходится постоянно платить и снимать. Знакомо? Таким образом, заем практически не погашается, а долг увеличивается. Многим в голову лезут мысли, а как законно не платить кредит? Такое, вообще, возможно, или нет?

Оказывается, возможно, но выдержит это не каждый. Дело в том, что банки просто так не расстанутся со своими деньгами и, естественно, не простят долг. Прессинг будет огромный. Да вы и сами не раз слушали о методах работы коллекторов. Поэтому не хочешь платить жертвуй нервами. Но давайте обо всем по порядку.

Как законно не платить кредит, если нет возможности?

Существует масса причин по которым можно попытаться расторгнуть кредитный договор. Банки сплошь и рядом нарушают его пункты, даже изначально при выдаче кредита. Мы уже писали об этом здесь.

Суды, практически всегда встают на сторону кредитных организаций, и даже не принимают заявления, если заемщики обращаются первыми. Но если удастся доказать нарушение, например:

- изменение процентной ставки в одностороннем порядке;

- навязанные условия, без которых вам бы не выдали денег;

- внутренние изменения сроков и т. д.

Здесь начинает действовать ФЗ «О защите прав потребителей». И у судьи не будет оснований для отказа. Этим необходимо пользоваться.

Взял кредит и не плачу

Многие так и поступают. Просто прекращают вносить ежемесячные платежи и будь что будет. И действительно, как показывает практика, прекрасно себя чувствуют уже много лет.

Многие так и поступают. Просто прекращают вносить ежемесячные платежи и будь что будет. И действительно, как показывает практика, прекрасно себя чувствуют уже много лет.

Но есть и обратная сторона медали. Нельзя иметь имущество или устроится на работу. Выезд за границу закрыт. Коллекторы днем и ночью названивают родственникам, коллегам, друзьям. Стоит оно того или все же лучше изучить проблему и решить ее через суд? каждый решает для себя сам.

Продажа долга коллекторам

Если ваш долг продан, то можно считать, что он списан. Сотрудники коллекторских агентств редко обращаются в суд. Но постоянные требования оплаты сильно осложняют жизнь. Кстати, с коллекторами можно договориться о списании части долга. Иногда, речь может идти о 50-60%. Что очень выгодно. Не спешите с ними ругаться, проведите переговоры и вопрос, как законно не платить кредит, отпадет сам собой.

Важно: акции списания, часто устраивают перед крупными праздниками, например, Новым годом.

Реструктуризация договора

Это временная и полностью законная мера несколько месяцев не оплачивать долг. Более подробно читаем здесь. Можно сказать, это время на поиски средств, чтобы рассчитаться по долгам.

procollection.ru

Как перестать платить кредит на законных основаниях?

Для каждого банка выдача нового займа сулит риск невозврата. Причин может быть масса: уволили с работы или человек понес большие расходы на оплату лечения.

Это независящие от клиента ситуации, многие же преследуют злой умысел, забывая о задолженности после получения денег. Рассмотрим ниже, как законно не платить кредит и при этом сохранить хорошие отношения с банковским учреждением.

Как не оплачивать заем

Если нет возможности погашать долговые обязательства перед финансовой организацией, то можно сделать следующее:

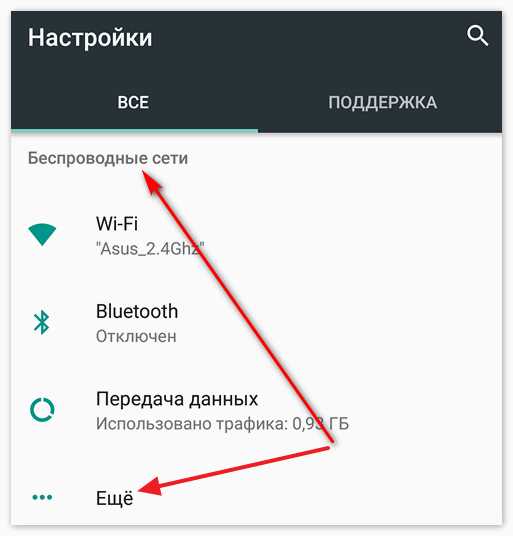

- Обратиться к менеджеру и рассказать о своем положении, попросить его дать отсрочку платежа на некоторое время. При положительном решении можно избежать пени и штрафов за неуплату.

- Написать заявление на снижение процента, это позволит заёмщику меньше платить, а банку – вернуть хотя бы тело кредита.

- Эффективны реструктуризации займа, которые могут увеличить срок погашения, изменить ставку или дать все сказанные выше возможности, но вдобавок с отсрочкой платежа на 6 месяцев. Для этого достаточно написать заявление в отделении, предоставить документы о доходах, раскрыть сумму, которую готовы погашать ежемесячно. Также банкирам нужны прогнозы на будущее, т.е. когда клиент сможет погашать как раньше. После подписывается кредитное соглашение и новый график оплаты.

- Подать заявку на рефинансирование в иное учреждение. Если новый банк готов перекредитовать долг, то можно запускать процесс. Как правило, люди идут на эту схему при условии более выгодных условий погашения задолженности.

- Также перестать платить кредит на законных основаниях может помочь страховка. Некоторые организации просят заёмщиков подписывать договор с учетом следующих страховых случаев: потеря работы, трудоспособности, при ухудшении здоровья, что не позволит зарабатывать деньги. Здесь придется собрать большой список бумаг, доказать наступление страхового события. В итоге страховщики сами закроют заем за своего клиента. В плюсах останется и банк, и заемщик.

Есть и еще одна возможность, которая появилась у граждан нашей страны совсем недавно – объявление физического лица банкротом. Происходит это в судебном порядке, после обращения должника или его кредитора в суд для инициализации процедуры банкротства.

Подать такое прошение можно в том случае, если ваша задолженность достигла 500 тысяч рублей и выше, а также если имеются просрочки не менее 2-ух месяцев.

Если у вас нет официального трудоустройства и дорогостоящего имущества в собственности, которое можно реализовать, долг с вас просто спишут, подробности ищите здесь.

Просрочка и судебные тяжбы

Банкиры негативно относятся к заёмщикам, которые не погашают ссуду. И в некоторых случаях не хотят идти на уступки. Именно поэтому эксперты не советуют скрываться от менеджеров, нужно поднимать трубки на звонки банка, честно рассказать о своем плачевном финансовом состоянии.

Следует стараться максимально исполнять свои долговые обязательства, вносить погашение маленькими суммами, что покажет лояльность клиента. При крайних мерах кредиторы подают в суд, который может обязать погашать долг частично в зависимости от полученных доходов.

В случае кредитов с обеспечением, банки могут обратиться к судебным приставам, но и тут закон на стороне заёмщика. Можно попросить кредитора отозвать свое решение, если вы будете исправно гасить задолженность. Но это 7% расходов в государственную казну.

Когда денег совсем нет, то в суд нужно нести все подтверждающие документы о том, что финансовое положение тяжелое, есть высокие затраты на лечение, а источника дохода нет, так как лишили должности и т.д.

Судья всегда принимает во внимание обстоятельства человека, поэтому исходя из официальных доходов, может назначить индивидуальный график платежей при участии истца. Арбитражным судом назначается и отсрочка на некоторое время по оплате суммы долга, пока не появится источник дохода.

Должник, получив законный отказ в оплате займа, обязуется по суду предоставить свой график платежей, а также условия погашения. Остальное на усмотрение банка, который должен этот проект согласовать.

Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по этой ссылке. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда. Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь.kreditorpro.ru

Как законно не платить кредит банку, не платить проценты

В последний 15 лет уровень жизни россиян уверенно рос. В погоне за новыми благами и комфортом приобретались новые дорогие гаджеты, машины и жилье, но часто это благосостояние оказывалось мнимым, так как покупалось это имущество в кредит. В период, затянувшегося экономического кризиса, Центральный Банк сообщает о росте просроченной задолженности у клиентов коммерческих банков.

Все чаще россияне ищут способы не платить по взятым кредитам.

Страховка по кредиту

При заключении кредитного договора можно приобрести страховку по кредиту. Часто заемщики считают ее излишней услугой, навязанной банком, но это далеко не всегда так. Должник может внезапно потерять трудоспособность, и выплачивать кредит в этой ситуации окажется проблематично. В таком случае страховая компания покроет долг.

Как и любой страховщик, она может долго требовать доказательств наступления страхового случая, дело может даже дойти до суда, но лучше выступать истцом и восстанавливать свои права, чем быть ответчиком перед банком за просроченный кредит. Отметим, что в случае погашения кредитной задолженности сумма, выплаченная страховой компании может быть полностью или частично возмещена. Говоря о том, как вернуть страховку после выплаты кредита, для этого необходимо обратиться к страховщику с соответствующим заявлением.

На видео-как законно не платить кредит банку:

Мирные переговоры

Первая группа способов достаточно эффективна и позволяет законно отсрочить выплаты, не испортив кредитную историю, и не доводя дело до разбирательств с коллекторами и судов.Если должник не накопил крупной задолженности, а ситуация ухудшилась и выплачивать кредит все труднее можно обратиться в банк с письменным обращением.

В нем можно внести предложения по изменению ситуации и подробно указать обстоятельства, вынуждающие обратиться с такой просьбой. Главное при этом платить, пусть небольшими частями, оставаясь добропорядочным заемщиком в трудной ситуации, а не злостным уклонистом от выплат.

Первый вариант — реструктуризация. В ее рамках заемщик и банк могут договориться о продлении срока кредитования, выплате только процентов без учета основного тела долга, уменьшения разового взноса. Отсрочка по выплатам может составлять до 1 года. Этот метод удобен, если трудности не носят долговременного характера, так как в его основе продление срока кредитования, а значит увеличение общих переплат. Исправить ситуацию можно будет в дальнейшем, погасив большую часть долга, при восстановлении платежеспособности.

Второй путь – рефинансирование. Это получение кредита для покрытия уже имеющегося. Применять этот способ стоит лишь тогда, когда новый кредит выгоднее старого. В противном случае долговая яма окажется еще глубже.

Такие письма можно отправить по почте, но лучше отнести в канцелярию банка лично. При этом нужно попросить оставить на втором экземпляре дату приемки и подпись принимавшего сотрудника.

Как вести себя с коллекторами родственникам должника, подробно рассказывается в данной статье.

Узнать больше про закон о защите прав потребителей, можно в данной статье.

Как происходит уступка права требования долга, подробно рассказывается здесь: http://ruleconsult.ru/grazhdanskoe/finansovoe/ustupka-prava-trebovaniya-dopuskaetsya-v-sleduyushhix-sluchayax.html

Возможно вам так же будет интересно узнать всё про последствия процедуры банкротства физического лица.

Банки неохотно обращаются в суд без крайне необходимости, и договориться вполне реально. В противном случае такие письма будут свидетельствовать о принятых мерах для досудебного урегулирования.

Срок давности и судебный процесс

Срок исковой давности по делам о просроченных кредитах составляет 3 года. То есть если в течение 3 лет с момента просрочки представители банка не обратились к должнику с требованием о выплате задолженности, ее можно будет избежать. На «забывчивость» банка рассчитывают многие заемщики изначально, не собирающиеся платить по кредиту. На практике все несколько сложнее. Банковские служащие умеют считать деньги и требовать их обычно не забывают.

Достаточно одного звонка или письма из банка чтобы срок начал течь заново. Должник же может утверждать, что на звонки он не отвечал и скрываться от почтальона. При этом само истечение срока исковой давности не лишает кредитора права подать иск в суд, а сам судья не может применить правило исковой давности самовольно, на это может указать только сторона процесса.

Поэтому на практике истечение исковой давности довольно редко позволяет избежать выплат.Даже если дело дошло до суда еще можно мирно договориться кредитором через судью. Для этого нужно подать ему письмо с указанием причин, вызвавших задержку выплат и предложить варианты погашения задолженности. Обычно суд идет навстречу добропорядочным гражданам, попавшим в трудную ситуацию.

Бояться судебного разбирательства не стоит, оно уже само по себе может облегчить ситуацию, сократив пени и неустойки назначенные банком до размеров, соответствующих статье ГК РФ

Многие должники, зная о предстоящем судебном разбирательстве, и возможном обращении взыскания на имущество устраивают фиктивные сделки, переоформляя свое имущество на родственников. Эта уловка известна давно и есть судебная практика по признанию таких сделок недействительными, особенно, если они заключены незадолго до судебного разбирательства.

Коллекторы и антиколлекторы

Много лет коллекторская деятельность была не регламентирована законом. По факту коллекторы применяли самые крайние меры для взыскания, и угроза банка продать им долг повергала заемщика в ужас.

Сейчас все не так ужасно как раньше. Закон урегулировал эту деятельность, признав право банка уступать обязательства по кредиту по договору цессии, но только если это изначально прописано в кредитном договоре.

При этом деятельность коллекторов ограничена и по времени, они не могут звонить в ночное время, не могут непрерывно терроризировать должника. Если же начали поступать угрозы или порча имущества это само по себе повод для уголовного разбирательства.

Должник не обязан отвечать на звонки коллекторов или открывать им дверь. Это законный, но сомнительный способ не платить, ведь покоя они все равно не дадут.

Гораздо эффективнее обратиться антиколлекторам. Это новая категория юристов с узкой специальностью. Они занимаются доскональным изучением кредитных договоров. Часто в них уже есть уловка для избавления от навязчивых коллекторов или возможность реструктурировать кредит.

Возможно вам так же будет интересно узнать про то, имеет ли право банк звонить родственникам или же нет.

Как происходит процедура оформление банкротства физического лица, подробно рассказывается в данной статье.

Так же интересно будет узнать, с какой суммы не берется подоходный налог.

Так же интересно будет узнать, как происходит возврат подоходного налога за медицинские услуги детей.

Возможно так же заинтересует информация, которая касается выплаты пособия при сокращении работника.

Возможности законно не выполнять взятые на себя кредитные обязательства нет и брать в долг заведомо, рассчитывая его не платить провальная идея. Для добросовестных заемщиков главное не прекращать платежи, демонстрируя готовность решать проблему, и не попасть в долговую яму. Для законопослушных граждан, оказавшихся в сложной ситуации, всегда есть выход, и банки обычно идут им на встречу.

ruleconsult.ru

основные способы, чем грозит неуплата?

Каждый гражданин мечтает в своей жизни совершить дорогостоящую желаемую покупку. И на нее ему не хватает денежных средств. И он прибегает к услугам финансовых организаций, беря кредит на мечту. На современном этапе редкая покупка обходится без привлечения кредитных средств. Но как только наступает день оплаты обязательств, у людей начинаются трудности: они не могут вовремя погасить задолженность за неимением денежных средств.

Это доставляет неудобство не только должнику, но и кредитору. Теперь ему придется взискивать с вас денежные средства законными способами. А заемщики, с свою очередь, тоже ищут способы чтобы отклониться от уплаты. Как законно не платить кредит банку? Ответ содержится в этой публикации!

Как не платить кредит законно и начать спокойно жить?

Причин для неуплаты обязательств по кредиту у клиента целые списки. Выделяют только два вида:

- Финансовые. Появляются вследствие факторов: увольнения, сокращения, болезни, смерти родственника и рождение малыша, развода.

- Психологические. Это умышленное мошенничество, совершаемое с целью финансового обогащения.

За последнее в Уголовном кодексе прописано наказание, но в случае доказательства вины. Практика показывает, что таких ситуаций мало и они не доводятся до конца.

Если же это временное финансовое затруднение, то вы обратитесь в кредитное учреждение с письменным заявлением об отсрочке кредитных обязательств. Банкам выгодно сохранить с вами отношения и не тратиться на услуги юристов, коллекторов. Поэтому они идут навстречу, предлагая клиенту: рефинансирование, реструктуризацию, отсрочку долга, кредитные каникулы.

Конструктивный диалог и правильное обращение к сотруднику позволит вам сохранить доверительные отношения с банком без проблем. В ином случае должник может столкнуться с неприятной ситуацией, такой как: общение с коллекторами, судебными приставами, судебными переговорами, присутствие в зале суда.

Законные способы не платить по кредиту

Финансовые учреждения идут навстречу должнику и выдают отсрочку. Но присутствуют среди них и те, кто не идет на мирное разрешение ситуации. Поэтому граждане самообразовываются и решаются на поиски законных методов неоплаты кредита. В природе возможно несколько таких процессов.

Существуют ли законные способы неуплаты кредита?

Существуют ли законные способы неуплаты кредита?Использование срока исковой давности

В законодательстве установлен срок исковой давности- три года с момента появления просроченной задолженности. Отсчет идет с первого дня и заканчивается на 36 месяце. Но это проявляется только, если банк и заемщик полностью исключили общение. Даже если кредитор отсылает вам СМС сообщение или звонит, точка отсчета перемещается на этот день.

В этой ситуации заемщики игнорируют звонки и сообщения банка, думая, что период действия истечет и долг «простят». Доказать можно, что таких обращений вы не получали, но для решения ситуации вам необходимо нанять квалифицированного юриста. Доказать прием звонка, поступающего на ваш номер, именно вами невозможно. На звонок теоретически ответил родственник или знакомый, пребывающий у вас в гостях.

Мировая договоренность с банком

Решая вопрос о неуплате кредита, первым делом обратитесь в отделение финансового учреждения, где вы взяли кредитные обязательства. Постарайтесь мирно урегулировать вопрос с отсрочкой долга.

Если сотрудники заинтересованы в досудебном урегулировании, то они пойдут навстречу, выдвигая пути решения ситуации в виде:

- Реструктуризация. Распространенная форма пролонгации договора с целью снижения ежемесячного платежа по кредиту или уменьшение процентной ставки на начальном этапе кредитования.

- Рефинансирование обязательств. Этот способ позволяет получить новую ссуду и покрыть невыгодный кредит.

- Отсрочка выплаты с помощью программы «кредитные каникулы». Предоставляется гражданам отсрочки на срок до 1 года на решение финансовых вопросов.Предполагает выплату только процентов по кредиту.

Эти способы помогают найти компромисс. Банки охотно идут на разговор с клиентом, особенно если он постоянный заемщик, не допускающий ни одной просрочки по кредитным обязательствам.

Предоставляя документацию о произошедшей ситуации (увольнение, сокращение, смерть родственника, рождение ребенка), вы подтверждаете благонадежность и увеличиваете шансы на одобрение кредита при последующем обращении в банк.

Помощь антиколлекторов

При возникновении просрочки в полгода банк вправе передавать долг коллекторским агентствам. Банк опускает руки и передает долг коллекторскому агентству. Те же работают либо по договору цессии, либо по агентскому. В зависимости от типа договора они вправе на конкретные действия.

Например, по договору цессии они обязаны вас известить о переходе права на обязательства им, и теперь вы оплачиваете долг на счет коллекторского агентства. Если же это агентский договор, то они выступают посредниками между отношениями банка и вами. Соответственно оплачивать долг вам нужно банку.

Если поступает звонок из коллекторского агентства, он должен быть грамотным и четким. Иначе, вы рискуете потратить драгоценное время на разговор с некомпетентным человеком. Сначала сотрудник должен представиться и четко назвать организацию, которую он представляет. Потом назвать юридический адрес компании и узнать с кем он разговаривает.

Обозначив проблему, он расскажет о последствия невыплаты долга на законодательном уровне. Он вправе предложить помощь в отсрочке кредита или решении вопроса. Если же он не выполнил первые три пункта, вы вправе положить трубку.

Коллекторские агенства не вправе звонить ранее восьми утра и позже десяти вечера. Запрещается звонить агенствам 4 раз в день и более.

Помните, что действия коллекторских агентств регламентируется гражданским, административным, уголовным, семейным кодексом. Как такового конкретного закона для их деятельности нет, но эти правовые аспекты позволяют держать агентства в установленных рамках. При возникновении угроз, записывайте разговор и пишите заявление в соответствующие органы.

Но при наступлении такой ситуации, для предотвращения разговоров с не компетентными сотрудниками существует антиколлекторская организация, занимающаяся обращениями граждан по вопросам этих учреждений.

Судебный процесс по кредитным договорам.

Судебный процесс по кредитным договорам.Судебное разбирательство

Когда дело не подлежит мирному урегулированию, а коллекторское агентство тоже уже не может помочь, банк передает дело в суд. Нежелание разговора с кредитором будет уважительным аргументом для подачи иска и принятия решения о возмещении убытков.

Практика судебных разбирательств доказывает, что суд становится на сторону банка и решает взыскать долг с имущества или заработной платы. Если кредитора устраивает решение о продаже имущества, то проводится открытый аукцион по продаже. Обеспечение и регулирование процесса производится судебными приставами.

Чем грозит неуплата кредита?

За неуплату кредитных обязательств сейчас заемщик не может:

- Выезжать за границу. Запретить выехать может таможенная служба, но при условии, если дело передано в суд и по нему вынесено решение.

- Взять новые кредитные обязательства, так как его кредитная история будет испорчена.

- Должник обязан будет оплатить все расходы, понесенные кредитной организацией, а также погасить штрафы, неустойки и пени.

- Клиент будет часто общаться с коллекторскими агентствами.

- Также должнику грозит уголовная ответственность за умышленное мошенничество. Если это, конечно, докажут. Для этого нужно собрать много сведений, доказать ложность ранее представленной информации.

Нюансы

Чтобы избежать судебного заседания нужно регулярно отвечать на звонки сотрудников банка и сообщать об изменениях ситуации. Каждое общение будет служить новой точкой отсчета исковой давности. В этом случае у вас не получится уклониться от обязательств в целом, но вы сохраните доверительные отношения с банком.

При нежелании оплачивать обязательства можно переписать все имущество на других лиц или вывести его за пределы квартиры. Тогда после вынесения решения, судебным приставам будет нечего описывать. А единственное жилье описать они не вправе.

Объявите себя банкротом. Это законодательство распространяется на сумму свыше 500 тысяч рублей. Судебная практика показывает, что такие дела наиболее выигрышные.

Законные способы для неоплаты кредитных обязательств есть, но воспользоваться ими крайне сложно. Заемщику нужно иметь немало усилий чтобы довести дело до победного конца.

Как законно не платить кредит банку? Смотрите следующее видео с рекомендациями бывшего банкира:

Бесплатная консультация

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть! Наш юрист может бесплатно Вас проконсультировать - напишите вопрос в форме ниже: Предыдущая статьяИпотечное кредитование с государственной поддержкой: 5 известных банковских программСледующая статьяЧто такое государственная программа субсидирования автокредитов и как она работает?phg.ru

Как не платить кредит законно и начать спокойно жить

Грамотное финансовое планирование предполагает, что объем обязательств по отношению к доходам не превышает 30%, а в идеале – не должен быть более 10%. К сожалению, для многих россиян в эти параметры обязательств вполне укладываются коммунальные и прочие постоянные платежи. Тем самым существенная доля населения в принципе не может позволить себе жить в кредит, не говоря уже о том, что нужно тратиться на питание, одежду и прочие повседневные нужды.

Вместе с тем, порядка 25-30% людей имеют кредитные обязательства, у многих оформлены сразу несколько кредитов, не считая кредитных карт. Это не очень высокий уровень по сравнению с некоторыми зарубежными странами, но проблему представляет не сам факт наличия большого количества заемщиков, а серьезная доля просроченных и проблемных кредитов, по которым очевидна неплатежеспособность населения. Кроме того, есть и еще одна неприятная статистика: чем ниже уровень доходов, тем большее привлекается кредитов, и, что немаловажно, эти кредиты более дорогие. Таким образом, большинство неплательщиков по кредитным обязательствам – люди с изначально небольшими доходами, которые при этом сознательно пошли на риски. Именно в таких ситуациях потеря работы или иные причины, создавшие финансовые проблемы, приводят к вполне предсказуемому результату – невозможности платить по своим долгам.

Как урегулировать долговую проблему законными способами

Можно ли каким-то образом законно не платить кредит банку? Да, но только если вы и банк пришли к такому соглашению, договорились об отсрочке платежей, так называемых кредитных каникулах. Все иные способы – незаконны по определению, потому что сам факт хотя бы одной просрочки является нарушением договора, а значит, и нарушением положений закона о договорных обязательствах.

Вопреки широко распространенному мнению о том, что банки не готовы идти на уступки должникам, попавшим в трудные жизненные ситуации и неспособным расплачиваться по кредитам, эта позиция является своеобразным стереотипом. Во многом он появился благодаря СМИ, которые любят рассказывать о разных случаях принудительного выселения должников из квартир, изъятия автомобилей, наложения приставами ареста чуть ли на все, что нажито непосильным трудом, не говоря уже о фактах насильственных действий со стороны коллекторов. Но средства массовой информации никогда не освещают ситуации, когда банки идут навстречу заемщикам-должникам. Потому что это никому неинтересно, здесь нет скандала, эмоций – ничего, чтобы могло поднять рейтинги. В результате – подавляющее большинство должников просто боится заявить в банке о своих проблемах, многие стесняются этого, а некоторые опускает руки и смиренно ждут дальнейшего развития событий по принципу «будь что будет». И мало кто серьезно задумывается о том, что можно на законных основаниях не платить кредит, проявив только свою активность в этом вопросе, своевременно сообщив о проблеме банку и предложив разумное урегулирование проблемной ситуации.

Банки в подавляющем числе случаев не отказываются идти на уступки в вопросе отсрочки или иного варианта реструктуризации кредита, если для этого есть весомые основания, должник не скрывается и выражает свою готовность как можно быстрее решить проблему. Нет, это не проявление лояльности, это обычный прагматичный расчет. Выгоднее дать клиенту некоторое время на самостоятельное разрешение проблемной ситуации и восстановление платежеспособности, чем тратить свои собственные ресурсы на принудительное взыскание долгов. И только если в таком подходе банк не увидит собственных выгод, заемщику будет отказано. А таких случаев не очень много, а, по сути, только один – очевидная неспособность или нежелание должника оперативно (в течение нескольких месяцев) восстановить свое финансовое положение. Об этом могут свидетельствовать существенные объемы разных долгов, безосновательное увольнение по собственному желанию, попытки скрыться от кредиторов, ввести в заблуждение и т.п.

В любом случае, если есть хоть малейший шанс договориться с банком, нужно его использовать, а уже дальше смотреть по ситуации.

Как не платить кредит законно:

- Заранее, еще когда только вам стало понятно, что платить по кредиту нет возможности, обратитесь в банк с заявлением о необходимости отсрочки или иной формы реструктуризации задолженности, указав причины трудного финансового положения и подтвердив их документально.

- Дождитесь принятого решения и не отвергайте сразу поступившее предложение о реструктуризации только потому, что оно не соответствует планируемому вами. Все необходимо внимательно изучить, прежде чем принять свое решение.

- Если предложение банка категорически не подходит, или вам отказали в реструктуризации, можно обратиться в другой банк с заявкой на новый кредит, в том числе по программе рефинансирования. Сегодня некоторые банки предлагают специальные решения по объединению нескольких ранее оформленных в других банках кредитов в один. Кроме того, анализ текущих кредитных предложений позволяет сделать вывод о выгодности любых процентных ставок по отношению к тем, что были в 2015 году и начале 2022 года. Этим можно воспользоваться даже тем, кто просто хочет уменьшить кредитную нагрузку – выгода будет существенной. Заявку на новый кредит или рефинансирование лучше подавать в несколько банков сразу. Это серьезно повысит вероятность одобрения при возможности выбрать наиболее приемлемые условия кредитования.

- Если сумма задолженности относительно невелика, можно попробовать оформить кредитную карту. Во-первых, требования к заемщикам здесь менее жесткие, и карты выдают даже при наличии других кредитов. Во-вторых, у вас будет период, обычно 50-55 дней, в течение которого можно будет не платить по обязательствам по карте. Только необходимо будет соответствовать требованиям, предъявляемым для получения и сохранения льготного периода. Нередко бывает достаточно провести безналичный платеж, чтобы он не попал под критерии наличного расчета или снятия денег. Карта не спасет от погашения обязательств по кредиту и увеличит общий размер обязательств, но, тем не менее, она даст некоторый период отсрочки по платежам. При желании за 50-55 дней можно устроиться на работу или самостоятельно продать подороже какое-то имущество, чтобы рассчитаться по кредиту.

Решить одновременно задачи, как законно не платить по кредиту и как начать жить спокойно, помогает только активная позиция при урегулировании финансовой проблемы. Рекомендации некоторых «опытных товарищей» по поводу смены места жительства, фамилии, телефонных номеров, перерегистрации имущества на родственников и прочих вариантов «ухода в подполье», конечно, позволяют не платить по кредиту, но жить спокойно они не дадут, по крайней мере в привычном для вас варианте. Обычно эти советы преследуют решение задачи затягивания процесса взыскания на срок свыше 3-х лет, то есть когда истечёт срок исковой давности. Да, так можно было сделать до последнего времени и некоторым даже удавалось осуществить задуманное. Но не стоит забывать, что ваше отсутствие не станет препятствием для получения банком судебного приказа (до 500 тысяч рублей долга) или исполнительной надписи нотариуса (сумма не важна), а что-либо противопоставить банку, защитить свои права, свести к минимуму неустойку – вы не сможете без «рассекречивания» себя.

Наши юристы знают ответ на ваш вопрос

Если вы хотите узнать, как решить именно вашу проблему, то спросите об этом нашего дежурного юриста онлайн. Это быстро, удобно и бесплатно!или по телефону:

- Москва и область: +7-499-938-54-25

- Санкт-Петербург и область: +7-812-467-37-54

- Федеральный: +7-800-350-84-02

Другие законные способы не платить по кредиту

При желании всегда можно найти вполне законный выход из ситуации, не загоняя себя в еще большие долговые проблемы, даже если банк не готов идти на уступки и реструктурировать долг. Главное – подойдите к проблеме внимательно и индивидуально, оценив все преимущества, недостатки и риски того или иного варианта.

Среди возможных решений:

- По залоговым кредитам – согласиться на утрату залога. Предоставляя какое-то имущество в залог, нужно понимать, что оно уже ставится под угрозу. В ряде случаев отдать залог банку – не самый плохой выход из ситуации, тем более находясь в жестких финансовых условиях.

- Проанализируйте условия страховки, если она сопутствует кредиту. Возможно, ваш случай подпадает под страховой, и решить проблему можно за счет страховых выплат.

- По ипотеке – договориться с банком о сдаче жилого объекта в аренду и погашения за счет арендных платежей кредита. Некоторые идут на это и без согласия банка, точнее, не ставя его в известность, – вариант рискованный, но большинство банков закрывает на это глаза или пребывает в полном неведение. Многие и вовсе гасят всю ипотеку в течение ее срока действия за счет аренды. Вариант неплохой, если у вас есть еще одно жилье или есть возможность снять жилье подешевле. Его можно рассмотреть и в качестве временной меры, пока вы не найдете новую и более лучшую работу.

- Еще один вариант по ипотеке – рассмотреть возможность участия в программе финансовой господдержки АИЖК и помощи заемщикам, попавшим в трудную ситуацию.

В качестве крайней мере может быть использовано затягивание судебного процесса. Это вариант бывает эффективным, но спокойной жизни он точно не даст. Придется постоянно контролировать ход процесса и придумывать разные варианты его затягивания, при этом нет гарантии, что однажды судья не станет игнорировать или досконально перепроверять все основания.

Освободить от кредитных обязательств, по крайней мере частично, может процедура банкротства. Но для физических лиц на данный момент она слишком сложна, длительна и дорога. Кроме того, автоматически списать все долги не получится, разве что, если у вас совсем нет ничего – ни имущества, ни денежных средств, ни доходов. В остальных случаях придется годами жить в состоянии банкрота, и смириться с теми последствиями, которые влечет этот статус в будущем.

law03.ru