Что измениться после повышения ключевой ставки ЦБ 16.12.2022 до 17%? Изменение ключевой ставки цб

Изменение ключевой ставки ЦБ: налоговые "пересчеты" (Ермакова Г.)

Все статьи Изменение ключевой ставки ЦБ: налоговые "пересчеты" (Ермакова Г.)

Центробанк отмечает приближение инфляции к целевому уровню и продолжающееся снижение инфляционных ожиданий, а также восстановление экономической активности. Как следствие - с начала 2022 года ключевая ставка Центробанка уже не единожды была снижена. Соответственно, компаниям и ИП нужно "перенастроить" отдельные налоговые расчеты, в которых задействована ключевая ставка ЦБ. И здесь очень важно не запутаться.

По сей день в ряде законов, в том числе и в Налоговом кодексе (далее - Кодекс) упоминается как ставка рефинансирования ЦБ, так и ключевая ставка ЦБ. Однако еще с 1 января 2022 года значение ставки рефинансирования Банка России приравнено к значению ключевой ставки ЦБ, определенному на соответствующую дату (см. Указание ЦБ от 11 декабря 2015 г. N 3894-У). То есть Центробанк более не устанавливает самостоятельное значение ставки рефинансирования. Иными словами, говорим "ставка рефинансирования" - подразумеваем "ключевая ставка ЦБ".Ключевая ставка ЦБ является основным индикатором направленности денежно-кредитной политики. И это вроде как должно "способствовать улучшению понимания субъектами экономики принимаемых Банком России решений" (Информация ЦБ от 13 сентября 2022 г.). На самом деле бизнес, конечно же, "смотрит" на ключевую ставку. Ведь ее снижение означает, что снизятся ставки, по которым ЦБ кредитует банки. Соответственно, это дает последним возможность снизить ставки по кредитам для своих клиентов. То есть повышается доступность кредитных средств для бизнеса.В то же время "колебания" размеров ключевой ставки важны и для компаний, которые не берут в банках кредиты на свое развитие, и т.п. Ведь ключевая ставка применяется и в иных расчетах. В первую очередь речь идет о налоговых правоотношениях.Напомним, что с 19 сентября 2022 г. ключевая ставка равна 10,0% (Информация Банка России от 16 сентября 2022 г.). С 27 марта 2022 г. - 9,75% (Информация Банка России от 24 марта 2022 г.). С 2 мая 2022 г. - 9,25% (Информация Банка России от 28 апреля 2022 г.).

НДФЛ с матвыгоды

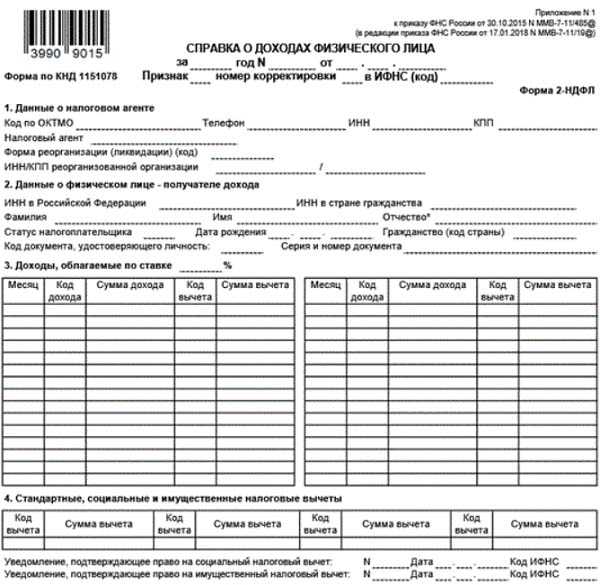

Напомним, что при определении базы по НДФЛ учитывается в том числе доход в виде материальной выгоды от экономии на процентах (ст. 210 НК). Он возникает, если организация или ИП выдали физлицу (ст. 212 НК):1) беспроцентный заем;2) заем под процент, но его ставка менее 2/3 ставки рефинансирования ЦБ по рублевым вкладам или же ниже 9 процентов - по инвалютным кредитам.Обратите внимание! В некоторых случаях вне зависимости от того, по какой ставке выдан заем, матвыгоды, облагаемой НДФЛ, не возникает. Речь идет о целевых займах на строительство или на покупку жилья (если у физлица есть право на имущественный вычет). Также не облагается НДФЛ матвыгода, полученная от банков в связи с операциями с банковскими картами в течение беспроцентного периода, установленного в договоре.Как видим, ключевая ставка задействована в расчетах матвыгоды и соответствующей суммы НДФЛ в случае, если компания (ИП) дала кредит (за исключением упомянутых целевых кредитов) физлицу под низкий процент или же и вовсе беспроцентный.В свою очередь, согласно подпункту 7 пункта 1 статьи 223 Кодекса дата фактического получения дохода в виде матвыгоды, полученной от экономии на процентах, определяется как последний день каждого месяца в течение срока, на который были предоставлены заемные (кредитные) средства. Иными словами, сумму матвыгоды и НДФЛ с нее мы исчисляем на последнее число каждого месяца пользования займом. Соответственно, в расчетах нужно использовать ключевую ставку, которая действует на последний день месяца.Таким образом, несмотря на изменение размера ключевой ставки, никаких "переходных" положений для расчета НДФЛ с матвыгоды нет. Даже если в течение месяца ставка менялась, в расчет берем только ту, которая действовала на последнее число месяца.

Пример 1. ООО "Ромашка" выдало своему сотруднику Петрову П.П. (являющемуся налоговым резидентом РФ) 1 марта 2022 года беспроцентный заем в размере 1 000 000 руб.Матвыгоду и НДФЛ с нее исчисляем на последнее число каждого месяца пользования займом.Так, за февраль 2022 г. доход в виде матвыгоды составил 4 931,50 руб. (2/3 x 10% x 1 000 000 руб. : 365 дн. x 27 дн.), НДФЛ - 1 726 руб. (4 931,50 руб. x 35%).За март 2022 г. доход в виде матвыгоды составил 5 520,54 руб. (2/3 x 9,75% x 1 000 000 руб. : 365 дн. x 31 дн.), НДФЛ - 1 932 руб. (5 520,54 руб. x 35%).За апрель 2022 г. доход в виде матвыгоды составил 5 342,47 руб. (2/3 x 9,75% x 1 000 000 руб. : 365 дн. x 30 дн.), НДФЛ - 1 870 руб. (5 342,47 руб. x 35%).За май 2022 г. доход в виде матвыгоды составил 5 237,44 руб. (2/3 x 9,25% x 1 000 000 руб. : 365 дн. x 31 дн.), НДФЛ - 1 833 руб. (5 237,44 руб. x 35%).

Пени за несвоевременную уплату налога

В том случае, если компания самостоятельно обнаружила ошибку, которая привела к возникновению налоговой недоимки, у нее есть возможность избежать уплаты штрафа. Для этого нужно еще до того, как ошибку обнаружат налоговики или инспекторы и назначат выездную проверку, подать в ИФНС "уточненку", предварительно заплатив недостающую сумму налога и пени (подп. 1 п. 4, п. 7 ст. 81 НК).На самом деле пени придется заплатить также в том случае, если никакой ошибки и не было, а просто по той или иной причине налог компания заплатила с задержкой.В любом случае пеня за каждый день "просрочки" определяется в процентах от неуплаченной суммы налога. Процентная ставка принимается равной 1/300 действующей в это время ставки рефинансирования ЦБ (ст. 75 НК). Начислять пени нужно со дня, следующего за крайним сроком уплаты налога, по день, предшествующий дню его уплаты.Таким образом, при расчете пеней за несвоевременную уплату налога нужно учитывать действующий в период "просрочки" размер ставки рефинансирования (она равна ключевой ставке ЦБ). Поэтому в некоторой степени расчеты усложняются. С другой стороны - в связи со снижением ключевой ставки ЦБ уменьшается и размер пеней.

Пример 2. ООО "Лютик" представило декларацию по ЕНВД за I квартал 2022 года 20 апреля 2022 года. "Вмененный" налог к уплате по этой декларации - 100 000 руб. Крайний срок уплаты налога за I квартал 2022 года - 25 апреля 2022 г. Однако налог был уплачен только 30 мая 2022 года.Пени нужно рассчитать за период с 26 апреля 2022 г. по 30 мая 2022 года включительно. Расчеты нужно производить отдельно по каждой ключевой ставке ЦБ, действующей в период "просрочки". Так, за период с 26 апреля по 1 мая 2022 года (6 дн.) пени считаем исходя из 1/300 от ставки в 9,75%. А за период с 2 по 29 мая 2022 г. (28 дн.) в расчетах используем ключевую ставку ЦБ в размере 9,25%.За период с 26 апреля по 1 мая пени составят:1 950 руб. (1 000 000 руб. x 9,75% : 300 x 6 дн.).За период со 2 по 29 мая 2022 г. пени будут равны:8 633,33 руб. (1 000 000 руб. x 9,25% : 300 x 28 дн.).Общая сумма пеней за несвоевременную уплату ЕНВД за I квартал 2022 г. составит 10 583,33 руб. (1 950 руб. + 8 633,33 руб.).

Обратите внимание! Пени за несвоевременную уплату страховых взносов на пенсионное, медицинское и "больничное" страхование с 1 января 2022 года рассчитываются по налоговым правилам. Пени же за несвоевременную уплату взносов "на травматизм" считаются иначе. Основное отличие - это разный порядок определения периода, за который нужно начислить пени. При расчете пеней за опоздание с уплатой "несчастных" взносов день их уплаты в период "просрочки" включаем (п. 3 ст. 26.11 Закона от 24 июля 1998 г. N 125-ФЗ).

Проценты за несвоевременный возврат налога

В общем случае сумму излишне уплаченного налога налоговики должны вернуть налогоплательщику без каких-либо процентов (п. 6 ст. 78 НК). Однако если инспекторы нарушат срок возврата "излишка", то вернуть переплату им придется уже с процентами (п. 10 ст. 78 НК). Они начисляются за каждый календарный день нарушения срока возврата переплаты по ставке рефинансирования ЦБ, действующей в дни "просрочки". При этом проценты исчисляются по день фактического возврата налога (поступления денег в банк) включительно (см., напр., письмо Минфина от 29 октября 2022 г. N 03-02-08/54846).Отметим, что налоговики должны заплатить компании и проценты в случае, если они взыщут налог с излишком. Эти проценты исчисляются исходя из ставки рефинансирования ЦБ со дня, следующего за днем взыскания, по день фактического возврата (п. 5 ст. 79 НК).

xn----7sbbaj7auwnffhk.xn--p1ai

Что такое ключевая ставка банка? Ключевая ставка ЦБ РФ

Рассматривая вопрос о том, что такое ключевая ставка, будет закономерным отметить, что данное понятие является относительно новым инструментом денежно-кредитной политики в России. Практика применения этого инструмента на Западе весьма распространена, так как с его помощью можно оказывать существенное влияние на курс национальной валюты. Если учесть специфику экономики РФ, то и ключевая ставка своеобразно влияет на ситуацию в стране.

Немного истории и фактическая ситуация

Изучая вопрос о том, что такое ключевая ставка, стоит сказать, что это цена, которая используется при предоставлении ЦБ финансовой поддержки коммерческим финансовым институтам. Показатель выражается в процентах, которые начисляются на кредит, предоставленный ЦБ меньшим финансовым учреждениям. На территории России понятие появилось только в 2022 году. Основная цель внедрения данного инструмента – это осуществление контроля над процессом инфляции. До 2022 года было принято использовать для данной цели ставку рефинансирования. Модернизация финансовой политики была проведена в связи с тем, что именно ставка рефинансирования перестала отражать реальное положение дел на рынке ресурсов. Центробанк определяет, каким показателям будет соответствовать ключевая ставка. Ставка рефинансирования, отличия которые от КС имеет существенные, также формировалась ЦБ. Переоценка КС осуществляется ежемесячно (исходя из фактической ситуации на рынке).

Как менялась ставка со временем?

В течение последнего года параметр был изменен много раз. Изначально показатель соответствовал 5,5%. В период с марта по июнь 2022 года он менялся неоднократно: 7%, 7,5% и 8%. В конце октября 2022 года размер КС достиг 9,5%. Уже 12 декабря 2022 года, в связи с резким ростом курса доллара, совет директоров Банка России сошелся на показателе в 10,5%. В связи с тем, что изменение ставки не принесло ожидаемого результата и влияния в ожидаемом объеме на рынок оказано не было, 16 числа того же месяца ставка уже стала составлять 17%. 2 февраля 2015 года она была понижена до 15%. На последнем заседании, которое состоялось 16 марта этого года, было принято установить ставку на уровне 14%.

Что было раньше?

Ключевая ставка Банка России - это аналог ставки рефинансирования. Сегодня СР используется для расчета пеней, штрафов и налогов. Она уже долгое время остается на уровне 8,25%. Если ранее она служила отправным пунктом для определения процентов по кредитам, сегодня она эту функцию не выполняет. До 13 сентября 2022 года СР считалась важнейшим экономическим показателем, который отражал экономические процессы в России. Второстепенная задача СР остается и сегодня. Она используется в качестве индикативного показателя для анализа уровня инфляции и рынка в целом. Ключевая ставка ЦБ РФ – это инструмент, который практически полностью вытеснил СР как индикатор экономической ситуации.

Влияние КС на ситуацию в стране

Изменяя КС, правительство России может контролировать инфляцию. Повышение ключевой ставки приводит к тому, что происходит подорожание ресурсов коммерческих финансовых институтов, имеет место резкий рост процентов по депозитам и кредитам. Высокие проценты делают кредитование физических лиц недоступным для большинства. Сокращение средств ведет к резкому падению покупательских способностей. Давление на рубль существенно снижается, инфляция приостанавливается. Если в стране замедляется экономика по причине сокращения производства, то появляется такое явление, как дефляция. Совет Банка России принимает решение не повысить ключевую ставку, а понизить ее. Кредиты становятся более доступными, начинается кредитование реального сектора экономики. Ситуация выравнивается.

Особенности инструмента

Изучая вопрос о том, что такое ключевая ставка, стоит сказать об отсутствии данного инструмента в законодательстве России. Ее место по-прежнему занимает ставка рефинансирования, хоть ее роль по факту весьма несущественна. Все ограничивается расчетом санкций, пеней и налогов. Уже к концу 2015 году КС должна полностью заменить СР. Основное преимущество использования данного инструмента заключается в том, что с его помощью можно корректировать уровень инфляции, следовательно, оказывать весьма положительное влияние на оздоровление экономики государства. Трейдеры всего мира внимательно следят за КС крупных участников рынка (Америка, Швейцария, Япония, Канада и пр.). Накануне объявления ставки на рынке можно заметить большую волатильность. Если же ставка меняется, то происходит значительный скачок. Ключевая ставка ЦБ РФ – это финансовый инструмент, который не лишен недостатков. Стоит сказать о его инертности и невысокой эффективности в условиях кризиса. При резком ухудшении экономической ситуации, особенно если воздействие на государство оказывается внешними факторами, изменение ставки не успевает гармонизировать ситуацию, и негативные последствия воздействий проявляются.

Альтернативы и перспективы

Рассматривая вопрос о том, что такое ключевая ставка, стоит сказать, что в условиях кризиса ее лучше заменять на командно-административные меры. Это может быть замораживание курса либо государственное регулирование цен на рынке. Также могут ужесточаться стандарты работы на финансовых рынках. Если рассматривать ситуацию на примере России, становится очевидно, что повышение ставки до 17% не принесло ожидаемого результата не только из-за приближающейся девальвации рубля, но и по причине санкций со стороны запада. Кардинальное изменение показателя в силу своей мало эффективности вскоре было снижено, сначала до 15%, а потом и до 14%. На нынешний момент у ЦБ нет оснований для дальнейшего поднятия ставки. Данное решение может только привести к удорожанию банковских продуктов, которые и так еще малодоступны большей части населения. Если учесть, что Россия сейчас всеми силами старается обеспечить финансирование реального сектора экономики, можно говорить о дальнейшем понижении КС.

Актуальные новости по КС и изменение налогового законодательства

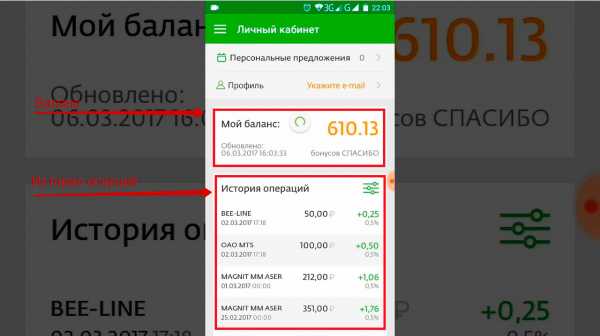

Ключевая ставка Банка России – это «секретное оружие» ЦБ, которое было введено в денежно-кредитную политику с целью улучшить ее прозрачность. Последние критическое повышение показателя до 17% было зафиксировано в начале 2015 года. В итоге коммерческие финансовые институты стали активно поднимать ставки не только по кредитам, но и по депозитам. При этом, в соответствии с законодательством, процент по рублевым депозитам, который выше СР на 5 процентных пунктов, должен облагаться налогом (НДФЛ). Если учесть, что СР после повышения КС осталась прежней, вклады с доходностью более 13,25% (которых оказалось большинство) стали подпадать под налог. Ранее число депозитных программ с доходностью более 13,25% было минимальным, сегодня их большинство. Практически все люди, имеющие вклады, попали под НДФЛ.

Временное решение несоответствия

В результате законодательного несоответствия вкладчикам приходилось платить порядка 35% налога на сверхприбыль. В итоге такого развития событий было принято решение внести правки в налоговое законодательство. Надбавка в 5 процентных пунктов была изменена на плюс 10 процентных пунктов. Рублевые вклады с доходностью в 18,25% не подпадают под систему налогообложения. Принятая льгота – это временное решение, срок действия которого истечет 31 декабря 2015 года. В перспективе планируется свести уровень и ставки рефинансирования, и ключевой ставки до одного значения.

О чем может рассказать КС?

Как говорилось выше, КС – это индикатор состояния экономики России. И изучая вопрос о том, что такое ключевая ставка банка, нужно обратить внимание на наличие соответствий между размером показателя и состоянием дел в стране. При низкой процентной ставке можно говорить о том, что рубль весьма ослаблен, и курс национальной валюты чрезмерно низкий. Высокая процентная ставка свидетельствует о снижении темпов экономического развития государства в ближайшей перспективе. Количество денег, которые находятся в обороте, начинает сокращаться, а курс национальной валюты увеличивается. Если учесть, что после зимнего повышения ставки в России курс рубля замедлил свое падение, сейчас рационально говорить о том, что очередное уменьшение КС может привести к стабилизации ситуации и к удешевлению доллара. Внутренняя экономика будет активно развиваться, а решение всех проблем государство нашло именно в ответе на вопрос о том, что такое ключевая ставка банка для страны.

fb.ru

Ключевая ставка и её влияние на экономику

Анализируя биржевой и валютный рынок, инвестор часто сталкивается с такими понятиями, как «ключевая ставка» или «ставка рефинансирования». Сам по себе, вопрос очень обширный и требует понимания базовых понятий в экономике, которые стоит учитывать частному инвестору при планировании портфеля и своего поведения на рынке. В этой статье я расскажу:

- Как складывались в прошлом и регулируются сейчас процентные ставки зарубежных финансовых регуляторов;

- В чем разница между ставкой рефинансирования и ключевой ставкой Центрального Банка России;

- Какие факторы влияют на монетарную политику ЦБ РФ;

- Что в вопросе регулирования ставки ЦБ следует учитывать инвестору.

Влияние ставки мировых финансовых регуляторов

Доходность моих инвестиций за 2022 год составляет около 30% годовых, ознакомиться с последними новостями моих вложений можно в еженедельных отчетах. Рекомендую каждому читателю пройти обучение на курсе ленивого инвестора. Первая неделя абсолютно бесплатная. ПодробнееСтавка Центральных банков всегда служила важнейшим инструментом воздействия финансовых властей на экономическую ситуацию. Что касается регуляторов крупнейших стран, то размер их ключевой ставки оказывает такое влияние на мировой финансовый рынок в целом, что его сложно переоценить. Наиболее влиятельные регуляторы в рассматриваемом смысле: Федеральная резервная система (ФРС) США, Европейский Центробанк (ЕЦБ), Банк Англии, Банк Японии. Любой инвестор знает, какой накал дискуссий финансовых аналитиков по мере приближения очередного заседания ФРС (последнее состоялось 15 марта 2022 года). Хотя основным поводом для принятия решения объявляется всего лишь количество обращений за пособиями по безработице, объем дешевой ликвидности, а также совокупный номинал американских долговых бумаг так велик, что ожидания (даже не само решение) по ставке ФРС могут развернуть мировые финансовые рынки в ту или иную сторону.

К изменению ключевой ставки центральные банки прибегают также в кризисных ситуациях, когда дешевой ликвидностью «заливаются» гигантские финансовые дыры банков и корпораций. Так поступили ФРС США и Банк Англии в 2008—2009 годах, банк Японии в начале 1990-х. ЕЦБ вынужден до сих пор продолжать политику аномально низких (в некоторых случаях отрицательных) процентных ставок для преодоления дефляции.

Ключевая ставка и ставка рефинансирования: в чем отличия

Самое интересное из жизни автора блога читайте в Телеграм-канале. Подпишись, чтобы быть в курсе.Но вернемся к российскому рынку и для начала давайте разберемся, в чем исторически состояло различие между двумя разновидностями ставок ЦБ в России. Ставка рефинансирования ведет свою историю с 1992 года, когда Центральный банк впервые установил так называемую учетную ставку, по которой исчислялась предельная стоимость предоставляемой коммерческим банкам ликвидности в годовом выражении. Позже она получила название ставки рефинансирования. Особое значение этот инструмент приобрел во время кризиса 1998 года, когда Центральный банк РФ активно применял повышение ставки для создания ориентиров стоимости государственных ценных бумаг. Это повышало их инвестиционную привлекательность и снижало колоссальное давление на валютный рынок, когда курс доллара за несколько месяцев вырос в два с половиной раза. Ставка рефинансирования также традиционно служила для определения размеров НДФЛ по банковским вкладам, штрафов и пеней, учитывалась для исчисления налога на прибыль предприятий. Динамику ставки рефинансирования, можно представить в виде графика и таблицы.

| Период действия | Значение ставки |

| 01.01.1992 — 09.04.1992 | 20% |

| 30.03.1993 — 01.06.1993 | 100% |

| 15.10.1993 — 28.04.1994 | 210% |

| 06.11.1997 — 10.11.1997 | 21% |

| 27.05.1998 — 28.06.1998 | 150% |

| 19.06.2007 — 03.02.2008 | 10% |

| 14.09.2012 — 31.12.2015 | 8.25% |

| 01.01.2022 | Приравнена к ключевой |

Как видите, выборочные данные в таблице прекрасно иллюстрируют состояние экономики страны и реакцию на драматические события со стороны ЦБ, в виде ужесточения монетарной политики. Изменение ставки напоминает качели и впрямую соотносится с уровнем инфляции, стоимостью кредитов, курсом доллара, оттоком/притоком капитала, финансовым самочувствием реального бизнеса и инвестиционным климатом.

Переход на ключевую ставку

В процессе совершенствования механизмов воздействия на рынок ликвидности, в сентябре 2022 года ЦБ ввел понятие ключевой ставки, а с 1 января 2022 года приравнял к ней значение ставки рефинансирования. Так появился более гибкий инструмент монетарной политики, позволяющий адекватно таргетировать инфляцию, что и является основной функцией ЦБ.

Величина ключевой ставки определяется как медианная стоимость предоставления или изъятия Центральным банком ликвидности на аукционах РЕПО (от англ. Repurchase agreement, сделка по купле/продаже с обязательством обратной продажи/выкупа), с горизонтом до семи дней. Коридор этой медианы может составлять не более двух процентных пунктов.

Предметом купли-продажи на аукционе выступают ценные бумаги с обязательством обратной продажи (покупки) по определенной в соглашении РЕПО цене. Таким образом, сделка РЕПО выступает как опосредованный механизм краткосрочного займа под залог облигаций, векселей, депозитарных расписок. Такой инструмент снижает риски Центрального банка, поскольку на время предоставления займа бумаги переходят в собственность кредитора. Одновременно сделки РЕПО приносят Центральному банку неплохой доход за счет разницы в цене покупки и продажи. Определяя таким рыночным способом объём денежного предложения, ЦБ влияет сразу на несколько экономических параметров:

- Уровень банковской ликвидности;

- Объем денежной массы в экономике страны;

- Уровень инфляции;

- Темпы экономического роста.

Понижать или держать?

Ключевая ставка, как и ставка рефинансирования, влияет на процентные ставки банковского кредитования. Не удивительно, что Министерство экономического развития, заинтересованное не в контролировании инфляции, а в показателях экономического роста, традиционно выступает антагонистом Центрального банка. Ведомство обычно активно лоббирует снижение ключевой ставки, мотивируя это потребностями реального сектора экономики в доступных кредитах. Внешне этот довод выглядит справедливым: кто же будет возражать против успешного развития отечественного бизнеса.

Однако, с точки зрения сохранения баланса на валютном рынке, снижение ключевой ставки должно быть крайне взвешенным и осторожным. К тому же рост инфляции, которую будут стимулировать дешевые деньги, обесценит достижения экономического роста и вряд ли россияне в предвыборный год будут рады резкому подорожанию товаров в магазинах. Я бы сказал, что на данный момент Центральный банк успешно отстаивает свою позицию и проводит консервативную монетарную политику. Плавное снижение ключевой ставки в марте 2022 года с 10% до 9.75% только подтверждает это.

Важно понимать, что ставка ЦБ не определяет на 100% стоимость кредитования. В этом показателе не меньший вес имеют другие факторы. Это дефицит «качественных» заемщиков, риск дефолта и невозврата заемных средств, а также административные издержки, связанные с внедрением повышенных нормативов достаточности капитала и прочими регуляторными мерами. Поэтому снижение ключевой ставки, неся в себе риски резкого роста курса доллара и разгона инфляции, совершенно необязательно приведет к желаемому удешевлению кредитов для бизнеса и населения.

Приведу пример. Если обычный кредит для малого предприятия стоит 22% годовых, то снижение ключевой ставки до 6% (как предлагают некоторые экономисты) не означает автоматическое снижение ставки по кредиту до 18%. В себестоимость заложены обязательные резервы на просрочку, административные расходы на её взимание, стоимость персонала, который подорожает из-за инфляции и другие затраты. Чистая банковская маржа при этом редко превышает 3%. Иллюстрацию того, как сопряжены между собой размер ключевой ставки и курс доллара, предлагаю посмотреть на графике.

Carry Trade в России

Во влиянии ключевой ставки на экономику есть еще один важный аспект. Я говорю о привлекательности российского финансового рынка для зарубежных инвестиционных фондов. Они имеют на балансе сотни миллиардов долларов и выбирают для своего портфеля выгодное приложение капитала в странах с высокой банковской ставкой. Такие операции называются Carry Trade (буквально – осуществлять торговлю) и основаны на значительной разнице между низкой процентной ставкой заемных средств для фондирования инвестиций и ставкой на рынке страны, куда делаются вложения.

Так, на рынках Евросоюза, Японии и Швейцарии стоимость заимствований близка к нулю. Выбор инвесторов обычно делается между такими странами, как Бразилия, Аргентина, Турция, Египет, ЮАР. Россия находится в этом же списке, так как разница с процентными ставками, например, в США составляет около 8%. Китай как объект подобных инвестиций в данном случае мы не рассматриваем, поскольку туда идут огромные прямые (не портфельные) инвестиции в производственный сектор, а ставка Народного банка неинтересна спекулянтов: она варьируется от 1.5% по депозитам до 4 % по кредитам.

Портфельные инвесторы, которые приходят на российский рынок ради спекуляций на Carry Trade, не могут рассматриваться как надёжные и долгосрочные финансовые партнеры. Российская экономическая история знает немало примеров, когда десятки миллиардов долларов уходили из страны почти одномоментно при снижении доходности, которая уже не компенсирует волатильность рынка. В этом заключается опасность для прибыли частного инвестора, который сделал долгосрочную ставку на рублевые активы и не диверсифицировал в достаточной степени свои риски.

Заключение

Для рядового частного инвестора информация о динамике ключевой ставки ЦБ, помимо общего новостного фона, имеет прямое практическое значение. Простейшие примеры – рост доходности по облигациям (в том числе ОФЗ) по мере снижения ставки, а также неминуемые последствия изменения ставки ЦБ для валютного рынка, где снижение ставки провоцирует спрос на дорожающую относительно рубля долларовую ликвидность.

Предлагаю всем читателям принять участие в опросе.

Загрузка ...Всем профита!

Хочешь быть в курсе ленивых новостей блога? Подпишись!

smfanton.ru

Что такое ключевая ставка ЦБ? | Справка | Вопрос-Ответ

Последнее обновление: 16.09.2022 г.

В пятницу, 16 сентября, совет директоров Центробанка РФ снизил ключевую ставку с 10,5% до 10% годовых. На предыдущем заседании, которое прошло 29 июля, ЦБ решил оставить ставку без изменений, объяснив свое решение удовлетворительной динамикой инфляции и оживлением экономической активности.

В этот раз изменение ключевой ставки регулятор объяснил сокращением темпов прироста потребительских цен и отметил, что инфляция продолжает замедляться.

«Учитывая замедление инфляции в соответствии с прогнозом и снижение инфляционных ожиданий при сохранении неустойчивой экономической активности, и вместе с тем для закрепления тенденции к устойчивому снижению инфляции, по оценкам Банка России, необходимо поддержание достигнутого уровня ключевой ставки до конца 2022 года с возможностью ее снижения в I-II квартале 2022 года», — говорится в релизе регулятора.

Резкое повышение ставки с 10,5% до 17% произошло 16 декабря 2022 года. Своё решение регулятор тогда объяснил необходимостью сдержать инфляционные риски.

АиФ.ru объясняет, что такое ключевая ставка и как она влияет на экономику.

Что такое ключевая ставка ЦБ?

Ключевая ставка ЦБ РФ — это один из инструментов денежно-кредитной политики государства. Это процент, по которому Центральный банк России предоставляет кредиты коммерческим банкам.

Зачем ЦБ повышает ключевую ставку?

ЦБ повышает ключевую ставку, чтобы сдержать падение курса национальной валюты:

- при низкой ставке и быстром ослаблении рубля банки начинают брать деньги у ЦБ РФ, переводить их в иностранную валюту и таким образом зарабатывать. Такие спекуляции отрицательно сказываются на курсе национальной валюты. При высокой ставке финансовым организациям эти операции становятся невыгодны;

- при высокой ключевой ставке вырастают проценты по кредитам бизнесу. Предприниматели на таких условиях реже обращаются к ЦБ за деньгами, из-за чего в экономику поступает меньше денег. А малое количество средств в обороте ведёт к их удорожанию, а не обесцениванию.

Есть ли у повышения ставки негативная сторона?

Да, есть. Дорогие кредиты приводят к замедлению экономического роста, так как бизнесу становится менее выгодно привлекать деньги под новые проекты.

Как менялась ключевая ставка ЦБ РФ в 2022 году?

С начала этого года ЦБ РФ повышал ключевую ставку 6 раз. Так, на начало 2022 года ставка составляла 5,5 %, с 1 марта она была повышена до 7 %, с 25 апреля — до 7,5%, с 25 июля — до 8 %, с 5 ноября — до 9,5 %, с 12 декабря — до 10,5 %, а с 16 декабря 2022 года — до 17,0 %.

Какие ключевые ставки в других странах?

- США — 0,25 %

- ЕС — 0,05 %

- Великобритания — 0,5 %

- Норвегия — 1,25 %

- Япония — 0,1 %

- Канада — 1 %

- Швейцария — 0 %

- Швеция — 0 %

- Австралия — 2,5 %

Смотрите также:

www.aif.ru

Что измениться после повышения ключевой ставки ЦБ до 17%?

На протяжении последних недель пристальное внимание всех россиян приковано к колебаниям курса национальной валюты. Стремительное обесценение рубля привело к необходимости принятия чрезвычайных мер со стороны главного финансового института - Центрального банка. Несмотря на то, что совсем недавно его глава Эльвира Набиуллина заявляла о сохранении ключевой ставки на прежнем уровне, произошло ее значительное увеличение.

С 12 декабря 2022 ключевая ставка была увеличена всего на 1% (с 9,5 до 10,5%), но не получив желаемого эффекта, Центральный банк поднял сключевую ставку 16 декабря 2022 до 17%. Эта мера была вынужденной в условиях экономической нестабильности и неопределенности. Но люди, несведущие в макроэкономике, плохо себе представляют, чем грозит для простых граждан увеличение ключевой ставки. Восполнить пробелы знаний и призвана настоящая статья.

Что такое ключевая ставка?

Ключевая ставка ЦБ РФ - инструмент кредитно-денежной политики государства. Она играет важнейшую роль при определении дороговизны кредитов (процентных ставок, по которым банки выдают займы) и уровня инфляции. По ключевой ставке Центробанк выдает кредиты коммерческим банкам и принимает у них депозиты. Ключевая ставка была учреждена Центральным Банком России 13 сентября 2022 года. С этого момента она стала основным инструментом кредитно-денежной политики. Важно не путать ее со ставкой рефинансирования.

Многие ошибочно считают, что ставка рефинансирования и ключевая ставка - это одно и тоже. Однако в России ставка рефинансирования используется только справочно. К ней привязано большинство законодательных актов. На практике же деньги уже по ней не выдаются. С помощью ставки рефинансирования определяется только сумма процентов по банковским вложениям. К 1 январю 2022 года ЦБ России планирует уравнять значения ключевой ставки и ставки рефинансирования.

Для чего Центральный банк РФ повысил ключевую ставку?

Главная цель повышения ключевой ставки в условиях нестабильности макроэкономической ситуации - поддержание курса российского рубля и снижение уровня инфляции.

При повышении ставки кредиты становятся более дорогими, количество денег в обороте значительно уменьшается, что приводит к их безусловному удорожанию. Все это направлено на то, чтобы обеспечить стабильность финансового рынка. Кроме того, целью повышения ключевой ставки является избежание валютных спекулятивных настроений.

В то же время на определенные виды кредитов сохранилась ставка на уровне 9%. Речь идет о стратегически важных для государства инвестиционных проектах, а также о кредитах, которые обеспечены страховщиками.

По утверждению представителей Центробанка, понижение ключевой ставки не стоит в ближайших планах. Но многие эксперты все же уверены, что при стабилизации обстановки ключевая ставка будет снижена.

Что будет с кредитами?

Методика такова: сначала Центробанк кредитует коммерческие банки, а те предоставляют кредиты юридическим и физическим лицам по более высокой цене (с учетом своей прибыли). В результате роста ставки до 17% можно спрогнозировать повышение процентной ставки по кредитам до 30-35% (ранее этот показатель по стране был на среднем уровне 20%).

Данное новшество сделает кредиты менее доступными для всех. Относительно субъектов предпринимательства, это означает замедление темпов роста производства и деловой активности. У предпринимателей могут возникнуть проблемы с финансированием, то есть не будет достаточных средств для вложения и развития своего дела.

Для физических лиц удорожание кредитов означает уменьшение их покупательской способности. Именно поэтому в эти дни отделения банков заполнены людьми, желающими оформить кредит до окончательного установления более высокой процентной ставки. Однако многие банки уже прекратили кредитование до тех пор, пока адаптируется рынок валюты.

Жилищный рынок в этой цепочке играет особую роль. Для многих людей ипотека - единственно реальный способ обзавестись собственным жильем. Однако повышение ключевой ставки одинаковым образом отразится на всех видах кредитов, в том числе и на ипотеке. Эксперты прогнозируют рост ставок по жилью до 20%. Ввиду дороговизны недвижимости, такое увеличение может привести к невозможности абсолютного большинства среднестатистических граждан приобрести жилье в кредит. Однако правительство гарантирует сохранение стоимости ипотеки для наиболее уязвимых слоев населения.

Что будет с вкладами?

Повышение ставок по кредитам не может происходить в одностороннем порядке. Поэтому вполне ожидаемым оказалось решение руководства Центробанка повысить ставки по вкладам и депозитам в рублевом и валютном выражении. Повышение ставок на вклады в рублях составило 2 п. п., в иностранной валюте - 3,5 п. п.

В связи с этим самым экономически грамотным решением для тех лиц, у которых подходит к завершению срок размещения старого депозита, будет переоформить новый вклад на более выгодных условиях. Это позволит извлечь для себя максимальную выгоду. Также можно изучить депозитный договор на предмет возможности его досрочного расторжения с целью перезаключения нового.

Что будет с действующими кредитами?

Дать однозначный ответ, сможет ли банк, в котором вы взяли кредит, повысить процентную ставку, довольно сложно. Сначала необходимо тщательно ознакомиться с кредитным договором. Если в нем не предусмотрена возможность изменять условия кредитования (в том числе увеличивать ставку), значит, вы сможете выплатить оставшуюся сумму на прежних условиях.

В противном случае обосновывая это решение изменением финансовой конъюнктуры в стране, банк может изменить ставку, но при этом должен руководствоваться "принципами разумности и добросовестности". Определить, добросовестно или нет поступает банк, может только суд. В судебной практике были случаи, когда суд вставал на сторону как заемщика, так и кредитора.

perlaw.ru