Узнать свою кредитную историю: подробно о возможных вариантах. Информация бки

Как узнать свою кредитную историю: 6 вариантов

Существует несколько способов получения своей кредитной истории: путем личного посещения офиса БКИ, банков-партнеров или салона «Евросети»; посредством почтовой связи; с помощью специализированных интернет-сервисов в режиме «онлайн».

Узнать свою кредитную историю можно несколькими способами. Необходимо помнить, что кредитная история одного заемщика может храниться в нескольких бюро кредитных историй (БКИ).

Чтобы выяснить, в каком или каких бюро находится ваша история, следует обратиться в Центральный каталог кредитных историй (ЦККИ). Если заемщику известен его код субъекта, сделать это можно на официальном сайте ЦККИ.

В случае, если код неизвестен, можно сгенерировать новый, обратившись с заявлением в любой банк.

Что необходимо знать, чтобы получить свой кредитный отчет

Кредитная история – это конфиденциальная информация, которая доступна только ее владельцу либо уполномоченному представителю кредитной организации.

Для ее получения:

- всегда необходимо предъявлять паспорт, если заявление подается при личном присутствии заявителя;

- требуется знание кода субъекта кредитной истории при выполнении запроса на сайтах официальных представителей;

- необходима регистрация на специализированных сервисах, на которых осуществляется авторизованный вход в личный кабинет.

6 основных способа получения данных по своей кредитной истории

В таблице приведены возможные способы получения кредитного отчета:

Таблица 1. Способы получения кредитного отчета

| Куда обратиться | Выполняемые действия | |

| 1. | В БКИ, если заемщику известно, в каком БКИ находится его история. | Доступен любой из 3-х вариантов:

Услуга предоставляется бесплатно. |

| 2. | В офисах банков-агентов БКИ, таких как «Бинбанк», «Почта Банк», «Ренессанс Кредит», банк «ВТБ», «Банк Москвы», некоторые региональные банки. Узнать точный перечень банков-агентов можно на сайтах БКИ. |

|

| 3. | В интернет-банк. Многие крупные банки предоставляют клиентский сервис онлайн. |

|

| 4. | В салонах сети «Евросеть». |

|

| 5. | К специализированному сервису АКРИН (Агентство кредитной информации – официальный партнер и агент НБКИ) |

Консультацию по использованию сервиса можно получить у службы поддержки.

|

| 6. | К сервисам оценки кредитных историй, таким как MoneyMan, MyCreditStatus, MyCreditInfo. |

Отчет неполный: указываются рейтинг заемщика и сведения о просрочках, но данные о кредитной организации отсутствуют. Стоимость услуги в 2-3 раза ниже стоимости полноценного отчета. |

Из истории. Услуги кредитования начали предоставляться банками с 90-х годов прошлого столетия. Кредиты выдавались практически всем желающим после проведения минимальной проверки. Невозвращенные займы, нарушение графиков погашения задолженности, финансовая несостоятельность заемщиков стали предпосылкой для введения систематизированного учета данных о заемщиках. На основе этих данных появилась возможность составить «портрет» заемщика – его благонадежность, аккуратность и ответственность.

Кредитная история, основные понятия

Кредитная история состоит из 3-х разделов.

- Титульная часть содержит данные о заемщике:

- Ф.И.О., адрес, данные паспорта – для физического лица;

- ЕГРН, наименование, ИНН и т.д. – для юридического лица.

- Основная часть включает в себя сведения об обязательствах заемщика: график погашения, сумма долга, срок выплаты, наличие просрочки и т.д.

- Дополнительная часть содержит данные о пользователях КИ и о кредиторе.

Примечание. «Закон о кредитных историях» ФЗ-218 определяет порядок формирования, хранения и использования кредитных историй, регулирует и систематизирует деятельность организаций, выполняющих эти функции.

Порядок формирования, хранение и обработка

Кредитные истории отправляются финансово-кредитными учреждениями в Бюро кредитных историй (БКИ) в 10-дневный срок, там они хранятся и обрабатываются. Информация может подаваться только при наличии документально зафиксированного согласия заемщика.

Справка. БКИ – коммерческие организации, получившие разрешение на работу с кредитными историями граждан. Число кредитных бюро постоянно меняется. Всего зарегистрировано в России на 19.05.2022 г. более 30 бюро, но действующих из них – 16. Актуальный реестр БКИ размещен на сайте Центрального банка России. Право хранить и обрабатывать кредитные истории граждан имеют только те бюро, которые включены в этот реестр.

Все БКИ отправляют информацию о хранящихся у них кредитных историях в Центральный каталог кредитных историй.

На рисунке 1 представлена схема сбора и хранения информации.

Рисунок 1. Схема формирования и хранения кредитных историй

Примечание. ЦККИ – подразделение Центрального банка России. Назначение каталога – справочное, позволяющее узнать, в каком именно БКИ хранится история конкретного заемщика. Следует помнить, что одна КИ может храниться в нескольких бюро.

Централизованной базы данных кредитных историй нет, они хранятся в базах данных отдельных Бюро кредитных историй. Если история заемщика находится в нескольких бюро, то для формирования полноценного кредитного отчета необходимо делать выборку по всем базам данных.

Важно! Кредитная история хранится в БКИ в течение 15 лет со дня последнего изменения информации, содержащейся в ней. По истечении указанного срока история аннулируется. Согласно законодательству, один раз в год можно бесплатно получить свою историю займов в каждом бюро, где она хранится. Если запрос производится более одного раза в год, то на платной основе.

Цикл телепередач «Занимаем.ТВ» интересен своей актуальной тематикой. Предлагаемое видео по теме «Кредитные истории» содержательно, полезно. Ведущий рассказывает, как узнать кредитную историю заемщика, о способах ее получения.

Рекомендация. Прежде чем обращаться в банк за повторным кредитом, узнайте свою кредитную историю. Это защитит от неприятных сюрпризов: если в вашем досье будут содержаться ошибочные данные о просроченных задолженностях, то, скорее всего, в кредите вам будет отказано.yakapitalist.ru

О "БКИ" и кредитной истории

Дата публикации 07.03.2015 г. .

Если в течение последних шести-семи лет вы хотя бы однажды брали кредит, то наверняка знаете о существовании так называемой кредитной истории. Ведь при заключении договора займа сотрудники банка непременно спросят согласия заемщика на проверку личных данных . Вот тогда в отношениях между банком и клиентом появляется третье лицо – бюро кредитных историй (БКИ). Основная функция бюро кредитных историй – собирать, систематизировать и хранить информацию о заемщиках.

1) Бюро кредитных историй (БКИ) - хранилище финансовых «досье»

В бюро кредитная история будет проверяться каждый раз, когда вы пожелаете получить кредит в банке или оформить кредитную карту. Сведения о заемщиках используются не только банками, ими обмениваются с контролирующими органами. В бюро кредитных историй попадают не только данные о займах. В кредитную историю могут попасть факты, связанные с административными и иными нарушениями закона. Например, штрафы за нарушения ПДД, неуплата налогов, просрочки по оплате коммунальных платежей или сотовой связи. Чтобы не оставить пятен на своей кредитной истории, нужно знать, как работает эта система.

2) Что такое кредитная история

Кредитная история – по сути, своеобразная финансовая биография заемщика. Состоит она из трех частей и выглядит следующим образом.

Первая – титульная, включает в себя сведения о физическом или юридическом лице, которые дают возможность идентифицировать субъект кредитной истории: паспортные данные, место жительства заемщика или адрес организации, идентификационный номер налогоплательщика, контактную и другую необходимую информацию.

Вторая часть – основная, показывает актуальную информацию по остаткам долга кредитным организациям, новым кредитам, когда они взяты и на какой срок, как возвращаются основной долг и проценты, или, если заемщик уже должник, какие существуют судебные решения. Следует отметить, что закон позволяет бюро кредитных историй открывать основную часть для просмотра как кредитным организациям, так и третьим лицам – пользователям кредитной истории. К таковым относятся индивидуальные предприниматели и юридические лица, заключившие с бюро кредитных историй договор об оказании информационных услуг – но с письменного или иным способом документально зафиксированного на то согласия субъекта кредитной истории. Для пользователей кредитной истории срок действия такого разрешения ограничен одним месяцем. Кредитные организации могут пользоваться правом просмотра основной части в течение всего срока действия договора займа с субъектом кредитной истории.

Любой факт предоставления информации о кредитной истории фиксируется бюро кредитных историй в третьей, закрытой части. В ней делаются отметки о том, кто данную историю открыл в бюро кредитных историй и кто ее запрашивал. Ознакомиться с содержанием третьей части может только сам субъект кредитной истории, в исключительных случаях – судебные органы.

Все начинается в банке

Бюро кредитных историй хранит историю о заемщике в течение 15 лет после внесения в нее последней записи. Формирование же кредитного досье начинается с первой кредитной организации, которая выдала заем. В банке составляют титульную и основную части кредитной истории заемщика, заносят в них всю необходимую информацию и передают в бюро кредитных историй.

Обязательное условие – документально зафиксированное согласие на это заемщика. Оно может быть в письменной или иной форме, позволяющей однозначно определить получение такого согласия. По мере того, как заемщик оформляет или погашает кредиты в различных банках, в бюро кредитная история периодически поступает новая информация.

Иметь кредитную историю – дело добровольное, и заемщик вправе не разрешить кредитору давать о себе информацию в бюро кредитных историй. Но если это новый, неизветсный для банка клиент, то его отказ банк вправе расценить как стремление что-то скрыть. И вполне возможно, что этот пункт станет причиной отказа в кредите. С другой стороны, хранящаяся в бюро кредитных историй новая запись о кредите – это плюс, который поможет сохранить хорошую кредитную историю и в дальнейшем повлияет на положительное решение следующих кредиторов. Ведь они непременно запросят в бюро кредитных историй информацию о потенциальном заемщике.

3) Как проверить себя в бюро кредитных историй?

Что, если вы уверены в безупречности своей кредитной истории, а банк отказал в выдаче кредита? Нелишним будет регулярно сверять свои данные в бюро кредитных историй и следить за состоянием кредитной истории. Для этого заемщик должен прийти в бюро кредитных историй с паспортом и заполнить заявление на получение информации. Не более чем через 10 дней (такой срок установлен законодательством о бюро кредитных историй) вы получаете кредитный отчет в письменном виде с подписью руководителя бюро кредитных историй и печатью организации. По вашему запросу бюро кредитных историй может отправить документ и в электронном виде, скрепленный цифровой подписью. Он также имеет юридическую силу. Если вы получили отчет позже, чем через 10 дней, или ответ на запрос и вовсе не пришел, необходимо обратиться в Федеральную службу финансовых рынков, которая контролирует деятельность бюро кредитных историй.

Бывает так, что личное присутствие субъекта кредитной истории в БКИ невозможно, например, оно находится в районном или областном центре, и добраться до него сложно. В таком случае в бюро кредитных историй направляют письменный запрос с указаниями своих данных. Этот документ обязательно нужно заверить в нотариальной конторе и отправить заказным письмом в ближайшее бюро кредитных историй. Ответить вам должны в течение двух недель. Также вы можете заказать кредитную историю у агентов , обычно это платная услуга и предоставляется она в течение 15 минут.

4) Центральный каталог кредитных историй

Кредитные организации имеют право заключать договоры с несколькими бюро кредитных историй, поэтому информация об одном и том же заемщике может храниться в разных бюро. Список БКИ, где хранится информация о заемщике, можно получить в Государственном Центральном каталоге кредитных историй (ЦККИ). Это структурное подразделение Центробанка, так называемая справочная база, где собраны титульные части всех кредитных историй по стране. Если в центральном каталоге нет упоминания о кредитной истории конкретного заемщика, ее бесполезно искать в каком-либо бюро.

На портале Центробанка есть соответствующий раздел, посвященный кредитным историям. Необходимо зайти на сайт Центробанка и заполнить специальную форму. На указанный в запросе адрес электронной почты приходит ответ с информацией о том, в каких бюро кредитных историй хранится кредитная история конкретного человека или юридического лица. Всё просто, но есть одно «но».

5) Код субъекта кредитной истории

Чтобы получить эти данные, в форму запроса необходимо ввести код субъекта кредитной истории. Это комбинация цифровых и буквенных символов, которую заемщик придумывает сам и вписывает в кредитный договор в банке. Код кредитной истории передается в бюро кредитных историй банком одновременно с информацией о заемщике, а бюро кредитных историй предъявляет его вместе с титульной частью кредитной истории в ЦККИ.

Кодом кредитной истории может пользоваться заемщик или, с его согласия, пользователь кредитной истории. Для каждого пользователя кредитной истории, пожелавшего получить информацию из ЦККИ, заемщик может создать дополнительный код субъекта кредитной истории. Он будет действительным в течение 30 дней, а по истечении этого срока аннулируется Центральным каталогом кредитных историй.

Однако многие заемщики не помнят о существовании кода кредитной истории или просто не знают, что в будущем он может им пригодиться. Если код субъекта кредитной истории неизвестен или информация о нем утрачена, заемщик вправе заменить, аннулировать код или сформировать новый. Для этого нужно обратиться в кредитную организацию, где оформлен договор займа, или в бюро кредитных историй с соответствующим запросом лично или направить запрос по почте. Стоит помнить, что удаленный запрос также потребует нотариального удостоверения подписи на нем и приложения копии квитанции об оплате.

6) Доверяй, но проверяй

Направить запрос в Центральный каталог кредитных историй можно и без использования кода. Например, через отделения почтовой связи, в которых оказываются услуги телеграфной связи. В телеграмме указываются подробные сведения о субъекте кредитной истории, а подпись отправителя запроса заверяет работник отделения почтовой связи.

Имея информацию о том, где хранится ваше «досье», обращаться нужно именно в это бюро кредитных историй. Требовать предоставления кредитного отчета можно настолько часто, насколько это необходимо. Но только один раз в год сведения можно получить бесплатно – в каждом бюро кредитных историй, где хранится ваша кредитная история. За повторные отчеты придется заплатить.

7) Ошибки в кредитной истории

Итак, кредитная история вам известна. Что делать, если, по вашему мнению, она содержит неточные данные? Встречаются ли вообще ошибки в кредитном досье?

Ошибки встречаются. Как правило, технические и в основном, как заверяют сотрудники бюро кредитных историй, по причине невнимательности банковского служащего, который передал неверные сведения о заемщике в БКИ. Допустим, вы уже погасили крупный кредит, а в вашем кредитном досье этот факт еще не успели отразить. Или вы имели просроченную задолженность по кредиту, но потом исправились и погасили все в полном объеме, а в бюро кредитных историй все еще значитесь как недобросовестный заемщик. Информация просто не успела обновиться. Что делать?

В первую очередь – обратиться с заявлением в бюро, где хранится ваша кредитная история, и подробно изложить свои возражения. В течение 30 дней бюро кредитных историй обязано проверить эту информацию: сделать запрос кредитору, который сообщил эти данные, и получить их документальное подтверждение.

Бюро исправляет ошибки, допущенные по вине источника сведений, или пишет аргументированный ответ заемщику о достоверности информации в его кредитной истории. Если же заемщик не получил ответа от бюро кредитных историй в течение 30 дней или ответ его не устроил, он может обратиться в суд. При этом доказать, что вы оплатили кредит вовремя и у вас нет задолженности, можно только на основе платежных документов.

Сложность в том, что претензии обычно возникают спустя несколько лет. В большинстве своем люди не хранят так долго документы, полагая, что если кредит погашен, волноваться больше не стоит. А потому важно иметь все финансовые документы по кредиту и своевременно отслеживать свою кредитную историю, пользуясь правом ежегодного бесплатного доступа к нему.

yrcreditrostov.ru

Национальное бюро кредитных историй (НБКИ)

Содержание статьи:

Порой, обращаясь за финансовой помощью в банк или иную кредитную организацию, соискатель получает отказ ничем не мотивированный, но, тем не менее — решительный. Все дело в том, что, запросив в Бюро кредитных историй сведения о предыдущих финансовых сделках, банк получил информацию о соискателе, как о неблагонадежном плательщике.

Что такое кредитная история? Есть ли какой-то рейтинг оценки заемщиков? На каких сведениях он строится? Все эти вопросы будут подняты в данной статье.

Бюро, собирающие историю сделок по кредитам

Все финансовые сделки, проводимые между физическим лицом в качестве заемщика и разнообразными компаниями в качестве кредиторов, фиксируются. Мало того, когда человек подает заявление на займ или кредит – это также фиксируется.

Существует множество официальных организаций, занимающихся сбором информации такого рода – бюро кредитных историй. Самыми значимыми и крупными в нашей стране являются всего четыре из них:

Данные организации не составляют «черных» списков или какие-то рейтинговые информационные листки, где содержится благонадежность каждого жителя Российской Федерации. Бюро всего лишь собирают финансовую информацию о физических лицах, дабы облегчить кредитным организациям труд по принятию решений относительно выдачи заемных средств.

Для чего знать кредитную историю?

Прежде чем обращаться в банк или иную организацию за кредитованием можно подготовиться и обратиться в Бюро кредитных историй:

- Во-первых, при наличии каких-то отрицательных моментов будет меньше разочарований по отказу.

- Во-вторых, наличие отрицательных моментов позволит задуматься – необходимо ли обращаться за кредитом, собирать документы.

- В-третьих, при наличии незнакомых сделок, необходимо сразу же обратиться за проверкой.

Мошенники часто используют подложные, украденные данные граждан, чтобы взять займы или кредиты. Порой предоставление конфиденциальной информации в ненадлежащем порядке может привести к всплывшему займу, который вроде человек и не брал, но расплачиваться по нему придется. Информация, которая содержится в кредитной истории, следующая:

- фамилия, имя и отчество гражданина;

- паспортные данные, индивидуальный номер налогоплательщика;

- текущие финансовые сделки, обязательства;

- закрытые договоренности;

- заявки, поданные на кредитование;

- организации, вступившие в соглашение с клиентом, в том числе те, которые перекупают долги.

Последняя информация доступна не всем, но именно она поможет узнать источник «неизвестных кредитов». Каждый раз, подавая заявку на займ, вступая в финансовые отношения с юридическими лицами, соискатель подписывает бумагу о согласии на обработку персональных данных. Именно эти персональные данные содержаться в кредитной истории, а бюро позволяет просматривать их уполномоченным лицам и организациям.

Как узнать кредитную историю онлайн?

Каждый потенциальный заемщик имеет право интересоваться собственной кредитной историей.

Узнать ее он может одним из способов:

- подать заявление в офис одного из Бюро кредитных историй и получить на выходе письменный экземпляр с перечнем всех финансовых сделок и поданных заявок;

- отправить заверенное у нотариуса заявление письмом на адрес бюро кредитных историй;

- зарегистрироваться в личном кабинете на официальном сайте организации.

Во всех трех случаях результат будет одинаковым – соискатель получает кредитную историю. Тем самым можно проверить себя и подготовиться к заявке на выдачу кредита.

Существуют ли способы исправления отрицательной кредитной истории?

Многие понимают, а некоторые сталкивались лично с тем, что банки отказывают соискателям займов в том случае, когда у человека есть неоплаченные займы, отрицательная практика предыдущих отношений с кредиторами.

Просто так удалить записи из кредитной истории нельзя, но есть возможность привести ее к положительному состоянию. Для этого необходимо взять несколько кредитов подряд и расплатиться по ним в необходимые сроки. Последовательно, два или три кредита, обязательства по которым полностью будут закрыты, все проценты выплачены, составят неплохое подспорье, если предыдущая финансовая жизнь не совсем положительная.

Куда обратиться за такими манипуляциями? Понятно, что банки не захотят пойти на помощь соискателю. Однако микрофинансовые организации работают с любыми обратившимися гражданами, а соответственно и шанс укрепить собственную кредитную историю есть.

Что нужно делать:

- Найти подходящую микрокредитную компанию.

- Подать заявку на кредит.

- Оформить договоренность.

- Расплатиться по обязательствам в срок и без задержек.

- Попросить менеджеров компании передать сведения о сделке в Бюро кредитных историй.

Тем самым человек вносит положительные «штрихи» в собственную финансовую состоятельность. Проведенные таким образом две или три сделки значительно улучшат общее отношение кредитных организаций к соискателю. Теперь даже банковские работники, увидев расчеты по обязательствам, проведенные согласно договорам и срокам, удостоверятся в состоятельности заемщика.

Стоит учесть, что кредиты и займы лучше брать с некоторыми перерывами, чтобы положительная кредитная история затронула как можно больший промежуток времени.

Национальное бюро кредитных историй (НБКИ)

Кроме сбора информации Бюро могут подобрать наилучшее предложение по кредитованию, исходя из возможностей, проанализированных по сведениям о соискателе. На основе содержащихся в проведенных сделках данных, Бюро может составить ясную картину финансовых возможностей клиента.

Непосредственное предоставление информации по паспортным данным также находится в введении этих финансовых независимых организаций. Консультации по проведению банкротства или коллекторской деятельности проводятся Бюро для тех, кто в такой помощи нуждается.

У Бюро кредитных историй довольно разносторонняя деятельность и любому гражданину могут когда-нибудь понадобиться те сведения, что кропотливо собираются в архивах организаций достаточно давно.

Как работает бюро кредитных историй

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

Консультация бесплатна!

snowcredit.ru

проверка в Бюро Кредитных историй

В повседневной жизни подавляющая часть населения нашей страны пользуется кредитными, заемными средствами. Многие граждане прибегали к услугам банковского сектора неоднократно.

Для отслеживания действующих/закрытых кредитов и выяснения истинных оснований отказа в предоставлении займа можно прибегнуть к сервису Бюро кредитных историй.

Как работают БКИ

По Российскому законодательству все финансовые учреждения в обязательном порядке должны сообщать (передавать) информативный материал о кредитозаемщиках как минимум в одно БКИ, функционирующих на территории нашей страны. В настоящий момент существует порядка 30-ти разнообразных бюро кредитных историй. БКИ приумножают свой доход за счет предоставления платных услуг банковским организациям сведений о потенциальных ссудозаемщиках.

Передача сведений по заемным операциям возможна исключительно с персонального разрешения клиента, подтвержденное и закрепленное документально. В ходе подписания документации на получение кредита (займа, ссуды) каждому человеку присуждается своеобразный личный код, представляющий собой цифробуквенную конфигурацию. Собственно говоря, согласно этого персонального шифра и производится идентификация и распознавание кредитной истории конкретного клиента.

В обязанности специалистов бюро входит сбор, проработка, оценка данных, относящихся к кредитным операциям заемщиков банковских и других финучреждений. Кредитные исходные данные включают в себя последовательность произведенных платежей по займу, остаток по начисленным процентам (срочным и просроченным), остаток суммы тела кредита, случаи просрочки по внесению процентов и гашению основного долга.

Таким образом, Бюро Кредитных Историй – справочные представители, функционирующие как обособленно с намерениями извлечения доходов, так и от лица кредитующих организаций. Картотека на ссудозаемщиков формируется и создается на основе переданных данных финансовыми организациями, общедоступных материалов, сведений и уведомлений, подчерпнутых из фискальных органов, судебных учреждений и других информационных источников.

Во взаимодействии банков и БКИ четко прослеживается несколько последовательных стадий, а именно:

- на этапе посещения потенциального заемщика за заемными ресурсами, кредитный инспектор испрашивает согласие клиента на передачу информации по сделке и на получение из архива БКИ хроники истории по займу. Согласие подтверждается двусторонним подписанием соответствующего документа. Если гражданин впервые обратился за займом, то ему присваивается уникальный код, для создания которого используются идентификационные данные – фамилия, год рождения, место регистрации и другие. В дальнейшем в запросах в БКИ используется только код, фамилия больше нигде не фигурирует;

- в соответствии с заключенным договором о совместной работе, банковский работник отправляет запрос-требование в БКИ;

- бюро по кредитным историям создает сообщение о кредитных договорах (действующих и погашенных), опираясь на архивные данные, и предоставляет сведения в соответствующее учреждение;

- финансовый орган, используя полученное кредитное дело, принимает решение о выдаче/отказе кредита.

Отслеживание платежеспособности (по архивным сведениям БКИ) происходит абсолютно по всем обратившимся гражданам за ссудой. Взаимообмен между банками и бюро осуществляется автоматизировано.

Кредитный менеджер на веб-сервисе вводит в спецформы данные документа, удостоверяющего личность клиента, и за несколько минут можно получить всю исчерпывающую информацию. Крупнейшие банки используют спецпрограммы, которые автономно направляют требование-запрос в НБКИ и получают ответ. Такое отслеживание кредитной репутации исполняется практически незамедлительно.

Как отследить кредитную историю по фамилии, возможно ли это

Проверить КИ, используя фамилию и идентификационный код, можно одним из нижеперечисленных способов:

- продвинутые пользователи ПК в режиме online могут запросить и получить сведения через интернет-банкинг «родного» банковского учреждения;

- создать запрос у агентов – Mycreditinfo, «Эквифакс»;

- воспользоваться сервисом официального компаньона и представителя НБКИ – АКИ (Агентство кредитной информации).

Выбор варианта производится заемщиком индивидуально, опираясь на сложившуюся ситуацию.

Обратите внимание: в случае оформления займа/кредита в различных финучреждениях история кредитных отношений может храниться в разных, нескольких бюро. Чтобы получить полные и истинные данные по закрытым и действующим ссудам, первоначально следует выяснить в Центральном каталоге КИ Центробанка, в каком БКИ хранится кредитная история.

КИ посредством интернет-банка

Большинство комбанков предоставляют постоянным своим посетителям возможность запросить историю кредитных операций в режиме реального времени. В личном кабинете он-лайн осуществляется заказ отчета. За оказанную услугу финансовые учреждения могут взымать вознаграждение (400 -850 рублей), которое производится списанием с расчетного счета «пластика» непосредственно в собственном (личном) кабинете. В течение нескольких дней поступит оповещение о предоставленном отчете.

Преимуществами интернет-банкинга являются:

- дистанционная реализация запроса;

- удобный порядок оплаты;

- отсутствие идентификации и дополнительной регистрации;

- привычное «лицо» сайта.

Несущественные недостатки все же присутствуют:

- обязательное создание персонального кабинета и подключение услуги «банк-онлайн»;

- индивидуальные тарифы и сроки получения информации.

Доверенные представители Национального Бюро КИ

Надежных посредников НБКИ насчитывается немного. К ним можно отнести Эквифакс и Майкредитинфо, которые взаимодействуют более чем с 600 банковскими и финансовыми учреждениями.

Воспользовавшись интернет-адресами Mycreditinfo.ru, Оnline.equifax.ru и совершив простые действия по регистрации и удостоверению личности, совсем несложно запросить сведения по кредитным операциям. Предоставление ответа происходит за несколько минут с указанием стоимости за использование сервиса.

Служба сервиса Агентства кредитной информации

Акционерное непубличное общество «АКИ» имеет возможность предоставлять по запросам граждан выписок, последовательность кредитных операций, оценку непредвзятой информации для получения заемных средств. На официальном сайте агентства следует создать личный кабинет и отправить требование-запрос. Справка доставляется абоненту в течение 30-ти минут.

Обращение в БКИ

Одним из крупнейших бюро в Российской федерации является Нацбюро кредитных историй, объединяющее информацию и сведения по выплаченным и функционирующим займам практически всех кредитозаемщиков, проживающих в маленьких поселках и крупных городах.

Узнать информацию по кредитной истории субъект может при помощи документа, удостоверяющего личность, а конкретно- по паспорту.

Запрос-обращение с просьбой о предоставлении истории по заемным операциям, доставить в НБКИ и получить справку можно несколькими основными вариантами:

- исключительно для частных лиц – при помощи телеграфа. На адрес бюро отсылается телеграмма с паспортными данными и номером сотового телефона для связи. Подпись лица заверяет в данном случае операционный работник телеграфа. На подготовку информации БКИ отводится несколько рабочих дней – 3-и. Затем отчет отсылается по указанному адресу в телеграмме. Максимально возможные сроки отправки телеграммы до доставки по адресу заявителя отчета составляет приблизительно 10 дней;

- посредством услуг Почты России. Воспользоваться почтовой связью могут ИП, физические и юридические лица. Для этого заполняется запрос-обращение на получение кредитной истории или отчета с указанием сведений, идентифицирующих заявителя (паспортные данные для физического лица). Подпись на данном запрос подлежит обязательному нотариальному заверению. Далее обращение отсылается в адрес БКИ. Ответ готовиться бюро на протяжении 3-х рабочих дней от даты получения запроса от субъекта. Информация будет прислана на почтовый адрес, указанный в запросе. Суммарное время получение отчета по КИ лежит в пределах 14 дней;

- персонально посетить в приемные часы офис или представительство НБКИ. При посещении следует предъявить паспорт или другой документ, удостоверяющий личность. В данном случае затраченное время на приобретение уведомления об операциях по кредитным сделкам сокращается до 1-3 дней.

Важно: БКИ представляют собой учреждения, работающие на коммерческой основе. Только единожды за календарный год можно бесплатно воспользоваться услугами бюро. Каждый следующий запрос в том же году будет осуществляться за определенную плату.

В течение года, при вторичном и дальнейших обращениях с запросом о КИ, к телеграмме, письму прилагается документ, доказывающий факт проплаты оказанной услуги. Предъявляется он и при личном обращении в контору.

Информация из истории без регистрации?

Получение достоверной информации по КИ – тема актуальная. Злободневность отслеживания ссудного досье очень высока и обыватели зачастую используют первый подвернувшийся интернет-ресурс, обещающий предоставить сведения без регистрации и идентификации. Достоверность и правдивость таких информативных данных должны породить сомнения. Ведь даже фирмы с официальным, подтвержденным статусом, предлагают пройти регистрацию и идентификацию личности.

Самое главное и существенное в обретении КИ через всемирную информационную сеть – приложить все усилия для того, чтобы не попасться на удочку ресурсов-жуликов.

Консультация на видео

Иногда лучше увидеть, чем прочитать. Именно такие моменты на видео разъясняет Сергей Барсуков.

Срочно нужны деньги? Возьми их в проверенных компаниях на льготных услоивиях:

votbankrot.ru

Бюро кредитных историй и скоринг БКИ

Бюро кредитных историй (БКИ) – это юридическая организация, которая формирует, обрабатывает и хранит кредитные истории клиентов. По запросу кредиторов БКИ предоставляет информацию, формирует кредитные отчеты и выполняет прочие сопутствующие услуги.

В чем заключается работа БКИ

В БКИ формируются кредитные истории всех граждан, которые когда-либо сотрудничали с банками и другими кредитными организациями. Распространенный миф среди простых обывателей: «БКИ хранит сведения только о просроченных платежах», но это вовсе не так. Кредитная организация в срок, установленный договором (но не позднее 5 дней), передает все данные о совершенных событиях.

В ФЗ №218 «О кредитных историях», в статье 9 «Права бюро кредитных историй» сказано, что помимо сбора, хранения и предоставления информации на договорной основе, БКИ могут еще и запрашивать данные у государственных органов, внебюджетных фондов, ЦБ РФ и прочих организаций для проверки актуальности, и достоверности полученных сведений. Ввиду масштабов объемов информации, второй пункт 10 статьи того же закона, обязывает каждое кредитное бюро иметь лицензию по технической защите конфиденциальных данных.

Даже если БКИ будет реорганизовано или ликвидировано, все истории будут переданы (проданы) правопреемникам (другим БКИ). Ни одна из них не потеряется.

Каждое бюро объединяет в истории следующие разделы:

- Титульная часть (Ф.И.О., дата и место рождения, паспортные данные, ИНН, СНИЛС).

- Основная часть (адрес регистрации и проживания, сведения об ИП, если лицо недееспособно или признано банкротом – соответствующее решение суда, информация о кредите, о должнике).

- Дополнительная (закрытая) часть (данные об организации, передавшей информацию в БКИ).

- Информационная часть (сведения об отказах банков или отказов клиента от одобренного кредита).

Самая интересная для банков информация содержится в основной части КИ – информация о кредитах, с указанием: вида обязательств, суммы, срока, залога, допсоглашений, вида погашения (по графику, досрочное, было ли частичное), суммы остатка долга на текущую дату, погашения кредита за счет обеспечения, факта судебного вмешательства, полной стоимости кредита. Если имела место переуступка прав (продан кредит другому банку или коллектору) – отметка хранится в этой же части.

В ФЗ 218, статье 5, пункте 3.1 говорится о том, что источник формирования истории (любая кредитная организация) обязан передавать информацию в БКИ даже без согласия клиента.

Скоринг БКИ

БКИ получает информацию от кредиторов, собирает ее, хранит, обновляет, но как передает другим кредиторам? Математическими и статистическими методами БКИ обрабатывают имеющуюся информацию с целью оценки кредитоспособности заемщика, и называется этот процесс – скоринг.

Каждое бюро разрабатывает собственные методы оценки и анализа и применяет к каждому досье не один вид скоринга, но самый популярный и всемирно известный – FICO score. Истории присваивается скоринговый балл в диапазоне от 300 до 850, где 300 – 100% отказ в любом банке, а 850 баллов – 99% одобрение. Узнать свой балл вы сможете в кредитном отчете от БКИ.

300-500 баллов – это «черный список», за вас не возьмется даже брокер. Максимум – ломбард или МФО.

500-600 баллов – высока вероятность отказа даже по товарным кредитам и займам с обеспечением. Поможет только удача.

600-650 баллов – низкая вероятность отказа, но банк все равно будет сомневаться и, возможно, повысит ставку, снизит сумму.

650 – 690 баллов – твердая «четверка», спокойное и беспрепятственное оформление займа на общих условиях. Надежный клиент.

690 – 850 баллов – каждый банк желает видеть такого заемщика в своем кредитном отделе и готов предлагать выгодные условия, сниженные ставки.

Если ваша репутация пострадала из-за уважительной причины (по болезни, вследствие увольнения), постарайтесь при взятии нового кредита подтвердить это документально.

Как найти бюро, в котором хранится моя кредитная история

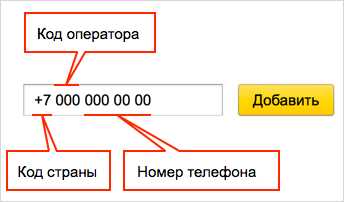

На начало февраля 2022 года в ЦБ РФ зарегистрировано 17 БКИ, их полный список, электронные адреса и номера телефонов можно посмотреть в интернете. Деятельность БКИ контролируется подразделением Банка России – ЦККИ (центральный каталог кредитных историй). Несмотря на название, в ЦККИ нельзя найти само досье, но можно бесплатно узнать в каких именно бюро оно хранится, заказав справку на официальном сайте ЦБ РФ. Для этого нужно:

- Перейти в раздел «Кредитные истории».

- Выбрать «Запрос на предоставление сведений о бюро кредитных историй».

- Выбрать «Субъект».

- Нажать «Я знаю код субъекта» — если знаете, если нет – отложите формирование запроса и перейдите во вкладку «Изменить код субъекта» или «Аннулировать код субъекта» и вернитесь к этому шагу после установления нового кода или обратитесь с паспортом в любое бюро или банк. Специалисты некоторых банков не спрашивают клиентов какой код они хотят установить, а просто записывают число и месяц рождения в числовом формате. Попробуйте указать такое сочетание, если не подошло – измените код.

- Выберите «Физическое лицо».

- «Отослать данные».

- Введите Ф.И.О., серию, номер и дату выдачи паспорта, код субъекта и электронный адрес.

- «Отослать данные».

Зная в каких бюро есть информация о вашей «кредитной жизни», вы можете раз в год бесплатно получить кредитный отчет на руки, сделав запрос непосредственно в бюро, в интернете или через посредников (банки). Получить отчет на платной основе можно неограниченное количество раз. Подробнее: о том, как узнать свою кредитную историю.

Рейтинг БКИ

Несмотря на изобилие БКИ, крупных всего 4. В них и сосредоточена основная масса кредитных историй:

- «Объединенное кредитное бюро» (ОКБ) – больше 600 партнеров и 305 миллионов кредитных историй. Предоставляют банкам, МФО, страховым компаниям и салонам сотовой связи: услуги оценки благонадежности заемщика на основе данных, имеющихся в КИ; проводит анализ вероятности дефолта заемщика, совершившего первую просрочку до 30 дней; анализ платежеспособности клиента при оформлении второго и последующих кредитных продуктов и прочие услуги. ОКБ – партнер Сбербанка.

- «Эквифакс Кредит Сервисиз» разработал собственные модели скоринга для сбора долгов, для поиска клиентов, которых стоит удержать в банке новыми предложениями и прочие виды; сервис для обнаружения намеренного искажения личной информации с целью мошенничества и пр. В числе партнеров: «Альфа-Банк», «ХоумКредит», «ОТП Банк», «Ренессанс», «Промсвязьбанк», «Открытие» и др.

- «Русский стандарт кредитное бюро» помимо стандартных услуг предоставляет еще и оценку заемщика без КИ по сроку «жизни» номера телефона и по платежной культуре абонента, по рейтингу работодателя заемщика. Также осуществляет проверку паспорта на подлинность и на наличие непогашенных долгов по базе судебных приставов. В бюро сосредоточено более 140 миллионов записей, включая КИ.

- «Национальное бюро кредитных историй» (НБКИ) работает с более чем 3 000 компаний (например, «Альфа-Банк», «Тинькофф», «ОТП Банк», «Сетелем», «Русфинанс», «Росбанк» и др.). Помимо работы с КИ, бюро предлагает партнерам 3 модели скоринга, проверку подлинности документов клиента, риск-аналитику и даже проверку движимого имущества на предмет нахождения его в залоге.

ДАТА ПУБЛИКАЦИИ: 12.02.2018

Внимание!

Информация могла устареть. Проверяйте информацию на официальном сайте.

creditkin.guru

Реестр бюро кредитных историй в России

Как зарождалось Бюро Кредитных Историй

Еще в 19 веке люди пришли к выводу, что необходимо придумать систему, которая поможет свести к минимуму финансовые риски при кредитных отношениях. Так специальные организации собирали данные о различных предприятиях, индивидуальных торговцах, которые в последствии была подтверждением их финансовых способностей.

Уже в начале 20 века такую систему начали применять в России. По началу действовали такие биржи не легально, данные клиентов находили чуть ли не в свободном доступе, что нередко давало повод для мошеннических действий.

И только в 2004 году эта деятельность стала официальной и законодательно утвержденной (ФЗ № 218 «О кредитных историях»). После чего одни организации прошли этапы лицензии Центрального Банка, другие покинули данный рынок.

С этого момента Федеральный закон номер 218 дает БКИ следующую формулировку:

Бюро Кредитных Историй – это юридическое лицо, зарегистрированное в соответствии с законодательством Российской Федерации, являющееся коммерческой организацией и оказывающее услуги по формированию, обработке и хранению кредитных историй, а также по предоставлению кредитных отчётов и сопутствующих услуг.

Какой информацией владеет БКИ

Из формулировки понятно, что основная цель работы таких бюро- это сбор, обработка и хранение КИ граждан России. А также предоставление ее по мере необходимости банковским организациям и другим финансовым институтам, учитывая при этом конфиденциальность предоставляемой информации и запрет на передачу посторонним лицам.

До 2022 года работа имела более односторонний характер и все данные собирались с письменного разрешения клиентов банковских организаций. Теперь же все финансовые учреждения (будь то МФО или кредитный кооператив) обязаны формировать информацию по заемщикам и предавать ее в БКИ. Одобрение клиентов на данную передачу кредитной информации не требуется.

В каком виде Бюро Кредитных Историй хранит КИ

Выделяют четыре основных раздела КИ. В первом содержится идентификационная информация о физическом лице. Это является титульной частью, с которой начинается КИ. Затем идет раздел, в котором собраны все выданные кредиты и характеристика по каждому из них. В закрытой части (следующая) содержится информация о всех, кто выдавал кредиты или запрашивал данную КИ. Итогом является информационный раздел, в котором собраны данные о действующих кредитах, просрочках и т.д.).

Всю информацию (кроме закрытой части) БКИ предоставляет только непосредственно владельцу КИ, а также, с его разрешения, финансовым организациям, судебным институтам и т.д.

4 факта о БКИ который должен знать каждый

1. Информация по каждому заемщику хранится в бюро 10 лет с момента их последней корректировки2. Один раз в год физическое лицо может узнать свою кредитную историю бесплатно. Последующие обращения обойдутся заемщику в 350 – 750 руб.3. Удалить КИ невозможно. Срок ее действия фиксирован и изменению не подлежит.4. Данные в различных БКИ могут отличаться. Это связанно с отличием в партнерских отношениях каждого банка. Редко — системные сбои.

credithistory24.ru