Индивидуальные инвестиционные счета. Индивидуальный инвестиционный вклад

«Сбербанк» - Индивидуальный инвестиционный счет

Брокерские услуги оказывает ПАО Сбербанк (Банк), генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015г., лицензия на оказание брокерских услуг № 045-02894-100000 от 27.11.2000г.

Подробную информацию о брокерских услугах Банка Вы можете получить по телефону 8-800-555-55-50, на сайте www.sberbank.ru/broker или в отделениях Банка. На указанном сайте также размещены актуальные на каждый момент времени Условия предоставления брокерских и иных услуг. Изменение условий производится Банком в одностороннем порядке.

Содержание настоящего документа приводится исключительно в информационных целях и не является рекламой ценных бумаг и/или иных финансовых инструментов и/или финансовых услуг. Никакая часть настоящего документа не рассматривается и не должна рассматриваться как предложение со стороны Банка о покупке или продаже каких-либо финансовых инструментов, продуктов или услуг какому-либо лицу. Никакие финансовые инструменты, продукты или услуги, упомянутые в настоящем документе, не предлагаются к продаже и не продаются в какой-либо юрисдикции, где такая деятельность противоречила бы законодательству о ценных бумагах или другим местным законам и нормативно-правовым актам или обязывала бы Банк выполнить требование регистрации в такой юрисдикции. В частности, доводим до Вашего сведения, что ряд государств (в частности, США и Европейский Союз) ввел режим санкций, которые запрещают резидентам соответствующих государств приобретение (содействие в приобретении) долговых инструментов, выпущенных Банком. Банк предлагает Вам убедиться в том, что Вы имеете право инвестировать средства в упомянутые в настоящем документе финансовые инструменты, продукты или услуги. Таким образом, Банк не может быть ни в какой форме привлечен к ответственности в случае нарушения Вами применимых к Вам в какой-либо юрисдикции запретов.

Никакие положения настоящего информационного материала не являются и не должны рассматриваться как индивидуальные инвестиционные рекомендации и/или намерение Банка предоставлять услуги инвестиционного советника. Банк не может гарантировать, что финансовые инструменты, продукты и услуги, описанные в нем, подходят лицам, которые ознакомились с такими материалами. Банк рекомендует Вам не полагаться исключительно на информацию, с которой Вы были ознакомлены в настоящем материале, а сделать свою собственную оценку соответствующих рисков и привлечь, при необходимости, независимых экспертов. Банк не несет ответственности за финансовые или иные последствия, которые могут возникнуть в результате принятия Вами решений в отношении финансовых инструментов, продуктов и услуг, представленных в информационных материалах.

Банк прилагает разумные усилия для получения информации из надежных, по его мнению, источников. Вместе с тем, Банк не делает никаких заверений в отношении того, что информация или оценки, содержащиеся в настоящем информационном материале, являются достоверными, точными или полными. Любая информация, представленная в данном документе, может быть изменена в любое время без предварительного уведомления. Любая приведенная в настоящем документе информация и оценки не являются условиями какой-либо сделки, в том числе потенциальной.

Финансовые инструменты и инвестиционная деятельность связаны с высокими рисками. Настоящий документ не содержит описания таких рисков, информации о затратах, которые могут потребоваться в связи с заключением и прекращением сделок, связанных с финансовыми инструментами, продуктами и услугами, а также в связи с исполнением обязательств по соответствующим договорам. Стоимость акций, облигаций, инвестиционных паев и иных финансовых инструментов может уменьшаться или увеличиваться. Результаты инвестирования в прошлом не определяют доходов в будущем. Прежде чем заключать какую-либо сделку с финансовым инструментом, Вам необходимо убедиться, что Вы полностью понимаете все условия финансового инструмента, условия сделки с таким инструментом, а также связанные со сделкой юридические, налоговые, финансовые и другие риски, в том числе Вашу готовность понести значительные убытки.

Банк и/или государство не гарантирует доходность инвестиций, инвестиционной деятельности или финансовых инструментов. До осуществления инвестиций необходимо внимательно ознакомиться с условиями и/или документами, которые регулируют порядок их осуществления. До приобретения финансовых инструментов необходимо внимательно ознакомиться с условиями их обращения.

Банк обращает внимание Инвесторов, являющихся физическими лицами, на то, что на денежные средства, переданные Банку в рамках брокерского обслуживания, не распространяется действие Федерального закона от 23.12.2003. № 177-ФЗ "О страховании вкладов физических лиц в банках Российской Федерации.

Банк настоящим информирует Вас о возможном наличии конфликта интересов при предложении рассматриваемых в информационных материалах финансовых инструментов. Конфликт интересов возникает в следующих случаях: (i) Банк является эмитентом одного или нескольких рассматриваемых финансовых инструментов (получателем выгоды от распространения финансовых инструментов) и участник группы лиц Банка (далее — участник группы) одновременно оказывает брокерские услуги и/или (ii) участник группы представляет интересы одновременно нескольких лиц при оказании им брокерских или иных услуг и/или (iii) участник группы имеет собственный интерес в совершении операций с финансовым инструментом и одновременно оказывает брокерские услуги и/или (iv) участник группы, действуя в интересах третьих лиц или интересах другого участника группы, осуществляет поддержание цен, спроса, предложения и (или) объема торгов с ценными бумагами и иными финансовыми инструментами, действуя, в том числе в качестве маркет-мейкера. Более того, участники группы могут состоять и будут продолжать находиться в договорных отношениях по оказанию брокерских, депозитарных и иных профессиональных услуг с отличными от инвесторов лицами, при этом (i) участники группы могут получать в свое распоряжение информацию, представляющую интерес для инвесторов, и участники группы не несут перед инвесторами никаких обязательств по раскрытию такой информации или использованию ее при выполнении своих обязательств; (ii) условия оказания услуг и размер вознаграждения участников группы за оказание таких услуг третьим лицам могут отличаться от условий и размера вознаграждения, предусмотренного для инвесторов. При урегулировании возникающих конфликтов интересов Банк руководствуется интересами своих клиентов. Более подробную информацию о мерах, предпринимаемых Банком в отношении конфликтов интересов, можно н

www.sberbank.ru

«Сбербанк» - Индивидуальный инвестиционный счет

Услуга предоставляется Акционерным обществом «Сбербанк Управление Активами», которое является 100% дочерней компанией ПАО Сбербанк.

Зарегистрировано Московской регистрационной палатой 1 апреля 1996 года. Лицензия ФКЦБ России № 045-06044-001000 от 7 июня 2002 года на осуществление деятельности по управлению ценными бумагами.

Получить подробную информацию об условиях доверительного управления, вознаграждениях управляющей компании и ознакомиться с правилами и иными документами, подлежащими раскрытию в соответствии с законодательством, можно на консультации с менеджерами Сбербанк Премьер, на сайте www.sberbank-am.ru, по телефону +7(495) 500 01 00 или в офисе по адресу: 123317, г. Москва, Пресненская набережная, дом 10. Информация, подлежащая опубликованию в печатном издании, публикуется в «Приложении к Вестнику Федеральной службы по финансовым рынкам».

Инвестиции сопряжены с риском. Государство, ПАО Сбербанк, АО «Сбербанк Управление Активами» не гарантируют получение дохода от доверительного управления. Денежные средства, передаваемые в доверительное управление, не подлежат страхованию в соответствии с ФЗ от 23.12.2003 №177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации». Прежде чем принять решение об инвестировании, необходимо внимательно ознакомиться с договором доверительного управления и декларацией о рисках.

1 При открытии Вы можете внести от 50 тыс. руб., дополнительно можно вносить от 10 тыс. руб., но не более 1 млн руб. в год.2 Инвестиционный доход рассчитан в примере на конец третьего года исходя из предположения об однократном инвестировании на ИИС 400 тыс. рублей, получении ежегодно дохода от инвестирования в размере 7,7% годовых в рублях и удержании вознаграждения управляющей компании и прочих вознаграждений и расходов, а также НДФЛ.3 Инвестиционный доход рассчитан в примере на конец третьего года исходя из предположения о ежегодном инвестировании на ИИС по 400 тыс. рублей в течение 3 лет, получении ежегодно дохода от инвестирования в размере 7,7% годовых в рублях и удержании вознаграждения управляющей компании и прочих вознаграждений и расходов, а также НДФЛ.7,7% годовых в рублях - это средняя доходность к погашению ценных бумаг, в которые могут быть размещены средства согласно описанию инвестиционной стратегии «Рублевые облигации» по состоянию на 28.02.2018. Доходность инвестиций не гарантируется и может быть меньше или больше указанной величины.4 Максимальный размер налогового вычета первого типа за три года инвестирования — 156 тыс. руб. — можно получить при сумме инвестиций 1,2 млн рублей (400 тыс. рублей в год).

www.sberbank.ru

«Сбербанк» - Индивидуальный инвестиционный счет

1 Право на налоговый вычет сохраняется за инвестором, только если денежные средства или ценные бумаги находились на ИИС не менее трех лет. При более раннем закрытии счета инвестор теряет право на налоговый вычет, все полученные ранее вычеты по ИИС придется вернуть обратно в бюджет и уплатить пеню.2 При открытии ИИС в АО «Сбербанк Управление Активами» вы можете внести от 50 тыс. руб., дополнительно можно вносить от 10 тыс. руб., но не более 1 млн руб. в год.

Услуги предоставляются

1. Подразделением брокерского обслуживания ПАО Сбербанк

Лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-02894-100000 от 27.11.2000.

Получить подробную информацию об условиях предоставления брокерских услуг с использованием ИИС, ознакомиться с иными документами и тарифами можно в разделе «Брокерские услуги» сайта www.sberbank.ru, на консультации с менеджерами подразделения или в офисах брокерского обслуживания.

2. Акционерным обществом «Сбербанк Управление Активами», которое является 100%-ной дочерней компанией ПАО Сбербанк.

Зарегистрировано Московской регистрационной палатой 1 апреля 1996 года. Лицензия ФКЦБ России № 045-06044-001000 от 7 июня 2002 года на осуществление деятельности по управлению ценными бумагами.

Ознакомиться с условиями управления активами, получить сведения об АО «Сбербанк Управление Активами» и иную необходимую информацию заинтересованные лица до заключения договора доверительного управления могут на консультации с менеджерами Сбербанк Премьер, на сайте www.sberbank-am.ru, по телефону +7 495 500-01-00 или в офисе по адресу: 123317, г. Москва, Пресненская набережная, дом 10.

Инвестиции сопряжены с риском. Доходность инвестиций не гарантирована. Результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций. Денежные средства, перечисляемые на ИИС, не подлежат страхованию в соответствии с ФЗ от 23.12.2003 №177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации». Прежде чем принять решение об инвестировании, просим вас внимательно ознакомиться с договором доверительного управления, декларацией о рисках и документами брокерского обслуживания.

www.sberbank.ru

Индивидуальный инвестиционный счёт | Азбука трейдера

С начала 2015 года в России появилась возможность открытия индивидуальных инвестиционных счетов (ИИС). Появление этого нового инструмента связано с немалой поддержкой государства напрямую заинтересованного в том, чтобы увеличить, таким образом, приток денег на фондовый рынок и стимулировать тем самым развитие экономики страны.

Налоговые льготы ИИС

Поддержка государства в первую очередь выражается в том, что на ИИС распространяются определённые налоговые льготы, что выгодно отличает их от тех же брокерских счетов, например.

После открытия индивидуального инвестиционного счёта вы можете выбрать один из двух вариантов налогового послабления:

- Получить налоговый вычет в размере 13%. Этот вариант подходит для тех, кто получает хорошую официальную (белую) заработную плату на основном месте работы. По сути, этот вычет представляет собой возврат налогов (НДФЛ) уплаченных с заработной платы. Максимальный размер вычета, который вы можете получить за год, равен 13% от той суммы, которую вы внесёте на ИИС в течение этого года. Максимальная сумма вычета, которую можно получить в течение одного года составляет 52000 рублей, для этого необходимо внести сумму от 400000 рублей.

- Освободить от налогов всю прибыль, полученную в результате инвестирования средств на ИИС. Этот вариант подходит тем, у кого нет официального источника дохода, он позволяет не платить налог на полученную прибыль при закрытии ИИС (для сравнения, вся прибыль, полученная на брокерском счёте, подлежит обязательному налогообложению).

Где открыть индивидуальный инвестиционный счёт

Индивидуальный инвестиционный счёт можно открыть у любого брокера аккредитованного на одной из российских биржевых площадок (это обязательное условие).

Среди крупнейших брокеров открывающих ИИС можно выделить таких гигантов как: Сбербанк, ВТБ 24, БКС, Открытие, Финам.

Денежные средства, внесённые на индивидуальный инвестиционный счёт, не подпадают под систему страхования вкладов, поэтому в случае банкротства брокера вы можете их потерять. Но если все ваши средства будут не просто лежать на ИИС, а будут вложены в ценные бумаги (акции, облигации и пр.), то банкротство брокера, у которого вы изначально открывали свой ИИС, никак на вас не отразится. Это связано с тем, что все приобретённые вами ценные бумаги хранятся не у вашего брокера, а в специальном депозитарии. То есть в случае банкротства одного брокера, вы всегда можете получить доступ к своим бумагам через любого другого брокера (ведь фактически они оформлены на вас).

Основные плюсы и минусы ИИС

Плюсы:

- К безусловным плюсам индивидуального инвестиционного счета можно отнести налоговые льготы, предоставляемые при его открытии.

- На средства индивидуального инвестиционного счёта вы можете приобретать широкий спектр различных финансовых инструментов, таких как: акции, облигации, паи ПИФов, паи иностранных фондов ETF, валюту, опционы, фьючерсные контракты. Единственное условие состоит в том, что все сделки должны осуществляться на российских биржевых площадках (львиная доля этих сделок проходят через Московскую и Санкт-Петербургскую биржи).

К минусам можно отнести:

- Максимальный ежегодный вклад ограничен суммой в 1000000 рублей. Хотя для большинства россиян это вряд ли имеет такое большое значение, ведь более 90% населения нашей страны имеют ежегодный доход гораздо меньше указанной суммы.

- Максимальная сумма, с которой предоставляется налоговый вычет, составляет 400000 рублей. Это означает, что если в течение года вы внесёте 400000 рублей, вы получите вычет 52000 рублей (13% от 400000), и если вы внесёте 1000000 рублей, то вы всё равно получите те же 13% от 400000, то есть 52000 рублей.

- Налоговые льготы начинают действовать только через три года после открытия ИИС. Если вы закроете его раньше этого срока, то придётся вернуть государству все полученные налоговые вычеты.

- Частичное снятие средств с ИИС невозможно. То есть, если вам срочно понадобятся деньги, то вы конечно можете их забрать в любое время, но счёт при этом закроется со всеми вытекающими при этом последствиями (см. предыдущий пункт).

Часто возникающие вопросы

Вопрос: Можно ли обойти существующее ограничение разрешающее открывать лишь один ИИС на одного человека?

Ответ: Формально этого сделать, конечно, нельзя, но вам никто не запрещает открывать индивидуальные инвестиционные счета на своих ближайших родственников (жену, детей достигших 14 летнего возраста, мать, отца).

Вопрос: Как можно пополнять счёт? Нужно ли вносить всю минимальную сумму в 50000 рублей сразу при открытии счёта?

Ответ: Открыть счёт вы можете, например, в начале года, а деньги вносить по частям (не менее, чем по 10000 рублей) до конца года. Например, открыв счёт в январе, вы можете внести 50000 рублей лишь к концу года, при этом пройдёт уже одна треть срока необходимого для предоставления вам налоговых льгот.

Вопрос: Сколько раз можно воспользоваться налоговым вычетом по ИИС?

Ответ: Воспользоваться налоговым вычетом можно только один раз, но зато он не ограничен в размере (как например вычет при покупке жилья). То есть, например, если вы открыли ИИС, внесли на него 1200000 рублей в течение трёх лет, а затем закрыли его, то вы получите свой налоговый вычет в размере 52000х3=156000 рублей. А если вы пополняете свой ИИС на туже сумму (по 400000рублей ежегодно) в течение 10 лет, то ваш вычет будет составлять уже 520000 рублей. В то время как при покупке жилья вы сможете вернуть максимум 260000 рублей.

Вопрос: Можно ли повторно открыть ИИС?

Ответ: Да, можно. Открывать и закрывать индивидуальный инвестиционный счёт вы можете сколько угодно раз, единственным условием является то, что в каждый определённый момент времени, у вас может быть только один ИИС. Ну и кроме этого, как уже говорилось в предыдущем ответе на вопрос, налоговым вычетом вы сможете воспользоваться лишь единожды.

В заключение предлагаю вам посмотреть видео, в котором рассказывается о некоторых хитростях использования ИИС для увеличения своего дохода:

www.azbukatreydera.ru

ИИС (индивидуальный инвестиционный счет) это такое простыми словами

Владимир Лебедев

Главный редактор проекта «Открытый журнал». Владелец индивидуального инвестиционного счёта

Индивидуальный инвестиционный счет (сокращенно — ИИС) — это счёт, на который вы можете покупать акции, облигации и прочие финансовые инструменты и при этом получать налоговый вычет от государства (так же, как за покупку квартиры или за лечение, обучение, ипотеку). Таким образом, владельцы ИИС автоматически могут рассчитывать на дополнительные 13% прибыли.

Правительства многих развитых стран стимулируют своих граждан к инвестированию собственных средств во внутреннюю экономику через инструменты фондовых рынков. Основным драйвером для инвесторов является возможность получить налоговые послабления. Программы, похожие на ИИС, уже апробированы и используются во многих странах. Например, в США — там эти счета носят название IRA (Individual Retirement Accounts), в Великобритании — ISA (Individual Savings Accounts), а также в Японии, Франции, Канаде, Австралии и пр. В России ИИС появились в январе 2015 года.

В российских реалиях (в том числе) создание ИИС преследовало следующие цели:

- Стимулирование роста числа внутренних инвесторов.

- Повышение благосостояния граждан.

- Рост финансовой грамотности населения.

- Поступление средств в российскую экономику.

- Создание культуры самостоятельного формирования пенсионных накоплений.

- Сокращение числа граждан, получающих зарплату «в конверте».

Динамика роста открытых индивидуальных инвестиционных счетов

Налоговые льготы на ИИС

Владелец ИИС вправе выбрать один из двух типов налоговых вычетов:

- тип «А» — вернуть уплаченный НДФЛ по ставке 13%;

- тип «Б» — не платить НДФЛ с полученного инвестиционного дохода.

У каждого из предлагаемых вычетов есть свои плюсы и минусы. Сравним оба типа.

|

Вычет на взносы, тип «А» |

Вычет на доход, тип «Б» |

| 1) Можно получать ежегодно. | 1) Предоставляется единоразово при закрытии ИИС по истечении не менее 3 лет с даты заключения договора. |

| 2) Максимальная сумма возврата за год — 52 000 руб. (для получения такой суммы нужно за отчетный год зачислить 400 тыс. руб. на ИИС, а уплаченный НДФЛ должен составлять не менее 52 т.р.). | 2) Максимальная сумма ежегодного пополнения — 1 000 000 руб. |

| 3) Максимальная сумма, на которую можно получить налоговый вычет — 400 000 руб. | 3) Освобождает от уплаты налога прибыль, полученную на ИИС. |

| 4) При закрытии ИИС полученная прибыль будет обложена НДФЛ. | 4) Вычет не распространяется на дивиденды и доход от купли-продажи валюты. |

| 5) Если закрыть раньше, чем через 3 года после открытия, придется вернуть ФНС полученные вычеты. |

Важно: Совмещение и смена типа вычета в рамках одного ИИС невозможны! Подробнее о выборе типа налогового вычета читайте здесь.

На многих ресурсах, посвященных ИИС, можно найти информацию о том, что открывать данный счет нужно на три года, по истечении которых счёт нужно закрывать. Это не так. Три года — это минимальный строк, который должен «прожить» ваш ИИС, чтобы вы не потеряли право на получение вычета. Максимальный срок действия ИИС не ограничен.

Что можно покупать на ИИС?

ИИС — это отличный инструмент для знакомства с работой на фондовом рынке. На свой счет вы можете покупать акции, облигации, ETF, валюту, фьючерсы и опционы. Подключать модельные портфели, пользоваться инвестиционными идеями от аналитиков «Открытие Брокер», покупать структурные продуты. И при этом получать налоговые вычеты.

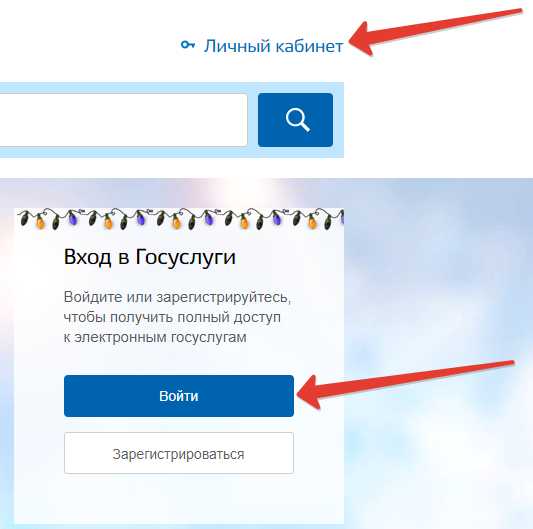

Как открыть ИИС?

Открыть индивидуальный инвестиционный счёт быстро и очень просто. Весь процесс открытия ИИС онлайн можно разделить на несколько шагов:- Зайдите на страницу индивидуального инвестиционного счёта.

- Выберите тариф. Если планируете торговать самостоятельно — выбирайте ИИС «Самостоятельное управление», если нужна поддержка профессионалов — выберите один из модельных портфелей, соответствующих вашим инвестиционным целям и толерантности к риску.

- Вам также будет открыт обычный брокерский счёт. Это бесплатно. И совершенно ни к чему вас не обязывает.

- Далее вы перейдете на стандартную форму, заполнив которую сможете приступить к формированию комплекта документов.

Почему нужно открывать ИИС, даже если сейчас нет денег на инвестиции?

Даже если все 3 года вы не будете пополнять ИИС, то по крайней мере вы выберете действующее ограничение по минимальному времени владения счетом. И дальше у вас будет возможность закрыть счет без потери налоговой льготы. Возьмем, для примера, студента второго курса, у которого в настоящее время нет постоянного источника дохода. К тому моменту, как он закончит ВУЗ и найдет работу, у него уже будет как минимум трехлетний ИИС. Который можно будет начать пополнять из зарплаты, получать вычеты и при этом иметь возможность закрыть счёт в любое время. То же самое справедливо и для декретников, и для временно безработных, и для всех, кто еще не решился начать инвестировать.Откройте ИИС прямо сейчас. Это быстро и бесплатно.

journal.open-broker.ru

Индивидуальный инвестиционный счет: плюсы и минусы

Не так давно, а если быть точнее, то с 2015 года в нашей стране начала действовать новая система инвестиций для физических лиц. Кстати, начать стоит с того, что физические лица, в большинстве своем, не могут принимать участие в инвестиционных проектах, точнее, у них есть не так много вариантов, куда вложить свои сбережения и получить от них прибыль, обычно внимание привлекали лишь банковские вклады, но их прибыль составляет желать лучшего. Впрочем, по порядку ответим на ряд вопросов, что такое ИИС и как он работает, его преимущества и недостатки.

Что такое ИИС простыми словами

Многие из нас далеки от финансовых вопросов, впрочем, финансовая грамотность в нашей стране сведена к минимуму, поэтому, даже если у наших сограждан есть свои сбережения, они попросту не знают, как правильно, и главное выгодно их вложить. Как раз в данном случае стоит всерьез рассмотреть индивидуальный инвестиционный счет. Что это такое? На самом деле это не что иное, как лицевой счет физического лица для учета его активов, которые открываются в инвестиционных или управляющих компаниях на основании договора доверительного управления.

В нашей стране система появилась не так давно, 1 января 2015 года, хотя в экономически развитых странах на протяжении нескольких лет успешно работает. В первую очередь цель создания инвестиционных компаний – это привлечение денежных средств физических лиц на фондовый рынок. При этом интерес потенциального инвестора подогревается предоставлением налоговых льгот, впрочем, об этом мы поговорим чуть позже.

Обратите внимание, что деятельность брокерских и управляющих компаний регулируется Федеральным Законом «о рынке ценных бумаг».

Как это работает

Экономика любого государства нуждается в развитии на любом этапе, поэтому стремиться привлечь инвестиции. В основном, для привлечения инвестиций страны применяются такие инструменты, как эмиссия ценных бумаг или кредитование. Частное инвестирование – это тоже механизм для привлечения дополнительных денег в развитие экономики.

Но все же физические лица ранее не сталкивались с таким финансовым инструментом, как ИИС, поэтому сама схема работы вызывает много вопросов. Первый вопрос, какую выгоду получает государство. Ответ очевиден, все предприятия нуждаются в финансировании, как правило, оно поступает от банковских кредитов, а на практике схема выглядит так: вкладчики несут свои сбережения в банк, банк выдает за счет этих средств кредиты, предпринимателя вынуждены брать кредит под высокий процент. Открывая инвестиционный счет, деньги для развития экономики становится дешевле, то есть за счет отсутствия в цепочке банковской организации.

Но на протяжении долгих лет сложилось так, что наши сограждане, в силу своей финансовой грамотности, не до конца понимают, зачем открывать инвестиционный счет и насколько это безопасно. На самом деле ИИС – это безопасно, денежные средства будут вложены в ценные бумаги, соответственно, будет спрос на эти активы и, как следствие, рост рынка. По крайней мере, цель привлечение инвестиций от населения была таковой, но доподлинно ни один эксперт не может ответить на вопрос, как будет чувствовать себя экономика нашей страны в ближайшем будущем.

Особенности ИИС

Рассмотрим некоторые особенности инвестиционного счета:

- основное преимущество инвестиционного счета – это налоговая льгота от суммы инвестиций;

- открыть счет могут только налогоплательщики юридические или физические лица — это обязательное условие;

- минимальная сумма первоначального взноса не ограничена в рамках законодательства, но индивидуальные условия может установить управляющая компания, максимальная сумма инвестиций за один год не должна превышать 400000 рублей;

- открыть счет можно только в национальной валюте;

- физические лица могут открыть только один счет;

- минимальный срок инвестиций — 3 года;

- средства, хранящиеся на счету, переходят правопреемника в случае смерти инвестора.

Обратите внимание, на законодательном уровне установлен минимальный срок инвестиций три года, но на практике инвестор может отозвать денежные средства ранее указанного срока, правда, в данном случае ему придется вернуть сумму налогового вычета бюджет.

Виды ИИС

Существует всего два вида ИИС. Первый из них это пассивный счет, где доходность составляет 13% от внесенных вами денежных средств. Посчитать доходность будет просто, например, если вы внесли инвестиционный счет 400000 рублей, то ваша доходность составит 52 тысячи рублей. Например, если в следующем году инвестировали снова 400000 рублей, то опять получите доход в размере 13%. В другом варианте вы можете отказаться от налогового вычета и получается национальный доход, не облагаемый подоходным налогом. Здесь вам нужно обратиться в Федеральную налоговую службу получить справку о том, что вы не получали выплату и передать ее своему брокеру.

Конечно, первый вариант будет более выгодным для инвестора, ведь его денежные средства не лежат на инерционном счету, а вкладывать в какие-либо активы, например, ценные бумаги, а они, в свою очередь, также приносят вам определенную прибыль, например, 10% в год, плюс к этой сумме прибавляется налог 13% от внесенных вами средств. Таким образом, если вы произведите расчет, то получается, что ваша ежегодная прибыль составит 14,3%, то есть 13/3+10=14,3%.

Обратите внимание, что ваш доход уменьшается на комиссию брокеры, ведь услуги управляющих и инвестиционных компаний платные обычно они составляют определенный процент от ваших инвестиций.

Как открыть счет

На самом деле, если вы официально работаете и имеется собственность сбережения, то стоит всерьез задуматься об инвестировании, при правильном подходе доходность ИИС может достигать 100%, правда, по окончании трехлетнего срока. Впрочем, нужно знать, как выбрать инвестиционную или управляющую компанию, и как правильно открыть счет. Несомненно, начать стоит с выбора брокера или управляющую компанию, в чем разница между ними:

- Обращаясь в инвестиционную компанию, вы можете принимать непосредственное участие в инвестировании собственных средств, то есть, выдается распоряжение посреднику, который от вашего имени вкладывать денежные средства в те или иные активы, к таким компаниям относится КИТ Финанс, БКС, ФИНАМ.

- УК сама принимает решение, каким образом инвестировать ваши деньги, конечно, с вашего распоряжения. То есть, вы отдаете свои сбережения на Управление доверительное управление посредникам, но ваше участие ограничивается тем, что вы можете лишь указать в какие активы нужно инвестировать, и какие риски вы готовы принести, к таким управляющим компаниям относится: Сбербанк, Открытие, ВТБ, то есть, дочерние предприятия коммерческий банк.

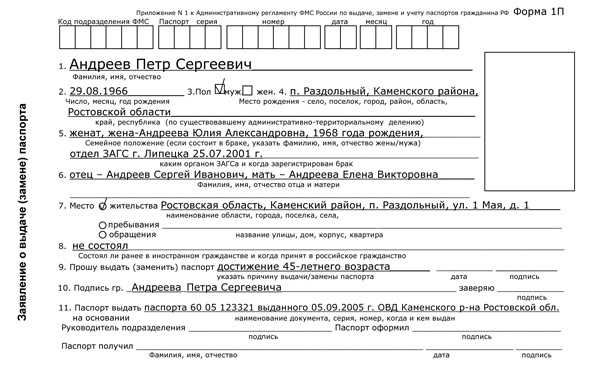

- Теперь вернемся к вопросу, что нужно сделать, чтобы открыть индивидуальный инвестиционный счет, процедуру стоит начать с выбора посредника и заключения с ним договора. Далее, вам нужно собрать документы и обратиться в Федеральную налоговую службу, из документов от вас потребуется: договор, ордер на открытие счета, заявление на получение налогового вычета, реквизиты банковского счета для перечисления денежных средств.

Сколько можно заработать на ИИС

Как заработать на ИИС? По сути, от самого инвестора мало что зависит, ведь его финансами на практике управляют посредники, конечно, по условиям договора инвестор может принимать участие и определять целесообразность инвестиций, но по большому счету вы оставляют свои деньги в доверительном управление. Прибыльность инвестиций зависит от множества факторов, если вы выбрали первую систему, то получите гарантированный доход от государства в размере 13% в год, только при том условии, если будете ежегодно инвестировать деньги.

Если выбрали вторую систему, то вы получаете доход и освобождаетесь от уплаты подоходного налога на прибыль. Во втором варианте ваш доход ограничен лишь целесообразности инвестиций, то есть, по мере роста стоимости активов увеличивается ваш инвестиционный доход. Но здесь нужно учитывать одну важнейшую деталь, чем выше ваши риски, тем больше доходность. И здесь у вас есть возможность выбора либо вы, конечно, с помощью посредника, вкладывайте деньги высоко рискованные проекты с высокой прибылью, либо выбираете минимальную прибыль при отсутствии рисков.

Обратите внимание, что во всех вариантах прибыль будет больше, нежели по банковскому депозиту, если у вас стоит выбор между ними.

Преимущества и недостатки

Плюсы и минусы ИИС имеют место быть, причем в равной мере. Конечно, если вы сомневаетесь, стоит ли открывать инвестиционный счет или нет, то можете обратиться в брокерскую или управляющую компанию, чтобы проконсультироваться со специалистом. Правда, здесь, наверняка, вас обидят, что инвестиционных счетов намного больше преимуществ, нежели у банковского депозита. Но на самом деле все не так однозначно.

Обратите внимание, что если вы не рассчитываете на долгосрочные инвестиции, то возможно лучше выбрать банковский вклад ведь по условиям обслуживание инвестиционных счетов минимальный срок три года.

Впрочем, рассмотрим по порядку, какие нюансы сопровождают индивидуальный инвестиционный счет, плюсы и минусы. Начнем с преимуществ:

- высокая доходность при правильном подходе со стороны инвестора;

- возврат 13% за каждое пополнение счета, а это уже больше банковского вклада;

- при обращении брокерскую компанию вы можете самостоятельно принимать решение в зависимости от ситуации на фондовом рынке.

Недостатки имеют место быть, к ним относится:

- минимальный срок инвестиций 3 года, если вы раньше распорядитесь своими сбережениями, то потеряется налоговые выплаты;

- нельзя отозвать со счета часть средств;

- при инвестировании средств всегда существуют риски утраты;

- максимальная сумма не может превышать 400 тысяч в год.

Обратите внимание, что в отличие от банковских вкладов деньги, хранящиеся на ИИС, государственной программой не застрахованы.

Если подвести итог, что такое индивидуальный инвестиционный счет, то можно прийти к выводу что в первую очередь это способ вложить и приумножить свои сбережения. Здесь есть несколько особенностей и нюансов, и, конечно, определенные риски. В любом случае, с каждым годом управляющих компаний становится только больше, соответственно, система инвестирования работает благополучно и привлекает новых клиентов. Поэтому, если вы заинтересовались таким способом вложений, то обратитесь в любую управляющую компанию, проконсультируйтесь со специалистом.

znatokdeneg.ru

Доходность и выгодность Индивидуального Инвестиционного Счёта (ИИС)

Диапазон доходности ИИС 10%-50% годовых:

- Диапазон доходности ИИС для «обычного» человека составляет 13%-20% годовых.

- Диапазон доходности ИИС для опытных (материалы данного сайта помогут стать «опытным») людей может существенно превышать 20% годовых и более (до +50% в отдельные годы)

Как на Индивидуальном Инвестиционном Счёте получить доходность 13,3% годовых и выше? Сначала надо понять, как работает весь механизм ИИС.

Доходность ИИС — как и за счёт чего создаётся?

Сразу изучим базовый сценарий — единоразовый взнос. Вот как будут «прирастать» наши инвестиции в течение всего срока действия договора на ИИС:

- Первый год: 8% ОФЗ + 13% возврат НДФЛ = всего +21% за первый год

- Второй год: 8% ОФЗ

- Третий год 8 ОФЗ

Общая доходность за три года получается: 1,21*1,08*1,08=1,41, именно во столько раз увеличится за весь три года наш капитал (+41%).

+41% — это примерно +12% годовых (по формуле сложного процента), если брать год в среднем (внутри трёхлетнего периода, как мы видим, доходность распределяется неравномерно). За счёт того, что мы сможем реинвестировать НДФЛ, мы сможем получить ещё +1% годовой доходности.

+13% годовых безрисковой доходности — это очень хороший результат, который невозможно получить на банковском вкладе (точнее, невозможно найти банковский вклад с такой доходностью и с соответствующим уровнем безопасности).

Доходность на ИИС формируется:

1. В результате получения от государства денег в рамках налогового вычета, который увеличивает сумму средств на ИИС.2. В результате управления средствами, находящимися на ИИС (вложений).

Рассмотрим каждый из этих способов подробнее.

Налоговый вычет (выплаты государства)

Размер дохода

+13% от вложенной суммы, но не более 52 тыс. рублей в год (далее рассматриваются способы увеличить эту сумму до 90 тыс. и более) — для первого типа Индивидуального Инвестиционного Счёта (ИИС).

Выплаты от государства только на следующий год

Применять эту льготу можно каждый год снова и снова, но данный доход имеет единоразовый характер в отношении внесённой суммы. Т.е. выплату от государства (возврат 13% НДФЛ) можно получить только на следующий год, но на второй или третий — уже нет. Для следующих выплат от государства потребуются новые взносы.

Максимум отдачи — при взносах каждый год

Чтобы получать выплаты от государства каждый год, надо и взносы на ИИС производить тоже каждый год. Чтобы получить ещё +13% от государства, надо снова внести на ИИС определённую сумму денег.

Но взносы можно и не делать. Осуществлять взносы — это право, а не обязанность, вносить деньги на ИИС можно когда угодно, либо не вносить вообще никогда (далее мы увидим, что это — одно из самых главных преимуществ льготы).

Условия получения выплат от государства

Чтобы воспользоваться данной инвестиционной налоговой льготой и получить хоть какой-то доход, достаточно всего лишь направлять часть своих сбережений на Индивидуальный Инвестиционный Счёт (ИИС) и при этом быть плательщиком налога НДФЛ по месту работы (есть варианты льготы, когда это не требуется — см. Второй тип инвестиционного налогового вычета, при котором можно не иметь «белой» зарплаты и работы вообще).

Отличие от вклада в банке

Это похоже на банковский вклад: «положил» на счёт деньги, а через некоторое время получил к ним дополнительную сумму, кроме существенного отличия — в банке проценты на внесённую сумму начисляются в течение всего времени действия договора банковского вклада, а на ИИС проценты начисляются только в первый год после внесения суммы.

Рассмотрим несколько примеров формирования дохода на ИИС только за счёт налогового вычета (возврата НДФЛ от государства).

Пример 1. Внесение суммы разово в 1й год действия договора

Проследим все изменения пошагово:

1й год: внесено 50 тыс. рублей.

2й год: не вносим денежные средства. Получено 6500 рублей от государства (обычно приходит в апреле-мае, т.е. спустя три-четыре месяца после окончания предыдущего налогового периода) — налоговый вычет в размере 13% от 50000, внесённых в 1й год. На счёте сумма 56500. Проценты на неё больше не начисляются (государство уже выплатило нам возврат НДФЛ на эту сумму)

3й год: не вносим денежные средства. На счёте по-прежнему остаётся сумма 56500, и когда договор ИИС закрывается, мы получаем на руки 56500 рублей.

Результат неправильного применения льготы

Какой результат? Доходность за все 3,3 года составила 13%, что в пересчёте на среднегодовую доходность даёт цифру +3,77% годовых.

Не густо! Пожалуй, ради такой доходности и не стоит пользоваться этой льготой. Но это и не самый лучший способ использования ИИС, как мы увидим далее.

Замороженные деньги

Что мы видим (см. пример 1)? Что наши 50000, «поработали» только один раз — для получения налогового вычета в размере +13% от внесённой на ИИС суммы. А далее эти деньги просто остаются лежать на ИИС без движения в течение всего срока действия договора ИИС, как и деньги, полученные нами в виде вычетов (эти самые +13%).

А вот если бы удалось получить доход на эти суммы помимо налогового вычета? Например, положить их в банк, чтобы они приносили ещё 8%-10% годовых?

Получить доход помимо выплат государства

К счастью, такая возможность есть, и на самом деле, цель создания данной налоговой льготы как раз в том, чтобы создать гражданам особо благоприятные условия для преумножения своих сбережений путём их инвестирования, а налоговый вычет при этом — просто очень весомое подспорье.

Поэтому рассматривать Индивидуальный Инвестиционный Счёт (ИИС) нужно прежде всего как возможность преумножать свои сбережения путём их вложения, поэтому перейдём к самому главному, ради чего имеет смысл открывать ИИС — вложениям.

Управление средствами на ИИС (вложение)

Как мы рассмотрели выше, на нашем индивидуальном инвестиционном счёте (ИИС) мы можем получить «доход» +13% (единоразово на внесённую сумму) в результате применения инвестиционного налогового вычета, просто перечисляя наши средства на ИИС.

Но по-настоящему серьёзные перспективы доходности на нашем ИИС возникают от вложения этих денег, инвестирования. Тут можно сказать: так ведь мы уже «вложили» деньги на ИИС, куда же ещё их надо вкладывать?

Всё просто: вот мы внесли деньги на ИИС и ждём окончания налогового периода (31го декабря), чтобы получить ещё +13% к этой сумме от государства. В это время деньги можно использовать и получать на них дополнительный процент доходности!

Процент на остаток

Во многих организациях, занимающихся открытием и обслуживанием ИИС, есть возможность получать % на остаток денежных средств на Индивидуальном Инвестиционном Счёте. Эти организации называются «брокеры», хотя часто они создаются на инфраструктуре известных нам банков — Сбербанк, ВТБ и т.д. (упоминание данных организаций не является рекомендацией.

Как будет видно в дальнейшем, у каждой организации есть свои достоинства и недостатки, и выбор подходящей именно вам нужно сделать осознанно. Далее, вы найдете материалы на эту тему в следующих статьях).

Повышаем доход

Рассмотрим пример, когда мы используем ИИС «на полную» — и для получения налогового вычета, и для получения инвестиционного дохода.

Денежные средства, находящиеся на ИИС, можно использовать для покупки различных видов активов в течение всех трёх лет действия договора на ведение Индивидуального Инвестиционного Счёта, создавая, таким образом, доход, который может быть даже намного большим, чем размеры налоговых вычетов и доходы по банковским вкладам.

В рассмотренном ниже примере сочетание выплаты от государства с получением невысокого процента (даже ниже, чем в банке) даёт уже +9,3% годовых вместо +3,8% (как в примере 1):

Пример 2. Возврат от государства + 5,5% от вложений

Предположим, нам, помимо льготы, удаётся вложить наши сбережения под +5,5% годовых (на сегодняшний день одна из организаций, имеющих право обслуживать льготу ИИС, предлагают такую услугу):

Результат в разы лучше

Что мы видим? Во-первых, несмотря на то, что мы взяли пример с очень скромной доходностью вложения, всего +5,5% годовых, за счёт льготы государства мы увеличиваем доходность до +9,3% годовых.

Очень хорошая доходность, намного больше, чем можно было бы получить в банке (на август 2022го). Сравните с самым первым вариантом (+3,77% годовых).

Причина лучшего результата

Теперь у нас «работают» и сумма нашего взноса и выплата от государства — приносят процент доходности. Причём, сумма нашего взноса работает дважды:

- для получения выплат от государства

- для получения процентного дохода

Прибыль предыдущего года увеличивает прибыль следующего и так далее. Чем длительнее срок вложений, тем сильнее проявляется феномен «сложного процента».

«Выходим» на +13% годовых

На самом же деле, безрисковая доходность ИИС на август 2022го года начинается от 13% годовых. Она достигается некоторыми простыми действиями, заключающимися в выборе более доходных и безопасных способов инвестирования.

Например, на данный момент (август 2022го) с помощью ИИС можно дать в долг государству под 9,5% годовых, а такая доходность в сочетании с налоговым вычетом даёт общую доходность около +13,3% годовых, обладая при этом безопасностью банковского депозита (на самом деле банковский депозит опаснее):

Пример 3. Возврат от государства + безрисковые вложения в государственный займ (+9,5%)

Попробуем усилить результат за счёт регулярных (ежегодных) взносов:

Регулярность взносов повышает доходность

Если же наши взносы на ИИС регулярны (каждый год), то мы получаем безрисковую доходность на уровне +14% годовых! На август 2022го года это в два раза выше процента по вкладам в банках из первой пятёрки (а только с этими банками надо сравнивать надёжность вложений в государственные займы).

В последующих статьях мы рассмотрим разные способы управления Индивидуальным Инвестиционным Счётом (ИИС), которые приносят дополнительный доход при высокой безопасности вложений.

Ориентиры доходности

По нашему желанию размеры дохода от ИИС (Индивидуального Инвестиционного Счёта) могут колебаться в диапазоне 10-25% годовых, в зависимости от нашего возраста, стратегии вложения, используемых инструментов и макроэкономических условий. Эти цифры — ориентир, по крайней мере, на такую доходность стоит ориентироваться, планируя свои инвестиции.

Вспомним о магии сложных процентов: ежемесячно откладывая 2,5 тыс. рублей под 20% годовых, через 30 лет у нас будет более одного миллиона долларов.

Постепенный рост

На самом деле, доходность может быть и ещё выше — она будет повышаться со временем, по мере накопления нашего опыта и знаний в этой сфере, но изначально не стоит строить иллюзий о сверхдоходах и оставить мысли о том, чтобы разбогатеть быстро, в одночасье.

Тех возможностей, которые предлагает Индивидуальный Инвестиционный Счёт (ИИС), уже достаточно, чтобы, пользуясь простыми стратегиями, достичь любых финансовых целей: накопить на квартиру, машину, другие крупные покупки, создать себе источник пассивного дохода, персональную пенсию и т.д.

Забегая вперёд, попробуем посчитать, что будет, если инвестировать средства Индивидуального Инвестиционного Счёта (ИИС) с доходностью 15% годовых. Это — вполне достижимая доходность.

Пример 4. Инвестирование +15% годовых + 13% налоговый вычет

Выше +19% годовых

Чтобы получить такой инвестиционный доход (см. Пример 4), недостаточно просто открыть ИИС (Индивидуальный Инвестиционный Счёт), как это происходит с вкладом в банке, нужны некоторые знания. На нашем сайте вы найдёте много рекомендаций о том, как увеличить доходность вашего ИИС.

Самый простой путь

Как уже говорилось выше, необязательно куда-то вкладывать деньги, можно просто получать % на остаток денежных средств, и совокупная доходность всё равно будет превышать банковский вклад, но по-настоящему интересные перспективы открываются совсем несложными действиями. Об этом — читайте далее (рекомендуется чтение по порядку):

- ИИС без денег

- Безопасные инвестиции в ИИС

- Когда лучше всего открыть ИИС, чтобы повысить доходность в несколько раз

- Тарифная ловушка — как не потерять на неправильном тарифе половину прибыли

- 5 способов снизить стоимость обслуживания ИИС

- Самый плохой вариант на ИИС

- Конец банковских вкладов

- Пищевая цепочка инвестиций

- Как повысить доходность ИИС

Примечания:

- В расчётах c ежегодными взносами делается допущение, что взнос на ИИС производится единоразово в самом начале года, таким образом эта сумма к концу года уже приносит доход от её вложения на протяжении прошедших 12ти месяцев. На практике же внесение сумм на ИИС чаще всего происходит частями, что несколько меняет картину

- Так как выплата третьего по счёту возврата НДФЛ от государства происходит спустя 3 месяца после окончания 3летнего периода, то фактически мы говорим о сроке инвестиций в 3,3 года, а не три года

- Возврат НДФЛ происходит в апреле-мае, и эта сумма тоже бы быть вложена под процент до конца года на период с мая по декабрь, поэтому в расчётах мы исходим из того, что в этом случае доходность составит 2/3 от годового процента, т.к. до конца года ещё остаётся 8 месяцев

- В данной статье рассмотрены только аспекты, касающиеся налогового вычета первого типа — на внесённые суммы, как наиболее типичный вариант для большинства граждан нашей страны. Также, примеры максимально упрощены для облегчения понимания и содержат ряд некритичных допущений. Все возможные ситуации и стратегии управления ИИС будут подробно рассмотрены на других страницах нашего сайта.

- Когда мы говорим «государство платит нам…» на самом деле, это нужно понимать как «государство даёт нам возможность вернуть наши собственные деньги, удержанные у нас в виде налогов ранее».

на Ваш сайт.

Если вы хотите поддержать наш проект, воспользуйтесь яндекс-кнопкой:

invest-schet.ru