Частичное досрочное погашение ипотеки: Особенности расчета. Досрочное частичное погашение

что нужно знать заемщику? :: BusinessMan.ru

В статье мы расскажем, на что должен обратить внимание заемщик, если его интересует досрочное погашение кредита в "Сбербанке" или любом другом банке страны.

Способы досрочного погашения

Полное досрочное погашение кредита предполагает внесение суммы, необходимой для закрытия кредитного договора. Возвращается весь основный долг, и уплачиваются проценты за срок фактического пользования кредитными средствами.

При частичном досрочном погашении клиент вносит сумму, которая превышает ежемесячный платеж, но не покрывает долг полностью. Задолженность при этом уменьшается, и проценты пересчитываются. В зависимости от банка, такой вид погашения позволяет уменьшить дату ежемесячного платежа или сократить срок кредита. В некоторых организациях заемщику предоставляется выбор из этих двух вариантов.

В каких случаях это выгодно?

Досрочно погашать кредиты целесообразно в первой половине срока кредитования, особенно если речь идет об аннуитетном графике платежей.

Когда кредит погашается равными частями, схема выплат построена так, чтобы в первые месяцы платежи состояли в основном из процентов. Грубо говоря, в платеже суммой 10 тыс. рублей в первый месяц проценты составят 8 тыс. рублей, а так называемое тело кредита – 2 тыс. рублей. В последний месяц будет наоборот.

Поэтому, полностью расплатившись в первую половину срока, вы действительно сэкономите на процентах – вам просто не придется их платить. Во второй половине срока досрочное погашение уже не столь выгодно, так как львиную часть процентов вы уже выплатили и фактически возвращаете только тело кредита.

Если свободные деньги у вас обычно работают (вы вкладываете их в бизнес, недвижимость, акции), то в долгосрочном плане отвлекать средства для досрочного погашения невыгодно.

Платно ли это?

С ноября 2011 года законодательно закреплено право заемщика досрочно погашать кредит, причем закон имеет обратную силу. Даже крупные банки, будь то "Русский Стандарт", "Сбербанк" или "ВТБ", досрочное погашение кредита запретить не могут. Это касается всех видов кредитования.

Взимать штрафы и комиссии за досрочное погашение банк не имеет права. Если это произошло, обращайтесь в суд.

Как происходит процедура досрочного погашения?

Ответ на этот вопрос лучше получить непосредственно в банке-кредиторе. Например, досрочное погашение кредита в "Сбербанке" производится по заявлению, в котором следует указать дату (обязательно рабочий день) досрочного погашения и сумму.

В "Лето-Банке" проще: нужно позвонить по телефону горячей линии или обратиться в офис банка хотя бы за сутки до внесения очередного платежа, чтобы уточнить сумму для досрочного погашения. Если внесенных средств окажется меньше, чем необходимо для закрытия долга, то будет произведено частичное досрочное погашение кредита.

Принципиальных моментов здесь два. Во-первых, если осуществляется полное досрочное погашение кредита, то требуется знать точную сумму погашения с точностью до копейки. Во-вторых, о намерении рассчитаться раньше срока банк надо предупреждать, иначе он просто не спишет средства сверх суммы ежемесячного платежа.

Советуем при оформлении нового кредита сразу выяснять тонкости досрочного погашения, чтобы в будущем не возникло недоразумений.

Еще раз о заявлении на погашение

Многих заемщиков раздражает необходимость лишний раз посещать банковское отделение, чтобы написать заявление на досрочное погашение кредита. Давайте посмотрим, что говорится по этому поводу в законе «О потребительском кредите».

Если кредит нецелевой, то без уведомления кредитора можно вернуть всю сумму в течение четырнадцати дней с даты оформления кредита. Если это целевой заем, то в течение тридцати дней. В обоих случаях заемщик обязан уплатить проценты за те дни, в течение которых средства были в его распоряжении, даже если он так и не воспользовался деньгами.

Если вышеуказанные сроки прошли, то должник обязан предупредить банк о намерении рассчитаться досрочно как минимум за тридцать календарных дней, если в договоре не указан более короткий срок.

Если производится частичное досрочное погашение кредита, то банк вправе установить требование, чтобы частичная оплата долга происходила только в день перечисления очередного платежа.

Как узнать сумму к погашению

Обратиться в банк и попросить рассчитать сумму. Если вы по каким-то причинам не доверяете банку или подозреваете, что вас ввели в заблуждение, то попробуйте подсчитать самостоятельно.

Вам понадобится график погашения, чтобы знать сумму основного долга. К ней нужно прибавить сумму начисленных процентов, которая рассчитывается по следующей формуле. Ставка по кредиту делится количество дней в году. Результат умножается на число дней, прошедших с даты последнего платежа, и на сумму задолженности после даты очередного платежа. Процентная ставка указывается в десятичном виде, то есть 20% будет выглядеть как 0,2.

Допустим, вы взяли 1 января кредит на 1 год в сумме 100 тыс. рублей под 20%. Ежемесячные платежи вносятся 1-го числа каждого месяца, но 10 марта вы решили осуществить досрочное погашение кредита. Остаток основной задолженности –75 тыс. рублей.

Считаем проценты: 0,2/365*9*75000=369,9 рублей. Итого нужно отдать 75369,9 рублей.

Все намного проще, если вы хотите рассчитаться в дату внесения ежемесячного платежа. Достаточно сложить суммы ежемесячного платежа и основного долга.

Запомните, что проценты начисляются ровно до той даты, до которой вы фактически пользовались кредитными деньгами. Если вносите досрочный платеж 5-го числа, то банк не вправе начислять проценты за полный месяц. И уже тем более вопиющим нарушением будет взимание процентов за полный срок кредита, указанный в договоре, несмотря на досрочную выплату.

Плюсы досрочного погашения

Существенно уменьшается сумма переплаты, особенно если производится досрочное погашение ипотечного кредита. Вы платите проценты только за фактический срок пользования кредитом. Соответственно, если вы возвращаете его раньше положенного срока, то экономите на процентах.

Если досрочно вносится лишь часть суммы, то это уменьшает срок кредита или размер ежемесячных платежей.

Наконец, когда в течение длительного времени «висит» необходимость ежемесячно выплачивать энную сумму, это напрягает психологически. Нельзя недооценивать моральную удовлетворенность от досрочных расчетов.

Минусы досрочного погашения

Досрочное погашение кредита в банке выгодно для заемщика, но не для кредитной организации. Ничего страшного, если вы досрочно погасите один или два кредита. Если же вы делаете это регулярно, то не удивляйтесь, когда банки начнут отказывать в оформлении новых займов.

Чем дольше заемщик выплачивает кредит, тем больше банк зарабатывает на процентах. Если вы постоянно «препятствуете» этому заработку, то станете нежелательным клиентом. Характер погашения (с просрочками, вовремя, досрочно и т.д.) фиксируется в кредитной истории, так что скрыть эту информацию не получится.

Подводные камни и возможные проблемы

Если вы осуществили досрочное погашение кредита, обязательно удостоверьтесь в этом. Даже если сотрудники банка уверяют вас в том, что договор закрыт, требуйте справку о полном погашении задолженности.

Случаи, когда последний платеж не «доходит» до банка, нередки. Например, вы отправили деньги через терминал, но они «затерялись». Хорошо, если ваш банк пришлет гневное сообщение о просрочке в день ближайшего платежа. Если не пришлет, то вы еще долго не узнаете о том, что якобы просрочили платеж, а все это время будут начисляться штрафы и пени.

Или еще хуже: клиент вносил платеж через посредника и неправильно рассчитал общую сумму с учетом комиссии за перечисление. Посредник удержал комиссию и отправил банку-кредитору меньше, чем нужно. Даже если не хватило всего десяти копеек, бездушная программа банка решит, что вы допустили просрочку.

Так что требуйте справку, это ваше право. Если сотрудники банка начнут спорить, напомните им о статье 408 Гражданского кодекса РФ. Если вам заявляют, что не могут выдать документ, так как «начальник в отпуске», «в нашем банке справки не выдаются», «печать потерялась», «достаточно смс о погашении», то знайте, что это все отговорки. Другое дело, что не стоит бежать за справкой на следующий день после внесения платежа, так как счет действительно еще может быть не закрыт. Но если банк и через месяц находит причины не оформлять справку, то пора начинать с ним ругаться.

При категорическом отказе банка выдавать справку направьте ему почтой письменный запрос об ее предоставлении либо обратитесь лично, чтобы представитель банка поставил на втором экземпляре заявления подпись о получении. Если по прошествии месяца банк так и не выдаст справку, жалуйтесь в Центральный банк или подавайте иск в суд.

Возврат страховки

Известно, что страхование при оформлении кредита носит добровольно-принудительный характер. Если производится досрочное погашение кредита, страховка может быть частично компенсирована. Если, конечно, это допускается договором страхования, и если услуга оплачивалась единовременно.

Возвращается та часть средств, которая перечислена страховщику за не прошедший период. Для этого необходимо направить в страховую компанию заказное письмо с уведомлением, содержащее заявление с требованием возврата переплаты. Приложите копию кредитного договора и справку о полном погашении.

Если компания откажет, то можно обратиться в суд. Страховщик также может удержать часть суммы в счет покрытия своих расходов на обслуживание договора.

Если заемщик платил ежемесячные или ежегодные взносы, то расторжение кредитного договора автоматически прерывает страховые выплаты. В этом случае деньги не возвращаются.

Таким образом, можно сказать, что досрочное погашение кредита производится примерно по следующему алгоритму: узнать особенности процедуры досрочного погашения в своем банке, уточнить сумму и дату платежа, внести деньги и убедиться, что кредитный договор закрыт.

businessman.ru

Досрочное частичное погашение кредита - экономия на переплате

Оформляя кредит в любом финансовом учреждении, заемщик имеет возможность досрочно погасить свои долговые обязательства. При этом погашение может быть как полным, так и частичным. Многие банки при досрочном закрытии кредита предлагают клиенту достаточно солидные бонусы в виде уменьшения процентной ставки. Так что при возможности многие люди сознательно идут на частичное досрочное погашение кредита.

Это позволяет уменьшить общий размер переплаты за использование заемных денег. Но некоторые банки наоборот добавляют в договор пункт, согласно которому даже при преждевременном возмещении кредитного долга заемщик обязан выплатить все проценты, которые финансовое учреждение получило бы при нормальном распределении платежей. Поэтому при составлении договора необходимо внимательно изучать все его пункты, чтобы потом не получить неприятный сюрприз.

Стоит понимать, что любая контора заинтересована в первую очередь в получении прибыли, поэтому никто не станет информировать клиента о невыгодных для него условиях контракта. Так что нужно самостоятельно изучить все нюансы, прежде чем поставить свою подпись.

Расчет суммы долга при частичном погашении - основные варианты

Это вариант наиболее приемлем для клиента, так как позволяет быстрее сбросить с себя груз долга. Но при этом банк, скорее всего, будет требовать причитающиеся ему проценты в полном объеме. Финансовому учреждению не выгодно, если заемщик вернет деньги ранее назначенного срока, так как в этом случае оно недополучит своих дивидендов.

Наиболее лояльные к клиентам конторы не ставят таких условий. Они позволяют заплатить проценты за каждый полный месяц использования денежных средств плюс за каждый день неполного месяца, в который будет погашена задолженность. Такие программы чаще предлагаются небольшими банками, которые не имеют широкой клиентской сети и вынуждены завлекать аудиторию выгодными предложениями.

Второй вариант подразумевает, что кредитный договор не может быть завершен раньше срока даже при условии полного расчета. В этом случае просто в оставшиеся периоды будут внесены нулевые платежи. При этом банк может, как требовать выплаты всех процентов в полном объеме, так и предоставить клиенту поощрительный бонус. Он будет выражаться в виде уменьшения суммы долга путем начисления процентов не на полную сумму займа, а на фактический остаток кредита на начало каждого месяца.

Еще одним вариантом может быть пересчет размеров ежемесячных взносов. То есть, если клиент вносит сумму, которая превышает установленное значение, у него остается меньший долг, а значит, существует возможность уменьшить размеры будущих взносов, путем их пересчета пропорционально оставшемуся времени до погашения кредита. Лучше понять суть метода поможет калькулятор частичного досрочного погашения кредита. Его можно найти на сайте банка или обратившись в свое отделение. При этом оператор поможет провести все расчеты верно, чтобы клиент не ввел сам себя в заблуждение.

Существуют ли ограничения на досрочное погашение займов?

Также часто досрочному погашению подвергаются потребительские кредиты на небольшие суммы. Некоторые люди даже живут по принципу, что берут заем небольшого размера ежемесячно, а отдают его сразу же после получения заработной платы. Такая жизнь в долг, к сожалению, является единственной возможностью для многих россиян сводить концы с концами и доживать от одной зарплаты до другой. И у банков существуют специальные программы, которые позволяют при быстром возврате денег не платить за их использование вообще никаких процентов.

Осуществление кредитного расчета раньше срока входит в перечень услуг любого банка. Досрочное погашение в Сбербанке, ВТБ24, Россельхозбанке и любом другом финансовом учреждении является неотъемлемым правом клиента. Если вдруг этот пункт отсутствует в базовом договоре, заемщик имеет право настаивать на его включении и согласовании всех условий данной процедуры. Это право было закреплено законодательно.

Согласно принятому закону заемщик имеет право погасить кредит без согласия банка, но предварительно обязан предупредить учреждение о таком желании не менее чем за 30 дней до осуществления расчета. Но на практике лучше оговаривать такую возможность до подписания договора и искать с банком варианты, которые устроят обе стороны. Это позволит сохранить хорошие отношения и возможно получить более выгодные условия при следующем кредитовании.

creditnyi.ru

Досрочное погашение кредита: нюансы и секреты

Когда появляется возможность, кредитные заемщики стараются избавиться от долгового бремени как можно раньше. Или, по крайней мере, ослабить его. Но как происходит досрочное погашение кредита? Законодательно данная процедура регулируется двумя актами. Это федеральные законы № 284 от 19.10.2011 и № 353 от 21.12.2013. А также статьи № 809 и № 810 ГК РФ. Прежде всего следует сказать, что погасить кредитную задолженность раньше оговоренного в соглашении срока можно тем клиентам, кто брал денежный заем не для предпринимательских целей. То есть это потребительский кредит, ипотека, автокредит, но никоим образом не кредит на открытие и/или развитие бизнеса.

Когда появляется возможность, кредитные заемщики стараются избавиться от долгового бремени как можно раньше. Или, по крайней мере, ослабить его. Но как происходит досрочное погашение кредита? Законодательно данная процедура регулируется двумя актами. Это федеральные законы № 284 от 19.10.2011 и № 353 от 21.12.2013. А также статьи № 809 и № 810 ГК РФ. Прежде всего следует сказать, что погасить кредитную задолженность раньше оговоренного в соглашении срока можно тем клиентам, кто брал денежный заем не для предпринимательских целей. То есть это потребительский кредит, ипотека, автокредит, но никоим образом не кредит на открытие и/или развитие бизнеса.

Часто задаваемые вопросы касательно досрочных выплат по кредиту

Досрочная выплата с юридическими лицами оговаривается в строго индивидуальном, особом порядке. В принципе, сейчас многие банки только рады, когда клиент гасит долг досрочно. Раньше финансовые организации не приветствовали подобные действия и даже начисляли штрафы. ФЗ № 284 законодательно закрепил право банковских клиентов платить по кредиту заблаговременно. Вплоть до полного закрытия займа. Кроме того, нынешний кризис на первое место поставил кратковременные кредиты. Организации в непредсказуемой экономической обстановке стремятся как можно скорее получить от заемщика положенное – и все.

Поэтому Сбербанк, Газпромбанк, Россельхозбанк и другие всячески идут навстречу таким заемщикам. Однако это не значит, что заемщик не может больше столкнуться с банковским прессингом при попытке досрочно расплатиться. Какой-то банк установит полугодовой мораторий на досрочные выплаты. Другой возьмет комиссию за перерасчет оставшейся части. Но в данной ситуации закон на стороне заемщика – об этом следует помнить. Какие вопросы о досрочном погашении кредита появляются у заемщиков наиболее часто? Итак:

- Может ли банк запретить нивелировать кредитную задолженность до срока полного погашения, который прописан в договоре? Нет, не может. Всякий клиент имеет право в любое время изъявить желание о превентивной оплате кредита и реализовать его. Размер такой заблаговременной оплаты при досрочном погашении кредита или части кредита также полностью определяется самим заемщиком. Единственное исключение – просрочка по кредиту. В случае нарушения заемщиком своих платежных обязательств его деньги сразу же пойдут в счет оплаты пропущенных взносов и штрафных процентов. И только потом оставшиеся средства можно будет использовать для заблаговременного гашения займа.

- Услуга полной выплаты кредита до основного срока бесплатна? Основные условия досрочного погашения кредита являются общими для всех государственных и частных банков. Финансовая организация не имеет права взимать за досрочный расчет по кредиту какие-то дополнительные проценты или комиссии. Довольно часто в банковском договоре сразу указывается пункт, в котором оговаривается возможность клиента вносить любые суммы, чтобы скорее рассчитаться с банком.

- Клиент имеет право досрочно заплатить за кредит частично или полностью, независимо от того, какую сумму составляет погашаемый заем и сколько осталось времени до момента закрытия кредита, оговоренного в договоре. Если речь идет о частично досрочном погашении, то банк должен произвести некоторый пересчет кредитной задолженности.

Правила и ограничения

Хотя в сроках досрочного возврата долга клиент относительно свободен, но здесь все-таки есть некоторые ограничения:

- если заемщик решил внести определенную сумму заранее, об этом следует уведомить банк – желательно письменным заявлением, но можно оставить заявку в интернет-офисе или сделать звонок в call-центр;

- и сделать это нужно за 30 дней до момента внесения незапланированного договором взноса. Хотя правила досрочного погашения кредита гибкие, и согласно пункту 2 статьи № 810 ГК РФ и части 4 статьи 11 ФЗ № 353 срок предупреждения может быть произвольно сокращен. Не редкость, когда в кредитном договоре специально указан период от момента заявления до момента досрочного закрытия долга, который клиент должен соблюдать;

- банковской системе, да и большинству заемщиков, удобнее, чтобы платеж в счет превентивного погашения осуществлялся вместе с обычным ежемесячным платежом, в тот же день и час (согласно части 5 статьи 11 ФЗ № 353). Впрочем, при необходимости дата взноса может быть перенесена на любое, удобное для заемщика время.

Изменение кредитных условий и практический пример

Не следует смешивать обычный и внеплановый взнос по кредитному займу. Когда человек, взявший кредит, решает внести какую-то сумму сверх положенного, то в день регулярного платежа надо отдать деньги и за этот самый ежемесячный платеж с учетом годовых процентов. После того, как средства перейдут к банку, возникнет ситуация, когда:

- снизится размер выплат, проводимых ежемесячно, а период кредита не изменится;

- сократится время до момента полного закрытия банковского займа, а ежемесячные взносы останутся прежними.

То есть надо будет осуществить перерасчет кредита при досрочном погашении. Обычно, клиент банка сам выбирает более подходящий для себя вариант. Тем не менее банк со своей стороны может настоять на каком-то варианте. Так, если периодические кредитные взносы по договору аннуитетные (равномерные), тогда банк склоняется к варианту уменьшения размера ежемесячных выплат. Если же платежи по договору дифференцированные (постепенно уменьшаются по мере погашения), то банк, возможно, начнет настаивать на сокращении времени кредитования. Стоит привести простой пример. Заемщик берет 100 тыс. рублей на один год. Через год общая сумма, которую он должен вернуть банку, составит 120 тыс. рублей, т. е. с учетом процентов – 20 тыс. рублей. Соответственно, ежемесячный взнос будет равен 10 тыс. рублей. Выйдет примерно 8 350 рублей в счет нивелирования тела займа и 1 650 рублей – это 1/12 часть годовых процентов (погрешность до 100 рублей). Пусть будет ситуация частично досрочного погашения.

Статья в тему: способы досрочного погашения кредита в ВТБ 24

Первые два месяца заемщик платит по графику, а на третий решает внести дополнительно еще 30 тыс. рублей. Следовательно, в третий месяц будет заплачено 40 тыс. рублей (вместе с ежемесячным платежом). Плюс 20 тыс. рублей за предыдущие два месяца. Итого после частично досрочного погашения клиент останется должен банку еще 60 тыс. рублей (120 тыс. – 60 тыс.). Если бы заемщик не вносил ничего дополнительно, то ему пришлось бы платить еще 9 месяцев по 10 тыс. рублей. Теперь же остается доплатить 60 тыс. рублей, что при неизмененных платежах закроет кредит через 6 месяцев. Либо поделить 60 тыс. на 9 месяцев, и при том же сроке кредитования ежемесячно платить надо будет уже не 10 тыс. рублей, а 6 666 рублей.

Следует обратить внимание, что здесь подсчет велся при ГОДОВЫХ процентах. То есть заранее подсчитывалась сумма, которую заемщик в любом случае должен банку за то, что взял заем. А могло быть так, что клиент взял те же 100 тыс. рублей и так же на год, но проценты начисляются по месяцам от месячного платежа. Например, 20% от 8 333 рублей (100 тыс. рублей разделить на 12 месяцев). Итого заем будет погашаться опять по 10 тыс. рублей в месяц. Но при досрочном погашении вносимая сумма вычитаться будет только из тела кредита (100 тыс. рублей). Следовательно, в таких условиях можно здорово сэкономить на процентах. Кстати, именно поэтому иные банки противятся досрочным погашениям. И даже могут внести такого ретивого клиента в «серый список».

Всегда лучше вносить чуть больше

Внимательный читатель заметит, что при подсчетах в некоторых цифрах будет несоответствие на одну-две сотни рублей. Здесь числа округлены для удобства и наглядности. Ведь, как правило, при перерасчетах и досрочных выплатах получаются неровные цифры «с копейками». Например, сумма основного регулярного взноса составляет 10 552 рубля и 50 копеек. А у клиента есть на руках 30 тыс. рублей. Так вот, лучше указать, что сумма досрочного погашения составляет не 19 500 рублей, а 19 400 рублей. Поскольку банк в первую очередь будет снимать деньги в счет месячного взноса, а только потом – в счет превентивного погашения. И если цифра окажется меньше той, что заемщик указал в заявлении, то эти деньги просто пойдут на банковский счет, привязанный к кредиту.

И будут сниматься оттуда по обычному графику. То же самое может произойти, если клиент банка просто положит деньги на свой кредитный счет без всякого уведомления сотрудников о намерении рассчитаться с учреждением раньше. Аналогичная ситуация сложится, если заемщик опоздает передать банку дополнительные финансовые средства. Деньги для досрочного погашения кредита в банке лучше всего вносить накануне той даты, в которую происходит регулярная месячная кредитная оплата. Надо учитывать, что при простом уходе финансовых средств заемщика на его кредитный счет их возврат – это весьма долгая и нудная процедура, которую часто даже нет смысла начинать. Поэтому следует соблюдать точность и пунктуальность.

Досрочное закрытие кредита на 100% и заключительная инструкция

Если имеет место полное досрочное погашение кредита, то надо знать точную сумму кредитного остатка. Можно подсчитать ее самим, но всегда рекомендуется сверяться с данными, которые предоставит банковский специалист. Обычно нужную информацию человек получает через несколько часов телефонным звонком, СМС-сообщением или в электронном письме. Но согласно части 7 статьи 11 ФЗ № 353 банк имеет право сообщить заемщику, сколько тот остался должен, в течение 5 календарных дней. После того, как все положенные банку деньги ему возвращены до окончания периода кредита, заемщику рекомендуется взять у банковского специалиста выписку, что кредит аннулирован и клиент больше никаких обязательств перед учреждением не имеет. Еще раз можно обозначить следующие основные этапы в процессе досрочной оплаты банковского займа:

- проверить наличие просроченных взносов и штрафов; если есть – все оплатить;

- загодя написать и подать соответствующее заявление в банк (образец бланка выдаст сотрудник), сделать копию заявления;

- внесение желаемой суммы с учетом регулярного платежа;

- через несколько дней рекомендуется проверить, произошло ли ожидаемое списание долга;

- при полной преждевременной оплате стоит взять справку, подтверждающую этот факт.

Напоследок надо сказать, что тем, кто оформлял кредит через получение кредитной банковской карты, намного проще. Здесь не надо подавать заявление и терять время на ожидание. Как правило, период зачисления денежных средств здесь тоже не фиксирован. То есть положить деньги на карточку можно когда угодно. И они автоматически сразу пойдут в счет погашения кредитной задолженности. Только надо знать точный размер ежемесячных вычетов, чтобы правильно учесть сумму при внесении. В целом рекомендуется соблюдать баланс – гасить до основного срока заем можно, но с одним банком делать это слишком часто нежелательно. И нужно помнить про некоторые тонкости, описанные в этой статье информационного характера. Иначе сэкономить не получится.

kredit-blog.ru

Досрочное частичное погашение

Досрочное погашение кредита в банке — условия

- Письменного уведомления финансового учреждения о своих намерениях. Образец заявления можно получить у сотрудника банка и правильно составить его – указать точную сумму, которая будет внесена на счет или карту, и дату ее внесения.

- Во избежание неприятностей нужно учесть такую рекомендацию – обязательно зарегистрировать заявление в банке. После регистрации это заявление банк рассматривает минимум три дня (максимум пять) и извещает клиента о решении.

- Записанную сумму желательно внести до указанной даты, чтобы она гарантированно была зачислена. При отклонении величины внесенных средств от заявленных или их отсутствии в указанный срок уменьшение размера долга не произойдет – поступившие средства будут использованы для покрытия очередных платежей, согласно графику.

Огромные расходы кредитополучатель несет на обслуживании ипотеки – размер ее большой, оформляется она на длительный период, поэтому нужно гасить задолженность быстрее. После принятия решения о досрочном возврате денег должнику необходимо обратиться в отделение банка и попросить произвести расчет досрочного погашения ипотеки – узнать остаток своего долга и размер очередных выплат процентов по ипотечному кредитованию.

Досрочное погашение ипотеки: ценные советы для правильного решения

Допустим, Вы взяли в кредит на 10 лет 3 миллиона рублей под 10 процентов годовых. Если Вы платите по аннуитетной схеме, то есть Ваш график предусматривает погашение кредита равными платежами ежемесячно, то Ваш платёж по ипотеке составляет 39 645 руб./мес. Пусть доход вашей семьи составляет сейчас 100 тысяч рублей в месяц. То есть Вы вынуждены ежемесячно отрывать 40 % от суммы семейного бюджета на выплату ипотеки.

Речь идёт об аннуитетной схеме расчёта. Само слово происходит от латинского annuus, что означает «ежегодный». В настоящее время речь почти всегда идёт о ежемесячных платежах и, стало быть, логичнее было бы говорить о «месяцеитете», но не будем отступать от принятой терминологии.

Частичное досрочное погашение кредита: можно ли заемщикам быстрее расплачиваться с долгами

Используя частичное погашение кредита, выгоду получает заемщик. Банк несет убыток, теряя возможность получить свои проценты. До недавнего времени банки использовали различного рода лимиты и уловки. Это грозило заемщику наложением штрафных санкций, а кредитор получал в полной мере свою прибыль.

Согласно гражданскому кодексу Российской Федерации любые банки или кредитные учреждения не имеют право наложения штрафных санкций и дополнительных взысканий за преждевременное выполнение обязательств, на человека, взявшего деньги в долг. Если в договоре прописан пункт о применении штрафов за досрочную выплату заема, кредитозаемщик имеет полное право оспорить действия финансового учреждения в судебном порядке.

Как правильно оформить досрочное погашение кредита

Оба вида досрочного погашения позволяют уменьшить переплаты за счет уменьшения процентов за пользование кредитом. Несмотря на явные достоинства досрочной выплаты займа, есть случаи, когда спешить не нужно. К примеру, долгосрочный ипотечный займ, взятый на 20 лет, смысла выплачивать срочно нет. Так как со временем накапливаются не только проценты по займу, но также работает инфляция, «съедающая» часть кредита.

Чтобы применить досрочное погашение части кредита нужно уведомить об этом банк, который будет проводить перерасчет оставшейся суммы кредита. Банку нужно указать дату досрочного частичного погашения, размер платежа и счет. Препятствовать досрочному погашению банк не имеет права.

Пять ошибок при досрочном погашении кредита

Заемщику, собравшемуся досрочного погасить кредит, необходимо не только накопить достаточную сумму, но и написать соответствующее заявление в свободной форме. Как объясняет председатель правления ЧООО по защите прав потребителей «Советник» Вячеслав Курилин, в заявлении важно указать сумму досрочного погашения и дату совершения операции. Дело в том, что в соответствии с российским законодательством заемщик действительно имеет право погасить кредит в любой момент, без согласия на то банка, однако он обязан уведомить об этом кредитно-финансовое учреждение минимум за 30 дней до даты совершения операции. Кроме того, в большинстве банков есть и собственные требования по минимальным срокам уведомления о досрочном погашении кредита, которые прописаны в кредитном договоре. Стоит отметить, что нередко сотрудники кредитного учреждения умышленно рекомендуют заемщикам не писать соответствующее заявление, доверившись им на слово – и это всегда выходит заемщику боком.

Как объясняет заместитель регионального директора по развитию розничного бизнеса оперофиса Промсвязьбанка в Челябинске Любовь Панова, перекредитование дает заемщику возможность оформить новый кредит на более выгодных условиях, чтобы погасить старый. Следует отметить, что в этой ситуации заемщикам рекомендуется запомнить простое правило – погашая старый кредит, нужно убедиться, что внесенная сумма направляется в первую очередь на погашение основного долга и процентов по нему, а не в качестве пени за просрочку. Рассчитаться с неустойкой по старому кредиту можно будет и через некоторое время, поскольку после погашения кредита размер штрафа расти уже не будет.

Частичное досрочное погашение ипотеки

Полностью погасить ипотеку в Сбербанке без переплат и сложностей очень просто. Достаточно лишь прийти с необходимой суммой в отделение банка в любой рабочий день. Банк никак не ограничивает данную область возможностей клиента. Что касается частичного погашения, здесь имеются некоторые особенности. Важно понимать, что Сбербанк не готов сокращать срок ипотеки при досрочном погашении. Единственным вариантом досрочного погашения является уменьшение ежемесячных платежей. В целом, это довольно удобно для клиента, поскольку существенно облегчает дальнейшее планирование семейного бюджета.

1. Уведомление банка. Любой банк требует заранее уведомить о том, что заемщик планирует погасить определенную часть ипотеки досрочно. В небольших банках этот срок может достигать 30 дней, а в крупных заявление на досрочное погашение рассматривают за 24 часа. Очень важно точно указать сумму, которую вы планируете внести досрочно.

Досрочное частичное погашение кредита

то клиент уменьшает задолженность до 430 000 рублей уже на третий месяц. Дальше он может либо уменьшить срок кредита, чтобы также ежемесячно выплачивать по 37 561 рубль меньшее количество времени, либо оставить все, как есть. Тогда он будет платить оставшееся время – 21 месяц – около 6 000 – 8 000 рублей, в зависимости от условий банка.

- у заемщика есть кредит в размере 738 000 рублей;

- ежемесячный платеж составляет 37 561 рубль;

- срок кредита – 24 месяца;

- процентная ставка – 21,9%;

- досрочное погашение произведено на второй месяц после получения кредита;

- сумма досрочного частичного погашения составляет 250 000 рублей;

zakonandpravo.ru

Частичное досрочное погашение кредита - условия и как рассчитать

Банки не любят просрочки по кредитам — это знает каждый, но открытием для большинства будет то, что частичное досрочное погашение кредита также не очень приветствуется банкирами. Казалось бы, наоборот, быстрое закрытие долга должно радовать банк, но есть некоторые особенности погашения займа, при которых досрочная выплата становиться займодателю невыгодным.

Банки не любят просрочки по кредитам — это знает каждый, но открытием для большинства будет то, что частичное досрочное погашение кредита также не очень приветствуется банкирами. Казалось бы, наоборот, быстрое закрытие долга должно радовать банк, но есть некоторые особенности погашения займа, при которых досрочная выплата становиться займодателю невыгодным.

Способы досрочного погашения и когда это выгодно

Полное преждевременное закрытие взятого кредита говорит о внесение полной суммы, которая необходима для закрытия кредитного договора, т.е. возвращается полностью взятый займ и оплачиваются, «набежавшие» за время фактического использования этого займа, проценты. Если имеется в виду частичная досрочная выплата ссуды, то клиентом вносятся деньги, превышающие ежемесячный платеж, но не покрывающие долг полностью. При этом кредиторский долг уменьшается на сумму внесенных денег, а проценты пересчитываются и уменьшаются.

Этот вид погашения займа может изменить (уменьшить) величину ежемесячного платежа или сократить срок по выплате ссуды — в зависимости от правил банка, где этот займ был взят. В некоторых банках заемщику предоставляется право выбора из этих двух вариантов. При частичном закрытии долга, в любом из двух предложенных вариантов, проценты уменьшаются.

По законодательству правила преждевременного погашения регулируются статьями Гражданского кодекса РФ, где официально запрещается взимать штрафы и пени за досрочное погашения займа. При преждевременном закрытии долга (полном или частичном) банк теряет те самые проценты, которые он получал бы каждый месяц от заемщика.

Запомните! Возможность преждевременно закрыть кредит закреплена законом. Банк не может запретить вам закрыть кредитный договор раньше срока.

Ранее, при преждевременном погашении банк имел право требовать проценты за весь кредитный период по договору, а не только за фактические пройденное время. Но все же правила такого погашения отличаются у разных банков.

Когда досрочное закрытие займа действительно выгодно?

Выгоднее всего погашать займы в первой части срока кредитования, особенно, если у вас аннуитетный график платежей. Это подразумевает схему выплат, когда в первые месяцы платежи состоят в основном из процентов. Полностью закрыв ссуду в первую половину срока, можно сэкономить на процентах — их не надо будет платить. Во второй части кредитного срока досрочные выплаты долга уже не так выгодны, из-за того, что основная часть процентов уже выплачена и фактически выплачивается основной долг без процентов.

При дифференцированной схеме погашения (убывающие платежи) эта сумма платежа делится на равные суммы между начисленными процентами и покрытием суммы займа, а после частичного погашения проценты начисляются лишь на остаточную сумму долга.

Конечно, при расчете преждевременного погашения, даже частичного, видно, что это особенно выгодно тому, кто платит не за потребительскую ссуду, а за ипотечный заем. При досрочном погашении долг по ипотеке пересчитывается, и становится ощутимо меньше.

Какой вид пересчета долга после частичной досрочной выплаты выгоднее для получающего займ — уменьшение размера ежемесячных платежей или уменьшение срока выплат? Это зависит от двух условий: финансового положения заемщика, и вида займа, который вы выплачиваете. Если вы хотите сэкономить при ипотечной ссуде, лучше выбирать уменьшение срока выплат — даже небольшая сумма, уплаченная в счет основного долга, может сократить ипотечную ссуду на несколько месяцев. Снижение ежемесячных взносов считается менее выгодным, но позволяет снизить текущую нагрузку и сделать эту ежемесячную выплату посильной.

Если погашать преждевременно ссуду на полгода раньше срока, можно больше сэкономить при аннуитетной схеме.

В любом случае преждевременная — полная или частичная — выплата долга — выгодна всегда, даже имея в виду, что банки могут иногда усложнить эту процедуру.

Как происходит процедура погашения

Так как процедуры погашения займа в разных банках могут отличаться, то этот вопрос лучше сразу уточнять непосредственно в банке, где он был взят. К примеру, для досрочного закрытия кредита в «Сбербанке» требуется заявление, где указывается дата и величина досрочного платежа. В «Почта-Банке» можно по телефону горячей линии или обратившись в лично банк не менее, чем за день до проведения очередного платежа, чтобы озвучить сумму досрочного платежа. Если величина внесенных средств будет меньше, чем для полного закрытия кредита, то производится частичное покрытие долга.

При преждевременном полном (или частичном) закрытии долга надо четко усвоить два момента:

- если выплачивать займ полностью, сумму остатка по нему надо знать с точностью до копейки;

- о своем намерении погасить займ досрочно надо предупреждать банк заранее, иначе сверх сумма просто не спишется с суммы долга.

Остальные нюансы погашения долга следует уточнять у конкретного банка.

Есть еще один нюанс, упрощающий процедуру преждевременного закрытия займа. Как правило, для этого требуется написание заявления, для чего надо посетить банк, но в некоторых случаях о своем желании раньше срока вернуть займ банк можно не уведомлять. Когда это действует? В законе «О потребительском кредите» говорится, что если кредит нецелевой, не уведомляя банк можно отдать всю сумму в течение двух недель с даты его оформления, при целевом займе — в течение тридцати дней. Естественно, и в том и в другом случаях, заемщик обязан заплатить проценты за те дни, во время которых денежные средства были в его ведении, даже если он не пользовался ими.

Если эти сроки прошли, то должник должен поставить в известность банк о своем желании рассчитаться раньше срока (минимум за 30 дней, если в договоре не указан другой срок). Банки могут установить требование, чтобы эта частичная оплата долга была в ту же дату, что и оплата очередного платежа (если долг закрывается частично). Все шаги по досрочному полному или частичному оплачиванию кредита можно вписать в такую схему:

- не меньше, чем за 30 дней до вероятной даты погашения надо посетить отделение банка, где он оформлен, и написать заявление о погашении, где будет указана ожидаемая величина платежа;

- для получения ответа на заявление надо позвонить служащему банка. Во многих банках согласие можно получить в течение пяти дней;

- в банке вам озвучивают дату, до которой необходимо внести платеж. Чаще всего — это дата внесения ежемесячного платежа. Для оплаты не надо приходить в банк точно в этот день. Есть возможность внести деньги на счет раньше, но график пересчитывают в день, который установлен для внесения планового платежа (если погашение неполное). При полном досрочном закрытии кредита ограничения по датам обычно не применяются, так как график расчетов пересчитывать не нужно;

- если было частичное покрытие долга, после установленного дня для внесения ежемесячного платежа, клиент обращается в отделение банка, для того, чтобы взять новый график платежей. Если долг был погашен полностью, то он получает письмо с уведомлением, что его долг был закрыт.

Эта схема погашения наиболее распространенна, но бывают и другие вариации, например:

- в некоторых банках пересчитывают график в любой день, и погашать займ досрочно разрешается в любое, удобное время;

- исправленный график платежей может выдаваться до внесения платежа, но вступит в силу только после частичной досрочной выплаты;

- в некоторых банках процесс досрочного погашения упрощен еще больше: можно, не уведомляя банк, самостоятельно, при помощи интернет-банкинга, внести на счет сумму, которая превышает плановый платеж, а потом распечатать новый график платежей. Но при этом виде погашения все же следует прийти в отделение и взять письмо о закрытии займа.

Как рассчитать сумму к погашению

Самый простой — обратиться в банк, где вам и посчитают сумму. Если вы не доверяете банку или сомневаетесь в правильности расчетов, можно подсчитать самостоятельно общую сумму и какова сумма процентов. Можно зайти на сайт банка (например, Сбербанка) и на специальном калькуляторе рассчитать самому. Для этого нужен график погашения, чтобы узнать величину основного долга по кредиту, к которой необходимо прибавить сумму процентов (они рассчитываются по специальной формуле).

Формула расчета суммы процентов по кредиту выглядит так: процентная ставка по займу делится на количество дней в году, полученный результат умножают на количество дней, которые прошли со дня последнего платежа, и на сумму оставшегося долга после оплаты. Процентная ставка получается в десятичном виде, это значит, что 10% будет выглядеть как 0,1.

Обратите внимание! Проценты считаются ровно до той даты, до которой вы фактически пользовались деньгами по займу. Нарушением считается взыскание процентов за весь срок займа, указанный в договоре, если вы досрочно погасили его.

Как происходит частичное погашение кредита в разных банках

Рассмотрим, как происходит эта процедура в различных банках, какие существуют условия погашения:

- в «Сбербанке» при преждевременном закрытии займа надо заранее уведомить кредитора об этом. Иначе, если вы положите на счет деньги, не предупредив банк (не напишите заявление о своем желании досрочно погасить долг), с займа спишут просто аннуитет, а перерасчета не будет. Порядок действий таков: перед датой ежемесячного платежа по договору вы обращаетесь в банк, пишете заявление (бланк его можно получить в самом офисе или на сайте банка) на частичное преждевременное внесение денег. После вносятся деньги — оплата по графику и дополнительная сумма — для частичного покрытия долга. После зачисления денег вам делают перерасчет по договору и выдают обновленный график. Комиссий или каких-либо штрафов нет;

- в «Ренессанс» банке все происходит также. Плюсом является то, что можно просто сделав звонок сказать о частичной досрочной выплате долга. Вам делают предварительный перерасчет, а после этого надо прийти в банк, и, написав заявление, пополнить счет через кассу. Банк сделает пересчет основного долга, и обновит график. Комиссий или каких-либо штрафов нет;

- в «Русфинанс» банке, «ОТП» банке правила частичного или полного выплачивания кредита практически повторяют процедуры в «Сбербанке»;

- в “Альфа-банк” самая неудобная процедура, которая имеет ограничения по досрочному закрытию долга. Первое серьезное ограничение, это то, что сумма для частичной досрочной выплаты по кредиту должна быть не меньше 28 тысяч рублей или досрочная выплата не разрешается. Также для частичного погашения надо обратиться в банк не позже, чем за 3 рабочих дня до даты оплаты. Все остальные шаги по досрочному погашению такие же, как и в других банках;

- “ВТБ 24” имеет небольшое отличие от стандартных схем погашения займа — сумма для такой уплаты должна быть больше обычного ежемесячного платежа. После преждевременной частичной выплаты займа вам дадут на выбор две схемы перерасчета: с сохранением срока, но с уменьшением платежей, или сокращением времени кредитования.

Плюсы и минусы досрочного погашения

К плюсам досрочного погашения можно отнести существенное уменьшение суммы переплат, налицо экономия на процентах. При частичном досрочном погашении кредита есть выгода в уменьшении срока выплат или в размере ежемесячных платежей. Минус в досрочном погашении заключается в том, что если вы регулярно досрочно их гасите, банки будут вам отказывать в выдаче займа. Все потому, что вы лишаете их заработка, который они получают в виде процентов за выданный вам кредит. А так как все ваше финансовые шаги фиксируются в кредитной истории, то скрыть этот «нехороший», с точки зрения банка, момент, не удастся.

Что нужно знать о досрочном погашении

Несмотря на то, что вы полностью погасили займ, обязательно потребуйте справку о закрытии долга, бывают случаи, когда последний внесенный платеж «не доходит» до счета банка.

Обязательно вносите точную сумму долга, даже малейшие недоплаты в виде копеек могут причинить вам немало неприятностей. Опять же, берите справку об абсолютном его закрытии (которую вам должен выдать банк), она дает вам гарантию, что все сделано правильно.

Известно, что плата за страховку при заключении кредитного договора носит обязательный характер. При досрочном погашении ссуды страховка может быть частично возвращена — компенсирована (если это оговаривается в договоре), и если услуга выплачивалась кредитором единовременно. Возвращается лишь часть средств, перечисленная страховщику за еще не прошедшее время. Если компания откажет вернуть неиспользованную страховку, то надо обратиться в суд. Страховщик лишь может вычесть часть суммы для покрытия расходов на обслуживание договора. Если заемщик платил ежемесячные (ежегодные) взносы, то расторжение договора прерывает автоматически страховые выплаты. В таком случае деньги не возвращаются.

Видео:

Вопрос-ответ

Куда деваются 20% от потребительского кредита?

Потребительский кредит выплачивается в размере не больше 80% от суммы кредита, а 20 % от стоимости предмета кредитования вносятся наличными в кассу банка для накопительного счета заемщика, и эта сумма потом перечисляется на счет предприятия, реализующего объект по кредиту.

Что такое ссудная задолженность по кредитному договору?

Простыми словами — это непогашенная сумма кредита. При не выплаченной полностью сумме долга в срок, возможны пени и штрафы.

Оплатила кредит в последний день по договору, но деньги не поступили на счет. Теперь я должна платить штраф?

Скорее всего — да, условия списания денег со счета заемщика прописаны в вашем договоре, надо внимательно их прочитать.

vfinansah.com

Частичное досрочное погашение ипотеки: Особенности расчета

Главная » Частичное досрочное погашение ипотеки: Особенности расчетаСохранитьSavedRemoved 0

Многие заемщики стремятся делать частичное досрочное погашение ипотеки.

Кредиты на покупку жилья помогли многим людям въехать в собственную квартиру или дом. Однако крупный долгосрочный заем, в том числе ипотека с государственной поддержкой и ипотека без первоначального взноса — довольно тяжелое бремя.

Поэтому стоит погасить вначале как можно большую часть тела кредита.

Содержание этой статьи:

Как изменится платеж или срок кредита после внесения средств раньше срока?

На что пойдут деньги — на погашение процентов или основного долга?

Когда выгоднее вносить деньги? Это далеко не полный перечень вопросов, волнующих заемщиков при досрочном гашении.

Правовые основы

Возможность досрочного взноса на частичное погашение ипотеки предусмотрена ст. 810 ГК РФ.

Данной нормой разрешен полный или частичный возврат потребительского кредита (к примеру, ипотека в Сбербанке) раньше срока при предупреждении кредитора за 30 дней до предполагаемого погашения.

Договором может быть предусмотрен более короткий период уведомления.

Сложившаяся практика показывает, что банки редко используют данную предупредительную меру полностью.

Большинство кредитных учреждений значительно укорачивает время, предусмотренное на сообщение заемщика.

Пункт 4 статьи 809 Гражданского Кодекса устанавливает обязанность начисления процентов по кредиту до дня возврата займа или его части.

На основании изложенных норм, сформулируем основные правила досрочного погашения жилищных кредитов:

- банк не может отказать заемщику в досрочном гашении ипотеки;

- максимальный срок предупреждения кредитора — 30 дней до предполагаемого взноса;

- проценты по займу должны быть пересчитаны, исходя из реальных сроков возврата.

Любое положение кредитного договора, противоречащее этим принципам, ничтожно.

back to menu ↑Варианты досрочного погашения ипотеки

Законодательные нормы позволяют кредитным учреждениям ставить разные условия досрочных взносов.

Для того, чтобы правильно внести платеж, клиенту следует внимательно прочитать ипотечный договор в части досрочного гашения.

В этой статье рассмотрены самые распространенные варианты. Однако условия конкретного банка могут отличаться от предложенных.

back to menu ↑Уведомления банка о досрочном гашении

Банки могут требовать от плательщика предупреждения о досрочном гашении за определенный период. Он не может быть больше 30 дней.

Однако внутри этого периода возможны разные варианты:

- за день;

- за три дня;

- за неделю;

- за 15 дней и т. д.

Большинство ведущих банков розничного кредитования на фоне высокой конкуренции за клиентов предлагают довольно лояльные условия досрочного гашения.

Например, через Сбербанк-онлайн уведомление можно подать за день до взноса средств.

При подаче заявки в офисе СБ РФ расчет можно осуществить день в день.

В ВТБ 24 о внеплановом взносе нужно предупредить за 1 день.

Учитывая возможность гашения кредита в любой рабочий день, клиент может получить более значимую экономию средств, чем при предупреждении за месяц и гашении в дату платежа.

Форма уведомления банка может отличаться. Самый архаичный, но безопасный способ — письменный документ.

Например, обязательную подачу бумажного заявления требует ВТБ24, хотя у этой организации также есть система «Банк-клиент онлайн«.

Для клиента этот способ имеет массу неудобств. Ипотека берется на длительный период.

За время ее выплаты клиент может переехать в другое место жительства и даже другую страну.

Зачастую офисы не принимают заявления на внеплановый взнос по ипотеке, выданной в другом отделении.

В результате, приходится искать доверенное лицо, согласное завозить документы, выписывать на него доверенность, каждый раз договариваться на посещение банка.

Полную форму заявления-обязательства о ЧДП ипотеки в ВТБ24 можно скачать здесь.

Подача заявки на частичное досрочное погашение ипотеки в онлайн-кабинете значительно экономит время и более востребовано заемщиками.

Ограничениями данного варианта являются: отсутствие соответствующего функционала в интернет-банкинге многих финансовых организаций и отказ клиентов от дистанционного обслуживания в силу разных причин.

Лидером в онлайн-обслуживании является Тинькофф банк, который все взаимодействие фининститута с клиентом осуществляет дистанционно.

Некоторым финансовым организациям достаточно телефонного предупреждения о досрочке.

Недостатком таких взаимоотношений является отсутствие у банка доказательств выраженного желания клиента на случай конфликтов.

Поэтому данный вариант сейчас встречается очень редко.

Самым удобным для заемщика является внесение денег без предупреждения.

Условием возможности такого погашения является выделенный счет для взносов по ипотеке.

back to menu ↑День зачисления средств в счет погашения ссуды

Возможные варианты:

- в любой рабочий день;

- в день гашения ссуды по графику платежей.

Очевидные преимущества оплаты в любой рабочий день — экономия на процентах от даты реального платежа до дня по графику.

Выгода появляется, если сумма досрочного платежа превышает сумму начисленных процентов на день оплаты.

При меньшем размере взноса, гасятся только проценты, сумма основного долга не меняется, месячная стоимость кредита не пересчитывается.

Клиенту следует учитывать, что на день внесения средств проценты считаются только за прошедший период.

Если взнос оформлен до даты, установленной по графику платежей, за оставшийся период будут начислены проценты, которые нужно внести в назначенный день.

Оплатить кредит нужно даже в том случае, если досрочный платеж больше утвержденного ежемесячного платежа.

Этой проблемы не существует, если внеплановые взносы гасятся в строго установленный графиком день.

Клиенту порой не просто разобраться, как заполнить заявление на ЧДП, если форма документа требует разбивки взноса на сумму процентов и основного долга.

Помочь при расчетах могут онлайн-калькуляторы кредитов. Например, такой.

При вносе досрочки в установленный графиком день, вся сумма сверх плана идет на уменьшение основного долга.

Период предупреждения банка и момент зачисления средств следует учитывать при продаже залоговой квартиры.

Длительный срок для уведомления и гашение в строго определенный день могут значительно затянуть сделку и отпугнуть покупателей.

back to menu ↑Направление средств

Частичное досрочное погашение ипотеки может быть направлено на снижение ежемесячного платежа или сокращение срока кредита.

Варианты распределения средств могут быть ограничены кредитным договором.

Например, Сбербанк после добровольного взноса уменьшает ежемесячную необходимую сумму для выплаты.

Снижение срока договором не предусмотрено. Абсолют Банк напротив, по умолчанию уменьшает период кредитования.

Выбор уменьшения платежа доступен при сумме погасительного взноса от 30 000 руб.

back to menu ↑Примеры расчетов

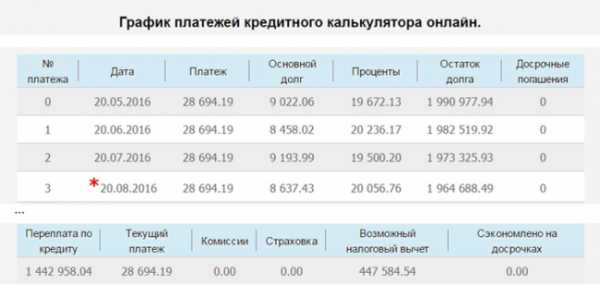

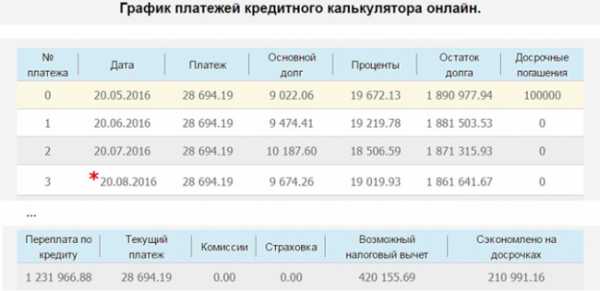

Согласно графику платежей, заемщик выплачивает ипотеку каждый месяц 20 числа по 30 000 рублей из расчета 12% годовых.

Оформлен кредит 20 апреля 2022 года на 10 лет в размере 2 000 000 рублей.

Согласно онлайн-калькулятору, ежемесячный платеж составил 28 694,19 р.

Рассчитаем выгоду при досрочном гашении ипотеки в размере 100 000 р. 06 мая 2022 года.

Количество дней в периодах:

с 20.04.16 по 20.05.16 — 30 д.;

с 20.04.16 по 15.05.16 — 16 д.;

с 15.05.16 по 20.05.16 — 14 д.

2022 год (високосный) — 366 д.

Вариант 1. Гашение по графику.

Проценты за 30 дней с 20.04.16 по 20.05.16:

2 000 000 * 12 : 100 : 366 * 30 = 19 672,13 руб.

Сумма по ОД:

28 694,19 — 19 672,13 = 9 022,06 руб.

Остаток долга 20.05.2022:

2 000 000 — 9 022,06 = 1 990 977,94 руб.

Проценты за 31 день с 20.05.2022 г. по 20.06.2022 г.:

1 990 977,94 * 12 : 100 : 366 * 31 = 20 236,17 руб.

Вариант 2. Досрочное гашение в дату платежа.

Независимо от даты взноса, платеж досрочного типа учитывается в дату гашения — 20.05.2022 г.

При этом сумма начисленных процентов с 20.04.16 по 20.05.16 останется та же — 19 672,13 р.

Сумма денег сверх графика учитывается полностью в гашении основного долга:

9 022,06 + 100 000 = 109 022,06 р.

Остаток ОД на 20.05.2022 г.:

2 000 000 — 109 022,06 = 1 890 977,94 р.

Проценты с 20.05.2022 г. по 20.06.2022 г.:

1 890 977,94 * 12 : 100 : 366 * 31 = 19 219,78 р.

Таким образом, при данном виде погашения кредита быстрее гасится основной долг.

Экономия на процентах начинается со следующего месяца, после внесения платежа.

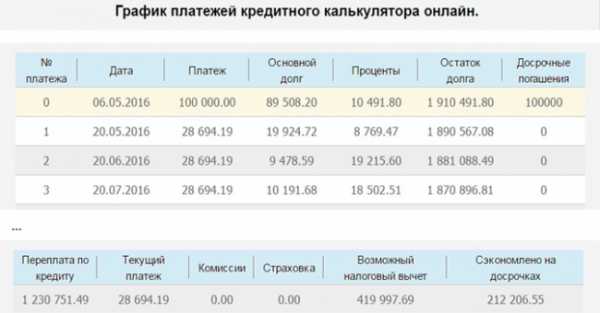

Вариант 3. Досрочное гашение в день взноса.

В этом случае расчетный период с 20.04.16 г по 20.05.16 г. разбивается на два срока: 16 дней и 14 дней.

Отдельно считаются проценты и сумма задолженности за каждый промежуток:

Проценты за 16 дней с 20.04.16 г. по 06.05.16 г.:

2 000 000 * 12 : 100 : 366 * 16 = 10 491,80 руб.

Сумма гашения ОД за 16 дней:

100 000 — 10 491,80 = 89 508,20 руб.

Остаток задолженности на 06.05.16 г.:

2 000 000 — 89 508,20 = 1 910 491,80 руб.

Проценты за 14 дней с 06.05.16 г. по 20.05.2022 г.:

1 910 491,80 * 12 : 100 : 366 * 14 = 8 769,47 руб.

Сумма гашения ОД из даты ежемесячного платежа:

28 694,19 — 8 769,47 = 19 924,72 руб.

Итого за 30 дней с 20.04.16 г по 20.05.16 г.:

проценты 10 491,80 + 8 769,47 = 19 261,27 руб.

ОД 89 508,20 + 19 924,72 = 109 432,92 руб.

Остаток задолженности на 20.05.2022:

2 000 000 — 109 432 92 = 1 890 567,08 руб.

Проценты с 20.05.2022 г. по 20.06.2022 г.:

1 890 567,08 * 12 : 100 : 366 * 31 = 19 215,6 руб.

Заключение

Частичное досрочное погашение ипотеки снижает стоимость кредитования.

Выгоды от такого платежа наиболее полно проявляются при взносе в начальные периоды кредитования.

back to menu ↑Досрочное погашение ипотеки. Кредитный калькулятор

yurface.ru

Что такое частичное досрочное погашение кредита простыми словами

Частичное досрочное погашение (ЧДП) кредита – это внесение средств в уплату задолженности в сумме, которая превышает обязательный ежемесячный платеж. ЧДП не предусматривает закрытие кредита в полном объеме, а его основной целью является уменьшение размера фактической задолженности, а соответственно, и переплаты по процентам.

После проведения ЧДП кредита производится перерасчет остатка задолженности и меняется график платежей.

Существует два варианта изменения условий:

- уменьшение обязательного взноса с сохранением общего срока кредитования;

- сокращается срок, при этом платеж остается на прежнем уровне.

Условия ЧДП оговариваются в соответствующем пункте кредитного договора. Если задолженность погашается путем списания средств со счета, то недостаточно просто его пополнить. Для оплаты внепланового взноса обязательно потребуется написать специальное заявление или оформить заявку в онлайн-режиме, если банк предоставляет такую возможность.

При внесении частично досрочного платежа необходимо учитывать следующие особенности:

- Согласно законодательству заемщик должен уведомить кредитное учреждение о своем намерении не менее чем за 30 дней до предполагаемой даты списания (на практике банки принимают подобные заявления и за 1 – 3 дня).

- Банк может установить ограничение на минимальную сумму досрочного погашения, а также определить временные рамки, в пределах которых нельзя оплачивать кредит сверх графика (эти условия должны быть прописаны в договоре).

- В выходные и праздничные дни ЧДП не производится.

По закону банк или любая другая кредитная организация не имеет права отказать заемщику в оформлении досрочного погашения. Напротив, многие структуры сегодня максимально упростили данный процесс. При этом вид кредита не имеет значения – это может быть потребительский займ, ипотека, автокредит.

Например, клиентам Сбербанка доступно оформление ЧДП кредита без комиссии неограниченное количество раз за месяц. Процедура выглядит следующим образом:

- Любым удобным способом необходимо пополнить счет (карту), с которого происходит списание ежемесячных платежей.

- Оформить заявление (как в отделении банка, так и через интернет-банкинг). По кредиту дата списания может приходиться на любой день (будний, праздничный или выходной), по ипотеке – только на рабочий. Минимальная сумма к внесению неограничена.

- Получить новый график платежей и документ, подтверждающий оплату (если заявка подавалась через интернет, то он отразится в личном кабинете после списания).

Средства со счета списываются на следующий рабочий день.

Материалы по теме:

ДАТА ПУБЛИКАЦИИ: 26.04.2018

Внимание!

Информация могла устареть. Проверяйте информацию на официальном сайте.

creditkin.guru