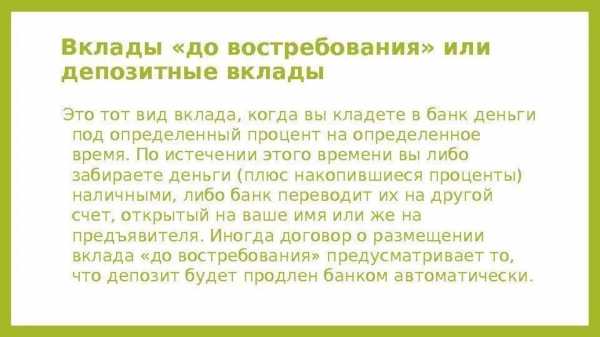

Вклад «до востребования» — зачем такой продукт нужен вкладчику? Что такое вклад до востребования

Вклад до востребования - зачем такой продукт вкладчику?

Знакомясь с условиями любого срочного депозита, вы наверняка обращали внимание на слова: «при досрочном прекращении договора на сумму вклада начисляется процентная ставка, действующая по вкладу «до востребования»». В большинстве банков средняя его ставка очень невелика и чаще всего составляет 0,01-0,5%. Давайте разберемся, что представляет собой вклад «до востребования»?

Суть вклада «до востребования»

Этот банковский продукт отличается не только низкой ставкой. Основная его особенность в том, что клиенту позволено забрать свои средства в любой момент. Т.е. банк и вкладчик изначально договариваются, что ценности, переданные клиентом банку, хранятся лишь только до того момента, когда владелец востребует их обратно. И никто из сторон не знает заранее срока для этого случая. Поэтому различают:

— срочные вклады, у которых есть определенный срок хранения, прописанный в договоре. Доходность такого вклада порой достигает 14% годовых в рублях.

— вклады до востребования, которые не имеют конкретного срока. И это одно из условий соглашения, подписанного банком и клиентом.

Несмотря на практически нулевую доходность, все же этот продукт называют именно вкладом, потому что подписывается договор вклада (а не договор банковского счета, в соответствии с Гражданским кодексом), по которому ценности передаются банку для их сбережения. Он имеет свой номер (первые пять цифр счета — 42301 у резидентов, 42601 у нерезидентов), отличающийся от текущего счета частного лица (начинается на 40817 или 40820). Обычно с вклада «до востребования» не делают платежи, такие как с текущего счета. Предусмотрены только переводы в адрес владельца или кассовые операции.

Основные условия открытия и хранения вклада в разных банках отличаются немногим. В банке ВТБ 24: минимальный взнос 100 руб.; годовая ставка 0,01%; капитализация ежемесячная; валюта вклада — рубли, доллары США, английские фунты стерлингов, евро, швейцарские франки. В Сбербанке: минимальный взнос 10 руб., 5 евро или долларов США или любой другой валюты; ставка 0,01% за год и не зависит от вида валюты; проценты прибавляются к вкладу ежеквартально, но пересчитываются за каждый день. Условия Национального резервного банка: минимальная сумма взноса – не ограничена; для любой валюты ставка 0,01%; предусмотрена ежемесячная выплата процентов.

В Москве есть кредитные учреждения, в которых действуют несколько повышенные ставки по вкладам «до востребования»: КБ Генбанк – 0,3% (выплата ежегодно, с капитализацией), ООО КБ Ренессанс капитал – 0,5% (ежемесячная капитализация), ОАО Фондсервисбанк – 1% (выплата ежемесячно, с капитализацией), АКБ Мособлбанк – 1,5% (выплата ежемесячно, с капитализацией), ООО Промсервисбанк – для пенсионеров 3,5% (выплата ежемесячно, с капитализацией).

Почему вкладчики открывают «до востребования»?

Выше уже было сказано о самом главном плюсе — возможности забрать свои сбережения в любое время, без ограничения по срокам. В отношении счета «до востребования» обязанность банка вернуть ценности вкладчику по первому его требованию прописана в Гражданском кодексе РФ.

Представьте себе, что вы только что продали недвижимость и на вырученную сумму собираетесь купить другую. Сделка должна произойти в ближайший месяц, два. Точного срока не известно. Сумма достаточно большая, а найти банковский вклад на такой короткий период невозможно, да и деньги могут потребоваться в любой момент. Это как раз и есть подходящий случай для размещения средств на вкладе «до востребования». Ваши ценности будут сохранены, не растрачены и возвращены по первому требованию. Сбережения окажутся еще и приумножены, пусть на небольшой процент, но все же это дополнительный доход.

Есть много людей, которым работодатели перечисляют зарплату именно на счета «до востребования». Некоторые из них кратковременно хранят здесь суммы перед размещением их на срочном вкладе или до снятия наличными.

Пожилые россияне привыкли получать свои пенсии через такие вклады в Сбербанке. Кроме того, у Сбербанка есть несколько пенсионных вкладов, имеющих доходность 1,5-5% и выше, у которых есть все признаки вклада «до востребования», т.е. возможность пополнения и частичного снятия в любой момент без ограничений. Каждый день хранения приносит вкладчику дополнительный доход. Пенсионеры ежемесячно снимают часть вклада, а на остаток начисляются проценты гораздо выше, чем обычные 0,01.

Банки открывают такие вклады не только в рублях. Кредитная организация может завести счет практически в любой валюте, в которой у неё имеются корреспондентские отношения с другими банками. К примеру, человек имеет некоторую сумму в фунтах стерлингов. Он собирается в ближайшее время рассчитаться за обучение ребенка в Великобритании и уже выбрал банк для осуществления платежа. Тогда клиенту могут предварительно открыть вклад «до востребования» в этой валюте до того момента, когда предполагается перевод за рубеж. Кстати, через этот вклад можно совершить безналичный обмен валюты.

Некоторые банки при открытии срочного вклада дополнительно заводят клиенту еще и счет «до востребования». Это обычно происходит, когда условия срочного вклада не предусматривают пролонгацию. Когда наступает момент закрытия договора, то невостребованные в этот же день накопления, автоматически зачисляются на вклад «до востребования». Что приносит клиенту дополнительные небольшие проценты за каждый день хранения.

Зачем они банкам?

Банк по своей сути коммерческая организация, торгующая необычным товаром – денежными средствами. Деньги они покупают (по-другому сказать – привлекают во вклады, в расчеты) у одних и продают (или инвестируют, кредитуют, вкладывают) другим юридическим и частным лицам. Поэтому, как у всякой коммерческой организации на доход влияет скорость оборота его товара.

По статистике та часть привлеченных средств, которая хранится в банках на клиентских вкладах «до востребования», оборачивается в среднем 30, и даже бывает 50 раз в год. Вывод экономистов: средства «до востребования» имеют самую высокую скорость обращения. Управляя своей ликвидностью (скоростью получения полной стоимости) банки направляют именно эти средства в ценности, тоже «быстрые» по оборотам:

-большую часть в кассовую наличность, на свои корреспондентские счета в других банках, в т. ч. Банка России,

-меньшую часть в краткосрочные государственные ценные бумаги,

-и совсем немного в овердрафты или краткосрочные ссуды, кредитуя заемщиков.

Для банков это одни из самых дешевых денег, которые он покупает за 0,001-4% годовых. Самая низкая ставка устанавливается обычно для юридических лиц. Почему так дешево? Потому что всегда есть риск, что клиент обратится за своими деньгами в банк в любой момент и средства будут изъяты из оборота неожиданно. Точный срок их востребования не оговорен (в договоре между клиентом и банком) намеренно. Ликвидность банковских активов будет резко снижена в этом случае. Ведь те средства, что у банка неожиданно забрал клиент-продавец, сам банк не может так же неожиданно изъять у клиента-покупателя. Вот за этот риск и снижена цена «покупки», т.е. вклада «до востребования».

Как показывает практика, часть таких вкладов не снимается со счетов их владельцами очень долгое время, что делает эти средства еще более привлекательными для кредитных организаций. Доля вкладов «до востребования» очень велика по сравнению с общим количеством вкладов с установленным сроком.

Читайте также: вклады Сбербанка России — независимый обзор.

Оксана Лукьянец, для vkladvbanke.ru

www.vkladvbanke.ru

это что значит, процентная ставка, как открыть в банке, срок, условия, отзывы

Вклады до востребования считаются очень популярной банковской услугой, которая позволяет хранить личные сбережения на депозитном счету с возможностью свободного доступа к средствам. Такие вклады редко используются для приумножения капитала, но являются отличным способом безопасного хранения средств.

Если открыть вклад до востребования, то можно будет в любой момент, как пополнить счет, так и снять нужную сумму. Подобные услуги имеют целый ряд особенностей, преимуществ и недостатков, о которых дальше поговорим подробнее.

Для чего нужны банковские вклады до востребования

Подобные услуги банков могут прийти на помощь в нескольких случаях. Постарается подробнее рассмотреть ситуации, когда стоит открыть вклад до востребования.

- Безопасное хранение личных сбережений. Подобные услуги приходят на помощь, когда вкладчик хочет пожить деньги на депозитный счет с сохранением возможности в любой момент воспользоваться личными средствами.

Хранить деньги в банке достаточно надежно, поскольку можно получить компенсацию даже в ситуации, если банк обанкротится. Если вкладывать средства в стабильные и надежные банки, то они будут под максимально надежной защитой.

- Возможность накопления личных сбережений. Вклад до востребования можно в любой момент пополнить на нужную сумму. Подобные депозитные счета могут использоваться в качестве копилки, где вкладчик может откладывать деньги на любые нужды.

- Временное хранение крупной суммы средств с возможностью свободного доступа. Очень часто вкладчикам нужно на определенный счет внести крупную сумму суму на короткий срок. К примеру, подобные услуги пользуются популярностью среди вкладчиков, которым нужно где-то поместить деньги для покупки транспорта или недвижимости с возможностью снятия.

Условия депозитов до востребования

Условия по открытию и использованию вкладов до востребования существенно отличаются от срочных депозитов. Такой вклад можно открыть по минимальному пакету документов.

Стоит ли открывать депозит в Альфа-Банке, читайте по ссылке.

Стать вкладчиком может каждый желающий совершеннолетний гражданин РФ, у которого есть собственные сбережения. По вкладам до востребования очень часто предусмотрена минимальная сумма, которую вкладчику нужно внести для открытия счета.

Такая сумма всегда должна оставаться на счету после снятия средств. Если снять всю сумму, то счет может быть закрыт. Однако, минимальный остаток предусмотрен не всеми депозитными программами.

Средства с депозита можно в любой момент перевести на счет в любом банке, а также использовать для оплаты покупок в интернет магазинах. За перевод средств на счет другого банка может быть предусмотрено наличие дополнительной комиссии.

Условия использования вклада подробно прописываются в договоре, который клиент обязан заключить с банком для открытия сета. Перед заключением договора рекомендуется очень внимательно изучить данный документ.

Что такое вклад до востребования?

Что такое вклад до востребования?Вклады до востребования могут быть открыты на срок от 1 до 5 лет, в зависимости от выбранного банка, но, в случае желания клиента, срок действия договора может быть продлен в большинстве банков России.

Если говорить о процентной ставке, то ее размер будет значительно меньше, чем по срочным вкладам. Далее рассмотрим подробнее условия самых популярных среди российских вкладчиков депозитных программ до востребования.

Предложения банков России

Отечественным вкладчикам доступно много депозитных программ, при помощи которых можно открыть вклад до востребования. Оказанием подобных финансовых услуг населению занимается множество российских банков.

Сбербанк России

Клиенты Сбербанка России имеют возможность открыть вклад до востребования на срок до 3 лет с возможностью продления. Вкладчик может, как снять средства, так и пополнить счет в любой момент.

Управлять депозитом можно при помощи услуг интернет банкинга с любого устройства с доступом к всемирной сети. Процентная ставка составляет 0,01 % в год, но если вложить сумму большого размера, то ее размер может быть увеличен до 2,3 %.

Открыть депозитный счет можно в рублях, а также в 11 валютах иностранных государств. Минимальный остаток на счету в рублях составляет 10 руб. Для счетов в иностранной валюте минимальное ограничение составляет 5 долларов, евро или денежных единиц другого государства.

Как выбрать банковский депозит, смотрите в этом видео:

Условия и требования ВТБ 24

Клиенты ВТБ 24 могут открыть вклад до востребования, максимальный срок использования которого составляет 3 года. По окончанию срока действие договора можно продлить. Процентная ставка составляет 0,01 % в год. Начисление процентов происходит каждый месяц.

ВТБ предлагает открыть депозит онлайн, а на каких условиях, читайте по ссылке.

Вкладчик может свободно, как пополнять счет, так и снимать средства. Минимальная сумма взноса, а также остатка на счету составляет 100 рублей или эквивалент в иностранной валюте. Можно открыть вклад, как в рублях, так и в долларах, евро или британских фунтах.

РоссельхозБанк и его требования

Условия вкладов до востребования в РоссельхозБанке очень схожи с условиями использования аналогичной финансовой услуги Сбербанка. Процентная ставка составляет 0,01 % в год. Выплаты процентов происходят ежеквартально.

Минимальная сумма вклада составляет 10 рублей. Аналогичный размер минимальной суммы остатка. Также можно открыть счет в долларах или евро. В такой ситуации минимальная сумма составит 5 единиц в иностранной валюте.

Предложения других банков

| Название банка | Минимальная сумма | Размер процентной ставки |

| Совкомбанк | Не предусмотрено | 0,01 |

| Росгосстрах Банк | Не предусмотрено | 0,001 |

| Промсвязьбанк | 0,01 руб. | 0,01 |

| Альфа-Банк | Не предусмотрено | 0,01 |

Процентная ставка

Процентная ставка по вкладам до востребования существенно ниже, чем по срочным депозитам. Такие финансовые услуги подразумевают начисление минимальной процентной ставки в размере от 0,001 до 0,1 % в год.

Такой размер процентной ставки объявляется тем, что банк не может точно прогнозировать свою прибыль с привлеченных средств. Однако, есть вклады до востребования с более высокой процентной ставкой, а также срочные вклады с возможностью досрочного снятия.

Сроки банковских депозитов

Каждый банк предлагает своим клиентам открыть депозитный счет до востребования на разный срок. Максимальный срок может составлять от 1 до 5 лет, а минимальный – от 1 месяца до года.

В нашей стране легко открыть вклад в рублях, но не все знают, как это сделать. Все ответы находятся здесь.

При этом, вкладчик может в любой момент продлить срок действия счета. В случае наличия минимального ограничения суммы остатка на счету, то, в случае нарушения данного лимита, счет может быть закрыт досрочно.

В чем отличие вкладов до востребования от срочных депозитов

Вклады до востребования существенно отличаются от срочных депозитов:

- доход вкладчика с подобных депозитов будет минимальным, поскольку банк не может спрогнозировать размер дохода с привлеченных средств;

- вкладчик имеет возможность в любой момент пополнить депозитный счет;

- со счета можно в любой момент снять средства без штрафных санкций.

Если срочные вклады принято использовать для приумножения капитала, то вклады до востребования открываются, в большинстве случаев, для хранения или накопления средств.

Как открыть вклад?Данная услуга не может использоваться с целью заработка на процентах, поскольку размер ставки, в случае открытия вклада до востребования, минимальный.

Основные преимущества

Вклады до востребования имеют множество преимуществ. Эта финансовая услуга пользуется большой популярностью среди вкладчиков по нескольким причинам.

- Простая процедура открытия счета. Для открытия вклада до востребования нужно минимум документов. Также банки практически не проверяют клиентов, желающих открыть депозитный счет, из-за чего заключить договор с банком можно сразу в момент обращения. Это отличный способ начала сотрудничества с банком, после чего можно получить доступ к другим услугам.

- Небольшие ограничения минимальной суммы. Для открытия депозитного счета до востребования не нужно вносить большие суммы. Можно открыть счет с внесения от 1 до 100 рублей. Иногда пополнение при открытии вообще не требуется

- Возможность открытия счета в иностранной валюте. Открыть вклад до востребования можно, как в рублях, так и в долларах США или евро.

Многие банки предлагают клиентам открыть счет в валютах других государств, к примеру, британский фунт, швейцарская или норвежская крона, канадский доллар или китайский юань.

- Свободное управление депозитным счетом. В случае открытия вклада до востребования, клиент банка может распоряжаться доступными на счету средствами на свое усмотрение. Деньги можно в любой момент, как снять в виде наличных, так и перевести на другой банковский счет или использовать для оплаты покупок. Также вклад можно в любой момент пополнить на любую сумму (если не установлено минимальных ограничений).

Недостатки вкладов до востребования

Вклады до востребования имеют не только преимущества, но и недостатки, которые скрываются в особенностях данной услуги.

- Низкая процентная ставка. Доход вкладчика при использовании данной финансовой услуги будет не большим. Прибыль от минимальной процентной ставки будет практически не ощутимой, но подобные вклады используются не для приумножения капитала, а для накопления и хранения средств.

- Риск потерь из-за инфляции. Минимальная процентная ставка практически не компенсирует потери от незначительной ежегодной инфляции, а в случае значительных скачков курсов могут быть большие потери. Если срочные депозиты дают вкладчикам возможность застраховать вложения от подобных рисков, то по вкладам до востребования такой возможности не предусмотрено.

Сбербанк предлагает услугу по открытию депозитного счета, а какая в этом выгода вы узнаете, перейдя по ссылке.

Как открыть вклад

Процесс оформления вклада не вызовет трудностей. Достаточно обратиться в отделение выбранного банка с нужными документами, после чего сотрудники организации предложат клиенту подписать договор и откроют счет, сообщив все его платежные реквизиты.

Необходимые документы для банка

Для открытия вклада понадобится всего один документ, при помощи которого можно идентифицировать личность клиента.

В идеале это должен быть паспорт РФ с пропиской, но многие банки дают возможность клиентам заключить договор на основании таких документов, как водительские права или загранпаспорт.

Также понадобится ИНН вкладчика, который, в большинстве банков, можно назвать по памяти.

Требования и условия

Открыть вклад до востребования может любой совершеннолетний гражданин РФ. Некоторые банки требуют наличия постоянного места регистрации в пределах страны, но данное условие не является обязательным. Многие финансовые организации дают возможность открыть вклад гражданам иностранных государств.

Оказывается вклады можно открывать не только в деньгах, но и в золоте, а как это сделать и сколько денег понадобится для этого, читайте в этой статье.

Закрытие вклада

Для полного закрытия депозитного счета подается специальное заявление в отделении банка. Его рассмотрение может занять до месяца, но во многих банках счет может быть закрыт сразу.

Какой вклад выбрать?

Какой вклад выбрать?Вкладчику выдадут остаток средств со счета в кассе, после чего можно будет получить официальный документ с печатью банка, который подтвердит факт закрытия счета.

Снятие средств

Снять средства с депозитного счета можно в кассе банка. Также через кассу можно заказать перевод на счет другого банка. Деньги могут быть использованы для оплаты покупок через интернет.

Если банк открывает для клиентов доступ к услугам интернет банкинга, то управлять счетом можно дистанционно, что позволяет перевести средства на любую банковскую карту.

Вклады до востребования с повышенной ставкой

Некоторые программы вкладов до востребования дают клиентам банков возможность вложить средства на условиях повышенной процентной ставки. Такие условия могут быть доступны при внесении крупной суммы (от 1 500 000 рублей).

Существуют накопительные вклады с пополнением, а стоит ли их открывать, читайте тут.

Также некоторыми программами предусмотрена возможность досрочного снятия с возможностью сохранения процентов. Ставка в такой ситуации может находиться на уровне 4 -7 % в год.

Несмотря на низкий размер процентной ставки, вклады до востребования пользуются большой популярностью среди клиентов многих банков РФ. Такие депозитные программы дают возможность вкладчикам хранить деньги в безопасности на банковском счету с возможностью свободного доступа.

Бесплатная консультация

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть! Наш юрист может бесплатно Вас проконсультировать - напишите вопрос в форме ниже: Предыдущая статьяВклады в России: как и где выгодно открыть онлайн?Следующая статья5 преимуществ открытия вклада до востребования в Сбербанке Россииphg.ru

Что такое вклад до востребования?

Наверняка вы неоднократно слышали о том, что деньги в Банках можно хранить и даже передавать из поколения в поколение по тарифу «До востребования». В этой статье мы рассмотрим подробные условия и расскажем, как ещё используют этот вид вклада.

Вклад до востребования - что значит?

Вклад или депозит до востребования это бессрочный банковский счет, денежные средства с которого выдаются клиенту по первому требованию без ограничений.

«До востребования» - это стандартное обозначение минимального тарифа, по которому обслуживается вклад. Условия открытия и содержания счета во всех банках похожи:

- бесплатное обслуживание,

- возможность снятия в любой момент,

- автоматическая ежегодная пролонгация,

- отсутствие требований к минимальному остатку,

- неограниченное пополнение.

На вклады до востребования ставки всегда минимальные – от 0,005% до 1,5%. Нереально найти вклад до востребования с высоким процентом, потому что он не является «срочным». Так как банк обязуется выдать деньги в любой момент, он не может полноценно их «прокручивать», и соответственно, получать с них доход. Однако, за счет вкладов «До востребования» формируется до 17% кредитного портфеля Банков.

Бессрочные вклады больше привлекательны именно для клиентов, которые используют их преимущества в своих целях:

1. Деньги под защитой

Как и любой вклад, депозит «До востребования» застрахован АСВ от банкротства или ликвидации Банка, что нельзя сказать о картах и обычных расчетных счетах.

2. Бесплатный расчетный счет

Ведение обычного расчета подразумевает комиссию за обслуживание, а сберегательные счета позволяют бесплатно совершать те же самые операции.

3. Бессрочное хранилище

Деньги на счете могут содержаться неограниченное время, становиться фамильным бюджетом и переходить по наследству. По вкладу «До востребования» может быть оформлено завещательное распоряжение.

Многие банковские операции совершаются через подобные счета. Например, вклад до востребования Сбербанка России открывается к потребительскому кредиту для удобства выдачи наличных и последующего пополнения кредитного счета. Ещё бессрочный вклад Сбербанка позволяет копить деньги в любой валюте: фунты, франки, доллары, евро, йены и т.д.

Клиент обычно не ограничен какими то дополнительными условиями, но иногда все же бывают незначительные исключения: например, вклад до востребования ВТБ 24 может быть пополнен на сумму не ниже 100 рублей.

banks.is

Вклад до востребования: преимущества, недостатки, нюансы оформления

Получив крупную сумму денег после продажи дорогого имущества (например, автомобиля или квартиры), продавец непременно будет беспокоиться о сохранности денег. Многие эксперты рекомендуют вкладывать любые деньги в дело, чтобы они работали (и в этом действительно есть смысл). Но ведь бывают случаи, когда, продав одну машину (квартиру, дачу), человек планирует купить вскоре другую, тогда ни о какой «работе» денег речи быть не может.

С другой стороны, на поиски новой покупки может уйти довольно много времени, в течение которого деньги нужно где-то хранить.

Одним из наиболее удачных вариантов в подобных ситуациях считается вклад до востребования.

Можно, конечно, арендовать сейф и хранить деньги там, но в этом случае за аренду придется платить.

В том же случае, когда открываются денежные депозиты, то, наоборот, банк будет платить проценты вкладчику.

Конечно, если открывать вклад до востребования, на высокие проценты рассчитывать не придется (во многих банках ставка по таким вкладам не превышает 1%), но ведь суть такого действия не в том, чтобы заработать, а в том, чтобы не беспокоиться за сохранность средств.

Основным плюсом вклада до востребования является возможность забрать деньги в любое время без дополнительных договоров, соглашений и прочей бумажной волокиты. Главное — чтобы в кассе была нужная сумма в нужной валюте (для этого ее желательно заблаговременно заказать). Конечно, бывают и другие депозитные программы, по условиям которых клиент имеет право частично снимать деньги со счета, не расторгая договора, но они все равно требуют дополнительных усилий от клиента, да и всю сумму снять с них обычно не получается.

Помимо беспрепятственного снятия денег, вклад до востребования еще хорош тем, что открывается он на неопределенный срок (договор будет действовать до того момента, пока клиент его не закроет). Любой срочный вклад может быть оформлен лишь на определенный срок, после которого возможно его автоматическое продление, но это не может длиться бесконечно — в определенный момент вклад перестанет лонгироваться. В общем, клиенту необходимо будет следить за состоянием своего депозита, что не всегда удобно, а вклады до востребования в этом не нуждаются.

Что касается недостатков вклада, открытого по программе «до востребования», то основной — это низкие проценты. Если рассматривать все денежные депозиты во всех банках, то вклады до востребования можно считать беспроцентными, настолько ничтожна будет ставка. Тем не менее, в ситуациях полной финансовой неопределенности вклад до востребования — это как раз то, что нужно. Если же спустя какое-то время окажется, что деньги в ближайшем будущем не понадобятся, то его можно переоформить на срочный вклад, чтобы заработать больше процентов.

Получается, что вид вклада «до востребования» - это отличная возможность временно оставить свои деньги в банке на хранение, не оплачивая при этом никакой аренды и не теряя комиссий при пополнении или снятии. А вот постоянно хранить деньги на таком депозите не стоит — бывают более выгодные варианты.

fb.ru

Вклад до востребования -

На современном рынке банковских услуг представлено множество депозитных программ, рассчитанных на хранение денежных средств по договору банковского вклада. Один из видов таких программ – вклад до востребования, главная особенность которого заключается в возможности вкладчика забрать деньги в любой момент. Этот вид депозитных программ не предусматривает получения высоких процентов за хранение, но бывает очень удобным вариантом, когда деньги могут понадобиться в любой момент. Также вклады до востребования нередко открываются в виде зарплатного или пенсионного счета.

Особенности вкладов до востребования

Вклады до востребования имеют несколько характерных особенностей:

- Низкая процентная ставка. Доходность вкладов такого типа невелика. Чаще всего процентная ставка по вкладам до востребования устанавливается на уровне 0,01-0,5%. В редких случаях процентная ставка может достигать 4%. Вклады до востребования чаще всего предполагают ежемесячную или ежеквартальную капитализацию – прибавление процентов к основной сумме вклада.

- Снятие денег в день обращения. Согласно заключенному договору банковского вклада до востребования, денежные средства будут выданы вкладчику непосредственно после обращения в отделение банка. Это обязательно отмечается в договоре, который заключается между банком и вкладчиком и не имеет конкретного срока размещения денежных средств.

- Широкие возможности использования средств. Деньги, размещенные в банке по договору вклада до востребования, могут использоваться для переводов в адрес вкладчика или для проведения основных кассовых операций.

Виды и типы вкладов до востребования

В зависимости от срока размещения денежных средств в банке, вклады могут быть срочными и до востребования. Последние, в свою очередь, можно разделить на несколько видов, в том числе и в зависимости от валюты вклада:

- рублевые – вклады, сделанные в рублях;

- валютные – вклады в любой другой валюте, кроме российского рубля.

Также вклады до востребования могут быть зарплатными, если работодатель открывает их на имя своего сотрудника и переводит туда деньги в счет оплаты труда. Некоторые банки (например, Сбербанк) в тесном сотрудничестве с Пенсионным Фондом открывают вклады до востребования на имя пенсионеров с целью периодического зачисления на них пенсии. Такой вариант выгоден клиенту банка, так как в случае, если наличные не будут выведены со счета сразу же после поступления, за каждый дополнительный день хранения банк начислит пусть и не большие, но все же проценты.

Почему вклады до востребования выгодны банкам?

Работа любого банка, по сути, имеет коммерческую основу. В отличие от компаний и магазинов, банк «торгует» особенным товаром – денежными средствами и ценными бумагами. Совершенно логично, что любое привлечение денежных средств клиентов выгодно банку. В случае с вкладами до востребования деньги могут быть затребованы вкладчиком в любой момент, что не очень удобно для финансовой организации. В связи с этим по таким вкладам банки устанавливают минимальную процентную ставку.

При всех рисках вкладов до востребования, они обходятся банкам совсем дешево, что позволяет более прибыльно их использовать. Интересная статистика демонстрирует, что денежные средства, размещенные на вкладах до востребования, в среднем оборачиваются банковской организацией от 30 до 50 раз. Такие быстро оборачиваемые деньги положительно отражаются на финансовом климате банка и расширяют спектр возможностей предоставляемых услуг.

Тем не менее, когда клиент принимает неожиданное решение забрать деньги из банка, сама финансовая организация не может сделать того же, если деньги уже использовались для кредитования или покупки ценных бумаг. Особенно высоки риски при работе с юридическими лицами, поэтому для них процентная ставка устанавливается на самом низком уровне. Вкладчику следует обязательно учитывать, что в соответствии с ГК РФ за банком оставляется полное право менять процентную ставку по вкладам до востребования в одностороннем порядке.

Когда вклады до востребования выгодны вкладчикам?

Если клиент планирует разместить денежные средства в банке на достаточно длительный период и уверен, что в ближайшее время они ему не понадобятся, эксперты рекомендуют выбирать срочные вклады с высокой доходностью, которая может достигать 14% годовых. Но далеко не всегда вкладчик может с уверенностью сказать, когда именно ему придется снять деньги и воспользоваться ими. В этом случае вклад до востребования – самый удачный вариант.

Подходящими ситуациями для открытия вклада до востребования считаются:

- Перечисления зарплаты и пенсии. Если работодатель практикует перечисление заработной платы на вклад до востребования, открытый на имя работника, последний может не только в любой момент снять наличные средства, но и накапливать деньги с небольшими процентами. Что же касается пенсионеров, для них некоторые банки предлагают исключительно выгодные условия по вкладам до востребования. Например, в Сбербанке процентная ставка по таким вкладам составляет 1,5–5%. При этом проценты прибавляются к сумме ежедневно, что позволяет каждый день содержания средств на вкладе получать прибыль.

- Проведение сделок с недвижимостью. Довольно часто после продажи объекта недвижимости собственник приступает к поискам другой квартиры или дома. Выбор недвижимости и проведение сделки купли-продажи может занять несколько месяцев, а иногда растягивается на годы. Это еще одна ситуация, когда финансовые эксперты рекомендуют открыть вклад в банке до востребования. Это позволит надежно сохранить деньги и даже приумножить капитал.

- Перевод денежных средств за границу. Иногда деньги необходимо перевести в другую страну в иностранной валюте, например, для оплаты лечения, обучения, покупки товаров или предоставленных услуг. До момента перевода валюты хранить их также удобно на вкладе до востребования, так как такие счета могут открываться в любой валюте.

- Открытие в качестве дополнительного вклада. Существует довольно много депозитных срочных вкладов без автоматической пролонгации. Это значит, что когда срок размещения средств на срочном вкладе заканчивается, проценты перестают начисляться. В этом случае многие банки предлагают дополнительно к срочному открывать второй вклад – до востребования. После того как период срочного вклада окончен, деньги автоматически переводятся на вклад до востребования, где хранятся до момента снятия их вкладчиком.

- Выписки для посольства. При открытии визы и поездке в другую страну посольство государства может потребовать подтверждение финансовой обеспеченности въезжающего. Для этого как нельзя лучше подходит вариант открытия вклада до востребования в любой валюте. Выписки с таких счетов учитываются посольствами всех стран в качестве подтверждения финансирования поездки.

Обслуживание такого счета во всех банках осуществляется бесплатно. Для удобства вкладчиков большинство банков предлагают клиентам возможность управлять вкладами до востребования удаленно при помощи программ интернет-банкинга, телефонных приложений и банкоматов. Вклад до востребования, как и любой другой банковский вклад, может быть наследован в случае составления завещания (у нотариуса или в банке) или дарственной.

Предложения ведущих российских банков в 2022 году

Сегодня открыть вклад до востребования предлагают все крупные банки России. При этом условия в каждом из них имеют различия:

| Наименование банка | Минимальная сумма неснижаемого остатка | Процентная ставка | Валюта вклада |

| Сбербанк | Минимальная сумма вклада составляет 10 рублей; — 5 долларов США; — 5 евро; — эквивалент 5 долларов США – другие мировые валюты. | Классический вклад 0,01% в рублях, долларах США, евро и других мировых валютах; Пенсионный вклад до 4% годовых. | Рубли, Доллары США, Евро, Фунт стерлингов, Швейцарский франк, Шведская крона, Сингапурский доллар, Норвежская крона, Японская йена, Датская крона, Канадский доллар, Австралийский доллар. |

| ВТБ 24 | Минимальная сумма вклада составляет 100 рублей; Максимальная сумма вклада не ограничена. | Ставка с капитализацией (причисление процентов к сумме вклада) 0,01%. | Также как в Сбербанке, вклад может быть оформлен в любой валюте. |

| РоссельхозБанк | Вклады до востребования предусмотрены до размера неснижаемого остатка 10 рублей / 5 долларов США / 5 евро. | Ставка не зависит от валюты вклада и устанавливается на уровне 0,01%. Предусмотрена ежеквартальная капитализация процентов. | Российский рубль, Доллар США, Евро. |

| Ренессанс Кредит | Минимальная и максимальная сумма вклада не ограничена. | Ставка с капитализацией (причисление процентов к сумме вклада) 0,5%. | Рубли, Доллары США, Евро |

| Газпромбанк | Минимальная и максимальная сумма вклада не ограничена. | Ставка с капитализацией (причисление процентов к сумме вклада) 0,01%. | Российские рубли, Доллары США, Евро, Английские Фунты стерлингов, Швейцарские франки. Вклады в пользу третьих лиц принимаются только в рублях. |

Необходимые документы

Сегодня открыть вклад до востребования в российском банке может любой гражданин нашей страны или иностранец при наличии документа, удостоверяющего его личность (паспорта). Предоставление дополнительных документальных подтверждений не требуется. К вкладчикам часто применяются возрастные ограничения – возраст больше 18 лет. Для открытия вклада следует обратиться в ближайшее отделение выбранного банка, подписать депозитный договор без ограничения срока размещения средств и внести на счет денежную сумму.

Пример

Гражданин К. продал автомобиль за 1 000 000 рублей. Вырученные деньги он планирует использовать для приобретения другого транспортного средства спустя несколько месяцев. На время выбора подходящего автомобиля им было принято решение разместить средства на вкладе до востребования в банке Ренессанс Кредит. Процентная ставка по вкладам такого типа в банке составляет 0,5%. Спустя 3 месяца вкладчик решил забрать свои деньги вместе с начисленными процентами. Итоговая сумма при этом составила 1 001 261 рубль.

yurcentr.com

Что такое вклад до востребования? Преимущества и недостатки таких вкладов

Вклады до востребования – это лучший вариант размещения средств для клиентов, которые хотят свободно распоряжаться деньгами на счете.

Условия таких депозитов позволяют снимать нужную сумму наличных в любой момент, независимо от даты открытия договора и остатка на балансе. Пополнение вклада также осуществляется без ограничений.

Преимущества и недостатки вкладов до востребованияСчета до востребования банки часто используют как технические депозиты, с которых перечисляются средства по кредитам на автосалон, для срочных переводов или других безналичных платежей. Клиенты свободно могут размещать на них собственные средства, не беспокоиться при этом об их сохранности и использовать на свое усмотрение. Счет до востребования может быть открыт в российских рублях, долларах США и евро.

К преимуществам вкладов до востребования относятся:

- свободный доступ клиентов к средствам;

- минимальная сумма взноса для открытия счета;

- государственные гарантии сохранности средств по суммам до эквивалента 700 тыс. рублей;

- возможность осуществлять безналичные платежи.

Что касается дополнительного дохода, который клиент получает от размещения средств на таких счетах, то, по сравнению со срочными вкладами, сумма его незначительна. Обычно банки начисляют от 0,01% до 1% годовых по депозитам до востребования. Хотя существует практика увеличения процентной ставки в зависимости от срока, нахождения денег на счете, и суммы вложения.

К недостаткам вкладов до востребования относится право банка в любой момент изменять условия начисления процентов по подобным счетам и низкая годовая ставка.

Вклады до востребования в российских банках

В Сбербанке России до сих пор обслуживаются клиенты, которые открыли вклады до востребования более 20 лет назад. Этот факт подтверждает неограниченный срок действия подобных договоров. Сегодня в этом финансовом учреждении можно открыть счет не только в традиционных валютах, но и в фунтах стерлингов, норвежских кронах, канадских и австралийских долларах и др. Чаще всего вклады в экзотических валютах используются для переводов. Минимальная сумма депозита составляет 10 рублей, 5 евро, а по остальным валютам – эквивалент 5 долларов США. На остаток по счету банк начисляет проценты исходя из ставки 0,01% годовых.

Депозиты до востребования в ВТБ 24 можно открыть в рублях, швейцарских франках, долларах США, евро, английских фунтах стерлингах. Проценты по вкладу небольшие – 0,01% годовых, капитализируются, т.е. суммируются с основной суммой ежемесячно. Неснижаемый остаток на уровне 100 рублей.

Вклад до востребования в Банке Москвы можно открыть как в популярных валютах, так и в японских йенах. Проценты начисляются по минимальной ставке 0,01% годовых и на каждый 91 день капитализируются. Ограничений по пополнению счета не установлено.

Для открытия счета до востребования клиенту необходимо предъявить только паспорт.

Ольга Севастьянова специально для ЗанимайОнлайн.ру

zanimayonlayn.ru

Вклад до востребования (бессрочный) - что это такое

Опубликовал: admin в Финансы 29.07.2022 58 Просмотров

Инвестиции с высокой процентной ставкой активно используются гражданами в целях выгодного сохранения своих сбережений.

Однако некоторые клиенты с успехом пользуются и вкладами «До востребования», несмотря на менее выгодные условия.

Из статьи вы узнаете о преимуществах бессрочных депозитов и способах их использования.

Вклады до востребования, или бессрочные вклады — что это такое

Изучая процентные ставки по вложениям, граждане часто сталкиваются с понятием «До востребования». Инвестиции такого рода существенно отличаются от других финансовых продуктов размером процентов и базовым уровнем доходности. Что же из себя представляет этот вид продукта?

Основная особенность вклада «До востребования» — возможность в любое время воспользоваться своими сбережениями. Вывод прибыли происходит без утери начислений. Депозит бессрочный — снять наличные с накопительного банковского счета можно в любое удобное время.

Клиенты используют банковские продукты такого рода для надежного хранения денег и оплаты услуг.

Как и любой банковский продукт, у депозита «До востребования» есть свои плюсы и минусы.

Преимуществами являются следующие характеристики:

- широкие возможности использования накопленных доходов: вклад предусматривает полный или частичный вывод денег, пополнение счета на неопределенную сумму, операции по переводу накоплений на различные нужды и прочее;

- гарантия безопасности начислений и связанной с ними информации. Скрытие информации обеспечивает банк, а сохранность денег — обязательная страховка.

Недостатки:

- невысокая прибыльность;

- капитализация процентов;

- начисление минимальной прибыли при изменении суммы.

Важно! Вклад рассчитан на клиентов, которые хотят проводить кассовые операции и делать переводы денег с целью их пополнения. В этом состоит отличительная особенность депозита от счета в банке, который предполагает расчетные манипуляции.

Цель любого финансового заведения — получение прибыли собственником. Уровень дохода определяется скоростью оборота денег.

По статистике, вложенные средства клиентов банка совершают более 30 оборотов за один год. Это наиболее высокая скорость оборотов, поэтому она приносит финучреждениям максимальную прибыль.

Российские банки направляют всю наличность, полученную от клиентов, в максимально ликвидные обороты финансов.

Распределение финансов происходит по следующим направлениям:

- Использование основной доли вложений в качестве кассовой наличности.

- Вложение финансов в краткосрочные ценные бумаги, которые выпускает государство.

- Наименьшая часть денег направляется на кредитование.

«До востребования» — самый выгодный способ получения банками дешевых инвестиций. Использование денег инвесторов происходит с минимальной комиссией (от 0,001 до 5 процентов годовых). Наиболее выгодная ставка предоставляется юридическим лицам.

Вклад «до востребования»для физических лиц представлен банковским счетом с неограниченным сроком действия. Доходы могут размещаться как в иностранной, так и отечественной валюте.

По вложениям установлены следующие условия (банк оставляет за собой право корректирования):

- нет абонентской платы за обслуживание;

- сумма пополнения не ограничена;

- допускается снятие любой суммы средств владельцем;

- начисленные проценты предназначены для капитализации.

По статистическим данным, бессрочные инвестиции составляют до 17% всех кредитных портфелей российских банковских организаций. Самые высокие проценты начисляются на остаток средств при досрочном погашении.

Граждане, в чьем распоряжении находится вклад, используют его на свое усмотрение.

Одни открывают его с целью хранения средств, другие — для упрощения расходных манипуляций.

Переводить деньги коммунальным службам — удобная система оплаты услуг. Это значит, что обратившись в банк, вы сможете разом оплатить все задолженности в разных инстанциях без уплаты процентов.

Переводить финансы на различные социальные нужды — важнейшая функция использования вложений. За перевод не взимается комиссия — это большой плюс программы.

Вклады до востребования — надежное место для хранения денежных средств. Доход застрахован, что обеспечивает полную безопасность накоплениям, даже в случае ликвидации банка.

Для пенсионеров это отличный вариант хранения своих сбережений в надежном месте.

Как открыть бессрочный вклад — подробное руководство

Открытие вклада под проценты не потребует много времени.

Есть два пути — обратиться в финучреждение лично или оформить заявку онлайн.

Следуйте пошаговой инструкции и вы без проблем обзаведетесь своим денежным хранилищем:

- Обратитесь в банк и предъявите сотруднику паспорт.

- Внесите небольшую сумму денег. Минимальная ставка — 10 руб.

- Заполните по образцу и подпишите 2 экземпляра договора.

- Пополняйте счет или обналичивайте его в любое удобное время без ограничений.

После подписания договора клиент имеет право на следующие действия:

- оформление доверенности;

- указание лица, которому по наследству перейдет вклад;

- получение подробной выписки из банка о всех передвижениях денег.

Чтобы воспользоваться услугами по внесению или снятию наличных, имейте при себе паспорт и оригинал договора. Чтобы получить денежный перевод на свой открытый счет, уточните у сотрудников полные реквизиты, которые требуются для зачисления денег. Обычно указывается ИНН, полное название банковской организации и БИК.

Для открытия вклада в режиме онлайн необходимо следовать инструкции.

Рассмотрим на примере Сбербанка:

- Зайдите в личный кабинет на сайте Сбербанка.

- Перейдите в раздел «Вклады и счета».

- Выберите «Открытие вклада».

- На открывшейся странице необходимо выбрать оптимальный вариант и заполнить анкету.

- Выбрав все категории, нажмите клавишу «Открыть».

- Если введенные данные верны, подтвердите свое согласие с предложенными условиями.

- Подайте заявку. После подтверждения все данные отобразятся в разделе «Вклады и счета».

Почти во всех финансовых учреждениях России установлены одинаковые условия по инвестициям «До востребования». Отличия незначительны. Большой популярностью у населения пользуются крупные банки, которые хорошо себя зарекомендовали — Сбербанк, ВТБ24, Альфабанк и др.

Ниже приведены банки, в которых можно открыть депозит на выгодных условиях.

Предусматривается минимальный остаток средств после их снятия.

Вносить и снимать наличку допускается в размере от 10 рублей (или 5 долларов). Процентная ставка равна 0,01%.

Открытие инвестиции возможно в разных валютах — доллары, евро, рубли, фунты, японские иены. Годовая ставка составляет 0,01%. Снятие, внесение и перевод не предусматривает ограничений.

Если расходные операции проводятся в безналичной форме, то программой предусматривается взятие дополнительной комиссии. По финансовым операциям нет никаких ограничений. Ставка стандартная — 0,01% годовых.

Процедура закрытия предельно проста. При желании вы сделаете это даже в онлайн-режиме.

Однако досрочное расторжение депозита лучше делать не через звонок менеджеру, а прямой явкой в отделение банка. От вас достаточно устного заявления. На закрытие уходит обычно от 1 до 3 рабочих дней.

При сложной ситуации необходимо подать заявление на закрытие счета в 2 экземплярах — в письменной форме. Один экземпляр отдаём в приемное отделение банка, второй регистрируется банковским сотрудником.

Если банковское учреждение откажет в выдаче средств, с заявлением и договором обращайтесь в Центробанк РФ. Далее — в суд.

Порядок закрытия через интернет следующий (на примере Сбербанка):

- открыв ссылку «Вклады и счета», перейдите в раздел «Закрытие вклада»;

- заполните заявку, выбрав направление, которое планируете закрыть;

- отметьте цели, на которые потратите остаток накоплений и введите реквизиты, на которые нужно совершить перевод;

- депозит закрывается текущим числом;

- нажмите «Закрыть»;

- проверьте введенные данные и подтвердите заявку.

Когда банк проведет документ, на форме заявки установится печать «Исполнено». Чтобы подтвердить проведенную операцию достаточно распечатать готовый чек.

Из этого видео вы узнаете, как действовать, если у банка отзовут лицензию:

Насколько прибылен вклад до востребования — отзывы вкладчиков

Клиенты финансовых организаций в большинстве своем довольны программой «До востребования». Положительные отзывы объясняются множеством преимуществ использования депозитов.

Вкладчики уверяют, что ими извлекается ощутимая прибыль:

- Сбережения надежно защищены, так как застрахованы.

- Депозиты используются как расчетные счета.

- Вложения используются для хранения и накопления дохода.

- Периодическое пополнение текущего счета обеспечивает гражданам скопление большой суммы денег.

- Предусмотрена передача застрахованных накоплений по наследству.

- Нет необходимости в закрытии счета после снятия сбережений, так как минимальный остаток очень мал — клиент ничего не теряет, изымая свои финансы.

- Есть возможность получения различных выплат социального вида.

- Расчетно-кассовые процедуры выполняются с минимальной комиссией.

- Клиенты оформляют в подарок банковские карты на выгодных условиях.

- Проценты выплачиваются по низкой ставке, кредитный лимит относительно небольшой.

Если вы хотите сохранить свои сбережения и защитить их от всевозможных рисков, не обязательно обращаться к депозитным программам с высокой процентной ставкой. Оформите вклад «До востребования» и со временем вы накопите крупную сумму денежных средств. Делайте это в рублях, долларах или евро.

Используя эту программу, вы сможете в любое время получить доступ к своим деньгам и воспользоваться ими с минимальными затратами.

organoid.ru