Как пользоваться кредитной картой Сбербанка с льготным периодом. Пользование кредитной картой сбербанка льготный период

Что такое льготный период кредитования в Сбербанке

Льготный период по карте Сбербанка

Ввиду финансовой нестабильности в стране в целом волей-неволей иногда приходится брать кредит до зарплаты и встает вопрос, как это сделать быстрей и под минимальный процент годовых. На помощь придет кредитная карта Сбербанка, которая имеет свои особенности. Но сейчас предлагаю рассмотреть такое понятие как льготный период кредитной карты. Льготный период или бесплатный период кредитной карты — это время, в течение которого банк не начисляет проценты за пользование деньгами в пределах установленного кредитного лимита. Как же определить этот период, с какого числа он начинается и когда заканчивается? Многие из нас смотрят рекламу по ТВ, видят волшебные слова про беспроцентный период и бегут заказывать карту в банк, не читая значимые условия использования такой карты. Обратите внимание, что льготный период действует только на покупки. На снятие наличных в банкомате он не распространяется!Нюансы и определение льготного периода карты

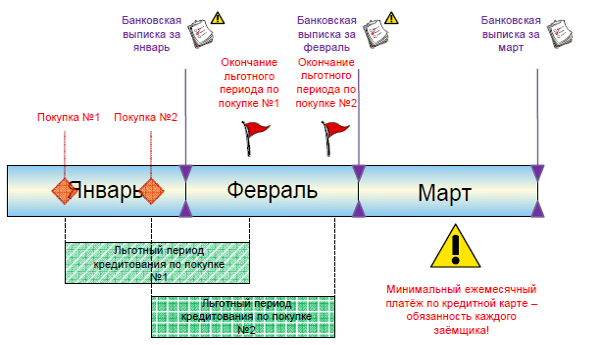

Что нам рассказывают по ТВ? Возьмите и закажите нашу кредитную карту и пользуйтесь ей без процентов 50 дней бла-бла-бла…. Каких 50 дней? С какого числа? Ну так вот, сначала начнем с того, что в рекламе часто ставят максимальный срок льготного периода — 50 дней, в реале же эта цифра разнится в пределах 20 — 50 дней. Необходимо запомнить одну вещь — отчетный период начинается с того момента, когда вы активировали карту. Итак, льготный период состоит из двух этапов: 1 этап — отчетный период, длится он 30 календарных дней, в течение этого периода вы можете свободно делать покупки. По истечении 30 дней в банке формируется отчет по тратам и наступает следующий — второй этап. 2 этап — это 20 дней на погашение задолженности по накопленной кредитной сумме карты, так называемый платежный период. Таким образом 50 дней льготного периода состоят из 30 дней отчетного периода и 20 дневного платежного периода на погашение долгов по кредитке. Нагляднее будет рассмотреть правила пользования кредитной карты на примере: Представим, что ваш отчетный период начался 8 мая и в этот же день вы совершили покупку. В таком случае ваш льготный период, когда вы можете погасить кредит под 0%, составит 50 календарных дней — это будет 27 июня включительно. Вторая ситуация — вы совершили покупку 22 мая, тогда вам остается 35 суток на погашение задолженности по кредитке на льготных условиях под 0%. (15 дней отчетного периода и 20 дней льготного периода). Таким образом, в зависимости от того, в какой день по отношению к отчетному периоду вы совершили покупку зависит ваш срок льготного периода погашения задолженности по кредитной карте и он составляет от 20 до 50 дней.

Нагляднее будет рассмотреть правила пользования кредитной карты на примере: Представим, что ваш отчетный период начался 8 мая и в этот же день вы совершили покупку. В таком случае ваш льготный период, когда вы можете погасить кредит под 0%, составит 50 календарных дней — это будет 27 июня включительно. Вторая ситуация — вы совершили покупку 22 мая, тогда вам остается 35 суток на погашение задолженности по кредитке на льготных условиях под 0%. (15 дней отчетного периода и 20 дней льготного периода). Таким образом, в зависимости от того, в какой день по отношению к отчетному периоду вы совершили покупку зависит ваш срок льготного периода погашения задолженности по кредитной карте и он составляет от 20 до 50 дней. Следите за сроком льготного периода внимательно, если не хотите платить проценты банку!

Для вашего удобства на сайте Сбербанка есть сервис, который позволяет посчитать льготный период в каждом конкретном случае и вашу экономию, если вы погасите задолженность по кредитному остатку своевременно. Таким образом вы можете просчитать детально схему выгодного использования кредитной карты:

Таким образом вы можете просчитать детально схему выгодного использования кредитной карты: - активация кредитной карты

- время на совершение покупок в рамках льготного периода

- учет кредитного лимита

- общая сумма задолженности по карте за отчетный период, требующая погашения

Своевременный возврат кредитных наличных средств в рамках льготного периода

Сбербанк настойчиво не упоминает про ситуацию с наличными деньгами при снятии их с кредитной карты. Ну так вот, некоторые не задумываясь снимает наличные с кредитной карты и не понимают что тут же на сумму снятия начисляются проценты (24% годовых в случае с кредитной картой Сбербанка). Кроме того, вы платите комиссию за обналичивание в размере 3% от суммы, но не менее 390 рублей. Льготный период действует с момента активации карты и распространяется только на безналичные операции по кредитке, он максимально составляет 50 дней. Что делать, если я не успеваю оплатить кредитный долг по карте в срок? Не стоит беспокоиться, в этом и есть главное отличие кредита от кредитной карты — в случае невозможности погасить задолженность по кредитке в срок — достаточно внести минимальный обязательный платеж — 5% от конечный суммы по итогам платежного периода. Не забывайте о сроке внесения обязательных платежей. В случае отсутствия оплаты обязательного платежа в обозначенный период — ставка по кредитной карте превратится из 24% в 38% годовых и начнет начисляться пеня за просрочку.Популярные вопросы по кредитным картам

Можно ли совершать покупки после окончания отчетного периода?

Да, картой можно пользоваться каждый день, просто сумма средств, потраченных после отчетного периода будет перенесена в отчет на следующий месяц.Какую сумму мне нужно заплатить в этом месяце, если я тратила деньги после отчетного периода?

Для погашения долга без процентов достаточно оплатить полную сумму долга по итогам этого отчетного периода.Как перевести деньги с кредитной карты на дебетовую карту Сбербанка?

Перевести деньги с карты на карту можно с помощью сервиса Сбербанк Онлайн, но стоить иметь ввиду тот факт, что данная операция приравнивается к обналичиванию и вам сразу начисляются проценты.Какой процент (комиссия) за снятие наличных с кредитной карты Сбербанка?

Процент за выдачу наличных составляет 3% в пределах Сбербанка, но не менее 390 рублей. При снятии наличных в другом банке — комиссия за обналичивание составит уже 4%, н оне менее 390 рублей.Как увеличить кредитный лимит по карте Сбербанка?

Лимит по кредитной карте можно увеличить только в случае, если лимит в данный момент не является максимальным для данного вида карты. Также существует практика, когда банк сам автоматически поднимал кредитный лимит на 20-25%. Либо же вы можете сами обратиться в банк с заявлением и возможно ваш запрос одобрят. Для увеличения кредитного лимита по карте должны быть соблюдены следующие условия:- Использование кредитной карты от 6 месяцев

- У вас должна быть хорошая кредитная история (погашение долга по карте без просрочек)

- Веские доводы для банка, которые будут в пользу вас (вы закрыли кредит в другом банке, размер вашей зарплаты на работе увеличился и т.д.)

Как без комиссии снять деньги с кредитной карты Сбербанка

Совсем без комиссии снять деньги с кредитной карты невозможно. Но зато можно существенно снизить расходы на обналичку, если сделать это через цепочку: Кредитная карта — Электронный кошелек — Наличные. Комиссия в таком случае составит около 1,75%.Как узнать размер кредитного лимита по кредитной карте Сбербанка

Узнать размер кредитного лимита по вашей кредитной карте Сбербанка можно любым удобным для вас способом:- Отправив СМС на номер 900 (Отправьте СМС с текстом «БАЛАНС 1234» на номер 900, где 1234 — последние 4 цифры карты)

- В приложении для смартфонов Сбербанк Онлайн

- В личном кабинете сервиса Сбербанк Онлайн (В личном кабинете Сбербанк Онлайн вы можете узнать остаток средств, размер кредитного лимита, а также дату и сумму платежа по карте)

- Запросив баланс в банкомате

Рекомендуем статьи по теме:

my-sberonline.ru

Как пользоваться кредитной картой Сбербанка с льготным периодом

Льготный период, или как его именуют в банковских кругах грейс-период, является главным преимуществом кредитной карты. Именно эта особенность отличает кредитку от других финансовых инструментов, например, овердрафта. Однако как пользоваться кредитной картой Сбербанка с льготным периодом знают далеко не все. Итак, первым делом рассмотрим преимущества данного периода.

Льготный период представляет собой срок, позволяющий владельцу кредитки использовать банковские деньги в рамках кредитного лимита и при этом не платить за это. Благодаря этому отведенному банком сроку клиент может осуществлять покупки за кредитные деньги и не платить проценты по кредиту. Однако для этого нужно правильно пользоваться картой и придерживаться нескольких рекомендаций.

Кредитная карта Сбербанка с льготным периодом

Расчет льготного периода – насущная проблема клиентов-новичков, которые только заключили договор с банком на кредитное обслуживание. Это вызвано тем, что установление срока льготного периода очень отличается от реального срока обслуживания. Давайте развеем мифы неграмотных финансовых экспертов, утверждающих об отсутствии возможности бесплатного пользования банковскими деньгами, и на детальном примере разберемся, как пользоваться кредитной картой Сбербанка с льготным периодом.

Миф №1: Длительность грейс-периода в Сбербанке составляет 50 дней

Этот период свойственен множеству других банков, однако клиенты Сбербанка не должны ориентироваться на фиксированные 50 дней. Дело в том, что указанные в рекламе финансовых учреждений 50 дней банк начинает отсчитывать с конкретной даты — начала платежного периода, поэтому в реалии льготный срок может составлять от 20 до 50 дней, в зависимости от даты совершения покупки за кредитные деньги.

Ежемесячно банки формируют отчеты по окончании платежного периода по кредитке. Если клиент внимательно изучит эти финансовые выписки, он заметит, что дата не всегда совпадает с началом месяца – она привязана к дню активации кредитной карты. Исходя из этого, схема использования кредитки следующая:

- Клиент с момента активации кредитной карты в течение месяца совершает покупки и оплачивает услуги в рамках кредитной суммы.

- В конце месяца банк присылает ему отчет-выписку, где указаны все операции по пластиковой карте за данный платежный период. В нем прописана общая сумма для погашения и срок погашения. Эту дату высчитывают исходя из дня окончания платежного периода + 20 дней. Что касается заявленных в рекламе 50 дней, то они получаются, если начинать отсчет с дня начала льготного периода.

- Клиент может рассчитывать на 50 дней грейс-периода только в случае, если он израсходовал все деньги с карты в течение первого дня платежного периода. Если же деньги были израсходованы в последний день платежного срока, то длительность льготного периода составит всего 20 дней.

Миф № 2: Если обналичить деньги и внести их на счет в течение льготного периода, то проценты по кредиту платить не нужно

На этом попались многие клиенты-новички, которые не знают азов банковской системы. Учтите раз и навсегда: в Сбербанке, как и во многих других финансовых учреждениях, снятие наличных денег через банкоматы и кассы в льготный период не входит. То есть, как только владелец кредитки обналичил средства, начинают капать проценты по кредиту. В Сбербанке это 24% годовых. Помимо этого, в этом банковском учреждении с клиента возьмут трехпроцентную комиссию за обналичивание денег даже в своем банкомате.

Только эти факты должны отучить клиентов снимать деньги с кредитки, однако сила привычки – великая вещь. Нашим соотечественникам гораздо приятнее чувствовать шуршание купюр в кармане, нежели ощущать просто пластик. Таким образом, потребители банковского продукта регулярно снимают средства в банкоматах и не задумываются о возврате средств и их количестве до тех пор, пока не приходит ежемесячный отчет.

Исходя из этого, стоит заранее продумать, для чего Вам необходима кредитка и как Вы собираетесь тратить кредитный лимит. Если Вы все взвесите, то поймете, что гораздо выгоднее рассчитываться картой по безналу и вовремя погашать задолженность, чтобы не пришлось потом платить проценты и штрафы банку.

Если же вдруг случилось, что у Вас нет возможности погасить задолженность в срок, не расстраивайтесь, ведь, в конце концов, для этого она и была придумана. Когда заканчивается льготный период, Вы начинаете пользоваться деньгами банка как кредитом за определенные проценты. Напомню, по классической карте Сбербанка ставка равна 24% годовых. Однако и тут есть важный нюанс: для дальнейшего использования кредитки клиенту необходимо в указанный срок если не погасить всю сумму, то внести на счет обязательный минимальный платеж. В Сбербанке это 50% от задолженности, которая образовалась к концу платежного периода.

Ну а если грамотно пользоваться кредитной картой, рассчитываться безналом и вовремя погашать всю задолженность по кредиту, можно сделать кредитку выгодным и полезным финансовым инструментом.

bankiclub.ru

Кредитная карта Сбербанка - правила пользования льготным периодом

Кредитная карта может стать надежным помощником для людей, не склонных откладывать деньги про запас. Иметь под рукой доступную сумму удобно, но если пользоваться кредитными картами неосторожно, можно попасть впросак. Во избежание проблем важно знать, как пользоваться кредитной картой Сбербанка.

Содержание статьи

Виды кредитных карт Сбербанка

Сбербанк предлагает несколько вариантов кредитных карт. Условия по ним имеют отличия, и полезно изучить их при выборе вида кредитной карты Сбербанка.

Карты Моментум

Этот тип карт отличается быстротой выдачи, что понятно из названия. В случае одобрения кредитования получить карту Сбербанка моментум можно в один день. Из документов нужен только паспорт. Лимит суммы по моментальным картам составляет до ста двадцати тысяч рублей. Годовая процентная ставка при этом на уровне двадцати шести процентов, а обслуживание предоставляется бесплатно.

Данная карта выдается лицам, отвечающим требованиям: не моложе 21 и не старше 65 лет, с регистрацией в регионе, где оформляется карта, с трудовым стажем более года за последнее пятилетие и на нынешней работе от полугода. Кстати, это карта с пятидесятидневным льготным периодом – о том, как пользоваться такими кредитными картами Сбербанка, далее.

Виза и МастерКард классик

Первое отличие – они личные, второе - ограничение по сумме кредита выше: до шестисот тысяч. Но популярность такие кредитные карты Сбербанка приобрели благодаря широкому спектру приятных плюсов: разнообразные системы бонусов, акции, возможность работать с электронными деньгами и т.д. Выдается такая карта гражданам РФ вне зависимости от региона регистрации, но сам процесс получения может занять пару недель. В рамках этого вида карт существуют разные типы: молодежные и партнерские (с дополнительными программами поощрения), однако правила пользования кредитными картами Сбербанка в обоих случаях не отличаются.

Рассчитать свой льготный период пользования можно с помощью специального калькулятора на сайте банка

Рассчитать свой льготный период пользования можно с помощью специального калькулятора на сайте банкаКарты Виза и МастерКард золото

Включает дополнительные услуги премиум-класса – возможность срочно обналичивать деньги при утере карты за границей или увеличенный лимит по кредиту. Обслуживание такой карты дороже – три тысячи в год. Но она также имеет льготный период в пятьдесят дней.

Условия кредитования, установленные банком

Для того чтобы понять, как пользоваться кредитной картой Сбербанка максимально выгодно и удобно, нужно рассмотреть условия ее использования, установленные банком. Итак, вот основные пункты, которые обязательно должен знать практичный клиент:

- Счет на карте открывается только в рублях. При желании воспользоваться другой валютой потребуется конвертация по курсу.

- Каждый месяц необходимо возвращать как минимум пять процентов от кредита, плюс проценты от ставки.

- За снятие денег наличными комиссия составляет три процента при использовании банкомата Сбербанка и четыре процента при использовании других банкоматов.

- Пеня за просрочку погашения кредита начисляется в размере тридцати восьми процентов.

- Для карт со льготным периодом важно помнить, что проценты по кредиту не начисляются в течение этого периода при условии, что на карте нет задолженности.

- Большинство кредитных карт Сбербанка можно использовать и как дебетовые – положить на них личные деньги сверх кредита.

- Приятные опции являются платными – мобильный банк, например, стоит клиенту сорок рублей в месяц.

Как видно, условия кредитования карты являются стандартными. Теперь можно перейти к формулированию правил пользования кредитной картой Сбербанка.

Правила пользования картой допускают снятие наличных в любом банкомате по всему миру. Обязательным условием будет взимание комиссии за вывод денег с карты.

Правила пользования картой допускают снятие наличных в любом банкомате по всему миру. Обязательным условием будет взимание комиссии за вывод денег с карты.Правила пользования кредитной картой Сбербанка

Соблюдение этих правил может уберечь клиента от неожиданных долгов перед банком и позволит использовать кредитную карту Сбербанка максимально выгодно. К основным правилам пользования относятся следующие пункты:

- Перед началом использования кредитной карты ее нужно активировать. Об этом можно попросить оператора, выдавшего карту в отделении банка. Если клиент этого не сделал, вопрос решается звонком на горячую линию поддержки клиентов.

- Снимать наличные с карты лучше всего в отделениях, банкоматах и терминалах Сбербанка. В таком случае комиссия будет минимальна. При снятии в банкоматах других банков условия могут варьировать, но надбавленная комиссия будет обязательно. Так как сумма комиссии не может быть меньше четырехсот рублей, целесообразнее обналичивать один раз крупную сумму, чем несколько раз маленькую. Здесь не стоит забывать и о лимите по кредиту.

- Для использования безналичных средств с карты достаточно одного условия – наличия терминала в магазине. Клиенту нужно только ввести пин-код, и оплата будет осуществлена.

- При использовании карты как дебетовой нужно помнить, что процент за совершение различных операций с деньгами клиента такой же, как и для кредитных средств.

- Если клиент сомневается в размере своей задолженности, во избежание недоразумений надо ее уточнить. Это можно сделать несколькими способами: у консультанта в отделении банка, позвонив в кол-центр, в банкомате, личном кабинете на сайте или в мобильном приложении.

- Задолженность следует погашать регулярно и обязательно за оговоренный промежуток времени, в противном случае начинает начисляться пеня и долг перед банком может вырасти катастрофически.

Льготный период не распространяется на снятие наличных, только на оплату товаров и услуг безналичным расчетом

Льготный период не распространяется на снятие наличных, только на оплату товаров и услуг безналичным расчетомВсе эти пункты справедливы для любых кредитных карт Сбербанка. Но наиболее популярными и выгодными являются карты с льготным периодом кредитования. К правилам пользования кредитной картой Сбербанка с льготным периодом добавится еще несколько пунктов.

Как пользоваться кредиткой с льготным периодом

Главный плюс таких карт – в течении грейс-периода (для Сбербанка – пятьдесят дней) с момента взятия средств процент по кредиту не начисляется. Однако нужно следовать правилам пользования кредитной картой Сбербанка с льготным периодом, чтобы сохранить такие выгодные условия кредитования:

- Грейс-период будет активен при взятии кредита только если на карте нет задолженности за предыдущий месяц. То есть, перед началом нового месяца обслуживания нужно вернуть банку весь долг, и тогда весь следующий месяц можно будет пользоваться льготным кредитованием.

- При погашении всей задолженности в течение льготного периода проценты по кредиту не взыскиваются. Однако можно погасить и минимальную часть (пять процентов в месяц), но процентная ставка на оставшийся долг будет начисляться в соответствии с условиями кредитования.

Таким образом, соблюдать правила кредитования по льготным условиям не сложно. Однако выгода от этого очевидна.

Заключение

Имея на вооружении знания, как пользоваться кредитной картой Сбербанка, клиент может быть спокоен – сюрпризы с долгами вряд ли возникнут. А в таком случае кредитная карта Сбербанка становится удобным и надежным помощником на все случаи жизни.

sbankom.ru

Льготный период кредитной карты Сбербанка

Кредит без обязанности платить огромную процентную ставку на содержание программы сегодня, наверное, заветная мечта огромного количества людей. Получение такой услуги не является фантастикой. Любой клиент любого банка может получить деньги в долг без процентов. Например, льготный период кредитной карты Сбербанка позволяет пользоваться финансами в течение 50 дней совершенно безвозмездно.

Как это работает?

Льготным периодом кредитования называется время, в течение которого заемщик может пользоваться кредитными средствами совершенно бесплатно. Если вовремя возвращать средства, взятые в долг, то оплачивать придется только обслуживание пластика. Получение кредитной карты само по себе обуславливает желание клиента получить заём. Не имея на руках необходимой суммы, он будет счастлив получить ее в ближайшем банкомате. Вернувшись, клиент может захотеть быстрее расплатиться с финансовой организацией и вернуть взятые средства как можно скорее. В этом случае он не заплатит ни копейки сверх той суммы, которую он должен. Льготный период кредитной карты Сбербанка позволяет пользоваться деньгами в течение 50 дней совершенно бесплатно. Однако стоит помнить, что этот период привязан к месячному отчету, а не к дате, когда были взять средства. Купив, к примеру, 12-го февраля стиральную машину с помощью кредитной карты, необходимо полностью погасить задолженность до 20-го марта. Таким образом, брать заемные деньги лучше сразу после того, как прошла месячная отчетность. Кроме возможности использовать беспроцентный кредит по карте, можно взять возобновляемый заём. Это означает, что сразу после погашения задолженности можно практически сразу взять новые средства и пустить их в оборот.

Кредитные карты Сбербанка: льготный период и минимальные платежи

Кредитные карты Сбербанка: льготный период и минимальные платежи

Если заемщику не удалось погасить долг за 50 дней, то на всю сумму начнут начисляться проценты. В зависимости от типа карты они могут составлять от 12 до 40% годовых. Минимальный платеж по обслуживанию задолженности составляет 10% от общей суммы. Внося такое количество денег, заемщик будет вынужден каждый месяц платить все больше и больше. Именно поэтому все эксперты советуют отдавать долги, пока идет льготный период кредитной карты Сбербанка. Именно в это время можно максимально сэкономить на использовании чужих средств. Кроме того, всегда можно открыть кредитную карту в другом банке и закрыть долги перекрестно. Взяв сначала в одном банке необходимую сумму и, вернув ее в Сбербанк, тут же получить обратно. Такие махинации с кредитными картами не приветствуются финансовыми организациями, но при наличии хорошей истории ничто не мешает прозорливому клиенту использовать этот метод.

Всегда следует помнить, что льготный период кредитной карты Сбербанка составляет 50 дней, но считается он от даты отчета, а не от времени, когда были взяты деньги. Понимание этого простого факта позволит максимально рационально использовать заемные средства и правильно планировать их возврат в финансовую организацию. Правильное использование кредитных карт даст мудрому человеку возможность использования необходимых денег тогда, когда это будет нужно, и избавит от множества мелких жизненных проблем.

Всегда следует помнить, что льготный период кредитной карты Сбербанка составляет 50 дней, но считается он от даты отчета, а не от времени, когда были взяты деньги. Понимание этого простого факта позволит максимально рационально использовать заемные средства и правильно планировать их возврат в финансовую организацию. Правильное использование кредитных карт даст мудрому человеку возможность использования необходимых денег тогда, когда это будет нужно, и избавит от множества мелких жизненных проблем.

fb.ru

Как пользоваться кредитной картой Сбербанка с льготным периодом |

Содержание статьи:

- 1 Операции по кредитной карте

- 2 Процентная ставка по кредитной карте

- 3 Льготный период

- 4 Активация карты

- 5 Гашение задолженности по кредитной карте

Как пользоваться кредитной картой Сбербанка легко понять, изучив договор открытия кредитной карты. Стандартный договор Сбербанка включает подробное описание начисления процентов, возможности по карте, комиссии и условия льготного периода.

По своей сути кредитная карта в использовании не многим отличается от обычной дебетовой карты. При совершении операций клиент также, как с обычной картой производит авторизацию с помощью ПИН-кода, который выдается к карте, картой можно управлять с помощью мобильного банка или сбербанк -онлайн, подключать смс-информирование. За 10 дней до окончания ежемесячного срока гашения по кредитной карте клиенту приходит смс уведомление с суммой, которую необходимо внести до определенного срока.

То есть кредитные карты от Сбербанка являются самостоятельными и не привязываются к другим картам СБ, однако работа по ним можно вместе с дебетовыми картами. а при подключении Сбербанк-Онлайн в своем кабинете вы увидите операции по всем картам, включая кредитную. С помощью кредитной карты можно осуществлять онлайн платежи в любые магазины, оплачивать коммунальные услуги, интернет и сотовую связь, единственным ограничением по льготному периоду является перевод на счета физических лиц.

Как пользоваться кредитной картой СбербанкаОперации по кредитной карте

Кредитная карта оформляется с целью получения кредита и использования денежных средств банка под определенный процент.

Операции по кредитной карте

Отличие от обычного потребительского кредита заключается в:

- Кредитная карта имеет льготный период использования денежных средств;

- Снятие наличных средств с кредитной карты облагается специальной комиссией банка;

- Сумма такого кредита максимум 100 000 рублей;

- Появление расчетной системы процентов по кредиту только в случае не покрытия взятой в пользование суммы за льготный период;

- Вернуть нужно только ту сумму, которой воспользовался клиент за льготный период.

Кредитная карта СБ создана для покупок, поэтому рассчитываться в магазинах по карте клиенты могут без процентов и комиссий, а, вот, снятие наличных средств с такой карты влечет за собой дополнительные расходы, а именно взятие комиссии в размере 3% от суммы (минимум 390 руб). Такая комиссия берется автоматически и списывается со средств по кредитной карте.

Помимо этого не стоит забывать о том, что кредитные карты СБ имеют особенность, так как они рассчитаны на безналичные покупки, а снятие наличных является дополнительной функцией, то и в льготный период снятие не входит. Как только потребитель воспользовался функцией снятия наличных по кредитной карте, льготный период потерял свою силу и клиенту начинают начисляться проценты.

Кредитная карта СбербанкаПроцентная ставка по кредитной карте

Кредитная карта становится полноценным кредитом только в некоторых случаях, то есть если использовать карту и строго соблюдать правила по льготному периоду, то проценты начисляться не будут.

Случаи, когда будут начисляться проценты по кредитной карте СБ:

- Снятие наличных средств;

- Несвоевременное гашение по льготному периоду;

- Перевод средств на счета физических лиц.

Для того, чтобы на наиболее выгодных условиях пользоваться кредитной картой Сбербанк не рекомендуется вообще снимать наличные средства с нее, а использовать только для расчета в магазине. В таком случае использование карты будет выгодным и приятным!

Все эти случаи с момента активации услуги приведут к начислению процентов на используемую сумму по кредиту. Кредитная ставка для большинства кредитных карт СБ составляет 24%, это не касается специальных льготных кредитных карт и Vip тарифов. После истечения льготного срока клиенту предоставляется срок для гашения кредита в том числе процентов по используемой сумме. Если и в этот срок клиент не оплачивает используемую сумму, то комиссия начисления уже составляет 38% и выше, а также клиенту начисляются пени за просроченные платежи, а также такие ситуации могут негативно повлиять на кредитную историю клиента.

Процентная ставка по кредитной картеЛьготный период

Льготный период представляет из себя 50 дней, в которые клиент может гасить сумму, которая была потрачена с карты. Этот период представляет из себя две основные даты, про которые стоит помнить, использование суммы за 30 дней и 20 дней, за которые необходимо погасить всю сумму. Платежи осуществляются ежемесячно в один и тот же срок. Каждый месяц необходимо совершить платеж за предыдущий льготный период и потраченную сумму.

В первый месяц использования кредитной карты рекомендуется уточнять сроки оплаты по льготному периоду у специалистов, чтобы погасить платеж вовремя без начисления процентов!

Активация карты

Активировать карту, как и любую дебетовую карту СБ можно с помощью простой операции — запрос баланса в банкомате или при первом расчете в магазине. Если вы активировали карту с помощью просмотра баланса, а первый раз воспользовались деньгами только через какое-то время, то это не значит, что льготный и отчетный период начнется только с момента расчета, нет, льготный и отчетный период начинается с момента активации карты и заключения договора. Сумма гашения, соответственно будет рассчитываться только та, которая была потрачена за 30 дневный срок.

Активация картыГашение задолженности по кредитной карте

Чтобы погасить задолженность по кредитной карте, достаточно просто произвести внесение наличных средств через банкомат или кассу любого отделения СБ. Помимо этого зачисление можно осуществить с помощью перевода с дебетовой карты СБ на кредитную карту через сбербанк-Онлайн или мобильный банк.

При гашении задолженности не стоит совершать платеж в последний отчетный день, так как зачисление на кредитный счет по карте производится не так быстро, как обычно происходит работа по счетам СБ. Не стоит забывать, что банк оставляет за собой право для зачисления средств при переводах осуществить операцию от 1 до 3 дней. Именно из этих сроков и необходимо исходить!

При снятии всей суммы или осуществлении покупки на всю сумму и невозможности погасить задолженность в льготный период. Банк будет рассчитывать платежи по ставке 24% годовых и сообщать клиенту об обязательном минимальном платеже, который необходимо вносить в срок. Удобный сервис смс информирования сообщает клиентам заведомо о необходимости совершения обязательного платежа. Таким образом клиент может заранее позаботиться о возможности гашения кредита и использования льготного периода дальше.

Источник: cryptopilot.ru

interboss.ru

Как пользоваться льготным периодом кредитной карты?

Кода человек приходит в банк и интересуется способами получения кредита, ему обязательно расскажут не только о кредитных программах, но и предоставляемых скидках, привилегиях, бонусах. К ним можно отнести льготный период – грамотный сотрудник банка не упустит возможности красочно расписать, что это такое, как приятно и выгодно для клиента.

Это действительно так – льготный период кредитной карты дает немало преимуществ. Но наши потребители научены не самым счастливым опытом сотрудничества с финансовыми организациями. Поэтому желают во всем разобраться самостоятельно и завладеть максимумом информации до того, как кредитный договор будет подписан. Итак, что же такое льготный период кредитной карты – в частности, от Сбербанка?

Расшифровка понятия

Льготный период кредитной карты Сбербанка составляет до 50 календарных дней, в зависимости от кредитной программы.

Льготный период – это срок, на протяжении которого клиент банка может пользоваться кредитной картой без процентов. Другими словами, можно тратить средства без ограничений и погашать только потраченную сумму – проценты от нее, указанные в кредитном договоре, пока что начисляться не будут. Если же потраченная сумма не была погашена до того, как истек льготный период кредитной карты, проценты начнут начисляться соответственно договору.

Льготный период получает каждый заемщик, но его продолжительность, как и условия погашения задолженности, могут отличаться в зависимости от выбранной кредитной программы.

Два основных периода

Отчетный

В программах Сбербанка он, как правило, составляет 30 дней с момента получения и активации кредитной карты. В этот период клиент имеет право тратить средства с кредитной карты куда угодно. По истечению тридцати дней отчетный период заканчивается и подводится баланс: сколько было потрачено, и какие проценты сверх этой суммы должен оплатить заемщик.

Расчетный

В этот период клиент совершает выплаты. Он может погасить сразу всю сумму задолженности, включая проценты, если они начислены, или же выплачивать ежемесячно только проценты.

Дни льготного периода делятся на 2 основных этапа: отчетный и расчетный.

Льготный период входит и в отчетный, и частично в расчетный. Банк устанавливает определенный сроки, если клиент уложится в них и полностью выплатит всю сумму, проценты начислены не будут, соответственно, платить их не нужно.

Продолжительность и расчет льготного периода

В Сбербанке льготный период составляет 50 дней со дня оформления кредитной карты:

- первые 30 дней составляют отчетный период;

- оставшиеся 20 входят в расчетный период – если потраченная сумма будет полностью возвращена за этот срок, проценты не начисляются.

Для наглядности стоит рассмотреть такой пример. Кредитная карта была активирована 10 мая, и в тот же день клиент банка сделал первую покупку. Это означает, что на протяжении последующих 50 дней (то есть до 29 июня) можно погасить задолженность с нулевым процентом. Если же покупка была сделана 20 мая, то у владельца кредитной карты остается только 33 дня на погашение долга. Следовательно, всегда предоставляется от 20 до 50 дней на возвращение истраченной суммы.

Схема начала и окончания льготного периода по двум покупкам, сделанным в разное время.

На официальном сайте Сбербанка открыт интерактивный сервис, используя который, можно быстро и точно рассчитать льготный период по активной кредитной карте. Применять его очень просто. Даты составления отчета и процентная ставка уже заданы. Клиенту только остается ввести в соответствующие графы такие данные:

- дату совершения покупок;

- сумму, на которую были совершены покупки.

Далее сервис сам рассчитает, сколько дней осталось для погашения кредита с нулевыми процентами. И заодно проинформирует о том, какая сумма сэкономлена на процентах. Все очень удобно, доступно прямо из дома или офиса в любой день неделим и в любое время суток. Благодаря такому обновлению клиент никогда не ошибется в расчетах и сможет контролировать свои траты, суммы и сроки обязательных выплат.

Что еще нужно знать?

Иногда в документации можно встретить термин «грейс-период». Обозначает он то же самое, что и льготный период, путаться не нужно. Клиент банка должен учитывать, что грейс-период действует не при всех операциях с банковской картой. Такая льгота распространяется в следующих случаях:

- при покупках в магазинах, которые оплачиваются кредитной картой;

- при оплате любых услуг пластиковой картой банка;

- если товары или услуги оплачиваются в интернет-магазинах;

- когда оплачиваются коммунальные услуги.

Но льготный период не действует при снятии наличных в банкоматах или кассах финансовой организации, при проведении любых операций посредством электронных кошельков (независимо от платежной системы), переводах на другие банковские счета. Льгота не действует, если клиент оплачивает кредитной картой услуги игорных заведений онлайн или оффлайн.

В чем и для кого преимущества такой системы? С одной стороны, банк выигрывает. Как показывает практика, в очень редких случаях клиенты погашают свой долг до истечения срока льготного кредитования. Что происходит потом? К истраченной сумме прибавляются проценты за весь период пользования денежными средствами банка. Если клиент не вносит обязательный ежемесячный платеж в срок, ему начисляется штраф.

Льготный период не действует при снятие наличных в банкомате.

Каковы размеры минимального ежемесячного платежа? Обычно это от 5% до 10% от общей суммы, на которую открыта кредитная карта. В случае неуплаты штрафы будут расти, а кредитная карта заблокируется. Пользоваться ней будет нельзя до тех пор, пока долг перед банком на текущий момент не будет погашен.

Но с другой стороны, если заемщик соблюдает все условия договора и не нарушает установленные сроки, он действительно может пользоваться средствами финансовой организации некоторое время. Эксперты рекомендуют по возможности не ограничиваться минимальными платежами, а стараться погасить сразу всю сумму. Тогда пользоваться ей без начисления процентов можно будет снова и снова. При грамотном подходе клиент сможет сколько угодно бесплатно «одалживать» у банка деньги, не затрагивая свой депозитный счет – сумма на нем, соответственно, будет расти, что выгодно и приятно.

sbleaks.ru

Льготный период кредитной карты Сбербанка

- Условия льготного периода кредитной карты Сбербанка

- Как считать льготный период

Оформление кредитной карты процесс довольно трудоемкий и длительный – необходимо посетить отделение банка, собрать и предоставить все необходимые документы, дождаться рассмотрения заявки. Однако клиенты, решившиеся пройти через эти круги получают преимущества, недоступные держателям дебетовых карт. Одно из них – это льготный период. Его второе название, в наших широтах употребляемое редко - грейс-период. Это время, когда клиент банка-эмитента его карты пользуется сниженной процентной ставкой (обычно это полное отсутствие процентов на занимаемую сумму). Он бывает разным и зависит от банка эмитента карты и клиента-держателя. Например, у кредитной карты Сбербанка льготный период – 50 дней и он позволяет использовать банковские средства в течение этого времени без процентов. Допустим, вы недавно завели кредитную карту Сбербанка. Как пользоваться льготным периодом кредитной карты Сбербанка? Ничего сложного в этом нет.

Читайте также: Как пользоваться кредитной картой с льготным периодом?

Условия льготного периода кредитной карты Сбербанка

Первая проблема, с которой сталкиваются новые держатели кредитных банковских карт – расчет льготного периода. Непонятно, когда его можно отсчитывать. С момента подачи заявления на изготовление карты, сразу после изготовления или активации кредитки? Здесь нужно быть внимательным, поскольку банк начинает отсчет с начала платежного периода, совпадающего с активацией карты. В зависимости от момента совершения покупки в кредит, может длится и 20 дней, вместо обещанных в рекламе 50.

Для начала нужно определить платежный период. Это 30 или 31 день, но не совпадающий с календарным месяцем, поскольку точка отсчета – момент активации карты. При получении кредитки в банке на конверте будет указана дата отчета. В конце каждого такого месяца банк формирует отчет о совершенных платежах и транзакциях. (в случае, если клиент ничего не потратил, отчет не формируется). Фактически для клиента все состоит из следующих этапов:

- Держатель получает и активирует кредитной карты

- На протяжении отчетного периода/месяца клиент Сбербанка совершает покупки

- Когда заканчивается отчетный период банк собирает все расходы по карте в отчет, где указана сколько было потрачено в кредит и сумма, которую нужно уплатить банку, а также число, до которого это необходимо сделать. На погашение кредита клиентам дается 20 дней.

Это значит, что если сделать покупки, достигнув кредитного лимита в первый же день, то льготное погашение будет действительно в течение следующих 50 дней. В случае, когда вы приобрели товары и потратили все деньги с карты в последний день отчетного периода, соответственно и период льготного погашения сокращается до минимального - 20 дней.

Многие клиенты не вникают в подробности расчета льготного периода и попадают впросак, поскольку по истечении льготного периода возвращать деньги нужно уже с процентами.

В течение льготного периода, чтобы не выйти за его пределы важно вернуть на счет сумму, которая была потрачена за отчетный месяц. Возвращать деньги, которые были взяты в кредит в период погашения в течение этого срока не обязательно – они уже не являются частью льготного периода и не влияют на его продолжительность.

Как считать льготный период

Рассчитать свой льготный период легко. Достаточно помнить, когда была активирована карта (или иметь под конверт с данными), а также дату совершения покупки. Например, вы приобрели карту, на Пин-конверте которой указано 15 число. Следовательно, отчетный период закончится 15 числа следующего месяца, а спустя 20 дней и льготный период, то есть 5 числа через месяц. Предположим, вы потратили средства 22 числа, через неделю после получения карты. Тогда остается 23 дня отчетного периода + 20 дней периода погашения. То есть, льготный период составит 43 дня.

Либо у вас карта, отчетный период которой начинается 1 числа, тогда при совершении покупки 22-го остается 8+20 – 28 дней льготного периода погашения. Это значит, что выгоднее совершать покупки с помощью только что полученной кредитной карты Сбербанка в первые дни отчетного периода.

Существует миф, с которым часто сталкиваются держатели кредитной карты Сбербанка – снятие наличных. Льготный период не позволяет выводить наличку без процентов. Как только вы снимете средства с помощью банкомата, к вашим тратам будет применяться стандартная процентная ставка – минимум 25.9% для классической карты или Визы Голд.

Если же случилось так, что внести деньги в течение льготного периода не удалось – это не страшно, оставшиеся средства нужно будет вернуть с процентами как при стандартном кредите.

bankiros.ru