Овердрафтная карта Сбербанка: что это такое, проценты, как отключить, подключить. Овердрафтная карта сбербанка это

условия получения, использования, преимущества, лимит и недостатки

Что значит овердрафтная карта Сбербанка? Относительно счетов данного банка всегда возникает множество вопросов. Следует внимательно разобраться во всех особенностях, чтобы предоставить объективный ответ.

Что значит овердрафтная карта

Существует две основных схемы использования карт:

- Чаще всего клиент может использовать только собственные средства, которые хранятся непосредственно на его счете.

- По ряду продуктов ему предоставляется лимит для получения займа. Кредитные средства начинают расходоваться после окончания собственных, когда баланс уходит в отрицательные значения.

Вторая категория делится еще на два типа:

- Полноценная кредитная карта. Она может иметь различный лимит, а возврат средств происходит в течение продолжительного времени.

- Овердрафтная, что это такое вы подробно узнаете далее. Данный тип карты предусматривает быструю выплату.

Что означает овердрафтная карта Сбербанка

На деле, овердрафт является совмещением кредитной и дебетовой карты. По ней нельзя взять долг на продолжительное время, она подходит только для получения небольшого займа на короткий период.

Изучая овердрафтную карту Сбербанка, что это такое ответить несложно – это обычный счет, по которому можно взять займ на короткий срок. Но тут есть и несколько условий, на них следует обратить внимание в дальнейшем:

- Займ предоставляется максимум на месяц, до следующего поступления средств.

- Карта должна быть зарплатной, то есть, клиент постоянно получает на нее доходы.

- Предварительно нужно заключить соглашение с банком, чтобы он предоставил овердрафт.

- Определяется максимальный лимит, который вам готова предоставить финансовая организация.

- При поступлении средств на счет они автоматически покрывают имеющийся долг.

Овердрафт может предоставляться исключительно на зарплатную карту. Такая услуга недоступна для других счетов, вы ни при каких обстоятельствах не сможете договориться об открытии лимита для них. Можно создать обычную кредитную карту, если вам нужно пользоваться заемными средствами.

Между клиентом и банком заключается дополнительное соглашение. Он уведомляется о необходимости своевременно проводить пополнение счета, контролировать начисление выплат с места работы.

Лимит всегда определяется индивидуально для каждого клиента. Он не может превышать размер среднемесячной заработной платы. Это условие является одним из определяющих, чтобы весь долг был покрыт сразу.

Но часто лимит ниже размера заработной платы. Банк таким образом страхуется на случай, если клиенту уменьшат зарплату в этом месяце. Дополнительно организация не дает уйти в долг на весь размер доходов, чтобы на счету появился положительный баланс.

У большинства банков размер лимита составляет ½ зарплаты. Это оптимальное решение на данный момент. Но параметр всегда определяется индивидуально и может несколько отличаться.

Условия по лимиту

Получая карту с лимитом овердрафта, клиент может пользоваться кредитными средствами. Естественно, банк желает извлечь определенную выгоду, проценты за предоставление денег.

До планового начисления нового заработка действует льготная ставка – около 18 процентов. Если деньги не поступили в обозначенный срок, то этот параметр может увеличиться в два раза. Поэтому так важно своевременно покрыть долг.

При переводе работодателем доходов, из них автоматически вычисляется займ и все накопленные проценты. Счет из отрицательных значений выходит в положительные. Поэтому следует учесть данный факт и точно рассчитывать собственные расходы.

Как оформить овердрафт?

Когда вы знаете что это, можно изучить особенности оформления. Чтобы запросить лимит, вам потребуется:

- Иметь на последнем месте стаж не менее полугода.

- Важна положительная кредитная история. Если у вас есть задолженности и просрочки по займам, то банк может отказать в обращении.

- Важно регулярное поступление средств на зарплатную карту.

- Наличие прописки в конкретном городе не является обязательным требованием. Сбербанк имеет огромную сеть офисов и присутствует по всей России.

- При наличии кредитной нагрузки есть вероятность получить отказ от специалистов. Решение принимается в индивидуальном порядке с учетом текущей ситуации и уровня платежеспособности.

Что выполнить оформление?

- Если вы зарплатный клиент Сбербанка, то можно сразу прийти в отделение.

- Возьмите билет в электронной очереди, указав причину обращения.

- Дождитесь, пока система вызовет вас в соответствующее окно.

- Предоставьте документы.

- Сотрудник проверит данные.

- Зарплатным клиентам необязательно предоставлять справку о зарплате. Специалисты могут самостоятельно просмотреть размер поступлений, после принять решение о доступном лимите. Но лучше связаться с контактным центром, чтобы уточнить условия заранее.

- В случае одобрения, вам будет открыт овердрафт и названа максимальная сумма для займа.

Как взять в долг по овердрафтной карте?

Получить займ невероятно легко, процесс не отличается от кредитной карточки. Вам достаточно платить за покупки и расходовать средства. Когда деньги на счете закончатся, начнет автоматически использоваться лимит.

После достижения максимального размера овердрафта, вы больше не сможете платить картой, операции не будут проходить. При приходе заработка из него вычитается задолженность и баланс становится положительным.

Расходовать средства необходимо с умом, учитывая, что вы занимаете у себя деньги в следующем месяце и ваш баланс при поступлении зарплаты будет ниже, чем обычно. Поэтому проявите ответственность при использовании карточки.

Стоит ли оформлять овердрафт?

Для начала перечислим преимущества подобного варианта в 2022 году:

- Можно быстро получить в долг у банка небольшую сумму.

- Вам не придется каждый раз обращаться в отделение за потребительским кредитом, когда у вас в руках простой инструмент для этой цели.

- Процесс получения денег в долг очень прост, достаточно оплатить покупку или снять наличные в банкомате.

- Задолженность будет погашена автоматически при поступлении зарплаты.

- Лимит всегда остается прежним, вы сможете пользоваться им постоянно.

- Не нужно иметь целевое назначение по займу.

- Вся процедура первичного оформления занимает минимальное количество времени.

Недостатком является не такая маленькая процентная ставка, которая составляет минимум 18 годовых. Учитывая, что вы получаете займ на короткий срок, реальные потери будут минимальными. В целом, овердрафтная карта является простым и удобным инструментом, который пригодится вам.

kakperevesti.online

Что значит - овердрафтная карта Сбербанка

Что значит — овердрафтная карта Сбербанка

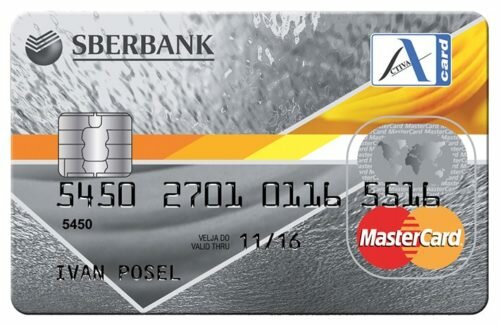

У всем нам известного Сбербанка РФ, как и практически у каждого современного банка в России, есть три вида пластиковых карт, которые они выдают клиентам. Это дебетные или дебетовые(они же обычные зарплатные), кредитные и овердрафтные.Если с первыми двумя видами практически каждый россиянин знаком или, по крайней мере, представляет что это, то последняя этим похвастаться не может. Попробую восполнить этот досадный пробел.Овердрафтная карта Сбербанка — это та же самая дебетовая карточка, только с расширенным овердрафтом. Что это такое? Под понятием «overdraft» (англ., «перерасход») скрывается обычный кредит, который позволяет при необходимости снять некоторую сумму денег, максимальный размер которой оговариваются в договоре заранее, вместе со сроком погашения. Обычно, сумма составляет от 1000 до 30000 рублей или определённый процент от средней заработной платы за оговоренный в договоре период времени.

В чём же тогда отличия овердрафтовой карты от кредитной? Вся соль тут в том, что у последней есть льготный период, в течение которого можно использовать деньги не платя проценты. Обычно это 2 или 3 месяца. Если Вы уложитесь в этот срок и вернёте средства обратно — с Вас не будут удержаны проценты. А вот овердрафтная карточка СБРФ начинает начислять проценты сразу. Процентная ставка так же оговаривается в договоре. Обычно это 18% для рублёвых счетов и 16% — для валютных.Тем не менее, хочу заметить, что к полноценному кредиту эту операцию относить не стоит. Скорее это просто мера помощи клиенту и пользоваться ей надо только в крайнем случае.

Как подключить услугу Овердрафт к своей карточке?

Чтобы Ваша дебетовая карта стала ещё и овердрафтной — Вам надо посетить ближайшее отделение Сбербанка РФ, где написать заявление на активацию опции.К сожалению, как правило, на зарплатные карты её подключить нельзя, за исключением тех случаев, когда уровень Premium и выше. С обычной Visa Classic этого сделать скорее всего не получится. Уточнить это нужно опять же в своём отделении. Через call-центр, мобильный банк или Сбербанк.Онлайн подключить овердрафт на карту так же нельзя.

Это тоже интересно:

Поделитесть полезным с друзьями:

set-os.ru

Овердрафтная карта Сбербанка - что это такое, преимущества использования credit-me

Иногда у клиентов банка на счету бывает нулевой или отрицательный баланс, и в этот момент возникает острая необходимость совершить платеж или покупку. Для этих целей банковские учреждения предусматривают особый тип пластиковой карточки – овердрафтный. В этой статье мы подробней расскажем вам о том, что такое овердрафтная карта Сбербанка, какие у нее условия, необходимая документация для открытия, а также о преимуществах и недостатках данной возможности.

Что это такое

Овердрафтная карта Сбербанка является особой возможностью клиента расходовать больше средств, чем могут предоставить платежные возможности его индивидуального счета. Это позволяет производить оплату услуг или покупок, имея на балансе отрицательное значение. Такие ситуации обычно возникают нечасто, если пользователь внимательно следит за состоянием своего счета. Однако пренебрежение к своим расходам может привести к тому, что определенный момент нужно будет произвести транзакцию, а на балансе средств нет.

Именно в таких ситуациях проблему может решить овердрафт. Владелец особой карты производит расчет при необходимости, а затем в определенные сроки возвращает нужную сумму обратно банку. Услуга представляет собою специфический микрокредит на непродолжительное время. Это удобно, если клиенту понадобилась некоторая сумма сейчас, а у него физически нет возможности найти наличные денежные средства.

Лимит и проценты

Карта с овердрафтом Сбербанка предоставляется клиентам с выгодными условиями. Владелец пользуется денежными средствами банка, поэтому на счету должен регулярно перекрываться отрицательный баланс. Как только на карточку будут заведены деньги, они будут восполнять недостающую сумму, и счет не будет иметь задолженности (при достаточной сумме).

Финансовая услуга предоставляется банковским учреждением под определенный процент. Конечно же, есть и ограничения по возможным тратам с овердрафтной карты, чтобы клиент не превысил допустимую границу.

Лимит – сумма, перерасход которой клиент не может превысить. Обычно для каждого пользователя он находится в рамках от 1 рубля до 30 тысяч рублей. Банковское учреждение может самостоятельно при необходимости изменять лимиты. Чтобы узнать текущий лимит, можно обратиться в отделение Сбербанка или узнать информацию онлайн на официальном сайте. Ограничения могут быть изменены в индивидуальном порядке. Это будет зависеть не только от репутации клиента, но и от его платежных способностей. Если банк проводит изменения данной услуги (лимита или процентной ставки), тогда он должен предупредить пользователя о новых условиях.

При использовании овердрафта нужно учесть допустимый процент трат. Он имеет незначительное различие в зависимости от валюты на кредитной карте. При задолженности в рублях она составляет 18%, в долларах или евро – 16%.

Если клиент превышает допустимый процент, тогда процентная ставка начисляется в размерах 36 и 33% соответственно. Чтобы не допустить переплату, следует регулярно погашать текущую задолженность.

Овердрафтная карта Сбербанка имеет ограничение по срокам погашения денежных средств, что очень важно для клиента. Долг необходимо погасить до конца следующего месяца. Это значит, что у пользователя есть 30 дней и остаток текущего месяца.

Как взять овердрафт в банке

Для того чтобы оформить в Сбербанке овердрафт и пользоваться предложением для оплаты услуг и товаров, необходимо соответствовать ряду определенных требований.

Обязательными условиями является совершеннолетие клиента. Возраст должен быть трудоспособным. Необходимо также подтверждение постоянного места работы и регистрация на территории, где работает представительство банковского учреждения.

Наиболее простой способ сделать подключение услуги овердрафта – оформить карту для получения заработной платы через Сбербанк. Предложение может быть активировано во время оформления пластиковой карточки, куда будет начисляться зарплата от организации.

Сейчас есть возможность провести подключение при помощи специального приложения Сбербанка. Вы сможете найти соответствующий раздел на официальном сайте юридического банка.

Необходимые документы и оформление

Оформление овердрафта требует нескольких документов для активации услуги. При наличии обычной дебетовой карты клиенту необходимо будет предоставить свой паспорт, трудовую книжку и подать заявление на получение услуги. Но также нужно будет предоставить справку о доходах за последние полгода. Получить такую выписку можно в бухгалтерии организации, где работает клиент банка.

Если бумаги в порядке, то процедура не займет больше 15-20 минут. Получить карту нужно лично в отделении Сбербанка в вашем населенном пункте.

Преимущества и недостатки

В заключение хотелось бы поговорить о достоинствах и недостатках использования такой программы. Безусловно, это очень удобно, когда вам требуется небольшая сумма до зарплаты и можно не брать в долг у друзей. При погашении долга сроки обнуляются, и при следующей острой необходимости в средствах вы вновь сможете их позаимствовать. Если вы твердо уверены в своей платежеспособности, то можно брать суммы, на уровне обычного потребительского кредита без лишних проблем.

Но также есть и некоторые недостатки услуги. У владельца постоянно есть соблазн потратить деньги. Для некоторых людей это может стать проблемой, так как они не способны контролировать свои денежные расходы. Соответственно, у них через время появится большая задолженность перед банковским учреждением. В результате клиент попадает в финансовую кабалу.

В некоторых случаях установленный лимит способен положительно влиять на траты клиента, предупредив рост задолженности.

Поделиться с друзьями:

credit-me.ru

что это такое, проценты, как отключить, подключить

Овердрафтная карта Сбербанка: что это такое, проценты, как отключить, подключить.

Разнообразие пластиковых карт различных банковских организаций огромно. Среди них встречаются дебетовая, кредитная, овердрафт-карта. Преимущества и недостатки каждого из видов различны. Объединяет их во многом только то, что каждая из карт имеет годовое обслуживание, которое в зависимости от условий может составлять разные суммы. Основная информация о каждой пластиковой карте ниже.

Типы пластиковых карт

Кредитная карта оформляется в отделении одного из банков при подтверждении заемщиком своих финансовых возможностей в целях погашения используемых средств кредитной организации. Условия пользования кредитными средствами различаются процентными ставками, наличием и длительностью льготного периода и другими факторами в соответствии с условиями и тарифами выбранного банка.

Что такое овердрафтные карты?

Овердрафтную карту называют так благодаря совмещению двух предыдущих типов пластиковых карт. Основная особенность заключается в том, что она доступна для оформления только при наличии перечислений на нее вашей заработной платы. Сначала списание расходов происходит именно за счет собственных средств на карте, и лишь в тех случаях, когда сумма на счете недостаточна для оплаты, используется овердрафт. Что такое овердрафтные карты? По сути, овердрафт – это краткосрочный кредит. Краткосрочным овердрафт называют потому, что погашение происходит на следующий месяц при начислении заработной платы.

История овердрафта

Первоначально российские банки оказывали услугу овердрафт только юридическим лицам. Компании при возникновении ситуации, когда их р/с оказывался пуст, могли воспользоваться средствами банка для оплаты своих обязательств перед другими юридическими лицами. В момент поступления средств на расчетный счет компании банк списывал часть из них в счет погашения образовавшейся задолженности, а остальные средства оставались на счету.

В дальнейшем услуга получила свое развитие в сфере обслуживания частных лиц и стала именоваться «овердрафт для физических лиц». Схема предоставления и использования заемных средств идентична схеме обслуживания компаний. Упрощенно овердрафт банковский можно описать так.

Недостаток финансов при оплате → Использование овердрафта и оплата товара/услуги → Гашение с перечисленных денежных средств на расчетный счет работодателем

Овердрафтная карта Сбербанка: что это такое?

Что такое овердрафтные карты, вы прочли выше. Сбербанк - это наиболее распространенный и надежный банк в России, поэтому многим становится интересно, что такое овердрафтная карта Сбербанка России. Начнем по порядку.

Что такое Овердрафтная карта Сбербанка России? Это зарплатная карта физического лица с подключенным функционалом овердрафта (краткосрочного заимствования денег банка).

Овердрафтная карта Сбербанка выдается при обращении в отделение банка и предоставлении пакета документов (если зарплату вы в данный момент получаете через сторонние банки).

- Заявление о предоставлении данной услуги.

- Ваш паспорт.

- Заверенная работодателем копия трудовой книжки.

- Справка о доходах или выписка с лицевого счета в другом банке.

Если ваша компания уже обслуживается в Сбербанке, а карта у вас на руках, то подключение услуги будет намного проще. Обратитесь в отделение банка с паспортом и картой, и любой сотрудник Сбербанка сможет подключить такой функционал.

Овердрафтная карта Сбербанка: что это такое. Условия карт с овердрафтом

Как и любая банковская услуга, карта с функционалом овердрафт предоставляется на определенных условиях. В случае использования заемных средств банк на сумму овердрафта начисляет проценты. В Сбербанке процентная ставка равна 18% в год. Ставка невелика, на первый взгляд. Однако есть важная информация, которую клиенту нужно обязательно учитывать.

- Превышение лимита чревато увеличением процентной ставки до 36% в год.

- Сроки гашения средств ограничены во времени и составляют 1 месяц. Предполагается изначально для такого типа карт, что поступления денежных средств на ваше имя происходит не менее 1 раза в месяц.

- Овердрафт не предусматривает наличие грэйс-периода (когда проценты за использование не начисляют).

Овердрафтная карта Сбербанка. Как узнать лимит?

Что такое овердрафтные карты Сбербанка России, вы знаете. А как узнать лимит? Банк рассчитывает лимит овердрафта индивидуально для каждого клиента. Сумма овердрафта, по правилам банка, для физических лиц составляет не более 50% от ежемесячного дохода. Для юридических лиц он рассчитывается на основе среднего значения полученной прибыли за последние месяцы (полгода). Величина овердрафта составит 40% от данного значения.

Также лимит по карте можно узнать через сервис Сбербанк-онлайн. В личном кабинете вы увидите информацию о размере овердрафта, задолженности и сможете оценивать свои расходы благодаря выписке с банковского счета.

Овердрафтная карта Сбербанка. Овердрафт и кредиты

Если сравнить условия получения потребительского кредита и овердрафта на зарплатной карте, то выгоднее для заемщика окажется первый вариант. Процентные ставки и сумма займа более выгодны, особенно если планируется приобретение дорогой техники или товаров, чья стоимость превышает лимит по овердрафту.

Кредитные карты тоже можно рассматривать как более выгодные по сравнению с овердрафтом, особенно если гашение происходит во время льготного периода. Так как проценты банк в этом случае не начисляет.

Овердрафтная карта Сбербанка. Условия предоставления овердрафта

Лицо, обратившееся в банк с заявлением о предоставлении овердрафта, должно отвечать некоторым требования кредитного учреждения.

- Непрерывный стаж работы должен быть не меньше 6 месяцев на последнем месте работы, и в момент обращения физическое лицо должно состоять в трудовых отношениях с работодателем.

- У вас не должно быть задолженности по кредитам в данный момент. Охотнее банк предоставит овердрафт клиентам с положительной кредитной историей. Это требование остается на усмотрение банка в соответствии с внутренними документами по обслуживанию физических лиц.

- Банк может предъявлять требования, связанные с пропиской. Например, предоставит овердрафт клиенту, который обратился в отделение банка в регионе своего проживания.

- Другие требования, касающиеся доходов физического лица и организаций.

Овердрафтная карта Сбербанка. Недостатки овердрафт-карт

В случае, если использовалась значительная часть лимита по овердрафту, заработной платы, поступившей на ваш счет, может и не хватить для полного ее гашения. А сроки оплаты задолженности по овердрафт-карте очень жесткие, 1 месяц. Поэтому придется либо сильно экономить весь следующий месяц, либо доложить денежные средства самостоятельно из других источников. Это крайне неудобно. Ведь если так не сделать, то овердрафт не закроется, а начисленные проценты уже будут составлять 36% на остаток долга. То есть вы значительно переплатите в итоге.

За пользование услугой овердрафта нужно платить, как и за обслуживание вашего счета. Сумма за овердрафт списывается с карты автоматически один раз в год. Штрафы и пени за просрочку платежа взимаются с клиента, а не со счетов организации, вовремя не перечислившей вам зарплату.

Овердрафтная карта Сбербанка. Достоинства карт с овердрафтом

Что такое овердрафтные карты и какие у них преимущества, читайте далее. Основным достоинством ее можно назвать требования для ее получения. Особенно если вы уже являетесь участником зарплатного проекта Сбербанка. Карта с овердрафт-лимитом обычно выпускается для платежных систем VISA и MasterCard не ниже стандартного уровня (так называемые социальные карты не предусматривают наличие и подключение овердрафта).

Своевременная оплата задолженности по овердрафту и перечисление денежных средств в срок на ваш расчетный счет – это гарантия вашего спокойствия. В таком случае переплаты за предоставления краткосрочного займа не возникнет, и овердрафт закроется (обнулится). Дальнейшее использование продолжается со стандартными параметрами: 18% годовых и 1 месяц на оплату.

Овердрафтная карта Сбербанка. Советы держателям овердрафт-карт

Узнать о наличии услуги на вашей карте можно несколькими способами:

- при обращении в бухгалтерию организации-работодателя;

- в личном кабинете на сайте обслуживающего банка.

Чтобы избежать дополнительных расходов, связанных с оплатой начисленных процентов, штрафов или пеней, необходимо постоянно контролировать свой дебетовый счет. Некоторые терминалы (банкоматы) могут показывать общую сумму доступных средств, включающую в себя овердрафт и начисленную зарплату.

Операции по снятию денежных средств или оплате товаров/услуг лучше производить на следующий день после начислений, так как не всегда денежные средства – начисленная заработная плата – поступают на счет быстро. Могут возникнуть технические неполадки, и списание произойдет за счет овердрафта, так как его сумма всегда в вашем распоряжении.

Источник.

www.tver-portal.ru

Что значит овердрафтная карта Сбербанка и условия обслуживания

Многие клиенты банка стали сталкиваться с таким понятием, как овердрафт. Вновь разработал новый продукт — овердрафтная карта. Но для того чтобы понять зачем она нужна и как используется, нужно расшифровать сам термин.

Что означает новый продукт от Сбербанка

Услуга овердрафт дает своим клиентам возможность тратить больше той суммы, которая есть на карте. Говоря иначе — это нечто вроде микрозайма, который банк предоставляет своим клиентам на определенный срок и под некий процент.

На сегодняшний день существует два вида — кредитная и дебетовая. Для того чтобы дать овердрафтной карте свое определение, нужно понять к какому виду она относится. При оформлении договора в банке, каждый пользователь подписывает бумаги, ему открывают личный счет, на котором будут храниться, и использоваться денежные средства.

Овердрафтная карта — это возможность использовать средства в случае возникновения минуса. Происходит это за счет банковских средств, но под процентной ставкой. Исходя из этого, ее можно отнести к дебетовому виду.

Откуда пришло понятие овердрафт?

После выпуска продукта, пользоваться им могли только юридические лица или организации. Ведь именно по их счетам постоянно проходят денежные средства. Действовала услуга так: когда на расчетном счету образовывалась задолженность перед кем-либо, банк разрешал пользоваться некой суммой в течение определенного срока. После того как на счет поступали деньги, банк списывал предоставленный долг вместе с процентами.

Услуга стала пользоваться популярностью, поэтому ее решили сделать доступной для частных лиц. Держатели, вправе тратить средства, превышающие баланс карты, но возвращать их с процентами и в короткое время.

Условия предоставления карты

Овердрафт, точно так же как и другой кредит, основан на возвратной основе. Но прежде чем оформить ее, нужно ознакомиться с условиями ее предоставления.

Сбербанк выпускает карту для клиента на основе 3 важных пунктов:

- Лимит. Устанавливается максимальная денежная сумма, которая будет предоставлена клиенту в долг. Она зависит от суммы дохода клиента, а также от частоты поступлений средств на счет. Сбербанк установил максимальный лимит — 30 тысяч, и минимальный — 1 тыс. Если клиент в ходе пользования соблюдает все условия, то Сбербанк вправе увеличить лимит.

- Оплата процентов. Данное условие обязательное, в независимости от того, сколько дней с момента пользования картой прошло. Начисление процентов начинается с первого дня, и составляет 18% годовых. Если клиент произвел оплату позднее срока, придется выплатить 36%.

- Своевременное погашение долга. Срок погашения небольшой, максимум 2 месяца. Для того чтобы выплатить меньший процент, лучше пополнять кату заранее.

Можно ли пользоваться овердрафтом при наличии дебетовой карты

У многих уже выпущена карточка для зарплаты, и им совсем не хочется посещать банк для того чтобы завести новую. Но для того чтобы подключить функцию овердрафта на свою карту, все-таки нужно посетить Сбербанк. Вам нужно будет заполнить определенные документы. После одобрения заявки банком вам сообщат об том, а также о сумме одобренного лимита. Если все условия договора полностью устраивают, то нужно подписать договор соглашения.

Преимущества

Нужно знать не только о том, что значит для клиента овердрафтная карта сбербанк, но и об основных преимуществах.

Овердрафтная карта удобна тем, что на зарплатной карте всегда будет некая сумма на крайний случай. Не нужно идти в Сбербанк для получения кредита.

По сравнению с другими займами, процент предоставления услуги невысокий.

Недостатки

Нередко возникают ситуации, когда клиенты оказываются в минусе не по своей вине. Это ошибка называется «технический овердрафт». Это связано с техническими сбоями. К минусам относится то, что денежные средства нужно вернуть в короткие сроки. Не все имеют такую возможность.

Как подать заявку на карту с индивидуальным дизайном на сайте Сбербанк

Зайдите на официальный сайт Сбербанка и авторизуйтесь. Выберите раздел «Выбрать карту» после чего «Выбрать дебетовую карту».

Нужно обратить внимание на карточку в порядке возрастания. Статус карты влияет на стоимость обслуживания в год и функциональность продукта.

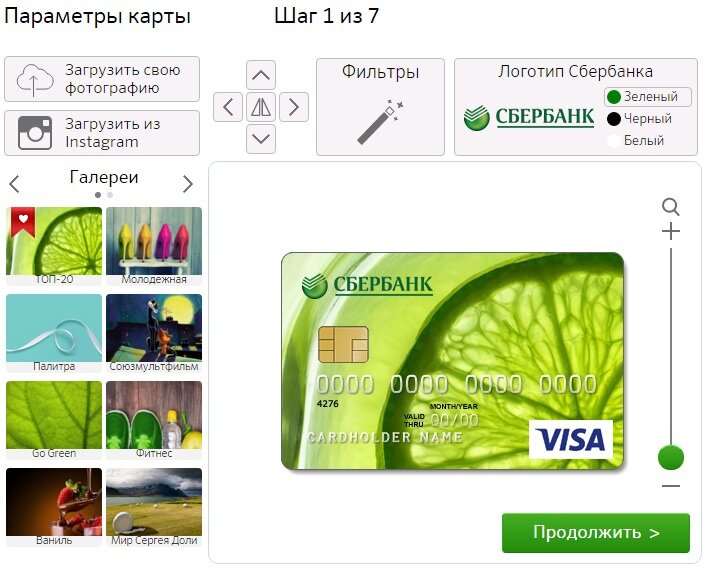

Затем перейдите в пункт «Индивидуальный дизайн».

Обязательно прочитайте, почему стоит выбрать пластиковую карту именно с индивидуальным дизайном, нажмите на кнопку «Оформить заявку».

Система предложит выбрать тип платежной системы.

Следующий этап будет самым интересным, нужно придумать и создать дизайн. В последующем ваша овердрафтная карта будет такой, какой вы ее создадите. Изображение можно выбрать тремя способами:

- загрузить фотографию с компьютера;

- загрузить фото из страницы в социальной сети;

- просмотреть галерею и выбрать уже готовый дизайн.

После того как будет выбран нужный вариант, нажмите продолжить.

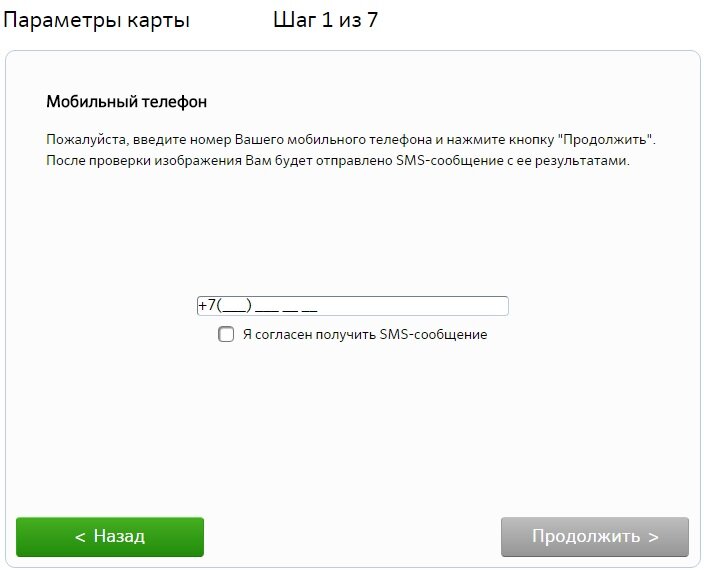

Следующим шагом будет указание своего номера телефона. После рассмотрения заявки, Сбербанк оповестит вас о своем решении посредством смс.

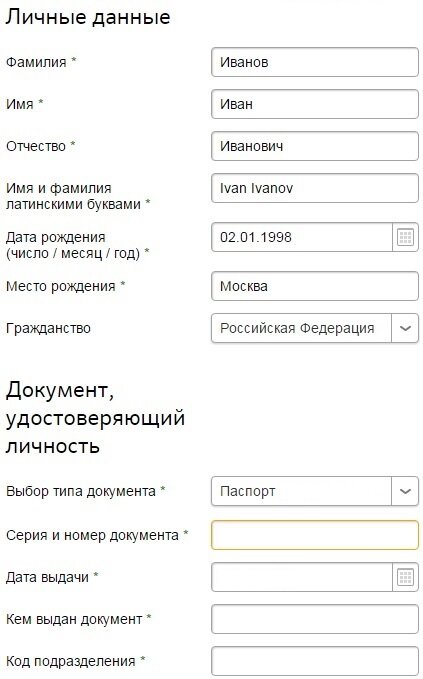

Продолжить заполнять персональные данные можно только после одобрительного ответа от банка. Шаг 2-5 будет включать предоставление личной информации. Каждое поле обязательно для заполнения.

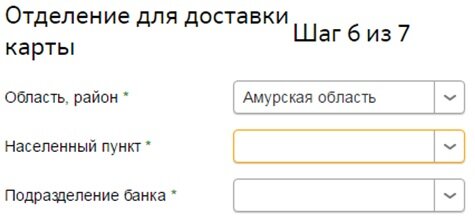

Пункту 6 нужно уделить особое внимание. Укажите адрес, где забрать карту будет удобно. Сбербанк отправит вашу карту в любую точку.

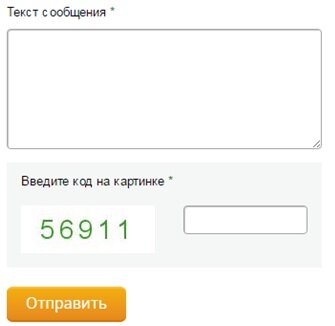

Последнее действие, впишите текст сообщения и код указанный на картинке. Это нужно для того, чтобы подтвердить заявку.

Овердрафтная карта успешно заказана.

В течение двух недель на ваш телефон позвонит сотрудник банка, сообщив о том, что она готова и находится в выбранном отделении.

1sberbank.ru