Что такое овердрафтная карта Сбербанка? Овердрафтная карта мир сбербанка что это такое

Овердрафтная карта мир от сбербанка

Нужно сделать покупку, а на счету минус. Отложить нельзя, взять денег негде. Вот тут-то на помощь и придет овердрафтная карта. Банковский механизм, разработанный специально для того, чтобы клиент банка мог пользоваться его средствами без дополнительного кредитования и связанных с ним затруднений (залог, поручительство и тому подобное).

Условия получения такой карты, как узнать денежные лимиты на овердрафтной карте Сбербанка, мы изложим ниже. Начнем же наш рассказ с того, что это значит — овердрафтная карта, и как происходит списание платы за овердрафт в Сбербанке России.

Овердрафт, по сути, это микрозайм особого рода. Для его предоставления нужно соблюсти несколько условий:

- Между клиентом и банком должно существовать соглашение о предоставлении услуги. Оговариваются порядок, лимиты займа, условия, проценты и возврат денег.

- Регулярные пополнения лицом, физическим или юридическим, своего счета.

- Человек или организация не может или не хочет по каким-то причинам терпеть ограничения своих расходов.

- Необходимость сделать выплаты, которые откладывать нельзя.

То есть овердрафт предоставляется тогда, когда потребности клиента превышают его денежные возможности. В этом случае он берет деньги у банка, производит свои выплаты. При наличии соглашения об этой услуге займ выдается автоматически в установленных пределах.

Такая услуга предоставляется практически всеми банками. Поэтому в дальнейшем мы будем рассматривать ее на примере Сбербанка.

Этим учреждением для удобства пользователей выпущена специальная овердрафтная карта.

Она представляет собой некий инструмент, который позволяет человеку иметь на своем картсчете одновременно свои средства и некую зарезервированную сумму (микрокредит).

Это уже не дебетовая, но еще не кредитная карта, поскольку воспользоваться предоставленным лимитом можно только при отсутствии своих денег. Она нечто среднее между тем и другим видом платежных карт, можно сказать, промежуточное звено.

В этом и состоит главное отличие: в совмещении дебетовых признаков и кредитных возможностей, при соблюдении выставленных банком условий и в пределах установленного размера.

Размер устанавливается индивидуально. Зависит он от возможностей пользователя, от того, насколько он платежеспособен.

Кредит устанавливается в диапазоне от одной тысячи рублей до 30000. Лимит может составить до половины ежемесячного дохода человека, но, как мы уже говорили, определяется он индивидуально.

При предоставлении овердрафта Сбербанком установлены следующие проценты:

- Рублевый – 18% (в год).

- Валютный (евро + доллар) – 16%.

Для того чтобы получить овердрафтную карту клиент должен:

- Проработать на последнем месте 6 месяцев, и не менее (на момент обращения).

- У него не должно быть просроченных кредитов и иных задолженностей по ним.

- Регулярное пополнение расчетного или лицевого счета.

- Хорошая кредитная история. Но данное условие не является обязательным. Решение принимает банк, руководствуясь своими критериями.

- Прописка. Требование необязательное, но, случается, что Сбербанк предоставляет свои услуги только по месту проживания, то есть регистрации.

Если вышеуказанные условия не соблюдены, то рассчитывать на получение овердрафтной карты не стоит.

Как пользоваться оведрафтной картой, условия получения займа на дебетовую карту и как можно подключить овердрафт к зарплатной карточке Сбербанка, расскажет специалист в этом видео:

Необходимые документы и порядок оформления

Для оформления соглашения овердрафта понадобятся:

- Личное заявление.

- Паспорт.

- Копия трудовой книжки.

- Справка о зарплате за последние 6 месяцев.

Процесс не займет много времени. Если документы в порядке, то процедура закончится через 10 – 15 минут. Для получения карты нужно прибыть лично в отделение Сбербанка. В отделении пишем заявление о предоставлении услуги.

Предъявляем свои документы и их копии, ждем решения. Потом, если решение будет положительным, подписываем соглашение об овердрафте и получаем карту. Она автоматически привязывается к счету.

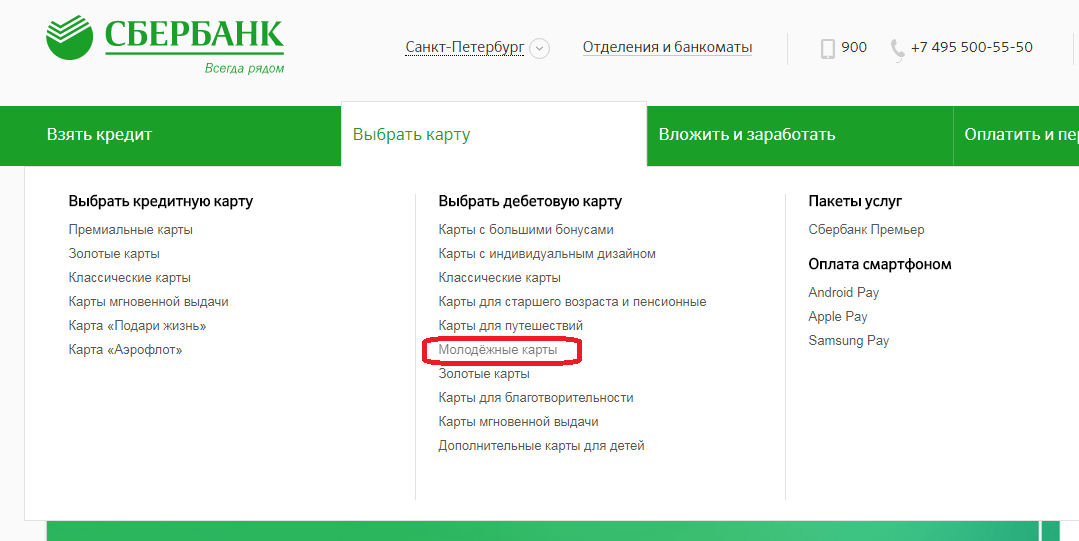

Можно заказать карту и на сайте Банка. Но для работы с мобильным Сбербанком нужно иметь дебетовую или кредитовую карту. Иначе полноценной работы не получится. Для регистрации и входа на портал используется номер карточки.

В установленный срок карта будет готова. Ее пришлют по почте на указанный адрес или будет назначена дата и время ее получения в отделении банка.

Займ предоставляется на срок до двух месяцев.

Условия предоставления автокредита в Сбербанке, его процентные ставки и насколько выгодны предложения банка, можете узнать на страницах нашего сайта!

Кредитная карта Сбербанка на 50 дней без процентов — правила расчета льготного периода и отзывы клиентов найдете в этом материале.

Как стать участником бонусной программы «Спасибо» от Сбербанка и где потратить накопленные баллы, расскажем вот здесь: http://cursinfo.com/spasibo-ot-sberbanka/.

Отметим основные достоинства этого вида кредита:

- Оперативность. Займ, когда денег на счету нет, в пределах лимита предоставляется автоматически.

- Нет необходимости оформлять дополнительные кредитные соглашения.

- Не требуется предоставлять в банк залог или обязательства поручителя.

- Кредит не имеет целевого назначения.

- После того как счет пополнится, задолженность гасится автоматически.

- Овердрафт можно восстановить (после полного погашения предыдущего).

- Пользоваться им можно неограниченно.

Их немного, но они достаточно весомы.

Первый минус. Высокие проценты. При предоставлении овердрафта они значительно выше обычного кредита в Сбербанке.

Второй. Ограниченный срок использования. Он составляет не более двух месяцев.

Овердрафтная карта — что это такое и какие «подводные камни» могут быть при получении такого типа карт в Сбербанке России? Ответы найдете в этом видео:

Сергей, г. Москва: «Овера – не очень удобно. Лимит по ней суммируется с личными деньгами. Не разберешь, где свои, а где банковские».

Николай, Муром: «О том, что моя карта овердрафтная, узнал случайно. Позвонил в банк. Там мне подтвердили, что это так. Получается, что без меня, меня женили. Так не делается».

Банкир: «Мне кажется, что так поступать нельзя. Людям вкручивают в Сбербанке овердрафтные карты, даже не разъяснив, что это. Пользуются незнанием и вгоняют в долги«.

Петр: «Я получал дебетовую карту. Однако банк произвольно изменил ее статус. Теперь она овердрафтная. Мне она не нужна, а банк отвечает: мол, так только пишем, а на самом деле имеем в виду дебетовую. Странно, как-то».

Алекс: «Считаю, что подло скрывать от клиента его же баланс на счету. Нужно разделять, где остатки, а где овера. Иначе возникает путаница, в результате долги. А проценты по ней могут набежать до трехзначных величин«.

Подобная банковская услуга – подстраховка на случай непредвиденных обстоятельств. Если нужды в ней нет, то лучше от овердрафта отказаться. Для этого при заполнении документов достаточно в графе с названием овердрафт проставить значение – 0.

Нравится статья? Оцени и поделись с друзьями в соцсетях!

Понравилась статья? Подписывайтесь на обновления сайта по RSS, или следите за обновлениями ВКонтакте, Одноклассниках, Facebook, Google Plus или Twitter.

Подписывайтесь на обновления по E-Mail:

Расскажите друзьям! Расскажите об этой статье своим друзьям в любимой социальной сети с помощью кнопок под статьей. Спасибо!

Добавить комментарий Отменить ответ

© 2012-2022 Cursinfo.com Все права защищены!

Адрес: Россия, Москва, ул. Преображенская 2к1

Копирование материалов сайта без указания источника с активной, индексируемой ссылкой ЗАПРЕЩЕНО!

Ранее в ряде СМИ и в социальных сетях появилась информация о том, что в графе «тип карты» в личном кабинете «Сбербанк Онлайн» дебетовые карты получили значение «овердрафтная». В пресс-службе «Сравни.ру» сообщили, что никаких изменений не производилось.

Пишут, что Сбербанк без согласия клиентов перевел все дебетовые карты в статус овердрафтных.

Сбербанк самовольно перевел карты клиентов с дебетовых в овердрафтные.

Это значит, что терь можно уйти в минус за счет "микрозайма9quot;

«Никаких изменений в условиях обслуживания карт не производилось. Никаких кредитов по дебетовой карте невозможно, хотя она и может отображаться в СБОЛ ("Сбербанк Онлайн", прим. редакции) как "овердрафтная". В мобильном приложении СБОЛ карты отображаются как овердрафтные, что необходимо для корректной работы приложения с платежами и переводами», — говорится в сообщении.

В пресс-службе отдельно подчеркнули, что «информация, распространяемая в интернете, не соответствует действительности».

Овердрафтные карты отличаются от дебетовых тем, что при недостаточном количестве средств для оплаты банк автоматически предоставляет клиенту кредит на сумму, необходимую для списания.

На указанный Вами адрес e-mail будет выслан запрос, для подтверждения регистрации перейдите по ссылке.

Инструкции по восстановлению пароля отправлены на указанный e-mail.

kleotur.info

Овердрафтная карта мир

Нужно сделать покупку, а на счету минус. Отложить нельзя, взять денег негде. Вот тут-то на помощь и придет овердрафтная карта. Банковский механизм, разработанный специально для того, чтобы клиент банка мог пользоваться его средствами без дополнительного кредитования и связанных с ним затруднений (залог, поручительство и тому подобное).

Условия получения такой карты, как узнать денежные лимиты на овердрафтной карте Сбербанка, мы изложим ниже. Начнем же наш рассказ с того, что это значит — овердрафтная карта, и как происходит списание платы за овердрафт в Сбербанке России.

Овердрафт, по сути, это микрозайм особого рода. Для его предоставления нужно соблюсти несколько условий:

- Между клиентом и банком должно существовать соглашение о предоставлении услуги. Оговариваются порядок, лимиты займа, условия, проценты и возврат денег.

- Регулярные пополнения лицом, физическим или юридическим, своего счета.

- Человек или организация не может или не хочет по каким-то причинам терпеть ограничения своих расходов.

- Необходимость сделать выплаты, которые откладывать нельзя.

То есть овердрафт предоставляется тогда, когда потребности клиента превышают его денежные возможности. В этом случае он берет деньги у банка, производит свои выплаты. При наличии соглашения об этой услуге займ выдается автоматически в установленных пределах.

Такая услуга предоставляется практически всеми банками. Поэтому в дальнейшем мы будем рассматривать ее на примере Сбербанка.

Этим учреждением для удобства пользователей выпущена специальная овердрафтная карта.

Она представляет собой некий инструмент, который позволяет человеку иметь на своем картсчете одновременно свои средства и некую зарезервированную сумму (микрокредит).

Это уже не дебетовая, но еще не кредитная карта, поскольку воспользоваться предоставленным лимитом можно только при отсутствии своих денег. Она нечто среднее между тем и другим видом платежных карт, можно сказать, промежуточное звено.

В этом и состоит главное отличие: в совмещении дебетовых признаков и кредитных возможностей, при соблюдении выставленных банком условий и в пределах установленного размера.

Размер устанавливается индивидуально. Зависит он от возможностей пользователя, от того, насколько он платежеспособен.

Кредит устанавливается в диапазоне от одной тысячи рублей до 30000. Лимит может составить до половины ежемесячного дохода человека, но, как мы уже говорили, определяется он индивидуально.

При предоставлении овердрафта Сбербанком установлены следующие проценты:

- Рублевый – 18% (в год).

- Валютный (евро + доллар) – 16%.

Для того чтобы получить овердрафтную карту клиент должен:

- Проработать на последнем месте 6 месяцев, и не менее (на момент обращения).

- У него не должно быть просроченных кредитов и иных задолженностей по ним.

- Регулярное пополнение расчетного или лицевого счета.

- Хорошая кредитная история. Но данное условие не является обязательным. Решение принимает банк, руководствуясь своими критериями.

- Прописка. Требование необязательное, но, случается, что Сбербанк предоставляет свои услуги только по месту проживания, то есть регистрации.

Если вышеуказанные условия не соблюдены, то рассчитывать на получение овердрафтной карты не стоит.

Как пользоваться оведрафтной картой, условия получения займа на дебетовую карту и как можно подключить овердрафт к зарплатной карточке Сбербанка, расскажет специалист в этом видео:

Необходимые документы и порядок оформления

Для оформления соглашения овердрафта понадобятся:

- Личное заявление.

- Паспорт.

- Копия трудовой книжки.

- Справка о зарплате за последние 6 месяцев.

Процесс не займет много времени. Если документы в порядке, то процедура закончится через 10 – 15 минут. Для получения карты нужно прибыть лично в отделение Сбербанка. В отделении пишем заявление о предоставлении услуги.

Предъявляем свои документы и их копии, ждем решения. Потом, если решение будет положительным, подписываем соглашение об овердрафте и получаем карту. Она автоматически привязывается к счету.

Можно заказать карту и на сайте Банка. Но для работы с мобильным Сбербанком нужно иметь дебетовую или кредитовую карту. Иначе полноценной работы не получится. Для регистрации и входа на портал используется номер карточки.

В установленный срок карта будет готова. Ее пришлют по почте на указанный адрес или будет назначена дата и время ее получения в отделении банка.

Займ предоставляется на срок до двух месяцев.

Условия предоставления автокредита в Сбербанке, его процентные ставки и насколько выгодны предложения банка, можете узнать на страницах нашего сайта!

Кредитная карта Сбербанка на 50 дней без процентов — правила расчета льготного периода и отзывы клиентов найдете в этом материале.

Как стать участником бонусной программы «Спасибо» от Сбербанка и где потратить накопленные баллы, расскажем вот здесь: http://cursinfo.com/spasibo-ot-sberbanka/.

Отметим основные достоинства этого вида кредита:

- Оперативность. Займ, когда денег на счету нет, в пределах лимита предоставляется автоматически.

- Нет необходимости оформлять дополнительные кредитные соглашения.

- Не требуется предоставлять в банк залог или обязательства поручителя.

- Кредит не имеет целевого назначения.

- После того как счет пополнится, задолженность гасится автоматически.

- Овердрафт можно восстановить (после полного погашения предыдущего).

- Пользоваться им можно неограниченно.

Их немного, но они достаточно весомы.

Первый минус. Высокие проценты. При предоставлении овердрафта они значительно выше обычного кредита в Сбербанке.

Второй. Ограниченный срок использования. Он составляет не более двух месяцев.

Овердрафтная карта — что это такое и какие «подводные камни» могут быть при получении такого типа карт в Сбербанке России? Ответы найдете в этом видео:

Сергей, г. Москва: «Овера – не очень удобно. Лимит по ней суммируется с личными деньгами. Не разберешь, где свои, а где банковские».

Николай, Муром: «О том, что моя карта овердрафтная, узнал случайно. Позвонил в банк. Там мне подтвердили, что это так. Получается, что без меня, меня женили. Так не делается».

Банкир: «Мне кажется, что так поступать нельзя. Людям вкручивают в Сбербанке овердрафтные карты, даже не разъяснив, что это. Пользуются незнанием и вгоняют в долги«.

Петр: «Я получал дебетовую карту. Однако банк произвольно изменил ее статус. Теперь она овердрафтная. Мне она не нужна, а банк отвечает: мол, так только пишем, а на самом деле имеем в виду дебетовую. Странно, как-то».

Алекс: «Считаю, что подло скрывать от клиента его же баланс на счету. Нужно разделять, где остатки, а где овера. Иначе возникает путаница, в результате долги. А проценты по ней могут набежать до трехзначных величин«.

Подобная банковская услуга – подстраховка на случай непредвиденных обстоятельств. Если нужды в ней нет, то лучше от овердрафта отказаться. Для этого при заполнении документов достаточно в графе с названием овердрафт проставить значение – 0.

Нравится статья? Оцени и поделись с друзьями в соцсетях!

Понравилась статья? Подписывайтесь на обновления сайта по RSS, или следите за обновлениями ВКонтакте, Одноклассниках, Facebook, Google Plus или Twitter.

Подписывайтесь на обновления по E-Mail:

Расскажите друзьям! Расскажите об этой статье своим друзьям в любимой социальной сети с помощью кнопок под статьей. Спасибо!

Добавить комментарий Отменить ответ

© 2012-2022 Cursinfo.com Все права защищены!

Адрес: Россия, Москва, ул. Преображенская 2к1

Копирование материалов сайта без указания источника с активной, индексируемой ссылкой ЗАПРЕЩЕНО!

Овердрафтные карты Сбербанка не на шутку напугали россиян, являющихся держателями карт этого банка. Что такое овердрафтная карта простыми словами, можно ли ее отключить и как узнать лимит по карте - подробности.

Что это такое простыми словами овердрафтная карта? В Сбербанке пояснили, что в мобильном приложении банка дебетовые карты держателей теперь отображаются как овердрафтные. Изменение статуса карт стало простой технической необходимостью. С такой карты просто нельзя потратить больше денег, чем на ней есть в настоящий момент. Это главное отличие дебетовой карты от кредитной.

В обслуживании Сбербанка есть два вида карт. Это дебетовые и дебетовые с овердрафтом. По овердрафтным картам есть некоторые преимущества в обслуживании. В частности, можно совершить платежи в пределах лимита расходов. Исходя из тарифов банка известно, что овердрафт может быть только на одном варианте сбербанковских карт - Visa Infinite. Правда и обслуживание такой карты стоит порядка 30 тысяч рублей в год.

Как отключить овердфрат? Включить эту опцию может только сам клиент. Равно как и отключить. В банке пояснили, что не все карты сейчас овердрафтные. В мобильном приложении можно легко отключить овердрафт. Но если этого сделать самостоятельно не получается, можно обратиться на горячую линию банка к специалистам. Отключить ненужные опции клиентам помогут и специалисты в офисах банка.

Более того, в приложении «Сбербанк Онлайн» дебетовые карты всегда были отображены, как овердрафтные. И все потому, что нельзя снять с них больше денег, чем есть. Просто невозможно уйти в минус, что позволительно на кредитках. И поэтому отображение овердрафта сейчас - необходимость для работы с переводами и платежами.

Как узнать лимит овердрафтной карты? Лимит на такой карте - текущее состояние счета и не больше. Это можно увидеть в приложении «Сбербанк Онлайн». Условия обслуживания карт не менялись и остаются прежними.

«Овердрафт не предполагает задолженностей и кредитных обязательств по ним. И никакого рода кредиты по дебетовым картам произвести нельзя. Даже если она отбражается как овердрафтная. Карты выпускаются как овердрафтные, но сама опция к ним не подключается», - говорят в банке.

kleotur.info

Что такое овердрафтная карта Сбербанка?

Иногда возникают неприятные ситуации, когда при проведении какой-либо оплаты неожиданно выясняется, что средств на счету не хватает. Овердрафтная карта Сбербанка избавит своих держателей от проблем, предоставив недостающую сумму без каких-либо проволочек и требований к оформлению.

Предоставляя расширенные полномочия плательщикам, овердрафт осуществляется на особых условиях. Поэтому необходимо знать, что такое овердрафтная карта и как ее использовать с собственной выгодой.

Понятие овердрафта по карте

Совсем недавно крупнейший банк РФ сообщил пользователям мобильных приложений о смене статуса по дебетовому пластику на овердрафтную карту Сбербанка. Что это такое и какие преимущества он дает – данные вопросы интересуют многих держателей карт, так как данный вид услуги не был распространен среди населения. В то же время перевод карточек на овердрафт и смена статуса были связаны с технической необходимостью и не предусматривали фактического подключения опции.

Согласно политике банка, смена статуса карты на овердрафтную происходит исключительно по волеизъявлению держателя, выпустившего пластик, и нуждается в дополнительном согласовании. Это значит, что автоматически получить опцию не получится.

Овердрафтная карта предоставляет возможность превышения суммы расходной операции над суммой остатка на карточном счету. Теперь владелец пластика с подключенным овердрафтом может успешно завершать оплату, даже если средств на счету недостаточно. В результате Сбербанк России предоставляет недостающую для оплата сумму, взимая за это определенную плату.

Что значит овердрафтная карта для простого обывателя, можно судить из следующего примера: сотрудник организации, получающий на дебетовую карточку Visa Classic заработную плату, решил потратить ее остаток в преддверии нового поступления, однако суммы на покупку не хватило, в результате при следующем зачислении средств из полученной суммы автоматически списались средства, которых в прошлый раз не хватило для завершения оплаты.

Овердрафтная карта, что выдается работодателем для зарплатных перечислений, зачастую уже имеет подключенную опцию, поэтому следует быть осторожнее, распоряжаясь последними средствами на счету, – не исключено, что при совершении оплаты будут использованы банковские средства, фактически использован микрозаем.

Специалисты отделения, выдавая овердрафтную карту Сбербанка, объясняют, что это удобный способ перезанять небольшую сумму на короткий срок, которая будет автоматически возвращена банку при следующем поступлении.

Условия подключения

Несмотря на особые удобства использования, следует понимать, что деньги ссужаются банком на определенных условиях:

1. В зависимости от активности использования устанавливается свой овердрафтный лимит. Как правило, размер лимита не превышает 30 тысяч рублей, однако точный лимит устанавливается индивидуально.

2. Средства выделяются банком на возмездной основе:

- для рублевых счетов по «Виза Классик», «Мир» начисляется по 18% годовых, для валютных операций по тем же типам платежных систем – ставка 16%;

- для социальных карточек «Маэстро» при неустановленном лимите взимают 40% годовых;

- для платежной системы «МастерКард Mass» установлена уникальная нулевая ставка за использование заемных средств.

3. При несвоевременном погашении овердрафта будет взиматься повышенная ставка (от 34-36% в рублях), поэтому следует быть внимательным, не допуская использование заемных средств в течение длительного периода.

4. Срок погашения – в пределах одного календарного месяца, следующего за месяцем, в течение которого образовался дефицит средств. Таким образом, у клиента есть почти двухмесячный период, когда можно вернуть заемные средства с минимальной переплатой.

Следует отличать овердрафтные карты от обычного займа, так как сумма займа заранее не согласовывается, а для использования ссуды не требуется дополнительного выпуска отдельной карточки или посещения банка.

Варианты овердрафта

В настоящее время Сбербанк предлагает овердрафт по самым различным типам карт платежных систем «Мир», «Visa Классик», «Мастеркард» и т. д.

Предложение Сбербанка охватывает не только клиентов среди физических лиц, но и организации. Различают овердрафт для организации, по дебетовым картам Сбербанка и технический. Если услуга для юридических лиц и по дебетовому пластику подлежит индивидуальному согласованию, то по зарплатным карточкам зачастую работодатель сам подключает овердрафт, заключив предварительно соглашение с банком.

В отдельных ситуациях возникает такая ситуация, как технический овердрафт. Иногда по дебетовой карте, в силу технического сбоя, становится доступной гораздо большая сумма, чем это предполагалось изначально или имелось на карточном счете. Причинами технического овердрафта могут стать скачки курса валют, различные технические проблемы, задержки в переводе средств по карте.

Подключение услуги

Благодаря применению овердрафта, пользователь решает проблему, когда до поступления заработной платы не хватает совсем немного средств.

Краткосрочный заем в виде овердрафта имеет свои плюсы и минусы:

- не нужно тратить время на поиск средств и одалживание их у знакомых;

- не требуется дополнительное согласование с банком и выпуск отдельного пластика;

- более комфортной становится процедура расходования средств, когда при оплате может быть обнаружен недостаток средств в считанные копейки.

В то же время следует проявлять бдительность и контролировать расходование сумм, чтобы не столкнуться со значительным перерасходом, который впоследствии придется оплачивать в виде процентов.

Подключение опции производится в отделении, где была выдана карточка, и только по заявлению клиента, при условии предъявления паспорта и банковского пластика.

Не стоит думать, что услуга заработает автоматически. Специалист банк проанализирует активность расходования средств и их поступлений, уровень платежеспособности и определит доступный лимит, который может быть установлен. Обычно овердрафт предлагают в размере, не превышающем 2-3 месячных поступлений по карточке (или 2-3 зарплат). Для большего размера овердрафта дополнительно предоставляют справку, подтверждающую трудовые доходы гражданина.

При подключении услуги есть некоторые исключения: юрлицо может в режиме онлайн послать заявку на подключение опции с указанием конкретных лиц, которым требуется овердрафт.

В целях безопасности не рекомендуется устанавливать большие лимиты, так как фактически средства выдаются с довольно большой процентной переплатой. Если средства требуются на длительный срок, лучше всего использовать обычный заем, а вот для одалживания небольших сумм овердрафт является оптимальным решением.

banklife.ru

что такое овердрафтная карта мир сбербанка

Многие владельцы пластиковых карт привыкли ни в чем себе не отказывать. И как же бывает обидно, когда в самый неподходящий момент на счете заканчиваются деньги. Понимая чаяния клиентов и их желание приобрести понравившийся товар даже при нулевом балансе, Сбербанк предлагает услугу овердрафта. Однако, что значит овердрафтная карта Сбербанка, знают немногие.

Что такое овердрафт

Овердрафт — превышение расходов клиента над его платежными возможностями. Иными словами, клиент имеет возможность тратить больше, чем имеет. Нередко подобная ситуация возникает при недостаточном внимании лица к состоянию своего банковского счета или при стойком нежелании отказываться от покупки в данный момент. Благодаря овердрафту можно своевременно произвести все расчеты, в последующем вернув эти средства банку.

Пользуясь этой услугой, клиенты как бы берут микрокредит на небольшой срок, что очень удобно при необходимости перехватить некоторую сумму до зарплаты. Соответственно, отвечая на вопрос, тип карты овердрафтная — что это такое, следует подчеркнуть возможность использования ее держателем несколько большей суммы, чем есть на его счете.

Условия овердрафта от «Сбербанка»

Предоставляя возможность клиенту пользоваться своими средствами, «Сбербанк» определил условия, от соблюдения которых зависит возможность пользования услугой. Это позволяет четко понять, что такое овердрафтная карта Сбербанка, и каковы ее возможности.

- Выплата ставки по овердрафту, составляющей 18% в рублях и 16% в евро и долларах.

- Овердрафтный лимит. Его средний размер составляет до 30 тыс. рублей, но конкретная сумма зависит от платежеспособности лица и устанавливается в индивидуальном порядке.

- Необходимость погашения задолженности не позднее двух месяцев с момента осуществления операции займа.

О чем обязательно нужно знать

Если вам показалась интересной овердрафтная карта Сбербанка, что это такое нужно знать со всех сторон. Размер процентной ставки под овердрафт напрямую зависит от того, превышен установленный лимит или нет.

В случае выхода за обозначенную сумму стоимость пользования заемными средствами увеличивается в два раза, достигая 36% годовых в рублевом эквиваленте и 33% в валюте. Эти проценты будут начислены на всю сумму, потраченную сверх лимита. Такие же драконовские проценты начисляются и при несвоевременной выплате транша. Поэтому необходимо избегать возникновения задолженности и погашать ее в полном объеме.

Дебетовая карта с овердрафтом

В своей основе дебетовые карты с овердрафтом представляют собой обычный банковский продукт, на который переводятся пенсионные выплаты, зарплата, социальные трансферты или иные виды дохода. У них отсутствует кредитный лимит, так как на таких картах хранятся личные средства гражданина. Но благодаря услуге овердрафта, он может выходить в минус в пределах установленного овердрафтного лимита. Это превращает ее в промежуточное звено между классической кредитной и дебетовой картой. В отличие от кредитной, дебетовая карта с овердрафтом характеризуется:

- отсутствием льготного периода, поэтому проценты начисляются с первого дня пользования займом на всю сумму долга;

- бесплатным обналичиванием денег;

- более низким процентом пользования заемными средствами;

- необходимостью погашения всей суммы задолженности.

Списание средств по овердрафту происходит автоматически, а не по инициативе заемщика как с обычным кредитом. При установлении положительного баланса на счете сразу происходит перерасчет задолженности. В зависимости от конкретной ситуации списывается основная сумма долга, начисленные проценты и дополнительные начисления за превышение лимита или несвоевременную оплату.

Как подключить услугу овердрафта в Сбербанке

Отвечая на вопрос, овердрафтная карта — что это и как подключить, необходимо знать требования, выдвигаемые банком к клиенту для ее получения. Они довольно просты:

- трудоспособный возраст;

- наличие постоянного места работы;

- постоянная регистрация в зоне обслуживания «Сбербанка».

Самый простой способ подключить услугу — войти в число зарплатных клиентов «Сбербанка», для которых она нередко активируется автоматически непосредственно во время оформления карты. Владельцу обычной дебетовой карты нужно написать заявление и приложить к нему паспорт и трудовую книжку. Кроме того, существует возможность подключения услуги онлайн. Для этого достаточно зайти на сайт или скачать приложение «Сбербанк Онлайн» и зайти в соответствующий подраздел меню.

Для некоторых видов дебетовых карт не предусмотрено подключение услуги, но даже они иногда могут уйти в минус. Это происходит при списании банком различных комиссий, например, за SMS-оповещение или проведение неавторизованных транзакций. Подобная ситуация называется техническим овердрафтом.

znatokdeneg.ru

Овердрафтная карта сбербанка — что это такое, плюсы и минусы, возможные «подводные камни»

Нужно сделать покупку, а на счету минус. Отложить нельзя, взять денег негде. Вот тут-то на помощь и придет овердрафтная карта. Банковский механизм, разработанный специально для того, чтобы клиент банка мог пользоваться его средствами без дополнительного кредитования и связанных с ним затруднений (залог, поручительство и тому подобное).

Условия получения такой карты, как узнать денежные лимиты на овердрафтной карте Сбербанка, мы изложим ниже. Начнем же наш рассказ с того, что это значит — овердрафтная карта, и как происходит списание платы за овердрафт в Сбербанке России.

к оглавлению ↑Овердрафт, по сути, это микрозайм особого рода. Для его предоставления нужно соблюсти несколько условий:

Подобрать и получить выгодный кредит

- Между клиентом и банком должно существовать соглашение о предоставлении услуги. Оговариваются порядок, лимиты займа, условия, проценты и возврат денег.

- Регулярные пополнения лицом, физическим или юридическим, своего счета.

- Человек или организация не может или не хочет по каким-то причинам терпеть ограничения своих расходов.

- Необходимость сделать выплаты, которые откладывать нельзя.

То есть овердрафт предоставляется тогда, когда потребности клиента превышают его денежные возможности. В этом случае он берет деньги у банка, производит свои выплаты. При наличии соглашения об этой услуге займ выдается автоматически в установленных пределах.

После поступления средств на счет задолженность гасится. С расчетного счета организаций они списываются банком, физическое лицо выплачивает займ сам.

Такая услуга предоставляется практически всеми банками. Поэтому в дальнейшем мы будем рассматривать ее на примере Сбербанка.

Этим учреждением для удобства пользователей выпущена специальная овердрафтная карта.

Она представляет собой некий инструмент, который позволяет человеку иметь на своем картсчете одновременно свои средства и некую зарезервированную сумму (микрокредит).

Это уже не дебетовая, но еще не кредитная карта, поскольку воспользоваться предоставленным лимитом можно только при отсутствии своих денег. Она нечто среднее между тем и другим видом платежных карт, можно сказать, промежуточное звено.

В этом и состоит главное отличие: в совмещении дебетовых признаков и кредитных возможностей, при соблюдении выставленных банком условий и в пределах установленного размера.

Срок погашения – 1 месяц. Для физических лиц, которые чаще всего получают овердрафт на зарплатную карту Сбербанка, предусматривается оплата его в день получения оной.

к оглавлению ↑Лимит и проценты

Размер устанавливается индивидуально. Зависит он от возможностей пользователя, от того, насколько он платежеспособен.

Кредит устанавливается в диапазоне от одной тысячи рублей до 30000. Лимит может составить до половины ежемесячного дохода человека, но, как мы уже говорили, определяется он индивидуально.

При предоставлении овердрафта Сбербанком установлены следующие проценты:

- Рублевый – 18% (в год).

- Валютный (евро + доллар) – 16%.

Если пользователь превысит установленный лимит, нарушит сроки погашения, то проценты увеличиваются. В рублях они составят 36%, а валюте – 33.

к оглавлению ↑Для того чтобы получить овердрафтную карту клиент должен:

Подобрать и получить выгодный кредит

- Проработать на последнем месте 6 месяцев, и не менее (на момент обращения).

- У него не должно быть просроченных кредитов и иных задолженностей по ним.

- Регулярное пополнение расчетного или лицевого счета.

- Хорошая кредитная история. Но данное условие не является обязательным. Решение принимает банк, руководствуясь своими критериями.

- Прописка. Требование необязательное, но, случается, что Сбербанк предоставляет свои услуги только по месту проживания, то есть регистрации.

Это основные требования, предъявляемые к соискателю овердрафта. Возможны дополнительные условия предоставления услуги овердрафта Сбербанком, но не обременительные и касаются в основном доходов за определенный период.

Если вышеуказанные условия не соблюдены, то рассчитывать на получение овердрафтной карты не стоит.

Как пользоваться оведрафтной картой, условия получения займа на дебетовую карту и как можно подключить овердрафт к зарплатной карточке Сбербанка, расскажет специалист в этом видео:

к оглавлению ↑Для оформления соглашения овердрафта понадобятся:

- Личное заявление.

- Паспорт.

- Копия трудовой книжки.

- Справка о зарплате за последние 6 месяцев.

Процесс не займет много времени. Если документы в порядке, то процедура закончится через 10 – 15 минут. Для получения карты нужно прибыть лично в отделение Сбербанка. В отделении пишем заявление о предоставлении услуги.

Предъявляем свои документы и их копии, ждем

решения. Потом, если решение будет положительным, подписываем соглашение об овердрафте и получаем карту. Она автоматически привязывается к счету.

Можно заказать карту и на сайте Банка. Но для работы с мобильным Сбербанком нужно иметь дебетовую или кредитовую карту. Иначе полноценной работы не получится. Для регистрации и входа на портал используется номер карточки.

После регистрации нужно подать заявку на получение овердрафта (карты). Когда откроется форма заявки, ее заполняют и отправляют на рассмотрение.

В установленный срок карта будет готова. Ее пришлют по почте на указанный адрес или будет назначена дата и время ее получения в отделении банка.

Займ предоставляется на срок до двух месяцев.

Условия предоставления автокредита в Сбербанке, его процентные ставки и насколько выгодны предложения банка, можете узнать на страницах нашего сайта!

Кредитная карта Сбербанка на 50 дней без процентов — правила расчета льготного периода и отзывы клиентов найдете в этом материале.

Как стать участником бонусной программы «Спасибо» от Сбербанка и где потратить накопленные баллы, расскажем вот здесь: http://cursinfo.com/spasibo-ot-sberbanka/.

к оглавлению ↑Преимущества

Отметим основные достоинства этого вида кредита:

- Оперативность. Займ, когда денег на счету нет, в пределах лимита предоставляется автоматически.

- Нет необходимости оформлять дополнительные кредитные соглашения.

- Не требуется предоставлять в банк залог или обязательства поручителя.

- Кредит не имеет целевого назначения.

- После того как счет пополнится, задолженность гасится автоматически.

- Овердрафт можно восстановить (после полного погашения предыдущего).

- Пользоваться им можно неограниченно.

Их немного, но они достаточно весомы.

Первый минус. Высокие проценты. При предоставлении овердрафта они значительно выше обычного кредита в Сбербанке.

Второй. Ограниченный срок использования. Он составляет не более двух месяцев.

Собственно и все. Остальные недостатки носят чисто технический характер и не являются присущими этой услуге перманентно, то есть возникают они время от времени и относятся к работе системы Сбербанка в целом.

Овердрафтная карта — что это такое и какие «подводные камни» могут быть при получении такого типа карт в Сбербанке России? Ответы найдете в этом видео:

к оглавлению ↑Сергей, г. Москва: «Овера – не очень удобно. Лимит по ней суммируется с личными деньгами. Не разберешь, где свои, а где банковские».

Николай, Муром: «О том, что моя карта овердрафтная, узнал случайно. Позвонил в банк. Там мне подтвердили, что это так. Получается, что без меня, меня женили. Так не делается».

Банкир: «Мне кажется, что так поступать нельзя. Людям вкручивают в Сбербанке овердрафтные карты, даже не разъяснив, что это. Пользуются незнанием и вгоняют в долги«. Петр: «Я получал дебетовую карту. Однако банк произвольно изменил ее статус. Теперь она овердрафтная. Мне она не нужна, а банк отвечает: мол, так только пишем, а на самом деле имеем в виду дебетовую. Странно, как-то». Алекс: «Считаю, что подло скрывать от клиента его же баланс на счету. Нужно разделять, где остатки, а где овера. Иначе возникает путаница, в результате долги. А проценты по ней могут набежать до трехзначных величин«.

Подобная банковская услуга – подстраховка на случай непредвиденных обстоятельств. Если нужды в ней нет, то лучше от овердрафта отказаться. Для этого при заполнении документов достаточно в графе с названием овердрафт проставить значение – 0.

Вконтакте

Google+

Одноклассники

Нравится статья? Оцени и поделись с друзьями в соцсетях!

cursinfo.com

Овердрафтная карта Сбербанка — что это такое

Среди широкого спектра банковских услуг и предложений по банковским продуктам есть овердрафтная карта Сбербанка. Что это такое, как получить карточку Виза Клакссик, МИР или иную такого типа, и правильно пользоваться, узнаем из статьи.

Что означает разрешенный овердрафт

Рассмотрим подробнее, что значит овердрафтная карта Сбербанка. При оформлении банковских карт (Виза Классик, МИР и других) банк может предоставить клиенту дополнительную услугу – овердрафт. Если по каким-либо причинам такой сервис был подключен автоматически или клиент захотел оформить карту с такими условиями, то ему будет доступна определенная сумма сверх тех денег, которые имеются на карточном счете.

Овердрафт по карте Виза Классик или МИР — своего рода микрокредит, доступный владельцу карточки в любое время. Им можно воспользоваться только тогда, когда на р/с закончились собственные средства. То есть, пластик, по которому будут доступны не только личные деньги, но и заемные, вот что означает овердрафтная карта Сбербанка.

Различают несколько вариантов овердрафта по картам Виза Классик, МИР и другим, узнаем о них подробнее.

Некоторым клиентам банк может предложить особенный тип овердрафтной карты Сбербанка. Что это предложение означает?

Различают несколько видов овердрафта:

- для юридических лиц;

- для дебетовых/зарплатных карточек

- технический.

Владелец карты c овердрафтом получает предодобренный кредит на банковскую карту, который будет доступен при нулевом балансе

Владелец карты c овердрафтом получает предодобренный кредит на банковскую карту, который будет доступен при нулевом балансеЮридическим лицам, занимающимся предпринимательской деятельностью, могут разрешить пользоваться заемными деньгами по мере необходимости для расчетов. Это позволяет проводить нужные операции без дополнительного обращения в банк. Фактически им предоставляют открытую возобновляемую кредитную линию, которая регулярно погашается и используется по мере необходимости.

Клиентам – физическим лицам может быть оформлена овердрафтная карта Сбербанка visa. Что это дает? Принцип тот же: по мере необходимости появляется возможность использовать доступные деньги в одобренном банком размере. Их можно расценивать как микрозайм до зарплаты или любого поступления денежных средств на карточный счет.

Технический вариант. Если у вас овердрафтная карта Виза Классик Сбербанка или просто дебетовая карточка или кредитка из-за технических сбоев клиенту могут быть доступна большая сумма денег, чем есть на счету. Он происходит в результате технических сбоев, задержки движения денег по счету, колебаний курса валют и т.д. Технический или неразрешенный овердрафт приводит к перерасходу средств с обычного пластика или к превышению лимита, уже одобренного банком.

Как получить разрешение по карте МИР от Сбербанка

Овердрафтная карта Сбербанка (МИР или другой платежной системы) оформляется по заявлению клиента – владельца пластика. Такой сервис обычно доступен лицам с хорошей историей в банке, владельцам депозитов или зарплатным клиентам. Для подключения потребуется:

- документы, подтверждающие личность: паспорт и любой второй документ, например, водительское удостоверение;

- соответствующее заявление;

- документы, подтверждающие доход.

В отделении банка при подаче заявления можно подробно узнать, что такое овердрафтная карта Сбербанка Visa Classic (или другой платежной системы)? и может ли она быть выдана именно вам.

При оформлении важно знать правила использования и условия, на которых выдается овердрафтная карта Сбербанка: лимит, процентная ставка и способы погашения одобренного займа. Это основные вопросы, которые обычно интересуют потенциальных заемщиков, готовых оформить какой-либо кредит. Рассмотрим подробнее каждый из этих пунктов.

Уточните, относитесь ли вы к той категории клиентов, которой банк готов предоставить определенную сумму денег на дебетовую карту без оформления кредитки или другого займа

Уточните, относитесь ли вы к той категории клиентов, которой банк готов предоставить определенную сумму денег на дебетовую карту без оформления кредитки или другого займаПроценты

Овердрафтная зарплатная карта Сбербанка (или дебетовая карта другого типа: Виза Классик, МИР, например) оформляется под 18% годовых в рублях и 16% в валюте. Проценты для займа относительно высокие, но поскольку предполагается быстрое погашение займа, то расходы на такой микрокредит фактически бывают небольшие. Они начисляются только на потраченную сумму с момента использования до полного погашения. Если возник технический овердрафт, то ставка автоматически возрастает вдвое: 36% и 33% соответственно.

Лимиты

Поскольку затраты, совершенные сверх одобренной суммы займа, существенно увеличиваются (в 2 раза), необходимо внимательно относиться к операциям тем, у кого оформлена овердрафтная карта Сбербанка. Как узнать лимит, чтобы избежать таких ситуаций и тратить деньги только в пределах разрешенной суммы? Четкая сумма, которая будет доступна в случае одобрения банком, указывается в соответствующем договоре. Она определяется индивидуально.

Если потребуется узнать текущий размер задолженности и остаток по овердрафту, можно обратиться к операторам Горячей линии, к сотрудникам непосредственно в отделении или использовать любой другой, предусмотренный банком способ получения информации о состоянии карточного счета.

Погашение

Погашение происходит автоматически путем списания денежных средств с зарплатной или дебетовой карточки при их поступлении на р/с. Обязательным условием будет погашение (восстановление одобренного лимита) до конца следующего месяца. Если за это время на карточный р/с не поступали деньги и автоматического списания не произошло, необходимо внести сумму, покрывающую задолженность.

Платежный период отсчитывается с момента использования заемных средств

Платежный период отсчитывается с момента использования заемных средствЗаключение

Вы узнали, как оформляется овердрафтная карта Сбербанка, и что это такое. Стоит отметить, что одобренный займ позволит оплатить нужную покупку или услугу даже тогда, когда собственные деньги закончились. Небольшой займ до зарплаты без дополнительного оформления довольно удобен, но пользоваться им нужно с учетом всех правил, установленных в банке. Если услуга не нужна, то можно самостоятельно установить нулевой размер лимита (в отделению по заявлению).

bankclick.ru

Similar articles:

Овердрафтная карта сбербанка — что это такое, плюсы и минусы, возможные «подводные камни»

Овердрафтная карта Сбербанка - что это такое? Чем отличается дебетовая карта от овердрафтной? :

Овердрафтная карта Сбербанка — что это такое

Овердрафтная карта Сбербанка России

Что такое овердрафтная карта Сбербанка

tradefinances.ru

овердрафтная карта мир сбербанка что это

Нужно сделать покупку, а на счету минус. Отложить нельзя, взять денег негде. Вот тут-то на помощь и придет овердрафтная карта. Банковский механизм, разработанный специально для того, чтобы клиент банка мог пользоваться его средствами без дополнительного кредитования и связанных с ним затруднений (залог, поручительство и тому подобное).

Условия получения такой карты, как узнать денежные лимиты на овердрафтной карте Сбербанка, мы изложим ниже. Начнем же наш рассказ с того, что это значит — овердрафтная карта, и как происходит списание платы за овердрафт в Сбербанке России.

Овердрафт, по сути, это микрозайм особого рода. Для его предоставления нужно соблюсти несколько условий:

- Между клиентом и банком должно существовать соглашение о предоставлении услуги. Оговариваются порядок, лимиты займа, условия, проценты и возврат денег.

- Регулярные пополнения лицом, физическим или юридическим, своего счета.

- Человек или организация не может или не хочет по каким-то причинам терпеть ограничения своих расходов.

- Необходимость сделать выплаты, которые откладывать нельзя.

То есть овердрафт предоставляется тогда, когда потребности клиента превышают его денежные возможности. В этом случае он берет деньги у банка, производит свои выплаты. При наличии соглашения об этой услуге займ выдается автоматически в установленных пределах.

Такая услуга предоставляется практически всеми банками. Поэтому в дальнейшем мы будем рассматривать ее на примере Сбербанка.

Этим учреждением для удобства пользователей выпущена специальная овердрафтная карта.

Она представляет собой некий инструмент, который позволяет человеку иметь на своем картсчете одновременно свои средства и некую зарезервированную сумму (микрокредит).

Это уже не дебетовая, но еще не кредитная карта, поскольку воспользоваться предоставленным лимитом можно только при отсутствии своих денег. Она нечто среднее между тем и другим видом платежных карт, можно сказать, промежуточное звено.

В этом и состоит главное отличие: в совмещении дебетовых признаков и кредитных возможностей, при соблюдении выставленных банком условий и в пределах установленного размера.

Размер устанавливается индивидуально. Зависит он от возможностей пользователя, от того, насколько он платежеспособен.

Кредит устанавливается в диапазоне от одной тысячи рублей до 30000. Лимит может составить до половины ежемесячного дохода человека, но, как мы уже говорили, определяется он индивидуально.

При предоставлении овердрафта Сбербанком установлены следующие проценты:

- Рублевый – 18% (в год).

- Валютный (евро + доллар) – 16%.

Для того чтобы получить овердрафтную карту клиент должен:

- Проработать на последнем месте 6 месяцев, и не менее (на момент обращения).

- У него не должно быть просроченных кредитов и иных задолженностей по ним.

- Регулярное пополнение расчетного или лицевого счета.

- Хорошая кредитная история. Но данное условие не является обязательным. Решение принимает банк, руководствуясь своими критериями.

- Прописка. Требование необязательное, но, случается, что Сбербанк предоставляет свои услуги только по месту проживания, то есть регистрации.

Если вышеуказанные условия не соблюдены, то рассчитывать на получение овердрафтной карты не стоит.

Как пользоваться оведрафтной картой, условия получения займа на дебетовую карту и как можно подключить овердрафт к зарплатной карточке Сбербанка, расскажет специалист в этом видео:

Необходимые документы и порядок оформления

Для оформления соглашения овердрафта понадобятся:

- Личное заявление.

- Паспорт.

- Копия трудовой книжки.

- Справка о зарплате за последние 6 месяцев.

Процесс не займет много времени. Если документы в порядке, то процедура закончится через 10 – 15 минут. Для получения карты нужно прибыть лично в отделение Сбербанка. В отделении пишем заявление о предоставлении услуги.

Предъявляем свои документы и их копии, ждем решения. Потом, если решение будет положительным, подписываем соглашение об овердрафте и получаем карту. Она автоматически привязывается к счету.

Можно заказать карту и на сайте Банка. Но для работы с мобильным Сбербанком нужно иметь дебетовую или кредитовую карту. Иначе полноценной работы не получится. Для регистрации и входа на портал используется номер карточки.

В установленный срок карта будет готова. Ее пришлют по почте на указанный адрес или будет назначена дата и время ее получения в отделении банка.

Займ предоставляется на срок до двух месяцев.

Условия предоставления автокредита в Сбербанке,

его процентные ставки и насколько выгодны предложения банка, можете узнать на страницах нашего сайта!

Кредитная карта Сбербанка на 50 дней без процентов — правила расчета льготного периода и отзывы клиентов найдете в этом материале.

Как стать участником бонусной программы «Спасибо» от Сбербанка и где потратить накопленные баллы, расскажем вот здесь: http://cursinfo.com/spasibo-ot-sberbanka/.

Отметим основные достоинства этого вида кредита:

- Оперативность. Займ, когда денег на счету нет, в пределах лимита предоставляется автоматически.

- Нет необходимости оформлять дополнительные кредитные соглашения.

- Не требуется предоставлять в банк залог или обязательства поручителя.

- Кредит не имеет целевого назначения.

- После того как счет пополнится, задолженность гасится автоматически.

- Овердрафт можно восстановить (после полного погашения предыдущего).

- Пользоваться им можно неограниченно.

Их немного, но они достаточно весомы.

Первый минус. Высокие проценты. При предоставлении овердрафта они значительно выше обычного кредита в Сбербанке.

Второй. Ограниченный срок использования. Он составляет не более двух месяцев.

Овердрафтная карта — что это такое и какие «подводные камни» могут быть при получении такого типа карт в Сбербанке России? Ответы найдете в этом видео:

Сергей, г. Москва: «Овера – не очень удобно. Лимит по ней суммируется с личными деньгами. Не разберешь, где свои, а где банковские».

Николай, Муром: «О том, что моя карта овердрафтная, узнал случайно. Позвонил в банк. Там мне подтвердили, что это так. Получается, что без меня, меня женили. Так не делается».

Банкир: «Мне кажется, что так поступать нельзя. Людям вкручивают в Сбербанке овердрафтные карты, даже не разъяснив, что это. Пользуются незнанием и вгоняют в долги«.

Петр: «Я получал дебетовую карту. Однако банк произвольно изменил ее статус. Теперь она овердрафтная. Мне она не нужна, а банк отвечает: мол, так только пишем, а на самом деле имеем в виду дебетовую. Странно, как-то».

Алекс: «Считаю, что подло скрывать от клиента его же баланс на счету. Нужно разделять, где остатки, а где овера. Иначе возникает путаница, в результате долги. А проценты по ней могут набежать до трехзначных величин«.

Подобная банковская услуга – подстраховка на случай непредвиденных обстоятельств. Если нужды в ней нет, то лучше от овердрафта отказаться. Для этого при заполнении документов достаточно в графе с названием овердрафт проставить значение – 0.

Нравится статья? Оцени и поделись с друзьями в соцсетях!

Понравилась статья? Подписывайтесь на обновления сайта по RSS, или следите за обновлениями ВКонтакте, Одноклассниках, Facebook, Google Plus или Twitter.

Подписывайтесь на обновления по E-Mail:

Расскажите друзьям! Расскажите об этой статье своим друзьям в любимой социальной сети с помощью кнопок под статьей. Спасибо!

Добавить комментарий Отменить ответ

© 2012-2022 Cursinfo.com Все права защищены!

Адрес: Россия, Москва, ул. Преображенская 2к1

Копирование материалов сайта без указания источника с активной, индексируемой ссылкой ЗАПРЕЩЕНО!

«Сбербанк» объяснил, откуда у клиентов взялся овердрафт на картах

«Сбербанк» объяснил, откуда у клиентов взялся овердрафт на картах

Ранее в ряде СМИ и в социальных сетях появилась информация о том, что в графе «тип карты» в личном кабинете «Сбербанк Онлайн» дебетовые карты получили значение «овердрафтная». В пресс-службе «Сравни.ру» сообщили, что никаких изменений не производилось.

Пишут, что Сбербанк без согласия клиентов перевел все дебетовые карты в статус овердрафтных.

Сбербанк самовольно перевел карты клиентов с дебетовых в овердрафтные.

Это значит, что терь можно уйти в минус за счет "микрозайма9quot;

«Никаких изменений в условиях обслуживания карт не производилось. Никаких кредитов по дебетовой карте невозможно, хотя она и может отображаться в СБОЛ ("Сбербанк Онлайн", прим. редакции) как "овердрафтная". В мобильном приложении СБОЛ карты отображаются как овердрафтные, что необходимо для корректной работы приложения с платежами и переводами», — говорится в сообщении.

В пресс-службе отдельно подчеркнули, что «информация, распространяемая в интернете, не соответствует действительности».

Овердрафтные карты отличаются от дебетовых тем, что при недостаточном количестве средств для оплаты банк автоматически предоставляет клиенту кредит на сумму, необходимую для списания.

На указанный Вами адрес e-mail будет выслан запрос, для подтверждения регистрации перейдите по ссылке.

Инструкции по восстановлению пароля отправлены на указанный e-mail.

Similar articles:

Овердрафтная карта сбербанка — что это такое, плюсы и минусы, возможные «подводные камни»

Овердрафтная карта Сбербанка - что это такое? Чем отличается дебетовая карта от овердрафтной? :

Овердрафтная карта Сбербанка — что это такое

Овердрафтная карта Сбербанка России

Что такое овердрафтная карта Сбербанка

tradefinances.ru

овердрафтная карта сбербанка мир что это такое

Иногда возникают неприятные ситуации, когда при проведении какой-либо оплаты неожиданно выясняется, что средств на счету не хватает. Овердрафтная карта Сбербанка избавит своих держателей от проблем, предоставив недостающую сумму без каких-либо проволочек и требований к оформлению.

Предоставляя расширенные полномочия плательщикам, овердрафт осуществляется на особых условиях. Поэтому необходимо знать, что такое овердрафтная карта и как ее использовать с собственной выгодой.

Понятие овердрафта по карте

Совсем недавно крупнейший банк РФ сообщил пользователям мобильных приложений о смене статуса по дебетовому пластику на овердрафтную карту Сбербанка. Что это такое и какие преимущества он дает – данные вопросы интересуют многих держателей карт, так как данный вид услуги не был распространен среди населения. В то же время перевод карточек на овердрафт и смена статуса были связаны с технической необходимостью и не предусматривали фактического подключения опции.

Согласно политике банка, смена статуса карты на овердрафтную происходит исключительно по волеизъявлению держателя, выпустившего пластик, и нуждается в дополнительном согласовании. Это значит, что автоматически получить опцию не получится.

Овердрафтная карта предоставляет возможность превышения суммы расходной операции над суммой остатка на карточном счету. Теперь владелец пластика с подключенным овердрафтом может успешно завершать оплату, даже если средств на счету недостаточно. В результате Сбербанк России предоставляет недостающую для оплата сумму, взимая за это определенную плату.

Что значит овердрафтная карта для простого обывателя, можно судить из следующего примера: сотрудник организации, получающий на дебетовую карточку Visa Classic заработную плату, решил потратить ее остаток в преддверии нового поступления, однако суммы на покупку не хватило, в результате при следующем зачислении средств из полученной суммы автоматически списались средства, которых в прошлый раз не хватило для завершения оплаты.

Овердрафтная карта, что выдается работодателем для зарплатных перечислений, зачастую уже имеет подключенную опцию, поэтому следует быть осторожнее, распоряжаясь последними средствами на счету, – не исключено, что при совершении оплаты будут использованы банковские средства, фактически использован микрозаем.

Специалисты отделения, выдавая овердрафтную карту Сбербанка, объясняют, что это удобный способ перезанять небольшую сумму на короткий срок, которая будет автоматически возвращена банку при следующем поступлении.

Условия подключения

Несмотря на особые удобства использования, следует понимать, что деньги ссужаются банком на определенных условиях:

1. В зависимости от активности использования устанавливается свой овердрафтный лимит. Как правило, размер лимита не превышает 30 тысяч рублей, однако точный лимит устанавливается индивидуально.

2. Средства выделяются банком на возмездной основе:

- для рублевых счетов по «Виза Классик», «Мир» начисляется по 18% годовых, для валютных операций по тем же типам платежных систем – ставка 16%;

- для социальных карточек «Маэстро» при неустановленном лимите взимают 40% годовых;

- для платежной системы «МастерКард Mass» установлена уникальная нулевая ставка за использование заемных средств.

3. При несвоевременном погашении овердрафта будет взиматься повышенная

ставка (от 34-36% в рублях), поэтому следует быть внимательным, не допуская использование заемных средств в течение длительного периода.

4. Срок погашения – в пределах одного календарного месяца, следующего за месяцем, в течение которого образовался дефицит средств. Таким образом, у клиента есть почти двухмесячный период, когда можно вернуть заемные средства с минимальной переплатой.

Следует отличать овердрафтные карты от обычного займа, так как сумма займа заранее не согласовывается, а для использования ссуды не требуется дополнительного выпуска отдельной карточки или посещения банка.

Варианты овердрафта

В настоящее время Сбербанк предлагает овердрафт по самым различным типам карт платежных систем «Мир», «Visa Классик», «Мастеркард» и т. д.

Предложение Сбербанка охватывает не только клиентов среди физических лиц, но и организации. Различают овердрафт для организации, по дебетовым картам Сбербанка и технический. Если услуга для юридических лиц и по дебетовому пластику подлежит индивидуальному согласованию, то по зарплатным карточкам зачастую работодатель сам подключает овердрафт, заключив предварительно соглашение с банком.

В отдельных ситуациях возникает такая ситуация, как технический овердрафт. Иногда по дебетовой карте, в силу технического сбоя, становится доступной гораздо большая сумма, чем это предполагалось изначально или имелось на карточном счете. Причинами технического овердрафта могут стать скачки курса валют, различные технические проблемы, задержки в переводе средств по карте.

Подключение услуги

Благодаря применению овердрафта, пользователь решает проблему, когда до поступления заработной платы не хватает совсем немного средств.

Краткосрочный заем в виде овердрафта имеет свои плюсы и минусы:

- не нужно тратить время на поиск средств и одалживание их у знакомых;

- не требуется дополнительное согласование с банком и выпуск отдельного пластика;

- более комфортной становится процедура расходования средств, когда при оплате может быть обнаружен недостаток средств в считанные копейки.

В то же время следует проявлять бдительность и контролировать расходование сумм, чтобы не столкнуться со значительным перерасходом, который впоследствии придется оплачивать в виде процентов.

Подключение опции производится в отделении, где была выдана карточка, и только по заявлению клиента, при условии предъявления паспорта и банковского пластика.

Не стоит думать, что услуга заработает автоматически. Специалист банк проанализирует активность расходования средств и их поступлений, уровень платежеспособности и определит доступный лимит, который может быть установлен. Обычно овердрафт предлагают в размере, не превышающем 2-3 месячных поступлений по карточке (или 2-3 зарплат). Для большего размера овердрафта дополнительно предоставляют справку, подтверждающую трудовые доходы гражданина.

При подключении услуги есть некоторые исключения: юрлицо может в режиме онлайн послать заявку на подключение опции с указанием конкретных лиц, которым требуется овердрафт.

В целях безопасности не рекомендуется устанавливать большие лимиты, так как фактически средства выдаются с довольно большой процентной переплатой. Если средства требуются на длительный срок, лучше всего использовать обычный заем, а вот для одалживания небольших сумм овердрафт является оптимальным решением.

Similar articles:

Овердрафтная карта сбербанка — что это такое, плюсы и минусы, возможные «подводные камни»

Овердрафтная карта Сбербанка - что это такое? Чем отличается дебетовая карта от овердрафтной? :

Овердрафтная карта Сбербанка — что это такое

Овердрафтная карта Сбербанка России

Что такое овердрафтная карта Сбербанка

tradefinances.ru

Что такое овердрафтная карта Сбербанка? — KredFIN

Иногда возникают неприятные ситуации, когда при проведении какой-либо оплаты неожиданно выясняется, что средств на счету не хватает. Овердрафтная карта Сбербанка избавит своих держателей от проблем, предоставив недостающую сумму без каких-либо проволочек и требований к оформлению.

Предоставляя расширенные полномочия плательщикам, овердрафт осуществляется на особых условиях. Поэтому необходимо знать, что такое овердрафтная карта и как ее использовать с собственной выгодой.

Совсем недавно крупнейший банк РФ сообщил пользователям мобильных приложений о смене статуса по дебетовому пластику на овердрафтную карту Сбербанка. Что это такое и какие преимущества он дает – данные вопросы интересуют многих держателей карт, так как данный вид услуги не был распространен среди населения. В то же время перевод карточек на овердрафт и смена статуса были связаны с технической необходимостью и не предусматривали фактического подключения опции.

Согласно политике банка, смена статуса карты на овердрафтную происходит исключительно по волеизъявлению держателя, выпустившего пластик, и нуждается в дополнительном согласовании. Это значит, что автоматически получить опцию не получится.

Овердрафтная карта предоставляет возможность превышения суммы расходной операции над суммой остатка на карточном счету. Теперь владелец пластика с подключенным овердрафтом может успешно завершать оплату, даже если средств на счету недостаточно. В результате Сбербанк России предоставляет недостающую для оплата сумму, взимая за это определенную плату.

Что значит овердрафтная карта для простого обывателя, можно судить из следующего примера: сотрудник организации, получающий на дебетовую карточку Visa Classic заработную плату, решил потратить ее остаток в преддверии нового поступления, однако суммы на покупку не хватило, в результате при следующем зачислении средств из полученной суммы автоматически списались средства, которых в прошлый раз не хватило для завершения оплаты.

Овердрафтная карта, что выдается работодателем для зарплатных перечислений, зачастую уже имеет подключенную опцию, поэтому следует быть осторожнее, распоряжаясь последними средствами на счету, – не исключено, что при совершении оплаты будут использованы банковские средства, фактически использован микрозаем.

Специалисты отделения, выдавая овердрафтную карту Сбербанка, объясняют, что это удобный способ перезанять небольшую сумму на короткий срок, которая будет автоматически возвращена банку при следующем поступлении.

Несмотря на особые удобства использования, следует понимать, что деньги ссужаются банком на определенных условиях:

1. В зависимости от активности использования устанавливается свой овердрафтный лимит. Как правило, размер лимита не превышает 30 тысяч рублей, однако точный лимит устанавливается индивидуально.

2. Средства выделяются банком на возмездной основе:

- для рублевых счетов по «Виза Классик», «Мир» начисляется по 18% годовых, для валютных операций по тем же типам платежных систем – ставка 16%;

- для социальных карточек «Маэстро» при неустановленном лимите взимают 40% годовых;

- для платежной системы «МастерКард Mass» установлена уникальная нулевая ставка за использование заемных средств.

3. При несвоевременном погашении овердрафта будет взиматься повышенная ставка (от 34-36% в рублях), поэтому следует быть внимательным, не допуская использование заемных средств в течение длительного периода.

4. Срок погашения – в пределах одного календарного месяца, следующего за месяцем, в течение которого образовался дефицит средств. Таким образом, у клиента есть почти двухмесячный период, когда можно вернуть заемные средства с минимальной переплатой.

Следует отличать овердрафтные карты от обычного займа, так как сумма займа заранее не согласовывается, а для использования ссуды не требуется дополнительного выпуска отдельной карточки или посещения банка.

В настоящее время Сбербанк предлагает овердрафт по самым различным типам карт платежных систем «Мир», «Visa Классик», «Мастеркард» и т. д.

Предложение Сбербанка охватывает не только клиентов среди физических лиц, но и организации. Различают овердрафт для организации, по дебетовым картам Сбербанка и технический. Если услуга для юридических лиц и по дебетовому пластику подлежит индивидуальному согласованию, то по зарплатным карточкам зачастую работодатель сам подключает овердрафт, заключив предварительно соглашение с банком.

В отдельных ситуациях возникает такая ситуация, как технический овердрафт. Иногда по дебетовой карте, в силу технического сбоя, становится доступной гораздо большая сумма, чем это предполагалось изначально или имелось на карточном счете. Причинами технического овердрафта могут стать скачки курса валют, различные технические проблемы, задержки в переводе средств по карте.

Подключение услуги

Благодаря применению овердрафта, пользователь решает проблему, когда до поступления заработной платы не хватает совсем немного средств.

Краткосрочный заем в виде овердрафта имеет свои плюсы и минусы:

- не нужно тратить время на поиск средств и одалживание их у знакомых;

- не требуется дополнительное согласование с банком и выпуск отдельного пластика;

- более комфортной становится процедура расходования средств, когда при оплате может быть обнаружен недостаток средств в считанные копейки.

В то же время следует проявлять бдительность и контролировать расходование сумм, чтобы не столкнуться со значительным перерасходом, который впоследствии придется оплачивать в виде процентов.

Подключение опции производится в отделении, где была выдана карточка, и только по заявлению клиента, при условии предъявления паспорта и банковского пластика.

Не стоит думать, что услуга заработает автоматически. Специалист банк проанализирует активность расходования средств и их поступлений, уровень платежеспособности и определит доступный лимит, который может быть установлен. Обычно овердрафт предлагают в размере, не превышающем 2-3 месячных поступлений по карточке (или 2-3 зарплат). Для большего размера овердрафта дополнительно предоставляют справку, подтверждающую трудовые доходы гражданина.

При подключении услуги есть некоторые исключения: юрлицо может в режиме онлайн послать заявку на подключение опции с указанием конкретных лиц, которым требуется овердрафт.

В целях безопасности не рекомендуется устанавливать большие лимиты, так как фактически средства выдаются с довольно большой процентной переплатой. Если средства требуются на длительный срок, лучше всего использовать обычный заем, а вот для одалживания небольших сумм овердрафт является оптимальным решением.

kredfin.info