А какую карту Сбербанка сейчас будет лучше всего открыть? Какую карту лучше оформить в сбербанке

Какую карту Сбербанка лучше открыть на сегодняшний день

Собираясь за пластиковой карточкой в крупнейший банк РФ, нужно не прогадать с выбором, какую карту Сбербанка лучше открыть, ведь выбор большой. Эта статья поможет принять лучшее решение и оформить карту Сбербанка бесплатно.

Какую карту открыть в Сбербанке

Прежде всего стоит определиться, нужна кредитная карточка или дебетовая. Дебетовые карты Сбербанка предлагаются клиентам, планирующим рассчитываться собственными денежными средствами, не занимая ни копейки у банка-эмитента и тем самым исключая риск потери денег в случае, если придется уплачивать проценты по использованному кредиту.

Кредитные карты выпускаются:

- постоянным клиентам Сбербанка, в платежеспособности которых он убедился, по условиям персонального предложения;

- новым клиентам финансово-кредитного учреждения, подтвердившим уровень дохода, достаточный для оформления кредитного продукта с желаемым кредитным лимитом.

Кредитка позволяет в течение льготного периода (другое название — грейс-период), в Сбербанке составляющего 50 дней, покупать товары и услуги по безналичному расчету, не уплачивая проценты по кредиту. Но если к концу грейс-периода заемщик не погасил задолженность по кредиту, на сумму долга начисляются более высокие проценты, чем по кредиту наличными.

Обратите внимание: Сбербанк России помимо кредиток и дебетовок, эмитирует также дебетовые карты с овердрафтом, сочетающие свойства продуктов обоих видов. Наличие овердрафта позволяет держателю дебетовки делать покупки по безналу с уходом баланса в минус. После чего вернуть баланс хотя бы к нулю необходимо в кратчайшие сроки. За неразрешенный овердрафт банки-эмитенты взимают высокие штрафы.

Сбербанковские дебетовки с овердрафтом доступны в основном зарплатным клиентам.

Решившему обратиться в Сбербанк выбрать карту помогут данные о:

- собственном статусе, определяющем потребность в премиальном продукте, стандартном, бесплатном либо молодежном;

- территории пользования пластиком — только в границах РФ либо в России и за рубежом, а также частоте путешествий в другие страны;

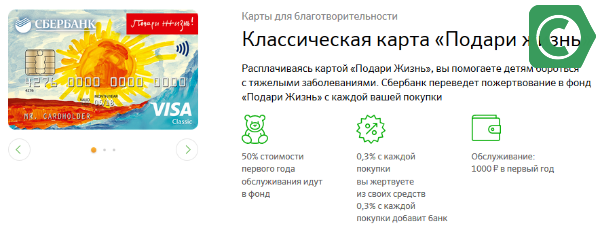

- желании либо нежелании время от времени делать благотворительные взносы в фонд помощи больным детям.

Важно: для желающих обратиться за телефонной консультацией в Сбербанк горячая линия по картам не будет столь же полезной, как описание и сравнение карточных продуктов. Кол-центр, куда поступает множество экстренных звонков со всех уголков страны и из-за рубежа, рассчитан на клиентов, которым нужно срочно заблокировать картсчет, решить непредвиденные проблемы, получить консультацию по сложнейшему вопросу и т. п.

Именно ввиду того, что на бесплатные телефоны горячей линии 900 и 8 (800) 555-55-50 бывает слишком трудно дозвониться, Сбербанк предоставил уникальную возможность получать некоторые справки и осуществлять операции с карточкой без соединения с оператором кол-центра — пользуясь автоматизированной системой обслуживания и Кодом клиента.

Код клиента, состоящий из 5 цифр, можно получить, один раз дозвонившись на горячую линию. В дальнейшем с его помощью клиент бесплатно и самостоятельно:

- узнает баланс картсчета;

- проверяет последние операции по карточке;

- уточняет данные для входа в интернет-банк Сбербанк Онлайн;

- блокирует счет карты;

- при необходимости меняет Код клиента.

Классические карты Сбербанка

Карточные продукты Visa Classic / MasterCard Standard / МИР Классическая представляют лучшее сочетание невысокой стоимости обслуживания с широким спектром доступных возможностей. Так, с пластиком MasterCard либо Visa клиенту доступны расчеты в интернет, офлайн в России и за границей без ограничений, а также обслуживание в офисах и банкоматах дочерних структур Сбербанка на тех же условиях, что в РФ.

Стоимость классических продуктов:

- обычных — 750 рублей за первый год обслуживания, 450 руб. за каждый последующий год;

- дополнительных карточек — 600 руб. за 1-й год, 450 за последующие;

- кредиток, выпускаемых по персональному предложению — 0 руб.;

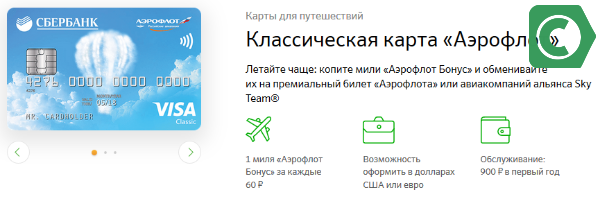

- дебетовок и кредиток для путешествий Виза Аэрофлот, дебетовок с приложением Тройка, кредиток для благотворителей Visa «Подари жизнь» – 900 руб. за 1-й год, 600 руб. за последующие;

- дебетовок Виза «Подари жизнь» – 1 000 руб. за 1-й год, 600 руб. за последующие.

Плата за выпуск любой сбербанковской карточки не взимается — только за обслуживание и дополнительные услуги: СМС-информирование, индивидуальный дизайн и др.

Услуга СМС-информирования для классических продуктов стоит 60 рублей в месяц. Индивидуальный дизайн пластика — 500 руб.

Важно: пластик с эксклюзивным дизайном следует заказывать онлайн через сайт эмитента sberbank.ru, услуга доступна не для всех типов карточек.

Премиальные карты

Сегодня VIP-клиентам, делающим перед заявкой в Сбербанк выбор карты, предлагаются следующие продукты:

- кредитки Visa / MasterCardGold и золотая Виза «Подари жизнь», выпускаемые по персональному предложению — без платы за обслуживание;

- золотые дебетовки и кредитки без персонального предложения — 3 тыс. руб. / год;

- золотые кредитки «Подари жизнь» без п/п и VisaGold Аэрофлот – 3,5 тыс. руб. / год;

- кредитные VisaSignature / MasterCardWorldBlackEdition – 4,9 тыс. руб. / год;

- кредитка Visa Signature Аэрофлот с широчайшим набором привилегий и спецпредложений для путешественников — 12 тыс. руб. / год;

- дебетовая VisaPlatinum — 4,9 тыс. руб. / год (предложение только для клиентов Московского Банка ПАО Сбербанк).

Уточнить полный список доступных привилегий и возможностей получать повышенные бонусы рекомендуется у специалиста банка при оформлении заявки на карточку. Советуем также удостовериться, что весь перечень обещанных возможностей прописан в договоре обслуживания карты и/либо приложениях к нему.

Льготные и бесплатные карты

Малообеспеченным лицам и гражданам, обладающим правами на льготы, которые выбирают, какую карту лучше оформить в Сбербанке, стоит присмотреться к продуктам:

- бесплатная пенсионная карта МИР — специально для зачисления денег из ПФР, единственная сбербанковская дебетовка с процентами на остаток средств на балансе (3,5%), а также с уменьшенной платой за СМС-банкинг;

- бесплатные карточки мгновенной выдачи — кредитки Momentum только по персональному предложению с индивидуальным кредитным лимитом, дебетовки оформляются всем желающим в течение 10-15 минут после обращения в отделение банка с паспортом РФ;

- молодежные карточки — дебетовые эмитируются гражданам в возрасте от 14 до 25 лет, стоимость годового обслуживания всего 150 руб., кредитки доступны 18-25-летним держателям молодежных дебетовок, стоимость 750 руб. / год.

Пользователям Сбербанк Онлайн и/либо мобильного приложения для самостоятельного управления деньгами на сбербанковских счетах доступны также виртуальные карты для расчетов в интернете без пластикового носителя — стоимостью 60 руб. за годовое обслуживание.

На нашем сайте вы сможете узнать о том, как получить золотую карту Сбербанка бесплатно.

Зарплатные карты

В качестве зарплатных карточек банком выпускаются:

- Visa Gold;

- Visa Classic;

- МИР Классическая.

Обе зарплатные карты Виза могут быть с приложением Аэрофлот либо «Подари жизнь» и без них.

Важно: сбербанковские зарплатные карточки эмитируются по инициативе компаний, в этом случае обслуживание оплачивают работодатели, либо по желанию работников, согласных оплачивать услуги эмитента самостоятельно, например, если хотят получить карточку более высокого статуса.

debetcardsinfo.ru

Какую карту Сбербанка лучше открыть в 2022 году: их особенности

Каждый сталкивается с необходимостью оформить карточный продукт для каких-либо начислений: получения зарплаты, пенсии, осуществления покупок в интернете и накоплений. Поэтому стоит изучить все существующие в банке варианты, чтобы выбрать, какую карту Сбербанка лучше открыть.

Сбербанк предоставляет огромный выбор дебетовых карт

Сбербанк предоставляет огромный выбор дебетовых картСодержание статьи:

Какой платежный инструмент выбрать?

Сбербанк предлагает клиентам широкий выбор карт – дебетовые, кредитные, для молодежи, мгновенной выдачи, с бонусными программами и так далее. Как разобраться в них и какую карту лучше открыть. Давайте разберем некоторые варианты.

Для начала вам нужно определить дебетовая карточка вам нужна или кредитная. Если вам не хочется думать о беспроцентных периодах, комиссиях за снятие наличных и не нужно занимать деньги у банка, да и затягивать с оформлением нет желания -то стоит остановиться на выборе дебетового пластика.

Широкий выбор кредитных продуктов

Широкий выбор кредитных продуктовНа все продукты можно подключить бонусную программу Спасибо , уточнить информацию вы всегда можете по круглосуточному бесплатному номеру телефона 8 (800) 555 55 50.

Если же кредит вам брать не хочется, но периодически возникает необходимость занять небольшую сумму, которую вы можете быстро отдать, то кредитки Сбербанка – ваш выбор. Тем более на большинство из них действует беспроцентный период пользования заемными средствами в 50 дней.

Лучшие зарплатные карточки Сбербанка

Если пластик нужен срочно, наиболее приемлемым вариантом выступают продукты мгновенной выдачи. Они имеют бесплатное обслуживание и быстро оформляются в присутствии клиента. Однако им присущи определенные недостатки, связанные преимущественно с использованием онлайн (в интернете) и за границей. В виду таких недостатков пластик не предлагают в качестве зарплатной.

Классические или стандартные виды пластика являются оптимальным вариантом для зарплатного решения

Классические или стандартные виды пластика являются оптимальным вариантом для зарплатного решенияОпределяя, какую карту Сбербанка лучше открыть для зарплаты, сотрудники учреждения рекомендуют традиционные варианты: Visa Classic и MasterCard Standard. Тип платежной системы сегодня решающего значения не имеет. По этой причине все больше становится популярным продукт национальной платежной системы МИР. По уровню безопасности и качеству обслуживания они не отличаются. Классические продукты предоставляют клиентам такие возможности:

- Проведение безналичных платежей за продукцию и услуги, в том числе при помощи дистанционных устройств самообслуживания и удаленные сервисы банка.

- Проведение онлайн-операций в защищенном формате 3D-secure.

- Осуществление переводов на счет, пластик, для получения наличными.

- Пополнение счета любыми способами: через кассу или банкомат наличными, с иного своего счета, получение перевода от иных лиц и организаций.

- Снятие наличных.

- Возможность привязать карточный счет к электронному кошельку.

- Контроль баланса и проведенных операций самостоятельно при помощи Мобильного и интернет-банка.

Карточки классического типа обходятся в 750 рублей. Если пользоваться продуктом свыше года, цена снижается до 450 рублей.

Обычно, руководителям более высокого ранга предлагают оформить продукт иного типа, который предоставляет несколько больше возможностей, а также повышает класс работника.

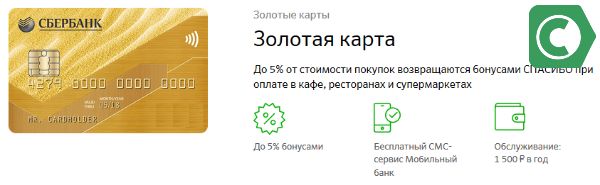

Продукты Голд или Платинум лучше всего подчеркнет статус владельца. Отличаются они рядом привилегий и стоимостью годового обслуживания:

- Visa Gold / MasterCard Gold/МИР: 1,5 тыс. рублей.

Порой лучшее решение – это открытие Золотой карты крупнейшего банка страны

Порой лучшее решение – это открытие Золотой карты крупнейшего банка страны Пластик “Подари жизнь” относиться к благотворительной деятельности

Пластик “Подари жизнь” относиться к благотворительной деятельности- Visa Аэрофлот: 900, 3500 руб., Премиальная – 12 тыс. руб.

Специальный продукт для путешествующих на самолёте

Специальный продукт для путешествующих на самолётеКарточный продукт для начисления пенсии

Выбирая, какую карту Сбербанка лучше открыть для пенсионеров, стоит прислушаться к совету сотрудника и остановиться на варианте Социальная. Ей присущи основные возможности продуктов международного формата, кроме оплаты товаров в интернете. Также есть ряд ограничений относительно использование за пределами страны.

Пенсионная карта МИР – продукт национальной платежной системы

Пенсионная карта МИР – продукт национальной платежной системыК преимуществам же стоит отнести бесплатное обслуживание и некоторые иные льготы. Держателям Социальной карточки нередко предлагают большее количество баллов по акционной программе Спасибо в некоторых точках продаж.

В связи с запуском национальной платежной системы по федеральному закону все пенсионерам буду оформлять пенсионную карточку МИР. После истечения срока действия продукта Социальная они будут заменены на продукт новой платежной системы МИР. При этом номер счета, условия обслуживания и подключенные услуги остаются прежними.

Клиенту необходимо обратиться в банковское отделение и предоставить документы:

- Паспорт.

- Документ на получение пенсии.

- Заполненное заявление на оформление пенсионного счета.

Если у гражданина нет регистрации или она не соответствует месту нахождения отделения, решение о выпуске принимается индивидуально согласно характеристикам клиента.

Социальный продукт предоставляет возможность получать процент от прибыли на остаток денег, не снимаемых со счета. Поэтому стоит остановиться на ней, выбирая, какую карту Сбербанка лучше открыть для накопления. По ней предусматривается начисление 3,5% к величине остатка. Более выгодного предложения сегодня у учреждения нет.

Условия для открытия и пользования Пенсионная МИР

Условия для открытия и пользования Пенсионная МИРОсобенности других карточек Сбербанка

Из специализированных продуктов можно выделить несколько, дающих определенные преимущества:

- Виртуальные: для эксплуатации в интернет-пространстве и привязке к электронным кошелькам. Стоимость: 60 рублей.

- Электронные (Visa Electron) предоставляют минимальный набор услуг за более лояльную стоимость (300 рублей).

- Visa и MasterCard Classic с уникальным дизайном, который подбирает клиент самостоятельно. Включает все параметры и характеристики стандартного продукта, отличие составляет лишь его внешний вид. Стоимость: 750 рублей + 500 рублей за выпуск.

- Молодежная: подлежит для выдачи только клиентам возрастом до 25 лет. Стоимость: 150 рублей.

Сегодня все большее распространение получают бесконтактные продукты, расплачиваться которыми можно при помощи специальных устройств. В этом случае ее не нужно передавать в руки посторонних людей, что значительно увеличивает степень безопасности. Заказать такой вариант пластика можно с возможностями и привилегиями Classic, Аэрофлот Gold (начисление миль за покупки) и Подари жизнь Platinum. Цена за обслуживание счета несколько выше, чем аналогичных без наличия бесконтактного использования. Например, для Classic стоимость составляет 900 рублей.

Золотая карта с бонусами Аэрофлота относится к партнерским продуктам

Золотая карта с бонусами Аэрофлота относится к партнерским продуктамЗаключение

Таким образом, обилие и разнообразие линейки банковских продуктов позволяет клиенту подобрать наиболее приемлемый по стоимости и привилегиям вариант. Какую карту Сбербанка лучше открыть решать только вам, советуем еще раз изучить стоимость обслуживания, лимиты снятия наличных и процентные ставки для кредиток.

13-03-2018

- Поделиться

- Нравится

- Твитнуть

- Класс!

- Нравится

sbankami.ru

Какую карту Сбербанка лучше открыть

Сбербанк – это то кредитное учреждение, карточка которого есть у каждого второго россиянина. Неудивительно, что один из самых популярных вопросов в Сети – какую дебетовую карту Сбербанка лучше открыть в том или ином случае? Будем разбираться.

Сбербанк – это то кредитное учреждение, карточка которого есть у каждого второго россиянина. Неудивительно, что один из самых популярных вопросов в Сети – какую дебетовую карту Сбербанка лучше открыть в том или ином случае? Будем разбираться.

Для оплаты

Все зависит от того, что и где вы собираетесь оплачивать, и какие опции вас интересуют.

Дешево и сердито

Если ваша цель – оплата коммуналки и недорогих покупок в офлайн-магазинах, можно выбрать самую простую карту Momentum. Радует, что за ее использование не берется комиссия, и принимают ее сейчас практически везде. Но есть минус – для относительно крупных покупок Momentum не подойдет, т.к. по ней действует лимит на безналичную оплату – 100000 руб./сутки.

Оптимальный вариант – классические «дебетовки» Visa или MasterCard. Обслуживание у них не сильно дорогое (750 руб. 1-ый год, далее – 450), а функционал шире.

Бесконтактные платежи

Идете в ногу со временем и хотите оплачивать покупки с помощью бесконтактной системы? Обратите внимание на более статусные продукты – Visa Platinum (4900 или 15000 руб./год), Аэрофлот Gold (3500 руб.) или Аэрофлот Signature (12000 руб.). Есть и не сильно дорогие: Visa Classic Бесконтактная или MC Standard Бесконтактная обойдутся в 900, а далее в 600 руб. за год.

Покупки в Интернете

Нужен инструмент чисто для оплаты через Интернет? Тогда хороший вариант – Виртуальная карта. Она не имеет привычного нам материального носителя, но все реквизиты для использования у нее есть: срок действия, номер (находятся в личном кабинете СБ Онлайн), код CVV2 или CVC2 (присылают в смс). За обслуживание цена чисто символическая – 60 руб. в год. Но есть один нюанс – открыть «виртуалку» можно, только если у вас уже есть дебетовый «пластик» Сбербанка.

Бонусы за оплату

В Сбербанке действует бонусная программа под названием «Спасибо», в рамках которой вы получаете 0,5% от покупок на свой бонусный счет. Она распространяется на все карточные продукты. Но если вы оплачиваете часто, много и на большие суммы, можно открыть карту, которая так и называется – Visa с большими бонусами. На бонусный счет будет зачисляться от 1,5 до 10% от потраченной суммы.

Но учтите, что повышенные бонусы выплачиваются только при тратах в определенных категориях: на заправках, в кафе, супермаркетах, ресторанах и некоторых других. И еще: это Platinum, потому годовое обслуживание высокое – 4900 руб. Поэтому считайте и делайте вывод, оправдана ли такая цена и окупится ли она полученными бонусами.

Мили за платежи

Путешественникам имеет смысл рассмотреть продукт под названием «Аэрофлот». Оплачивая покупки, вы копите мили, которые в дальнейшем можно обменять на полеты тем же Аэрофлотом либо рейсами альянса SkyTeam. Также на них можно покупать услуги и продукты партнеров или повышать класс перелета.

Карты «Аэрофлот» есть трех типов:

- Classic: стоит 900 руб. в первый год, 600 в последующие; начисляется 1 миля за потраченные 60 руб./ 1€/ 1$;

- Gold: 3500 руб./год; 1,5 мили за каждые 60 руб./ 1€/ 1$;

- Signature: 12000 руб./год; 2 мили за потраченные 60 руб./ 1€/ 1$.

Для зарплаты

Для получения зарплаты можно открыть любую карту СБ, кроме пенсионной и виртуальной.

Если не важен статус, вы не получаете миллионы, не планируете оплачивать крупные покупки и снимать большие суммы, то подойдет обыкновенная бесплатная «Momentum». Стоит заметить, что обычно банковские работники с неохотой открывают такие карточки. Аргумент – якобы они социальные, т.е. для перечисления каких-то пособий. На самом деле, таких ограничений в условиях тарифа не прописано, и открыть «Momentum» можно и для зарплаты.

Если хотите оперировать более-менее крупными суммами, ездить за границу и беспрепятственно оплачивать покупки через Интернет, выбирайте для зарплаты классические Visa или MasterCard. 750 руб. в год за использование – не сильно чувствительный удар по карману работающего человека. А в последующие годы эта сумма уменьшается почти в 2 раза (до 450 руб./год).

Кстати, если у работодателя заключен с банком договор о зарплатном проекте, то, как правило, эту комиссию оплачивает сам работодатель.

Для пенсионеров

Хороший вариант для получения пенсии – Пенсионные карточки Сбербанк-Maestro или МИР. Лучше брать первую, т.к. МИР – чисто российская система, еще «сырая», да и действует только в России. Но учитывая, что банкам дано указание в 2022 довести количество карт МИР до 40 млн, можно предположить, что операционисты правдами и неправдами будут выдавать именно их.

Посмотрим, каковы преимущества пенсионных карт Сбербанка:

- Бесплатное пользование.

- При желании можно оформить дополнительные карты, причем даже на детей от 7 лет (по карте МИР нельзя).

- Начисляется 3,5% годовых на остаток по карточному счету (каждые три месяца).

- Можно проводить безналичные платежи, делать переводы, совершать покупки в российских интернет-магазинах (но только в тех, где нет технологии 3D-secure).

Еще плюс: в некоторых магазинах пенсионерам положены повышенные бонусы по программе «Спасибо». К примеру, в аптеках «36,6» держатели простых карточек получают бонусы в размере 2% от суммы чека, а по Пенсионной карте Сбербанк-Maestro – 3 %.

Для переводов

Перевод можно осуществить с любой дебетовой карточки Сбербанка. Поэтому при выборе стоит ориентироваться на то, в какие банки и какие суммы вы собираетесь переводить, т.к. при осуществлении операций есть некоторые ограничения, которые превысить не получится.

Переводы с дебетовой карты в пределах Сбербанка:

Для начала стоит сказать, что при переводе денег с карточки на номер счета или номер карты через операциониста лимитов нет. Но, во-первых, идти в банк не всегда удобно, а во-вторых, делать переводы через удаленные каналы (к примеру, через СБ Онлайн, мобильный банк) всегда дешевле. Минус в том, что в этом случае действуют лимиты:

- по продуктам Gold, Infinite, World MasterCard, World MC Black Edition, Platinum, World MasterCard Elite можно отправить физлицу не больше 301000 руб./сутки;

- по Visa Classic, MC Standard – максимум 201000 руб.;

- по Maestro, Electron, Momentum, ПРО100 – не более 101000 руб.

Переводы в сторонние кредитные учреждения:

При отправке физлицу через удаленные каналы действуют следующие лимиты: за один раз можно перевести не более 30000 руб., за месяц – не более 1500000 руб. Это по любым картам, независимо от статуса. А вот максимальная сумма в сутки отличается:

- с любых Visa, MasterCard можно отправить не более 150000 руб.;

- с Electron, Maestro, Momentum – не более 50000 руб.

Делаем вывод, что если вы планируете отправлять небольшие переводы, то выбирайте самые дешевые карточки без годового обслуживания. Чтобы оперировать более крупными суммами, лучше открыть карту статусом выше – хотя бы классическую MC или Visa.

Для накопления

К сожалению, дебетовые карты с начислением процентов в Сбербанке есть только для пенсионеров. Открыть их могут люди, у которых уже есть пенсионное удостоверение. Всем остальным клиентам для накопления придется открывать вклад, либо поискать доходные карты в других кредитных организациях.

sbankami.com

Какую карту лучше выбрать в сбербанке?

Это позволит беспрепятственно снимать до 150 тысяч рублей за сутки, производить бесконтактную оплату и приобретать товар в сети. Цена при открытии составит 750 рублей, пролонгация снизит планку до 450 рублей. За индивидуальное оформление выкладывают еще 500 рублей.

В регионах охотно принимают стандартный МИР. В зарубежной поездке самая выгодная карта относится к Visa и MasterCard. Бонусы и скидки остаются неизменны.

Для проезда в общественном транспорте

Облегчить жизнь жителям мегаполиса призвана транспортная Тройка. Регулярные поездки на общественном транспорте неизбежны, пластик позволяет неплохо сэкономить. Для оплаты задействована бесконтактная технология, облегчающая проведение процесса.

Облегчить жизнь жителям мегаполиса призвана транспортная Тройка. Регулярные поездки на общественном транспорте неизбежны, пластик позволяет неплохо сэкономить. Для оплаты задействована бесконтактная технология, облегчающая проведение процесса.

На счет вносят до 3000 рублей. Пополнение производят через кассы, терминалы, с помощью смс и онлайн в личном кабинете. Цена в этом году начинается с 50 рублей.

Пластик для поддержки имиджа и статуса

Создание имиджа сопровождают категории Gold и Platinum. За престиж придется выложить 3000 и 4900 рублей соответственно. Бонусная программа помогает возвратить от 5 до 10 процентов.

Осуществляется привязка до 5 карт, включая детские (с 7 лет). Утеря пластика за границей приведет к бесплатному перевыпуску. Удастся осуществить небольшой заем средств до возвращения домой.

Обслуживание производится вне очереди, действуют другие скидки и льготы. Минимальные ограничения действуют для Premier. Годовая цена достигает 30 тысяч рублей. Если на счет положено свыше полутора миллиона, сумма не взымается. Страховка затрагивает здоровье и приобретение товаров, не считая иных льгот.

Критерии выбора

Размещенные отзывы говорят о многочисленных преимуществах продуктов от Сбербанка. Ежедневные операции проще проводить с дебетовой карточкой. Положенные на счет деньги используются более рационально.

Размещенные отзывы говорят о многочисленных преимуществах продуктов от Сбербанка. Ежедневные операции проще проводить с дебетовой карточкой. Положенные на счет деньги используются более рационально.

oplatezhah.ru

обзор и советы по картам

Сбербанк – является самым надежным и самым крупным кредитным учреждением в нашей стране. Пока никакие конкуренты не могут предоставить такое большое количество отделений и банкоматов. Именно поэтому банковские карты зеленого гиганта не такие выгодные, если сравнивать с продуктами других банков. Какую карту Сбербанка выбрать и на что следует обращать внимание?

Общие советы

- У Сбербанка очень дорогие карты в годовом обслуживание и совершенно нет условий по бесплатной годовой программе. Именно поэтому вам нужно более тщательно выбирать, так как при не правильном выборе вы будете сильно переплачивать за обычный кусок пластика.

- Не стоит выбирать высокопривилегированные карты Gold, Platinum, Signature – эти карточки в большей степени работают за границей и при большом обороте средств на счете. Для обычного пользователя в России – это просто дорогой банковский продукт, который высасывает деньги из клиента.

- Карты с дополнительной бонусной программой стоят больше, поэтому данная программа должна работать на вас. Если она не позволяет накапливать нужное количество бонусов, то не берите ее.

- У всех карточек есть бонусная программа «Спасибо» от Сбербанка.

- Кредитные карты имеют ту же программу как и по дебетовым и те же условия, но с бесплатным СМС-банком.

- Сбербанк выпускает бесконтактные карточки по всем продуктам.

Пластик с большими бонусами

Плюсы

- Получаете больше бонусов Спасибо. 10% на заправках и при заказе авто на Яндекс.такси и Gett. 5% – кафе, рестораны фастфуды и т.д. 1,5 % – при покупках и оплате в крупных супермаркетах.

- Привилегии Visa Platinum за границей.

Минусы

- Очень дорогая карточка – 409 рублей в месяц или 4908 рублей в год.

- Программа очень узкоспециализированная и бонусы на деле капают медленно.

Классическая

Самая стандартная карточка, которая стоит по сравнению с другими такими же обычными картами в других банках довольно много. В первый год вы будете платить 750 рублей, а потом уже чуть ниже – 450 рублей в год. Но все равно это довольно дорого. Но если сравнивать с другими продуктами, который предлагает этот банк, то она может показаться даже дешевой.

Транспортная «Тройка»

Довольно удобная карточка, для тех, кто привык расплачиваться пластиком в метро, автобусах, троллейбусах и другом общественном транспорте. Стоит она чуть дороже чем классическая – 800 рублей в 1 год, а потом по 600 рублей. Каких-то дополнительных плюшек у карты нет. Завести ее стоит, тем, кто часто катается на метро или маршрутках.

Золотая

На наш взгляд самая бесполезная карточка. Она дает небольшой прирост в бонусах «Спасибо», но в целом ничего особенного в ней нет. При этом за нее придется платить 250 рублей в месяц или 3000 руб. в год. Она может подойти только тем, кто оставляет довольно много средств в кафе и ресторанах, так как при этом на счет возвращается до 5 % бонусами «Спасибо».

С индивидуальным дизайном

В целом это обычная классическая карточка, которая имеет индивидуальный дизайн. Все условия как у Visa Classic или MasterCard Standart. Но за наличие своей картинки на пластике придется заплатить 500 рублей при оформлении. Также из минусов можно отметить, что выпускается она дольше – не 7 дней как обычно, а 30 суток и даже дольше. Учитывая, что в целях безопасности карту показывать не стоит никому, так как там есть все реквизиты для совершения транзакции в интернете – то вы ее берете только для себя.

Молодежная или студенческая

Оформить можно с 14-ти летнего возраста самостоятельно по паспорту. Стоит всего 150 рублей в год, плюс вы сможете зарабатывать до 15% бонусами у определенных партнеров банка. Можно также оформить со своим дизайном, если вы захотите. Карта дешевая и выгодная, но есть одно «но» – она оформляется только с 14 до 25 лет, поэтому ими часто пользуются школьники и студенты.

Пенсионная или социальная

Дешевый СМС-банк – с 3-го месяца нужно платить всего 30 рублей в месяц. Сам пластик бесплатный в обслуживании и без годовой комиссии. Плюс есть накопительная, доходная программа на счет – 3,5% годовых каждые 30 дней. Есть небольшой минус – работает она на платежной системе МИР. Это национальная система, которая работает только у нас в стране и расплатиться ею за границей вы не сможете.

Аэрофлот

Выпускается в трех видах Visa: Classic, Gold, Signature. Если по обычной вы будете платить в первый год 900, а потом по 600 рублей, то по золотой и сигнатурной 3500 и 12000 рублей соответственно – что довольно дорого. Программа очень медленная – 1/1,5/2 мили за 60 потраченных деревянных. Можно также открыть карточку в другой валюте – евро или доллары.

Но в целом, если вы захотите брать, то оформляйте простую, потому что золотая и сигнатурная слишком дорогие. Мили потом можно обменить на авиабилеты у Аэрофлот, но чтобы накопить на один билет, нужно потратить очень много средств в течение длительного времени.

Что выбрать

Мы постарались рассказать вам по всем продуктам, но как видите ничего особенного Сбербанк клиентам не предлагает. Это плата за надежность и удобность в использовании, так как у Сбера очень много банкоматов и офисов, чем не могут похвастаться другие кредитные компании. Теперь мы вам представляем некий топ, который поможет вам выбрать пластик.

| Место | Карта |

| 1 | Пенсионная |

| 2 | Молодежная |

| 3 | Классическая |

| 4 | Транспортная |

| 5 | Аэрофлот классическая |

| 6 | С большим количеством бонусов |

| 7 | Золотая |

ПРИМЕЧАНИЕ! Самые выгодные находится на позициях 1-4, остальные же очень специфические или не соответствуют понятию – «цена – качество».

Какую дебетовую карту Сбербанка лучше открыть и оформить – решаете вы сами! Но помните, что не стоит гнаться за статусом пластика и лучше выбрать пластик подешевле, чем тот, который просто будет бесполезно высасывать из вас деньги.

Загрузка...

Загрузка...cartoved.ru

Какую карту Сбербанка лучше открыть

А какую карту Сбербанка сейчас будет лучше всего открыть?

Сбербанк – является самым надежным и самым крупным кредитным учреждением в нашей стране. Пока никакие конкуренты не могут предоставить такое большое количество отделений и банкоматов. Именно поэтому банковские карты зеленого гиганта не такие выгодные, если сравнивать с продуктами других банков. Какую карту Сбербанка выбрать и на что следует обращать внимание?

Общие советы

- У Сбербанка очень дорогие карты в годовом обслуживание и совершенно нет условий по бесплатной годовой программе. Именно поэтому вам нужно более тщательно выбирать, так как при не правильном выборе вы будете сильно переплачивать за обычный кусок пластика.

- Не стоит выбирать высокопривилегированные карты Gold, Platinum, Signature – эти карточки в большей степени работают за границей и при большом обороте средств на счете. Для обычного пользователя в России – это просто дорогой банковский продукт, который высасывает деньги из клиента.

- Карты с дополнительной бонусной программой стоят больше, поэтому данная программа должна работать на вас. Если она не позволяет накапливать нужное количество бонусов, то не берите ее.

- У всех карточек есть бонусная программа «Спасибо» от Сбербанка.

- Кредитные карты имеют ту же программу как и по дебетовым и те же условия, но с бесплатным СМС-банком.

- Сбербанк выпускает бесконтактные карточки по всем продуктам.

Пластик с большими бонусами

Плюсы

- Получаете больше бонусов Спасибо. 10% на заправках и при заказе авто на Яндекс.такси и Gett. 5% – кафе, рестораны фастфуды и т.д. 1,5 % – при покупках и оплате в крупных супермаркетах.

- Привилегии Visa Platinum за границей.

Минусы

- Очень дорогая карточка – 409 рублей в месяц или 4908 рублей в год.

- Программа очень узкоспециализированная и бонусы на деле капают медленно.

Классическая

Самая стандартная карточка, которая стоит по сравнению с другими такими же обычными картами в других банках довольно много. В первый год вы будете платить 750 рублей, а потом уже чуть ниже – 450 рублей в год. Но все равно это довольно дорого. Но если сравнивать с другими продуктами, который предлагает этот банк, то она может показаться даже дешевой.

Транспортная «Тройка»

Довольно удобная карточка, для тех, кто привык расплачиваться пластиком в метро, автобусах, троллейбусах и другом общественном транспорте. Стоит она чуть дороже чем классическая – 800 рублей в 1 год, а потом по 600 рублей. Каких-то дополнительных плюшек у карты нет. Завести ее стоит, тем, кто часто катается на метро или маршрутках.

На наш взгляд самая бесполезная карточка. Она дает небольшой прирост в бонусах «Спасибо», но в целом ничего особенного в ней нет. При этом за нее придется платить 250 рублей в месяц или 3000 руб. в год. Она может подойти только тем, кто оставляет довольно много средств в кафе и ресторанах, так как при этом на счет возвращается до 5 % бонусами «Спасибо».

С индивидуальным дизайном

В целом это обычная классическая карточка, которая имеет индивидуальный дизайн. Все условия как у Visa Classic или MasterCard Standart. Но за наличие своей картинки на пластике придется заплатить 500 рублей при оформлении. Также из минусов можно отметить, что выпускается она дольше – не 7 дней как обычно, а 30 суток и даже дольше. Учитывая, что в целях безопасности карту показывать не стоит никому, так как там есть все реквизиты для совершения транзакции в интернете – то вы ее берете только для себя.

Молодежная или студенческая

Оформить можно с 14-ти летнего возраста самостоятельно по паспорту. Стоит всего 150 рублей в год, плюс вы сможете зарабатывать до 15% бонусами у определенных партнеров банка. Можно также оформить со своим дизайном, если вы захотите. Карта дешевая и выгодная, но есть одно «но» – она оформляется только с 14 до 25 лет, поэтому ими часто пользуются школьники и студенты.

Пенсионная или социальная

Дешевый СМС-банк – с 3-го месяца нужно платить всего 30 рублей в месяц. Сам пластик бесплатный в обслуживании и без годовой комиссии. Плюс есть накопительная, доходная программа на счет – 3,5% годовых каждые 30 дней. Есть небольшой минус – работает она на платежной системе МИР. Это национальная система, которая работает только у нас в стране и расплатиться ею за границей вы не сможете.

Выпускается в трех видах Visa: Classic, Gold, Signature. Если по обычной вы будете платить в первый год 900, а потом по 600 рублей, то по золотой и сигнатурной 3500 и 12000 рублей соответственно – что довольно дорого. Программа очень медленная – 1/1,5/2 мили за 60 потраченных деревянных. Можно также открыть карточку в другой валюте – евро или доллары.

Но в целом, если вы захотите брать, то оформляйте простую, потому что золотая и сигнатурная слишком дорогие. Мили потом можно обменить на авиабилеты у Аэрофлот, но чтобы накопить на один билет, нужно потратить очень много средств в течение длительного времени.

Что выбрать

Мы постарались рассказать вам по всем продуктам, но как видите ничего особенного Сбербанк клиентам не предлагает. Это плата за надежность и удобность в использовании, так как у Сбера очень много банкоматов и офисов, чем не могут похвастаться другие кредитные компании. Теперь мы вам представляем некий топ, который поможет вам выбрать пластик.

Самая лучшая и выгодная карта сбербанка

Пластик в значительной степени изменил систему расчетов, использование наличных становится менее выгодным и не соответствующим критериям безопасности. Интерес вызывает карта сбербанка, какую выбрать не так просто, как кажется на первый взгляд. Разнообразие предложений требует разобраться с предназначением, установленными условиями и тарифами.

Виды карт Сбербанка

Разработанные банковские программы интересны людям разных возрастов и достатка. Надежный пластик создан на основе платежных систем Visa, MasterCard и национальной МИР.

- Системы позволяют выпускать карты типа Классик, отличающиеся набором бонусов и невысокой стоимостью пакета услуг.

- Золотые и платиновые карты обойдутся дороже. Поднимается уровень обслуживания, добавляются льготы и скидки.

- Премиальный вариант предназначен для vip-клиентов. Расширение функций включает страховку, юридическую поддержку, бесплатный перевыпуск.

- Почти 90 процентов сегмента занимает дебетовая карта, облегчающая оплату услуг и товара, включая магазины в сети.

- Кредитки стоит завести постоянным клиентам. Им предлагаются особые условия и пониженная ставка.

- Карты мгновенной выдачи включают положенные льготы. Ограничения больше затрагивают сумму кредитования и снятия наличных.

- Любители авиапутешествий смогут расходовать средства и накапливать мили. Их обменивают на билет.

- Пенсионеры и участники зарплатного проекта обслуживаются бесплатно.

- Необходимые отчисления для помощи больным детям производятся с пластика «Подари жизнь».

- Не обделено молодое поколение. Удастся получить бонусы и карточку с эксклюзивным вариантом оформления.

- Виртуальный вариант становится особенно востребован. Оплата товара в сети становится быстрой и безопасной.

Дети с семи лет смогут стать клиентами Сбербанка. Осуществляется привязка дополнительного пластика к основной карточке.

Возможный выбор

При выборе оцениваются возможности пластика. Дебетовой картой оперируют ежедневно. Она считается лучшим инструментом при оплате в салонах, ресторанах, автозаправках, кассах и супермаркетах. Нередко используется бесконтактный способ, если установлен терминал и сумма не превышает 1000 рублей.

При выборе оцениваются возможности пластика. Дебетовой картой оперируют ежедневно. Она считается лучшим инструментом при оплате в салонах, ресторанах, автозаправках, кассах и супермаркетах. Нередко используется бесконтактный способ, если установлен терминал и сумма не превышает 1000 рублей.

При желании приобрести дорогостоящий товар, оплатить лечение, отдых и учебу лучше оформить кредитку. Владельцу гарантированы бонусы и скидки, разница заключается в одном. Заемные средства сопровождает процентная ставка, избежать повышения помогает своевременное погашение обязательств до конца установленного периода.

Мгновенный пластик всего через несколько минут после подписания договора сумеет помочь в проведении транзакций. Разновидности карточек приведут к участию в бонусной Спасибо и скидках в партнерской сети.

Приобретение товаров, получение зарплаты и пенсий запускают в действие систему накопления. Часть денег возвращается в виде кэшбэка. Небольшой остаток не помешает применить процентную ставку. Работает автоплатеж, позволяющий незаметно накапливать средства и производить расчеты.

Карточка для зарплаты

Зарплатный проект выгоден для банка, предпринимателей и персонала. Подписания договора избавит от задержек с выплатой окладов. Сотрудник сможет выбрать нужную категорию (за исключением Пенсионной) с учетом регулярных доходов и стоимости обслуживания.

От моментальной карточки стоит сразу отказаться. Если заказать именной пластик, потеря не приведет к обнулению счета. Производится безналичная оплата и снятие наличных в банкомате. Информация о доходах способствует участию в программе кредитования с пониженной ставкой и повышенным лимитом. Обычно сумма доходит до 600 тысяч рублей.

Какая карта подходит для накоплений

Производить неплохие накопления позволяют вклады, открытые в рублях и валюте. Период действия аналогичен карточкам и достигает 3 лет. Регулярное пополнение работает исключительно для пенсионеров. Клиентам лучше подобрать депозит с капитализацией вкладов.

Производить неплохие накопления позволяют вклады, открытые в рублях и валюте. Период действия аналогичен карточкам и достигает 3 лет. Регулярное пополнение работает исключительно для пенсионеров. Клиентам лучше подобрать депозит с капитализацией вкладов.

Пластик для пенсионеров

Пенсионная карта относится к категории социальных. Оплачивать обслуживание не придется. Ставка на лимит средств, приводящих к накоплению, установлена на уровне 3.5 процента.

Обналичка производится в стране и за границей (исключая МИР). Действует бонусная программа и скидки.

Карта для подростков и студентов

Получение первого паспорта (14 лет) даст возможности приобрести специальный продукт. Молодежная создана для школьников и студентов, пока им не исполнится 25 лет.

Годовое обслуживание рассчитывается с учетом возраста и укладывается в 150 рублей. Выделить пластик поможет эксклюзивное оформление, придется доплатить 500 рублей.

Молодежи доступна кредитная карта с обслуживанием в 750 рублей. Планка лимита заемных средств варьируется от 15 до 200 тысяч рублей. Заявка подается онлайн, устанавливаются приложения для управления дистанционно.

Бесконтактные платежи

Бесконтактная технология используется тремя платежными системами. Микрочип вставляется в именной пластик, позволяющий оплатить до 1000 рублей без кодового слова. Карточку необязательно вынимать из портмоне и достаточно поднести к считывающему устройству. Единственный недостаток заключен в небольшом количестве терминалов. Сегодня они встречаются в супермаркетах, ресторанах и на автозаправках.

Бесконтактная технология используется тремя платежными системами. Микрочип вставляется в именной пластик, позволяющий оплатить до 1000 рублей без кодового слова. Карточку необязательно вынимать из портмоне и достаточно поднести к считывающему устройству. Единственный недостаток заключен в небольшом количестве терминалов. Сегодня они встречаются в супермаркетах, ресторанах и на автозаправках.

Вариант для покупок в интернете

В интернете создано немало сомнительных площадок, предлагающих приобрести продукт по сниженной цене. Обезопасить сделку помогает лучшая виртуальная карточка.

Процесс покупки проходит следующим образом. Делается выбор товара. Заполняется специальная анкета. Владельцу высылается смс с кодом. Осуществляется перевод определенной суммы, незатрагивающий основной счет.

Интернет-банкинг и мобильное приложение значительно упростили проведение транзакций. В личном кабинете представлены все открытые счета и карточки. Удается оценить баланс, произвести пополнение и перевод. Изучаются условия и тарифы для дебетовых карт и кредиток. Сразу подается заявка или производится блокировка при малейшем подозрении в мошенничестве.

Карточки с бонусами за оплату

Сбербанк включает в большинство карт бонусную программу «Спасибо». Оплата квитанций и покупка продукции приводит к начислению баллов. Они значительно увеличатся, если ежемесячные расходы будут превышать 15 тысяч рублей. Накопленные баллы удастся использовать в интернет-магазинах или у участников партнерской сети.

Накопление миль за платежи

Аэрофлот позволяет взять карточку, постоянно летать и одновременно накопить мили. Приветственные 500 выдадут сразу. Каждые потраченные 60 рублей (один доллар или евро) приведут к начислению 1 мили. Первый год обслуживания обойдется в 900 рублей.

Аэрофлот позволяет взять карточку, постоянно летать и одновременно накопить мили. Приветственные 500 выдадут сразу. Каждые потраченные 60 рублей (один доллар или евро) приведут к начислению 1 мили. Первый год обслуживания обойдется в 900 рублей.

Прилагается бесконтактный способ оплаты и скидки от систем. Выпускаются дополнительные карты, производится привязка к электронным кошелькам и обмен миль на билет.

Выбор для путешественника

Частые путешествия зависят от собственных желаний или иных обстоятельств. Нередко командировки совершают в связи с работой и развитием бизнеса. Кроме Аэрофлота неплохо взять с собой пластик типа Классик.

Это позволит беспрепятственно снимать до 150 тысяч рублей за сутки, производить бесконтактную оплату и приобретать товар в сети. Цена при открытии составит 750 рублей, пролонгация снизит планку до 450 рублей. За индивидуальное оформление выкладывают еще 500 рублей.

В регионах охотно принимают стандартный МИР. В зарубежной поездке самая выгодная карта относится к Visa и MasterCard. Бонусы и скидки остаются неизменны.

Для проезда в общественном транспорте

Облегчить жизнь жителям мегаполиса призвана транспортная Тройка. Регулярные поездки на общественном транспорте неизбежны, пластик позволяет неплохо сэкономить. Для оплаты задействована бесконтактная технология, облегчающая проведение процесса.

Облегчить жизнь жителям мегаполиса призвана транспортная Тройка. Регулярные поездки на общественном транспорте неизбежны, пластик позволяет неплохо сэкономить. Для оплаты задействована бесконтактная технология, облегчающая проведение процесса.

На счет вносят до 3000 рублей. Пополнение производят через кассы, терминалы, с помощью смс и онлайн в личном кабинете. Цена в этом году начинается с 50 рублей.

Пластик для поддержки имиджа и статуса

Создание имиджа сопровождают категории Gold и Platinum. За престиж придется выложить 3000 и 4900 рублей соответственно. Бонусная программа помогает возвратить от 5 до 10 процентов.

Осуществляется привязка до 5 карт, включая детские (с 7 лет). Утеря пластика за границей приведет к бесплатному перевыпуску. Удастся осуществить небольшой заем средств до возвращения домой.

Обслуживание производится вне очереди, действуют другие скидки и льготы. Минимальные ограничения действуют для Premier. Годовая цена достигает 30 тысяч рублей. Если на счет положено свыше полутора миллиона, сумма не взымается. Страховка затрагивает здоровье и приобретение товаров, не считая иных льгот.

Критерии выбора

Размещенные отзывы говорят о многочисленных преимуществах продуктов от Сбербанка. Ежедневные операции проще проводить с дебетовой карточкой. Положенные на счет деньги используются более рационально.

Размещенные отзывы говорят о многочисленных преимуществах продуктов от Сбербанка. Ежедневные операции проще проводить с дебетовой карточкой. Положенные на счет деньги используются более рационально.

- Бонусы сопровождает скидка на многие товары в торговых точках и интернет-магазинах. Утеря бумажника приведет к блокировке и сохранению средств. Рассмотрение заявки происходит за считанные минуты. После вручения карточки активация происходит через сутки или после проведения транзакции.

- Кредитки обладают аналогичными достоинствами. Отличие затрагивает процентную ставку. Владелец вправе тратить заемные средства по усмотрению и главная задача состоит в своевременном погашении платежки.

- Нельзя не отметить дистанционное управление. Регистрация приведет к открытию личного кабинета. На смартфон будут поступать сообщения после проведения операций.

- В кабинете представлены абсолютно все счета и карточки. Осуществляется выбор нового пластика и подача заявки. Подробная информация объяснит достоинства, условия и тарифы. Транзакции проводятся сразу в режиме онлайн.

- Для приобретения дебетовой карты используют интернет-банкинг или посещают офис. Подается заявка и вносятся средства. Получение кредита сопровождает приложение бумаг, подтверждающих платежеспособность. От этого избавлены участники зарплатного проекта, пенсионеры и постоянные клиенты с регулярными доходами.

На изготовление именного пластика отводится от 7 до 14 дней. Эксклюзивный вариант сделают примерно за 30 суток. Активация состоится сразу после оплаты выбранного тарифа, мгновенная карточка выдается сразу.

Заключение

Многочисленные продукты сближают преимущества, свойственные для всех видов пластика. Деньги будут в большей сохранности, льготы сокращают затраты на обслуживание до минимума. Для отдельных категорий и видов они отсутствуют. При посещении магазинов и салонов удается легким прикосновением производить оплату, не утруждая себя подсчитыванием купюр и получением сдачи. Коммунальные квитанции, налоги и выписанные штрафы легко оплатить через банкомат или личный кабинет. Разумнее распоряжаться двумя или тремя вида пластика. Таким образом становится проще проводить операции и переводить деньги со счета на счет. Состояние баланса можно уточнить в любой момент и произвести необходимую транзакцию для исправления ситуации.

Многочисленные продукты сближают преимущества, свойственные для всех видов пластика. Деньги будут в большей сохранности, льготы сокращают затраты на обслуживание до минимума. Для отдельных категорий и видов они отсутствуют. При посещении магазинов и салонов удается легким прикосновением производить оплату, не утруждая себя подсчитыванием купюр и получением сдачи. Коммунальные квитанции, налоги и выписанные штрафы легко оплатить через банкомат или личный кабинет. Разумнее распоряжаться двумя или тремя вида пластика. Таким образом становится проще проводить операции и переводить деньги со счета на счет. Состояние баланса можно уточнить в любой момент и произвести необходимую транзакцию для исправления ситуации.

Какую карту Сбербанка лучше открыть, какая самая выгодная

Банковская карта – универсальный финансовый продукт, который позволяет быстро совершать оплату товаров и услуг. Мало того, позволяет дистанционно совершать покупки через интернет. И самым популярным финансовым учреждением для выпуска карт становится Сбербанк. Но не все люди знают, какую карту Сбербанка лучше открыть.

Карты Сбербанка

Все карты от Сбербанка делятся на кредитные и дебетовые продукты. В первом случае имеется возможность расходования кредитных средств, а в последнем – только собственных сбережений. Для пополнения дебетовой карты можно использовать банкоматы и терминалы, кассу. С нее можно совершать переводы и различные транзакции без ограничений. А вот кредитная карта имеет определенный лимит, больше которого нельзя снять. Оба инструмента позволяют снимать денежные средства, но в некоторых случаях с комиссией.

Самыми востребованными сейчас в Сбербанке считаются дебетовые карты с наличием кэшбэк.

Также карты можно разделить по принадлежности к конкретной платежной системе. На данный момент Виза и Мастеркард самые распространенные. Спорить о том, какая лучше, не имеет смысла, так как обе позволяют совершать аналогичные операции. В Российской Федерации оба пластика принимаются.

Основной разницей по приобретению конкретного пластика становится тариф. В каждом отдельном случае банк устанавливает индивидуальную тарификацию.

Все карты аналогичны по размеру и имеют магнитную полосу. Некоторые карты включают опцию пай пасс для оплаты товаров и услуг в одно касание. Такие опции несколько увеличивают стоимость производства.

Для оплаты товаров и услуг

Какую выбрать карту, если человек часто совершает покупки и рассчитывается картой за услуги? Сбербанк – это популярное кредитное учреждение, которое оказывает услуги физическим и юридическим лицам по заимствованию и обслуживанию счетов. Карта от представленного кредитора имеется практически у каждого гражданина. При вопросе выбора лучшего инструмента, стоит изначально определиться с тем, для чего она нужна.

Без комиссии за обслуживание

Если основным действием для человека станет оплата коммунальных услуг и совершение дистанционных покупок, то можно выбрать карту Моментум, она же самая выгодная. Использование инструмента не предполагает дополнительных комиссий. Она принимается любыми онлайн-магазинами, в ТЦ – там, где имеется пост терминал. Для крупной покупки такая карта не подходит, так как имеет определенный суточный лимит – 100 тысяч рублей.

Пластик Моментум может иметь платежную систему как Виза, так и Мастеркард. Если гражданин желает совершать покупки более дорогостоящие, то лучше оформить классическую карту с аналогичной платежной системой. Стоимость последней 750 рублей в первый год, затем 450 рублей ежегодно.

Бесконтактная оплата

Сейчас пользуется спросом пластик с наличием бесконтактной оплаты. Это опция пай пасс, которая включается только на определенные тарифы и карты. Часто присваивается статусным предложениям, таким как:

- Виза Платинум стоимость 4 900 или 15 000 в год в зависимости от оборота.

- Аэрофлот Голд – 3 500 рублей.

- Аэрофлот Signature – 12 000 рублей.

- Виза классик бесконтактная – 900 рублей за первый год, 600 рублей за последующие.

- Мастеркард стандарт бесконтактный – 900 рублей за первый год, 600 рублей за последующие.

Оплата товаров в интернете

Если владелец активно пользуется интернетом и совершает здесь покупки, то оптимальный для него вариант – Виртуальная карта. Это не материальный носитель, но имеет также все необходимые реквизиты для оплаты – номер, срок действия и CVC код. Последний же параметр присылается в смс уведомлении на контактный номер телефона.

Стоимость обслуживания такого финансового инструмента – 60 рублей ежегодно. Но можно открыть ее только тем гражданам, у кого имеется любой дебетовый пластик Сбербанка.

Наличие бонусов для оплаты покупок

Сбербанк позволяет накапливать специальные бонусы по программе «Спасибо» и в дальнейшем их использовать для оплаты покупок. В рамках данной акции человек получает 0,5% от суммы приобретения на специализированный счет. При этом акции распространяется на все карточные инструменты, каким бы ни оплачивал владелец.

Если владелец совершает не так много покупок, то лучше открыть пластик Виза с существенными бонусами. На закрепленный счет зачисляется кэшбэк 1,5–10% от суммы оплаты.

Повышенные бонусы можно получить только при оплате конкретного товара или услуги. Например, на заправке или в ресторане. Также для повышенных бонусов есть дебетовая карта Сбербанка – Платинум, годовое обслуживание которой составляет 4 900 рублей.

Мили в виде бонусов

Какую карточку лучше завести, если постоянно путешествуешь? Если человек часто проводит время в перелетах или поездках, то стоит рассмотреть такие продукты, как Аэрофлот и другие кобрендинговые предложения. Суть таких предложений – человек совершает поездки, накапливает мили, а потом может их потратить на билеты. Мало того, можно приобретать продукты на территории вокзала.

Карточка Аэрофлот бывает нескольких типов:

- классическая предполагает ежегодную оплату в 900 рублей с начислением 1 мили за потраченные 60 рублей;

- голд карта предполагает оплату на ежегодной основе 3 500 рублей. За каждые 60 рублей начисляется 1,5 мили;

- signature оплачивается ежегодно 12 000 рублей. За каждые потраченные 60 рублей начисляется 2 мили.

Для получения заработной платы

В этом случае клиент может выбрать любой платежный инструмент, кроме пенсионной программы и виртуальной. Вне зависимости от суммы перечисления, можно открыть Моментальную карту. Как правило, представители финансового учреждения неохотно предлагают такие продукты, так как они не приносят дохода кредитору. Аргументируют это тем, что они являются социальными, а не зарплатными.

По факту, это совершенно не так. В тарифах можно увидеть, что на моментальную карту можно перечислять и зарплату. Если человек получает существенный доход и ездит за пределы Российской Федерации, то стоит выбрать классические пластики с платежной системой Виза или Мастеркард с годовым обслуживанием за 750 рублей.

Примечание! Работодатель, если заключает договор о зарплатном проекте, самостоятельно оплачивает годовое обслуживание и все расходные операции, по зарплатной карте.

Для получения пенсии

Для граждан пенсионного возраста у представленного учреждения имеется специальный продукт – Сбербанк Маэстро и Мир. Специалисты советуют оформлять первый вариант, так как Мир – это полностью российская система, которая еще не отлажена. Но распоряжение Сбербанка позволило перевести уже многих владельцев на эту платежную систему.

Преимущества пенсионных карт Сбербанка:

- бесплатное обслуживание и использование;

- имеется возможность оформления дополнительных платежных инструментов, в том числе и на детей от 7 лет;

- на каждый инструмент начисляется 3,5% годовых по остатку за квартал;

- имеется возможность производить безналичный платеж, совершать переводы и оплачивать товары и услуги дистанционным образом.

Для пенсионеров по карте подключаются повышенные бонусы по программе «Спасибо». Например, при покупках в аптеке, они могут получить 2% – 3%.

Для совершения переводов

Если люди часто совершают переводы, то им нужна выгодная карта. Фактически кредитор позволяет осуществлять переводы с любой дебетовой карты по установленным тарифам. Ориентировать выпуск пластика стоит исходя из суммы и количества процессов. Тем более что некоторые пластики имеют ограничения.

Внутренний перевод

Совершение переводов через кассу финансового учреждения не обременяется ограничениями. Это касается как переводы с каты на номер счета или с карты на карту. Но не всегда владельцу удобно посещать отделение. Тем более что в век высоких технологий, совершить платеж можно через удаленный канал – это и дешевле, и быстрее. Здесь имеются и определенные лимиты:

- привилегированные карты – 301 000 в день;

- для классических – 201 000 в день;

- для моментальных – 101 000 в день.

Внешние переводы

Ограничения имеются и по внешним переводам. Если отправка физическому лицу дистанционно – 30 000 за один процесс, 1 500 000 в месяц. Это ограничение действует по любому пластику, вне зависимости от платежной системы. Отличия по дневным лимитам:

- классические – 150 000 рублей;

- моментальные – 50 000 рублей.

Хранение и сбережение

Если преследуется цель сохранения собственных сбережений и приумножение, то стоит использовать те карты, на остаток которых начисляется процентная ставка.

Например, Сбербанк позволяет по социальной карте приобрести 3,53% на остаток. На некоторых зарплатных проектах также имеется такой функционал.

Многие люди стараются соответствовать своему статусу. Именно для таких граждан имеется линейка у Сбербанка, где представлены золотые и платиновые карты. Владельцы могут использовать их для получения спецскидок и привилегий.Но стоит помнить, что за привилегии придется платить и существенную сумму.

Выделиться среди других можно и с помощью дополнительной услуги – карты с индивидуальным дизайном. Стоимость выпуска с таким дизайном – 500 рублей.

Оформить дебетовую банковскую карту можно только по паспорту. Для этого клиент должен обратиться в отделение Сбербанка и написать соответствующее заявление. В течение 2 недель пластик изготавливается, после чего владелец может его забрать и активировать.

mikrozaimy24.ru

Какую карту Сбербанка лучше открыть?

Выбор, какую банковскую карту лучше завести, зависит от цели её использования. Кто-то хочет иметь карту для статуса, а кто-то предпочитает экономить. Одним важно – накопить и сохранить, другим – выгодно потратить или вложить. В этой статье мы рассмотрим, какую банковскую карту лучше выбрать по самым популярным критериям:

- Для получения зарплаты;

- Для получения пенсии, пособий и других регулярных переводов;

- Для выгодных покупок;

- Для путешествий;

- Для сохранения сбережений;

- Для поддержания имиджа и статуса;

- Для покупок в Интернете.

Какую карту Сбербанка лучше открыть для зарплаты?

Если ваш работодатель предоставил вам возможность выбора, значит комиссию за обслуживание карты на себя он не возьмет, как это бывает в крупных организациях, которые заказывают унифицированные карты специально для зарплатных проектов по корпоративным тарифам с бесплатным обслуживанием.

Соответственно, стоит выбирать карту с минимальным размером годовой комиссии. В Сбербанке все виды дебетовых карт начального уровня (Электронная, Социальная) предполагают полностью бесплатное обслуживание, но вам стоит уточнить у работодателя: подойдет ли карта класса Maestro и Visa Electron.

Также стоит отметить, что не все организации принимают для выплаты карты Momentum (т.к. они неименные).

Если вы планируете использовать зарплатную карту не только для получения ежемесячных выплат, рассмотрите и другие критерии, которые подскажут - какая карта лучше. Visa или Mastercard Сбербанка класса стандарт ещё можно успеть получить по акции - с бесплатным обслуживанием до 5 декабря 2015 г.

Если счет для перечисления денег нужен вам срочно, на первое время можно открыть обычный «Накопительный» или «Сберегательный» - это депозитные счета без ограничений по снятию с бесплатным обслуживанием.

Как завести дебетовую карту для пенсии и пособий?

Все государственные структуры позволяют совершать выплаты на «Социальную» карту Сбербанка – это идеальный вариант для получения регулярных пособий с бесплатным годовым обслуживанием.

Для стипендии можно открыть «Молодежную» карту – она доступна с 14 лет и имеет минимальную комиссию – 150 рублей в год.

Чтобы получить карту, достаточно прийти с паспортом в отделение банка. Счет будет открыт в этот же день (вы сможете взять его реквизиты для отправителя платежей). Сама карта придет в течении 2-х недель в это же банковское отделение.

Карта для расходов

Тем, кто часто тратит деньги посредством расчета банковской картой, стоит обратить внимание на бонусную программу «Спасибо» и ко-брендинговую карту «Аэрофлот». С ними за совершаемые покупки вы сможете получать баллы или мили на авиаполеты.

Какую банковскую карту лучше выбрать для путешествий?

За границей действуют все карты Сбербанка выше начального уровня (к начальному уровню относятся Visa Electron и Maestro).

Если вы предпочитаете премиум обслуживание в частых полетах, вам подойдет платиновая карточка с включенной услугой Приорити Пасс (PriorityPass), которая дает право на премиальные услуги в аэропортах и отелях.

В зависимости от стран, которые вы посещаете, стоит выбирать - что лучше Виза или Мастеркард Сбербанка (в этой статье описано подробно, чем отличается Виза от Мастеркард Сбербанка).

Какая карта Сбербанка самая выгодная для хранения денег?

Выгоднее всего для хранения средств подойдет карта, где на остаток начисляются проценты. В Сбербанке на «Социальной» карте предусмотрено 3,53% на неснижаемый остаток. Для некоторых корпоративных тарифов также включена эта опция.

Для более выгодных накоплений можно использовать депозитные счета.

Лучшие банковские карты для статуса

В линейке карт Сбербанка есть золотые, платиновые и карты премьер класса. Их обладатели могут пользоваться специальными скидками и привилегиями от платежных систем Виза и Мастеркард. Стоит учесть, что по картам высшей категории установлена и более высокая годовая комиссия.

Выделиться среди остальных с помощью банковской карты можно гораздо проще – оформить пластик с индивидуальным дизайном. Стоимость собственного изображения на карте составляет всего 500 рублей.

Карты для покупок в Интернете

Для интернет-расчетов отлично подходят виртуальные карты без материального носителя. Они очень дешевые в обслуживании – всего 60 рублей за год, при этом безопасные. В вашем распоряжении будут те же самые платежные реквизиты, как у обычной карты: номер, срок действия, латинская транскрипция имени и фамилии, CVC2 код.

banks.is